در محیط تورمی نسبی اخیر، مردم به دنبال محافظت از پول خود هستند و اوراق مصون از تورم (TIPS) یا Treasury Inflation Protected Securities یک انتخاب مناسب تلقی میشود. با این حال، این اوراق برخی مسائل مهم را در پی دارند که سرمایهگذاران باید از آنها آگاه باشند.

اوراق TIPS یا مصون از تورم چیست و چگونه کار میکند؟

اوراق خزانهداری آمریکا، یک بدهی است که توسط دولت فدرال صادر میشوند. برای اکثر اوراق خزانهداری مراحل به این صورت است که شما اوراق را خریداری میکند، در طول دوره تا سررسید، به صورت منظم بهره دریافت میکنید و در زمان سررسید اصل پول خود را به دلار دریافت میکنید. اینکه در آن زمان دلار از نظر قدرت خرید در چه شرایطی باشد، اهمیتی ندارد. شما تنها ارزش دلاری اوراق را دریافت خواهید کرد.

مشکل اینجا است که ایالات متحده و دیگر کشورها دورههای خاصی از تورم قیمت را تجربه کردهاند که واقعا قدرت خرید این اوراق را از بین برده است. میدانیم که دلار تنها یک تکه کاغذ است که دولت میگوید دارای ارزش است و معمولا هر سال به خاطر افزایش عرضه، ارزش آن کمتر میشود.

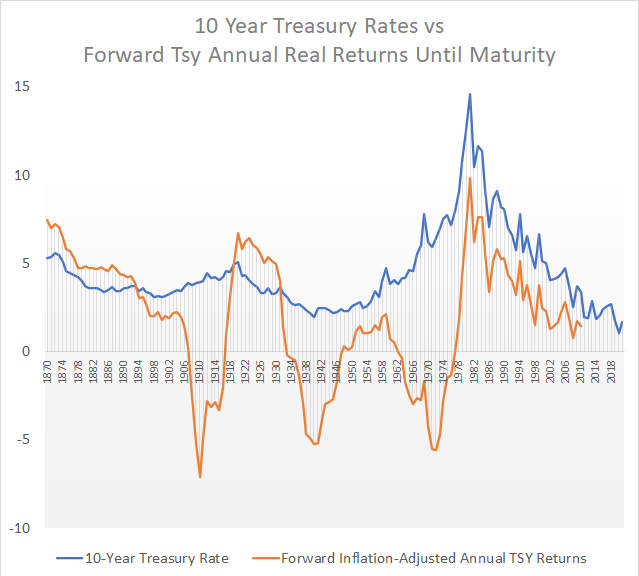

در زیر نمودار بازده اوراق ۱۰ ساله خزانهداری در ۱۵۰ سال گذشته را میبینید که با شاخص قیمت مصرف کننده تعدیل شده است. خط آبی متوسط بازده اوراق خزانهداری در طول سال است و خط نارنجی بازده سالانه تعدیل شده با تورم است که در صورت خرید اوراق خزانهداری و نگهداری آن تا سررسید ده ساله آن دریافت میکردید:

مقایسه نرخ بازده اسمی اوراق 10 ساله آمریکا با بازده واقعی سالانه کسب شده در صورت نگهداری تا سررسید

دهههای ۱۹۱۰، ۱۹۴۰ و ۱۹۷۰، اوراق خزانهداری با صاحبان خود مهربان نبود و با توجه به اینکه بازده اوراق خزانهداری به اندازه همان دههها پایین است، سرمایهگذاران در اوایل دهه ۲۰۲۰ نیز از محافظت چندانی در برابر تورم برخوردار نیستند.

بنابراین اوراق بهادار خزانهداری مصون از تورم یا «TIPS» پا را یک قدم فراتر گذاشته و قول میدهند که در صورت وقوع یک دوره تورمی طولانی، اصل پول را با دلار تعدیل شده با تورم به شما ارائه دهند.

اوراق TIPS با تورم (که توسط شاخص قیمت مصرف کننده یا CPI اندازهگیری میشود) تنظیم میشود و شما هر شش ماه سود دریافت میکنید. سودی که بوسیله تورم تعدیل شده و بالا و پایین میشود. این اوراق با سررسیدهای ۵، ۱۰ و ۳۰ ساله عرضه میشوند.

فرض کنیم شما یک اوراق TIPS ده ساله به ارزش ۱۰۰۰ دلار خریداری کردهاید که قرار است یک درصد در سال بازدهی داشته باشد. این بدان معناست که شما هر سال ۱۰ دلار سود دریافت خواهید کرد و در پایان ده سال، ۱۰۰۰ دلار خود را نیز پس میگیرید. با این حال، برخلاف اوراق خزانهداری معمولی، این اوراق با تورم تعدیل میشوند. بنابراین، اگر تورم در سال آینده ۵ درصد افزایش پیدا کند، اصل اوراق به ۱۰۵۰ دلار و مبلغ سود سالانه به ۱۰.۵۰ دلار تعدیل میشود. CPI رسمی هر عددی باشد، اصل و فرع پول شما با همان تنظیم میشود.

اگر تورم منفی رخ دهد، که بسیار نادر است، پرداخت سود شما نیز به سمت پایین تعدیل میشود. با این حال، حتی در صورت رخ دادن تورم منفی، در پایان دوره، شما باز هم ۱۰۰۰ دلار خود را باز پس میگیرید. به عبارت دیگر، شما به هرحال، ۱۰۰۰ دلار یا در صورت تورم، بیشتر از آن را دریافت خواهید کرد.

خیلی عالی است مگر نه؟ اما همیشه اینطور نیست.

مشکل اوراق Treasury Inflation Protected Securities یا TIPS چیست؟

اگر اوراق Treasury Inflation Protected Securities یا TIPS هیچ نکته منفیای نداشته باشد، قاعدتا بهتر از اوراق خزانهداری خواهند بود. پس چرا کسی اوراق خزانهداری بخرد؟ در حالی که میتواند تمام ویژگیهای اوراق خزانهداری را در کنار محافظت از تورم دریافت کند؟

این اوراق دو نکته منفی بزرگ دارد.

الف) مشکل اول اوراق TIPS: بازده کمتر

اولین نکته منفی این است که اوراق TIPS بازدهی کمتری نسبت به سایر اوراقی که سرمایهگذار را از تورم محافظت نمیکنند، دارد.

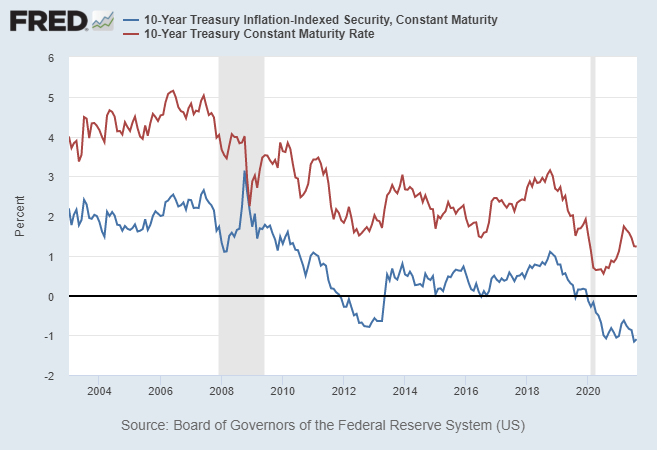

در حال حاضر (آگوست 2021) سود اوراق ۱۰ ساله خزانهداری حدود ۱.۳ درصد است. در حالی که اوراق ۱۰ ساله TIPS حدود ۱.۱- درصد بازده دارند. بله بازده این اوراق در حال حاضر منفی است.

مقایسه نرخ بازده اوراق خزانه معمولی با اوراق خزانه مصون از تورم

به عبارت دیگر، اگر شما اوراق مصون از تورم را خریداری کرده و تا سررسید آن را حفظ کنید، پول شما کاهش پیدا خواهد کرد. اما این اوراق ۱۰ ساله با تورم همگام میشود یعنی شما در پایان ۱۰ سال به اندازه تورم بعلاوه این نرخ منفی سود کسب خواهید کرد. در پاسخ به اینکه پول خود را به دولت داده و از دولت اوراق خزانهداری خریداری کنید، وزارت خزانهداری ضمانت میکند که در پایان ۱۰ سال، ارزش پول شما کمتر از امروز باشد!!

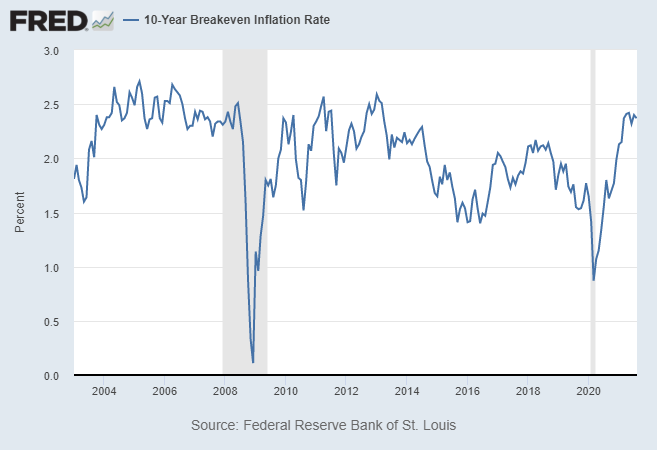

این موضوع به ما اطلاعاتی در مورد اینکه بازار اوراق خزانهداری در مورد تورم چه فکری میکند، به ما میدهد. اگر بازده اوراق ۱۰ ساله خزانهداری ۱.۳ درصد و بازده ۱۰ ساله اوراق مصون از تورم 1.1- درصد باشد، با فرض یک بازار عقلایی، متوجه میشویم که بازار فکر میکند تورم متوسط در ۱۰ سال آینده ۲.۴ درصد خواهد بود. البته توجه کنید ۲.۴ درصد، “نقطه سر به سری تورم” (inflation breakeven) است.

نرخ تورم میانگین انتظاری 10 ساله (Breakeven Inflation)

در جایی سرمایهگذاری بر روی TIPS مفید است که اگر بازار اوراق خزانهداری تصور میکند که تورم به طور متوسط ۲.۴ درصد خواهد بود، اما شاهد تورم ۶ درصدی باشیم، TIPS در دوره فعالیت خود بهتر از اوراق خزانهداری معمولی خواهد بود. اگرچه این اوراق به خاطر بازده منفی ارزش خود را از دست میدهند اما نسبت به اوراق خزانهداری معمولی قدرت خرید کمتری را از دست خواهند داد.

به عنوان مثال، فرض کنید تورم بیشتر از آنچه که مردم تصور میکنند رخ دهد و در طول ۱۰ سال متوسط تورم به ۶ درصد برسد. اوراق TIPS این تورم ۶ درصدی را لحاظ میکنند اما بازده اسمی اوراق هم ۱.۱- درصد است یعنی در پایان ۴.۹ درصد به صورت سالانه سود دریافت میکنید. با اینحال، اوراق خزانهداری معمولی که سالانه ۱.۳ درصد سود میدهند، پس از ۱۰ سال اگرچه پولی که به دست میآورید از نظر مقدار بیشتر شده است اما قدرت خرید آن به صورت سالانه ۴.۷ درصد کاهش پیدا کرده است.

بنابراین اگر انتظار دارید تورم بیش از آنچه که بازار تصور میکند، افزایش پیدا کند، یا بخواهید خود را در مورد احتمال وقوع آن محافظت کنید، خرید اوراق TIPS منطقی است. توجه کنید که TIPS با تورم فعلی هماهنگ نیست. در واقع تورم فعلی در قیمتگذاری TIPS لحاظ شده است اما میتواند شما را از افزایش تورم احتمالی محافظت کند.

از سوی دیگر، اگر تورم به پایینتر از آن چیزی که بازار اوراق خزانهداری در حال حاضر تصور میکند، برسد، در طول مدت سررسید، اوراق TIPS به دلیل بازدهی کمتر، بسیار بدتر عمل خواهند کرد. در همان مثالی که پیشتر زدیم، اگر متوسط تورم در ۱۰ سال آینده به جای ۶ درصد، تنها یک درصد باشد، بهتر است اوراق عادی خزانهداری خریداری شود. با انجام محاسبات متوجه میشوید با خرید اوراق TIPS، قدرت خرید شما ۰.۱ درصد کاهش پیدا میکند اما با خرید اوراق خزانهداری معمولی، قدرت خرید شما ۰.۳ درصد افزایش پیدا خواهد کرد.

به طور خلاصه، اوراق خزانهداری معمولی، شما را در برابر تورم منفی یا تورم پایین حفاظت میکند و اوراق TIPS تا حدی شما را در برابر تورم بیش از حد محافظت میکند. اگر تورم به طور متوسط به جایی برسد که بازار اوراق خزانهداری تخمین میزند، در این صورت هر دو نوع اوراق تفاوتی با یکدیگر ندارند.

همچنین اگر معاملهگر هستید و میخواهید اوراق را پیش از سررسید آن به فروش برسانید، ممکن است بتوانید از سود اصلی کمی بیشتر به دست آورید. اگر بازدهی اوراق در طول مدتی که آن را نگه داشتید، کاهش بیابد، بدان معنی است که قیمت آن افزایش پیدا کرده است. در این صورت میتوانید آن را به شخص دیگری بفروشید. البته این موضوع در مورد سایر اوراق قرضه نیز صادق است.

یکی از مشکلات بازار اوراق خزانهداری این است که «مدیریت شده» است. فدرال رزرو ایالات متحده ذخایر بانکی جدید را برای خرید اوراق خزانهداری (از جمله اوراق TIPS) ایجاد میکند و تا حدی اطمینان حاصل میکند که بازده پایین میماند. با خرید فد (فدرال رزرو)، عرضه افراطی اوراق خزانهداری، تقاضای خصوصی را برای آنها تحت فشار قرار نمیدهد و مشکل نقدینگی ایجاد نمیکند. این موضوع به پایین نگه داشتن بازده اوراق خزانهداری از جمله بازده اوراق TIPS کمک میکند. پایین بودن بازده اوراق برای وام گیرنده (دولت ایالات متحده) خوب است اما برای دارندگان اوراق خزانهداری که بازده آنها با تعدیل با نرخ تورم منفی شده است، خوب نیست.

ب) مشکل دوم اوراق TIPS: وابستگی به CPI رسمی

نکته منفی دیگر در اوراق Treasury Inflation Protected Securities یا TIPS این است که آنها به معیار تورم دولت، یعنی شاخص قیمت مصرف کننده وابسته هستند.

راههای زیادی برای بررسی این شاخص وجود دارد، اما به طور کلی شواهد نشان میدهد که CPI با تورم واقعی مطابقت ندارد. به طور خاص، کالاهای اصلی یا خدمات پرمصرف مانند خانههای تک خانوار، طلا، گوشت گاو، خدمات مراقبت از کودکان، خدمات مراقبتهای بهداشتی و موارد دیگر که به سختی جایگزین میشوند، معمولا بالاتر از CPI هستند.

یک طنز خاصی نیز در این قضیه وجود دارد. در واقع چیزهایی که باید بخرید یا میخواهید بخرید، بسیار بیشتر از CPI افزایش مییابد. در حالی که چیزهایی که به راحتی دیجیتالی میشوند یا میتوان آنها را برونسپاری کرد، کمتر از CPI افزایش پیدا میکند یا حتی کاهش مییابند. البته هرکس سبد مخصوص به خودش را دارد که ممکن است کمتر یا بیشتر از تورم افزایش پیدا کند.

هر دوی این نکات منفی را باید در نظر بگیرید. در ابتدا باید مشخص کنید که سبد کالاهای مصرفی شما چه ارتباطی با CPI رسمی دارد. سپس تخمین بزنید که آیا تورم در آینده بیشتر از تصور بازار افزایش پیدا میکند یا کمتر. اگر تورم کمتر از انتظار بازار پیش برود، خرید اوراق TIPS نه تنها به سود شما نیست بلکه ممکن است در پایان سررسید، قدرت خرید پول شما را کاهش بدهد.

سخن پایانی

خلاصه اینکه اوراق مصون از تورم، یک محافظ تورمی است اما کامل نیست.

این اوراق در حال حاضر بازدهی منفی دارند و وابسته به اندازهگیری صحیح تورم توسط دولت در قالب CPI هستند. در مقایسه با اوراق خزانهداری در محیط تورمی عملکرد بسیار بهتری دارند اما در تورم منفی و تورم پایین، ارزش خود را در برابر تورم از دست میدهند.

به عبارت دیگری، داشتن اوراق TIPS که بازده منفی دارند، در محیط با تورم بالا بهتر از داشتن اوراق خزانهداری با بازده مثبت است.

اگر تورم بالا برای مدت طولانی رخ بدهد، برخی داراییها مانند طلا، نقره، کالاهای صنعتی، نفت، بیت کوین و انواع خاصی از املاک، بهتر از اوراق TIPS عمل میکنند. با این حال، اوراق TIPS بازده مشخصی دارند و خطر نزول قیمت در آن بسیار پایینتر از داراییهای دیگر است. TIPS یک روش کم نوسان برای محافظت از داراییها در برابر تورم بیش از حد است اما راه خوبی برای سودآوری از تورم نیست. مگر اینکه بخواهید به صورت فعالانه به معامله این اوراق بپردازید.

خرید اوراق TIPS معمولا زمانی انجام میشود که سرمایهگذار نگران افزایش شدید تورم است اما در این مورد مطمئن نیست. یا نگران برخی نوسانات یا کاهش ارزش در داراییهای پوشش تورم است. در این صورت بخشی از پورتفوی خود را به این اوراق تخصیص میدهد تا با دریافت سالانه یک یا دو درصد سود، خود را در برابر تورم محافظت کند.

اگر این سرمایهگذار، در دورهای بسیار ناپایدار شاهد کاهش قیمت داراییهای دیگر شود، میتواند مقداری از اوراق TIPS خود را بفروشد و انواع دیگر داراییها را که در آن زمان ارزان هستند، خریداری کند. در اینجا فقط داشتن مقداری اوراق TIPS مفید خواهد بود. این داراییها ابزار مفیدی برای متعادل کردن پورتفو هستند.

در مجموع اوراق TIPS میتواند تنوع خوبی را در پورتفوی سرمایهگذاران تضمین کند اما سرمایهگذاران باید از محدودیتهای این اوراق مطلع باشند. این اوراق از سایر داراییهای پوشش تورمی، نوسان کمتری دارند اما نمیتوانند تورم را به طور کامل پوشش دهند.

همچنین سرمایهگذاران میتوانند این اوراق را مستقیما از خزانهداری خریداری کنند یا ETFهای اوراق TIPS را بخرند. در زیر برخی از این صندوقها آورده شده است.

iShares TIPS Bond ETF (TIP)

Schwab US TIPS ETF (SCHP)

Vanguard Short-term TIPS ETF (VTIP)

iShares 0-5 Year TIPS Bond ETF (STIP)

نکته پایانی اینکه اوراق کوتاه مدت TIPS نوسانات کمتری از اوراق بلند مدت دارند و معمولا بازده کمتری نیز دارند.

بیشتر بخوانید: