تحلیل هفتگی فارکس و بازار جهانی برای هفته منتهی به ۴ ژوئن ۲۰۲۱

آیا آمار NFP یک شوک دیگر به دلار میدهد؟

درحالیکه که پیشبینیها در مورد تورم بالاتر، صحیح به نظر میرسند، سرمایهگذاران اما نشانههای چندانی از سلامت بازار کار در ایالات متحده مشاهده نکردهاند. گزارش اشتغال غیرکشاورزی ماه مه یک آزمون مهم برای بازارها خواهد بود. با این حال هفته اینده، هفته شلوغی برای بازارها خواهد بود. آمار تولید ناخالص داخلی کانادا و استرالیا، آمار تورمی منطقه یورو و PMIهای موسسه ISM از دیگر موارد برجسته در این هفته هستند. بانک مرکزی استرالیا نیز جلسه ماه ژوئن خود را برگزار میکند اما بعید است که سیگنالی در جهت تغییر سیاستها ارائه کند.

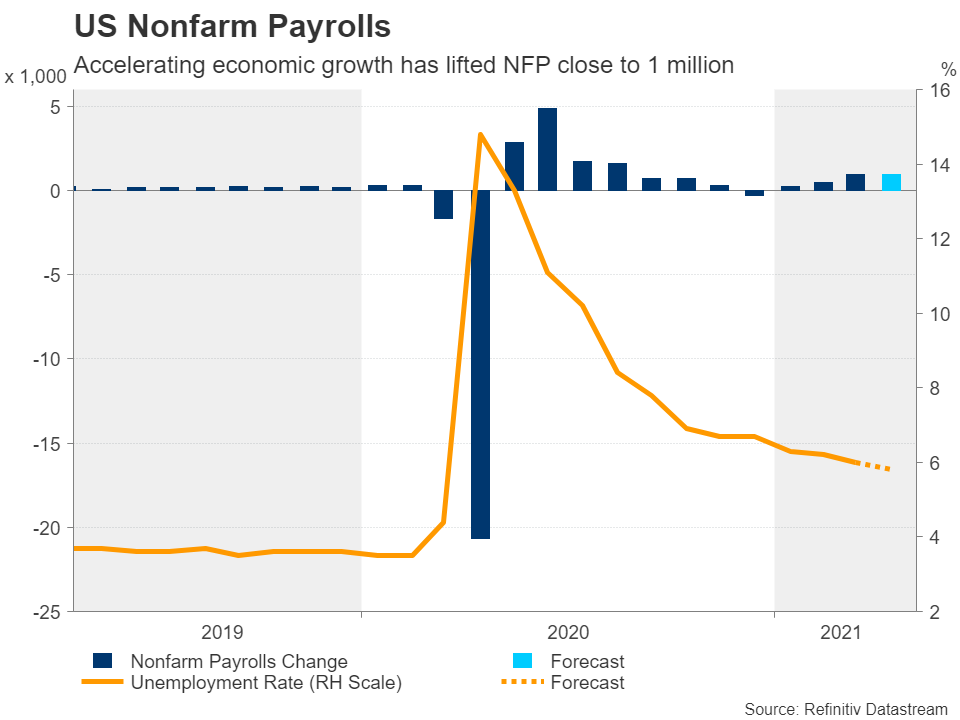

کنترل انتظارات از NFP پس از آمار ناامید کننده ماه پیش

آمار ماه آوریل NFP یکی از بزرگترین انحرافات میان انتظار بازار و دادههای واقعی بود. همین امر انتظار برای کاهش محرکهای فدرال رزرو در آینده نزدیک را کاهش داد. تا زمان انتشار این آمار، استدلال فدرال رزرو مبنی بر نیاز اقتصاد به حمایت برای مدت طولانی، جدی گرفته نمیشد. با این حال، اکنون بازارها متقاعد شدهاند که فدرال رزرو تا زمانی که روند بهبود کامل نشود و دید روشنی از چشمانداز تورم نداشته باشد، از جای خود تکان نخواهد خورد.

بیشتر بخوانید: NFP چیست و چگونه بر مبنای آن معامله کنیم؟

بعید به نظر میرسد که دادههای اشتغال غیر کشاورزی در روز جمعه نیز این روایت را تغییر دهد. اما با توجه به آمار غیرچشمگیر اخیر، شاید این روایت که بعضی فعالان بازار انتظار دارند، کاهش بزرگ در ماه آوریل به افزایش بزرگ در ماه مه منجر شود، کمی دور از ذهن به نظر برسد.

تحلیلگران پیشبینی میکنند در ماه مه ۶۲۱ هزار شغل ایجاد شده باشد که نسبت به ۲۶۶ شغل ماه آوریل رشد قابل توجهی است. همچنین پیشبینی میشود نرخ بیکاری از ۶.۱ درصد به ۵.۹ درصد کاهش یافته و متوسط درآمد در این ماه ۰.۲ درصد رشد داشته باشد.

نرخ بیکاری و گزارش NFP آمریکا

یک نظرسنجی توسط فدرال رزرو دالاس نشان میدهد که مشاغل برای استخدام افراد در ماه مه با مشکلات روبرو بودهاند. بنابراین امیدها برای افزایش اشتغال فراتر از اثرات فصلی که در آمار ماه آوریل تاثیرگذار بودند، زیاد نیست. مزایای بیکاری از جمله عواملی عنوان شده است که مردم را برای جستجوی کار در ماه آوریل بیانگیزه کرده است. این مزایا تا ماه سپتامبر ادامه خواهد داشت، بنابراین به نظر میرسد این روند برای چند ماه دیگر نیز ادامه داشته باشد.

با این وجود، مدعیان بیکاری در ماه مه به طور مداوم در حال کاهش بودند. بنابراین هنوز برای ناامیدی از مشاهده یک شگفتی صعودی زود است. همچنین با توجه به این که بازده اوراق خزانهداری بار دیگر در حال افزایش است، یک بهبود بزرگ در آمار اشتغال میتواند بار دیگر به فروش در بازار اوراق قرضه دامن بزند و ارزش دلار را افزایش دهد.

جدا از آمار NFP، سرمایهگذاران دادههای PMI تولیدی ISM (سهشنبه) و غیرتولیدی (پنجشبنه) را نیز تحت نظر دارند. هر دو شاخص ماه گذشته از اوج چند دهه اخیر خود کاهش یافته بودند اما همچنان در ناحیه رشد قوی قرار دارند. پیشبینی برای ماه مه بهبود جزئی در هر دو داده است.

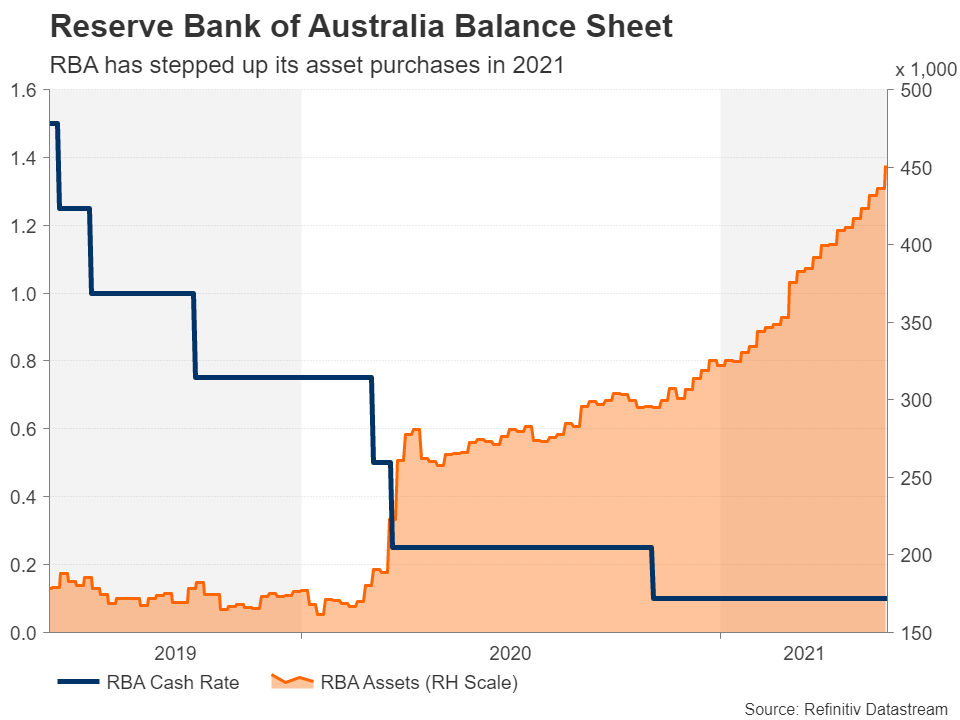

بانک مرکزی استرالیا به دنبال نمایش موضع داویش

بانک مرکزی نیوزلند اولین گام را به سمت عادی سازی سیاستهای خود برداشته است اما همتای استرالیایی آن به احتمال زیاد در جلسه روز سهشنبه خود تاکید خواهد کرد که از برنامه محرک خارج نخواهد شد. در آستانه این جلسه به نظر میرسد رزرو بانک استرالیا جزو بانکهایی باشد که به برنامه QE اکراه داشته باشد ترازنامه بانک مرکزی استرالیا به بالاترین سطح خود رسیده است چراکه در ماه مارس به منظور کنترل بازده اوراق خزانهداری که به علت انتظارات تورمی بالا میرفت حجم خرید دارایی خود را افزایش دادند.

حجم دارایی رزرو بانک استرالیا در مقایسه با نرخ بهره استرالیا

با بازگشایی اقتصاد جهانی و واکسیناسیون، فشار رو به بالا در بازده اوراق قرضه جهانی تشدید خواهد شد و بانک مرکزی استرالیا برای جلوگیری از افزایش بازده اوراق قرضه داخلی نیاز به حضور گسترده در بازار اوراق قرضه دولتی استرالیا خواهد داشت. با این حال، با توجه به بهبود سریع اقتصاد استرالیا، توجیه حفظ چنین برنامه تهاجمی در خرید اوراق قرضه برای بانک مرکزی استرالیا به طور فزایندهای دشوار خواهد بود.

سیاستگذاران قرار است در نشست ماه ژوئیه، در مورد تمدید برنامه QE تصمیمگیری کنند بنابراین، تقریبا مطمئن هستیم که پیش از آن چیز زیادی در مورد این برنامه نخواهند گفت. سیاستگذاران قصد دارند رشد دستمزدها در حدود ۳ درصد باشد. این رشد از نظر آنها رسیدن به تورم ۳-۲ درصدی را فراهم میکند. همچنین قرنطینه جدید در ایالت ویکتوریا، به آنها اجازه میدهد تا نمایش احتیاط بیشتر در چشمانداز بانک را توجیه کنند.

عدم تغییر سیاستها برای بانک مرکزی استرالیا به این معنی است که انبوه دادههایی که هفته آینده توسط این کشور منتشر میشود، به طور قابل ملاحظهای آزی را تحت تاثیر قرار نمیدهد. دلار استرالیا از ماه فوریه در برابر دلار آمریکا در حال تثبیت بوده است و احتمالا تا زمانی که سیگنال جدیدی توسط فدرال رزرو یا بانک مرکزی استرالیا صادر نشود، این روند ادامه خواهد داشت.

با این حال، در استرالیا آمار اعتبارات بخش خصوصی روز دوشنبه، آمار پروانههای ساختمان و صادرات خالص سه ماهه اول روز سهشنبه، آمار تولید ناخالص داخلی برای سه ماهه اول روز چهارشنبه و در نهایت آمار خرده فروشی در روز جمعه منتشر خواهد شد. همچنین آمار PMI چین نیز روز دوشنبه و سهشنبه منتشر میشوند که میتوانند بر روی این کشور تاثیرگذار باشند.

بیشتر بخوانید: چرا دلار استرالیا و دلار نیوزلند وابسته به رشد اقتصادی چین هستند؟

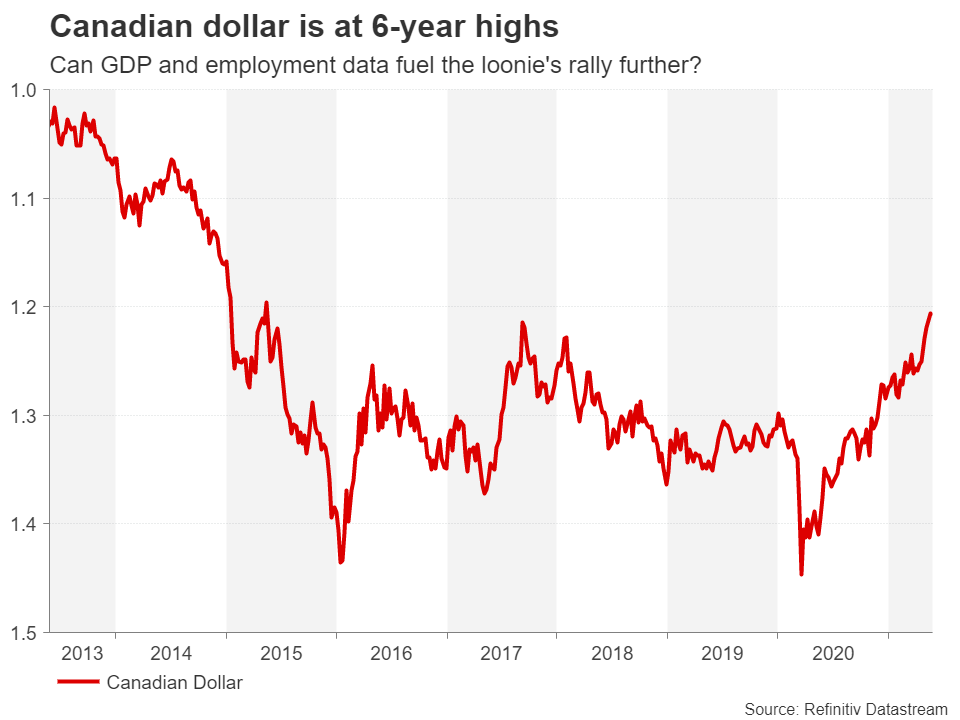

دادههای تولید ناخالص داخلی و اشتغال برای لونی کلیدی خواهند بود

در کانادا، دادههای تولید ناخالص داخلی برای سه ماهه اول ممکن است واکنش مثبتی را در لونی ایجاد کند. بانک کانادا زودتر از سایر بانکهای مرکزی بزرگ شروع به کاهش سرعت برنامه خرید اوراق قرضه خود کرده است. بنابراین سرمایهگذاران از نزدیک دادههای دریافتی از کانادا را برای یافتن سرنخهایی از ادامه این روند، دنبال میکنند. آمار تولید ناخالص داخلی روز سهشنبه و آمار اشتغال برای ماه مه روز جمعه منتشر میشود.

دلار کانادا در سقف 6 ساله خود است

انتظار میرود در سه ماهه اول سال، رشد اقتصادی به خاطر قرنطینههای محلی، رشد کمی داشته باشد. اما با افزایش سرعت واکسیناسیون طی هفتههای اخیر، توجه اصلی به بازار کار خواهد بود. بهبود شدید بازار کار در ماه مه، پس از آنکه در ماه آوریل ۲۰۷ هزار شغل از دست رفت، میتواند دلار کانادا را از سطح بحرانی ۱.۲۰ دلار بالاتر ببرد.

یورو به افزایش تورم در منطقه یورو توجهی نمیکند

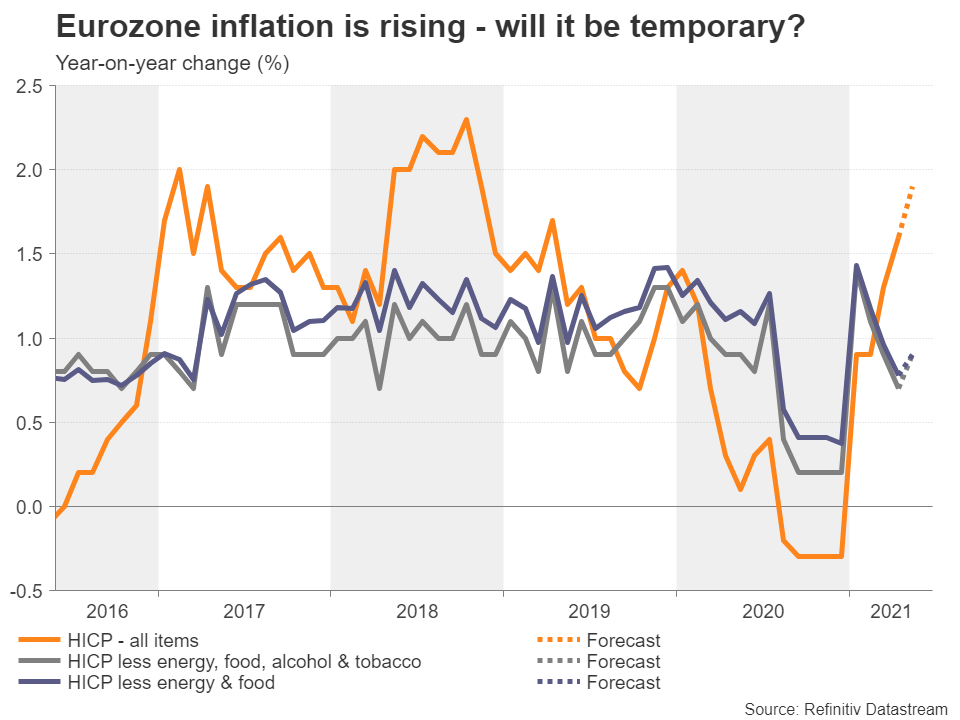

در روز سهشنبه، آمار تورمی منطقه یورو منتشر میشود. انتظار داریم این آمار نزدیک اما زیر ۲ درصد باشد. تورم سالانه در ماه گذشته ۱.۶ درصد بود که پیشبینی میشود در این ماه ۱.۹ درصد شود. با این حال، بانک مرکزی اروپا نیز احتمالا این افزایش را به اثرات پایهای نسبت میدهد و اقدامی برای پاسخ به آن انجام نخواهد داد.

شاخص تورمی HICP ناحیه یورو

از همه مهمتر، مقامات بانک مرکزی اروپا، اخیرا تلاش میکنند تا گمانهزنی برای بحث در مورد کاهش خرید اوراق قرضه در ماه ژوئن را کاهش دهند. همچنین علائمی که نشان میدهد رشد اقتصادی ناحیه یورو در حال رسیدن به رشد اقتصادی آمریکا است، در حال افزایش است. تمام این عوامل منجر به آن شده است که سوگیری صعودی یورو همچنان ادامه داشته باشد. اما در صورتی که بانک مرکزی اروپا مواضع داویش خود را تقویت کند، این رشد میتواند محدود شود.

منبع: XM