میانگین متحرک یا Moving Average چیست؟

از نظر آماری میانگین متحرک (Moving Average) به میانگین بخشی از دادهها که در کنار هم که یک مجموعه داده کامل را تولید میکنند، گفتهمیشود. از نظر مالی میانگین متحرک یا به اختصار MA، یک اندیکاتور است که به طور معمول در تحلیل تکنیکال استفاده میشود. دلیل محاسبه میانگین متحرک برای سهام، کمک به هموار کردن دادههای قیمت با کمک ایجاد یک قیمت متوسط است که مرتبا به روز شود. با محاسبه میانگین متحرک، تأثیر نوسانات تصادفی و کوتاهمدت بر قیمت سهام در یک بازه زمانی مشخص کاهش مییابد.

میانگین متحرک یا مووینگ اوریج یک ابزار تحلیل تکنیکال ساده است. میانگینهای متحرک معمولاً برای شناسایی جهت روند قیمت یا تعیین سطح حمایت و مقاومت، محاسبه میشوند. این اندیکاتور، یک اندیکاتور پسرو یا دنبال کننده قیمت است زیرا براساس قیمتهای گذشته محاسبه میشود.

هرچه بازه زمانی میانگین متحرک بیشتر باشد، تأخیر در حرکت منحنی، بیشتر خواهدبود بدین معنی که تاثیر قیمتهای اخیر دیرتر خود را در نمودار نشان میدهند. بنابراین، میانگین متحرک ۲۰۰ روزه تاخیر بسیار بیشتری نسبت به میانگین متحرک ۲۰ روزه خواهد داشت زیرا قیمتهای ۲۰۰ روز گذشته را در خود جای داده است. از این رو وزن دادههای اخیر در آن کاهش پیدا میکند. میانگین متحرک ۵۰ و ۲۰۰ روزه قیمتها، به طور گستردهای توسط سرمایهگذاران و معامله گران استفاده و به عنوان سیگنالهای مهم معاملاتی در نظر گرفته میشود.

مووینگ اوریج یک اندیکاتور کاملا قابل تنظیم است، به این معنی که یک سرمایهگذار میتواند هنگام محاسبه میانگین، هر بازه زمانی را که میخواهد، انتخاب کند. متداولترین بازههای زمانی مورد استفاده در میانگین متحرک، بازههای زمانی 10، 20، 30، 50، 100و 200 روزه است. هرچه بازه زمانی در نظر گرفته شده برای میانگین متحرک کمتر باشد، حساسیت آن نسبت به تغییرات اخیر قیمت بیشتر خواهد بود. هرچه این بازه زمانی بیشتر باشد، میانگین متحرک حساسیت کمتری به تغییرات اخیر قیمت نشان خواهد داد.

سرمایهگذاران بر اساس اهداف معاملاتی خود، از دورههای زمانی مختلف استفاده میکنند. اما معمولا از میانگین متحرک کوتاهمدت برای معاملات کوتاهمدت استفاده میشود، در حالی که میانگین متحرک بلندمدتتر برای سرمایه گذاری بلندمدت مناسب است.

برای تنظیم میانگینهای متحرک هیچ چارچوب و اصول خاصی وجود ندارد. بهترین راه برای اینکه بفهمید میانگین متحرک با کدام تنظیمات برای شما مناسب تر است، این است که چند دوره زمانی مختلف را استفاده کنید تا زمانی که دوره متناسب با استراتژی خود را پیدا کنید. در این زمان به حساسیتهای خاص نمودار قیمت نسبت به بعضی از اعداد در میانگین متحرک نیز آگاه خواهیدشد.

بیشتر بخوانید: شما چه نوع معامله گری در فارکس هستید؟

انواع میانگین متحرک (Moving Average)

میانگین متحرک 50 روزه ساده (Simple Moving Average) – نماد انس طلای جهانی

میانگین متحرک ساده (Simple Moving Average)

میانگین متحرک ساده (SMA) به عنوان ابتداییترین شکل میانگین متحرک شناخته میشود. این میانگین متحرک با گرفتن میانگین حسابی مجموعهای از مقادیر مشخص، محاسبه میشود. به عبارت دیگر، مجموعهای از اعداد یا قیمتها با هم جمع شده و سپس بر تعداد اعداد یا قیمتهای مجموعه تقسیم میشوند. فرمول محاسبه میانگین متحرک ساده به شرح زیر است:

SMA = (A1+A2+A3+⋯An)/n

A: اعداد یا فیمتهای ورودی

n: تعداد دورههای زمانی

میانگین متحرک 50 روزه وزنی (Weighted Moving Average) – نماد انس طلای جهانی

میانگین متحرک وزنی (Weighted Moving Average)

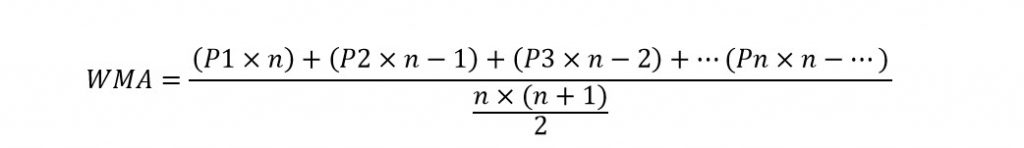

به منظور رفع مشکل وزن یکسان روزها، برخی از تحلیل گران میانگین های متحرک وزنی را مطرح کردهاند. به طور مثال در روش استفاده از میانگین متحرک 10 روزه، قیمت روز دهم باید در عدد 10 ضرب شود، نهمین روز در عدد 9، هشمین روز در عدد 8 و الی آخر. همان طور که می بینید در این روش بیشترین وزن و ارزش به قیمت آخرین روز اختصاص دارد. سپس حاصل به دست آمده باید تقسیم بر حاصل جمع ضرایب شود. (به عنوان مثال برای میانگین 10 روزه، عدد 55 که حاصل جمع 45=10+9+8+…+2+1 می باشد).

P1 = قیمت روز آخر

P2 = قیمت روز ماقبل آخر

Pn = قیمت روز اول

n = تعداد دوره زمانی زمانی

میانگین متحرک 50 روزه نمایی (Exponential Moving Average) – نماد انس طلای جهانی

میانگین متحرک نمایی (Exponential Moving Average)

میانگین متحرک نمایی (EMA)، نوع دیگری از اندیکاتور میانگین متحرک در تحلیل تکنیکال است که بسیار شبیه به WMA است. در واقع، این اندیکاتور نوعی از WMAها محسوب میشود. تنها با این تفاوت که در EMA، دادههای قدیمی حذف نمیشوند. بلکه به مرور زمان از ارزش آنها کاسته خواهد شد. تا جایی که به نزدیک صفر تمایل پیدا کند. میانگین متحرک نمایی نوعی از میانگین متحرک است که در آن تلاش شده تا به اطلاعات اخیر و آخرین حرکات قیمت، وزن بیشتری دادهشود.

در حقیقت، میانگینهای متحرک نمایی در قیمت و موقعیتهای برگشتی، خیلی بهتر و سریعتر از میانگینهای متحرک ساده عمل میکنند. لذا سهامدارانی که تمرکزشان روی سرمایهگذاریهای کوتاهمدت است، ترجیح میدهند تا از این میانگین متحرک استفاده کنند. برای محاسبه EMA، ابتدا باید میانگین متحرک ساده (SMA) را در یک بازه زمانی خاص محاسبه کنید. در مرحله بعدی، باید ضریب وزندهی میانگین متحرک نمایی که “عامل هموار کننده” نیز نامیده میشود را محاسبه کنید. این ضریب به طور معمول از طریق این فرمول محاسبه میکند:

[(دوره زمانی انتخاب شده + ۱) ÷۲]

به عنوان مثال، برای میانگین متحرک ۲۰ روزه، ضریب وزندهی [(۲۰+۱)/۲]=۰.۰۹۵۲ خواهد بود. سپس از فاکتور هموارسازی به همراه EMA روز قبلی، برای رسیدن به مقدار فعلی استفاده کنید. به این صورت EMA نسبت به قیمتهای اخیر وزنه بالاتری میدهد، در حالی که SMA به همه مقادیر وزن یکسان خواهدداد.

EMAt = [Vt*(S/(1+d))] + EMAy*[1-(S/(1+d))]

EMAt = میانگین متحرک نمایی امروز

EMAy = میانگین متحرک نمایی دیروز

Vt = حجم امروز

s = فاکتور هموارسازی

d = تعداد روزها

میانگین متحرک 50 روزه هال (Hall Moving Average) – نماد انس طلای جهانی

میانگین متحرک هال (Hall Moving Average)

میانگین متحرک هال نوعی از اندیکاتور میانگین متحرک در تحلیل تکنیکال است که نامگذاری آن از روی نام توسعه دهندهی آن یعنی (Alan Hull) در سال ۲۰۰۵ انجام شدهاست. هدف اصلی این اندیکاتور به حداقل رساندن تاخیری میباشد که اندیکاتورهای MA در نمایش تغییرات قیمت از آن رنج میبرند. میانگین متحرک هال، در فرمول خود از میانگین متحرک وزنی استفاده میکند. همچنین این اندیکاتور مانند WMA، EMA نیز تمرکز بیشتری برروی قیمتهای جدیدتر دارد.

مقایسه میانگینهای متحرک 50 روزه SMA-EMA-WMA-HMA – نماد انس طلای جهانی

در تصویر بالا، تمامی این میانگینهای متحرک را در یک نمودار و با یک دوره مشخص زمانی قرار دادهایم. به وضوح مشخص است که کدام میانگین متحرک، زودتر به نوسان قیمت واکنش نشان داده و کدام میانگین متحرک، به عنوان سطح حمایت یا مقاومت قویتری در برابر نوسانات قیمت، قرار گرفته است. هر کدام از این میانگینها ویژگیهای منحصر به فرد خود را دارند و نمیتوان آن را به عنوان یک برتری قلمداد کرد. برتری زمانی اتفاق میافتد که ویژگی مورد نظر، در سیستم معاملاتی شما کاربرد مستقیمی داشته باشد.

تمام میانگین متحرکها کارایی خوبی دارند. یک EMA ممکن است برای مدتی در بازار سهام یا بازارهای مالی کارایی خوبی داشتهباشد ولی در زمانهای دیگر SMA بهتر عمل کند. بازه زمانی انتخابی برای میانگین متحرک، نقش مهمی در نحوه تأثیرگذاری آن بدون توجه به نوع آن را ایفا میکند.

بیشتر بخوانید: راهنمای سریع آشنایی با انواع استراتژی های معاملاتی

استراتژیهای استفاده از میانگین متحرک در معاملات

نقش حمایتی میانگین متحرک

سطوح حمایت و مقاومت

با کمک میانگین متحرک نوسانات روی نمودار قیمت کاهش مییابد. در قدم اول، به جهت میانگین متحرک دقت کنید تا جهت اصلی حرکت قیمت را به دست آورید. اگر زاویه رو به بالا داشته باشد، قیمت در حال افزایش است و اگر زاویه رو به پایین باشد، قیمت در حال کاهش است؛ اگر حرکت ساید صورت گیرد و جهت خاصی را نداشتهباشد، قیمت احتمالاً در محدوده رنج قرار دارد.

میانگین متحرک میتواند به عنوان سطح حمایت یا مقاومت نیز عمل کند. در یک روند صعودی میانگین متحرک ممکن است به عنوان سطح حمایتی عمل کند و قیمت از آن نقطه ناگهان افزایش یابد. در یک روند نزولی نیز میانگین متحرک بهعنوان سطح مقاومت عمل میکند و مانند یک سقف محکم، قیمت با آن برخورد کرده و مجدداً کاهش مییابد.

Cross Over – عبور نمودار قیمت از خط میانگین متحرک

کراس اور (Cross Over)

در کل هرگاه قیمت بالاتر از میانگین متحرک باشد، روند صعودی است و هرگاه قیمت پایینتر از میانگین متحرک باشد، روند نزولی است. باوجود اینکه میانگین متحرکها میتوانند طولهای زمانی مختلفی داشته باشند، از این رو یک میانگین متحرک میتواند نشانگر روند صعودی و دیگری نشانگر روند نزولی باشد.

کراساور (Cross Over) یکی از اصلیترین استراتژیهای میانگین متحرک هستند. اولین نوع آن کراساور قیمت است و زمانی به کار میرود که قیمت به بالاتر یا پایینتر از میانگین متحرک میرسد و نشانهای از تغییر احتمالی روند است. تقاطع کندلها با خط میانگین متحرک میتواند نمایانگر یک سیگنال خرید یا فروش باشد. برای مثال اگر کندل بزرگ سبزرنگ، با قدرت خط موینگ اوریج را به سمت بالا بشکند، نشان از یک سیگنال خرید قدرتمند است و همچنین اگر کندل بزرگ قرمز رنگ با قدرت خط اندیکاتور را به سمت پایین بشکند، به عنوان یک سیگنال فروش قوی محسوب میشود.

استفاده از دو میانگین متحرک 21 و 50 روزه

استفاده از دو میانگین متحرک با دورههای متفاوت

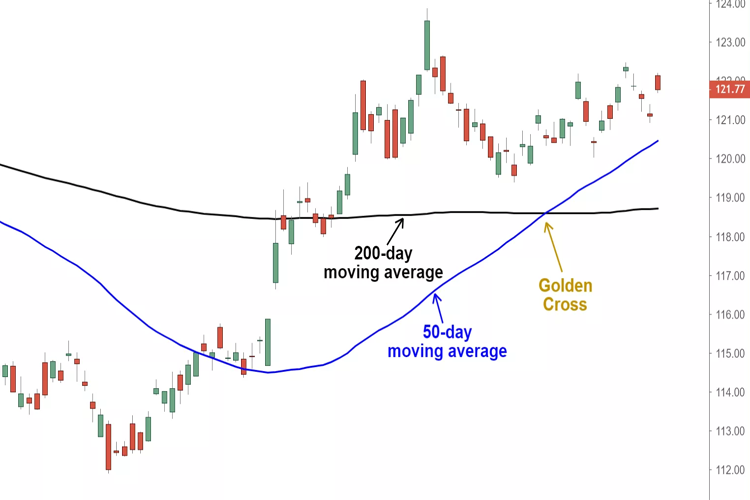

یک استراتژی دیگر استفاده از دو میانگین متحرک به طور همزمان بر روی نمودار است که یکی بلندمدت و دیگری کوتاهمدت است. زمانی که میانگین متحرک کوتاه مدت، بالاتر از میانگین متحرک بلندمدت قرار گیرد سیگنال خرید صادر میشود زیرا نشاندهنده صعودی شدن روند است و اگر میانگین متحرک کوتاه مدت پایینتر از میانگین متحرک بلندمدت قرار گیرد، سیگنال فروش صادر شدهاست زیرا نشاندهنده نزولی شدن روند است. به این دو اتفاق تقاطع طلایی (Golden Cross) و تقاطع مرگ (Dead/Death Cross) میگویند.

تقاطع طلایی (Golden Cross)

تقاطع طلایی (Golden Cross) زمانی اتفاق میافتد که یک میانگین متحرک کوتاه مدت از یک میانگین متحرک بلند مدت به سمت بالا عبور کند. این الگو توسط تحلیلگران و معاملهگران نشان دهنده یک چرخش صعودی در قیمتهای بازار است. بسیاری از معامله گران برای محافظت خود از هیجانات ناشی از نوسانات بازار، از این شیوه استفاده میکنند.

تقاطع طلایی (Golden Cross) – میانگین متحرکهای 50 و 200 روزه

تقاطع مرگ (Death Cross)

برعکس تقاطع طلایی، تقاطع مرگ (Death Cross) یک حرک نزولی را نشان میدهد که با عبور یک میانگین متحرک کوتاه مدت از یک میانگین متحرک بلند مدت به سمت پایین ایجاد میشود. تقاطعهای مرگ معروف در سالهای ۱۹۲۹، ۱۹۳۸، ۱۹۷۴ و ۲۰۰۸ پیش از رکودهای اقتصادی بزرگ تشکیل شده است. البته گاهی نیز تقاطع مرگ، سیگنالهای نادرستی صادر میکنند به عنوان مثال در سال ۲۰۱۶ این الگو تشکیل شد، اما منجر به رکود اقتصادی نشد.

تقاطع مرگ (Death Cross) – میانگین متحرکهای 50 و 200 روزه

در مورد اینکه چه زمانی یک تقاطع طلایی یا تقاطع مرگ مهم تشکیل میشود، بین تحلیلگران اختلاف نظر وجود دارد. برخی از تحلیلگران تقاطع طلایی (یا تقاطع مرگ) واقعی را هنگام تلاقی میانگین متحرک ۱۰۰ و ۵۰ روزه میدانند و بعضی دیگر آن را تلاقی میانگین متحرک ۲۰۰ و ۵۰ روزه میدانند.

تحلیلگران همچنین مشاهده این کراس اورها را در نمودارهای با تایم فریم پایینتر، به عنوان تایید قویتر روند میدانند. صرف نظر از تفاوتها در تعریف دقیق الگو یا تایم فریم استفاده شده، این شرایط عموما زمانی که یک میانگین متحرک کوتاه مدت از میانگین متحرک بلند (Moving Average) مدت عبور میکند، تشکیل میشود.

معامله گرانی نیز هستند که از سه میانگین متحرک مختلف استفاده میکنند که رایجترین ترکیب مورد استفاده در این روش، بهکار بردن سه میانگین متحرک 4، 9 و 18 روزه است. که برای هر کدام از شکستها و تقاطعها، یک اخطار خاصی را در نظر میگیرند.

بیشتر بخوانید: تحلیل مولتی تایم فریم یا چند زمانی چیست و چه مزیت هایی دارد؟

پرکاربردترین میانگین های متحرک

محبوبیت میانگین های متحرک خاص در تایم فریم های مختلف مشخص میشوند، چرا که افراد زیادی به عنوان سیگنال آنها را زیر نظر دارند. میانگین های متحرک گاهی به عنوان پیش گویی محققشده در نظر گرفته میشوند چرا که خریداران و فروشندگان با عبور قیمت از خط میانگین متحرک وارد عمل میشوند و در صورتی که قیمت رو به پایین، میانگین متحرک را قطع کند وارد فروش میشوند و اگر قیمت میانگین متحرک را به سمت بالا قطح کند وارد معامله خرید میشوند.

به طور کلی از میانگینهای متحرک ساده (SMA) بیشتر از میانگینهای متحرک نمایی (EMA) در نمودارها و تصمیمات معاملاتی استفاده میشود. بیشتر معامله گران تازهکار در آغاز کار از میانگینهای متحرک ساده استفاده میکنند. پلتفرمهای نموداری معمولا به عنوان تنظیمات پیش فرض از میانگینهای متحرک ساده استفاده میکنند.

میانگین متحرک ساده 200 روزه

میانگین متحرک 200 روزه

محبوبترین میانگین متحرک (Moving Average) در تحلیل تکنیکال، میانگین متحرک ساده 200 روزه است. حتی در کانالهای اخبار مالی در مورد این که این میانگین شکسته شده یا قیمت مجددا این سطح را پس گرفته صحبت میشود. این میانگین متحرک یکی از مهمترین خطوطی است که به عنوان سیگنال، استفاده میشود و بسیاری از سرمایه گذاران و معامله گران آن را زیر نظر دارند تا ببینند بین خریداران یا فروشندگان، در نهایت کدام یک کنترل بازار را به دست میگیرند. همچنین این میانگین متحرک نقش حمایت یا مقاومت را بازی میکند. حتی پل تودور جونز (Paul Tudor Jones)، معامله گر افسانهای، در یکی از درسهای معاملهگری خود در مورد این میانگین متحرک صحبت میکند.

به گفته پل تودور جونز: شما همیشه باید با روند غالب حرکت کنید. معیار من برای همه چیز میانگین متحرک 200 روزه قیمت بسته شدن کندلها است. من صفر شدن داراییهای زیادی از سهام و کامودیتیها را دیدهام. فوت و فن سرمایه گذاری در این است:

“چطور با از دست دادن همه چیز مقابله کنم؟”

اگر از قانون میانگین متحرک 200 روزه استفاده کنید، متوجه تغییر روند میشوید و به موقع میتوانید از بازار، خارج شوید.

میانگین متحرک ساده 50 روزه

میانگین متحرک 50 روزه

دومین میانگین متحرک محبوب، میانگین متحرک ساده 50 روزه است. بسیاری از سرمایهگذاران سهام رشدی و معامله گران بر این میانگین متحرک تمرکز میکنند. حتی ویلیام اونیل (William J. O’Neil)، معامله گر افسانهای بازار سهام، از این میانگین متحرک استفاده میکرد. اونیل از این میانگین متحرک در روش کانسلیم (CAN SLIM) استفاده میکرد و در روندهای صعودی اگر میانگین متحرک 50 روزه نیز صعودی بود، در اصلاح قیمتی که به این میانگین متحرک زده میشد، وارد خرید در سهمهای پیشرو میشد. (روش کانسلیم یک روش نسبتا بنیادی برای خرید سهام است که کتابی نیز به این نام به زبان فارسی ترجمه شده است.)

بیشتر بخوانید: تفاوت میان سهام رشدی (Growth stock) و سهام ارزشی (Value stock) چیست؟

میانگین متحرک ساده 10 روزه

میانگین متحرک 10 روزه

سومین میانگین متحرکی که بیشترین کاربرد را دارد، میانگین متحرک نمایی 10 روزه است. معامله گران دنبالکننده روند، این میانگین متحرک را با میانگین متحرک 50 روزه یا 30 روزه ترکیب میکنند. برخی از معاملهگران نیز به عنوان حد ضرر متحرک در موقعیتهای سویینگ از این میانگین متحرک استفاده میکنند. پس از انتشار مصاحبه مارتی شوارتز، یکی از موفقترین معامله گران روزانه، در کتاب جادوگران بازار نوین اثر جک شواگر، این میانگین متحرک بسیار محبوب شد.

مارتی شوارتز بیان میکند “میانگین متحرک نمایی 10 روزه، اندیکاتور مورد علاقه من برای تعیین روندهای اصلی است. من این میانگین متحرک را با عنوان “چراغ سبز یا چراغ قرمز” خطاب میکنم چرا که در معاملهگری، حیاتی است که در سمت درست میانگین متحرک باقی بمانید تا بهترین احتمال موفقیت را داشته باشید. زمانی که بالاتر از میانگین متحرک نمایی 10 دورهای معامله میکنید، بدین معنی است که چراغ سبز است و بازار روند مثبتی دارد و باید به فکر معامله خرید باشید. در مقابل، معامله پایینتر از میانگین متحرک چراغ قرمز است. یعنی بازار در روند منفی قرار دارد و باید به فکر معامله فروش باشید.”

در تایم فریم هفتگی، میانگینهای متحرک 10 و 40 دورهای بسیار رایج هستند چرا که این دو میانگینهای متحرک بسیار به میانگینهای متحرک 50 و 200 دورهای در تایم فریم روزانه شباهت دارند.

بیشتر بخوانید: سویینگ تریدینگ چیست و چه مزایا و معایبی دارد؟

اندیکاتورهای بر پایه میانگین متحرک (Moving Average) !؟

اندیکاتورهای مختلفی، به طوری خاص از میانگینهای متحرک یا چیزی شبیه به آن استفاده میکنند. باند بولینگر یک اندیکاتور تکنیکال است. این اندیکاتور دارای باندهایی است که معمولا دو انحراف استاندارد را از یک میانگین متحرک ساده ایجاد میکند. به طور کلی، حرکت به سمت بالای باند، نشان میدهد که دارایی مورد نظر اشباع خرید شده است، در حالی که یک حرکت نزدیک به باند پایین، نشان دهنده اشباع فروش دارایی است.

اگرچه استفاده از میانگین متحرک به تنهایی و در نوع خود مفید است، اما محاسبات مربوط به این اندیکاتور میتواند مبنایی برای سایر شاخصهای تحلیل تکنیکال، مانند اندیکاتور مکدی (MACD) نیز باشد. معاملهگران از اندیکاتور مکدی برای رصدکردن رابطه بین دو میانگین متحرک استفاده میکنند. این اندیکاتور، با تفریق میانگین متحرک نمایی ۲۶ روزه از میانگین متحرک نمایی ۱۲ روزه بدست میآید.

معایب استفاده از میانگین متحرک

میانگین متحرکها بر اساس دادههای تاریخی محاسبه میشوند و هیچچیز در مورد روند آینده پس از محاسبه، قابل پیشبینی نیست؛ بنابراین، نتایج بهدستآمده از میانگین متحرکها ممکن است تصادفی باشند. در بعضی مواقع به نظر میرسد که بازار به سطوح مقاومت یا حمایت میانگین متحرک و سیگنالهای معاملاتی توجه نشان میدهد و در دیگر مواقع، به این اندیکاتورها توجهی نشان نمیدهد.

یک مشکل بزرگ این است که اگر حرکات قیمت نوسان زیادی داشته باشد و قیمت دائماً بالا و پایین برود، سبب ایجاد برگشتهای متعدد در روند یا سیگنالهای معاملاتی میشود. زمانی که این اتفاق بیفتد، بهترین کار این است که کنار بکشید یا از اندیکاتور دیگری برای تشخیص وضعیت بازار استفاده کنید.

ابزار میانگین متحرک (Moving Average)، در شرایطی که روند بازار قوی و باثبات باشد کارایی بسیار خوبی دارد، اما در شرایط رنج و پرنوسان ضعیف عمل میکنند. تنظیم تایم فریم میتواند این مشکل را موقتاً حل کند. با این وجود گاهی این مسائل بدون توجه به تایم فریم انتخابشده برای میانگین متحرکها روی میدهند.

میانگینهای متحرک ابزار تحلیلی ارزشمند برای بسیاری از تحلیلگران هستند، اما قبل از استفاده از هر ابزاری ابتدا باید عملکرد آن را درک کرد. همچنین این سؤال وجود دارد که میانگینهای متحرک در چه صورت روند دقیقتری از حرکات قیمت ارائه میدهند. با توجه به موارد مطرحشده، پیشنهاد میشود که از میانگین متحرک در کنار سایر ابزارهای معاملاتی بهره برد. درنهایت این تجربه شخصی شماست که بر اساس آن میتوانید از میانگین متحرک در معاملات خود بهره ببرید.

منابع: Investopedia1 Investopedia2 newtraderu

برای پیگیری اخبار روز و فوری فارکس و بازارهای جهانی به کانال تلگرام UtoFX بپیوندید.

بیشتر بخوانید:

سپاس.