نرخ بهره (Interest Rate) چیست؟

نرخ بهره (Interest Rate) هزینه وام گرفتن پول است که معمولا به صورت درصد سالانه بیان میشود. اگر شما وام ۱۰۰ دلاری با نرخ ۱۰ درصد دریافت کنید، در انتهای سال ۱۱۰ دلار بدهکار خواهید شد. اگر تمام بدهی ایالات متحده که توسط شرکتهای غیرمالی، مصرف کنندگان و نهادهای دولتی دریافت شدهاند را جمع کنید، به رقم ۴۶.۳ تریلیون دلار میرسد که تمامی آنها مشمول نرخ بهره میشوند و باید بهره بدهند. (به نرخ بهره، در آمریکا نرخ وجوه فدرال نیر میگویند بنابراین در این مقاله منظور از هر دو عبارت، نرخ بهره است.)

چرا نرخ بهره تغییر میکند؟

دلایل متفاوتی برای تغییر نرخ بهره وجود دارد که تمام آنها اقتصادی نیست. در ادامه به برخی از آنها اشاره میکنیم:

- دلایل کوتاه مدت سیاسی: کاهش نرخ بهره در کوتاه مدت میتواند اقتصاد را تقویت کند. در شرایط عادی اقتصاددانان بر این باورند که کاهش نرخ بهره تنها در کوتاه مدت موثر است و در ادامه با تورم جبران میشود. کاهش سریع نرخ بهره میتوند بر انتخابات تاثیر بگذارد چرا که منجر به رشد سریع اقتصاد میشود. به همین خاطر اقتصاددانان جریان اصلی به دنبال استقلال بانک مرکزی هستند تا تاثیر سیاست بر نرخ بهره محدود شود.

- تعویق مصرف: زمانی که فردی پولی قرض میدهد، به این معنی است که وام دهنده، خرج کردن پول را به تعویق میاندازد. هنگامی که نرخ بهره به اندازه مناسبی بالا باشد، مصرف به تعویق افتاده و افراد ترجیح میدهند به جای مصرف، پول خود را قرض بدهند.

- انتظارات تورمی: اکثر اقتصاددها تورم دارند. به این معنی که کالاها به مرور زمان گرانتر میشوند. با این حال هنگامی که نرخ تورم به طور فزایندهای در حال افزایش است، ممکن تورم در بلند مدت نیز بالا بماند. به عنوان مثال اگر فردی انتظار داشته باشد سال بعد تورم ۱۰ درصد باشد، از امروز برای خرید مواد اولیه بیشتر اقدام میکند، این مساله به خودی خود منجر به افزایش قیمت مواد اولیه حتی پیش از بروز تورم میشود.

- سرمایهگذاریهای جایگزین: نرخ بهره، نرخ سرمایهگذاری بدون ریسک است و ریسکهای دیگر در اقتصاد همزمان با ریسک سرمایه گذاری در بانک محاسبه میشود. بنابراین سود یک سرمایهگذاری باید حداقل به اندازه نرخ سود بانکی باشد در غیر این صورت آن سرمایهگذاری معقول نیست.

- ریسکهای سرمایهگذاری: گفتیم نرخ بهره بانکی برابر است با سود بدون ریسک. سرمایهگذاریهای دیگر همواره ریسکهایی در خود دارند، از نکول و ورشکستگی، تا خشکسالی و تغییرات ژئوپولیتیک. در این مواقع، سرمایهگذاران به ازای ریسکی که متحمل میشوند تقاضای پرمیوم میکنند.

- مالیات: گاهی دولتها بر سپردههای بانکی مالیات میگیرند. این مساله میتواند منجر به افزایش نرخ بهره شود.

- بانکهای تجاری: بانکها نیز میتوانند نرخ بهره را بسته به تقاضای وام تغییر دهند.

- اقتصاد: به طور کلی اقتصاد مهمترین محرک نرخ بهره است. هنگامی که اقتصاد در رونق است، نرخ بهره افزایش مییابد و هنگامی که اقتصاد ضعیف است، نرخ بهره کاهش مییابد.

تفاوت نرخ بهره با سود بانکی چیست؟

نرخ بهره یک عنوان عام برای هر نوع نرخ وامستانی است که سود بانکی نیز میتواند شامل آن باشد. با این حال، عموما هنگامی که در ادبیات بانکداری مرکزی صحبت از نرخ بهره میشود، منظور نرخ بهره تامین مالی بانکهای تجاری است. به عنوان مثال هنگامی که فدرال رزرو نرخ وجوه فدرال را دو درصد تعیین میکند، منظور این است که فدرال رزرو، بانکهای تجاری را با نرخ سالانه ۲ درصد تامین مالی میکند.

در طرف دیگر، سود بانکی معمولا به سود سپردهگذاری در بانک اطلاق میشود. هنگامی که یک فرد وارد بانک شده و قصد سپردهگذاری دارد، بانکهای تجاری مختلف با توجه به وضعیت اقتصادی، نرخ بهره بانک مرکزی و سایر فاکتورها به این فرد نرخ بهرهای پیشنهاد میکنند که معمولا به آن سود بانکی گفته میشود.

با این حال، همانطور که گفته شد، نرخ بهره یک کلمه عام برای توصیف هر نوع وامستانی است. وامهای مسکن، وامهای دانشجویی، بدهیهای دولت، بدهیهای شهرداریها، بدهیهای شرکتی و به طور خلاصه هر روند وامستانی در خود نوعی نرخ بهره دارند که البته به نامهای مختلف از جمله نرخ بازده، سود سپرده و… شناخته میشوند.

فرآیندهای وامستانی به این صورت است که وام گیرنده اصل پول را دریافت میکند و به عنوان هزینه آن به صورت دورهای (ماهانه، سه ماهه، شش ماهه و…) بنا به توافق سودی معادل نرخ بهره را به وام دهنده پرداخت میکند. همچنین در پایان زمان قرارداد معمولا اصل پول به وام دهنده باز گردانده میشود. اگرچه برخی روشهای وامستانی هست که در طول دوره بازپرداخت وام، اصل پول مستهلک شده و در پایان دوره بازپرداخت، وام گیرنده تمام پول را پرداخت نمیکند.

انواع نرخ بهره به همراه روش محاسبه

نرخ بهره به روشهای مختلفی محاسبه میشود که در ادامه چند نمونه از معروفترین آنها آورده میشود

نرخ بهره ساده

در این روش، نرخ بهره تنها بر روی اصل پول لحاظ میشود. به عنوان مثال اگر شما ۱۰۰۰ دلار سرمایه را با نرخ بهره ۵ درصد به مدت دو سال با نرخ بهره ساده وام بدهید بعد از دو سال سودی که نصیب شما میشود برابر با ۱۰ درصد یا ۱۰۰ دلار است.

فرمول محاسبه نرخ بهره ساده برابر است با:

نرخ بهره ساده= زمان * نرخ بهره * اصل سرمایه

نرخ بهره مرکب

در اینجا، سود تنها بر اصل پول لحاظ نمیشود، بلکه پس از گذشته هر دوره، علاوه بر اصل پول بر روی سود پول نیز سود تعلق میگیرد. مثال قبل را در نظر بگیرید. فرض کنید پس از گذشت یک سال، ۵ درصد سود بر سرمایه شما اضافه شده است. در پایان سال اول شما ۱۰۵۰ دلار سرمایه خواهید داشت. اگر سود پول را دریافت نکنید و نرخ بهره نیز به صورت مرکب لحاظ شود، در پایان سال دوم ۵ درصد سود بر سرمایه ۱۰۵۰ دلاری شما لحاظ خواهد شد که یعنی سود کلی شما پس از دو سال برابر با ۱۰۲.۵ دلار خواهد بود.

فرمول محاسبه نرخ بهره مرکب برابر است با:

نرخ بهره مرکب = اصل سرمایه* [(۱+ نرخ بهره)^ تعداد دوره -۱]

نرخ بهره موثر

نرخ بهره موثر یا Effective interest rate که به صورت مخفف EIR نیز خوانده میشود (همچنین در برخی منابع نرخ بهره معادل سالانه یا annual equivalent rate نیز آمده است) نرخ بهرهای است که به صورت دورهای مرکب میشود اما در پایان سال پرداخت میشود.

به عنوان مثال، فرض کنید بانک نرخ بهره ۲ درصد به صورت ماه شمار برای شما لحاظ کند. در این صورت هر ماه ۲ درصد به اصل و فرع پول شما سود تعلق میگیرد. اخیرا سودها به صورت ماهانه، هفتگی، روزانه، ساعتی و حتی لحظهای محاسبه میشوند. مزیت چنین کاری آن است که شما میتوانید هر زمان که نیاز داشتید، میزانی از پول خود را بردارید بدون اینکه نگران سود خود باشید.

فرض کنید یک حساب بانکی باز کردهاید که به صورت سال شمار بر روی کمترین میزان سپرده شما سود پرداخت میکند. در این صورت اگر شما حتی یک روز مانده به پایان سال مالی مبلغی از پول خود را از بانک بردارید، هیچ سودی به آن مبلغ برداشته شده، تعلق نمیگیرد، اگرچه تقریبا تمام سال، پول شما نزد بانک بوده است.

در مدل ماه شمار نیز اوضاع به همین صورت است، اگر هر زمانی از ماه مقداری از پول خود را از بانک بردارید، به آن مبلغ هیچ سودی تعلق نمیگیرد اما در روش پرداخت سود به صورت لحظهای هر لحظه که پول خود را بردارید، تنها در همان لحظه پرداخت سود متوقف میشود و افراد بیشترین سود بانکی را از آن خود میکنند.

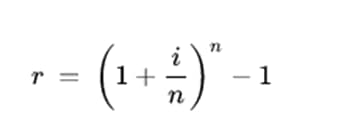

نرخ بهره موثر به روش زیر محاسبه میشود:

در این معادله، r نرخ بهره موثر سالانه است، i نرخ بهره سالانه است و n تعداد دورهای است که سود مرکب میشود. به عنوان مثال، اگر سود به صورت ماهانه مرکب شود، n برابر با ۱۲ خواهد بود و اگر به صورت هفتگی مرکب شود، n حدودا ۵۲ خواهد بود.

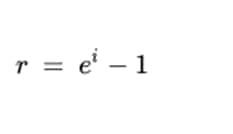

همچنین اگر نرخ بهره به صورت مداوم یا لحظهای مرکب شود، نرخ بهره موثر سالانه به روش زیر محاسبه خواهد شد:

در این معادله، r نرخ بهره موثر سالانه است، i نرخ بهره سالانه است و e عدد نپر و برابر با 2.71828 است.

جریان نقدی تنزیل شده

جریان نقدی تنزیل شده یا discounted cash flow (DCF) یک روش برای محاسبه ارزش روز جریانهای نقدی است. در این روش، جریانهای نقد آتی توسط نرخ بهره تنزیل میشوند تا ارزش کل جریانهای نقدی به دست آید.

به عنوان مثال فرض کنید یک سرمایهگذاری به مدت ۱۰ سال، سالانه ۱۰۰۰ دلار سود به شما ارائه میدهد. روش جریان نقدی تنزیل شده، تمام ۱۰۰۰ دلارهایی را که از این سرمایهگذاری دریافت میشود را جمع آوری کرده و با نرخ بهره به قیمت امروز تنزیل میکند تا ارزش امروزی سرمایهگذاری به دست آید.

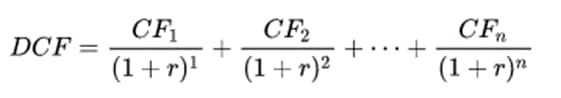

جریان نقدی تنزیل شده به روش زیر محاسبه میشود:

در این فرمول، CFها جریانهای نقدی برای هر دوره است، n عدد دوره است و r نرخ بهره موثر است. نرخ بهره موثر میتواند هزینه سرمایه و سایر هزینههای مرتبط با ریسک سرمایهگذاری را نیز در بر بگیرد.

تصور کنید در مثال سرمایهگذاریای که گفته شد، نرخ بهره موثر ۵ درصد باشد، در این صورت، با محاسبه جریان نقدی تنزیل شده به عدد ۷۷۲۱ دلار میرسیم. یعنی ارزش این سرمایهگذاری برابر با ۷۷۲۱ دلار است و در صورتی که هزینه سرمایه بیشتر از این عدد باشد، صرفه اقتصادی برای این سرمایهگذاری وجود ندارد.

نرخ بهره واقعی و اسمی

نرخ بهره اسمی، همان نرخ بهرهای است که سرمایهگذار به صورت ظاهری دریافت میکند به عنوان مثال، فرض کنید شخصی به مدت یک سال ۱۰۰ دلار سرمایه خود را با نرخ بهره ۱۰ درصد در سپردهگذاری میکند. پس از پایان یک سال آن فرد ۱۱۰ دلار به صورت ناخالص (پیش از کسر مالیات) خواهد داشت. در این حالت میگوییم فرد ۱۰ درصد سود اسمی دریافت کرده است.

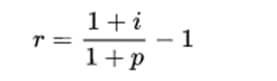

نرخ بهره واقعی، ارزش واقعی سود را با احتساب تورم اندازهگیری میکند. برای اندازهگیری نرخ بهره واقعی از معادله فیشر استفاده میشود.

در این معادله r نرخ بهره واقعی، i نرخ بهره اسمی و p نرخ تورم سالانه است. در مثال بالا در صورتی که نرخ بهره اسمی ۱۰ درصد و نرخ تورم نیز ۱۰ درصد باشد، نرخ بهره واقعی برابر است با صفر. در واقع در چنین شرایطی، فردی که با نرخ بهره ۱۰ درصد سرمایهگذاری کند، هیچ بازده واقعیای به دست نخواهد آورد.

معمولا معادله فیشر را با تقریب خطی به این صورت بیان میکنند:

نرخ بهره واقعی = نرخ بهره اسمی – تورم

اگرچه این تقریب در اقتصادهایی با نرخ تورم پایین به خوبی کار میکند، اما در کشورهایی مانند ایران که معمولا نرخ تورم بالا است، میتواند تفاوت بسیار زیادی ایجاد کند.

به عنوان مثال، فرض کنید در سال ۱۴۰۰، نرخ سود بانکی ۲۰ درصد و نرخ تورم ۴۰ درصد باشد، در این صورت طبق معادله فیشر، نرخ بازده واقعی برابر با ۱۴.۵- درصد خواهد بود در حالی که اگر با استفاده از معادله خطی شده محاسبات را انجام دهیم، به بازده واقعی ۲۰- درصد میرسیم. بنابراین هنگامی که قصد دارید این معادله را در مورد کشورهایی که نرخ تورم بالا دارند، به کار ببرید از فرمول اصلی فیشر استفاده کنید.

نرخهای بهره بین بانکهای جهانی

بانکهای مرکزی و سایر بانکهای تجاری در بازار جهانی در حال وام دهی به یکدیگر هستند. بدین منظور نرخ بهرهای بین یکدیگر ایجاد میکنند. نرخ پیشنهادی بین بانکی لندن یا به صورت اختصار LIBOR میانگین نرخ بهره بانکهای بزرگ در لندن را محاسبه میکند. این نرخ بهره به این صورت محاسبه میشود که هر بانک تخمین میزند در صورت وام گرفتن از سایر بانکها چه میزان بهره باید بپردازد، میانگین نرخهای تخمین زده شده LIBOR خوانده میشود.

این نرخ همچنین به نام ICE LIBOR یا (Intercontinental Exchange Libor) نیز شناخته میشود چرا که مسئولیت مدیریت آن برعهده صرافی بین قارهای است. پیش از آن مدیریت این نرخ بر عهده انجمن بانکداران بریتانیا بود و به اختصار bba libor خوانده میشد. این نرخ در کنار نرخ Euribor به عنوان معیار وامدهی کوتاهمدت در سراسر جهان استفاده میشد تا اینکه در پایان سال ۲۰۲۱ نرخ LIBOR حذف شد.

در ژوئن سال ۲۰۱۷، کمیته نرخهای مرجع جایگزین یا ARRC یک نرخ گسترده تامین ذخیره خزانهداری یا به اختصار SOFR را جایگزین نرخ USD LIBOR کرد و برای توجیه این کار گفت که دامنه پوشش این نرخ نمایانگر خوبی از شرایط کلی تامین مالی یک شبه بازار خزانهداری است و میتواند به خوبی هزینههای استقراض را منعکس کند.

همچنین بورس مالی ایالات متحده نرخ بهره Ameribor را ایجاد کرد تا هزینه استقراض برای بانکهای کوچک، متوسط و محلی در آمریکا را نشان دهد. این نرخ از سال ۲۰۱۵ که به راه افتاد، بیش از ۵۵۰ میلیارد دلار معامله ایجاد کرده است.

نرخهای بازار

نرخ بهره تنها توسط بانک مرکزی تعیین نمیشود. چیزی که بانکهای مرکزی تعیین میکنند، تنها نرخ بهره کوتاه مدت است که بر روی سایر نرخها از جمله بازده اوراق قرضه، بازده بازار سهام، بازار ارز، نرخ وامدهی بانکهای تجاری و… تاثیر میگذارد.

نرخ بازده در مورد هر سرمایهگذاری منعکس کننده موارد زیر است:

هزینه سرمایهگذاری بدون ریسک

هزینه سرمایهگذاری بدون ریسک، همان نرخ بهرهای است که بانکها و اوراق قرضه دولتی بدون هیچ ریسک و به صورت ثابت پرداخت میکنند.

تورم مورد انتظار

انتظارات تورمی میزان تورمی است که وام گیرندگان و وام دهندگان از آینده اقتصاد انتظار دارند. وام دهندگان معمولا به دنبال ارائه وامهایی هستند که نرخ بهره واقعی بالایی داشته باشد. محاسبات نرخ بهره واقعی پیشتر ارائه شده است.

هزینه صرف ریسک

ریسکهای متعددی در بازار وجود دارد که هرکدام به شیوه خود بر نرخ بهره بازار تاثیر میگذارد. از جمله این ریسکها میتوان به ریسک نقدینگی، ریسک قیمتگذاری مجدد، ریسک منحنی بازده و… اشاره کرد.

هزینه تراکنش

هزینه تراکنش میزان هزینهای است که بانکها و یا به طور کلی ارائه دهنده وام دریافت میکند. به این هزینه، هزینه اسپرد نرخ بهره نیز گفته میشود. این هزینه تفاوت میان نرخ سود سپردهگذاری و نرخ سود وامدهی را مشخص میکند. اگر نرخ سود سپرده بالاتر از نرخ سود وامدهی باشد، اسپرد منفی خواهد بود. به این معنی که بانک یا وام دهنده وامهای خود را با ضرر ارائه میکند.

نرخ بهره آنی و آتی (Spot vs Forward Rate)

نرخ بهره آنی، نقدشوندهترین و رایجترین نرخ موجود در بازار است. وامستانی با این ارز تنها طی ۲ روز کاری، تحویل فیزیکی ارز را انجام میدهد. اگر مدت زمان تسویه حساب بیشتر از ۲ روز باشد، آن را به عنوان نرخ بهره آتی در نظر میگیرند.

هنگامی که بخواهید نرخ بهره آتی را محاسبه کنید، باید امتیازات آتی را به نرخ بهره آنی اضافه یا کم کنید. این امتیازات برای هر ارز طی دورهای که تسویه حساب صورت میگیرد، محاسبه میشود.

نرخهای آتی به طور فعال توسط معاملهگران نرخهای آتی معامله میشود. بسیاری از میزهای معاملاتی که نرخهای آتی را معامله میکنند، تا سررسید ۲ ساله نیز در معاملات خود دارند.

معاملهگران اوراق قرضه نیز نرخهای آتی را ارزیابی می کنند. نرخهای آتی میتوانند همان نرخ بین سررسیدها باشند.

برای محاسبه نرخ آتی از تفاوت نسبی بین نرخ بهره دولتی دو ارز نیز استفاده میشود. فرمول به این صورت است که نرخ آنی را در فرمول (1+ نرخ بهره 1) / (1 + نرخ بهره 2) ضرب میکنیم. به همین ترتیب میتوانید نرخ سوآپ دو ارز را برای بلند مدت حساب کنید.

به عنوان مثال فرض کنید نرخ لحظهای USDCAD برابر است با ۱.۰۶۵۰ (اسپرد را در نظر نمیگیریم). یعنی یک دلار امریکا برابر است با ۱.۰۵۶۰ دلار کانادا. همچنین فرض میکنیم نرخ آتی دلار کانادا ۳.۶۴ درصد و نرخ آتی دلار آمریکا ۳.۱۵ درصد باشد. با قرار دادن این اعداد در فرمول بالا نرخ آتی USDCAD مساوی با ۱.۰۷۰۰ خواهد بود.

در دورههای زمانی طولانی، تفاوت بازده بین نرخ بهره دو کشور که از نظر توسعه یافتگی مشابه هستند، با حرکت جفت ارزهای آنها مرتبط است. به مشاهده نمودار تفاوت بازده ۱۰ ساله ژاپن و ایالات متحده میتوانید این مساله را به خوبی مشاهده کنید.

البته این بدن معنا نیست که حرکت ارز کاملا وابسته به حرکت بازده اوراق بهادار است، اما نشان از همبستگی و تاثیر نرخ بهره بر روی بازار ارز دارد.

همبستگی بین نرخ بهره و نرخ بازار فارکس مانند سایر همبستگیها در دورههایی شدت و ضعف دارد. به عنوان مثال، در تصویری که نشان داده شده است، همبستگی از ۱۰۰ درصد تا ۷۵- درصد تغییر میکند، اما به طور کلی همبستگی بین این دو دارایی مثبت است.

توازن پوشش داده شده نرخ بهره

نرخهای بهره آتی و نرخ ارز باید با یکدیگر کاملا پوشش داده شوند. در غیر این صورت فرصت آربیتراژ وجود خواهد داشت. به عنوان مثال اگر نرخ بهره در یک نقطه از دنیا بالاتر از نقطه دیگر باشد و این تفاوت در نرخ برابری ارز لحاظ نشود، سرمایهگذاران میتوانند از این تفاوت استفاده کرده و سود کسب کنند.

به عنوان مثال فرض کنید در کشور الف نرخ بهره کمتر از کشور ب است و این تفاوت در نرخ بهره در نرخ ارز لحاظ نشده باشد. یک سرمایهگذار میتواند در کشور الف مقداری پول قرض بگیرد، به کشور ب رفته و آن پول قرض گرفته شده را به پولی با نرخ بهره بالاتر تبدیل کرده و سپس آن را سرمایهگذاری کند. در صورتی که تفاوت میان سود وامستانی و سرمایه گذاری بیشتر از ریسکهای سرمایهگذاری باشد، شما یک سرمایهگذاری سود آور و بیزحمت خواهید داشت.

اجازه بدهید با یک مثال بیشتر توضیح دهیم. تصور کنید نرخ بهره استقراض یک ساله برای کشور الف ۳ درصد و نرخ سپردهگذاری یک ساله در کشور ب ۵ درصد است. همچنین ارزهای دو کشور در بازار فارکس با نرخ برابر معامله میشوند

سرمایهگذار ابتدا یک وام با نرخ ۳ درصد از بانک کشور الف میگیرد. مبلغ وام گرفته شده را به نرخ ارز ب تبدیل کرده و سپس آن را در بانک کشور ب با نرخ سالانه ۵ درصد سرمایهگذری میکند. در این حالت سرمایهگذار ۲ درصد به صورت سالانه کسب میکند. در حالی که اگر نرخ ارز با توجه به نرخ بهره آتی (یعنی نرخ بهره ۳ درصد برای کشور الف و پنج درصد برای کشور ب) تعدیل شود، با توجه به فرمولی که پیشتر گفته شد، هر یک واحد از ارز کشور الف باید ۱.۰۱۹۴ واحد از ارز کشور ب میبود. در این صورت فرصت آربیتراژ وجود نداشت.

توازن پوشش داده نشده نرخ بهره

همانطور که گفته شد، از نظر تئوری انتظار داریم که اگر نرخ بهره کشوری ۳ درصد نسبت به کشور دیگر پایینتر بود، ارزش آن ارز در برابر ارز دیگر ۳ درصد افزایش یابد تا فرصت آربیتراژ از بین برود. با این حال در واقعیت اوضاع متفاوت است. از زمان معرفی نرخهای ارز شناور، در اوایل دهه ۱۹۷۰، ارزهای کشورهای با نرخ بهره بالا به جای کاهش افزایش یافتهاند. این معمای معروف به معمای پرمیوم نرخ بهره آتی است و موضوع چندین مقاله دانشگاهی بوده است.

این اتفاق را تا حدی میتوان با معامله حملی توضیح داد که به موجب آن سفتهبازان ارز با بهره کم را وام گرفته و با استفاده از آن در ارز با بهره بالا سرمایهگذاری میکنند. در اینجا، جریان سرمایه از ارز با بهره پایین به سمت ارز با بهره بالا حرکت میکند و منجر به تضعیف بیشتر ارز با بهره پایین شده و ارز با بهره بالا را تقویت میکند.

از ابتدای سال ۲۰۰۵ تا اواسط سال ۲۰۰۷، ین ژاپن در برابر دلار آمریکا تقریبا ۲۱ درصد کاهش یافت. نرخ بهره بانک ژاپن در آن دوره بین ۰ تا ۰.۵ درصد بود.

رابطه بین نرخ بهره و ارز آمریکا و کانادا

رابطه بین دو کشور امریکا و کانادا به عنوان بزرگترین شرکای تجاری جهان برای بررسی موضوعی که گفته شد به خوبی موضوع را روشن میکند. دلار کانادا از سال ۲۰۰۰ به شدت نوسان داشته است. این ارز پس از رسیدن به پایینترین سطح خود در ۰.۶۱۷۹ دلار آمریکا در ژانویه ۲۰۰۲، در سلهای بعد با ۸۰ درصد افزایش، در سال ۲۰۰۷ به سطح ۱.۱ دلار آمریکا رسید.

به نگاهی به چرخههای بلند مدت، دلار کانادا از سال ۱۹۸۰ تا ۱۹۸۵، در برابر دلار آمریکا کاهش یافت، از ۱۹۸۶ تا ۱۹۹۱ در برابر دلار آمریکا افزایش یافت، سپس در سال ۱۹۹۲ یک کاهش طولانی مدت را آغاز کرد و در ژانویه ۲۰۰۲ به پایینترین سطح تاریخ خود رسید. پس از آن به طور پیوسته به مدت بیش از پنج سال در برابر دلار آمریکا افزایش یافت.

حال بیایید نوسانات دلار کانادا در برابر دلار آمریکا را بر اساس تفاوتهای نرخ بهره آتی بسنجیم. در بین سالهای ۱۹۸۸ تا ۱۹۹۳، یعنی زمانی که دلار کانادا در برابر دلار آمریکا افزایش پیدا کرد، نرخ بهره کانادا از ایالات متحده بالاتر بود. همچنین در بین سالهای ۱۹۹۵ تا ۲۰۰۲ یعنی زمانی که دلار کانادا در برابر دلار آمریکا ۱۵ درصد کاهش یافت، نرخ بهره کانادا از ایالات متحده پایینتر بود.

مشاهده میکنید که چگونه تفاوت در نرخ بهره بر خلاف آنچه که پیشبینی میشود در تغییرات نرخ ارز تاثیر دارد.

بانکهای مرکزی و نرخ بهره

بانک مرکزی هر کشور، یک نهاد مستقل است که وظیفه کنترل تورم را برعهده دارد. یکی از راههایی که بانکهای مرکزی به کمک آن بر روی تورم تاثیر میگذارد، تعیین نرخ بهره است.

موسسات بانکی با استفاده از نرخ یک شبه، تامین مالی عملیات روزانه خود را انجام میدهند. نرخ بهره بانک مرکزی میتواند مستقیما با تغییر این نرخ وام یک شبه بر روی وامهای کوتاه مدت تاثیر بگذارد. در ایالات متحده، فدرال رزرو میتواند با خرید و فروش اوراق خزانهداری و سایر اوراق بهادار، بر سایر نرخهای بازار نیز تاثیر بگذارد.

به عنوان مثال، هنگامی که یک بانک مرکزی اوراق بهادار دولتی را خریداری میکند، پول نقد را به بازار تزریق میکند که این پول میتواند برای وام استفاده شود. در این صورت بانکها نقدینگی بیشتری برای ارائه وام دارند بنابراین نرخهای وامدهی کاهش پیدا میکند.

بانک مرکزی به این جهت چنین اقدامی را انجام میدهد که نرخ بهره کوتاه مدت به صفر (و حتی زیر صفر) رسیده است، بنابراین بانک مرکزی دیگر نمیتواند با کاهش نرخ بهره یک شبه اقتصاد را تحریک کند. در نتیجه مجبور است از ابزارهای تسهیلی دیگر مانند برنامه QE یا کنترل منحنی بازده استفاده کند.

در ایالات متحده نرخ بهره چگونه تعیین میشود؟

فدرال رزرو نقش زیادی در تعیین نرخهای کوتاه مدت و میان مدت دارد. کمیته بازار آزاد فدرال (Federal Open Market Committee یا FOMC)، از هفت نفر که جزو هیئت مدیره هستند و پنج نفر از روسای 12 بانک منطقهای فدرال رزرو تشکیل میشود. این کمیته در سال چندین جلسه تشکیل داده و هدف نرخ بهره فدرال را تعیین میکنند. بانکها ذخایر خود را با این نرخ به یکدیگر وام میدهند. نرخ وجوه فدرال (Federal Funds Rate) مبنای نرخهای بهره دیگر مانند نرخ وامهای رهنی، بدهی کارتهای اعتباری و خطوط اعتباری وثیقه شده با مسکن و… است.

- بیشتر بخوانید: آشنایی با سازوکار بانک مرکزی آمریکا – فدرال رزرو (Fed)

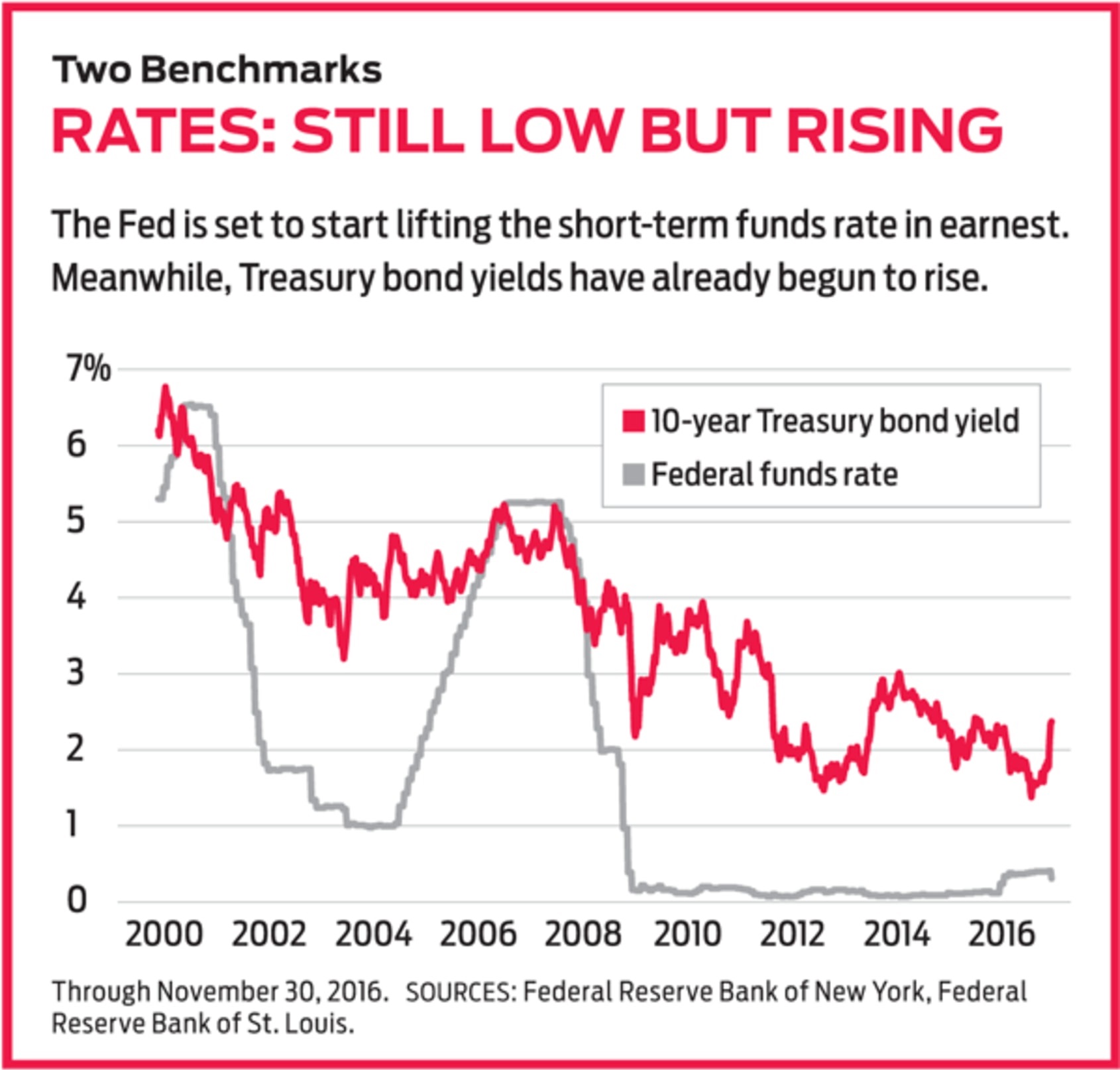

برای نرخهای وام بلند مدت، بازار اوراق قرضه (Bond) را داریم. معاملهگرانی که اوراق خزانه داری (Treasury bonds) را خرید و فروش میکنند، بازده اوراق (Yield) را بر اساس انتظاراتی مانند تورم و رشد اقتصادی، بالا و پایین میبرند. وقتی بازده این اوراق افزایش مییابد، نرخ وامهای رهنی ۳۰ ساله و سایر وامهای مرتبط با بازدهی اوراق خزانه بلند مدت و همچنین نرخهای مربوط به دیگر اوراق قرضه منتشر شده توسط دولتهای ایالتی، محلی و شرکتها افزایش مییابند. سقوط بازده اوراق خزانهداری دقیقا عکس این اتفاق را سبب میشود.

آیا بازده اوراق خزانه همیشه با افزایش نرخ بهره توسط فدرال رزرو افزایش مییابد؟

خیر. بازده کوتاه مدت و میان مدت نرخ وجوه فدرال رزرو را دنبال میکنند. اما بازده اوراق بلند مدت خزانهداری نسبت به انتظارات تورمی و همچنین پیشبینی نرخ وجوه فدرال واکنش بیشتری نشان میدهد. کالین مارتین (Collin Martin)، یک متخصص در موسسه شواب (Schwab) میگوید:« هنگامی که فدرال رزرو نرخها را افزایش میدهد ضرورتا بازدهی اوراق طولانی مدت افزایش پیدا نمیکنند.»

تفاوت بین نرخ بهره و بازده اوراق قرضه چیست؟

نرخ بهره معمولا به بهره سالانهی بدهیهای ایجاد شده با پرداخت وام یا سپرده پس انداز، مانند حسابهای بازار پول (MMA: یک نوع حساب بانکی) یا گواهی سپرده اشاره دارد. اوراق قرضه معمولا تا زمان سررسید، بهره میاندورهای ثابتی را پرداخت میکند که به آن کوپن (Coupon) میگویند. (برای درک اصطلاحات مربوط به اوراق قرضه، حتما پست “همه چیز درباره اوراق قرضه” را مطالعه کنید.) وقتی یک شرکت اوراق قرضه منتشر میکند، نرخ کوپن و بازده با هم مطابقت دارند، اما این شرایط همین طور باقی نمیماند چرا که اوراق قرضه معامله میشوند و قیمت آنها نوسان میکند.

به عنوان مثال، یک اوراق قرضه با ارزش اسمی (Face Value) ۱۰۰۰ دلار با نرخ سود ۱۰ درصد، ۱۰۰ دلار در سال پرداخت میکند و ۱۰ درصد سود میدهد اما اگر قیمت اوراق به ۹۰۰ دلار کاهش یابد، با خرید آن، بازده ۱۱.۱ درصد بدست خواهید آورد و اگر قیمت آن به ۱۱۰۰ دلار افزایش یابد بازده به ۹.۱ درصد میرسد. (ارزش اسمی یک ورق بهادار به ارزش آن در زمان سررسید گفته میشود که معادل ارزش اسمی آن ورق، دلار دریافت میشود.)

چه عواملی تعیین میکنند که قیمت اوراق بهادار در برابر تغییرات نرخ بهره چه واکنشی نشان دهد؟

هرچه زمان سررسید اوراق قرضه بیشتر باشد، حساسیت آن نسبت به تغییرات نرخ بهره بیشتر است. به عنوان مثال اگر اوراق قرضه خزانهداری ۳۰ ساله با کوپن ۷ درصد به فروش برسد، قیمت اوراق خزانهداری ۳۰ ساله با کوپن ۵ درصد به شدت کاهش پیدا میکند. چرا که تفاوت ۲ درصد پس از ۳۰ سال تفاوت قابل توجهی ایجاد میکند.

اما اوراق قرضه پنج ساله با کوپن مثلا دو درصد، درآمد آنچنانی را در طول عمر خود ایجاد نمیکند. به علاوه اوراق قرضه کوتاه مدت سریعتر به سررسید میرسند در نتیجه سرمایهگذاران قادرند با سرعت بالاتری، دوباره در بازارهای با بازده بیشتر سرمایهگذاری کنند.

بهترین راه برای بررسی حساسیت یک اوراق قرضه به نرخ بهره، بررسی مدت زمان مانده تا سررسید آن است. ارزش یک اوراق قرضه با دوره سررسید پنج سال، در صورت افزایش یک درصدی نرخ بهره، به اندازه ۵ درصد کاهش مییابد.

اوراق خزانهی 10 سالهای که فرضا در یک سال گذشته 2.4 درصد بازدهی داشته است و اکنون 9 سال تا زمان سررسید آن باقی مانده، اگر نرخ بهره یک درصد رشد کند حالا 4 سال زمان میبرد تا مقدار سود دریافتی از این اوراق به حدی برسد که کاهش ایجاد شده در قیمت اوراق به سبب افزایش نرخ بهره را جبران کند.

نرخ بهره چه تاثیری بر اقتصاد دارد؟

با کاهش نرخ بهره، فعالیتهای اقتصادی با ارزانتر شدن وامستانی، تحریک می شوند و مصرفکنندگان و مشاغل به افزایش هزینهها و سرمایهگذاری تشویق خواهند شد. نرخ بهره بالا برعکس عمل میکند. نرخ بهره بالا با افزایش هزینه وامستانی برای بانکها، مشاغل و مصرف کنندگان، فعالیتهای اقتصادی را محدود میکند.

فدرال رزرو با تنظیم نرخهای کوتاه مدت، سرعت اقتصاد را در سطحی پایدار حفظ میکند تا تورم بسیار بالا یا بسیار پایین رخ ندهد. اما بانکهای مرکزی همیشه موفق نیستند. در بحران مالی (Great Recession) سال ۲۰۰۸ فدرال رزرو نرخ بهره را به نزدیک صفر کاهش داد اما نتوانست جلوی رکود را بگیرد. همچنین بهبودی پس از رکود نیز به کندی رخ داد.

بیشتر بخوانید: نرخ بهره منفی یا NIRP چیست و چه تاثیری بر اقتصاد دارد؟

چه رابطهای بین تورم و نرخ بهره وجود دارد؟

با ظهور علائم تورم، نرخ بهره (و بازده اوراق قرضه) افزایش مییابند. اگر بانک فدرال متوجه شود که اقتصاد برافروخته (Overheating) شده است، بانکداران در بانکهای مرکزی، نرخ بهره را برای کاهش فعالیت اقتصادی و مهار افزایش قیمتها، افزایش میدهند. هنگامی که تورم کاهش پیدا میکند، اگر بانک مرکزی احساس کند که این کاهش تورم منجر به رکود میشود (Recession)، نرخها را کاهش میدهند.

بانک فدرال نمیخواهد تورم خیلی پایین باشد چراکه این امر باعث کاهش هزینهها و فعالیت اقتصادی میشود. معمولا بانکهای مرکزی سطح تورم دو درصدی را به عنوان نرخ بهینه تورم در نظر میگیرند. در مجموع هدف از بالا و پایین کردن نرخ بهره، دستیابی به تورم پایدار و پایین، رشد اقتصادی پایدار و حداکثر اشتغال است.

بیشتر بخوانید: رابطه بین اوراق قرضه، نرخ تورم و نرخ بهره چگونه است؟

نرخ بهره چه تاثیری بر بازار سهام دارد؟

در صورت کاهش نرخ بهره، شرکتها میتوانند هزینه وامستانی خود را کاهش دهند. این موضوع منجر به افزایش سرمایهگذاری و هزینهها شده و در نتیجه درآمد و سود نیز افزایش پیدا میکنند. با افزایش نرخ بهره، تقاضا برای کالا و خدمات کاهش مییابد و سود شرکتها تحت تاثیر قرار میگیرد و قیمت سهام کاهش پیدا میکند.

نرخ بهره همچنین میتواند با تاثیر بر بازده اوراق، بازده بورس را تحت تاثیر قرار دهد. وقتی نرخ بهره و بازده اوراق قرضه افزایش پیدا کنند، سرمایهگذاران ممکن است بازده بالاتر در بازار درآمد ثابت را جذابتر از سرمایهگذاری سهام بدانند.

بیشترین آسیب پذیری از نرخ بهره و بازده اوراق قرضه در سهام ارزشی مبتنی بر سود تقسیمی مانند شرکتهای تلفن و خدمات عمومی (utilities) به عنوان نمایندگان اوراق قرضه شناخته میشوند. همچنین اگر سرمایهگذاران به این نتیجه برسند که افزایش هزینه استقراض منجر به تضعیف اقتصاد میشود، نرخهای بالا میتواند منجر به سقوط بازار سهام شود.

رابطه بین بازده اوراق 10 ساله خزانه داری آمریکا و نرخ وجوه فدرال

در صورت افزایش نرخها، استراتژی سرمایهگذاری چگونه باید باشد؟

جفری گوندلاچ (Jeffrey Gundlach)، مدیرعامل شرکت DoubleLine Investment Management معتقد است که باید به اوراق قرضه که سررسید نسبتا کوتاهی دارند پایبند بود. وی میگوید نرخ بهره وام در صورت افزایش نرخ کوتاه مدت بازار به سمت بالا تعدیل میشود. (با مکانیسمی که پیشتر توضیح داده شد) گوندلاچ (Gundlach) همچنین بخشهایی از بازار بورس را که میتوانند از نرخ بهره و تورم بالاتر بهرهمند شوند، توصیه میکند. وی میگوید، سهام بانکها، شرکتهای صنعتی و تولیدکنندگان مواد پایه مانند مس و سیمان، در این سناریو خوب عمل میکنند.

نرخ بهره در بازار فارکس چه تغییری ایجاد میکند؟

در بازار فارکس، جریان سرمایه (Capital Flow) یکی از اصول فاندامنتال است. به طور خلاصه جریان سرمایه، به جهت حرکت وجوه نقد از یک کشور به کشور دیگر گفته میشود. به عنوان مثال اگر سرمایهگذاران به سمت سرمایهگذاری در یک کشور خاص علاقهمند شوند، قاعدتا برای سرمایهگذاری مجبور به خرید ارز آن کشور هستند و این امر جریانی از سرمایه به سمت آن ارز ایجاد میکند.

به عنوان مثال هنگامی که سرمایهگذاران خارجی بخواهند در سهام S&P 500 سرمایهگذاری کنند، باید دلار خریداری کنند. این بدین معنی است که جریان سرمایه از ارز آن کشور وارد دلار میشود.

عوامل زیادی در ایجاد جریان سرمایه دخیل هستند اما یکی از مهمترین آنها، نرخ بهره است. درست مثل سرمایهگذاران، سفته بازان (Speculators) و معاملهگران همواره به دنبال حداکثر کردن بازده سرمایهگذاری خود هستند، کشورهایی که بالاترین نرخ بهره واقعی (نرخ بهره اسمی منهای تورم) را در کنار دادههای اقتصادی قوی دارند، بیشترین جذابیت را برای آنها دارد.

نرخ بهره چگونه ارزش ارزها را تغییر میدهد؟

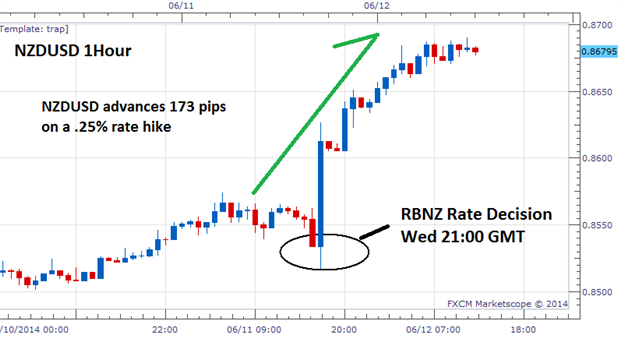

در نمودار زیر، یک مثال عالی از جریان سرمایه در جفت ارز NZDUSD مشاهده میشود. در ساعت ۲۱:۰۰ به وقت گرینویچ (12:30 به وقت ایران) در روز چهارشنبه، بانک مرکزی نیوزلند (RBNZ)، تصمیم خود را برای افزایش نرخ بهره ( افزایش 0.25%) منتشر کرد. در آن زمان نرخ هدف بانک مرکزی به ۳.۲۵ درصد رسید و بلافاصله پس از آن قیمت دلار نیوزلند رشد چشمگیری پیدا کرد.

چرا این اتفاق رخ داد؟ وقتی بانک مرکزی نیوزلند نرخها را افزایش داد، اختلاف نرخ بهره میان دلار امریکا و نیزولند، به ۳ درصد افزایش یافت. معاملهگران و سرمایهگذارانی که میخواستند از این اختلاف نرخ بهره سود کنند، دلار آمریکا را فروخته و دلار نیوزلند را خریداری کردند. در نتیجه پول به سرعت از دلار آمریکا خارج و به دلار نیوزلند وارد شد که در نتیجه باعث حرکت زیر در نمودار مذکور شد.

نمودار 1 ساعته جفت ارز NZDUSD

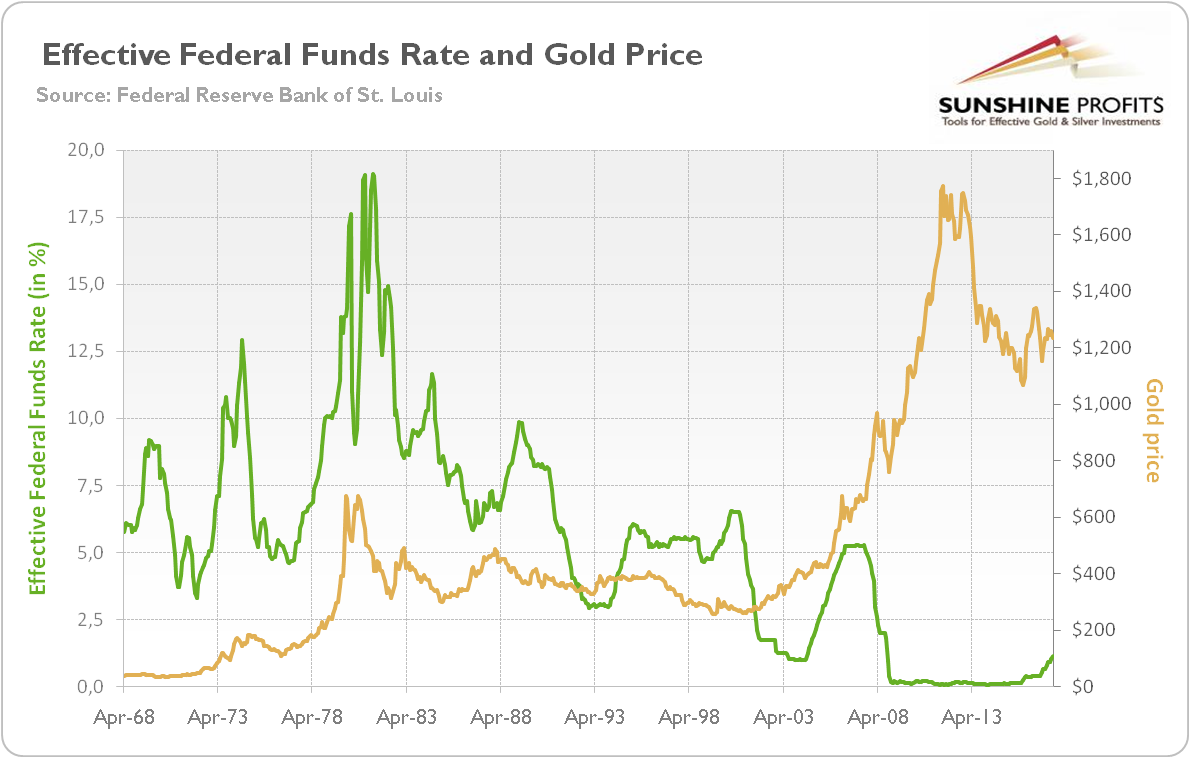

تاثیر افزایش نرخ بهره فدرال رزرو بر روی طلا

تصور عموم بر این است که افزایش نرخ بهره فدرال رزرو بر روی طلا تاثیر نزولی میگذارد، اما با نگاه به دادههای تاریخی نمیتوان چنین اظهار نظری داشت. چرا که همبستگی محکمی بین نرخ بهره و قیمت طلا وجود ندارد به طوری که در برهههایی حتی افزایش نرخ بهره منجر به صعود طلا شده است. از سال ۱۹۷۰ تا به امروز هبستگی بین نرخ بهره و قیمت طلا تنها حدود ۲۸ درصد بوده است.

به عنوان مثال در بازار صعودی دهه ۱۹۷۰، نرخ بهره بالا بود اما قیمت طلا نیز به سرعت در حال افزایش بود. در سال ۱۹۷۱، نرخ بهره به ۳.۵ درصد رسید و تا سال ۱۹۸۱ نرخ بهره بیش از چهار برابر افزایش یافت و به ۱۶ درصد رسید اما قیمت طلا از زیر ۵۰ دلار به رقم باور نکردنی ۸۵۰ دلار در هر اونس رسید.

همچنین در دهه ۱۹۸۰، زمانی که نرخ بهره به تدریج در حال کاهش بود، قیمت طلا نیز بازار نزولی طولانی مدت خود را شروع کرد. در طولا بازار صعودی طلا در دهه ۲۰۰۰، با افزایش قیمت طلا، نرخ بهره به طور کلی کاهش یافت، با این حال، چنین رخدادی نمیتواند شاهدی مبنی بر رابطه مستقیم میان قیمت طلا و نرخ بهره باشد.

زمانی که نرخ بهره نزدیک به صفر نگه داشته شد، قیمت طلا به سمت پایین اصلاح کرد در حالی که اگر این دو معیار با یکدیگر رابطه عکس داشته باشند (افزایش نرخ بهره = کاهش قیمت طلا) نباید چنین رخدادی اتفاق میافتاد. در طرف دیگر حتی زمانی که بین سالهای ۲۰۰۴ تا ۲۰۰۶، نرخ بهره فدرال رزرو از یک درصد به ۵ درصد افزایش یافت، طلا به رشد خود ادامه داده و ارزش آن نزدیک به ۵۰ درصد افزایش یافت.

سخن پایانی

تحلیل برابری نرخ ارز، دنیایی از دانش نیاز دارد که نرخ بهره و نرخ تورم یکی از آنها است. معاملهگر بنیادی باید به طور کامل تفاوتهای نرخ بهره و تاثیر آنها بر تغییرات نرخ ارز را دنبال کرده و از آنها برای ایجاد معاملههای سودآور استفاده کند.

با این حال، گاهی ممکن است حرکت ارز برخلاف تئوریهای رایج اقتصاد باشد و تحلیل خطا داشته باشد. در این نقطه تحلیلگر باید با مطالعه دلایل این اشتباه، از آنها درس گرفته و سیستم جدیدی ایجاد کند. بدون چنین رویکردی معامله بر اساس عوامل بنیادین هرگز میسر نخواهد شد.

جهت پیگیری اخبار و تحلیل های فارکس و بازارهای جهانی به کانال تلگرامی UtoFX بپیوندید.

بیشتر بخوانید:

با توجه به همبستگی پایین بین افزایش نرخ بهره و روند نزولی قیمت طلا، آیا شما در تحلیل فاندامنتال طلا و انس برای انجام ترید به شاخص نرخ بهره توجهی ندارید؟

سلام. با توجه به اینکه نرخ بهره اغلب ثابت است چندان توجهی به آن نمیشود اما بیشتر به نرخهای بهره آتی توجه میشود.

تاثیر نرخ بهره بر رمز ارزها و بیت کوین تا چه اندازه است؟

سلام. میتواند تاثیر بگذارد اما طی سالهای اخیر میبینیم عوامل دیگری هستند که تاثیر بیشتری بر رمر ارز ها گذاشته است مثل ETFها و وضعیت کلی در بازارهای جهانی

عالی

آیا هرچه نرخ بهره واقعی بالاتر باشد نزول بازار بورس را خواهیم داشت؟

سلام. بالا بودن سطح کلی بازده واقعی بلافاصله موجب ریزش بازار بورس نمیشه بنابراین اولا روند مهمه ، یعنی در شرایطی که بازده واقعی به سمت بالا حرکت کند احتمالا بازارس بورس در آن زمان در حال ریزش باشد. یا زمانی که بازده واقعی به سمت پایین حرکت کند، احتمالا بورس در آن زمان رشد خواهد کرد. جدا از روند، سطح کلی بازده واقعی اگر برای مدت طولانی برقرار بماند میتواند به خاطر افزایش هزینه های شرکت ها موجب شود به مرور بورس بریزد ولی در لحظه موجب ریزش بورس نمیشود. پس نرخ بهره واقعی در دو حالت میتواند موجب ریزش بورس شود یکی تغییراتش به سمت بالا ، دوما اگر سطح بالای نرخ بهره واقعی مدتی پایدار بماند.

واقعا عالی بود… تشکر فراوان نگارنده عزیر

ممنون از نظرت علی جان

بسیار عالی ممنون