آیا تابهحال حسرت از دست رفتن معاملات پر سود برایتان پیشآمده؟ آیا پیشآمده که وارد معامله خوبی شده باشید اما به دلیل عدم اطمینان یا وسواس بیش از حد، زود از آن خارج شوید و پس از مدتی ببینید که آن معامله میتوانست سود بالایی برای شما به همراه داشته باشد؟ تا به حال چندبار چنین موارد مشابهی برای شما رخ داده است؟ چگونه میتوان از این وضعیت اجتناب کرد؟ چگونه میتوانیم فرصت معاملات پر سود را از دست ندهیم و اجازه دهیم تا سود کامل از این معاملات کسب شود؟

حقیقتا دوری از این موارد گاهی غیرممکن است، اما اگر از تصمیمات معاملاتی خود احساس پشیمانی و ناامیدی دارید بهتر است به فکر چاره باشید!

شاید راهی برای کاهش این خطاها و درد روحی ناشی از آنها وجود داشته باشد. شاید بتوانید وارد آن معاملات بزرگی شوید که همیشه از آنها صحبت میکنید. شاید بتوانید این وضعیت روحی را درمان کرده و درنهایت آزاد شوید.

بسته به نگرش شما این مقاله میتواند برایتان خوب یا بد باشد. خوب از این جهت که این مقاله در یافتن علت مشکلات میتواند به شما کمک کند و به شما اعتماد به نفس دهد تا این مشکلات را اصلاح کنید و وارد معاملاتی شوید که تا به حال از آنها صرفنظر میکردید. در چنین شرایطی دیگر لازم نیست از جملات «میخواستم وارد آن معامله شوم اما …» یا «میخواستم آن معامله را نبندم اما …» استفاده کنید. بد هم از این جهت که خودتان باید این کار را انجام دهید، راه موفقیت به شما نشان داده میشود و این خود شما هستید که باید در آن قدم بگذارید.

پس اگر از درجا زدن خسته شدهاید و بهجایی نمیرسید، مسیر همین است، تنها کاری که باید انجام دهید این است که شروع کنید.

سوگیری به گذشته را درک کنید و از آن دوری کنید

انسان عادت دارد که برای تصمیمگیری در مورد آینده از گذشته کمک بگیرد و به دلایلی این رفتار مفید بوده و میتواند از تکرار اشتباهات جلوگیری کند. اگرچه این رفتار غریزی در گذر قرنها برای ما بسیار مفید بوده اما در معاملهگری معمولا علیه ما کار میکند. وقتی از گذشته درسی میگیریم باعث خوشبینی میشود، اما در محیطی که نتایج تصادفی زیاد است این رفتار میتواند سریعا منجر به بدبینی شود. با ذکر مثال این مطلب را بیشتر توضیح میدهیم.

ما تمایل داریم فکر کنیم که اتفاقات گذشته بر آینده تاثیر دارند که از قضا در اکثر موارد نیز اینچنین است، اما در معاملهگری برای هر مزیت معاملاتی، توزیعی تصادفی از برد و باخت وجود دارد. حتی اگر مزیت معاملاتی شما در 80% موارد برنده باشد، بازهم به طور قطع نمیتوانید بگویید که معاملهای منجر به سود خواهد شد یا ضرر. حتی در یک نمونه بسیار کوچک از 3 سیگنال سودده و 2 سیگنال ضررده در یک بخش تصادفی از نمودار، معاملهگر ممکن است یکی از معاملات ضررده را انتخاب کند و از نظر ذهنی آشفته شود، همانند گوزنی که با نور چراغقوه خشکش میزند، و به دلیل سوگیری به گذشته از معامله پر سود بعدی صرفنظر کند.

به عبارت دیگر فرد در مواجهه با واقعیت بیش از حد تحت تاثیر گذشته یا نتایج معاملات قبلی قرار دارد، نتایجی که هیچ ارتباطی با نتیجه معامله بعد ندارد.

نمونهای از سوگیری به گذشته در عمل:

اکنون به ذکر یک مثال از حالت واقعی و نحوه تأثیرگذاری سوگیری به گذشته بر معاملات میپردازیم.

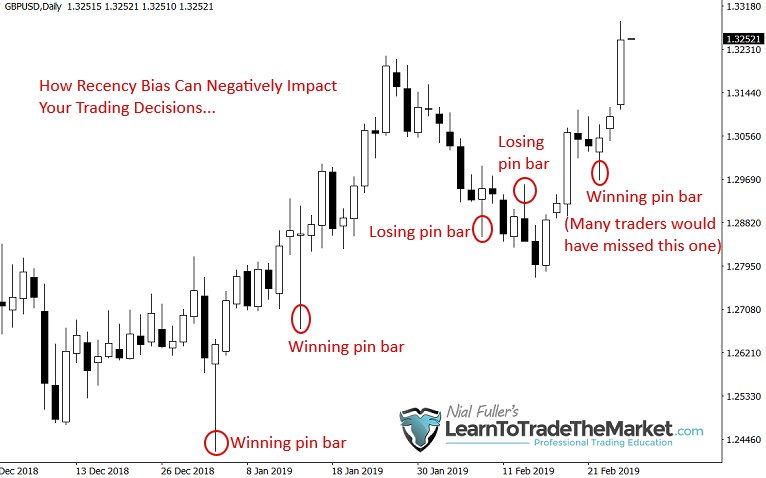

فرض کنیم شما یک تحلیلگر تکنیکال باشید و تنها مزیت معاملاتی شما در تحلیل تکنیکال استفاده از پین بارها (Pin Bars) در تایم فریم روزانه باشند، در این صورت میتوانید در نمودار زیر بر اساس دو سیگنال با نامهای Winning Pin Bars وارد بازار شوید.

این پین بارها سایه نسبتا بزرگی دارند که از الگوهای محبوب تحلیل تکنیکال به شمار میروند. این دو معامله سودده بودند یا در بدترین حالت در نقطه سربهسر خارج میشدید که ضرری متوجه شما نمیشد.

حالا به قسمت جالب داستان میرسیم. در ادامه دو پین بار متوالی و معکوس هم مشاهده میکنیم که هر دو منجر به ضرر میشوند. بنابراین اگر شما بر اساس این دو سیگنال وارد معامله میشدید و ضرر میکردید بهاحتمالقوی به دلیل سوگیری به گذشته از آخرین پین بار در سمت راست نمودار صرفنظر میکردید.؛ پین باری که سود خوبی میتوانست برای شما به همراه داشته باشد.

این مسئله علت پایبندی به برنامه معاملاتی را علیرغم وجود ضرر و نتایج ناخوشایند، نشان میدهد. نه شما، نه ما و نه هیچکس دیگر قدرت غیبگویی ندارد، بنابراین تلاش برای پیشبینی نتیجه معامله بعد بر اساس معامله قبلی نهتنها بیهوده، بلکه احمقانه است.

اگر بخواهیم صادق باشیم، دو معامله ضررده فوق که بر اساس پین بارها صورت گرفته باعث زیان افراد بسیاری شده است. این افراد ضرر کردند، همانطور که تمام معاملهگران ضرر میکنند. اما فردی که در معاملات خود منظم است، در آخرین پین بار نمودار فوق بازهم وارد معامله میشود و میبینیم که سود هم میکند. این چیزی است که به آن معاملهگری منضبط میگویند.

اگر بخواهیم صادق باشیم، دو معامله ضررده فوق که بر اساس پین بارها صورت گرفته باعث زیان افراد بسیاری شده است. این افراد ضرر کردند، همانطور که تمام معاملهگران ضرر میکنند. اما فردی که در معاملات خود منظم است، در آخرین پین بار نمودار فوق بازهم وارد معامله میشود و میبینیم که سود هم میکند. این چیزی است که به آن معاملهگری منضبط میگویند.

اگر اجازه دهید سوگیری به گذشته بر شما غلبه کند، به دلیل ترس از ضرر وارد معامله آخر نمیشوید و در ادامه با دیدن سود کسب نشده احساس پشیمانی میکنید. احساس پشیمانی بسیار خطرناک است، این احساس میتواند منجر به معاملات انتقامی (بیش از حد معامله کردن) شود که نتیجهای جز ضرر بیشتر ندارند.

باید به مزیت معاملاتی خود ایمان داشته و به آن پایند باشید. باید بدانید نتیجه معاملات تا حدی تصادفی هستند و همانطور که پیشتر بیان شد برد و باخت توزیعی تصادفی دارند. اما این بدان معنی نیست که شما باید وارد هر معاملهای بشوید. همانطور که در مثال جفت ارز GBPUSD مشاهده کردید، سیگنالها اغلب منجر به حرکات شدیدی میشوند که برای جبران ضررهایتان باید در اکثر آنها وارد بازار شوید.

اجازه ندهید ترس از زیان شما را از نظر ذهنی فلج کند

ترس از زیان و زیان دوباره یکی از علل اصلی از دست دادن معاملات پر سود است. سختی ورود به معامله پس از زیانی سنگین را انکار نمیکنیم، اما باید به این باور برسید و بر ترس خود غلبه کنید. همانطور که پیشتر نیز گفتیم این طرز فکر که به علت زیان قبلی معامله بعدی شما نیز ضررده خواهد شد احمقانه است.

برای غلبه بر این ترس یا از بین بردن آن باید هر معامله را بهصورت تجربه و رویدادی منحصربهفرد ببینید، چراکه در واقعیت نیز همینگونه است. نباید به یک معامله بیش از حد متعهد شوید و سرمایه زیادی روی آن ریسک کنید. شما باید از سرمایه خود حفاظت کنید تا اعتماد به نفس شما ضربه نخورد و احساس مثبتی داشته باشید. این احساس موجب میشود تا بدانید که میتوانید در یک یا چند معامله پیاپی متحمل زیان شوید و بازهم حالتان خوب باشد.

به یاد داشته باشید که سرمایه شما در بازار حکم اکسیژن را دارد، پس مطمئن شوید که همیشه مقدار زیادی از آن را در اختیار دارید و مشکلی برای تنفستان پیش نخواهد آمد.

بسیاری از معاملهگران اغلب تجربیات و اتفاقات بد زندگی شخصی خود را با معاملاتشان مرتبط میکنند. اثرات این اتفاقات بد در زندگی شخصی میتوانند در معاملات یا امور مالی شما ظاهر شوند (به این فکر کنید که فرد معتاد به قمار تمام سرمایه خود را در شرطبندیها از دست خواهد داد).

این مسئله ازنظر روانشناختی میتواند بسیار پیچیده شود، اما فقط این نکته را بدانید که زندگی شخصی و اتفاقات بد باید از دنیای معاملهگری جدا باشند. اگر برای تحقق این امر باید یک یا دو هفته معامله نکنید تا شرایط زندگیتان آرام شود، پس درنگ نکنید. شما باید به هر قیمتی از ذهنیت معاملهگری و سرمایه خود محافظت کنید.

اجازه ندهید اعتمادبهنفس بیشازحد به ضررتان عمل کند

همه ما با اعتمادبهنفس و خوشبینی بالایی وارد دنیای معاملهگری میشویم اما بازار بهسرعت آن را نابود میکند. اگر بدون مطالعه و تمرین به معاملهگری میپردازید خود را برای سالها رنج و درد آماده کنید.

ما با هیجان و انگیزه فراوان شروع میکنیم، چند کتاب میخوانیم، چند فیلم و دوره آموزشی میبینیم و سپس وارد بازار میشویم و بخش اعظم پولی که با زحمت به دست آوردیم را به خطر میاندازیم. این کار حتی میتواند معاملهگران بزرگ را هم نابود کند، چراکه منتظر نوبت خود نبوده و به بازار و رویه آن احترام نگذاشتهاند. یک ضربه بزرگ به سرمایه میتواند برای چندین سال فشار روحی و مالی داشته باشد. برخی از معاملات زیانده میتوانند بااستعدادترین و باهوشترین معاملهگران را از نظر ذهنی فلج کنند.

شما در ابتدای ورود به این حرفه و در طول آن باید از فکر خود استفاده کنید. از اعتمادبهنفس خود مطمئن شوید، اما قبل از هر چیزی باید سرمایه خود را حفظ کنید. نمودارها را بهصورت روزانه بررسی و از روال روزانه خود پیروی کنید، هفته به هفته سخت کار کنید و در انجام تمرینات خود تعهد داشته باشید. بخشی که در آن مهارت دارید را آنقدر تمرین کنید که با نمودار یکی شده و به درجه استادی برسید.

شما در ابتدای ورود به این حرفه و در طول آن باید از فکر خود استفاده کنید. از اعتمادبهنفس خود مطمئن شوید، اما قبل از هر چیزی باید سرمایه خود را حفظ کنید. نمودارها را بهصورت روزانه بررسی و از روال روزانه خود پیروی کنید، هفته به هفته سخت کار کنید و در انجام تمرینات خود تعهد داشته باشید. بخشی که در آن مهارت دارید را آنقدر تمرین کنید که با نمودار یکی شده و به درجه استادی برسید.

شهود و احساس درونیتان را برای شناسایی معاملات پر سود توسعه دهید

معاملهگران شکستخورده فاقد احساس درونی و شهود هستند، آنها دیگر به خودشان اعتماد ندارند. شما باید دوباره روی پای خود بایستید و آن حس ششم (شهود معاملاتی) را احیا کنید. جسی لیورمور در کتاب “خاطرات یک اپراتور سهام” اغلب از درک بازار و حدس اتفاقی که در شرف وقوع است صحبت میکند.

فرد اگر انتظار امرارمعاش از این بازار دارد باید به خود و قضاوتش ایمان داشته باشد

اگر سه مشکلی تا به اینجا گفته شد را شناسایی و رفع کنید شهود و احساس درونیتان بهآرامی، همانند یک دونده استقامت، توسعه خواهد یافت. زمانی که به آنجا برسید، هنگام ورود به بازار ذهنتان بهصورت خودکار میلههای سمت راست نمودار را رسم میکند و حس درونیتان، اعتمادبهنفس لازم برای ورود به معامله را به شما میدهد. برای معاملهگرانی که با پرایس اکشن کار میکنند، این کار با فراگیری خواندن رد پای بازار در گذشته شروع میشود.

کار دیگری که برای توسعه حس شهود خود میتوانید انجام دهید این است که فهرستی از مانتراهای معاملاتی روزانه تهیه کنید. مانند:

- من به مزیت (Edge) معاملاتی خود ایمان دارم.

- من به قوانین غربالگری خود ایمان دارم و وارد معاملاتی میشوم که از فیلترهایم عبور کنند.

- برای صرفنظر کردن از معامله پشت قوانین غربالگریام پنهان نمیشوم.

- من به شهود و احساس درونیام ایمان دارم.

- در معامله بعدی بیشازحد به مسئلهای فکر نمیکنم.

- به نتیجه آخرین معاملهام اهمیت نمیدهم، این معامله به معامله بعدی من ارتباطی ندارد.

آمار دروغ نمیگویند

بسیاری از اوقات معاملهگران به دلیل عدم اعتماد یا درک واقعیت و آمار واقعی در مورد درستی معاملهای، آن را از دست میدهند.

در هر مزیت معاملهای (Edge)، برد و باخت بهصورت تصادفی توزیع میشوند. یعنی با فرض اینکه درصد برد مزیت معاملاتی شما X است بازهم نمیدانید که کدام معامله ضرر و کدام سود خواهد داد. پیامدهای این مورد به سه دسته تقسیم میشود:

1) تغییر قابلتوجه ریسک در معاملات هیچ فایدهای ندارد، زیرا معامله بعدی هرچقدر هم که خوب به نظر برسد مشخص نیست که ضرر خواهد کرد یا سود.

2) نمیتوان جلوی ضرر را گرفت، تنها کاری که میشود کرد این است که آن را کنترل کنید. وقتی معاملهگری سعی دارد معاملات ضررده را فیلتر کند یا کارهایی مشابه این که قصد جلوگیری از ضرر را دارد، درواقع در راه پیشبینی چیزی است که غیرقابلپیشبینی است. بنابراین مرتکب اشتباهات پیاپی شده و درنهایت سرمایه خود را از دست خواهد داد.

3) هر معامله در مسیر معاملهگری شما نقش ناچیزی دارد، یا باید داشته باشد. اگر با ریسک بیشازحد روی معاملهای اهمیت آن را بالا ببرید و به آن وابسته شوید، خود را برای مرگ قطعی در دنیای معاملهگری آماده کنید.

نتیجهگیری

معاملهگری به این معنا نیست که هرگز ضرر نکنید یا هرگز معاملهای را از دست ندهید. اما اگر متوجه شدید که معاملات زیادی را از دست میدهید و از این مسئله بهشدت احساس پشیمانی میکنید باید به فکر ایجاد تغییرات باشید.

بهعنوان معاملهگر، دشمن و رقیب شماره یک شما خودتان هستید. اینکه چقدر طول میکشد تا متوجه این موضوع شوید و آن را قبول کنید زمان سودآوری مستمر معاملات شما را تعیین میکند. این مقاله راهحلهای متعددی برای تشخیص و رفع یکی از مشکلات معاملهگری ارائه داد، مشکلی که به خود فرد ضربه زده و موجب از دست رفتن معاملات سودده میشود.

ماموریت شما بهعنوان یک معاملهگر این است که بر تمامی رفتارهای خودتخریبی غلبه کنید، رفتارهایی که تمام معاملهگران در مسیر رسیدن به فرصت سودآوری با آنها روبهرو هستند. این همان چیزی است که در مدرسه معاملهگری و آکادمی یوتوفارکس از راههای مختلف به شرکتکنندگان آموزش داده میشود تا روزی تمام آنها بتوانند خودشان از نوسانات بازار سود کسب کنند و به روندی مستمر از معاملات پر سود برسند.

———————————————

* مزیت یا برتری معاملاتی (Trading Edge) به معنای استراتژی یا روشی است که در آن معاملهگر برتری خود را در بازار حفظ میکند. مزیت معاملاتی میتواند روش تازهای در معاملهگری باشد، یا سبک معاملهگری متفاوت یا نوعی اطلاعات فاندامنتال که دیگر معاملهگران از آن بیبهره هستند. با ما در آکادمی ماکروترید یوتوفارکس همراه شوید.

منبع :Learntotradethemarket

در صورتی که هرگونه سوالی داشتید، میتوانید از مشاوره با ما نیز بهره بگیرید.

بیشتر بخوانید:

سلام خداقوت

دم همتون گرم. از خوندن این همه مقاله عالی لذت میبرم