همپوشانی معاملات فارکس چیست؟

معامله جفتارزهای فارکس معمولا به عنوان یک هنر شناخته میشود تا یک علم، چون نیازمند تجربه و بینش است تا بتواند منجر به سودآوری مستمر شود. برای تبدیل شدن به یک معاملهگر موفق فارکس، به یک مزیت نیاز دارید تا شما را به سودآوری مستمر برساند. یک مزیت که به شما اجازه دهد هنگام سودآوری، به اندازه کافی درآمد کسب کنید و به هنگام یک معامله ضررده، کمتر از سودتان ضرر کنید. همپوشانی معاملات فارکس همان مغهومی است که مزیت مورد نیازتان را برای پیشرفت در بازار فارکس در اختیارتان میگذارد.

ابتدا شرح میدهیم که همپوشانی (confluence) چیست. بهطور خلاصه، روش معامله با استفاده از همپوشانی به معنای ترکیب دو یا چند تکنیک یا تحلیل معاملاتی است تا احتمال موفقیت معاملات شما را افزایش دهد.

برای مثال تحلیل تکنیکال، یک بررسی از الگوهای گذشته قیمت برای پیشبینی حرکات جهتدار آینده یک جفتارز یا هر دارایی دیگر است. از اینرو، اگر از یک ابزار تحلیل تکنیکال که ۶۰ درصد دقت پیشبینی حرکت قیمت را دارد استفاده کنید و سپس یک ابزار غیرهمبسته تحلیل تکنیکال دیگر را برای غربالگری بیشتر بهکار بگیرید، احتمال موفقیت معامله خود را افزایش میدهید. این ایده اصلی پشت معامله فارکس با همپوشانی است و یک معاملهگر فارکس با روشهای بسیاری میتواند مفهوم همپوشانی را در برنامه معاملاتی خود پیادهسازی کند.

معامله فارکس با همپوشانی تحلیل تکنیکال

یک همپوشانی تحلیل تکنیکال زمانی حاصل میشود که یک ستآپ معاملاتی با استفاده از چندین ابزار تحلیل تکنیکال داشته باشید و تمامی این تحلیلهای مستقل، جهت یکسانی برای حرکت قیمت را نشان دهند.

برای مثال اگر از یک اندیکاتور اوسیلاتور مثل استوکستیک استفاده میکنید، میتواند در نزدیکی یک سطح مقاومت اصلی، شرایط اشباع خرید را نشان دهد. این سطح مقاومت میتواند یک عدد رند بزرگ نیز باشد. اگر براساس این عوامل تکنیکال، یک سفارش فروش ثبت کنید، درواقع درحال استفاده از همپوشانی تحلیل تکنیکال هستید.

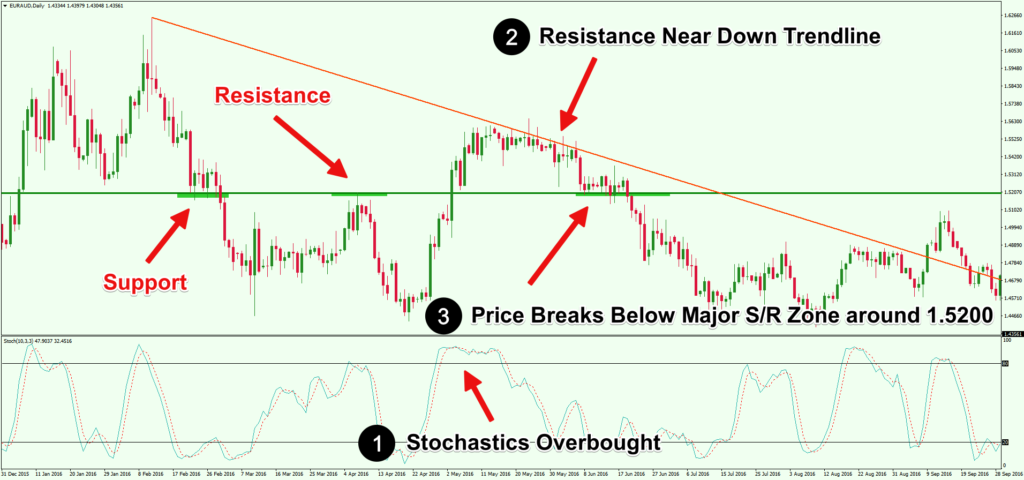

تصویر ۱: معامله همپوشانی با استفاده از اندیکاتور استوکستیک، خط روند و سطوح حمایت/مقاومت

تصویر بالا، نمودار روزانه جفتارز EUR/AUD را نمایش میدهد. در این مثال مشاهده میکنیم که اندیکاتور استوکستیک، به وضوح بالای سطح ۸۰ قرار دارد. (شماره ۱ در تصویر)

معامله گران فارکس، همچین شرایطی را به عنوان یک بازار اشباع خرید در نظر میگیرند. وقتی بازار در شرایط اشباع خرید باشد، نشان میدهد که قیمت به زودی میتواند در خلاف جهت روند موجود برگردد و احتمالا یک حرکت اصلاحی داشته باشد.

علاوه بر این به محض اینکه قیمت به سطح ۱.۵۵۷۵ رسید، یک خط روند نزولی تشکیل داد (شماره ۲ در تصویر)، که قیمت چندین بار به بالای خط روند نفوذ کرد. با اینحال قیمت قادر نبوده در تایمفریم روزانه بالای آن بسته شود. شکلگیری خط روند نزولی، ضعیف شدن حرکت صعودی در بالای این سطح قیمتی را هشدار میدهد. سپس مشاهده میکنید که قیمت به سطح ۱.۵۲۰۰ به عنوان یک ناحیه برگشتی روانی که قبلا هم به عنوان حمایت و هم مقاومت عمل کرده است، احترام میگذارد. (شماره ۳ در تصویر)

بسیاری از معاملهگران حرفهای فارکس، سطوح قیمتی که روی اعداد رند قرار دارند را به عنوان سطوح روانی مهم در نظر میگیرند، در نتیجه این سطح حمایت و مقاومت، از اهمیت ویژهای برخوردار بوده است.

وقتی همپوشانی قیمت در یک سطح حمایت و مقاومت وجود داشته باشد، معمولا برای معاملهگران سازمانهای بزرگ، بازارسازها و سایر افرادی که این سطوح قیمتی را موقعیتهایی برای ثبت سفارشهای در انتظار میشناسند، جذاب است. بنابراین خریداران و فروشندگان، پیرامون این همپوشانی سطوح اصلی قیمت، روبروی هم قرار میگیرند.

ستآپ معاملاتی در تصویر ۱ ، یک همپوشانی از سه عامل تکنیکال متفاوت را روی نمودار قیمت به تصویر میکشد:

- یک اندیکاتور تکنیکال، احتمال یک تغییر روند قریب الوقوع را نشان میدهد.

- شکلگیری یک خط روند نزولی، از حرکت قیمت EUR/AUD به سمت بالا جلوگیری میکند.

- فشرده شدن قیمت در نزدیکی عدد رند مهم روانی، از حرکت نزولی حمایت میکند.

وقتی قیمت EUR/AUD در تاریخ ۱۵ ژوئن سال ۲۰۱۶، زیر نقطه برگشتی نزدیک ۱.۵۲۰۰ بسته شد، یک حرکت نزولی را هشدار داد. اگر به محض بسته شدن قیمت زیر سطح ۱.۵۲۰۰ ،سفارش فروش خود را باز میکردید و حدضرر خود را بالای خط روند نزولی نزدیک ۱.۵۴۱۵ قرار میدادید، این معامله طی دو هفته آتی قابلیت سودآوری بیش از ۷۰۰ پیپ را داشت.

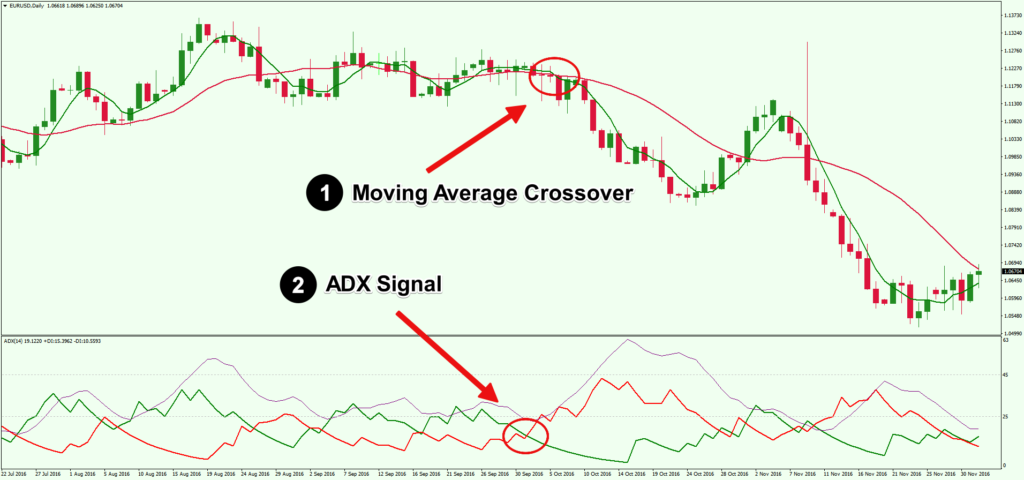

تصویر ۲: استفاده از اندیکاتورهای متفاوت تحلیل تکنیکال برای یافتن همپوشانی

در تصویر ۲ نمودار روزانه EUR/USD را بررسی میکنیم. اینجا دو اندیکاتور متفاوت تحلیل تکنیکال را برای تشخیص همپوشانیبکار میبریم:

- یک تقاطع میانگین متحرک ساده (SMA)، متشکل از SMA (5) و SMA (21)

- شاخص میانگین جهتدار (ADX) با تنظیمات پیشفرض

ابتدا در تاریخ ۲ اکتبر سال ۲۰۱۶، اندیکاتور شاخص میانگین جهتدار (شماره ۱)، با رد شدن خط D1- به بالای خط DI+، یک سیگنال فروش صادر کرد. در این لحظه میتوانستید فقط برمبنای همین عامل، یک موقعیت فروش ثبت کنید. با اینحال اگر سیگنالهای خرید و فروشی که قبلا توسط شاخص میانگین جهتدار صادر شده بود را با دقت بررسی کنید، مشاهده میکنید که بهدلیل شرایط رنج بودن بازار، اکثر این سیگنالها منجر به حرکت جهتدار قابل توجهی در قیمت نشدهاند. از اینرو اگر سیگنال شاخص میانگین جهتدار را با استفاده از یک ابزار تحلیل روند مانند میانگین متحرک متقاطع ترکیب کنید، این کار احتمال تشخیص یک روند درحال ظهور را افزایش میدهد.

چهار روز پس از سیگنال ADX، متوجه عبور میانگین متحرک ساده (۵) به زیر میانگین متحرک ساده (۲۱) میشوید (عدد ۲). طی سه روزی که کراساوور میانگینهای متحرک انجام گرفت، EUR/USD یک حرکت نزولی را شروع کرده و نزدیک ۳۵۰ پیپ به سمت پایین حرکت کرد.

با اعمال همپوشانی روی یک نمودار قیمتی، قادر بودید در زمان مناسب وارد بازار شوید و از این معامله سود خوبی بدست آورید.

بیشتر بخوانید: نقطه ورود به معامله را چگونه تعیین کنیم؟ معرفی سه استراتژی برای ورود

دقت کنید که از چه ابزار تکنیکالی استفاده میکنید

استفاده از یک سیگنال همپوشانی که شامل چندین ابزار تحلیل تکنیکال است، یک استراتژی معاملاتی بسیار قدرتمند محسوب میشود. با اینحال اگر درحال توسعه یک سیستم معاملاتی برمبنای همپوشانی هستید، باید از اندیکاتورهایی که استفاده میکنید، درک کاملی داشته باشید.

برای مثال در تصویر ۲، از دو نوع اندیکاتور استفاده کردیم، ولی دقت کنید که هر دوی این اندیکاتورها، اندیکاتورهای تعقیب روند هستند. اگر درکنار شاخص میانگین جهتدار، از یک اوسیلاتور مثل استوکستیک استفاده میکردیم، ممکن بود هنگام شروع روند نزولی، یک سیگنال اشباع فروش صادر کند. این سیگنالهای متناقض ممکن است باعث سردرگمی و یا حتی مانع از انجام معامله شوند. این امر بهویژه در تایمفریمهای پایینتر که قیمت در بازههای زمانی کوتاه حرکت بسیار سریعی دارد، بیشتر صدق میکند.

بنابراین وقتی از یک استراتژی مبتنی بر همپوشانی در معاملات فارکس استفاده میکنید، باید در انتخاب ابزارهای تحلیل تکنیکال، دقت زیادی به خرج دهید. تا حد امکان، در شرایطی که بازار دارای روند است، به استفاده از اندیکاتورهای تعقیب روند ادامه دهید.

از سوی دیگر اگر بازار در شرایط رنج بود، باید از اندیکاتورهای مناسب بازارهای در فاز تثبیت، مانند اوسیلاتورها بهره برد. ولی از بهکارگیری اندیکاتورهای زیاد خودداری کنید، زیرا اساسا برای یک همپوشانی معتبر، اندیکاتورهای همگرا را ترکیب نمیکنید.

استفاده از پرایس اکشن برای معامله با همپوشانی در فارکس

وقتی با استفاده از همپوشانی در بازار فارکس معامله میکنید، لزوما نیاز به ترکیب اندیکاتورهای پیچیده تکنیکال، یا بهرهگیری از چندین ابزار تحلیل تکنیکال نیست. درعوض میتوانید برای یک معامله موفق، از همپوشانی پرایس اکشن ساده و الگوهای کندلی استفاده کنید. معامله با همپوشانی پرایس اکشن ساده، بیشتر از سایر روشها توصیه میشود.

در بخش بعدی، چگونگی استفاده از همپوشانی پرایس اکشن با سطوح ساده حمایت و مقاومت را شرح میدهیم.

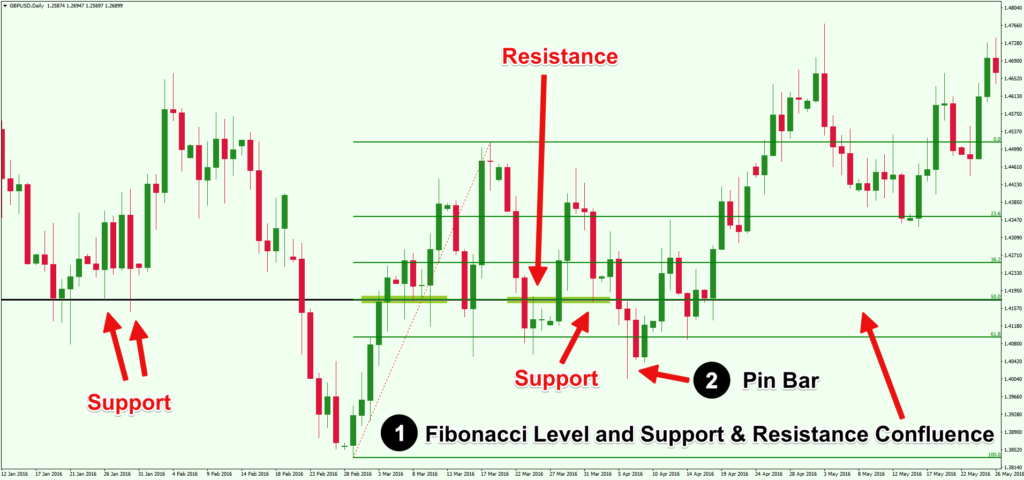

تصویر ۳: استفاده از الگوی پینبار برای معامله با همپوشانی

تصویر ۳، نمودار روزانه AUD/USD را نمایش میدهد. با استفاده از این مثال، چگونگی ترکیب الگوهای ساده کندل پرایس اکشن با سطوح اصلی حمایت و مقاوت را شرح میدهیم.

دقت کنید که دو نقطه برگشتی اصلی را که در نیمه دوم سال ۲۰۱۶ به عنوان حمایت و مقاومت عمل کردهاند را مشخص کردهایم. اولین نقطه برگشتی عدد رند ۰.۷۵۰۰ است. دومین سطح حمایت و مقاومت اصلی که در سطح ۰.۷۵۷۵ قرار دارد، مناسب به نظر میرسد.

اعداد ترکیبی مثل ۰.۷۵۷۵، ۱.۱۱۱۱، ۱.۳۳۶۶، ۰.۸۸۸۸ و غیره به عنوان نواحی ویژه روانی شناخته میشوند، به این دلیل که بهخاطر سپردن این اعداد برای معاملهگران آسان است. از اینرو سفارشات درحال انتظار بزرگی میتواند پیرامون این سطوح وجود داشته باشد. همانطور که مشاهده میکنید برای جفتارز AUD/USD، سطح ۰.۷۵۷۵ مانند یک ناحیه برگشتی مهم عمل کرده و قیمت در زمانهای مختلف به عنوان حمایت و مقاومت به آن واکنش نشان داده است.

وقتی سه پینبار (pinbar) که با شمارههای ۱، ۲ و ۳ مشخص شدهاند را با دقت بررسی میکنیم، مشاهده میشود که هرکدام از این کندلها پس از برخورد به حداقل یکی از سطوح اصلی حمایت و مقاومتی که روی نمودار قیمت مشخص کردهایم، تشکیل شدهاند. پینبار اول از نظر فنی یک پینبار معتبر شناخته میشود، اما سایه بسیار کوتاهی دارد و از اینرو معامله آن توصیه نمیشود. با اینحال پینبارهای شماره ۲ و ۳ ظاهر مناسب با سایههای بلند دارند.

اگر یک دستور شرطی خرید، بالای هرکدام از این دو کندل قرار میگرفت، این دو معامله پتانسیل سودآوری را داشت.

در مثال بعد، از سویینگهای حمایتی و مقاومتی در ترکیب با سطوح مختلف فیبوناچی اصلاحی استفاده میکنیم. در تصویر شماره ۴، نمودار قیمتی GBP/USD را مشاهده میکنید. دقت کنید که چگونه سطح ۱.۴۱۷۵ کاملا با سطح ۵۰ درصد فیبوناچی اصلاحی، همتراز است. این نوع از همپوشانی پرایس اکشن که سطوح حمایت و مقاومت با سطوح فیبوناچی همپوشانی دارند، سیگنالهای بسیار قدرتمندی را ارایه میدهند.

همانطور که قبلا مطرح کردیم، منطق پشت ترکیب چندین سطوح قیمتی با اهمیتهای متفاوت، این است که بسیاری از معاملهگران این سطوح را تحتنظر دارند و سفارشات درانتظار (شرطی) زیادی را پیرامون این سطوح همپوشانی قیمت ثبت میکنند. از اینرو وقتی بازار این سطوح چندلایهای همپوشانی را به سمت بالا یا پایین میشکند، قیمت با سرعت زیادی در جهت بریکاوت (breakout) حرکت میکند.

از آنجاییکه بازار نوسانات زیادی حوالی این سطوح دارد، معامله با الگوهای کندلی مثل پینبار یا کندل خارجی (outside bar)، در اطراف این سطوح همپوشانی، میتواند برای معاملهگران فارکس بسیار سودآور باشد.

همانطور که در تصویر شماره ۴ مشاهده میکنید، یک شکست به بالای پینبار صعودی (شماره ۲ در تصویر)، به حرکت صعودی GBP/USD سرعت بخشیده و قیمت بهسرعت به سطح ۲۳ درصد فیبوناچی اصلاحی رسیده است. اگر براساس این همپوشانی تکنیکال، یک سفارش در انتظار بای استاپ (pending Buy Stop order) در بالای سقف این پین بار صعودی قرار میدادید، این ستآپ معاملاتی قابلیت سودآوری داشت.

تصویر ۵: استفاده از همپوشانی خط روند و حمایت/مقاومت با پرایس اکشن

تا اینجا مشخص کردیم که چگونه میتوانید از همپوشانی ابزارهای تکنیکال و خطوط روند استفاده کنید. در ادامه نشان میدهیم برای معامله همپوشانی پرایس اکشن، چگونه میتوانید خطوط روند را با سطوح حمایت و مقاومت، ترکیب کنید.

در تصویر شماره ۵ مشاهده میکنید که سطح ۱.۲۹۰۰ نمودار USD/CAD، در تاریخ ۲۱ ژوئیه سال ۲۰۱۶ به عنوان حمایت عمل کرده است (شماره ۱ در تصویر). سپس متعاقبا در ۲۸ ژوئیه سال ۲۰۱۶، همین سطح از حرکت قیمت USD/CAD به سمت پایین جلوگیری کرده است (شماره ۲ در تصویر). روز بعد در تاریخ ۲۹ ژوئیه، USD/CAD به زیر سطح ۱.۲۹۰۰ نفوذ کرد ولی درنهایت یک پینبار صعودی تشکیل داد (شماره ۳ در تصویر)، که نشان از ادامه روند صعودی داشت. اگر براساس این همپوشانی سهعاملی، یک سفارش خرید بالای سقف این پینبار قرار میدادید، این معامله قابلیت سودآوری حداقلی را داشت.

هدف از تمام این مثالهای معاملاتی، آمادهسازی شما برای ترکیب خطوط روند، سطوح حمایت و مقاومت، الگوهای کندلی و سایر روشهای تحلیلی، برای طراحی یک استراتژی معاملاتی برمبنای همپوشانی است. زمانیکه معاملات خود را براساس همپوشانی انجام دهید، در طولانیمدت نتیجه بهتری خواهید داشت.

بیشتر بخوانید: ۸ استراتژی معاملاتی برتر فارکس و مزایا و معایب آن

ترکیب تحلیلهای فاندامنتال با همپوشانی تکنیکال

درکنار استفاده از قدرت همپوشانی تکنیکال، میتوانید از تحلیل فاندامنتال و نمودارهای تکنیکالی برای توسعه یک استراتژی معاملاتی جامع، استفاده کنید.

بسیاری از معاملهگران حرفهای فارکس، رویدادهای تقویم اقتصادی مانند نرخ بهره، نرخ اشتغال، آمار مدعیان بیکاری، شاخص قیمت مصرفکننده (CPI) و بسیاری از شاخصهای اقتصادی دیگر را دنبال میکنند.

برای درک دادههای بنیادی مرتبط با معاملهگری، نیازی نیست که اقتصاددان باشید. تنها آگاهی از داده قبلی، داده پیشبینی شده و میزان انحراف داده واقعی از داده پیشبینی شده، کمک میکند که تاثیر انتشار اخبار اقتصادی را روی جفتارز مربوطه تشخیص دهیم.

برای مثال اگر برای دلار آمریکا، یک داده ضعیف منتشر شود و شما از قبل به دلیل عوامل تکنیکال یک دیدگاه نزولی داشتید، آنگاه این تحلیل ترکیبی، بیش از پیش تحلیل شما را معتبر میکند. پس در این مثال اگر برنامه فروش دلار را دارید، این معامله براساس یک دیدگاه ترکیبی فاندامنتال و تکنیکال از دلار آمریکا است.

خیلی اوقات با ترکیب دادههای ساده فاندامنتال و تحلیل تکنیکال، میتوانید احتمال موفقیت معاملاتتان را بهشدت افزایش دهید.

در خاتمه

قانون سریع و محکمی برای چگونگی دستیابی به قدرت معامله با همپوشانی وجود ندارد. شما میتوانید چندین اندیکاتور تکنیکال را برای یافتن همپوشانی ترکیب کنید و وقتی تمام این اندیکاتورها همجهت بودند، معامله را انجام دهید. از سوی دیگر میتوانید فقط سطوح حمایت و مقاومت اصلی را تشخیص دهید و صبر کنید تا قیمت یک الگوی کندلی پرایس اکشن را در نزدیکی این سطوح تشکیل دهد و در جهت حرکت قیمت معامله کنید. همچنین میتوانید با درنظر گرفتن عوامل فاندامنتال و ترکیب آن با تحلیل تکنیکال، دقت معاملات خود را افزایش دهید.

درنظر داشته باشید که شکلگیری سطوح حمایت و مقاومت در نزدیکی سطوح کلیدی مانند اعداد رند و سطوح فیبوناچی اصلاحی ، همیشه از اهمیت بالایی برخوردارند چون اینها نقاط برگشتی هستند که اکثر معاملهگران تحتنظر دارند. باید همیشه سعی کنید قبل از معامله در بازار، این نواحی مهم را مشخص کنید.

در نهایت صرفنظر از اینکه کدام روش همپوشانی فارکس را انتخاب میکنید، وقتیکه درحال توسعه استراتژی معاملاتی شخصی خود هستید، همواره باید ابزارهای متنوعی را بهکار بگیرید و عوامل مختلف تکنیکال و فاندامنتال را ترکیب کنید تا بتوانید احتمال موفقیت معاملات خود را افزایش دهید.

منبع: Forextradinggroup

همین حالا به یزرگترین کانال خبری تحلیلی بازارهای مالی در تلگرام بپیوندید

بیشتر بخوانید:

- استراتژی معامله در فارکس به چه معناست؟

- آموزش استراتژیهای معامله بر اساس اخبار در فارکس

- استراتژی برنده – معامله بر اساس اخبار