چرا باید از یک چک لیست برای انجام معامله استفاده کنید؟

چرا باید از یک چک لیست برای انجام معامله استفاده کنید؟

اجرای یک چک لیست معاملهگری بخش مهمی از فرآیند معامله است زیرا این ابزار به معاملهگران کمک میکند نظم داشته باشند، به برنامه معاملاتی خود پایبند بمانند و اعتماد داشته باشند. تهیه این چک لیست سبب میشود تا معاملهگران فهرستی از سؤالاتی را در اختیار داشته باشند که پیش از انجام معامله باید پاسخ داده شوند.

به یاد داشته باشید که برنامه معاملاتی با چک لیست معاملهگری تفاوت دارد. برنامه معاملاتی با تصویر بزرگتر ماجرا سر و کار دارد برای مثال بازاری که در آن به معامله میپردازید و یا روش تحلیلی که انتخاب میکنید. اما چک لیست معاملهگری بر هر یک از معاملات و شرایطی که پیش از انجام معامله باید مهیا باشند، تمرکز دارد.

چک لیست معاملهگری شما

پیش از ورود به یک معامله سؤالات زیر را از خود بپرسید:

۱. آیا بازار رونددار است یا در محدوده رنج نوسان میکند؟

۲. آیا سطح مهمی از مقاومت و حمایت در نزدیکی معامله وجود دارد؟

۳. آیا معامله بوسیله یک اندیکاتور تأیید شده است؟

۴. نسبت ریسک به ریوارد چقدر است؟

۵. روی چه مقدار سرمایه ریسک میکنم؟

۶. آیا اخبار اقتصادی مهمی منتشر شده است که بر روی معامله تأثیرگذار باشد؟

۷. آیا مطابق برنامه معاملاتی پیش میروم؟

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

۱. آیا بازار رونددار است یا در محدوده رنج نوسان میکند؟

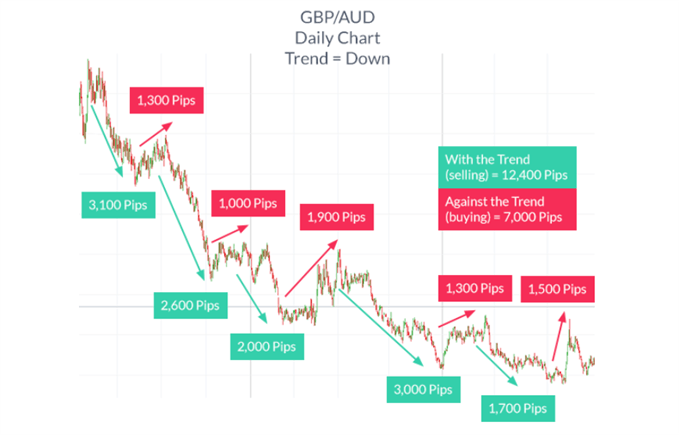

بازارهای رونددار

معاملهگران با تجربه میدانند که یافتن یک روند قوی و انجام معامله در جهت این روند میتواند سبب رقمخوردن معاملات موفقتری شود. جمله معروفی است که میگوید بازارهای رونددار مانع ورود نادرست معاملهگران میشوند. همانگونه که در زیر میبینید، اگر معاملهگر پس از شکلگیری روند نزولی وارد معامله فروش شود، بازار تعداد پیپ بیشتری در جهت نزولی حرکت میکند تا جهت صعودی.

معاملهگران باید این سؤال را از خود بپرسند که آیا بازار نشانههایی از یک روند قوی را به نمایش میگذارد و آیا معاملهگری در جهت روند بخشی از برنامه معاملهگری هست یا خیر.

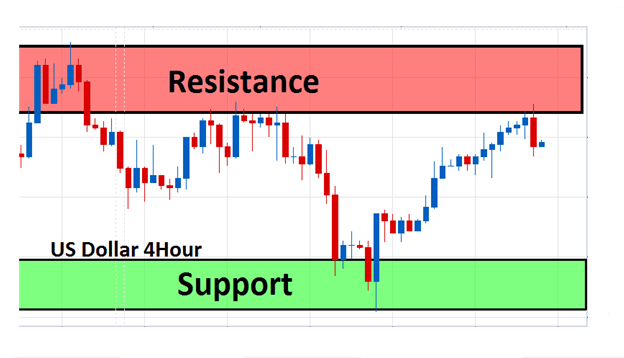

بازارهای رنج

بازارهای رنج

بازارهای رنج تمایل دارند تا نوسان قیمت میان سطوح مقاومت و پشتیبانی را ببینند تا امکان معامله در یک کانال فراهم شود. در برخی بازارهای نظیر جلسه معاملاتی آسیا این تمایل وجود دارد که قیمت در یک محدوده رنج نوسان کند. اندیکاتورهای نوسانساز (نظیر RSI,CCI و استوکاستیک) برای معاملهگرانی که بر معاملهگری رنج تمرکز دارند، کاربرد زیادی دارند.

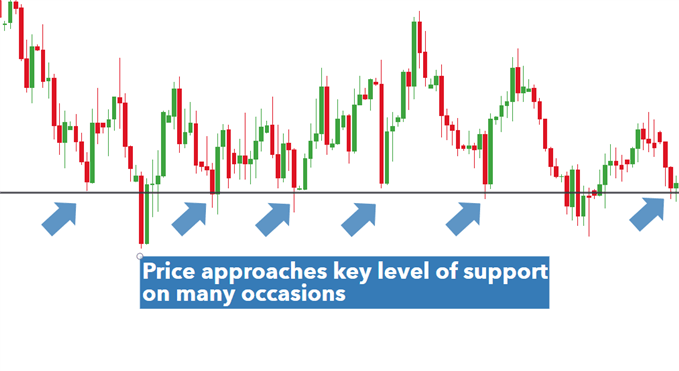

۲) آیا سطح مهمی از مقاومت و حمایت در نزدیکی معامله وجود دارد؟

استراتژی پرایس اکشن بنابر دلایلی به سطوح قیمتی خاصی توجه دارد؛ از این رو، توانایی تشخیص این سطوح، کلید اصلی کار است. پس از افت قیمت و رسیدن به یک سطح حمایت، معاملهگران دیگر تمایلی برای بازنگهداشتن معاملات فروش خود ندارند؛ چراکه احتمال بازگشت قیمت از این سطوح زیاد است.

زمانی که قیمت به سطح مقاومت رسیده و مدت کوتاهی پس از آن کاهش پیدا میکند، نیز شرایطی مشابه رقم میخورد. معاملهگران روند معمولا به دنبال شکستهای باثبات این سطوح هستند؛ چراکه نشانهای از شروع روندی جدید ازسوی بازار محسوب میشود. از سوی دیگر، معاملهگران رنج بهدنبال شکار نوسانات قیمت میان سطوح حمایت و مقاومت در مدتهای طولانیتر هستند.

۳) آیا معامله توسط یک اندیکاتور تأیید شده است؟

۳) آیا معامله توسط یک اندیکاتور تأیید شده است؟

اندیکاتورها به معاملهگران کمک میکنند تا معاملاتی را که احتمال وقوع آنها بیشتر است، تأیید کنند. بسته به طرح و استراتژی معاملاتی، معاملهگران یک یا دو اندیکاتور در اختیار خواهند داشت که استراتژی معاملاتی آنها را تکمیل میکند. با افزودن چندین و چند اندیکاتور به یک نمودار، تحلیل را بیش از حد پیچیده نکنید. سعی کنید تحلیلتان ساده و آسان باشد.

۴) نسبت ریسک به ریوارد چقدر است؟

منظور از نسبت ریسک به ریوارد نسبت تعداد پیپ هایی است که معاملهگران با امید رسیدن به تارگت ریسک میکنند. بر اساس تحقیقی که در مورد خصوصیات معاملهگران موفق انجام شد و طی آن، ۳۰ میلیون معاملهگر لایو مورد تجزیهوتحلیل قرار گرفتند، معاملهگرانی که از نسبت ریسک به ریوارد مثبت برخوردار بودند، سه برابر بیشتر از بقیه موفق بودهاند. برای مثال نسبت ۱:۲ به این معنی است که یک معاملهگر نیمی از مبلغی رو ریسک میکند که درصورت موفقیت در معامله بهدست خواهد آورد. تصویر زیر این اصل را بیشتر نشان میدهد.

۵) بر روی چه مقدار سرمایه ریسک میکنم؟

۵) بر روی چه مقدار سرمایه ریسک میکنم؟

این سؤالی ضروری است که معاملهگران باید از خود بپرسند. غالبا معاملهگران با استفاده از لوریج و بهرهگیری از حداکثر توان معاملاتی خود در برخی فرصتهای معاملاتی قطعی، تمام دارایی خود را به یکباره از دست میدهند. یک راه برای جلوگیری از این اتفاق، محدودکردن لوریج تمام معاملاتی به میزان ۱۰ به ۱ یا کمتر است. نکته مفید دیگر این است که در تمام معاملات حد ضررهایی تعیین کنیم و مطمئن شویم که کل میزان ریسک بیش از ۵% بالانس حساب نباشد.

۶) آیا اخبار اقتتصادی مهمی منتشر شده است که بر روی معامله تأثیرگذار باشد؟

اخباری که بهشکل ناگهانی در بازار مطرح میشوند، حتی توانایی سلب اعتبار یک معامله عالی را نیز دارند. پیشبینی شرایطی همچون حملات تروریستی، بلایای طبیعی یا اشکالات سیستماتیک در بازارهای مالی غیر ممکن است، با این حال، معاملهگران میتوانند برای مدیریت معاملات خود در زمان انتشار اخبار اقتصادی نظیر NFP,CPI,PMI و GDP برنامهریزی کنند.

۷) آیا طبق برنامه معاملاتی پیش میروم؟

اگر برنامه معاملاتی در کار نباشد، هیچکدام از مواد یادشده در بالا کاربردی نخواهند داشت. هرگونه انحراف از برنامه معاملاتی نتایج غیرقابلپیشبینی به بار خواهد آورد و درنهایت فرآیند معامله را مختل خواهد کرد. به برنامه معاملاتی خود پایبند باشید و پیش از تکمیل چک لیست معاملهگری و تأیید معامله، وارد بازار نشوید.

منبع: DailyFX

۳) آیا معامله توسط یک اندیکاتور تأیید شده است؟

۳) آیا معامله توسط یک اندیکاتور تأیید شده است؟ ۵) بر روی چه مقدار سرمایه ریسک میکنم؟

۵) بر روی چه مقدار سرمایه ریسک میکنم؟

تشکر