فهرست مطالب

نمایش

فارکس چیست؟

فارکس بازاری است که ارز ملی کشورهای مختلف در آن معامله می شود. بازار فارکس بزرگترین بازار در سراسر جهان با بیشترین میزان نقد شوندگی است که تریلیونها دلار هر روز در آن جابجا میشود. این بازار محل مشخصی ندارد و شبکهای الکترونیکی از بانکها، بروکرها، مؤسسات و معاملهگران (غالبا از طریق بروکرها یا بانکها معامله می کنند) است.

بسیاری از نهادها چه مؤسسات مالی و چه سرمایه گذاران حقیقی نیازهای ارزی دارند و یا ممکن است به دنبال کسب سود از تغییر ارزش جفت ارزها باشند. این نهادها سفارشات خرید و فروش ارز را از طریق شبکه انجام می دهند و به این ترتیب میتوانند با سفارشات خرید و فروش دیگران ارتباط داشته باشند.

بزرگترین و نقدشوندهترین بازار در جهان، بازار فارکس است. فارکس همچنین در فضای جهانی به بازار تبادل ارزهای خارجی (Foreign Exchange Market)، بازار ارز (Currency Market) معروف بوده و به طور عامیانه نیز به آن Forex یا FX میگویند.

بازار فارکس به صورت ۲۴ ساعته به استثنای روزهای تعطیل باز است. تنها در صورتی میتوان به معامله ارز در روزهای تعطیل پرداخت که بازار جهانی برای معامله باز باشد.

در ویدیوی زیر “فارکس چیست” به طور کامل توضیح داده شده است:

فارکس به زبان عامیانه

فرض کنید شما یک مسافر هستید که قصد دارید از ایران به ترکیه سفر کنید. برای این کار، شما نیاز دارید که پول خود را از ریال به لیره ترکیه تبدیل کنید. حالا فرض کنید که شما در روز اول سفر، ۱۰ میلیون ریال خود را با نرخ ۱ لیره برابر ۵۰۰۰ ریال به ۲۰۰۰ لیره تبدیل کردید. در روز آخر سفر، شما میخواهید ۱۰۰۰ لیره باقیمانده خود را به ریال برگردانید. اما این بار نرخ ارز تغییر کرده است و ۱ لیره برابر ۴۰۰۰ ریال شده است. پس شما ۱۰۰۰ لیره خود را با این نرخ به ۴ میلیون ریال تبدیل میکنید. در نتیجه، شما در این معامله یک میلیون ریال سود کردید. چون قیمت لیره نسبت به ریال افت کرده بود و شما لیره داشتید. این مثال ساده، نشان میدهد که چگونه میتوان از تغییرات قیمت ارزها سود کسب کرد. فارکس هم همین کار را به صورت آنلاین و با ارزهای مختلف انجام میدهد.

تاریخچه فارکس

مراحل تکامل بازار فارکس به شرح زیر است:

دوران قدیم: در این دوران، مردم با تجارت کالا به کالا یا با سکههای فلزی مبادلات خود را انجام میدادند. این روشها ناکارآمد و نامنظم بودند و مشکلاتی مانند ناهمخوانی، تقلب و نوسانات قیمت را به وجود میآوردند.

دوران مدرن: با پیشرفت تکنولوژی و ارتباطات، فارکس به شکل امروزی آن در سال ۱۹۷۱ میلادی شکل گرفت. در این سال، توافقنامه برتون وودز که نرخ مبادله تمام ارزها را در مقابل طلا محاسبه میکرد، کنار گذاشته شد و سیستم ارزشگذاری ارز متفاوتی جایگزین آن گشت. در این سیستم، نرخهای مبادله بوسیله عرضه و تقاضا مشخص میشدند. در دهه ۱۹۹۰، با رشد اینترنت، بانکها و بروکرها پلتفرمهای معاملاتی الکترونیکی را برای معاملهگران فراهم کردند. این پلتفرمها امکان معامله آنلاین، سریع و راحت را برای معاملهگران ایجاد کردند.

انواع بازارهای مالی

بازارهای مالی مکانهایی هستند که اشخاص حقیقی مثل مردم عادی یا حقوقی مثل بانکها و شرکتها برای معاملهکردن داراییهایشان و در نتیجه کسب سود در آن حضور دارند. که این بازارها انواع مختلفی دارند، ۳ نوع از آنها را به اختصار توضیح دادهایم:

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

- بازار سهام (بورس): بازاری است که در آن سرمایهگذاران، سهام شرکتها را جهت سود نقدی سالیانه یا افزایش قیمت هر سهم خریداری میکنند.

- بازار ارزهای دیجیتال (کریپتو کارنسی): بازاری است که در آن سرمایهگذاران از دو راه ماینکردن و خرید و فروش ارزهای مختلف به کسب دررآمد میپردازند.

- بازار فارکس: بازاری است که در آن ارزهای مهم جهان مبادله شده و سرمایهگذاران جهت گرفتن بازدهی از نوسانات ارزهای مختلف و رسمی کشورهای بزرگ (دلار، یورو، پوند و… ) در آن حضور دارند.

- بازار اوراق قرضه: در این بازار اوراق بدهیای که توسط دولت منتشر میشود را میتوان خرید و فروش کرد. ریسک این بازار پایین است و سود سرمایه گذاری تقریبا مشخص است.

- بازار کالا: بازاریاست که در آن میتوان کامودیتیها( کالاها و مواد اولیه) را در آن معامله کرد. مانند گندم، نفت،شکر و…

- بازار مشتقه: بازار مشتقه، بازاری است که در آن قراردادهای مالی بر اساس ارزش داراییهای دیگر مانند سهام، نرخ بهره، یا کالاها معامله میشوند. این قراردادها، که شامل آپشنها و فیوچرز هستند، به سرمایهگذاران امکان میدهند تا ریسکهای مرتبط با نوسانات قیمتی را مدیریت کنند و از پیشبینیهای خود در مورد تغییرات بازار سود ببرند.

از کجا فارکس را شروع کنم؟

برای شروع به کار در فارکس، باید مراحل زیر را طی کنید:

آموزش دیدن: اولین قدم برای شروع به کار در فارکس، آموزش دیدن است. باید با مفاهیم پایه، اصطلاحات، نحوه تحلیل و پیشبینی بازار، روشها و استراتژیهای معاملاتی، مدیریت سرمایه و ریسک و قوانین و مقررات فارکس آشنا شوید. میتوانید از منابع مختلفی مانند کتابها، مقالات، ویدیوها، دورهها و وبسایتهای آموزشی استفاده کنید. در ابتدا از مقاله آموزش صفر تا صد فارکس شروع کنید.

انتخاب بروکر: بروکر یک شرکت مالی است که خدمات معاملاتی فارکس را ارائه میدهد. برای انتخاب بروکر، باید به معیارهایی مانند اعتبار، مجوز، امنیت، اسپرد، اهرم، پلتفرم، حسابها، پشتیبانی و غیره توجه کنید. باید بروکری را انتخاب کنید که منطبق با نیازها، سطح و سبک معاملاتی شما باشد. در مقاله بهترین بروکرهای فارکس برای ایرانیان، بروکرهایی که به ایرانیان خدمات ارائه میکنند را معرفی کردهایم.

افتتاح حساب معاملاتی: پس از انتخاب بروکر، باید یک حساب معاملاتی افتتاح کنید. برای این کار، باید اطلاعات شخصی و مالی خود را در سایت بروکر وارد کنید و مدارک لازم را برای احراز هویت ارسال کنید. بروکرها معمولاً انواع مختلفی از حسابها را ارائه میدهند که بسته به سرمایه، اهرم، اسپرد، حداقل سپرده، حجم معاملات و غیره متفاوت هستند. باید حسابی را انتخاب کنید که مناسب بودجه و هدف شما باشد.

پرداخت سپرده اولیه: برای شروع معامله در فارکس، باید یک سپرده اولیه به بروکر خود واریز کنید. این سپرده میتواند از طریق روشهای مختلفی مانند کارتهای اعتباری، کیفهای الکترونیکی، واریز بانکی و غیره انجام شود. باید توجه داشت که بروکرها حداقل مقداری را برای سپرده اولیه تعیین میکنند که بسته به نوع حساب معاملاتی متفاوت است.

نصب پلتفرم معاملاتی: پلتفرم معاملاتی بستری است که تمام نرخهای خرید و فروش توسط بروکر فارکس در آن بارگذاری و معاملات فارکس نیز در آن صورت میگیرد. باید پلتفرم معاملاتی را بر روی دستگاه خود نصب کنید و با اطلاعات حساب معاملاتی خود وارد شوید. پلتفرمهای معاملاتی مختلفی وجود دارند که میتوانید از آنها استفاده کنید. اما پرطرفدارترین و پرکاربردترین پلتفرم معاملاتی، متاتریدر ۴ است که توسط شرکت متاکوتز ساخته شده و توسط بیشتر بروکرهای فارکس پشتیبانی میشود. متاتریدر ۴ امکانات متنوعی را برای معاملهگران فراهم میکند مانند نمایش نمودارها، اندیکاتورها، اخبار، تاریخچه، اسکریپتها، اکسپرتها و غیره.

چگونه در فارکس معامله کنیم؟

بازار فارکس به صورت ۲۴ ساعته و ۵ روز در هفته در مراکز مالی اصلی دنیا باز است. این به معنای آن است که می توانید در هر زمان در طول هفته به خرید و فروش ارز بپردازید.

از نظر تاریخی معاملات ارزهای خارجی به دولتها، شرکتهای بزرگ و صندوقهای پوشش ریسک محدود می شدند. اما امروزه معامله ارزهای خارجی به راحتی یک کلیک است. قابلیت دسترسی مسئله مهمی تلقی نمیشود زیرا همگان می توانند این کار را انجام دهند. بسیاری از شرکتهای سرمایه گذاری، بانکها و کارگزاران خرد فارکس به افراد امکان باز کردن حساب و انجام معاملات را می دهند.

به هنگام انجام معامله در بازار فارکس، شما ارز یک کشور خاص را نسبت به ارز دیگر خرید یا فروش می کنید. اما تبادل فیزیکی پول از یک فرد به فرد دیگر انجام نمی شود. بلکه این موارد در باجه فارکس اتفاق می افتد؛ تصور کنید که یک توریست ژاپنی از میدان تایمز نیویورک دیدن می کند. او شاید ین خود را به دلار واقعی آمریکا تبدیل کند( و مجبور به پرداخت حق کمیسیونی برای این کار باشد)، بنابراین در حین سفر می تواند پول خود را هزینه کند. اما در دنیای بازارهای الکترونیک، معاملهگران معمولا پوزیشنی را در مورد یک ارز خاص با امید به اینکه تحرکات صعودی را در آن مشاهده کنند( یا نزولی در صورتی که قصد فروش دارند) ،می گیرند و به سود دست مییابند.

یک ارز همیشه نسبت به ارز دیگر (به صورت جفت ارز) معامله می شود. اگر ارزی را بفروشید ارز دیگر را می خرید و اگر ارزی را بخرید در حال فروش دیگری هستید. در معاملات الکترونیک جهانی، سود از تفاوت (تغییر) میان قیمت معاملات شما حاصل می شود.

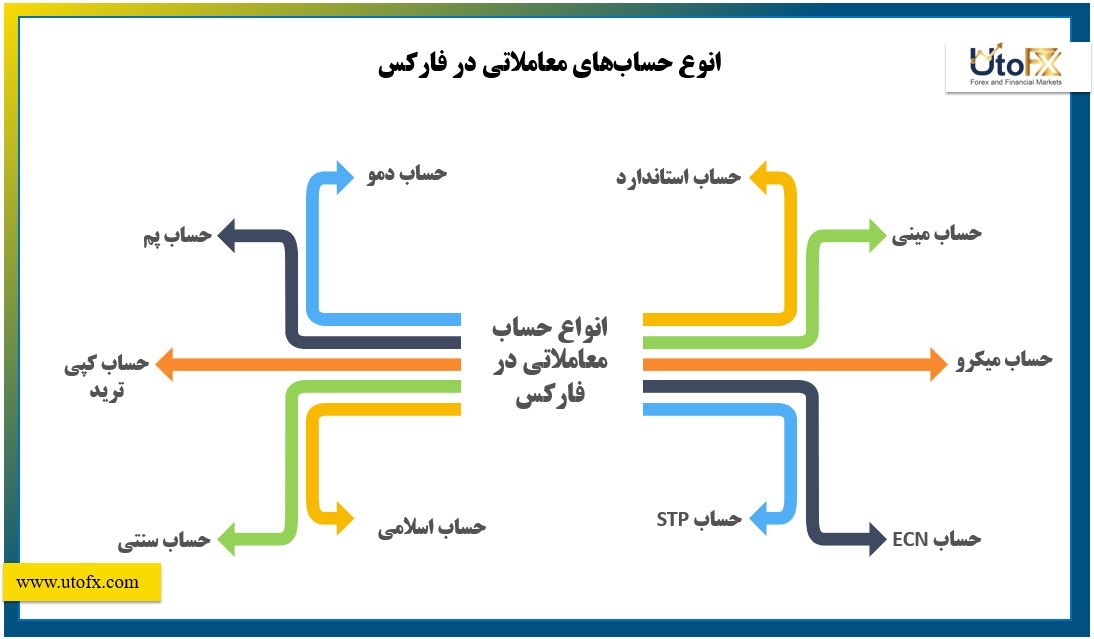

انواع حساب معاملاتی در فارکس

برای شروع معاملات در فارکس، شما نیاز به یک حساب معاملاتی دارید که توسط یک بروکر فارکس ارائه میشود. انواع حسابهای معاملاتی در فارکس به شرح زیر است:

حساب استاندارد: یک حساب معاملاتی که از سایز معاملات ۱۰۰ هزار واحد از ارز پایه استفاده میکند. این حساب برای معاملهگران باتجربه و با تحمل ریسک بالا مناسب است. این حساب دارای اسپردها و کمیسیونهای رقابتی و دسترسی به تمامی ابزارهای معاملاتی است.

حساب مینی: یک حساب معاملاتی که از سایز معاملات ۱۰ هزار واحد از ارز پایه استفاده میکند. این حساب برای معاملهگران تازهکار و با تحمل ریسک کمتر مناسب است. این حساب نیاز به سرمایه کمتری دارد و میتواند اعتماد به نفس و مهارت معاملهگر را افزایش دهد.

حساب میکرو: یک حساب معاملاتی که از سایز معاملات ۱۰۰۰ واحد از ارز پایه استفاده میکند. این حساب برای معاملهگرانی که سرمایه کمی دارند و میخواهند ریسک خود را به حداقل برسانند مناسب است. این حساب امکان معامله با لاتهای کوچک را میدهد و میتواند برای تست استراتژیهای معاملاتی مفید باشد.

حساب ECN: یک حساب معاملاتی که به شبکه ارتباط الکترونیکی (ECN) متصل است و امکان دسترسی به نرخهای مستقیم از تامینکنندگان نقدینگی را میدهد. این حساب برای معاملهگران حرفهای و با سرعت بالا مناسب است. این حساب دارای اسپردهای پایین و کمیسیونهای متغیر است و اجرای سریع و شفاف دستورات را تضمین میکند.

حساب STP: یک حساب معاملاتی که از فناوری انتقال مستقیم (STP) استفاده میکند و دستورات معاملهگر را بدون دخالت بروکر به بازار بینبانکی انتقال میدهد. این حساب برای معاملهگرانی که دنبال اسپردهای پایین و اجرای بدون نرخگذاری مجدد هستند مناسب است. این حساب ممکن است دارای کمیسیون باشد یا نباشد.

حساب PAMM: یک حساب معاملاتی که به یک مدیر حساب حرفهای واگذار میشود و از سیستم مدیریت پول چند حساب (PAMM) استفاده میکند. این حساب برای سرمایهگذارانی که میخواهند از تجربه و مهارت مدیر حساب بهرهمند شوند مناسب است. این حساب دارای سود و ریسک بالا است و معمولاً کمیسیون و هزینههای مدیریتی را شامل میشود.

حساب دمو: یک حساب معاملاتی که از پول مجازی استفاده میکند و شرایط بازار واقعی را شبیهسازی میکند. این حساب برای آموزش و تمرین معاملات در فارکس مناسب است. این حساب بدون هیچ ریسکی است و میتواند برای تست استراتژیها و ابزارهای معاملاتی مفید باشد.

حساب سنت: یک حساب معاملاتی که از سایز معاملات ۰.۰۱ واحد از ارز پایه استفاده میکند. این حساب برای معاملهگرانی که سرمایه بسیار کمی دارند و میخواهند ریسک خود را به حداقل برسانند مناسب است. این حساب امکان معامله با لاتهای بسیار کوچک را میدهد و میتواند برای تمرین معاملات با پول واقعی مفید باشد.

حساب اسلامی: یک حساب معاملاتی که با قوانین شریعت اسلامی سازگار است و هیچ نوع سود و زیان انباشته (سواپ) را شامل نمیشود. این حساب برای معاملهگرانی که میخواهند از معاملات بدون سواپ بهرهمند شوند مناسب است. این حساب ممکن است دارای اسپردها و کمیسیونهای بالاتری باشد.

انواع سفارشات در بازار فارکس

دستورهای معاملاتی یا سفارشات در بازار فارکس، روشهایی هستند که معاملهگران از آنها برای خرید یا فروش ارزها در قیمتهای مختلف استفاده میکنند. این دستورها به دو دسته اصلی تقسیم میشوند:

دستورهای بازار (Market Order): دستوری است که بلافاصله در بهترین قیمتی که کارگزار شما ارائه کرده است اجرا میشود.

دستورهای انتظار (Pending Order): دستوری است که در فرصت یا زمان دیگر با قیمتی که شما تعیین کردهاید اجرا میشود. مانند دستورات استاپ و دستورات لیمیت.

در ویدیو زیر انواع سفارشات به طور کامل توضیح داده شده است:

ساختار و بازیگران بازار فارکس

ساختار بازار فارکس به شکل و سازماندهی شرکتکنندگان در این بازار اشاره دارد. بازار فارکس یک بازار غیرمتمرکز است که در آن هیچ نهاد یا موسسهای قیمتها را کنترل نمیکند. بلکه قیمتها بر اساس عرضه و تقاضا در بازار تعیین میشوند. شرکتکنندگان در بازار فارکس شامل شش گروه اصلی هستند:

بانکهای بزرگ: آنها بیشترین حجم معاملات را در بازار بینبانکی انجام میدهند و نرخ تبادل ارزها را تعیین میکنند. آنها میتوانند به صورت مستقیم یا از طریق بروکرها الکترونیکی یا صوتی مانند رویترز و EBS معامله کنند.

دولتها و بانکهای مرکزی: آنها از طریق سیاستهای مالی و پولی، ارزش ارز کشور خود را کنترل و تنظیم میکنند. آنها میتوانند با خرید و فروش ارزها، مداخله در بازار انجام دهند.

شرکتهای بزرگ تجاری: آنها برای خرید و فروش کالاها و خدمات در کشورهای مختلف، از بازار فارکس استفاده میکنند. آنها میتوانند با تبادل ارزها، ریسک نوسانات قیمت را کاهش دهند.

صندوقهای پوشش ریسک: آنها برای سرمایهگذاری در بازار فارکس، از استراتژیهای پیچیده و ریسکپذیر استفاده میکنند. آنها میتوانند با استفاده از ابزارهای مالی مانند فیوچرز، آپشن و CFDها، معامله کنند.

بروکرها و معاملهگران: آنها برای کسب سود از نوسانات قیمتی ارزها، در بازار فارکس معامله میکنند. آنها میتوانند از بروکرهای مختلفی مانند بازارگردانان، ECNها و STPها استفاده کنند.

سایر شرکتکنندگان: آنها شامل سرمایهگذاران خصوصی، شرکتهای مشاوره، بانکهای کوچک و موسسات غیردولتی هستند. آنها میتوانند از بروکر خرد یا نهادی استفاده کنند.

در ویدیو زیر بازیگران اصلی بازار فارکس بیان شده است:

مفاهیم پایه در فارکس

برخی از این مفاهیم عبارتند از:

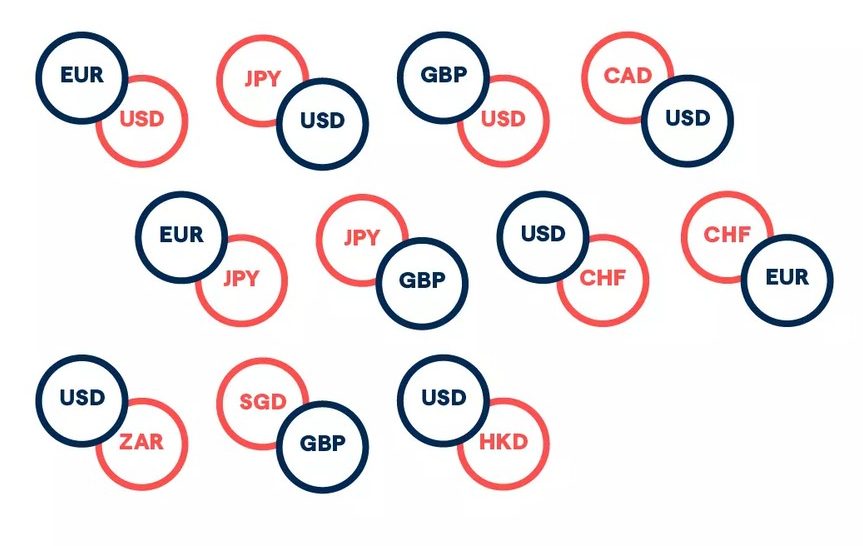

جفت ارز

دو ارزی که در کنار هم قرار میگیرند و نرخ تبادل آنها را مشخص میکنند. برای مثال، EUR/USD یک جفت ارز است که نشان میدهد یک یورو برابر چند دلار آمریکا است.

ارزها به هنگام معامله به صورت جفتی اعلام میشوند، برای مثال USDCAD، EURUSD، یا USDJPY. این جفتها دلار آمریکا را (USD) در برابر دلار کانادا(CAD)، یورو (EUR) را در برابر USD و USD را در برابر ین ژاپن (JPY) نشان می دهند.

ارز پایه (Base Currency) اولین ارزی است که در یک جفت ارز فارکس فهرست شده است، در حالی که ارز دوم (Counter Currency)، ارز مظنه نامیده می شود؛ همچنین باید بدانید که قیمت یک جفت ارز برابر است با میزان ارزش یک واحد ارز پایه نسبت به ارز متقابل.

برای هر جفتارز نیز قیمتی در نظر گرفته شده است مثلا ۱.۲۵۶۹. اگر قیمت مذکور به جفت ارز USDCAD تعلق داشته باشد به این معنا است که برای خرید هر دلار آمریکا ۱.۲۵۶۹ دلار کانادا باید هزینه شود. اگر قیمت به ۱.۳۳۳۶ افزایش یابد همین مقدار دلار کانادا برای خرید یک دلار آمریکا باید پرداخت شود که نشان میدهد ارزش USD افزایش یافته است(ارز CAD کاهش یافته است) زیرا اکنون مقدار بیشتری دلار کانادا باید هزینه شود تا یک دلار آمریکا خریده شود.

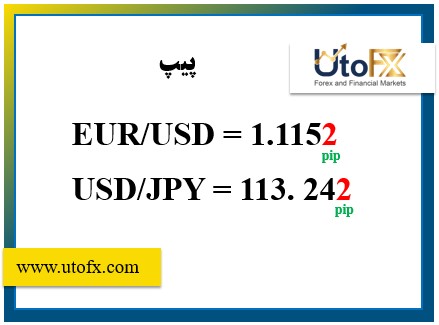

پیپ

پیپ که خلاصهشده سه کلمه (Point in percentage) یا (Price interest point) میباشد، کوچکترین حرکت افزایشی یا کاهشی است که یک جفتارز میتواند انجام دهد. پیپ میزان تغییر در نرخ مبادله یک جفتارز را با استفاده از چهارمین عدد بعد از اعشار محاسبه میکند (در جفتارزهای ین ژاپن، دومین عدد بعد از اعشار محاسبه میشود). توجه به این نکته مهم است که پیپ ارزش نقدی واقعی را نشان نمیدهد و میزان ارزش هر پیپ، به اندازه حجم معامله بستگی دارد. برای مثال، اگر EUR/USD از ۱.۱۸۰۰ به ۱.۱۸۰۵ برسد، یک تغییر ۵ پیپی رخ داده است.

اسپرد

اسپرد به اختلاف بین قیمت پیشنهادی خرید (Bid) و قیمت درخواستی فروش (Ask) یک جفت ارز اشاره دارد. این اختلاف قیمت نشاندهنده هزینه معامله برای معاملهگر است و معمولاً به پیپ، کوچکترین واحد تغییر قیمت در فارکس، اندازهگیری میشود. هر چه اسپرد کمتر باشد، هزینه معامله کمتر است و شرایط بهتری برای معاملهگر فراهم میکند.

لات

لات واحدی استاندارد برای اندازهگیری حجم معامله است. یک لات استاندارد معادل ۱۰۰,۰۰۰ واحد از ارز پایه در جفت ارز است. انواع دیگر لات شامل مینی، میکرو، و نانو لاتها هستند که به ترتیب ۱۰,۰۰۰، ۱,۰۰۰ و ۱۰۰ واحد ارز پایه را نشان میدهند. برای مثال، اگر شما یک لات از EUR/USD بخرید، به معنای خرید ۱۰۰ هزار یورو و فروش مقدار معادل دلار آمریکا است. اندازه لات تأثیر مستقیمی بر سطح ریسک و میزان سرمایهگذاری دارد؛ بنابراین، انتخاب حجم لات مناسب برای مدیریت ریسک و بهینهسازی استراتژیهای معاملاتی اهمیت دارد.

لوریج یا اهرم

لوریج در فارکس، که به آن اهرم نیز گفته میشود، ابزاری است که به معاملهگران اجازه میدهد با سرمایهای کمتر از آنچه در حساب دارند، حجم معاملات بزرگتری انجام دهند. این امکان با استفاده از وام یا اعتباری که کارگزاران ارائه میدهند، فراهم میشود و به معاملهگران این قدرت را میدهد که با مقدار کمی پول، معاملاتی با ارزش بسیار بیشتر انجام دهند. به عنوان مثال، با لوریج ۵۰:۱، با ۱ دلار میتوان معاملاتی به ارزش ۵۰ دلار انجام داد. این ویژگی میتواند سودهای بزرگی را به همراه داشته باشد، اما در عین حال ریسکهای بالایی نیز دارد، زیرا با افزایش اهرم، احتمال زیان نیز به همان نسبت افزایش مییابد.

سود و زیان

نتیجه نهایی یک ترید که بر اساس تفاوت قیمت خرید و فروش و حجم معاملاتی محاسبه میشود. سود و زیان معمولاً به واحد ارز مقابل در یک جفت ارز اندازهگیری میشود. برای مثال، اگر شما یک لات از EUR/USD را با قیمت ۱.۱۸۰۰ بخرید و با قیمت ۱.۱۸۵۰ بفروشید، یک سود ۵۰ دلاری کسب کردهاید.

قیمت در بازار فارکس

قیمت گذاری در فارکس به این صورت است که برای هر جفت ارز، دو قیمت ارائه می شود: قیمت پیشنهادی (Bid) و قیمت درخواستی (Ask). قیمت پیشنهادی، قیمتی است که بروکر آماده است ارز را از شما بخرد و قیمت درخواستی، قیمتی است که بروکر آماده است ارز را به شما بفروشد. تفاوت بین این دو قیمت، اسپرد (Spread) نامیده می شود و نشان دهنده هزینه تراکنش است. اسپرد معمولا به پیپ (Pip)، که واحد کوچکترین تغییر قیمت در فارکس است، اندازه گیری می شود.

بروکرهای فارکس قیمت های خود را از تأمین کنندگان نقدینگی (Liquidity Providers) که معمولا بانک ها، موسسات مالی و دیگر بروکرها هستند، دریافت می کنند. بروکرها می توانند از چندین تأمین کننده نقدینگی استفاده کنند و قیمت های بهتر را به مشتریان خود ارائه دهند. بروکرها همچنین می توانند اسپرد خود را بر اساس عواملی مانند حجم معاملات، نوسانات بازار و ریسک تنظیم کنند. بنابراین، قیمت هایی که در پلتفرم معاملاتی بروکر می بینید، ممکن است با قیمت های دیگر بروکرها یا بازار بین بانکی (Interbank Market) که بازار نهادی فارکس است، متفاوت باشد.

نرخ تبادل در بازار فارکس (Exchange Rate)

نرخ تبادل یا Exchange Rate در بازار فارکس، قیمتی است که برای خرید یا فروش یک ارز با ارز دیگر پرداخت میشود. به عبارت دیگر، نرخ تبادل نشان میدهد که چه مقدار از یک ارز برای تهیه یک واحد از ارز دیگر لازم است. برای مثال، اگر نرخ تبادل EUR/USD برابر با ۱.۲۰ باشد، به این معنی است که برای خرید یک یورو، باید ۱.۲۰ دلار آمریکا پرداخت کنید.

نرخ تبادل در بازار فارکس تحت تأثیر عوامل مختلفی مانند عرضه و تقاضا، شرایط اقتصادی، سیاستهای مالی و ارزی، رویدادهای جهانی و غیره قرار دارد. نرخ تبادل در طول روز و حتی ثانیه به ثانیه تغییر میکند و این فرصتی را برای معاملهگران فارکس فراهم میکند که با خرید و فروش ارزها در زمان مناسب، سود کسب کنند.

برای محاسبه نرخ تبادل، باید ارزها را به صورت جفت ارز در نظر بگیرید. جفت ارز شامل دو ارز است که در کنار هم قرار میگیرند و نرخ تبادل آنها را مشخص میکنند. ارز اول در جفت ارز، ارز پایه (base currency) و ارز دوم، ارز مقابل (quote currency) نامیده میشود. نرخ تبادل نشان میدهد که چه مقدار از ارز مقابل برای خرید یک واحد از ارز پایه مورد نیاز است. برای مثال، اگر نرخ تبادل USD/JPY برابر با ۱۱۰ باشد، به این معنی است که برای خرید یک دلار آمریکا، باید ۱۱۰ ین ژاپن پرداخت کنید.

انواع سشن معاملاتی در بازار فارکس

سِشِن (Session) در لغت به معنی یک دوره زمانی معین که به یک فعالیت خاص اختصاص دارد و در بازار فارکس جلسات یا سِشِن های معاملاتی بازه های زمانی هستند که بازارها (به عنوان مثال: نیویورک) در آن محدوده باز و بسته می شوند.

در بازار فارکس جلسات یا سِشِن های معاملاتی بازه های زمانی هستند که بازارها (به عنوان مثال: نیویورک) در آن محدوده باز و بسته می شوند. بازار فارکس یک بازار جهانی است که در طول هفته به صورت ۲۴ ساعته فعال است.

به طور کلی چهار جلسه معاملاتی اصلی وجود دارد:

- جلسه سیدنی

- جلسه توکیو

- جلسه لندن

- جلسه نیویورک

هر دو جلسه سیدنی و توکیو معمولاً به عنوان جلسات آسیایی شناخته می شوند. به همین دلیل است که فارکس معمولاً به عنوان بازار ۳ جلسه ای شناخته می شود:( آسیایی، اروپایی و آمریکای شمالی)

هر سشن معاملاتی در زمانهای مختلف شروع و پایان مییابد و برخی از آنها با هم همپوشانی دارند. به وقت ایران، ساعت باز شدن بازار فارکس ۱:۳۰ بامداد روز دوشنبه و ساعت پایان کار آن ۱:۳۰ بامداد روز شنبه است. در جدول زیر میتوانید ساعت شروع و پایان هر سشن معاملاتی را به وقت ایران ببینید:

سشن معاملاتی | ساعت شروع | ساعت پایان |

سشن سیدنی | ۱:۳۰ بامداد | ۱۰:۳۰ صبح |

۴:۳۰ صبح | ۱۳:۳۰ ظهر | |

۱۱:۳۰ ظهر | ۲۰:۳۰ شب | |

۱۷:۳۰ شب | ۲:۳۰ بامداد |

بهترین زمان معامله در فارکس برای معاملهگران زمانهایی هست که بازارها فعال و نوسانات قیمت بالا است. این زمانها معمولا در زمان همپوشانی سشنهای معاملاتی رخ میدهند. برای مثال، زمان همپوشانی سشن لندن و نیویورک که از ساعت ۱۷:۳۰ تا ۲۰:۳۰ به وقت ایران است، یکی از پرفعالیتترین زمانها در بازار فارکس است.

در ویدیوی زیر انواع سشن معاملاتی معرفی شده است:

در بازار فارکس چه چیزی معامله می شود؟

در بازار فارکس یک ارز معامله نمیشود، بلکه جفت ارز مورد معامله قرار میگیرد! طبق تعریف، بازار فارکس مکانی برای تبدیل ارزها به یکدیگر است. فلذا نماد داراییها در بازار فارکس به صورت یک جفت ارز نمایش داده میشود. برای مثال یورو در مقابل دلار با نماد EUR/USD نمایش داده میشود.

در بازار فارکس، عمدتاً ارزهای مختلف کشورها در مقابل یکدیگر معامله میشوند. این ارزها را میتوان به جفتهای ارزی تقسیم کرد که نسبت ارزش دو ارز را نشان میدهند. برای مثال، جفت ارز EUR/USD نشان میدهد که یک یورو چند دلار است.

جهت مطالعه بیشتر مقاله نمادها در فارکس را مطالعه نمایید. برخی از جفتهای ارزی مهم و پرمعامله در فارکس عبارتند از:

EUR/USD: یورو در مقابل دلار آمریکا

GBP/USD: پوند بریتانیا در مقابل دلار آمریکا

USD/JPY: دلار آمریکا در مقابل ین ژاپن

USD/CHF: دلار آمریکا در مقابل فرانک سوئیس

AUD/USD: دلار استرالیا در مقابل دلار آمریکا

USD/CAD: دلار آمریکا در مقابل دلار کانادا

NZD/USD: دلار نیوزیلند در مقابل دلار آمریکا

علاوه بر ارزها، میتوان در بازار فارکس بر روی کالاها، شاخصها، سهام، اوراق قرضه و CFDها نیز معامله کرد. کالاها شامل مواد اولیه مانند طلا، نفت، نقره و گندم هستند. شاخصها شامل نمایانگرهای بازارهای مالی مانند S&P 500، Dow Jones و Nasdaq هستند. سهام شامل سهم شرکتهای بزرگ و معروف مانند Apple، Microsoft و Tesla هستند. اوراق قرضه شامل بدهیهای دولتی و خصوصی مانند اوراق قرضه و صکوک هستند. CFDها شامل قراردادهایی هستند که بر اساس تفاوت قیمت یک دارایی در زمان شروع و پایان معامله تسویه میشوند.

انواع معاملات در بازار فارکس

در بازار فارکس انواع مختلفی از معاملات انجام میشود. انواع معاملات در فارکس به شرح زیر است:

معاملات اسپات: معاملات اسپات در بازار فارکس به خرید و فروش ارزها با نرخ فعلی در بازار ارز جهانی اشاره دارد. در این نوع معاملات، ارزها بهصورت فوری و در زمان واقعی معامله میشوند، به این معنا که معاملهها بهسرعت و در لحظه انجام میگیرند.

معاملات CFD: معاملات CFD یا “قرارداد ما به التفاوت”، نوعی از معاملات مشتقه است که در آن معاملهگران بر اساس تغییرات قیمت یک دارایی معامله میکنند و از اختلاف قیمت بین زمان باز و بسته شدن معامله سود میبرند. در این نوع معاملات، معاملهگران مالکیت واقعی بر دارایی مورد معامله ندارند و تنها بر روی نوسانات قیمتی آن دارایی سرمایهگذاری میکنند.

شرطبندی اسپرد: شرطبندی اسپرد در فارکس، یک نوع معامله مشتقه است که در آن معاملهگران بر روی تغییرات قیمت جفت ارزها شرطبندی میکنند. زمانی که شما وارد یک معامله از نوع شرطبندی اسپرد میشوید، در واقع بر روی اینکه قیمت جفت ارز از قیمت پیشنهادی بالاتر میرود یا از قیمت درخواستی پایینتر میآید شرطبندی میکنید. مقدار سود و زیان شما در این معامله، توسط اندازه شرطبندی و مقدار حرکت قیمت تعیین میشود. به عنوان مثال، اگر شما شرطبندی کردهاید که جفت ارز EUR/USD صعودی است، و از ۱.۱۵۰۰ به ۱.۱۵۵۰ میرسد، کل معامله شما روی ۵۰ پیپ حرکت استوار است. اگر اندازه شرطبندی شما ۱۰ دلار برای هر پیپ باشد، در صورت تحقق تارگت مورد نظر، شما ۵۰۰ دلار سود کسب میکنید. برعکس، اگر قیمت به ضرر شما حرکت کند، شما ۵۰۰ دلار از دست میدهید.

معاملات فیوچرز: معاملات فیوچرز، که به آن قراردادهای آتی نیز گفته میشود، نوعی از معاملات مشتقه هستند که در آنها خریدار و فروشنده توافق میکنند که یک جفتارز را در تاریخ مشخصی در آینده و با قیمتی که از قبل تعیین شده است (قیمت آتی)، معامله کنند. معاملات فیوچرز به معاملهگران اجازه میدهند تا بر روی حرکت قیمتهای آینده جفتارز شرطبندی کنند و از نوسانات قیمتی سود ببرند یا خود را در برابر زیانهای احتمالی محافظت کنند.

معاملات آپشن: معاملات آپشن، که به اختیار معامله نیز شناخته میشوند، نوعی از معاملات مشتقه هستند که به معاملهگران اجازه میدهد با پرداخت مبلغی (پریمیوم)، حق (نه الزام) خرید یا فروش یک ارزرا در تاریخ معینی داشته باشند. معاملهگران میتوانند از این قراردادها برای پوشش ریسک یا به عنوان استراتژی سفتهبازی استفاده کنند.

در معاملات آپشن، دو نوع قرارداد اصلی وجود دارد: آپشن خرید (Call Option) و آپشن فروش (Put Option). آپشن خرید به خریدار حق میدهد که ارز را در تاریخ معینی به قیمت مشخص خریداری کند، در حالی که آپشن فروش به خریدار حق میدهد که ارز را در تاریخ معینی به قیمت مشخص بفروشد. این ابزارها به معاملهگران انعطافپذیری میدهند تا بتوانند از نوسانات بازار به نفع خود استفاده کنند یا خود را در برابر تغییرات نامطلوب قیمتها محافظت نمایند

ETFهای ارز: صندوقهای قابل معامله که شامل یک سبد از چند ارز هستند و مثل سهام در بازار معامله میشوند.

معاملات سلف یا فوروارد در فارکس: معاملات سلف یا فوروارد در فارکس، نوعی از قراردادهای مشتقه هستند که در آنها دو طرف توافق میکنند که یک جفتارز را در تاریخ مشخصی در آینده و با قیمتی که از قبل تعیین شده (نرخ فوروارد) است، معامله کنند. این قراردادها به صورت خصوصی بین دو طرف منعقد میشوند و در بازارهای رسمی مبادلاتی بورس قرار نمیگیرند.

معاملات فوروارد اغلب برای پوشش ریسک و کاهش نوسانات قیمتی استفاده میشوند. به عنوان مثال، یک شرکت ممکن است از قرارداد فوروارد برای تضمین قیمت خرید یا فروش یک ارز یا دارایی در آینده استفاده کند تا از خود در برابر نوسانات نامطلوب قیمتها محافظت نماید. این قراردادها انعطافپذیر هستند و شرایط آنها میتواند بر اساس نیازهای خاص طرفین تنظیم شود

انواع استراتژی های معاملاتی بازار فارکس

استراتژی معاملاتی در بازار فارکس، روشی است که معاملهگران برای تعیین زمان و شرایط خرید و فروش جفتهای ارزی در بازار ارز انتخاب میکنند. این روش میتواند بر اساس تحلیل تکنیکال، تحلیل بنیادی، پرایس اکشن، روانشناسی معاملهگری و سایر عوامل تشکیل شود. هر استراتژی معاملاتی دارای مزایا و معایب خود است و باید با اهداف، تحمل ریسک و تجربه معاملهگری هر فرد سازگار باشد.

برخی از انواع استراتژی معاملاتی در بازار فارکس عبارتند از:

استراتژی اسکالپ: این استراتژی شامل انجام معاملات متعدد در یک روز برای کسب سود از نوسانات کوچک قیمت است. استراتژی اسکالپ مناسب معاملهگرانی است که به دنبال سود سریع و کم ریسک هستند.

استراتژی معاملات روزانه: این استراتژی شامل انجام معاملات در یک روز و بستن آنها قبل از پایان روز است. استراتژی معامله گری روزانه مناسب معاملهگرانی است که به دنبال سود متوسط و متعادل هستند.

استراتژی سوئینگ تریدینگ: این استراتژی شامل نگهداشتن معاملات برای چند روز یا هفته است. استراتژی سوئینگ تریدینگ مناسب معاملهگرانی است که به دنبال سود بالا و تحلیل عمیق بازار هستند.

استراتژی پوزیشن تریدینگ: این استراتژی شامل نگهداشتن معاملات برای چند ماه یا سال است. استراتژی پوزیشن تریدینگ مناسب معاملهگرانی است که به دنبال سود بسیار بالا و تحلیل بنیادی بازار هستند.

استراتژی پرایس اکشن: این استراتژی شامل تمرکز بر روی روند قیمت و سطوح کلیدی حمایت و مقاومت در نمودار است. استراتژی پرایس اکشن مناسب معاملهگرانی است که به دنبال سادگی و انعطافپذیری هستند.

استراتژی معامله با روند: این استراتژی شامل تشخیص و پیروی از روند صعودی یا نزولی بازار است. استراتژی معامله با روند مناسب معاملهگرانی است که به دنبال پایداری و اطمینان هستند.

استراتژی معامله در زمان شکستها: این استراتژی شامل ورود به معامله زمانی است که قیمت از یک سطح حمایت یا مقاومت شکسته میشود. استراتژی بریک اوت مناسب معاملهگرانی است که به دنبال تغییرات قوی و سریع بازار هستند.

معامله با سطوح فیبوناچی: این استراتژی شامل استفاده از نسبتهای فیبوناچی برای تعیین سطوح حمایت و مقاومت و نقاط ورود و خروج است. این استراتژی مناسب معاملهگرانی است که به دنبال دقت و ریاضیات هستند.

انواع معامله گران در بازار فارکس

در بازار فارکس، میتوان از چند روش مختلف برای معامله استفاده کرد. این روشها بسته به مدت زمان نگهداری پوزیشنها، تعداد معاملات، روشهای تحلیل و استراتژیهای معاملاتی متفاوت هستند. برخی از این روشها عبارتند از:

اسکالپر: اسکالپرها معاملهگرانی هستند که بر روی بازههای زمانی کوتاه مانند چند ثانیه تا چند دقیقه معامله میکنند. این معاملهگران از حرکات کوچک قیمت سود میبرند و در طول روز چندین معامله انجام میدهند.

معاملهگر روزانه: معاملهگران روزانه نیز معاملهگرانی هستند که بر روی بازههای زمانی کوتاه مانند چند دقیقه تا چند ساعت معامله میکنند. این معاملهگران هیچ موقعیتی را شبانهروزی نگه نمیدارند و از ریسکهای شبانهروزی و آخر هفته جلوگیری میکنند.

معاملهگر سوئینگ: معاملهگران سوئینگ موقعیتهایی را برای مدتهای طولانیتر از یک روز تا چند هفته نگه میدارند. این معاملهگران از نوسانات بازار در بازههای زمانی بلندتر سود میبرند و از شاخصهای فنی برای تعیین نقاط ورود و خروج استفاده میکنند.

معاملهگر پوزیشن: معاملهگران پوزیشنی، موقعیتهایی را برای مدتهای طولانیتر از چند هفته تا چند سال نگه میدارند. این معاملهگران بیشتر به عوامل بنیادی و اقتصادی توجه میکنند و از تحلیلهای تکنیکال برای تأیید پوزیشنهای خود استفاده میکنند.

انواع تحلیل در بازار فارکس

انواع تحلیل در بازار فارکس: در بازار فارکس به طور کلی ۲ نوع تحلیل وجود دارد. تحلیل تکنیکال و تحلیل فاندامنتال یا بنیادی. با این حال، برخی از تحلیلگران از تحلیل سنتیمنتال نیز برای معاملهگری استفاده میکنند که بر پایه روانشناسی بازار است. همچنین تحلیل روانشناسی وجه دیگری نیز دارد که به روانشناسی خود معاملهگر میپردازد تا از ریسک بالا و انجام معاملات بیش از حد جلوگیری کند:

تحلیل تکنیکال در فارکس

تحلیل تکنیکال، روشی است که با بررسی دادهها و نمودارهای قیمت یک دارایی در گذشته، رفتار و قیمت آن در آینده را پیشبینی میکند. این روش بر اساس این فرضیه است که تاریخ تکرار میشود و الگوهای قیمتی در گذشته، در آینده نیز دیده خواهند شد. تحلیل تکنیکال به معاملهگران کمک میکند تا روندها، فرصتها و نقاط ورود و خروج را شناسایی کنند و با استفاده از ابزارها و شاخصهای مختلف، استراتژیهای معاملاتی خود را انتخاب و اجرا کنند.

تحلیل فاندامنتال (بنیادی) در فارکس

تحلیل فاندامنتال فارکس، روشی است که با بررسی عوامل اقتصادی، سیاسی و اجتماعی که بر نرخ ارزها تأثیر میگذارند، قیمت آینده آنها را پیشبینی میکند. این روش تحلیل، به مطالعه اخبار و رویدادهای مرتبط با کشورها و اقتصادهای آنها میپردازد و تأثیر این عوامل را بر روند بازار فارکس ارزیابی میکند. برای انجام تحلیل بنیادی در فارکس، باید با شاخصهای اقتصادی مهمی مانند نرخ بهره، تورم، رشد اقتصادی، سیاستهای مالی و پولی و دادههای اشتغال آشنا باشید. همچنین، باید رویدادهای سیاسی مانند انتخابات، تغییرات سیاست خارجی و تحریمها را نیز در نظر داشته باشید. برای یادگیری بیشتر در مورد تحلیل بنیادی در فارکس، میتوانید از منابع آموزشی موجود در اینترنت استفاده کنید. با این حال، یکی از بهترین منابع استفاده از تحلیلهای رایگان وبسایت یوتو فارکس است.

تفاوت تحلیل فاندامنتال و تکنیکال در بازار فارکس

تحلیل تکنیکال و فاندامنتال دو روش مختلف برای پیشبینی حرکت قیمت جفتهای ارزی در بازار فارکس هستند. تفاوت تحلیل فاندامنتال و تکنیکال در منابع اطلاعاتی است که از آنها استفاده میکنند. تحلیل تکنیکال فقط بر اساس دادههای تاریخی و نمودارهای قیمت عمل میکند و از ابزارها و شاخصهای مختلفی مانند میانگینهای متحرک، خطوط روند، الگوهای نموداری و غیره برای شناسایی الگوها و روندها استفاده میکند. تحلیل فاندامنتال به عوامل اقتصادی، سیاسی و اجتماعی که بر نرخ ارزها تأثیر میگذارند توجه میکند و از شاخصهای اقتصادی مهمی مانند نرخ بهره، تورم، رشد اقتصادی، سیاستهای مالی و پولی و غیره برای ارزیابی قیمت آینده استفاده میکند.

به طور کلی، میتوان گفت تحلیل تکنیکال برای معاملات کوتاه مدت و تحلیل فاندامنتال برای معاملات بلند مدت مناسبتر هستند. هر دو روش مزایا و معایب خود را دارند و برای موفقیت در بازار فارکس، ترکیبی از هر دو روش توصیه میشود.

روان شناسی فارکس

روان شناسی فارکس به معامله گران کمک می کند تا با استفاده از اصول و تکنیک های روان شناختی، تصمیمات منطقی و سودآورتری بگیرند و از اشتباهات رایج مانند ترس، طمع، اعتماد به نفس بیش از حد و معامله احساسی اجتناب کنند.

متاسفانه در اصول روانشناسی در فارکس عمدتاً از یافتههای قدیمی برای کمک به معاملهگران استفاده میکند در حالی که در بیست سال گذشته یافتههای جدید نورون شناسان اطلاعات بیشتری در مورد کارکرد مغز به ما داده است. اگر میخواهید با این یافتههای جدید اشنا شوید میتوانید از دوره روانشناسی معامله به روش نوروساینس یوتو فارکس استفاده کنید.

مدیریت سرمایه در بازار فارکس

مدیریت سرمایه در فارکس، مجموعهای از تکنیکها و قوانین است که معاملهگران برای کنترل سرمایه و پول خود در حساب معاملاتی خود به کار میگیرند. هدف اصلی مدیریت سرمایه، حفظ و رشد سرمایه تجاری با کاهش ریسک و افزایش سود است. برخی از انواع مدیریت سرمایه در فارکس عبارتند از:

مدیریت سرمایه بر اساس درصد: این روش شامل اختصاص یک درصد ثابت از سرمایه به هر معامله است. برای مثال، اگر سرمایه شما ۱۰۰۰ دلار باشد و شما ۲ درصد از آن را به هر معامله اختصاص دهید، باید حد ضرر خود را طوری قرار دهید که در صورت ضرر کردن، تنها ۲۰ دلار ضرر متحمل شوید.

مدیریت سرمایه بر اساس نسبت پاداش به ریسک: این روش شامل تعیین یک نسبت پاداش به ریسک برای هر معامله است. برای مثال، اگر شما یک نسبت پاداش به ریسک ۲ به ۱ را انتخاب کنید، باید سود مورد نظر شما دو برابر ضرر مجاز شما باشد.

مدیریت سرمایه بر اساس حجم معاملاتی: این روش شامل تعیین یک حجم معاملاتی برای هر معامله است. برای مثال، اگر شما یک حجم معاملاتی ۰.۱ لات را انتخاب کنید، باید با همان حجم در هر معامله وارد شوید.

انواع پلتفرم معاملاتی فارکس

پلتفرم های معاملاتی در بازار فارکس بسترهای نرم افزاری هستند که به معاملهگران اجازه میدهند تا به بازار ارزهای خارجی دسترسی پیدا کنند و معاملات خود را انجام دهند. این پلتفرم ها معمولا توسط بروکرها فارکس ارائه می شوند و به عنوان واسطه بین معاملهگر و بازار عمل میکنند.

بهترین پلتفرم های معاملاتی فارکس باید دارای ویژگی هایی مانند دسترسی آسان، ابزارهای تحلیلی، دادههای به روز، دستورهای معاملاتی و ابزارهای معاملاتی باشند. برخی از معروفترین و محبوبترین پلتفرمهای معاملاتی فارکس عبارتند از:

متاتریدر ۴ (MetaTrader 4): یکی از قدیمیترین و پرکاربردترین پلتفرمهای معاملاتی فارکس است که دارای امکاناتی مانند نمودارهای پیشرفته، اندیکاتورهای تکنیکال، اسکریپتها، اکسپرت ادوایزرها، تقویم اقتصادی و خبرنامه است.

متاتریدر ۵ (MetaTrader 5): نسخه جدیدتر و پیشرفته تر متاتریدر ۴ است که علاوه بر ارزهای خارجی، امکان معامله در بازارهای دیگر مانند سهام، فیوچرز، اختیار معامله و CFD را نیز فراهم می کند. این پلتفرم دارای امکاناتی مانند نمودارهای چند صفحهای، اندیکاتورهای تکنیکال بیشتر، ابزارهای تحلیلی پیشرفتهتر، اکسپرت ادوایزرهای قویتر و محیط برنامه نویسی MQL5 است.

سی تریدر (cTrader): یک پلتفرم معاملاتی مدرن و کارآمد است که دارای رابط کاربری زیبا و ساده، امکاناتی مانند نمودارهای پیشرفته، اندیکاتورهای تکنیکال، ابزارهای تحلیلی، اسکریپت ها، اکسپرت ادوایزرها، تقویم اقتصادی و خبرنامه است. این پلتفرم همچنین از حالت ECN (Electronic Communication Network) پشتیبانی میکند که به معاملهگران امکان دسترسی مستقیم به بازار بین بانکی را میدهد.

حداقل سرمایه برای ورود به فارکس

حداقل سرمایه برای ورود به فارکس بستگی به نوع حساب معاملاتی و بروکری که انتخاب میکنید دارد. برخی از بروکرها حساب های استاندارد با حداقل سرمایه ۱۰۰ دلار یا بیشتر ارائه میدهند، در حالی که برخی حسابهای مینی و میکرو، حداقل سرمایه ۱۰ دلار یا بیشتر را پشتیبانی میکنند. برای انتخاب بهترین بروکر برای خود، باید عواملی مانند امنیت، قابلیت اعتماد، اسپرد، کمیسیون، سواپ، پشتیبانی و آموزش را در نظر بگیرید.

به طور کلی، برای شروع معاملات در فارکس، پیشنهاد می شود که حداقل ۵۰۰ دلار سرمایه داشته باشید. این مقدار به شما امکان میدهد که با استفاده از ابزارهای تحلیلی، استراتژی های مدیریت ریسک و سرمایه، و انتخاب اندازه موقعیت های مناسب، سودآوری خود را افزایش دهید. البته این مقدار ممکن است برای هر معاملهگر متفاوت باشد، بنابراین باید با توجه به سطح تجربه، اهداف و شرایط خود، مقدار مناسبی را انتخاب کنید.

نمونه ای از معاملات فارکس

فرض کنید یک معاملهگر بر این باور است که ارزش یورو (EUR) در برابر دلار افزایش مییابد، یا به عبارت دیگر، ارزش دلار نسبت به یورو کاهش مییابد.

معاملهگر جفت ارز EUR/USD را در نرخ ۱.۲۵۰۰ خریداری میکند و معاملهای به ارزش ۵۰۰۰ دلار (۰.۰۵ لات) انجام میدهد. سپس، در همان روز، قیمت به ۱.۲۵۵۰ افزایش مییابد (معادل ۵۰ پیپ افزایش). معاملهگر ۲۵ دلار سود کسب میکند (۵۰۰۰ × ۰.۰۰۵۰). اگر قیمت به ۱.۲۴۳۰ کاهش یابد، معاملهگر ۳۵ دلار ضرر میکند (۵۰۰۰ × ۰.۰۰۷۰).

از آنجاییکه قیمت ارزها دائماً در حال تغییر هستند، بنابراین معاملهگر ممکن است پوزیشن را برای یک شب نگه دارد. در چنین حالتی کارگزار پوزیشن را تمدید میکند و بر اساس تفاوت نرخ بهره بین منطقه اروپا و آمریکا، اعتبار یا بدهی حاصل میشود. اگر نرخ بهره در منطقه اروپا ۴% و در آمریکا ۳% باشد، معاملهگر از نرخ بهره بالاتری برخوردار خواهد بود، زیرا یورو خریده است. بنابراین، در زمان حسابکتاب شبانه (Rollover)، معاملهگر باید مقداری اعتبار (بهره شبانه یا سوآپ شبانه) دریافت کند. اگر نرخ بهره یورو کمتر از نرخ بهره دلار باشد، معاملهگر در زمان تمدید، مبلغ سوآپ را بدهکار خواهد شد.

سوآپ میتواند بر تصمیمگیری برای انجام معامله تأثیر بگذارد، خصوصاً اگر معامله بتواند برای مدت طولانی باز بماند. تفاوت زیاد در نرخ بهره میتواند به ایجاد اعتبار یا بدهی روزانه منجر شود که میتواند سبب افزایش یا کاهش سود (یا زیان) معامله شود.

امروزه اکثر کارگزاریها، اهرم (لوریج) را به مشتریان خود ارائه میدهند. البته در آمریکا، سقف ارائه اهرم اکثر بروکرها ۵۰:۱ است. فرض کنیم معاملهگر ما از اهرم ۱۰:۱ در این معامله استفاده میکند. در چنین معاملهای، نیازی نیست که معاملهگر ۵۰۰۰ دلار در حساب خود داشته باشد؛ بلکه تنها ۵۰۰ دلار برای انجام این معامله کافی است. تا زمانی که ۵۰۰ دلار در حساب باشد و اهرم ۱۰:۱ باشد، معاملهگر میتواند معاملاتی به ارزش ۵۰۰۰ دلار را انجام دهد.

این که معاملهگر تنها با داشتن ۵۰۰ دلار به سود ۲۵ دلاری رسید، قدرت اهرم را نشان میدهد. حال فرض کنید معاملهگر از اهرم ۲۰:۱ استفاده کند. در چنین حالتی او تنها به ۲۵۰ دلار برای انجام معامله مفروض نیاز دارد. البته این نکته را نیز در نظر داشته باشید که اگر معامله علیه او پیش رود، معاملهگر میتواند به سرعت کل سرمایه خود را از دست بدهد.

به معاملهگران توصیه میشود که حجم معاملات خود را مدیریت کنند و بر ریسک خود کنترل داشته باشند تا صرفاً یک معامله به ضرر بزرگ منجر نشود.

چگونه در فارکس معامله کنیم؟

برای معامله در فارکس، شما باید این مراحل را طی کنید:

- یک بروکر فارکس معتبر و قابل اعتماد را انتخاب کنید که خدمات معامله ارز را ارائه دهد. شما میتوانید بروکرهای مختلف را بر اساس معیارهایی مانند مجوز، کارمزد، پلتفرم و پشتیبانی مشتری مقایسه کنید.

- یک حساب معاملاتی باز کنید و آن را با روش پرداخت مورد نظر خود شارژ کنید. ممکن است قبل از شروع معامله، نیاز به تأیید هویت و آدرس شما باشد.

- اصول اولیه معامله فارکس را یاد بگیرید، مانند چگونگی خواندن نمودارها، استفاده از اندیکاتورها، ثبت سفارشها و مدیریت ریسک.

- عوامل مؤثر بر معامله ارز را بشناسید، مانند چه چیزی باعث حرکت قیمت ارز میشود، چگونه بازار ارز را تحلیل کنید و چه مزایا و معایبی در معامله ارز وجود دارد.

- یک استراتژی معاملاتی را انتخاب کنید که با اهداف، سبک و تحمل ریسک شما سازگار باشد. شما میتوانید از تحلیل تکنیکال، تحلیل بنیادی یا ترکیبی از هر دو برای شناسایی فرصتها و سیگنالهای معاملاتی استفاده کنید.

- با استفاده از نوع سفارش مناسب، در بازار ارز معامله کنید، مانند سفارش بازاری، سفارش لیمیت، سفارش استاپ یا سفارش شرطی. شما همچنین میتوانید از حد ضرر و حد سود برای محافظت از موقعیتها و قفل کردن سود استفاده کنید.

- معاملات خود را مرتباً پایش کنید و بر اساس شرایط بازار و برنامه معاملاتی خود، آنها را تنظیم کنید. شما همچنین میتوانید از ابزارهایی مانند حد ضرر متحرک یا دنبال کننده (تریلینگ استاپ)، هشدارها و اندیکاتورها برای کمک به مدیریت معاملات خود استفاده کنید.

مزایا و معایب بازار فارکس

بازار فارکس یا بازار ارزهای خارجی، یک بازار جهانی برای تبادل ارزهای ملی است که دارای مزایا و معایب خاص خود است.

مزایای بازار فارکس

دسترسی راحت: شما میتوانید در هر زمان و مکانی که دسترسی به اینترنت داشته باشید، به بازار فارکس دسترسی پیدا کنید و معامله کنید. بازار فارکس به صورت ۲۴ ساعته و پنج روز در هفته فعال است و معاملهگران میتوانند با استفاده از اینترنت و بروکرها آنلاین به آن دسترسی داشته باشند

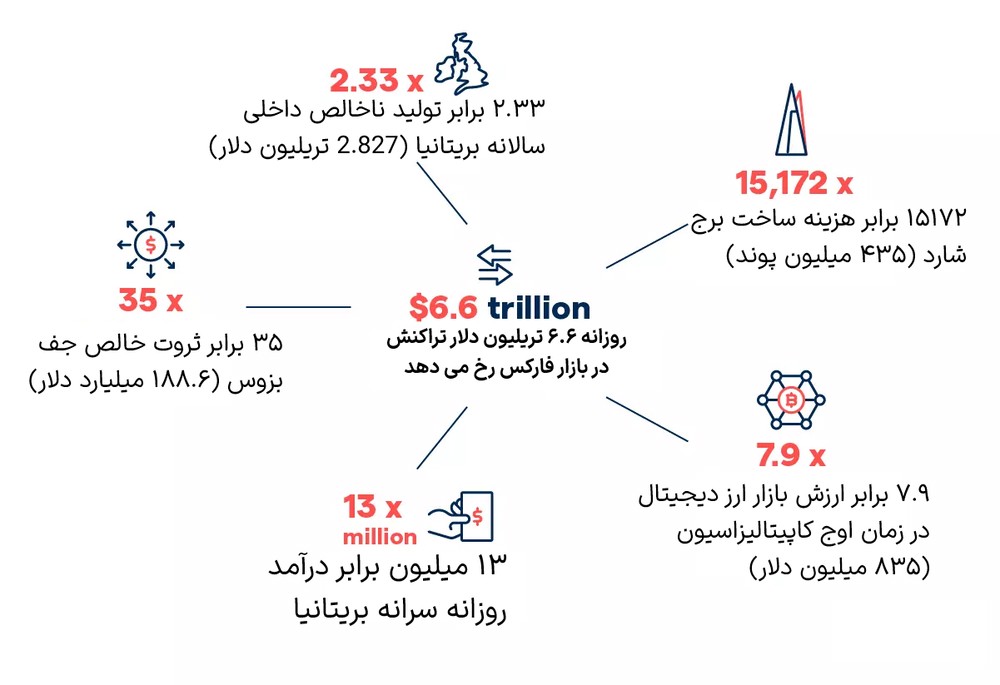

نقدشوندگی بالا: بازار فارکس بزرگترین بازار مالی جهان است و روزانه حدود ۶ تا ۱۰ تریلیون دلار معامله میشود. این باعث میشود که شما بتوانید به راحتی و سریع خرید و فروش انجام دهید.

انعطافپذیری: شما میتوانید با هر حجم و اهرم معاملهای که میخواهید وارد بازار شوید و بدون هیچ محدودیتی معامله کنید. همچنین شما میتوانید از روشهای مختلف تحلیل تکنیکال، تحلیل بنیادی، پرایس اکشن و غیره برای تعیین استراتژی معاملاتی خود استفاده کنید.

هزینه تراکنش پایین: در مقایسه با بازارهای دیگر مانند سهام، کارمزد تراکنش در بازار فارکس بسیار پایین و تقریبا ناچیز است. شما فقط باید اسپرد یا اختلاف قیمت خرید و فروش را پرداخت کنید.

بازار گسترده جهانی: بازار فارکس بزرگترین بازار مالی جهان است و در آن حجم عظیمی از معاملات صورت میگیرد. این بازار شامل تمام ارزهای معتبر جهانی است و معاملهگران میتوانند از نوسانات قیمت آنها سود ببرند.

بدون محدودیت معاملاتی: بازار فارکس انعطافپذیر است و هیچ محدودیتی در میزان پولی که میتوان در معاملات قرار داد وجود ندارد. همچنین عملاً هیچ مقررات محدودکنندهای برای بازار وجود ندارد و معاملهگران میتوانند بر اساس استراتژیهای خود تصمیم بگیرند .

شفافیت: بازار فارکس شفاف است و اطلاعات مربوط به قیمتها، حجمها، نرخها و تحلیلها به طور عمومی در دسترس هستند. معاملهگران میتوانند از این اطلاعات برای تصمیمگیریهای بهتر استفاده کنند .

استراتژیهای معاملاتی: در بازار فارکس استراتژیهای متنوعی برای معاملهگران وجود دارد. معاملهگران میتوانند از روشهای مختلفی مانند اسکالپینگ، معاملهگری روزانه، معاملهگری سوئینگ، معاملهگری موقعیتی و معاملهگری بر اساس اخبار استفاده کنند .

هزینههای تراکنش: بازار فارکس هزینههای تراکنش پایینی دارد و معاملهگران معمولاً فقط باید اسپرد یا اختلاف بین قیمت خرید و فروش را به بروکر بپردازند. برخی از بروکرها هم از کمیسیونهای کم یا صفر استفاده میکنند .

قدرت بالا در معاملات: بازار فارکس امکان استفاده از لوریج یا اهرم مالی را به معاملهگران میدهد. این به این معنی است که معاملهگران میتوانند با سرمایه کمتر معاملات بزرگتری انجام دهند و سود بیشتری کسب کنند. البته لوریج همچنین ریسک بالاتری را نیز به همراه دارد.

معایب بازار فارکس

خطر لوریج: اهرم یا لوریج، ابزاری است که به شما اجازه میدهد با سرمایه کمتر معامله بیشتری انجام دهید. این میتواند باعث افزایش سود شما شود، اما همچنین میتواند باعث افزایش ضرر شما نیز شود. بنابراین شما باید با دقت و مدیریت ریسک از اهرم استفاده کنید.

نوسان پذیری بالا: بازار فارکس تحت تأثیر عوامل مختلفی مانند اخبار، رویدادها، شاخصهای اقتصادی و غیره قرار میگیرد که میتواند باعث تغییرات قوی و سریع قیمت شود. این میتواند فرصتهای سودآوری را ایجاد کند، اما همچنین میتواند باعث بروز ضررهای قابل توجهی شود. بنابراین شما باید با دانش و تجربه کافی وارد بازار شوید و از ابزارهای مختلف مانند توقف ضرر (Stop Loss) برای کنترل خطرات در معاملات استفاده کنید.

بازار ۲۴ ساعته: بازار فارکس در هر ساعتی از شبانه روز و پنج روز هفته فعالیت میکند. این میتواند مزیتی باشد، اما همچنین میتواند معایبی داشته باشد. برای مثال، شما ممکن است از رویدادهای مهمی که در زمانهای غیر اداری رخ میدهند اطلاع نداشته باشید و از فرصتهای معاملاتی آنها غافل شوید. همچنین شما ممکن است به دلیل تنوع زمانی بازارها، با مشکلاتی مانند اختلاف قیمت (Slippage) یا افزایش اسپرد (Spread) روبرو شوید.

ترس: ترس یکی از عوامل روانشناسی است که میتواند بر رفتار و تصمیمات معاملهگران تأثیر منفی بگذارد. ترس میتواند باعث شود که شما از انجام معاملات سودآوری که با استراتژی شما مطابقت دارند، خودداری کنید یا از معاملات ضرردهی که باید ببندید، چشم پوشی کنید. بنابراین شما باید با آموزش و تمرین کافی، اعتماد به نفس خود را افزایش دهید و از احساسات خود در معاملات کنترل کنید.

بهترین سایت آموزش فارکس

برای یادگیری فارکس، نیاز به دانش و تجربه کافی از بازار ارز و عوامل تاثیرگذار بر آن دارید. همچنین باید با روشها و استراتژیهای معاملاتی آشنا شوید و مدیریت سرمایه و ریسک را رعایت کنید. برخی از بهترین منابع آموزش فارکس عبارتند از:

ForexSignals.com : این سایت یک پکیج کامل از آموزش، ابزارهای حرفهای و راهنمایی مداوم را ارائه میدهد. شما میتوانید از دورههای آموزشی عمیق، دسترسی به مربیان، ابزارهای اختصاصی، و اتاق معامله زنده بهره ببرید. همچنین میتوانید از یک هفته آزمایشی رایگان استفاده کنید.

Babypips.com: این سایت محبوبترین و پیشنهاد شدهترین سایت برای آموزش رایگان فارکس به مبتدیان است. شما میتوانید از دوره آنلاین رایگان School of Pipsology استفاده کنید که شما را از صفر تا صد فارکس آموزش میدهد. همچنین میتوانید از اخبار، مقالات، انجمن و ابزارهای رایگان این سایت بهره ببرید.

FXStreet.com: این سایت یکی از پیشروترین و معتبرترین سایتها در صنعت فارکس است. شما میتوانید از اخبار، تحلیلها، تقویم اقتصادی، وبینارها، ویدیوها، نمودارها و ابزارهای مختلف این سایت استفاده کنید. همچنین میتوانید از بخش آموزش این سایت که شامل مقالات، دورهها، کتابها و غیره است، بهره ببرید.

DailyFX.com: این سایت یکی از مراجع اصلی برای دنبال کردن اخبار، تحلیلها و پیشبینیهای بازار فارکس است. شما میتوانید از اطلاعات بهروز و دقیق این سایت برای تصمیمگیری بهتر در معاملات خود استفاده کنید. همچنین میتوانید از دورههای آموزشی رایگان این سایت که توسط متخصصان فارکس تهیه شدهاند، بهره ببرید.

Investopedia.com: این سایت یکی از معروفترین و معتبرترین سایتها در زمینه آموزش مالی است. شما میتوانید از مقالات، واژهنامه، ویدیوها و دورههای آموزشی این سایت در مورد فارکس و موضوعات مرتبط با آن استفاده کنید. این سایت به شما کمک میکند تا با مفاهیم پایه، اصطلاحات، نحوه تحلیل و پیشبینی بازار، روشها و استراتژیهای معاملاتی، مدیریت سرمایه و ریسک و قوانین و مقررات فارکس آشنا شوید.

البته سایتهای دیگری هم وجود دارند که ممکن است برای شما مفید باشند. اما بهتر است همیشه از منابع معتبر و معروف استفاده کنید و از سایتهایی که وعدههای غیرمنطقی و نامعقول میدهند، دوری کنید.

فارکس چقدر بزرگ است؟

بازار فارکس به چند دلیل منحصر به فرد است، که عمده ترین آنها اندازه آن است. حجم معاملات این بازار بسیار بزرگ است. برای مثال، بر اساس اعلام «بانک تسویه حسابهای بین المللی»، در آپریل ۲۰۱۹، روزانه ۶۶۰۰ میلیارد دلار در بازار ارزهای خارجی (foreign exchange) یا همان فارکس معامله صورت می گرفت .

بزرگترین بازارهای فارکس در مراکز مهم مالی دنیا یعنی لندن، نیویورک، سنگاپور، توکیو، فرانکفورت، هنگ کنگ و سیدنی واقع شده اند.

چگونه با کاهش قیمت در بازار فارکس سود کنیم؟

برای سود کردن از کاهش قیمت در بازار فارکس، شما باید از یک روش معاملاتی به نام شورت (short selling) استفاده کنید. شورت یعنی شما یک جفت ارز را در قیمت بالا قرض میگیرید و در قیمت پایین برمیگردانید. به این ترتیب، شما از تفاوت قیمت سود میکنید. برای مثال، اگر شما بخواهید از کاهش قیمت جفت ارز EUR/USD سود کنید، باید این جفت ارز را شورت کنید. این بدان معناست که شما یک مقدار از یورو را قرض میگیرید و آن را با دلار مبادله میکنید. سپس، شما منتظر میمانید تا قیمت یورو نسبت به دلار کاهش یابد. در این صورت، شما میتوانید یورو را با قیمت پایینتری خریداری کنید و آن را برای بازپرداخت قرض استفاده کنید. به این ترتیب، شما از تفاوت قیمت سود میکنید.

تفاوت بازار فارکس با دیگر بازارها

بازار فارکس با دیگر بازارها تفاوتهای عمده ای دارد

قوانین کمتر

به این معنی که سرمایه گذاران استانداردها و قوانین سختی همچون آنچه در بازارهای سهام، آتی یا آپشن دیده می شوند، پیش رو ندارند. هیچ شرکت میانجیگری – بین خریدار و فروشنده – و هیچ مرکزی وجود ندارد که بر کل بازار فارکس نظارت کند. می توانید در هر زمانی فروش استقراضی (شورت-سل) انجام دهید زیرا در فارکس هیچوقت واقعاً در حال فروش نیستید زیرا با فروش یک ارز در واقع ارز دیگری را خرید کرده اید.

هزینهها و کمیسیونها در معاملات فارکس

از آنجایی که بازار قوانین خاصی ندارد، نحوه دریافت هزینهها و کمیسیونها برای کارگزاران مختلف متفاوت است. بیشتر کارگزاران فارکس با تعیین اسپرد روی جفت ارز کسب درآمد میکنند. دیگران با دریافت کمیسیون کسب درآمد می کنند که بر اساس مقدار ارز مورد معامله (حجم معامله) متغیر است. و برخی از کارگزاران از هر دو روش استفاده می کنند.

دسترسی کامل

محدودیت زمانی برای معامله وجود ندارد. زیرا بازار ۲۴ ساعته باز است و در هر ساعت شبانه روز می توانید معامله را انجام دهید. تنها در آخر هفتهها و زمانی که به دلیل تعطیلات مراکز مالی دنیا تعطیل هستند معامله انجام نمیشود.

بورس بهتر است یا فارکس؟

بازار سهام و فارکس دو بازار مالی مهم هستند که تفاوتهایی در مورد نحوه عملکرد، نقدینگی، حجم معاملات، کمیسیون، شورت کردن، هزینه ورود و دستکاری بازار دارند. برخی از این تفاوتها عبارتند از:

- بازار فارکس ۲۴ ساعته و بدون مرکزیت است. بازار سهام محدود به ساعات کاری بورسهای مختلف است .

- بازار فارکس حجم معاملهای بیش از ۶ تریلیون دلار دارد و نقدینگی بالایی را ارائه میدهد. بازار سهام میزان نقدینگی به شدت کمتری دارد که حتی قابل مقایسه با این عدد نیست.

- بازار فارکس کمیسیون پایینی دارد یا بدون کمیسیون است. بازار سهام ممکن است بسته به نوع سهام و کارگزاری شما کمیسیون بالاتری دریافت کند.

- بازار فارکس محدودیتی برای شورت کردن ندارد. بازار سهام محدودیتهایی برای شورت کردن یا فروش استقراضی دارد.

- بازار فارکس به شما اجازه استفاده از اهرم را میدهد اما در بازار سهام بجز موارد به خصوص شما اجازه استفاده از اهرم را ندارید.

- بازار فارکس دستکاری حداقلی دارد. بازار سهام ممکن است دستکاری بیشتری داشته باشد و توسط صندوقها، بانکها، دولتها و شرکتهای بزرگ تحت تأثیر قرار گیرد.

فارکس یا foreign exchange بازاری است که در آن ارزهای کشورهای مختلف با یکدیگر مبادله میشود. در واقع هرجا که ارز کشوری با ارز کشور دیگر مبادله شود، بازار فارکس نام دارد. با این حال، در بین عوام بازار فارکس به بازار آنلاین مبادله ارزهای پرعمق که حجم مبادلات بالا دارند، گفته میشود. برای ورود به بازار فارکس لازم است که ابتدا یک بروکر مطمئن پیدا کرده و سپس سرمایه اولیه خود را در بروکر قرار دهید. پس از آن میتوانید در بازار فارکس معامله کنید. برای یادگیری بازار فارکس باید از مفاهیم پایه آن شروع کنید. سپس میتوانید در مورد انواع تحلیلهای تکنیکال، فاندامنتال و سنتیمنتال اطلاعات کسب کنید و پس از آن به دنبال ساخت یک استراتژی معاملاتی باشید. پیپ واحد استاندارد برای تغییرات جفت ارزها در بازار فارکس است. به طور معمول چهارمین اعشار در جفتارزها نمایانگر تغییرات پیپ است. در زمینه حلال یا حرام بودن معامله در بازار فارکس نظرات متفاوتی وجود دارد. بهترین کار این است که به مرجع تقلید خود مراجعه کرده و از وی استفتا کنید. چهار نوع معاملهگر در فارکس وجود دارند. معاملهگران روزانه، معاملهگران سوئینگ، اسکالپرها و معاملهگران پوزیشن یا موقعیت. بازار فارکس یکی از بزرگترین بازارهای مالی در جهان است. بسیاری از افراد به صورت حرفهای در این بازار در حال معامله هستند و هزینههای زندگی خود را از این راه تامین میکنند. جفت ارزهای اصلی در بازار فارکس عبارت است از: یورو و دلار آمریکا: EUR/USD. دلار آمریکا و ین ژاپن: USD/JPY. پوند استرلینگ انگلیس و دلار آمریکا: GBP/USD. دلار آمریکا و فرانک سوئیس: USD/CHF. دلار استرالیا و دلار آمریکا: AUD/USD. دلار آمریکا و دلار کانادا: USD/CAD. دلار نیوزلند و دلار آمریکا: NZD/USD. ارزهایی که بیشترین معامله را در بازار فارکس به خود اختصاص دادهاند عبارتاند از: دلار آمریکا، یورو، ین ژاپن، پوند انگلیس، و فرانک سوئیس. همچنین جفت ارز EURUSD به تنهایی ۲۰ درصد از کل معاملات فارکس را به خود اختصاص داده است. استراتژی ۵-۳-۱ یک کد است که برای سادگی به معاملهگران تازهکار ارائه میشود. این استراتژی اصول انتخاب پنج جفت ارز، توسعه ۳ استراتژی و انتخاب ۱ زمان خاص در روز را آموزش میدهد. با این کار معاملهگران میتوانند با انضباط بیشتر به معامله بپردازند. از نظر حجم معاملات، جفت ارز EURUSD با فاصله بیشترین حجم معاملات را به خود اختصاص میدهد. به طور کلی اکثر معاملهگران در بازار فارکس پول از دست میدهند. نظرسنجیهای مختلفی از بین معاملهگران خرد انجام شده است و آمار بازندهها همواره بیش از ۵۰ درصد بوده است. بنابراین بازار فارکس بسیار پرریسک است. اما بسیاری از معاملهگران نیز توانستهاند با انضباط و مدیریت سرمایه به سودهای بسیار خوبی در این بازار دست پیدا کنند. دلیل سخت بودن معامله در بازار فارکس این است که دلایل بسیار زیادی در این بازار نقش دارند. دولتها، سیاستها، آب و هوا، بهداشت عمومی، ورشکسگی شرکتها، قیمت مواد غذایی، قیمت نفت، جنگ و بسیاری عوامل دیگر میتواند بر نرخ ارزها در این بازار تاثیر گذار باشد. تعریف فارکس چیست؟

چطور وارد بازار فارکس شویم؟

برای یادگیری فارکس باید از کجا شروع کنیم؟

معنای پیپ در بازار فارکس چیست؟

آیا معامله در فارکس حلال است؟

انواع معاملهگران فارکس کدام است؟

آیا معامله در فارکس شغل است؟

جفت ارزهای اصلی در بازار فارکس کدام است؟

کدام ارزها در فارکس بیشتری معامله را دارند؟

استراتژی ۵-۳-۱ یعنی چه؟

کدام جفت ارز قویترین جفت ارز در بازار فارکس است؟

چقدر احتمال موفقیت در بازار فارکس وجود دارد؟

چرا معامله در فارکس سخت است؟

بهترین تیم فاندامنتال فارکس در ایران با اختلاف زیاااد قطعاً یوتوفارکس. دمتون گرم 🎖️

ممنون از همراهی همیشگی شما سیامک جان. موفق باشی