مقدمه

در چشمانداز همیشه در حال تحول سیاستهای اقتصادی، کسری بودجه ایالات متحده باری دیگر در قلب این روایت اقتصادی، یک تناقض مالی است که هنجارهای تاریخی و خرد متعارف را به چالش میکشد.

علیرغم اینکه اقتصاد ایالات متحده نشانههایی از سلامت و قدرت را نمایان کرده است، کسری بودجه ایالات متحده در ابعاد بیسابقه رخ داده است. این پدیده، همراه با پیامدهای جهانی آن، مستلزم یک کاوش جامع است.

کسری بودجه ایالات متحده در میان رشد اقتصادی

دادهها سرسامآور هستند. در طول ده ماه منتهی به ژوئیه، کسری بودجه دولت ایالات متحده به ۱.۶ تریلیون دلار افزایش یافت. چیزی که این وضعیت را به ویژه قابل توجه میکند، این است که اقتصاد ایالات متحده بر اساس بیشتر شاخصها در حال شکوفایی است.

تراز بودجه و کسری بودجه ایالات متحده به عنوان سهم تولید ناخالص داخلیاین موضوع در تضاد کامل با هنجارهای تاریخی است، جایی که کسری بودجه معمولاً در طول رکود اقتصادی برای تزریق محرکهای مالی به اقتصاد افزایش مییابد. این سوال اساسی مطرح میشود: چرا دولت در دوران رونق و تورم، تریلیونها دلار را به اقتصاد سرازیر میکند؟

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

سیاستهای مالی به عنوان محرک رشد

هر دو حزب سیاسی بزرگ ایالات متحده، دموکراتها و جمهوریخواهان، به طور یکسان راهبرد استفاده از هزینههای قابل توجه دولتی را به عنوان یک محرک برای رشد اقتصادی اتخاذ کردهاند. این تغییر راهبردی طیف وسیعی از اقدامات را در بر میگیرد.

از کاهش چشمگیر مالیاتی که در دوران دولت ترامپ آغاز شد، تا یارانههای صنعتی جاهطلبانه جو بایدن و بستههای چند تریلیون دلاری کمکی به همهگیری، از این دسته راهبردها بودهاند. این موضوع نشاندهنده انحراف چشمگیر از تکیه صرفاً به فدرال رزرو برای تثبیت اقتصادی است، و بر تمایل جدید کشور برای استفاده از بودجه عمومی برای پیشبرد توسعه اقتصادی تأکید میکند.

نرخ بهره و هزینه استقراض

بازتاب این سیاستهای مالی به شدت در سراسر بازارهای مالی احساس میشود. سرمایهگذاران به طور فزایندهای نسبت به افزایش مخارج و کسری بودجه ایالات متحده که به نرخ بهره بالاتر بر بدهیهای دولت ختم شده است، نگران هستند.

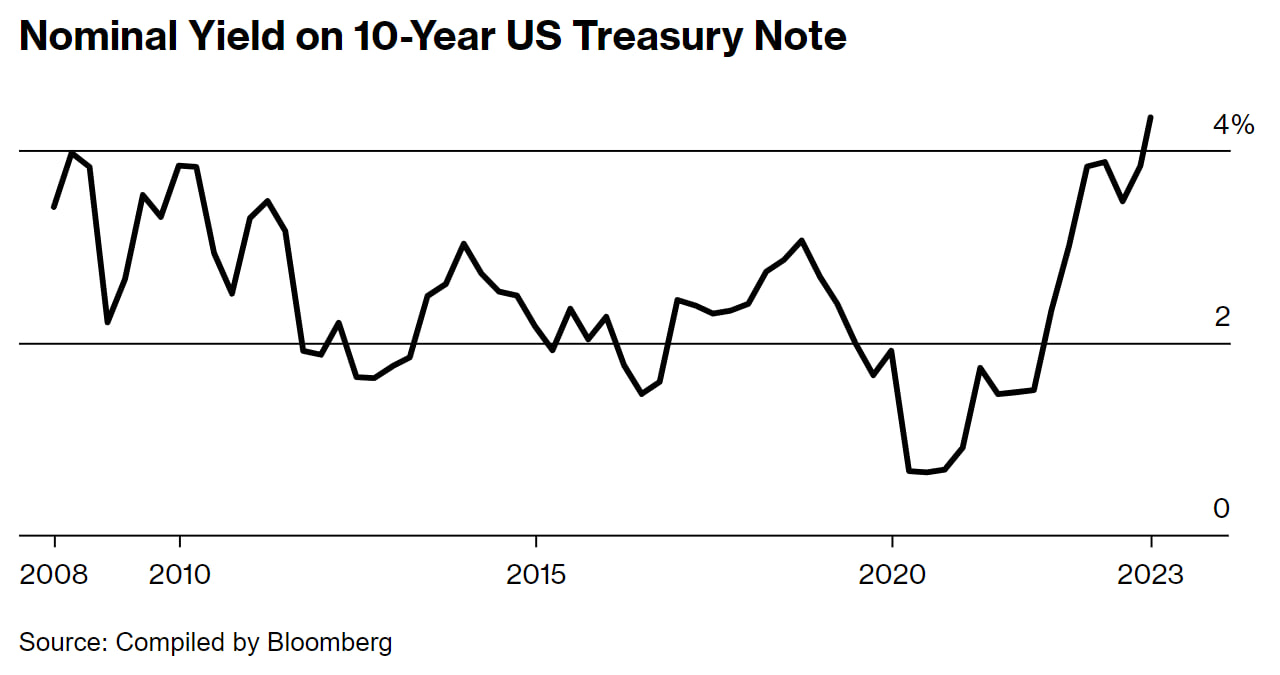

بازدهی اوراق قرضه ۱۰ ساله خزانهداری به بالاتر از ۴.۳ درصد افزایش یافته است و به سطوحی رسیده است که از دوران قبل از بحران مالی سال ۲۰۰۷ مشاهده نشده است.

نرخ بازدهی اسمی اوراق قرضه ۱۰ ساله خزانهداری ایالات متحده

این سیر صعودی به سایر هزینههای استقراض نیز گسترش مییابد؛ به طوری که میانگین نرخ وام مسکن ثابت ۳۰ ساله برای اولین بار در بیش از دو دهه از مرز ۷ درصد عبور میکند. شایان ذکر است که پیامدهای این افزایشها برای مصرفکنندگان، مشاغل و بازار مسکن عمیق است.

نگرانیهای تورمی و سیاست پولی

با افزایش مخارج دولت، نگرانیها در مورد اینکه ترکیب سیاستهای مالی و پولی ممکن است فشارهای تورمی را مجدداً تشدید کند، افزایش مییابد. این موضوع چالشهای پیچیدهای را برای فدرال رزرو ایجاد میکند؛ زیرا به دنبال حفظ ثبات قیمت، و در عین حال تقویت رشد اقتصادی است.

این سوال که آیا این سیاستها میتوانند توانایی فدرال رزرو برای مهار تورم را تضعیف کنند، به چشم میخورد که لایهای از عدم اطمینان را به چشمانداز اقتصادی اضافه میکند.

بنبست سیاسی و نبردها در پی کسری بودجه در ایالات متحده

در حالی که صداها برای انضباط مالی بلندتر میشود، بنبست سیاسی عمیقاً ریشهدار در واشنگتن مانع بزرگی برای رسیدگی به کسریهای فزاینده است. قانونگذاران از هر دو طرف حاضر نیستند برنامههای محبوبی مانند تامین اجتماعی را کاهش دهند، یا بار مالیاتی سنگینتری بر خانوار و مشاغل تحمیل کنند.

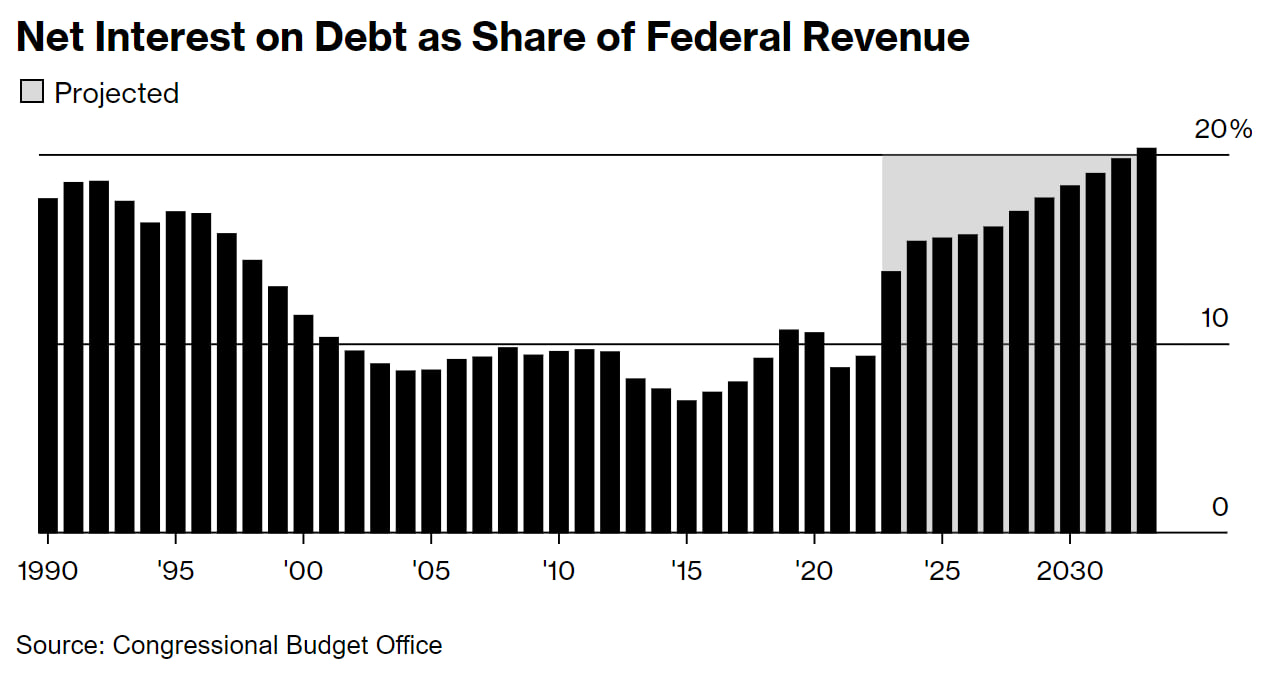

بهره خالص بدهیهای دولتی

این بنبست، چشمانداز یک توافق جامع کاهش کسری بودجه را در آینده نزدیک مورد تردید، و کشور را در وضعیت بلاتکلیفی مالی قرار میدهد.

افزایش هزینههای خدمات بدهی

افزایش نرخ بهره تاثیر مستقیمی بر هزینه خدمات بدهی مالی دارد. سود خالص بدهیهای دولت به بیش از ۶۰۰ میلیارد دلار در سال افزایش یافته است که نسبت به حدود ۳۸۰ میلیارد دلار در طول موج اولیه همهگیری کووید به میزان قابل توجهی افزایش یافته است.

این نسبت سنگین از درآمد مالیاتی تخصیصیافته به خدمات بدهی، وجوه موجود برای سایر برنامهها و ابتکارات مهم دولت را محدود میکند و بحث بر سر پایداری این دسته از سیاستهای مالی را تشدید میکند.

کاهش رتبه اعتباری و پیامدهای جهانی در پی کسری بودجه ایالات متحده

نگرانیهای پیرامون مسیر مالی ایالات متحده در جامعه مالی جهانی، بیتاثیرنبوده است. فیچ، یک موسسه رتبهبندی اعتباری بانفوذ، بهطور غیرمنتظره رتبه اعتباری ایالات متحده را در اول اوت کاهش داد، و دلیل آن نگرانیها در مورد سلامت مالی این کشور و فرسایش حکومتی بود.

چنین کاهشهایی در رتبه اعتباری یک کشور، مخصوصا ایالات متحده، میتواند تأثیرات موجی بر بازارهای مالی جهانی داشته باشد و بر هزینه استقراض برای دولت ایالات متحده تأثیر بگذارد؛ و به طور احتمالی منجر به عوارض مالی بیشتر شود.

روند جهانی سیاستهای مالی انبساطی

ایالات متحده در رویکرد خود نسبت به سیاستهای مالی، مانند دیگر کشورهای جهان است. طبق گزارشی از آریان کورتیس در موسسه تحقیقاتی کپیتال اکونومیکس، پیشبینی میشود بسیاری از اقتصادهای پیشرفته بزرگ در پنج سال نسبت بدهی بیشتری نسبت به سال ۲۰۱۹ داشته باشند.

این موضوع نشاندهنده یک روند جهانی گستردهتر است که در آن دولتها تمایل دارند که تقاضای مصرفکننده را از طریق افزایش هزینهها حفظ کنند؛ که بازتابی از راهبرد ایالات متحده نیز هست.

بحث بر سر بدهی: بدهی در پی کسری بودجه سودمند یا مضر؟

اقتصاددانان همچنان بر سر تاثیر افزایش بدهی ملی اختلاف نظر دارند. برخی استدلال میکنند که استقراض بیش از حد میتواند منجر به تراکم شود، جایی که استقراض عمومی با استقراض خصوصی رقابت میکند و به طور احتمالی سرمایهگذاری و مصرف بخش خصوصی را کاهش میدهد.

برخی دیگر معتقدند که هزینههای دولت، به ویژه در زیرساختها، آموزش و تحقیقات علمی میتواند ظرفیت تولیدی اقتصاد را افزایش داده و بار بدهی را کاهش دهد؛ و رشد بلندمدت را تقویت کند.

آینده نامشخص بدهی در پی کسری بودجه ایالات متحده

پیشبینی سطح دقیق بدهی دولت ایالات متحده که میتواند منجر به بحران شود، همچنان یک موضوع بحثبرانگیز در میان کارشناسان است. ایالات متحده دارای توانایی منحصربهفردی برای استقراض به واحد پول خود است که به آن قدرت میدهد تا در صورت نیاز پول بیشتری چاپ کند.

علاوه بر این، اوراق قرضه وزارت خزانهداری ایالات متحده همچنان به عنوان یکی از امنترین داراییهای جهان در نظر گرفته میشود و تقاضای قوی را برای خود تضمین میکند؛ مگر اینکه جایگزین جذابی ایجاد شود.

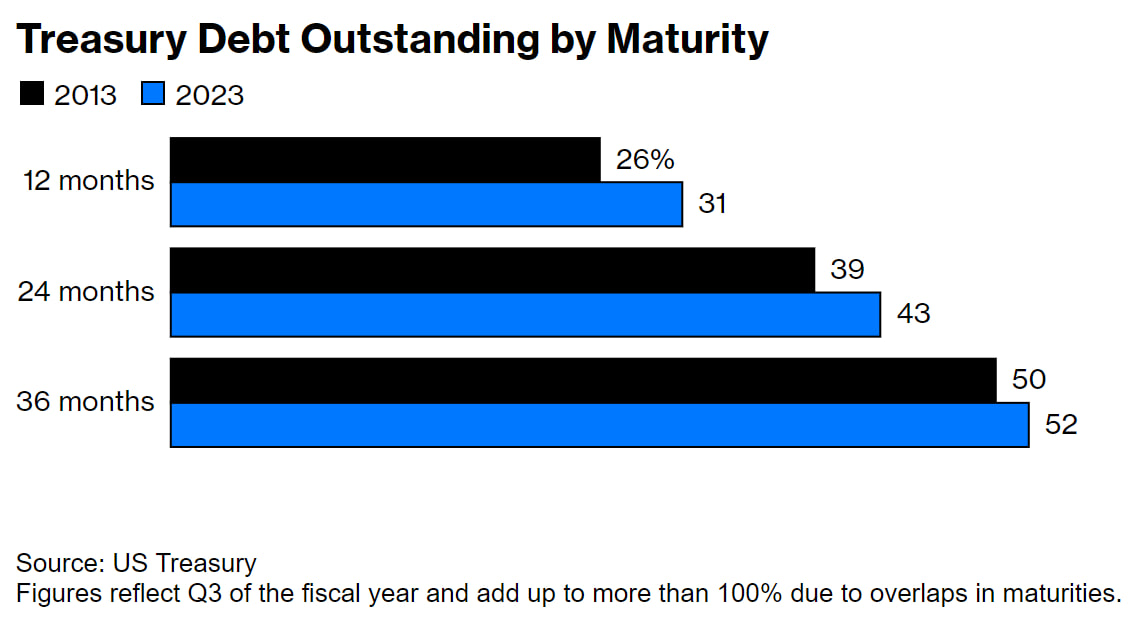

مقایسه میزان بدهی خزانهداری ایالات متحده با سررسیدهای متفاوت

با وجود چندین دهه هشدار در مورد سطح بدهی ایالات متحده، مشخص نیست که آیا، چه زمانی، یا چگونه یک بحران بدهی تمامعیار ممکن است تحقق یابد و لایهای از پیچیدگی و عدم اطمینان را به چشمانداز اقتصادی اضافه کند. در ادامه به بررسی چندین پیامد بدهی ایالات متحده بر جهان خواهیم پرداخت

پیامدهای اقتصادی جهانی

ایالات متحده، به عنوان بزرگترین اقتصاد جهان و صادرکننده ارز ذخیره اولیه جهان، تأثیر بسیار زیادی در صحنه اقتصاد جهانی دارد. در حالی که اقتصاد جهانی مسیر خود را در این دوره از گسترش مالی و کسری فزاینده ترسیم میکند، با ترکیبی از انتظار و ترس به تماشای آن میپردازد.

پیامدهای نرخ بهره جهانی

یکی از فوریترین پیامدهای جهانی سیاستهای مالی ایالات متحده، تأثیر آن بر نرخهای بهره در سراسر جهان است. افزایش بازده اوراق قرضه دولتی ایالات متحده اثر سرریزی بر نرخ بهره جهانی دارد.

همانطور که خزانهداری ایالات متحده به دلیل بازدهی بالاتر برای سرمایهگذاران جذابتر میشود، میتواند منجر به خروج سرمایه از کشورهای دیگر شود و در نتیجه فشار افزایشی بر نرخ بهره در آن کشورها ایجاد شود. بازارهای نوظهور، به ویژه، در برابر این پدیده آسیبپذیر هستند؛ زیرا هزینههای استقراض بالاتر میتواند اقتصاد آنها را تحت فشار قرار دهد.

بازار ارز و نرخ ارز

ارزش دلار نیز نقش محوری در بازارهای مالی جهانی دارد. از آنجایی که ایالات متحده سیاستهای مالی انبساطی را اعمال میکند، میتواند بر نرخ مبادله دلار فشار صعودی وارد کند.

دلار قویتر میتواند عواقب گستردهای مانند گران شدن صادرات ایالات متحده برای خریداران خارجی و به طور احتمالی تشدید عدم تعادل تجاری داشته باشد.

پویایی تجارت

پویایی تجاری بین ایالات متحده و شرکای تجاری اصلی آن با سیاستهای مالی آن ارتباط تنگاتنگی دارد. تحمیل تعرفهها و اختلافات تجاری موضوعات تکراری در سالهای اخیر بوده است و تصمیمات مالی ایالات متحده میتواند روند تجارت بینالمللی را بیشتر شکل دهد.

برای مثال، نرخ بهره بالاتر در ایالات متحده ناشی از سیاستهای مالی انبساطی میتواند جریانهای ورودی سرمایه را جذب کند و منجر به قویتر شدن دلار شود که به نوبه خود میتواند بر تراز تجاری و مذاکرات تجاری تأثیر بگذارد.

ثبات مالی جهانی

ثبات بازارهای مالی جهانی به طور پیچیده ای با سلامت اقتصاد ایالات متحده و سیاستهای مالی آن مرتبط است. کاهش ناگهانی رتبه اعتباری ایالات متحده توسط فیچ، یادآور پیامدهای احتمالی شیوههای مالی ناپایدار است.

چنین تحولاتی میتواند اعتماد سرمایهگذاران را از بین ببرد و باعث نوسانات بازار مالی شود و به سرعت به سایر نقاط جهان سرایت کند.

مفاهیم ژئوپلیتیکی

سیاستهای مالی ایالات متحده پیامدهای ژئوپلیتیکی نیز دارد. از آنجایی که دولت ایالات متحده از زرادخانه مالی خود برای دستیابی به اهداف اقتصادی داخلی استفاده میکند، میتواند بر موقعیت ژئوپلیتیکی خود تأثیر بگذارد.

به عنوان مثال، سرمایهگذاری در زیرساختها و فناوری میتواند رقابتپذیری این کشور را در صحنه جهانی افزایش دهد و به طور احتمالی توازن قدرت را در بخشهای کلیدی شکل دهد.

پیامدهای جهانی چندوجهی سیاستهای مالی ایالات متحده، شبکه پیچیدهای از چالشها را برای سیاستگذاران در ایالات متحده و خارج از کشور ایجاد میکند.

هماهنگی سیاستهای مالی جهانی

با توجه به به هم پیوستگی اقتصاد جهانی امروز، هماهنگی بین اقتصادهای بزرگ ضروری میشود. سیاستگذاران باید یک اقدام متعادلکننده ظریف را انجام دهند و اقداماتی را برای حفظ منافع اقتصادی خود اجرا کنند؛ و در عین حال مراقب تأثیرات احتمالی سرریز بر سایر کشورها باشند. این امر نیازمند خطوط باز ارتباط و همکاری برای کاهش پیامدهای ناخواسته است.

نوسانات نرخ ارز در پاسخ به سیاستهای مالی ایالات متحده چالش قابل توجهی را برای سیاستگذاران در سراسر جهان ایجاد میکند. کشورها باید راهبردهایی را برای مدیریت نوسانات ارز و تأثیر آن بر تجارت به کار گیرند. این امر میتواند شامل مداخلات در بازارهای ارز یا تعدیل سیاستها برای افزایش ثبات نرخ ارز باشد.

انطباق با جریان سرمایه

بازارهای نوظهور و اقتصادهای در حال توسعه اغلب در برابر تغییرات در جریان سرمایه جهانی آسیبپذیر هستند. سیاستگذاران در این کشورها باید هوشیار باشند و اقداماتی را برای کاهش اثرات نامطلوب احتمالی خروج سرمایه مانند کاهش ارزش پول و تورم اجرا کنند. تقویت سیستمهای مالی داخلی میتواند تابآوری در برابر شوکهای خارجی را افزایش دهد.

ایجاد تعادل بین منافع ملی

در جبهه داخلی، سیاستگذاران ایالات متحده با وظیفه دشوار ایجاد تعادل بین پیشبرد اهداف اقتصادی ملی و در نظر گرفتن پیامدهای گستردهتر اقدامات خود در صحنه جهانی روبرو هستند. این امر مستلزم سنجش منافع کوتاهمدت توسعه مالی در برابر ریسکهای بلندمدت مرتبط با افزایش کسری بودجه و اختلالات احتمالات در اقتصاد جهانی است.

نتیجهگیری

تلاقی کسریهای بیسابقه، سیاستهای مالی که هنجارهای تاریخی را به چالش میکشد، افزایش نرخ بهره و کاهش رتبه اعتباری جهانی تصویر پیچیدهای از اقتصاد را در پی کسری بودجه در ایالات متحده ترسیم میکند. از آنجایی که سیاستگذاران با این چالشها دست و پنجه نرم میکنند، مسیر روبهجلو نامشخص است و پیامدهای آن فراتر از مرزهای ایالات متحده میرسد.

جهان به دقت تماشا میکند و می داند که تصمیمات اتخاذشده در دالانهای قدرت در واشنگتن برای سالهای آینده در بازارهای مالی و اقتصادهای جهانی بازتاب خواهد داشت. در این روایت همیشه در حال تحول، ایالات متحده بر سر یک دوراهی محوری ایستاده است و مسیر سرنوشت اقتصادی خود را شکل میدهد؛ و به طور همزمان بر مسیر چشمانداز مالی جهانی تأثیر میگذارد.

در حالی که جهان در این آبهای ناشناخته حرکت میکند، یک چیز مسلم است: داستان سیاستهای مالی ایالات متحده و پیامدهای آن داستانی است که همچنان در حال آشکار شدن است و جهان مشتاقانه منتظر فصل بعدی این روایت داستانی است. در دنیایی که وابستگی متقابل اقتصادی یک هنجار است، تصمیمات اتخاذشده توسط یک کشور اثر موجی دارد که به تمام گوشههای جهان گسترش مییابد و بر نیاز به سیاستگذاری محتاطانه و هماهنگ در این دوره جدید عدم اطمینان مالی تأکید میکند.

درود

ضمن تشکر از مطالب خوب ارائه شده لطفا در خصوص چگونگی امکان خروج اقتصاد جهان از انحصار دلار و نحوه تقابل دیگر کشورها با برده داری اقتصادی امریکا مطلب تهیه بفرمایید.

پ ن منظور از برده داری نوین امریکا اینست که مردم تمام کشورهای جهان در حال پرداخت هزینه چاپ بی رویه دلار هستند است و بی آنکه بدانند دارند برای آبادی و آقایی امریکا تلاش میکنند.