هفته پیش رو – بازارها پس از تغییر انتظارات فدرال رزرو در هفته گذشته غافلگیر شدند و حالا در هفته آینده سرمایهگذاران باید خود را برای انتشار گزارش NFP و دادههای تورمی آماده کنند. از طرف دیگر، گزارش اشتغال ماه آگوست و شاخص تورمی PCE، در بحبوحه نشانههایی مبنی بر تضعیف سریع اقتصاد ایالات متحده، اهمیت بسیار زیادی خواهند داشت. اما شرایط برای اقتصاد منطقه یورو بدتر است، بنابراین فعالان بازار گزارش flash CPI را زیر نظر خواهند داشت. و اما در آسیا، اقتصاد چین نگرانیهای زیادی برای سرمایهگذاران ایجاد کرده است و به همین دلیل گزارش PMI چین برای ماه آگوست حائز اهمیت خواهد بود.

انتشار دو گزارش بسیار مهم NFP و PCE

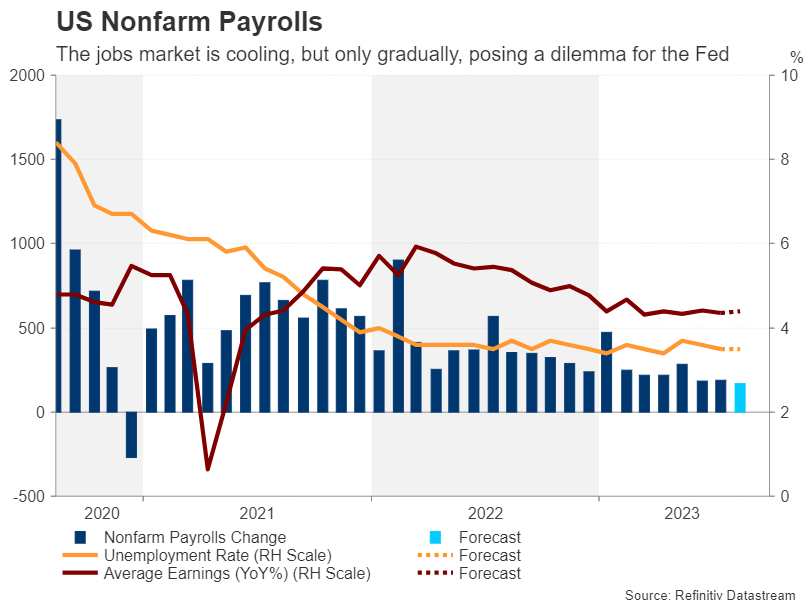

هفته آینده نوبت انتشار NFP در ایالات متحده است و همگی مشتاقانه منتظر انتشار این گزارش برای ماه آگوست در روز جمعه هستند زیرا نه تنها برخی نشانهها حاکی از کند شدن رشد اشتغال هستند، بلکه آخرین نظرسنجی PMI موسسه S&P Global خبر از بدتر شدن شرایط استخدام در آمریکا میدهد. پیشبینی میشود که گزارش NFP در ماه آگوست ۱۷۰ هزار شغل افزایش داشته است، یعنی کمتر از ۱۸۷ هزار شغل اضافه شده در ماه جولای.

نمودار NFP ایالات متحده: بازار اشتغال به آرامی در حال سرد شدن است، و این موضوع تصمیمگیری را برای فدرال رزرو دشوار میسازد

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

انتظار میرود نرخ بیکاری در ۳.۵ درصد ثابت بماند، و در عین حال پیشبینی میشود رشد متوسط درآمد ساعتی در ماه آگوست نیز بدون تغییر در ۴.۴ درصد سالانه باقی بماند.

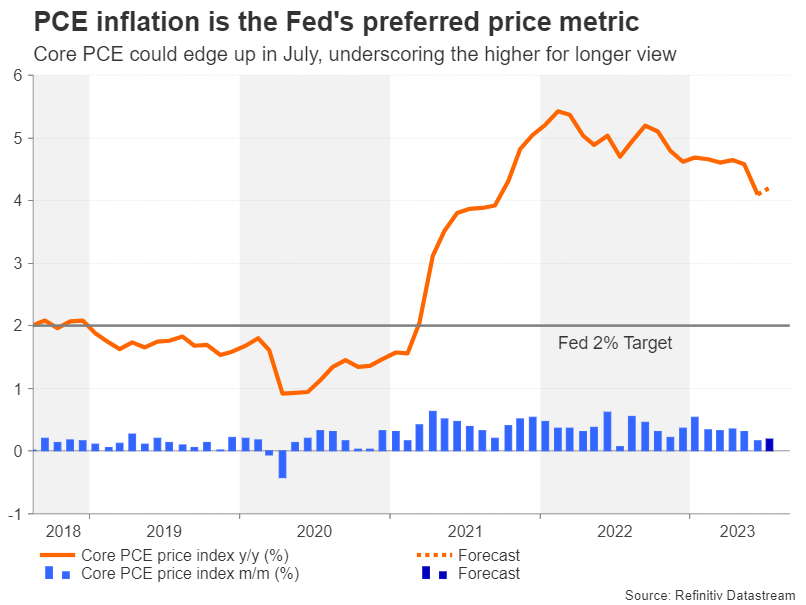

همچنین گزارش درآمد و هزینههای شخصی که در روز پنجشنبه منتشر خواهد شد، توجه زیادی را به خود جلب میکند. این گزارش شامل شاخص قیمتی PCE هسته که اهمیت بسیار زیادی دارد میشود. با توجه به اینکه هم درآمد شخصی و هم مصرف شخصی در برابر افزایش هزینههای استقراض به طرز شگفتآوری مقاومت کردهاند و خود را بالا نگه داشتهاند، یک گزارش قوی دیگر برای ماه آگوست، نگرانیها در مورد کند شدن سرعت اقتصاد را کاهش میدهد. با این حال، چیزی که بیشتر باعث نگرانی بوده، چسبندگی شاخص تورمی مورد علاقه فدرال رزرو (PCE) است.

اگرچه PCE هسته سرانجام در ماه جولای کاهش زیادی پیدا کرد و به ۴.۱ درصد سالانه رسید، اما این عدد هنوز دو برابر هدف ۲ درصدی فدرال رزرو است. علاوه بر این، PCE هسته ممکن است در ماه جولای تا ۴.۲ درصد افزایش یابد، بنابراین سرمایهگذارانی که امیدوار به کاهش بیشتر در این معیار خاص هستند، احتمالاً ناامید خواهند شد.

شاخص تورمی PCE معیار قیمتی مورد علاقه فدرال رزرو است: PCE هسته ممکن است در ماه جولای افزایش یابد، که تأکیدی بر دیدگاه نرخ بهره بالاتر برای مدتی طولانیتر خواهد کرد

با این حال، پس از انتشار PMI، ریسکهای اقتصادی تا حدودی بیشتر به سمت رکود متمایل شدهاند تا یک فرود نرم، با توجه به این موضوع اگر شاخصهای بالا تا حدودی بهتر از انتظارات منتشر شوند، بعید است که احتمال افزایش نرخ بهره به طور قابل توجهی افزایش یابد. از سوی دیگر، مجموعهای معمولی یا حتی ضعیف از دادههای اقتصادی میتواند سرمایهگذاران را به سمت افزایش بیشتر شرطبندیها بر روی کاهش نرخ بهره برای سال آینده سوق دهد، که باعث ضعف دلار آمریکا و احتمالاً رشد بازار سهام در آمریکا خواهد شد.

پیش از انتشار این گزارشهای کلیدی، شاخص اطمینان مصرفکننده کنفرانس بورد آمریکا در روز سهشنبه همراه با آمار فرصتهای شغلی برای ماه جولای منتشر خواهند شد. در روز چهارشنبه، تولید ناخالص داخلی مقدماتی برای سه ماهه دوم سال و گزارش تغییرات اشتغال بخش خصوصی و غیرکشاورزی ADP منتشر میشوند. همچنین تغییرات ماهانه خانههای در انتظار فروش نیز در روز چهارشنبه و شاخص PMI شیکاگو در روز پنجشنبه منتشر خواهند شد.

تقویم اقتصادی ایالات متحده در هفته آینده با انتشار شاخص مدیران خرید بخش تولید به گزارش موسسه ISM به کار خود پایان میدهد، که در نحوه بسته شدن بازارها در آخر هفته تعیین کننده خواهد بود. انتظار میرود برای ماه آگوست PMI به ۴۶.۶ برسد که نسبت به ماه قبل پیشرفت بسیار کمی دارد.

آیا تورم منطقه یورو همچنان کاهش مییابد؟

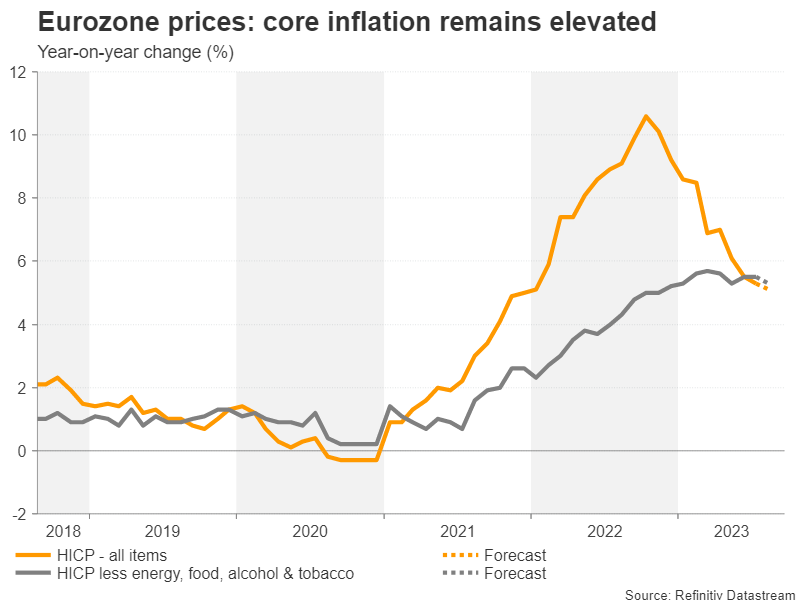

در اروپا، ترس از رکود بیش از پیش تشدید شده است، چراکه به نظر میرسد اخیراً هیچ تسکینی برای کسب و کارهای اروپایی وجود نداشته است. فعالیت بخش تولیدی در ماه آگوست اندکی بهبود یافت، اما در بخش خدماتی هر چه بیشتر به محدوده انقباضی سقوط کرد. با توجه به بالا بودن نرخ بهره از زمان پیدایش یورو، افزایش دوباره قیمت انرژی و کاهش تقاضا در بازارهای صادراتی کلیدی مانند ایالات متحده و چین، یکی از معدود چیزهایی که اروپاییها میتوانند به آن دلخوش باشند، کاهش تورم است.

گزارش flash CPI برای ماه آگوست در روز پنجشنبه منتشر میشود و باید کاهش بیشتری را نشان دهد. انتظار میرود نرخ اصلی CPI از ۵.۳ درصد به ۵.۱ درصد سالانه کاهش یابد، در حالی که پیشبینی میشود نرخ هسته CPI که شامل قیمت غذا، انرژی، الکل و تنباکو نمیشود از ۵.۵ درصد به ۵.۳ درصد سالانه کاهش یابد.

نمودار شاخص قیمتها در منطقه یورو: تورم هسته همچنان بالا است

بانک مرکزی اروپا بارها تأکید کرده است که کاهش CPI هسته به ۲ درصد اولویت اصلی آنها است و احتمالاً این پیام را در صورتجلسه نشست ماه جولای که در روز پنجشنبه هفته آینده منتشر میشود، بازگو خواهد کرد. با این حال، این احتمال وجود دارد که لحن آنها در حد انتظارات هاوکیش نباشد، زیرا کاهش اخیر در رشد اقتصادی، تردیدها را در مورد نیاز به افزایش بیشتر نرخ بهره افزایش داده است.

یورو میتواند تا حدودی ریزش خود را متوقف کند اگر شرطبندیها بر روی افزایش نرخ بهره در ماه سپتامبر از افزایش آن حمایت کنند (در حال حاضر احتمال افزایش نرخ بهره مساوی و مثل شیر یا خط انداختن است). اما حتی در آن صورت، رشد یورو محدود خواهد بود زیرا ریسک یک رکود شدیدتر نیز افزایش مییابد.

دلار استرالیا تضعیف شده در انتظار انتشار PMI چین و CPI استرالیا

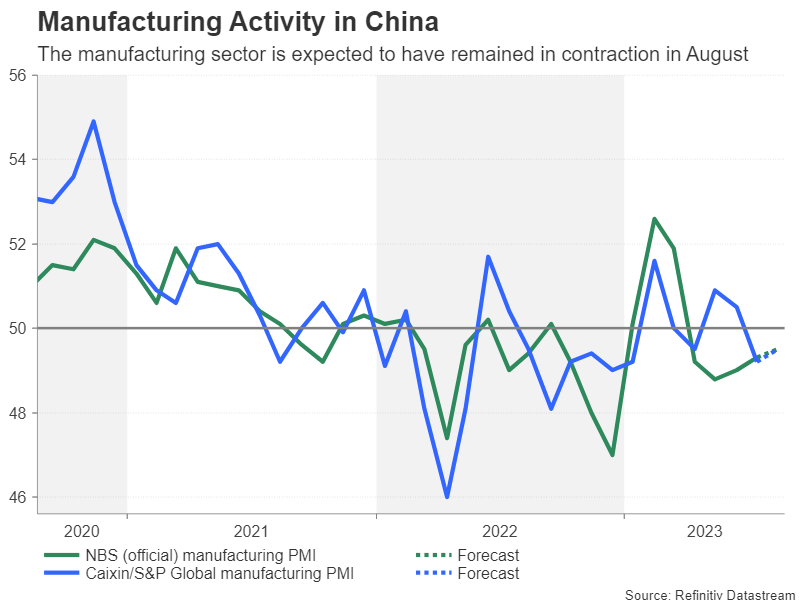

در میان ناامیدی از برنامههای تسهیلی چین، اعلامیهها در مورد اقدامات حمایتی جدید تقریباً به یک اتفاق روزمره تبدیل شده است. با این حال، برای بازارها، تزریق یکباره پول در مقیاس بزرگ احتمالاً تأثیر بیشتری خواهد داشت. در غیاب چنین چیزی، تنها کاری که سرمایهگذاران میتوانند انجام دهند این است که به دنبال سیگنالهایی بگردند که نشان دهند تغییرات پی در پی در سیاست پولی شروع به ایجاد مومنتوم در اقتصاد چین کرده است.

ممکن است در روز پنجشنبه زمانی که چین گزارش PMI بخش تولیدی و غیرتولیدی خود را برای ماه آگوست منتشر میکند، شاهد نشانههایی از چنین چیزی باشیم. گزارش PMI بخش تولیدی Caixin نیز در روز جمعه منتشر میشود.

نمودار فعالیت بخش تولیدی در چین: انتظار میرود بخش تولید در ماه آگوست در رکود باقی مانده باشد

اخیراً پس از انتشار مجموعهای از دادههای ضعیف برای چین، دلار استرالیا که به عنوان یک شاخص نقدینگی برای ریسکهای مرتبط با چین در نظر گرفته میشود، افت زیادی کرده است. تأثیر کاهش رشد اقتصادی چین را همین حالا هم میتوان در سرتاسر اقتصاد استرالیا حس کرد، همانطور که گزارش بسیار بد PMI اخیر برای استرالیا آن را تأیید میکند.

هفته آینده، تمرکز بازارها بر روی انتشار آمار خردهفروشی ماه جولای (دوشنبه)، گزارش ماهانه CPI (چهارشنبه) و هزینهکرد سرمایهای در سه ماهه دوم (پنجشنبه) خواهد بود.

در نشستهای اخیر، بانک مرکزی استرالیا بیشتر نگران رشد اقتصادی بوده است تا تورم. اگر نرخ سالانه CPI در ماه جولای سیر نزولی خود را ادامه دهد، بانک مرکزی استرالیا انگیزه کمی برای افزایش مجدد نرخ بهره خواهد داشت و اگر چرخشی در سنتیمنت ریسک پذیری بازارها رخ ندهد، دلار استرالیا احتمالاً تحت فشار باقی خواهد ماند.

سایر دادههای اقتصادی که منشتر میشوند عبارتند از نرخ رشد تولید ناخالص داخلی سه ماهه دوم برای کانادا در روز جمعه، گزارش اولیه تولیدات صنعتی ماه جولای برای ژاپن در روز پنجشنبه و برآورد وزارت دارایی از هزینهکرد سرمایهای در سه ماهه دوم برای ژاپن در روز جمعه. مورد آخر مثل شاخصی است که نشان میدهد آیا قرائت اولیه تولید ناخالص داخلی از رشد سالانه ۶.۰ درصدی احتمالاً تعدیل خواهد شد یا خیر.