داستانی از شروع بدهی دولتی

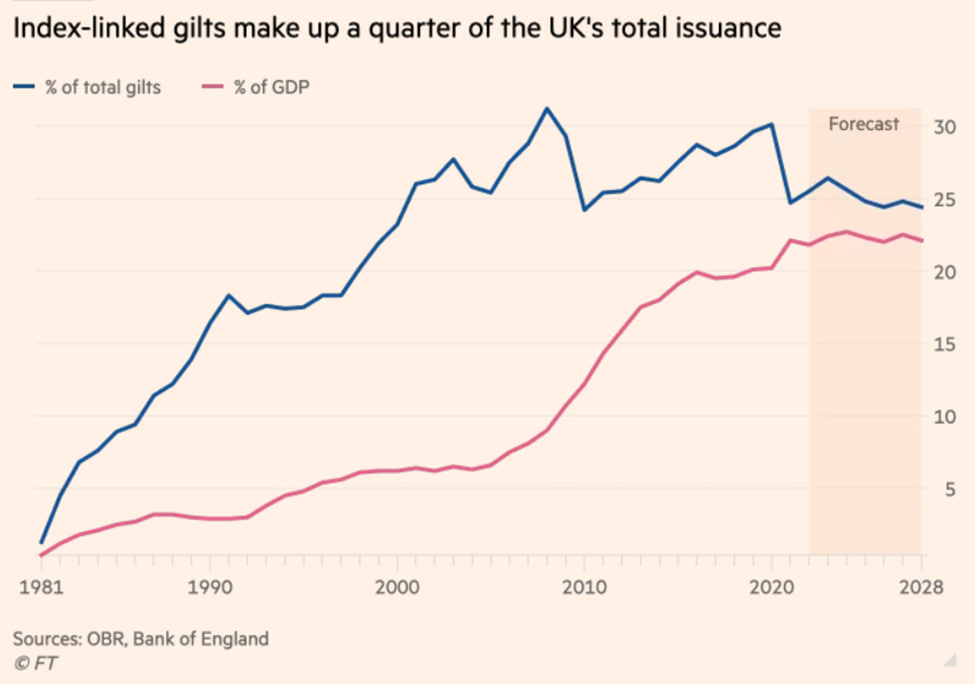

در سال ۱۹۸۱، گام اولیه بریتانیا برای انتشار اوراق قرضه وابسته به شاخص (Index-Linked Gilts) با انتقادهایی مواجه شد، و کارشناسان در مورد مشکلات احتمالی در آینده ناشی از یک دولت ولخرج هشدار دادند. با توجه به تورم بالا مداوم، انتظار میرفت اداره مسئولیت بودجه وادار شود تا پیشبینی ماه مارس خود را برای پرداخت سود این دسته از اوراق به طور قابل توجهی به سمت بالا اصلاح کند. پیشبینیها حاکی از افزایش سرسامآور ۹۲ میلیارد پوندی طی پنج سال آینده بود که صرفاً برای پرداخت بهره در اوراق قرضه وابسته به شاخص است. این مبلغ بالاتر از ۳.۴ درصد از تولید ناخالص داخلی کشور، یعنی معادل ۸۹ میلیارد پوند پرداخت سود اضافی شناساییشده قبلی بوده که دولت طی دو سال گذشته متحمل شده است. در حال حاضر، حدود ۲۵ درصد بازپرداخت بدهیهای بریتانیا با تورم مرتبط است، که از نسبت هر اقتصاد بزرگ دیگری پیشی میگیرد. جالب است بدانید ایتالیایی که با مشکلات زیادی دست و پنجه نرم میکند، با ۱۲ درصد پس از بریتانیا قرار دارد.

لرد تری برنز، مشاور ارشد اقتصادی سابق خزانهداری در هنگام تصمیمگیری برای شروع انتشار اوراق قرضه وابسته به شاخص، خاطرنشان کرد که این نوع بدهی در آن زمان مورد تقاضا بوده است. بیش از چهار دهه پیش، در میان آشفتگی اقتصادی برای ایجاد اعتماد سرمایهگذاران و نشان دادن تعهد به مبارزه با تورم، بریتانیا این مسیر را آغاز کرد. اوراق قرضه مرتبط با شاخص که در ابتدا به عنوان بخشی کوچکتر از بازار در نظر گرفته شده بود، به دلیل تقاضای طرحهای بازنشستگی که به دنبال داراییهایی برای مطابقت با تعهدات پرداختی تعدیلشده با تورم بودند، برای سرمایهگذاران جذاب شدند. این تصور وجود داشت که به دلیل درآمدهای مالیاتی بالاتر در دورههای تورمی، صدور چنین بدهیهایی منطقی است، اما ماهیت اوراق قرضه وابسته به شاخص با ردیابی شاخص قیمت خردهفروشی (RPI)، که به طور مداوم بالاتر از شاخص قیمت مصرفکننده بود، پرهزینه شد. سیاست گوردون براون، صدراعظم سابق بریتانیا برای صدور بدهی بلندمدت، از جمله اوراق قرضه ۵۰ ساله، شاخصسازی را برای جذب سرمایهگذاران ضروری کرد. آلیستر دارلینگ، جانشین براون، مزایای آن را در طول بحران مالی ۲۰۰۸ تصدیق کرد و خاطرنشان نمود که بریتانیا در مقایسه با سایر کشورهای اروپایی بدهی کمتری برای تامین مالی مجدد داشت.

با این حال، به دلیل گرانتر شدن بدهیها، به ویژه با پیشی گرفتن RPI از اهداف، چالشهایی به وجود آمد. در پاسخ به نگرانیهای مطرحشده توسط دفتر مسئولیت بودجه (OBR) در سال ۲۰۱۷، با هدف حدود ۱۱ درصد از برنامه انتشار امسال در مقایسه با ۲۵ درصد قبلی، دولت انتشار اوراق قرضه مرتبط با شاخص جدید را محدود کرد. علیرغم محیط پرهزینهتر اخیر، و حتی اگر تورم در برخی مواقع افزایش یافته، اقتصاددانان و مقامات عموماً معتقدند که رویکرد بلندمدت بریتانیا نسبت به اوراق قرضه مرتبط با شاخص سودمند بوده است. سررسید طولانیتر این دسته از اوراق به عنوان یک عامل کاهنده در برابر هزینههای اضافی در طول عمر ۵۰ ساله آنها تلقی میشود. به طور کلی، شاید هزینه فعلی بهره این اوراق سنگین به نظر برسد، تصمیم بریتانیا برای انتشار اوراق قرضه مرتبط با شاخص، یک حرکت راهبردی در نظر گرفته میشود که پوششی در برابر تورم ایجاد میکند و احتمالاً در طول زمان مقرون به صرفهتر خواهد بود.

در حال حاضر، انگلستان دارای ۶۲ اوراق قرضه معمولی و ۳۳ اوراق قرضه مرتبط با شاخص در گردش است. هر دو نوع محصول در بورس اوراق بهادار لندن معامله میشوند و میتوان آنها را از طریق بسترهای سرمایهگذاری مختلف خریداری کرد. دولت بریتانیا در سال جاری با هزینههای قابل توجه، به ویژه به دلیل پرداختهای بدهیهای مرتبط با تورم، مواجه شده است. در مقایسه با پیشبینیهای قبلی، OBR انتظار دارد طی چهار سال آینده ۶۴ میلیارد پوند برای بدهیهای دولتی مرتبط با شاخصها هزینه شود که عمدتاً به دلیل تورم مداوم بالا در کشور است. با توجه به ادامه پرداختهای قابل توجه برای این محصولات محافظتشده از تورم، این سوال مطرح میشود: آیا سرمایهگذاران خصوصی باید به خرید آنها فکر کنند؟ و چگونه این اوراق با اوراق قرضه معمولی مقایسه میشوند؟

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

اوراق قرضه معمولی دارای ارزش بازخریدی ۱۰۰ پوندی هستند و با توجه به قیمت خرید اوراق و پرداختهای بهره ثابت، بازدهی تعیین میشود. در مقابل، اوراق قرضه مرتبط با شاخص، هم پرداختهای بهره و هم پرداختهای اصلی را مطابق با تورم تنظیم میکنند که معمولاً با شاخص قیمت خردهفروشی مرتبط است. بازده اوراق قرضه مرتبط با شاخص نشاندهنده بازده بالاتر از تورم است. به عنوان مثال، یک اوراق قرضه مرتبط با شاخص خاص که در اوت ۲۰۲۸ سررسید میشود، بازدهی ۰.۴۵ درصدی دارد که به معنای بازدهی ۰.۴۵ درصدی بالاتر از شاخص قیمت خردهفروشی است که برای سال منتهی به اکتبر ۶.۱ درصد بود. در مقایسه، اوراق قرض ۵ ساله معمولی در حال حاضر ۴.۲۴ درصد بازده دارند. مایرون جابسون از Interactive Investor اشاره کرده که در سال جاری، کمتر از ۵ درصد از معاملات انجامشده در بستر معاملاتی آنها اوراق قرضه مرتبط با شاخص بودهاند. وی اشاره کرد که به دلیل عدم قطعیت مرتبط با جنبه تعدیل تورم اوراق قرضه وابسته به شاخص، سرمایهگذاران خرد اغلب اطمینان از نگهداری اوراق قرضه معمولی را تا سررسید خود ترجیح میدهند.

فضای بازدهی بهتر بین اوراق قرضه مرتبط به شاخص و معمولی بستگی به این موضوع دارد که آیا تورم از انتظارات بازار بیشتر باشد یا کمتر. نرخ سربهسر که از تفریق بازده اوراق قرضه مرتبط با شاخص از اوراق قرضه معمولی به دست میآید، نشاندهنده انتظارات بازار برای تورم در یک دوره مشخص است. برای هر دو اوراق قرضه مرتبط با شاخص و معمولی، شاید مزایای مالیاتی وجود داشته باشد. پرداختهای بهره مشمول مالیات بر درآمد است، اما تفاوت در قیمت خرید و فروش اوراق یا قیمت سررسید، معمولاً از مالیات بر عایدی سرمایه معاف است. به گفته لیث خلف، رئیس تجزیه و تحلیل سرمایهگذاری در AJ Bell، مشخص نیست که کدام دسته از اوراق قرضه معمولی از نظر مالیاتی کارآمدتر هستند.

سیر تا پیاز بیانیه پاییزی

با در نظر گرفتن بلاتکلیفیهای روبهرشد اقتصاد بریتانیا و کاهش محبوبیت دولت محافظهکار در نظرسنجیها، به ویژه در سال انتخابات، جرمی هانت، صدراعظم بریتانیا با چالشهای زیادی مواجه بوده و هست. با این حال، مخمصه هانت در مدیریت یک وضعیت اقتصادی پدیدار میشود که مشخصه آن رکود است. پیشبینیهای بانک مرکزی انگلستان حاکی از رکود اقتصادی برای سال آینده، در کنار حداقل بهبود در سال ۲۰۲۵ است. چالش دیگر هانت، به کارگیری اقدامات سنتی برای عبور از چنین موانع اقتصادی است. لرد فیلیپ هاموند، صدراعظم سابق محافظهکاران، پیچیدگیهای حکومتداری را در دورهای با رشد کم و منابع مالی محدود بیان کرده، و بر معضلی که سیاستمداران در چنین مواقعی با آن مواجه هستند، اشاره نموده است. وی معتقد است که سیاستمدارانی که صراحتاً وضعیت را تصدیق میکنند، اغلب با پیامدهای انتخاباتی شدیدی روبرو میشوند. علیرغم اینکه مالیاتها به بالاترین حد خود در ۷۰ سال گذشته رسیده، بریتانیا با مسائل مهمی مانند تعداد قابل توجه ۷.۷ میلیون نفری در فهرست انتظار بیمارستانها، زیرساختهای خراب مدارس، و ازدحام بیش از حد زندانها، دست و پنجه نرم میکند. در میان چالشهای اقتصادی غالب، این مسائل پیچیدگیهای وظایف هانت را بیشتر پدیدار میکند.

هدف هانت کاهش برخی مالیاتها، و هدایت کشور به سمت یک دولت کمهزینهتر است. با این حال، در مرحله فعلی اقتصادی، کاهش قابل توجه مالیات میتواند تورم را تشدید کند، قوانین مالی را تضعیف نماید و منجر به فشارهای بیشتری بر خدمات عمومی گردد. با نزدیک شدن بدهی بریتانیا به ۱۰۰ درصد درآمد ملی و افزایش هزینههای خدمات بدهی، محدودیتهای مالی دولت کاملاً مشهود است. این چالشهای اقتصادی نه تنها هانت را با چالشهایی مواجه میکند، بلکه گریبانگیر مخالفان حزب کارگر نیز شده، که میخواهند برای اولین بار از سال ۲۰۱۰ قدرت را به دست بگیرند. در صورتی که رشد اقتصادی به طور قابل توجهی افزایش نیابد، به نظر میرسد تحمل بریتانیا برای مالیاتهای بالا و خدمات عمومی پایینتر بسیار کم است. مایکل ساندرز، یکی از اعضای سابق بانک مرکزی انگلستان، بر چشمانداز تیره و تار فعلی تاکید نمود و بیان کرد که اگر کشور از مسیر رشد پایین خود رها نشود، وضعیت به همین شکل باقی میماند. به دنبال زنجیرهای از شکستها از جمله سقوط مالی، کووید، درگیری اوکراین و چرخههای افزایش نرخ بهره، تلاش برای رشد بالاتر برای سیاستگذاران بریتانیایی و همچنین برای همتایان آنها در سرتاسر جهان، اولویت اصلی باقی مانده است. تاکید لیز تراس بر احیای مسیر رشد بریتانیا، منجر به از بین رفتن مقام نخست وزیری او در عرض ۵۰ روز شد. اقدامات افراطی پیشنهادی او، از جمله ۴۵ میلیارد پوند کاهش مالیات بدون بودجه، بازارها را متلاطم کرد و باعث ایجاد یک بحران سیاسی در پاییز گذشته شد.

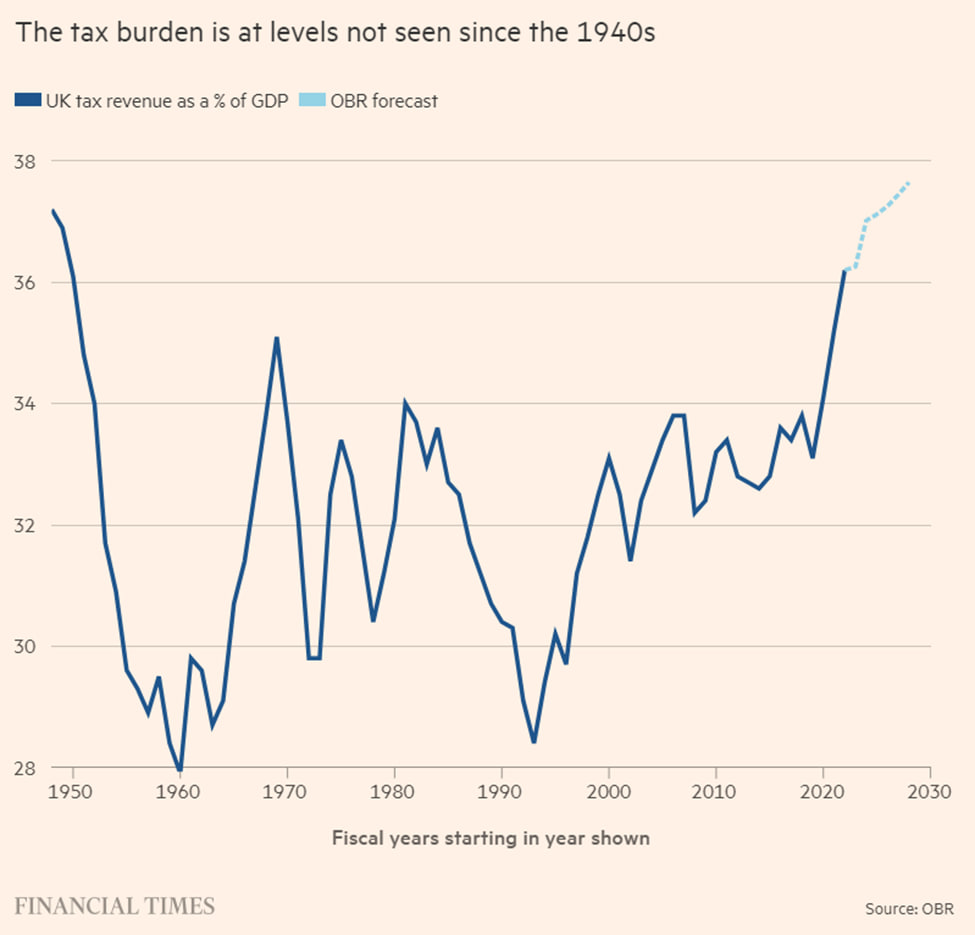

با وجود این، اجماع اذعان میکند که پرداختن به رکود رشد بریتانیا، تشخیص درستی برای ضعف اقتصادی این کشور است. وظیفه هانت در بیانیه پاییز شامل اصلاحاتی بود که به تدریج نرخ رشد را افزایش میدهد؛ یک تلاش چالشبرانگیز! گزینههای احتمالی برای هانت، از جمله ایده کمتر جذاب اصلاح کمکهای سرمایهای، میتوانست هیجان رایدهندگان را برانگیخته نکند، اما در چشماندازی که چشمانداز رشد پایینی دارد، حیاتی تلقی میگردد. در محیطی از جنس رکود یا حداقل چشمانداز رشد، هر دو طرف طیف سیاسی مجبور به اتخاذ رویکرد تکنوکراتیک هستند. به دلیل افزایش تقاضا برای خدمات عمومی و پیری جمعیت و محدودیتهای مالی سختگیرانه تحمیلشده توسط قوانین و پویایی بازار، رویکرد سنتی راست، یعنی کاهش قابل توجه مالیات ممکن نیست. از سوی دیگر، برای استارمر، رهبر حزب کارگر، راهحل سنتی چپ برای افزایش مالیات و تقویت خدمات عمومی با موانعی مواجه است. مردم در حال حاضر فشارهای مالیاتی بیسابقهای را متحمل میشوند که تا حدی به دلیل پوشش هزینههای استقراض اضافی در طول بحران کووید است. مؤسسه مطالعات مالی (IFS) بریتانیا تأکید کرد که شاید درآمدهای مالیاتی در این دوره پارلمانی به میزان قابل توجهی افزایش یابد که بیشترین رشد را از دهه ۱۹۵۰ نمایان میکند. این واقعیتهای مالی انتخابهای سیاستمداران را محدود میکند. با پیشبینی انتخابات بریتانیا در پاییز ۲۰۲۴ (آخرین تاریخ ممکن ژانویه ۲۰۲۵)، هیچیک از طرفهای طیف سیاسی تمایلی به شرکت در یک بحث جامع درباره تصمیمات چالشبرانگیز ندارند.

حزب محافظهکار که در نظرسنجیها با بیش از ۲۰ امتیاز از حزب کارگر عقب بوده، به دنبال انگیزه انتخاباتی است. هانت لحن خوشبینانهتری را در مورد اقتصاد اتخاذ و کاهش تورم را تا ۴.۶ درصد تصدیق میکند، اما عدم اعتماد حاکم بر کشور چالشهایی شبیه به رکود را پدیدار کرده است. در این میان، به دلیل افزایش تورم که به نفع درآمدهای خزانهداری است، انعطاف مالی وجود دارد، اما برنامههایی برای کاهش مالیات کسبوکار و تعدیل محتاطانه در مالیاتهای شخصی برای تحریک رشد در دستور کار است. پیام هانت، پیامی از پیشرفت بود، و اصرار بر معکوس کردن مسیر فعلی داشت. با این حال، صرف نظر از نتیجه انتخابات، برنده با فشار قابل توجهی برای افزایش مجدد مالیاتها مواجه خواهد شد و از دور دیگری از ریاضت در بخشهای دولتی جلوگیری میشود. بنیاد رزولوشن نسبت به تخیل مالی در برنامههای هزینهکرد هشدار داده، که نشانه کاهش شدید بخشهای مختلف است که یادآور اقدامات ریاضتی جورج آزبورن در اوایل دهه ۲۰۱۰ است؛ چشماندازی که توسط این اندیشکده به طور غیرقابل قبولی شدید تلقی میشود. تضاد مشخص در زمینه اقتصادی زمانی است که آزبورن، صدراعظم سابق بریتانیا را در سال ۲۰۱۰ به دست گرفت. در آن زمان، بیمارستانها و مدارس دوره طولانی افزایش هزینهها را در دولت کارگری تونی بلر تجربه کرده بودند.

علاوه بر این، ظرفیت دولت برای استقراض قویتر بود؛ به طوری که در مقایسه با ۹۷ درصد فعلی در سال جاری، بدهی خالص بخش عمومی شامل ۶۵ درصد درآمد ملی در سال ۲۰۱۰ میشد. حزب کارگر با احتیاط در اطراف واقعیت اقتصادی چالشبرانگیز حرکت کرده و اذعان دارد که افزایش قابل توجهی در فشار مالیاتی فزاینده بریتانیا، با مقاومت شدید عمومی روبرو خواهد شد. راهبردهای افزایش مالیات استارمر عمدتاً مالیاتدهندگان غیرمستقیم، دارندگان سهام و مدارس خصوصی را هدف قرار میداد. با توجه به دامنه محدود افزایش مالیات، توانایی حزب کارگر برای انجام تعهدات هزینههای بلندپروازانه همچنان محدود است. پیشنهاد رشد آنها، با هدف وام گرفتن سالانه ۲۸ میلیارد پوند برای سرمایهگذاری سبز، که در دورهای با نرخ بهره کمسابقه طراحی شده بود، اکنون برای استارمر سنگین به نظر میرسد. جرمی هانت، با تمایز رویکرد خود از حزب کارگر، در جلسه اخیر مجلس عوام بر غیرعملی بودن ایده قرض گرفتن راه رشد ما تاکید کرد. حزب کارگر تصریح کرده که برنامههای استقراض آنها به تدریج طی پنج سال افزایش مییابد و هزینههای سبز اعلامشده توسط محافظهکاران را از کل کسر میکند.

در نهایت، در عصری که با رشد کند و منابع کمیاب شناخته میشود، هم حزب کارگر و هم محافظهکاران پیش از اتخاذ تصمیمات سنتی مهم در مورد سیاستهای مالیاتی و هزینهای، به احیای اقتصاد متکی هستند. اگرچه بریتانیا رسماً در رکود اقتصادی نیست، اما کارشناسان آن را شبیه به یک محیط رکودی میدانند. کار، مدیرعامل Carr & Carr، یک شرکت ساختمانی خانوادگی در لینکلنشایر، تأکید میکند که پس از اعلام بودجه کوچک تراس در سال گذشته، به اعتماد مصرفکننده ضربه چشمگیری خورد. سلسله افزایش نرخ بهره توسط بانک مرکزی انگلستان از آن زمان تاکنون، این فشار را تشدید کرده است. Carr & Carr، متخصص در خانههای گرانقیمت، معمولاً سالانه پنج یا شش ملک میفروشد، اما امسال تنها یک فروش داشته است. با کاهش نیروی کار شرکتهای ساختمانی بزرگتر، Carr & Carr وضعیت کنونی را به عنوان یک رکود وخیم میداند، و آن را به عدم اعتماد غالب نسبت میدهد.

بسیاری از رهبران کسبوکار در پی رویدادهای لغزنده برگزیت، چالشهای ناشی از کووید، تورم فزاینده و مجموعهای از تغییرات در نخست وزیر محافظهکار، در آرزوی دورهای از ثبات، هم از نظر اقتصادی و هم از نظر سیاسی هستند. در تلاش برای بازگرداندن درآمد به سطح قبل از کووید، جورج رایت، مدیرعامل ام رایت و پسران، شرکتی که ۵۵ نفر را در نزدیکی لستر به کار گرفته و متخصص در بافت پارچههای با تکنولوژی بالاست، بیان میکند که وضعیت نابسامان همچنان ادامه دارد. وی از برگزیت به عنوان ایجاد آشفتگیهای غیرضروری و به دلیل افزایش هزینههای مواد خام، کاهش سودآوری یاد میکند. رایت بر نیاز به محیطی سازگار با رشد برای تشویق سرمایهگذاری تاکید میکند و قصد دارد برنامه کمک هزینه سرمایهای دولت را که قرار است در سال ۲۰۲۶ منقضی شود، تمدید یا دائمی کند و ادعا دارد که یکی از سخاوتمندانهترین کمک هزینهها در جهان است. این بیانیه انتقادی، در میان آخرین فرصتهای دولت سوناک برای تغییر چشمانداز سیاسی قبل از انتخابات بعدی، شامل اقدامات حمایتی از کسبوکارها، از جمله اصلاحات با هدف ادغام مجدد افراد دارای مشکلات سلامت جسمی یا روانی در نیروی کار است.

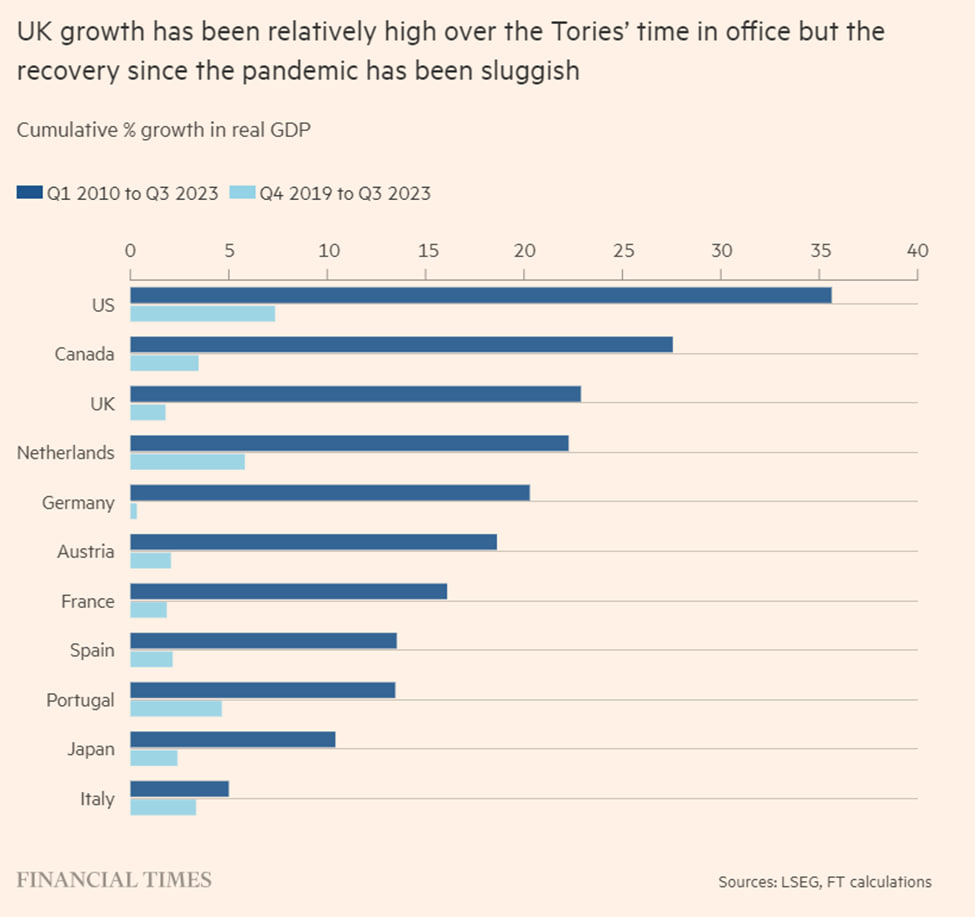

موارد پیشنهادی شامل اصلاحات برنامهریزی، تلاش برای اتصال پروژههای انرژی سبز به شبکه برق ملی، ابتکارات برای هدایت بیشتر صندوقهای بازنشستگی به سمت استارتآپها و اصلاح راهبردها برای جذب افزایش سرمایهگذاری داخلی است. انتظار میرود این اقدامات با استقبال مثبت کسبوکارها مواجه شود، اما نگرانیهایی وجود دارد که هانت شاید سرمایههای محدودی را که در ابتدا برای تقویت رشد تعیین شده بود، به سمت کاهش مالیات پوپولیستی قبل از انتخابات هدایت کند. رایت تمایل خود را برای یک دولت باثبات و حامی که اجازه برنامهریزی بلندمدت را میدهد، ابراز کرده، اما بعید به نظر میرسد چنین ثباتی به وجود آید. بنجامین نابارو، اقتصاددان بریتانیایی در سیتی، با نگرانی به دوراهی آشکار دولت بین اجرای اصلاحات اساسی و اتخاذ کاهشهای مالیاتی سودمند انتخاباتی اشاره میکند. معمای رشد بریتانیا منحصربهفرد نیست و چندین کشور G7 در آن مشترک هستند. هانت رشد بریتانیا را که از سال ۲۰۱۰ از برخی کشورهای اروپایی پیشی گرفته، تصدیق کرده است. با این حال، تورستن بل از بنیاد رزولوشن معتقد است که چشمانداز آینده بد به نظر میرسد و افزایش بهرهوری همچنان یک هدف اساسی بوده، و میتواند رشد اقتصادی پایدار را بدون تشدید تورم تسهیل کند و در نهایت، معیارهای زندگی را بهبود بخشد. با این حال، اقتصاد بریتانیا نسبت به همتایان خود، به ویژه ایالات متحده، کمتر پویا و مولد به نظر میرسد.

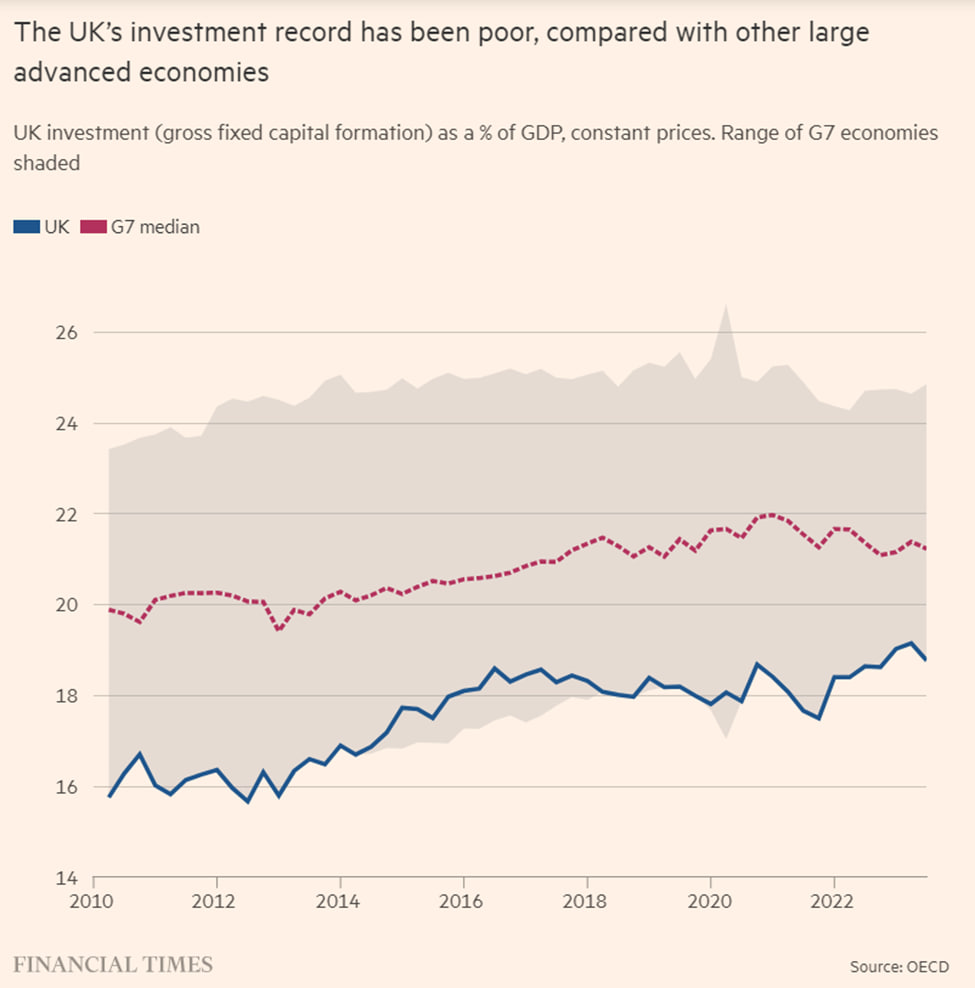

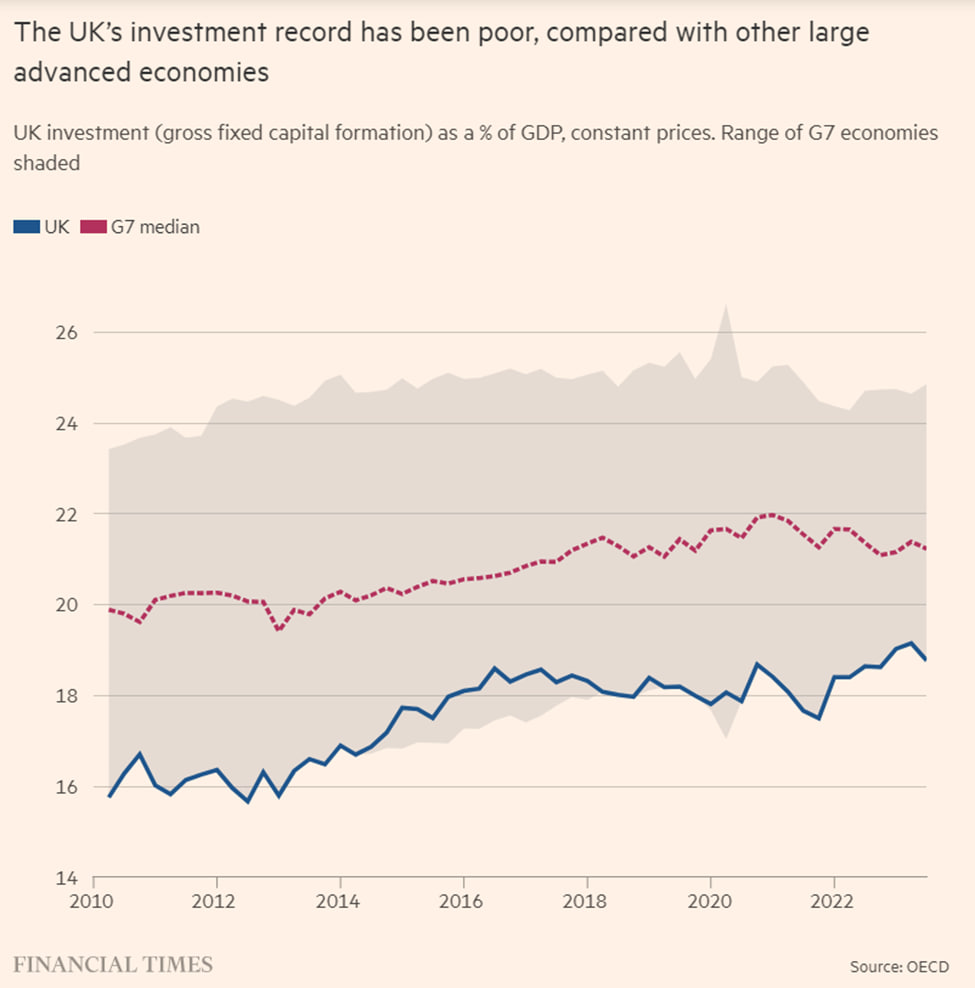

دادههای سازمان همکاری اقتصادی و توسعه از سال ۲۰۰۷ تا ۲۰۲۲ بیان میکند که در مقایسه با ایالات متحده، بهرهوری نیروی کار در بریتانیا کمتر از حد ایدهآل بوده و کمتر از میانگین در میان کشورهای ثروتمند است. بر اساس آمار دولت بریتانیا، بهرهوری کل عوامل، معیاری جایگزین با هدف اندازهگیری کارایی منابع، از سال ۲۰۰۷ تا سال قبل تنها ۱.۷ درصد افزایش داشته است. بارت ون آرک، رئیس مؤسسه بهرهوری، تأکید میکند که اقتصاد بریتانیا تا حد زیادی به بخشهای معدودی از جمله تولید و خدمات فناوری اطلاعات وابسته بوده و در سایر بخشها نیز کاهش سرعت رشد رایج است. هانت کاملاً از این چالش آگاه است، و انتظار میرود این چالش در بسیاری از اقدامات سیاستی که در بیانیه پاییز بیان شد، تمرکز اصلی وی باشد. از زمان شروع رکود در سال ۲۰۱۶، سرمایهگذاری تجاری بریتانیا تنها ۴.۶ درصد افزایش یافته که بخشی از آن به دلیل افزایش عدم اطمینان پس از برگزیت است. در مقابل، ایالات متحده شاهد افزایش ۳۲ درصدی در سرمایهگذاری تجاری خود بود، و ناحیه یورو رشد ۱۵ درصدی را در مدت مشابه ثبت کرد. عملکرد اخیر بریتانیا در سرمایهگذاری تجاری کمتر از دورههای قبلی است؛ جایی که مخارج سرمایهای از سهماهه سوم ۲۰۰۸ تا سهماهه اول ۲۰۱۶ حدود ۲۶ درصد رشد داشته است. همچنین افزایش نرخ بهره باعث کاهش بیشتر برنامههای سرمایهگذاری تجاری میشود.

بر اساس نظرسنجی کنفدراسیون صنعت بریتانیا، در ماه نوامبر، تنها ۱۸ درصد از کسبوکارها قصد داشتند سرمایهگذاری در کارخانه و ماشینآلات و تنها ۱۲ درصد قصد سرمایهگذاری در ساختمان داشتند که نسبت به ۳۱ درصد و ۲۳ درصد در مدت مشابه گذشته کاهش یافته است. تقویت رشد اقتصادی سریعتر به عنوان یک چالش جدی برای هانت است. با این حال، پیشبینی میشود که این موضوع در بقیه دهه برای سیاستمداران در سراسر خطوط حزبی یک موضوع حیاتی باقی بماند. گفتوگوی صادقانه در مورد این چالشها در گرماگرم مبارزات انتخاباتی میتواند چالشبرانگیز تلقی گردد. با توجه به فشارها بر مخارج عمومی، دیوید گاوک بر نیاز به بحثهای مهم در مورد نقش و مخارج دولت تاکید میکند، اما به نظر نمیرسد هیچ یک از طرفین تمایلی به پرداختن به این مسائل حیاتی نداشته باشند.

درآمد بریتانیاییها بدتر از همیشه!

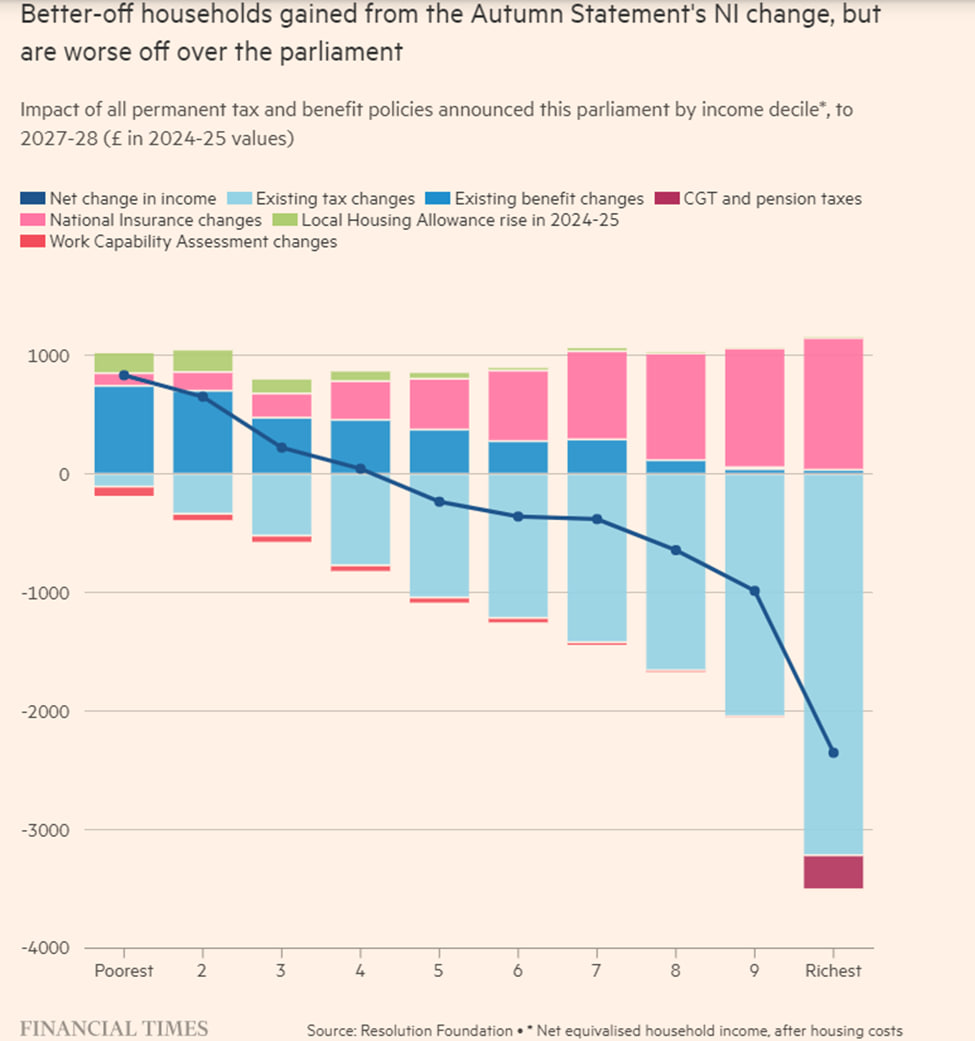

ارزیابی مداوم توسط اندیشکده رزولوشن، تصویری تیره از تأثیر پارلمان فعلی بریتانیا بر رشد درآمد خانوار را نشان میدهد و بیان میکند که این وضعیت، میتواند بدترین اثرات تاریخی را به همراه داشته باشد. تحلیل بنیاد رزولوشن کاهش ۳.۱ درصدی درآمد قابل تصرف واقعی خانوار به ازای هر نفر از دسامبر ۲۰۱۹ تا ژانویه ۲۰۲۵ را پیشبینی میکند که معادل کاهش متوسط ۱۹۰۰ پوندی برای هر خانواده است. این رکود به عوامل متعددی از جمله تورم بالا، رشد ضعیف اقتصادی و افزایش فشار مالیاتی نسبت داده میشود. علیرغم کاهش اخیر مالیات توسط هانت که در بیانیه پاییز اعلام شد، این اندیشکده تخمین میزند که مالیاتها به میزان ۴.۵ درصد از تولید ناخالص داخلی بین سالهای ۲۰۱۹/۲۰۲۲ و ۲۰۲۸/۲۰۲۹ افزایش یابد، که تقریباً به ۴۳۰۰ پوند برای هر خانوار میرسد.

هانت در طی بیانیه پاییز خود از اقداماتی برای کاهش مالیات شخصی و تجاری و ادعای موفقیت در کاهش تورم، کاهش بدهی و توسعه اقتصادی پردهبرداری کرد. با این حال، دفتر مسئولیت بودجه چشمانداز محتاطانهای ارائه و پیشبینیهای رشد را کاهش داد، برآوردهای تورم را به سمت بالا اصلاح نمود و اعتماد محدودی به تقویت اقتصادی ناشی از ابتکارات رشدمحور هانت را ابراز کرد. بیانیه پاییز هانت شامل کاهش ۲۰ میلیارد پوندی در مالیات کسبوکار و اشخاص، به ویژه کاهش ۲ درصدی نرخ اولیه بیمه ملی به ۱۰ درصد از ۶ ژانویه است. با این وجود، تحلیل بنیاد رزولوشن به ما میگوید که تأثیرات این تغییرات مالیاتی و مزایا به طور مساوی توزیع نمیشود.

نتایج پیشبینیشده نشان میدهد که تا سال ۲۰۲۷/۲۰۲۸، درآمد حدود ۲۰ درصد از ثروتمندترین خانوار میتواند به طور متوسط ۱۰۰۰ پوند افزایش داشته، که در درجه اول به دلیل کاهش بیمههای ملی است. اگرچه خانوار کمدرآمد میتوانند از بستههای حمایتی در حوزه اجارهبها بهره ببرند، معیارهای سختگیرانهتر مزایای مرتبط با سلامت شاید برخی از این حمایتها را معکوس کند. علیرغم توجه به کاهش مالیات، اقتصاددانان در مورد روند فراگیر افزایش فشار مالیاتی در بریتانیا هشدار میدهند. حتی با کاهش مالیات توسط هانت، OBR افزایش مستمر فشار مالیاتی را طی پنج سال آینده پیشبینی میکند که میتواند به ۳۸ درصد تولید ناخالص داخلی، بالاترین سطح پس از جنگ میرسد. تصمیم برای مسدود کردن معافیتها و آستانههای مالیاتی، به جای تعدیل آن با تورم، به افزایش دریافتهای مالیاتی به دلیل کشش مالی دامن زده است.

پل جانسون از IFS تأکید کرد که در مقایسه با توقف ۶ ساله در معافیتها و آستانههای مالیاتی، کاهش بیمه ملی اهمیت نسبتاً کمی دارد. IFS همچنین خاطرنشان کرد که کاهش بیمه ملی میتواند اختلاف بین بزرگسالان در سن کار و مستمری بگیران را کاهش دهد، بازنشستگان همچنان مالیات کمتری بر درآمد مشابه پرداخت کنند و انتظار میرود حقوق بازنشستگی دولتی بیشتر از مزایای سن کار افزایش یابد.

چالشهای بیانیه پاییزی چه بودند؟

صدراعظم بریتانیا، هانت در ارائه بیانیه پاییز اخیر با دو چالش متمایز روبرو شد. از نظر سیاسی، نگرانی این موضوع تلقی شد که از پایگاه حزب و اطمینان دادن به سیاستمداران کبود محافظهکار پس از تغییر کابینه اطمینان حاصل شود که در آن، نشان دادن تعهد واقعی به کاهش مالیات و همسویی با موضع نخست وزیر ضروری بود. از سوی دیگر، چالش مهمتر هانت، رسیدگی به بحران بدتر بیخانمانی، فقر و بدهی در میان افراد کمدرآمد عنوان گشت. این مسائل مبرم خدمات عمومی را تحت فشار گذاشته، و نگرانیها را در سراسر کشور افزایش داده است. با توجه به اینکه میلیونها نفر در فقر زندگی میکنند، اتکا به بانکهای مواد غذایی در بالاترین حد خود بوده، و بسیاری از آنها با اعتبار جهانی در تقلا برای تامین نیازهای ضروری خود هستند، که چشماندازی عمیقاً نگرانکننده برای دولت بریتانیاست. در نگاه اول، هانت هر دو الزام را برآورده میکرد. او بستههای کاهش قابل توجه مالیات را برای مشاغل، در کنار کاهش بیمه ملی برای کارمندان و افراد خوداشتغال، که در مجموع حدود ۱۰ میلیارد پوند در سال است، رونمایی کرد. علاوه بر این، او با تأیید افزایش مزایا مطابق با نرخ تورم معیار سپتامبر، از لبه پرتگاه انتقادات دور شد.

قابل ذکر است، افزایش قابل توجه کمک هزینه مسکن محلی (LHA) بسیار مهم بود. LHA که از سال ۲۰۲۰ متوقف شد، اکنون ۳۰ درصد از اجارهبها را در هر منطقه پوشش میدهد و هدف آن کاهش بیخانمانی، گرسنگی و فشار بدهی است. این اقدامات ترکیبی تقریباً ۴.۳ میلیارد پوند به کسانی که به بانکهای مواد غذایی متکی هستند، کمک میکند. با این حال، در زیر سرفصلهای مثبت، حقایق ناراحتکنندهای نهفته است. اگرچه کاهشهای بیمه ملی فراتر از حد انتظار بود، اما در مقایسه با افزایش قابل توجه مالیاتی که به دلیل محدودیتهای مالیاتی قفلشده انتظار میرود، کمرنگ است. علیرغم این تلاشها، سطح فعلی اعتبار جهانی از برآورده کردن هزینههای اساسی اولیه کوتاهی میکند. بسیاری از افراد کمدرآمد همچنان با سختیهای شدید دست و پنجه نرم میکنند که بر سلامت و بهرهوری تأثیر منفی می گذارد. پیشبینی میشود درآمد واقعی خانوار بین سالهای ۲۰/۲۰۱۹ و ۲۰۲۴/۲۵ به میزان ۳.۵ درصد کاهش یابد که بزرگترین کاهش معیارهای زندگی از زمان شروع ثبت ONS است. این وضعیت پیچیده زمینه چالشبرانگیزی را برای انتخابات عمومی آینده ایجاد میکند.

اگر بودجه مارس ۲۰۲۴ قبل از انتخابات باشد، ظرفیت دولت برای جلب حمایت محافظهکاران یا معکوس کردن مسائل فزاینده گرسنگی و فقر نامشخص باقی میماند. با این حال، در میان سرفصلها، اخبار مهمی برای مشاغل، از جمله تمدید دائمی هزینه کامل برای سرمایهگذاری با هدف افزایش جذابیت بریتانیا برای سرمایهگذاری مستقیم خارجی (FDI) منتشر شد. سیاست مخارج کامل اطمینان مالی بلندمدتی ارائه میدهد، اما عدم قطعیتهای ساختاری برگزیت همچنان ادامه دارد. این ابهامات ناشی از واکنش بریتانیا به مقررات جدیدی است که توسط شریک تجاری اصلی خود وضع شده و وضعیتی پرنوسان ایجاد میکند. برخلاف شوکهای بزرگ گذشته، برگزیت باعث ایجاد عدم اطمینان مداوم میشود. این عدم اطمینان دائمی بر بخشهای مختلف، مانند مرز قریبالوقوع برگزیت برای واردات اتحادیه اروپا یا عدم اطمینان در مورد موضع بریتانیا در مورد مالیاتهای مرزی کربن و مقررات دادهها تأثیر میگذارد. در مقایسه با موضع اتحادیه اروپا پاسخهای تاخیری دولت به این مسائل به عدم اطمینان ادامه میدهد و چالشهایی را برای صنایع ایجاد میکند.

منافع متضاد صنعت و گروههای زیست محیطی مسائل را پیچیدهتر میکند. با پیشروی جدول زمانی سیاسی، عدم قطعیتها در مورد نحوه واکنش دولتهای مختلف به این فشارها ادامه مییابد و بر عدم اطمینان غالب که مشاغل و سرمایهگذاران با آن دست و پنجه نرم میکنند، میافزاید. بررسی سرمایهگذاری مستقیم خارجی تأکید میکند که تصمیمهای سرمایهگذاری به عوامل متعددی از جمله بیثباتی سیاستهای اخیر، عدم اطمینان نظارتی، و چالشهای دسترسی به بازار که جذابیت سنتی بریتانیا را خنثی میکند، بستگی دارد. حتی با وجود تغییرات احتمالی در دولت، و صرف نظر از تغییرات سیاسی، رسیدگی به این موانع ساختاری نیازمند تلاش مستمر است. همانطور که توسط موسسه ملی تحقیقات اقتصادی و اجتماعی تاکید شده، تاثیر برگزیت بر شرایط تجارت و پیشبینی بهرهوری بریتانیا، این چالشها را بیشتر تشدید میکند.

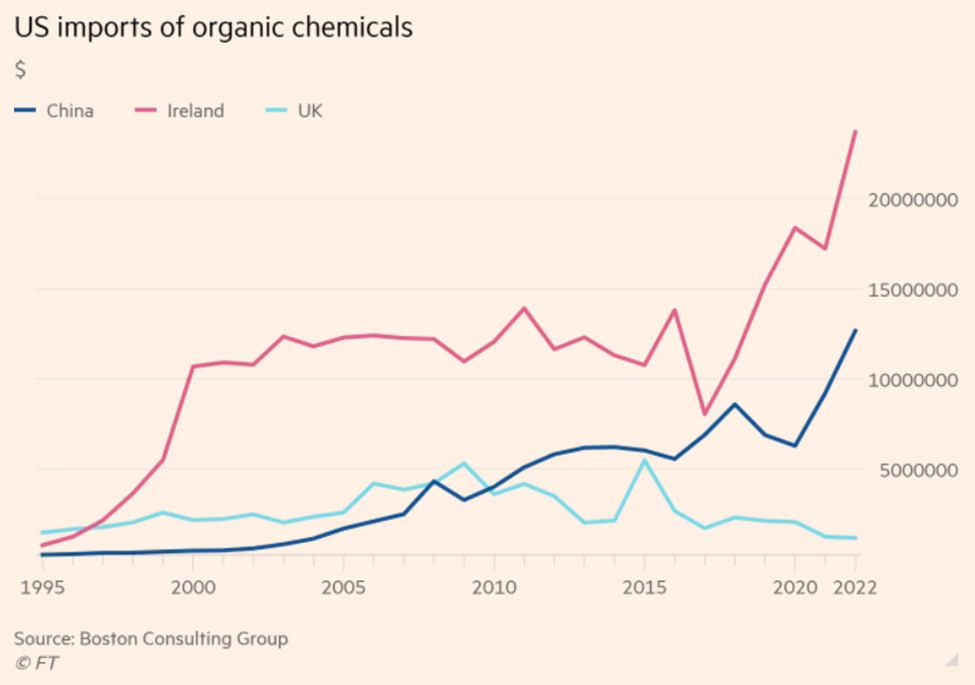

با کوچکنمایی از تأثیرات مستقیم برگزیت، تحلیلهای اخیر بیان میکند که کشمکشهای عملکرد تجاری بریتانیا فراتر از تجارت اتحادیه اروپا و بریتانیا است. مسائل شامل کاهش صادرات به ایالات متحده بوده که منعکسکننده چالشهای گستردهتر در چندین بخش، از جمله مناطقی مانند خودروها و مواد شیمیایی است که بریتانیا به طور سنتی در آن برتری دارد. پیچیدگیهای زیربنای این چالشها شامل عوامل مختلفی مانند تورم، روند تجارت جهانی، سرمایهگذاری کم و اثرات برگزیت میشود. بدیهی است که موانع بریتانیا به قبل از برگزیت میرسد و موضوعات گستردهتری را فراتر از محدوده آن در بر میگیرد. توصیههای کارشناسان، مانند رائول روپارل، بر نیاز به آمادگی برای چالشهای آینده به جای تمرکز بر چالشهای گذشته تأکید دارد. این راهبرد شامل شناسایی صنایع با رشد بالقوه و موقعیت راهبردی بریتانیا برای بهرهمندی از رونقهای آینده است.

مقامات پولی انگلستان چه خوابی برای اقتصاد بریتانیا دیدهاند؟

علیرغم نشانههایی از کند شدن اقتصاد بریتانیا، هیو پیل، اقتصاددان ارشد بانک مرکزی انگلستان تاکید کرده است که نباید نبرد این بانک مرکزی با تورم بالا فعلا به پایان برسد. پیل دوره کنونی سیاست پولی بریتانیا را چالشبرانگیز توصیف کرد و به این موضوع اشاره نمود که افزایش فشارهای قیمتی ناشی از شوکهای مختلف مانند همهگیری و هزینههای انرژی همچنان ادامه خواهد داشت. وی بر ضرورت مقاومت مقامات پولی بریتانیا در برابر اصرار برای اعلام موفقیت پیش از موعد، و تغییر تمرکز از مبارزه با تورم که در اکتبر ۴.۶ درصد، بسیار بالاتر از هدف ۲ درصدی بانک مرکزی انگلستان منتشر شد، تأکید کرد. پیل معتقد است که اگرچه کاهشی در اشتغال و فعالیتهای اقتصادی انگلیس به وجود آمده، اما عمدتاً ناشی از سمت عرضه است، و نه تقاضا. بنابراین، افت فعلی فعالیتهای اقتصادی لزوماً فشارهای تورمی را کاهش نمیدهد، و شاخصهای کلیدی مانند تورم خدمات و رشد دستمزدها به طور قابل توجهی بالا هستند.

پس از اشاره به کاهش احتمالی نرخ بهره در سال آینده، اظهارات اخیر پیل نسبت به انتظارات بازار انحراف داشته و باعث شگفتی سرمایهگذاران شد. با این حال، وی از اظهار نظر در مورد مسیر مشخص نرخ بهره خودداری کرد و در عوض بر حمایت از سیاست پولی منقبضتر و سختتر مداوم تمرکز کرد. با پرداختن به دادههای اخیر که نشاندهنده رشد آهستهتر قیمتهاست، پیل در مورد نوسانات دادههای ماهانه هشدار داد و بر ماهیت پایدار نرخهای تورم سرسختانه بالا که با ثبات رشد قیمتها در میانمدت ناسازگار است، تاکید کرد. در نهایت او بر ارزیابی بازنگریشده بانک مرکزی انگلستان از ظرفیت اقتصاد بریتانیا تاکید نمود که حاکی از کاهش فضای رشد بدون تشدید تورم است. به گفته پیل، این تغییر پیامدهای مهمی برای سیاست پولی دارد.

از سوی دیگر، اندرو بیلی، رئیس بانک مرکزی انگلستان، به بازارها در مورد بیاهمیت جلوه دادن ماهیت مداوم تورم در بریتانیا هشدار داده است. وی تاکید کرده که بانک مرکزی انگلستان در نظر دارد نرخ بهره خود را در سطوح بالا برای مدت طولانی حفظ کند. در جلسهای با نمایندگان مجلس، بیلی ابراز نگرانی کرد که سرمایهگذاران به دادههای اخیر که حاکی از کاهش قابل توجه تورم کل در ماه اکتبر بود، اهمیت میدهند. بازارها در حال حاضر پیشبینی میکنند اولین کاهش نرخ بهره توسط بانک مرکزی انگلستان از ۵.۲۵ درصد فعلی در ژوئن سال آینده اتفاق بیفتد و به دنبال آن کاهش ۰.۷ درصدی دیگری در سال ۲۰۲۴ ارائه گردد. در سخنان پایانی خود، بیلی بر نگرانی بانک مرکزی انگلستان در مورد تداوم طولانی مدت تورم و بر تمرکز خود بر دستمزدها و معیارهای تورم زمینهای مانند تورم خدمات تاکید کرد.

علیرغم کاهش اخیر تورم، آخرین پیشبینیهای بانک مرکزی انگلستان بیان دارد که رشد سالانه شاخص قیمت مصرفکننده میواند تا پایان سال ۲۰۲۵ به زیر هدف برسد. بیلی بیان کرد که رویکرد پولی فعلی بانک مرکزی انگلستان باید در نهایت تورم را به هدف ۲ درصدی خود هدایت کند. با این حال، وی تصدیق نمود که سرعت رشد دستمزدها و تورم خدمات همچنان بالاست که احتمال تورم قویتر از حد انتظار در ماههای آینده را افزایش میدهد. بانک مرکزی انگلستان قبلاً در مورد ریسکهای تورمی مرتبط با درگیریهای ژئوپلیتیکی مانند درگیری اسرائیل و غزه هشدار داده بود. پیشبینیهای اخیر ظرفیت اقتصاد بریتانیا برای رشد بدون افزایش قیمتها را کاهش داده است. سر دیو رامسدن، معاون بانک مرکزی انگلستان، برای توضیح تصمیم این بانک مرکزی برای حفظ نرخ بهره در سطح فعلی، به شاخصهایی مانند افزایش تورم خدمات اشاره کرد که در تضاد با انتظارات قبلی بازار است. کاترین مان، یکی از اعضای بانک مرکزی انگلستان که بهخاطر موضع انقباضی خود شناخته میشود، به دلیل دورنمای تورم پایدار بر نیاز به سیاستهای پولی سختتر تأکید نمود.

منبع: فایننشال تایمز