هفته پیش رو

- سرنوشت نفت به نتیجه نشست اوپک پلاس در روز پنجشنبه گره خورده است

- تورم منطقه یورو و شاخص هزینههای مصرف شخصی هسته ایالات متحده نیز قرار است در روز پنجشنبه منتشر شوند

- بانک مرکزی نیوزیلند احتمالاً نرخ بهره را در روز چهارشنبه ثابت نگه خواهد داشت

- هفته آینده علاوه بر تصمیم اوپک پلاس، انتشار تولید ناخالص داخلی و گزارش اشتغال، دلار کانادا را مورد آزمایش قرار خواهند داد

آیا اوپک پلاس با کاهش تولید موافقت خواهد کرد؟

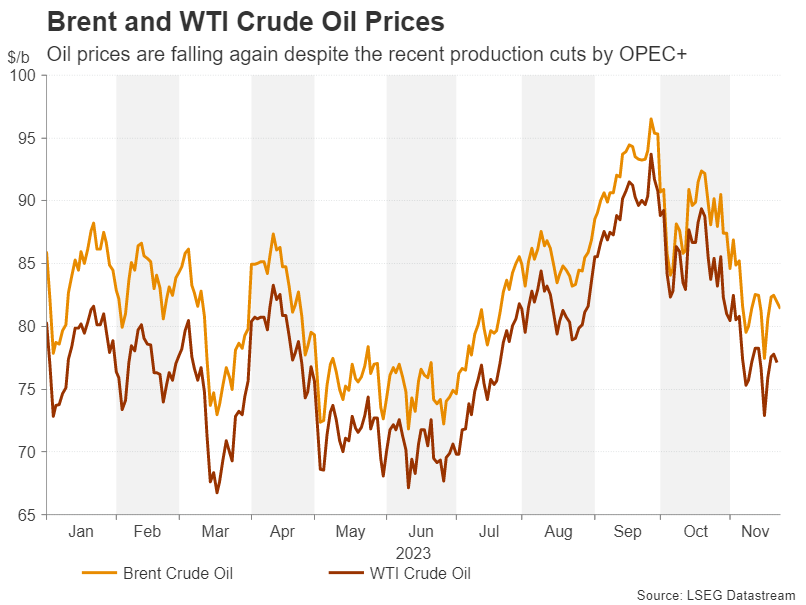

در بحبوحه تضعیف چشمانداز رشد برای اقتصادهای بزرگ در سال ۲۰۲۴، انتظارات مبنی بر اینکه تولیدکنندگان بزرگ نفت به زودی خبر از کاهش بیشتر تولید میدهند، تنها چیزی بود که اخیراً از قیمت نفت حمایت میکرد. اما زمانی که اوپک به طور غیرمنتظرهای اعلام کرد که جلسه به جای یکشنبه، ۲۶ نوامبر، به پنجشنبه آینده موکول شده است، این حمایت شکسته شد.

نمودار قیمتی نفت وست تگزاس و نفت برنت: قیمت نفت با وجود کاهش اخیر در تولید توسط اوپک پلاس همچنان در حال کاهش است

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

سرمایهگذاران این موضوع را نشانهای از وجود اختلافات فزاینده در میان اعضای اوپک مبنی بر اینکه آیا کاهش بیشتر تولید ضروری است یا خیر تعبیر کردهاند. شاید محتملترین سناریو این باشد که عربستان سعودی که بیشترین علاقه را برای جلوگیری از کاهش بیشتر قیمت نفت دارد، راهی برای مذاکره و رسیدن به نوعی مصالحه پیدا کند.

تنها مشکلی که وجود دارد این است که حتی اگر این سناریو به واقعیت تبدیل شود و اوپک پلاس بستهای را با هدف کاهش بیشتر عرضه در ماههای آینده ارائه کند، تقریباً به طور قطع این کاهش به آن حدی که در ابتدا هدف عربستان سعودی بود، نخواهد رسید. علاوه بر این، هر گونه پیشنهاد جدید برای کاهش به غیر از آنچه که احتمالاً قرار است در روز پنجشنبه اعلام شود، حالا دیگر احتمالاً از بین گزینهها حذف خواهد شد.

با در نظر گرفتن افزایش تولید توسط کشورهایی که عضو اوپک پلاس نیستند، به ویژه ایالات متحده، به سختی میتوان نتیجه مثبتی را برای قیمت نفت پیشبینی کرد. حتی اگر بازگشت قیمتی وجود داشته باشد، احتمالاً یک تغییر روند واقعی نیست و تنها یک اصلاح قیمت خواهد بود.

وجود ریسکهای تورم زدایی در صورت سقوط قیمت نفت به زیر ۸۰ دلار

اگر اوپک پلاس نتواند کاهش قابل توجهی در تولید اعمال کند، پیامدهایی برای ارزهای اصلی نیز خواهد داشت. افزایش قیمت نفت دلیل اصلی هاوکیش بودن بانکهای مرکزی مثل بانک مرکزی انگلستان و اروپا بوده است، و حتی باعث شد بانک مرکزی ژاپن به خروج از نرخ بهره منفی فکر کند.

اما این موضوع تا حد بسیار کمی برای فدرال رزرو صادق است، زیرا تقاضای مازاد به همان اندازه برای اقتصاد ایالات متحده در مبارزه با تورم بالا مشکل ایجاد کرده است.

بنابراین، اگر قیمت نفت کاهش یابد و زیر ۸۰ دلار در هر بشکه بماند، تورم چسبنده تهدید کمتری برای بانک مرکزی اروپا، بانک مرکزی انگلیس و بانک مرکزی ژاپن خواهد بود تا برای فدرال رزرو، و حتی واگرایی سیاست پولی دیگر به نفع دلار آمریکا نخواهد بود.

شاخص PCE هسته و یک تقویم اقتصادی شلوغ برای ایالات متحده

با نگاهی به تقویم اقتصادی هفته آینده برای ایالات متحده، ممکن است هم اخبار خوب و هم اخبار بد برای دلارمنتشر شود. تمرکز در ابتدای هفته بر روی بازار مسکن خواهد بود. آمار فروش خانههای نوساز برای ماه اکتبر در روز دوشنبه منتشر میشود، شاخص سالانه قیمت مسکن در روز سهشنبه و تغییرات ماهانه خانههای در انتظار فروش در روز پنجشنبه.

در روز چهارشنبه، انتظار میرود که برآورد تولید ناخالص داخلی سه ماهه سوم کمی از ۴.۹ درصد به ۵.۰ درصد سالانه افزایش یابد، در حالی که در روز جمعه، انتشار شاخص مدیران خرید بخش تولید ایالات متحده به گزارش موسسه ISM مهم خواهد بود. این شاخص در سال گذشته در محدوده انقباضی بوده است و اگرچه پیشبینی میشود در ماه نوامبر افزایش یابد، انتظار میرود که زیر سطح ۵۰ در ۴۷.۷ باقی بماند.

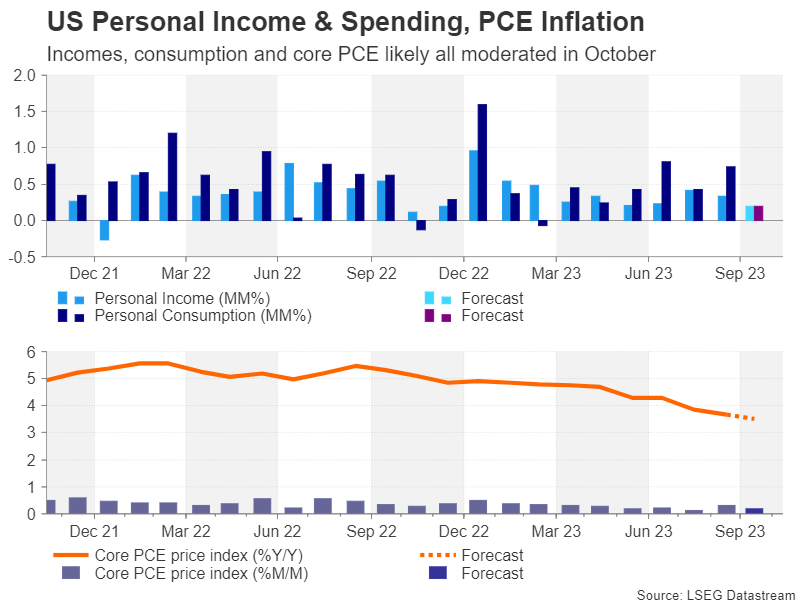

با این حال مهمترین رویداد هفته آینده، انتشار مجموعه دادههای اقتصادی در روز پنجشنبه خواهد بود که شامل درآمد و هزینهکردهای شخصی و همچنین شاخص PCE هسته میشوند. انتظار میرود هم درآمد شخصی و هم هزینهکرد شخصی در ماه اکتبر تعدیل شده باشند و تنها ۰.۲ درصد ماهانه افزایش یابند، که نشان میدهد مصرفکنندگان در ابتدای سه ماهه جدید، پس از ولخرجی در تابستان، حالا سر کیسه را سفت کردهاند.

نمودار درآمد و هزینهکرد شخصی در آمریکا و تورم PCE: درآمدها، مصرف و PCE هسته احتمالاً همگی در اکتبر کاهش یافتهاند

پیشبینی میشود که شاخص بسیار مهم تورم PCE هسته نیز کاهش یافته است و پیشبینیها حاکی از کاهش نرخ سالانه از ۳.۷ درصد به ۳.۵ درصد در اکتبر هستند.

با فرض اینکه هیچ غافلگیری در تقویم اقتصادی رخ ندهد، دادههای هفته آینده باید از این دیدگاه حمایت کنند که تورم و اقتصاد به طور کلی در حال سرد شدن هستند. احتمالاً تعبیر بازارها اینگونه خواهد بود که اگر سیاست پولی، خیلی محدود کننده نشود، فدرال رزرو باید تا اواسط سال ۲۰۲۴ شروع به کاهش نرخ بهره کند.

اما از دیدگاه فدرال رزرو، هنوز راه زیادی تا رسیدن به هدف ۲ درصدی باقی مانده است. در هفته آینده قرار است سیاستگذاران از جمله رئیس فدرال رزرو آقای پاول در روز جمعه سخنرانی کنند و به احتمال زیاد سعی میکنند سرمایهگذاران را در مسیر درست هدایت کنند. بنابراین هم ریسکهای صعودی و هم ریسکهای نزولی برای دلار آمریکا در هفته آینده وجود دارد.

کاهش بیشتر تورم میتواند یورو را تحت فشار قرار دهد

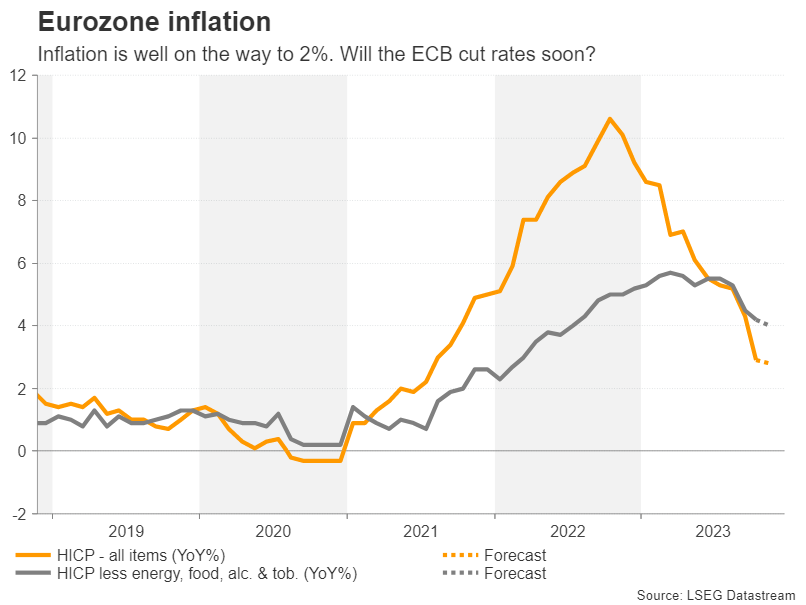

هفته آینده قرار است نرخ تورم منطقه یورو در روز سهشنبه منتشر شود که میتواند روند صعودی اخیر یورو را تحت تأثیر قرار دهد. پیشبینی میشود که شاخص قیمت مصرف کننده HICP در ماه نوامبر کمی کاهش یابد و از ۲.۹ درصد به ۲.۸ درصد برسد که پایینترین رقم در بیش از دو سال گذشته است. پیشبینی میشود نرخ هسته این شاخص که اقلام پرنوسان را محاسبه نمیکند، ۴.۰ درصد باشد، این عدد در ماه اکتبر ۴.۲ درصد بود.

تورم منطقه یورو: تورم به خوبی در حال حرکت به سمت ۲ درصد است. آیا بانک مرکزی اروپا نرخ بهره را به زودی کاهش میدهد؟

با توجه به اینکه اقتصاد منطقه یورو احتمالاً در سه ماهه چهارم وارد یک رکود فنی شده است و ترس از وقوع یک بحران انرژی تازه هنوز به واقعیت تبدیل نشده است، اما برخی از معاملهگران شرط میبندند که بانک مرکزی اروپا نرخ بهره را قبل از فدرال رزرو در سال آینده کاهش خواهد داد. حال باید پرسید که آیا جفت ارز EURUSD میتواند از سطح ۱.۱۰ دلار فراتر برود یا خیر؟

بانک مرکزی نیوزیلند میتواند پایان افزایش نرخ بهره را اعلام کند

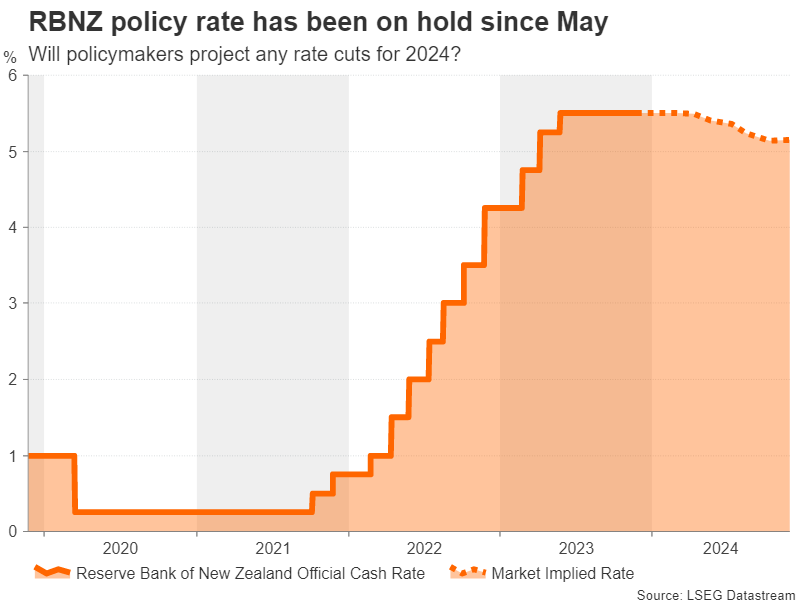

بانک مرکزی نیوزلند روز چهارشنبه تشکیل جلسه میدهد و به طور گسترده پیشبینی میشود نرخ بهره را در ۵.۵ درصد ثابت نگه دارد، آخرین باری که بانک مرکزی نیوزلند نرخ بهره را افزایش داد ماه مه بود. اگرچه نیوزیلند یکی از بالاترین نرخهای تورم را در میان اقتصادهای پیشرفته دارد، اما تورم در حال کاهش است و مهمتر از آن اینکه سیاستهای پولی انقباضیتر در کند کردن اقتصاد موثر بودهاند.

نرخ بیکاری در حال افزایش است، در حالی که نرخ مصرف اخیراً کند شده است. این موضوع تا حدودی با افزایش شدید شاخص اطمینان تجاری در چند ماه گذشته در تضاد است، اگرچه ممکن است بیشتر به بهبود شرایط اقتصادی در چین و افزایش امید به فرود نرم در ایالات متحده مرتبط باشد تا شرایط داخلی فعلی در نیوزیلند.

با این وجود، سیاستگذاران احتمالاً قضاوت خواهند کرد که نیازی به انقباض بیشتر نیست، در نتیجه توجه به مدت زمانی که قرار است نرخ بهره در سطوح فعلی باقی بماند معطوف میشود. بانک مرکزی نیوزلند پیشبینیهای سه ماهه به روز شده خود را در روز چهارشنبه منتشر خواهد کرد. واکنش اصلی دلار نیوزیلند به تغییراتی در مسیر آتی نرخ بهره در این پیشبینیها بستگی خواهد داشت.

شکل۴نرخ بهره بانک مرکزی نیوزیلند از ماه مه ثابت مانده است: آیا سیاستگذاران کاهش نرخ بهره را برای سال ۲۰۲۴ پیشبینی میکنند؟

در ماه آگوست، بانک مرکزی نیوزلند پیشبینی کرده بود که نرخ بهره برای مدت طولانیتری بالاتر میماند و فقط تا پایان سال ۲۰۲۴ اندکی کاهش مییابد. اگر بانک مرکزی نیوزلند دیگر انتظار کاهش نرخ بهره را در سال ۲۰۲۴ نداشته باشد، جفت ارز NZDUSD میتواند به رشد خود ادامه پیدا کند.

دلار کانادای ضعیف خود را برای هفتهای سخت آماده میکند

هفته آتی برای دلار کانادا نیز بسیار مهم خواهد بود زیرا گزارش تولید ناخالص داخلی برای سه ماهه سوم در همان روزی که اوپک پلاس تشکیل جلسه میدهد (پنجشنبه) منتشر خواهد شد، گزارش اشتغال برای ماه نوامبر نیز در روز جمعه منتشر میشود.

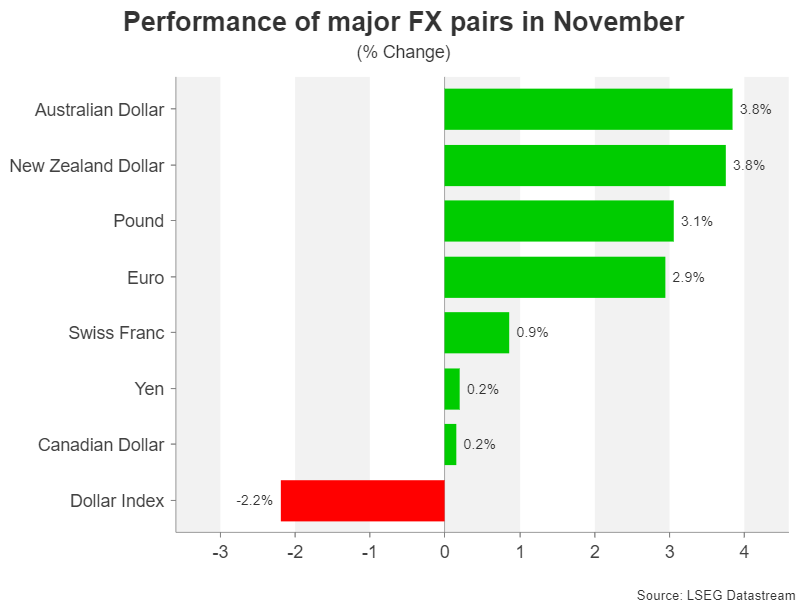

دلار کانادا در ماه نوامبر تا حدودی در میان ارزهای اصلی عقب مانده است، به طوری که خیلی انتظار نمیرود تقویت شود و روند صعودی دلار آمریکا از جولای همچنان دست نخورده باقی مانده است. مقصر اصلی این موضوع، کاهش قیمت نفت از اواخر ماه سپتامبر است.

عملکرد جفت ارزهای اصلی فارکس در ماه نوامبر

اما از طرفی دیگر، قیمتگذاری بازارها برای کاهش نرخ بهره در سال ۲۰۲۴ باعث ایجاد فشار بر دلار کانادا شده است. همین چند ماه پیش بود که سرمایهگذاران باقی ماندن نرخ بهره بالای ۵ درصد در طول سال آینده را پیشبینی میکردند، اما حالا حداقل سه کاهش ۰.۲۵ درصدی در نرخ بهره را قیمتگذاری کردهاند.

اگر در هفته آینده گزارش تولید ناخالص داخلی و رشد اشتغال بهتر از انتظارات باشند، دلار کانادا میتواند خود را کمی بالا بکشد، اما این موضوع تنها در صورتی امکانپذیر خواهد بود که اوپک پلاس با تمدید کاهش تولید تا سال ۲۰۲۴ موافقت کند.

نگاه دلار استرلیا به CPI استرالیا و PMI چین

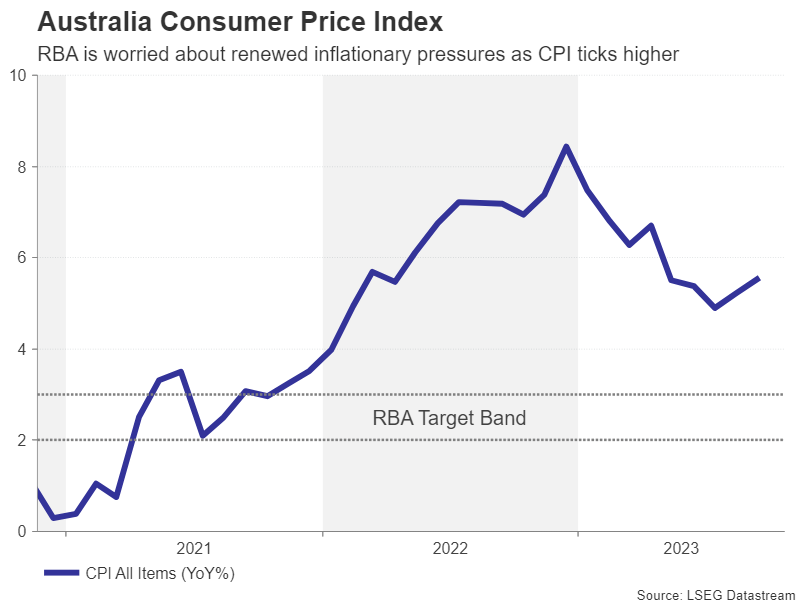

دیگر ارز کالایی که در هفته آینده در کانون توجه قرار خواهد گرفت دلار استرالیا خواهد بود، معاملهگران شاخصهای اقتصادی داخلی و چینی را زیر نظر دارند. دلار استرالیا در هفته گذشته رشدی قوی را تجربه کرد زیرا میشل بولاک، رئیس جدید بانک مرکزی استرالیا، در بحبوحه نگرانیهای مجدد در مورد تورم به لحن هاوکیش خود ادامه داده است، در نتیجه انتشار شاخص CPI ماهانه در روز چهارشنبه بدون شک توجه زیادی را به خود جلب خواهد کرد

شاخص قیمت مصرف کننده استرالیا: نگرانی بانک مرکزی استرالیا از تشدید فشارهای تورمی بعد از افرایش جزئی CPI

سایر دادههایی که برای استرالیا در هفته آینده منتشر میشوند عبارتند از: آمار ساخت و سازهای تکمیل شده و مخارج سرمایهای برای سه ماهه قبل در روزهای چهارشنبه و پنجشنبه و آمار خردهفروشی در روز سه شنبه.

علاوه بر این، شاخصهای مدیران خرید بخش تولیدی برای چین که در روزهای پنجشنبه و جمعه منتشر میشوند، در بحبوحه نگرانیهای مداوم سرمایهگذاران در مورد قدرت بهبود در دومین اقتصاد بزرگ جهان و بزرگترین شریک تجاری استرالیا، حائر اهمیت زیادی خواهند بود.

منبع: XM