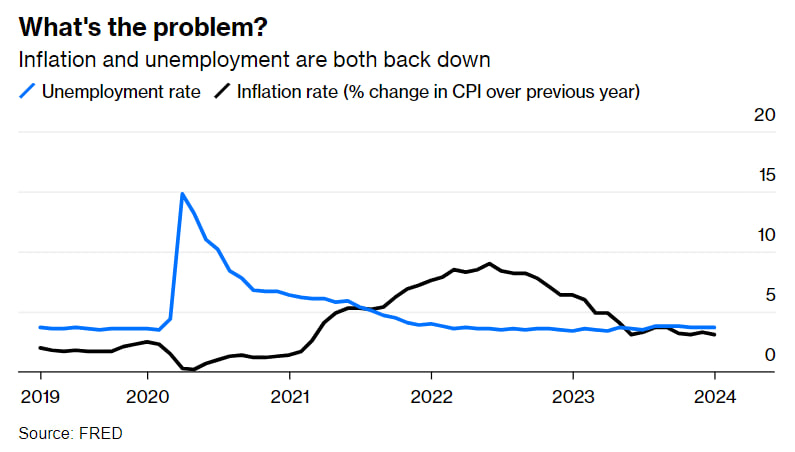

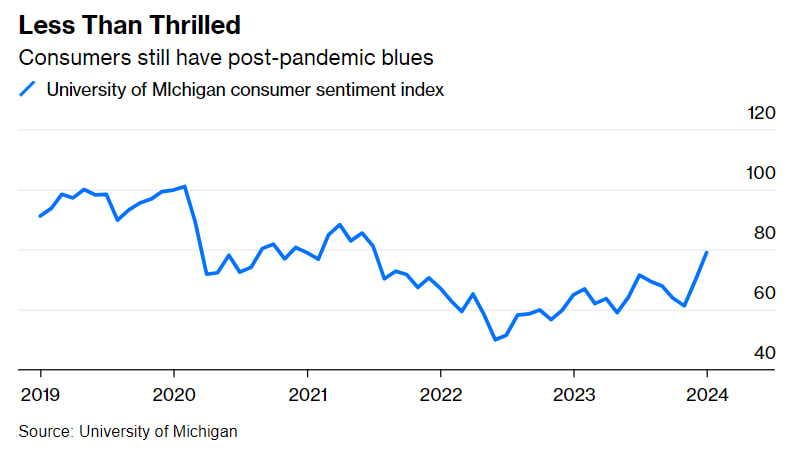

ماههاست که اقتصاددانان از شکاف آشکار بین وضعیت واقعی اقتصاد آمریکا و برداشت مصرفکنندگان از آن متحیر شدهاند. نرخ بیکاری پایین بوده، تورم به میزان قابل توجهی کاهش یافته و رشد واقعی دستمزدها از سرعت افزایش قیمتها پیشی گرفته است. با این حال، احساسات مصرفکنندگان همچنان پایینتر از حد انتظار است. مقاله جدیدی از دفتر ملی تحقیقات اقتصادی (NBER) توضیحی مختصر و قانعکننده ارائه میکند: «مصرفکنندگان، برخلاف اقتصاددانان مدرن، هزینه پول را بخشی از هزینههای زندگی خود میدانند.»

نویسندگان این مقاله لری سامرز، وزیر خزانهداری سابق آمریکا، کارل شولتز و جاد کرمر از دانشگاه هاروارد و مارین بولهویس از صندوق بینالمللی پول هستند. سوابق اخیر سامرز در مورد پیشبینی تورم جای بحث دارد، زیرا او در مورد فشار ناشی از تقاضای بیش از حد و نیاز به مهار آن در اوایل کار درست میگفت، اما قضاوت قاطعانه او مبنی بر اینکه برای مهار مجدد سرعت رشد قیمتها، نرخ بیکاری باید افزایش یابد، تاکنون اشتباه بوده است. با این حال، مقاله جدید به جای پیشبینی، تلاشی علمی است و به نظر میرسد سعی در حل معمای مصرفکننده دارد، اما مانند بسیاری از پاسخهای خوب، سوالات بیشتری را نیز مطرح میکند.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

تا به حال، بحثهای زیادی در مورد این موضوع وجود داشته است که اگر اقتصاد عالی عمل میکند، پس چرا مردم متوجه آن نشدهاند؟ مدتهاست اقتصاددانان به شاخص فلاکت بلومبرگ (Misery Index) که نرخ بیکاری به علاوه نرخ تورم است، توجه داشته، اما گیج شدهاند. این عدد در حال حاضر بسیار پایینتر از میانگین بلندمدت آن است. با این حال، همانطور که توسط نظرسنجی دانشگاه میشیگان اندازهگیری میشود، احساسات مصرفکنندگان با وجود بهبود اخیر، همچنان پایینتر از میانگین بلندمدت است. در ظاهر، مردم بدون هیچ دلیل عینی افسرده هستند.

بسیاری از عوامل برای توضیح وضعیت احساسات مصرفکنندگان در نظر گرفته شده است. دیدگاه رایجی وجود دارد که مردم نادان هستند و متوجه آنچه در حال وقوع است، نمیشوند. البته نظریههای دیگری نیز مطرح شدهاند. افزایش قیمتها بیشتر بر کالاها و خدماتی تأثیر گذاشته که بخش قابل توجهی از بودجه خانوار کمدرآمد را تشکیل میدهند. در واقع، سطح کلی قیمتها جدا از نرخ افزایش آنها، برای کسانی که درآمد ثابت اسمی دارند یا با ناامنی مالی دست و پنجه نرم میکنند، اهمیت ویژهای دارد.

روانشناسی هم ممکن است عاملی مهم در این وضعیت باشد: پس از سالها تورم بسیار پایین که مصرفکنندگان را به ثبات عادت داده بود، افزایش ناگهانی قیمتها به طور نامتناسبی باعث نگرانی شد. در همین حال، شاید ناامیدی از سیاستهای ناکارآمد دولت آمریکا روحیه ملی را چنان پایین آورده و به شاخص احساس مصرفکننده نیز سرایت کرده باشد.

این مقاله جدید استدلال میکند که عامل اصلی احساس گرانی بیشتر توسط مردم نسبت به آمار رسمی تورم، عمدتا نرخ بهره بالاست. در واقع، نرخ بهره در محاسبات تورم لحاظ نمیشود، اما بر هزینههای زندگی تأثیر میگذارد. نرخ بالای بهره وام مسکن، خرید خانه را گرانتر میکند، نرخ بالای وام خودرو، خرید ماشین را پرهزینهتر میسازد و برای بسیاری از مصرفکنندگان، نرخ بالای بهرهی کارت اعتباری، قیمت نهایی کالاها و خدمات را افزایش میدهد. این مقاله نشان میدهد که در نظر گرفتن هزینهی استقراض در اندازهگیری تعدیلشده قیمتهای مصرفکننده، میتواند تا ۷۵ درصد شکاف ظاهری بین احساس مردم و آمار رسمی تورم را توجیه کند.

حالا شاید بپرسید که چرا شاخص قیمت مصرفکننده (CPI) و سایر معیارهای تورم، از ابتدا هزینههای استقراض را شامل نمیشوند؟ این سوال خوبی است. در نظر گرفتن اعتبار یا همان وام به عنوان خدمتی فروشی با قیمت مشخص شبیه سایر خدمات، چندان هم عجیب نیست. در واقع، هزینههای بهره گاهی به طور غیرمستقیم وارد محاسبات میشوند. برای مثال، بخش اجاره خودرو در CPI شامل مؤلفه هزینه بهره است، اما به طور کلی، به دلیل پیچیدگی ذاتی اندازهگیری تورم، هزینههای بهره عمدتا کنار گذاشته میشوند و اضافه کردن آنها، این کار را حتی دشوارتر میکند.

از سوی دیگر، مسکن چالشی جدی است، چرا که خانه هم یک سرمایهگذاری است و هم نوعی هزینهی مصرفی به شمار میرود. تا قبل از ۱۹۸۳، CPI برآوردی از تورم مسکن مالکان را در نظر میگرفت که شامل نرخ بهره وام به همراه قیمت خانه و سایر هزینهها میشد؛ در واقع، اجزای سرمایهگذاری و مصرف با هم ادغام میشدند.

این شیوه محاسبه که از نظر تئوری دچار ابهام بود، منجر به بزرگنمایی تورم تشخیص داده شد. بنابراین، از ۱۹۸۳ به بعد، تورم هزینهی مالکیت خانه با مفهوم بهای اجاره معادل مالکیت (OER) سنجیده میشود؛ یعنی مبلغی که مالک باید برای اجاره همان خانه بپردازد. این رویکرد، بر جنبهی مصرفی مالکیت خانه تمرکز میکند. اما تمرکز بر OER باعث حذف نرخ بهره وام از محاسبات میشود که این خود، نادیده گرفتن مؤلفهی مهمی از هزینهی واقعی زندگی است.

محاسبه هزینههای مسکن، دلایل دیگری برای دشواری سنجش تورم ایجاد میکند. هزینههای مسکن، حدود ۲۵ درصد از سبد کالاهای مصرفی در شاخص قیمت مصرفکننده را تشکیل میدهد و این رقم در نرخ هسته CPI حتی بیشتر است. با این حال، این هزینه نشاندهنده خریدی فرضی است، نه خریدی واقعی. همانطور که آلن رینولدز از موسسهی کِتو اشاره میکند، این روش قصد دارد تغییرات ماهانه قیمتی را اندازهگیری کند که هیچکس پرداخت نمیکند. همچنین، این روش موجب تاخیر در برآورد نرخ تورم میشود و آن را به طور مصنوعی پایین نگه میدارد. رویکرد معیار در اتحادیه اروپا، به سادگی حذف کردن این هزینهها از محاسبات است. اگر ایالات متحده تورم را به روش اتحادیهی اروپا اندازهگیری میکرد، شاخص CPI در ژانویهی گذشته، به جای ۳.۱ درصد، تنها ۲.۳ درصد افزایش مییافت.

به طور خلاصه، اگر هزینههای زندگی با در نظر گرفتن هزینههای بهره، با دقت بیشتری اندازهگیری میشد، تورم بالاتر میبود و شکاف بین احساسات مردم و اعداد و ارقام، تا حد زیادی توضیح داده میشد. از طرف دیگر، اگر هزینههای زندگی با حذف هزینههای مسکن مالکان (که در این مقاله به آن احتمال پرداخته نشده است) با دقت بیشتری اندازهگیری میشد، تورم پایینتر میبود و شکاف احساسات مردم و اعداد و ارقام، حتی بیشتر میشد.

بدیهی است که تعریف تورم، چه برسد به اندازهگیری آن، کار سادهای نیست. هزینههای زندگی برای هر فردی متفاوت است و خانوار مختلف، با نرخهای تورم کاملاً متفاوتی روبرو هستند. هر روش اندازهگیری ممکن است نکتهای را در نظر نگیرد، به ویژه زمانی که فشارهای غیرمنتظره (مانند همهگیری یا جنگ) الگوهای اقتصادی را برهم بزنند. بنابراین، اگر مردم میگویند نسبت به وضعیت اقتصادی ناامید هستند، در رد کردن ارزیابی آنها عجله نکنید.

مسئلهی دیگری نیز وجود دارد که باید در نظر گرفته شود. صرف نظر از اینکه هزینههای بهره در محاسبات تورم لحاظ شود یا خیر، آنها قطعاً بر احساسات مردم نسبت به هزینههای زندگی تأثیر میگذارند. هنگامی که فدرال رزرو برای کاهش تقاضا، نرخ بهره را افزایش میدهد، باعث میشود بسیاری از خانوار با وضعیت بدتری روبرو شوند. گاهی اوقات این امر ضروری است، اما هرگز آسان نیست. بسیاری از اقتصاددانان بر این باورند که گرم نگه داشتن اقتصاد، سیاست خوبی است، زیرا هر گونه افزایش قیمت میتواند به سرعت و بدون دردسر حل شود, البته نه همیشه!

منبع: بلومبرگ