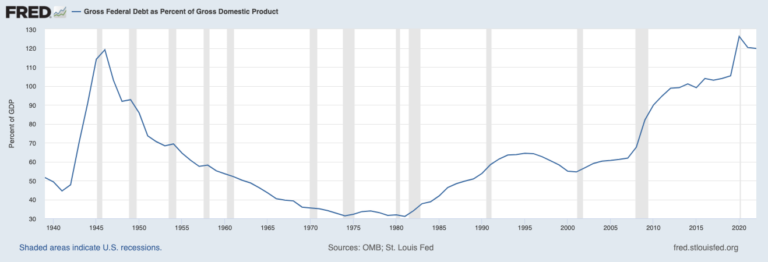

اندازه بدهی ملی ایالات متحده اخیراً توجه زیادی را به خود جلب کرده است که دلایل خوبی هم دارد. کسری هزینهکردها در طول همه گیری ویروس کرونا بسیار زیاد بود و کل بدهی آمریکا را به رقم خیره کننده ۳۱ تریلیون دلار رساند. یک راه بهتر برای اندازه گیری اندازه بدهی، درصدی از تولید اقتصادی سالانه آمریکا یعنی تولید ناخالص داخلی است. این نسبت همچنین از بالاترین رکورد جنگ جهانی دوم فراتر رفته و در سال ۲۰۲۰ به بیش از ۱۲۰% تولید ناخالص داخلی رسیده است.

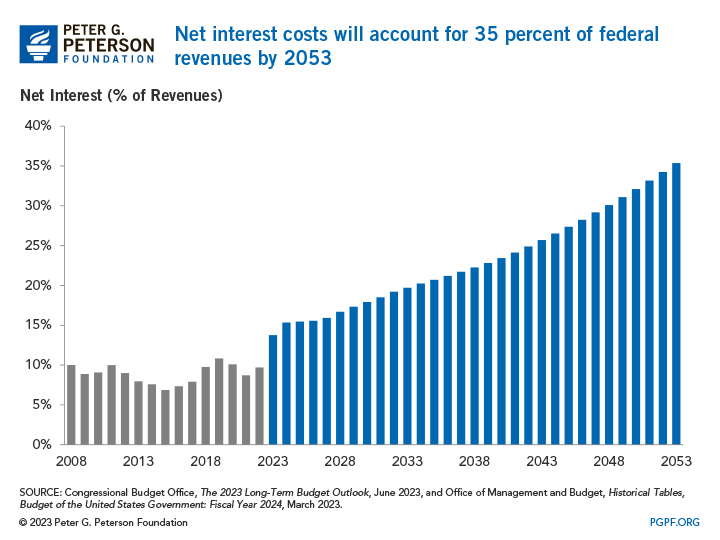

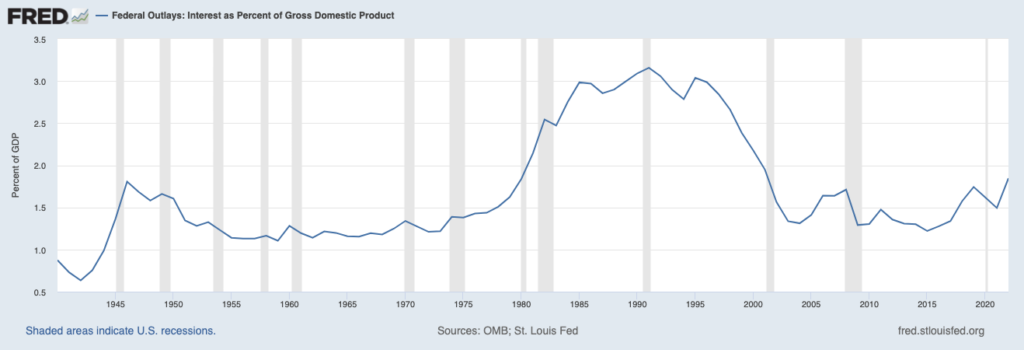

سایر اقتصاددانان به پرداخت بهره به عنوان درصدی از تولید اقتصادی اشاره میکنند. در این مورد، اعداد کمتر نگران کننده هستند. پرداختهای فعلی بسیار پایینتر از اوجهای دهههای ۸۰ و ۹۰ است. اما یک هشدار بزرگ در اینجا وجود دارد: بدهی فعلی با نرخ بهره تاریخی پایین صادر شده است و بسیاری از بدهیها به زودی با نرخهای بسیار بالاتری تامین مالی خواهند شد. دفتر بودجه کنگره (Congressional Budget Office) تخمین میزند که در مسیر فعلی، هزینههای بهره خالص میتواند ۳۵%از درآمد فدرال را تا سال ۲۰۵۳ تشکیل دهد. این سناریویی است که در آن آمریکا هیچ کاری برای تغییر مسیر انجام ندهد. بنابراین، مقالات اخیر وال استریت ژورنال و توجه رسانهها به بدهی ملی خواهد بود.

نمونههایی در گذشته وجود دارد که نشان میدهد بدهیهای زیاد کشورها را به سمت ورشکستگی یا نزدیک به آن سوق میدهند، مانند یونان (۲۰۰۸)، آرژانتین (۲۰۰۱ و ۲۰۲۰)، روسیه (۱۹۹۸) و مکزیک (۱۹۸۲). این کشورها اقتصادهای بسیار کوچکتری نسبت به ایالات متحده دارند و هیچ یک از آنها مانند دلار آمریکا از وضعیت ارز ذخیره جهانی برخوردار نیستند. از سوی دیگر، بدهی ژاپن بیش از ۲۵۰% تولید ناخالص داخلی آن است و همچنان با نرخهای بسیار پایین وام میگیرد.

هزینههای بهره خالص تا سال ۲۰۵۳، ۳۵ درصد از درآمد فدرال را شامل میشوند

utofx.com/ارز-ذخیره-یا-reserve-currency-چیست؟

افراد با رویکرد بدهی و کسری هاوکیش از زمان تأسیس کشور آمریکا وجود داشتهاند، زمانی که بدهیهای فرانسه و هلند بودجه جنگ انقلابی (Revolutionary War) را تامین کردند. الکساندر همیلتون با ایجاد یک بانک ملی با مخالفتهای شدید روبرو شد. از قضا، تنها بار در تاریخ آمریکا که بدهی ایالات متحده پرداخت شد در سال ۱۸۳۷ توسط اندرو جکسون بود و یک رکود اقتصادی به دنبال آن رخ داد. (رویکرد بدهی هاوکیش تاکید زیادی بر کنترل بودجه دولت دارد)

اینجاست که بحث در مورد بدهی و کسری گیج کننده و به مرز گمراه کننده میرسد. اجازه دهید واضح بگوییم: ایالات متحده هرگز واقعاً بدهی خود را پرداخت نخواهد کرد یا حتی احتمالاً آن را کاهش نخواهد داد. در عوض، اندازه اقتصاد و در نتیجه درآمد مالیاتی رشد خواهد کرد تا سطح نسبی پرداخت بدهی و بهره در طول زمان قابل مدیریت باشد. این همان چیزی است که پس از جنگ جهانی دوم و در همه زمانهای دیگر، به استثنای سال ۱۸۳۷، اتفاق افتاد و بدهیها برای تأمین مالی یک جنگ یا بحران افزایش یافتند.

آنچه آمریکا میتواند انجام دهد و احتمالاً انجام خواهد داد کاهش کسری بودجه سالانه، تفاوت بین درآمدهای دولت (مالیات) و مخارج است. کاهش کسری، رشد بدهی را کند میکند، به اقتصاد اجازه رشد میدهد و نسبت بدهی به تولید ناخالص داخلی را کاهش میدهد. بنابراین، به سطوح بدهی در تریلیون دلار عادت کنید. دولت شبیه به خانوار نیست و اقتصاد خانوار برای آن کاربرد ندارد. به یاد داشته باشید که پرداخت بهره به دارندگان اوراق قرضه نیز نشان دهنده درآمد در دسترس برای مصارف اقتصادی است. وقتی بدهی در سطح معقولی نگه داشته شود، یک دارایی نیز محسوب میشود (به تعبیر همیلتون).

همه اینها چه معنایی برای سرمایه گذاران دارد؟ اگر تخصیص سبد سرمایهگذارای خود را به بازار سهام محدود میکردید، رویکرد کسری هاوکیش در دهه ۱۹۸۰ برای شما مفید نبود. همین امر در مورد دهه ۹۰، اوایل دهه و ۲۰۱۰ صدق میکند.

آیا این بدان معناست که بدهی مهم نیست؟ نه دقیقا. به محض از سرگیری شرایط عادی در کسب و کارها، احتمالاً در چند سال آینده تصویب کاهش بودجه در کنگره را شاهد خواهیم بود. آمریکا کسری بودجه را در دهه ۹۰ و دوباره پس از بحران بزرگ مالی کاهش داد و میتواند آن را دوباره انجام دهد. سوال بزرگتر این است که چه زمانی ما قدرت و اراده سیاسی برای رسیدگی به شکافهای مالی شناخته شده در تامین اجتماعی، مدیکر (Medicare) و مدیکید (Medicaid) خواهیم داشت. دولت آمریکا میداند که برای تقویت این برنامههای شبکه ایمنی ضروری چه کاری باید انجام دهد و هر چه بیشتر منتظر بماند، این تعمیر پرهزینهتر خواهد شد. (مدیکر یک برنامه ملی بیمه اجتماعی است که توسط دولت فدرال ایالات متحده آمریکا از ۱۹۶۵ مدیریت میشود و دسترسی بیمه درمانی را برای آمریکاییان بالای ۶۵ سال و افراد جوانتر دارای ناتوانی و نیز افراد دارای مشکل دیالیز تضمین میکند. مدیکید برنامه بهداشتی آمریکا برای خانوادهها و افراد با منابع و درآمد کم است. انجمن بیمه درمانی آمریکا مدیکید را «یک برنامهٔ بیمهٔ دولتی برای افرادی از همه سنین که درآمد و منابع کافی برای پرداخت مراقبت بهداشتی را ندارند» توصیف میکند. مدیکید بزرگترین منبع تأمین بودجهٔ خدمات بهداشتی و پزشکی برای افراد کم درآمد در آمریکا است.)

بدهی از نظر تاریخی بالا است و پرداختهای بهره با توجه به نرخهای بهره بالاتر، افزایش خواهد یافت. برای کاهش کسری بودجه و هماهنگی بیشتر بودجه فدرال با درآمدها، تغییراتی لازم است. آیا این باعث نگرانی خواهد بود؟ آیا تعطیلی دولت به دلیل افزایش سقف بدهی ایده خوبی است؟ هرگز. آیا باید امیدوار باشیم سیاستگذاران عاقل لوایح هزینهکرد و اصلاحات استحقاقی را برای تغییر روند تصویب کنند؟ بله، و من انتظار میرود که این اتفاق رخ دهد.

منبع: blairbellecurve

برای پیگیری اخبار روز و فوری فارکس و بازارهای جهانی به کانال تلگرام UtoFX بپیوندید.

خسته نباشید عرض میکنم خدمت تیم uto fxو عرض تشکر بخاطر سایت فوق العده تون و اطلاعات اقتصادی فوق العاده ای که در اختیار مخاطب میزارید.بعنوان یه پیشنهاد میخام از شما که تحلیل های هفتگی پیش از شروع هفته معامالاتی بر روی شاخص های سهام آمریکا ،شاخص دلار ،اقتصاد چین و اروپا با توجه به انتظارات خودتون در سایت منتشر کنید که بعنوان یه تحلیل معتبر میشه رو تحلیل های شما حساب کرد و در طول هفته روی اونها برای معاملات کار کرد.