در مقالات قبلی، علل تورم قیمتی در گذر زمان را مورد مطالعه قرار دادیم. در مقاله پیشرو بیشتر به بررسی رابطه نرخ بهره و تورم خواهیم پرداخت.

به طور خلاصه، نرخ تورم در یک اقتصاد از ترکیب دو عامل زیر نشات میگیرد:

(۱) رشد عرضه پول

(۲) تغییرات قابل توجه در بهرهوری و یا فراوانی منابع

دورههای وامدهی سریع بانکی یا کسریهای مالی بزرگ ( نتیجتا، رشد سریع عرضه پول) باعث ایجاد محیطهای تورمی میگردند. در حالی که دورههای ریاضت مالی و یا رویدادهای اهرمزدایی بخش خصوصی ( نتیجتا، رشد آهسته یا انقباض کامل عرضه پول) منجر به شکل گرفتن محیطهای ضدتورمی (deflationary) یا تورم کاهنده (disinflation) میشوند.

دورههای رکود فناوری، ناکارآمدی اجتماعی، اولویت بالاتر تابآوری در برابر بهرهوری و راندمان، جنگ و محدودیت منابع طبیعی به دلیل تأثیرات منفی بر عرضه کالا و خدمات، همگی به تجربه تورم کمک میکنند. از سوی دیگر، دورههای پیشرفت در فناوری، تخصصگرایی نیروی کار، فدا کردن تابآوری در برابر بهرهوری و راندمان، صلح سیاسی و مدنی و منابع طبیعی فراوان به دلیل تأثیرات مثبت خود بر عرضه کالا و خدمات، همگی به تجربه کاهش نرخ تورم کمک میکنند.

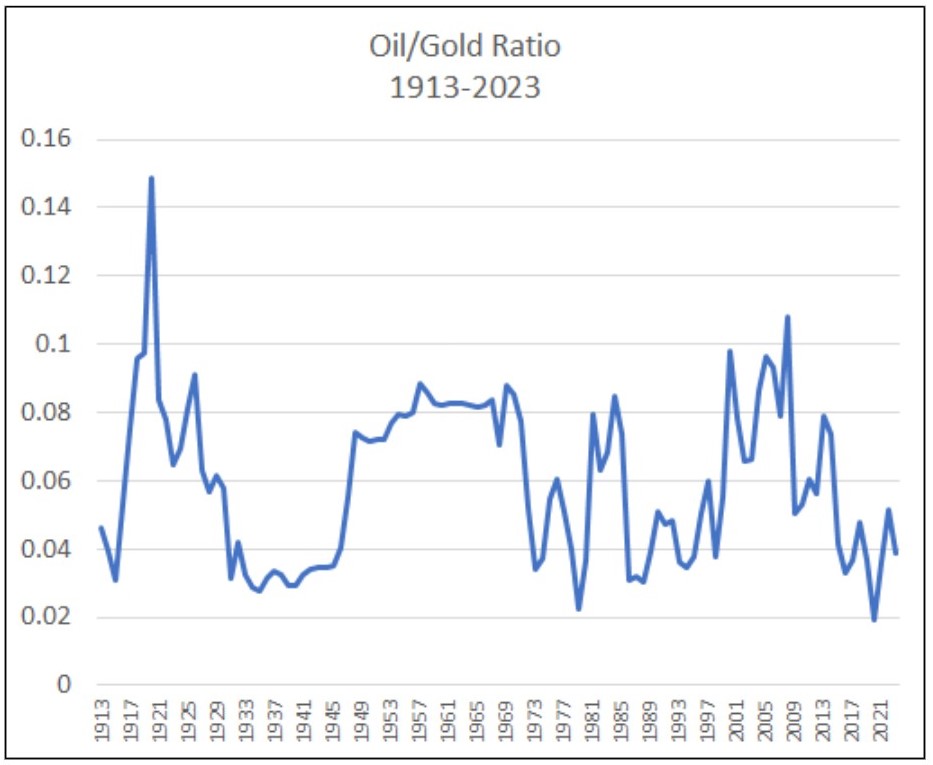

یک مثال کاربردی در این زمینه، مقایسه دو نمودارِ قیمت نفت (بر حسب طلا) و قیمت نفت (برحسب دلار آمریکا) در گذر زمان است.

در اینجا، نمودار قیمت نفت برحسب طلا از سال ۱۹۱۳ ارائه شده است. ما میتوانیم ببینیم که نمودار، عمدتا مابین ۰.۰۲ و ۰.۱۴ اونس طلا به ازای هر بشکه نفت در نوسان بوده است، اما به طور کلی در یک محدوده ثابت قرار دارد. دورههای رشد عالی اقتصادی و یا جنگهای عظیم، عموماً باعث ایجاد تقاضای بالا و عرضهی محدود نفت میگردند که متعاقبا سبب ایجاد قیمتهای بالا در نفت میشوند. دورههای رکود بزرگ و دورههای صلح، عموماً باعث ایجاد تقاضای پایین، عرضهی فراوان و متعاقبا قیمتِ پایین نفت میشوند:

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

نمودار قیمت نفت برحسب طلا از سال ۱۹۱۳

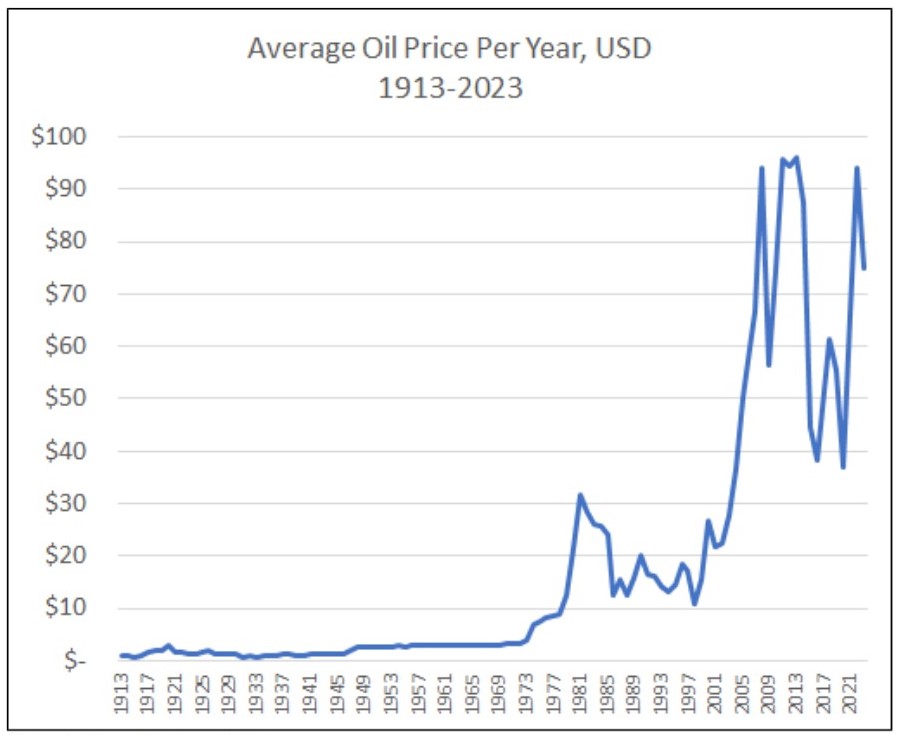

در اینجا، نمودار قیمت نفت بر حسب دلار آمریکا از سال ۱۹۱۳ نمایش داده شده است. نوسان در نسبت عرضه بر تقاضا (بین این نمودار و نمودار قبلی) یکسان است. اما قیمت نفت به دلیل روند مداوم افزایش عرضهی پول (نتیجتا کاهش مداوم ارزش دلار)، دارای یک روند نماییِ افزایشی است:

نمودار قیمت نفت بر حسب دلار آمریکا از سال ۱۹۱۳

از سال ۱۹۱۳ بطور میانگین، فقط ۱.۵ درصد طلای استخراج شده بیشتر نسبت به سال قبل وجود داشته است. اما رشد سالانه حجم دلار، به طور میانگین ۷ درصد نسبت به سال گذشته بوده است. بنابراین قیمت نفت بر حسب طلا تقریبا ثابت باقی میماند، اما بر حسب دلار تمایل به افزایش دارد. همچنین در گذر زمان، فناوری ما را در کشف و استخراج نفت کارآمدتر میکند.

بیشتر بانکهای مرکزی، به جای تورم صفر درصدی، دارای هدف تورمی سالانه ۲ درصد هستند. در طولانی مدت، قیمت دارایی هایی مانند نفت و گوشت، طلا، املاک و مستغلات با سرعت قابلتوجهی، سریعتر از میزان تورم رشد کردهاند. در حالی که ارقام میانگین افزایش قیمت ها، توسط چند مقولهی کاهشدهنده تورم مانند لوازم الکترونیک و منسوجات (در این صنایع، افزایش بهرهوری چشمگیر بوده) کاهش یافتهاند. سیاستگذاران با کاهش مستمر ارزش پول مشکلی ندارند و حتی تمایل به آن دارند، اما نمیخواهند روند افزایش حجم پول از کنترلشان خارج شود.

حالا با توجه به آنچه که مطرح شد، در چارچوب سیستم مالی موجود و در زمانی که افزایش قیمت ها بسیار بالاتر از نرخ هدف تورم است، بانکهای مرکزی چه کاری باید انجام دهند؟ در این جا است که رابطه بین نرخ بهره و تورم از اهمیت بالایی برخوردار میشود.

این یکی از مباحث داغ اقتصاد کلان در چند سال گذشته بوده است. انتقاد از سیاست پولی فعلی به شکل امروزی، به حمایت روز دوشنبه صبح بدل شده است (یک کنایه در فرهنگ آمریکایی-کانادایی؛ به معنای راهکاردهی برای یک چالشی که کار از کارش گذشته است). تمام افراد با گرایش مالی، هرکدام راهکاری مختلف برای جروم پاول (رئیس فدرال رزرو) ارائه میدهند که باید به جای کاری که انجام داده است، کاری متفاوت انجام میداد!

البته مشکل این است که بانکهای مرکزی تنها میتوانند بر زیرمجموعهای از علل ایجاد تورم اثر بگذارند. آنها به طور بسیار ناقص، توانایی تاثیر بر ایجاد اعتبار بخش خصوصی (وامدهی بانکی) را دارند. همچنین آنها میتوانند قوانین خاصی را بر سیستم بانکی خود تحمیل کنند (ولی قدرت بانک مرکزی برای انجام این کار، بستگی به حوزه اختیاراتِ تعیین شده توسط دولت دارد). بانکهای مرکزی قادر هستند برای تامین کسری مالی دولت، پول چاپ کنند. (در برخی زمینهها مجبور به انجام این کار میشوند)

بعلاوه، میتوانند برای مدت کوتاهی با اجتناب از خرید اوراق قرضه یا حتی فروش برخی از اوراق قرضهی موجود، برعکس این کار را انجام دهند. در برخی زمینهها، آنها حتی اختیار پولی کردن وامهای مسکن، اوراق قرضه شرکتی و سهام شرکتها را هم دارند و میتوانند این نوع اوراق را نیز بخرند.

برای بیان پیچیدگی بیشتر این موضوع باید به این نکته اشاره شود که استقلال بانک مرکزی چیزی است که میتواند در زمان صلح وجود داشته باشد، اما در زمان جنگ یا بحران به سرعت از بین میرود! استقلال بانک مرکزی در عمل به این معناست که یک رئیس جمهور نمیتواند رئیس بانک مرکزی را احضار کند و به او بگوید که درست قبل از انتخابات، نرخ بهره را کاهش دهد و یا دستکاریهای آشکار دیگری را انجام دهد.

با این حال، استقلال بانک مرکزی در طول بحرانهای واقعی به خوبی حفظ نمیشود. یک بانک مرکزی، تقریباً فرآیند دائما پولیسازی کسری بودجه دولت در طول جنگ یا بحران اوراق قرضه دولتی را تسهیل میکند و حتی اگر به نحوی در برابر چنین چیزی مقاومت کند، میتواند توسط قانونگذاران ملزم به انجام این کار شود!

در این مقاله قصد داریم که با بررسی رابطه بین نرخ بهره و تورم به این موضوع بپردازیم که در چه وضعیتی افزایش یا کاهش نرخهای بهره میتوانند خلق پول و افزایش قیمتی را سرکوب یا تشدید کنند.

منابع خلق پول

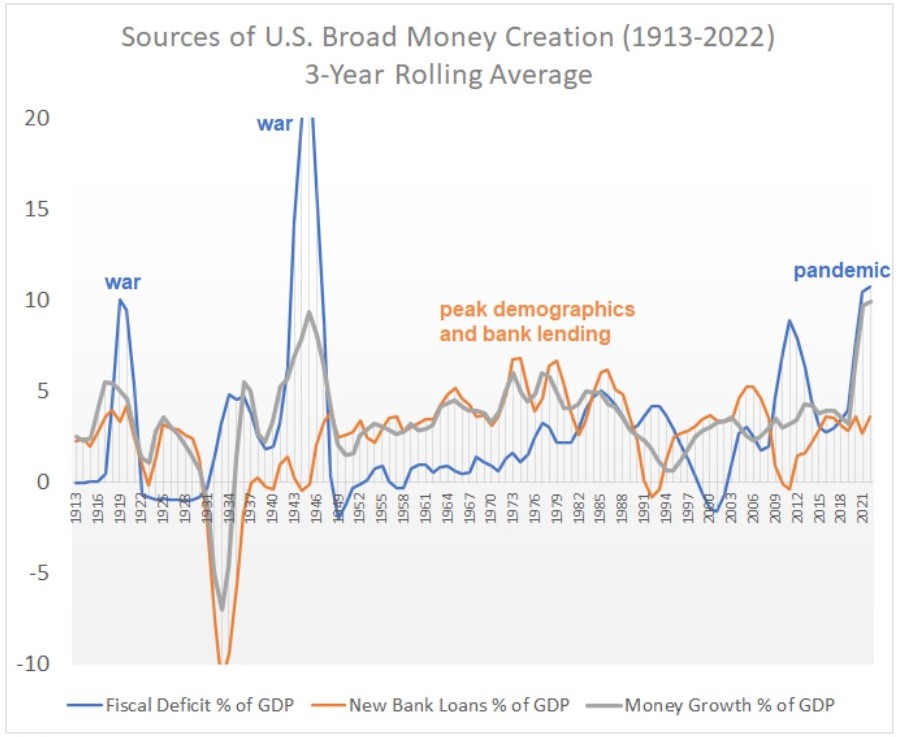

در سیستم مالی کنونی، بیشتر خلق نقدینگی به دلیل ترکیبی از کسری بودجه دولت و وامدهی بانکی اتفاق میافتد و میزان این دو منبع نسبت به یکدیگر در طول زمان تغییر میکند.

در دورههای تورمی دهههای ۱۹۴۰ و ۲۰۲۰، بیشتر رشد عرضه پول ناشی از کسری بودجه دولت (به ترتیب مربوط به جنگ و محرکهای اقتصادی مربوط به همهگیری ویروس کووید ۱۹) بود، اما در دهه ۱۹۷۰، بیشتر رشد عرضه پول متاثر از وامهای بانکی بود (در درجه اول، مربوط به جمعیت). بسیاری از تحلیلگران، زمانی که با هم در مورد نحوه مبارزه با افزایش قیمت ها صحبت میکنند، یا به صورت ناآگاهانه به دلایل و منابع تورم بسیار متفاوت اشاره میکنند و یا اینکه دچار گیجی میشوند!

این نمودار، میانگین چرخشی (rolling average) 3 ساله کسری بودجه دولت ایالات متحده (خط آبی)، وامهای بانکی جدید (خط نارنجی) و رشد عرضه نقدینگی (خط خاکستری) را به عنوان درصدی از تولید ناخالص داخلی از سال ۱۹۱۳ نشان میدهد:

کسری بودجه دولت ایالات متحده (خط آبی)، وامهای بانکی جدید (خط نارنجی) و رشد عرضه نقدینگی (خط خاکستری)

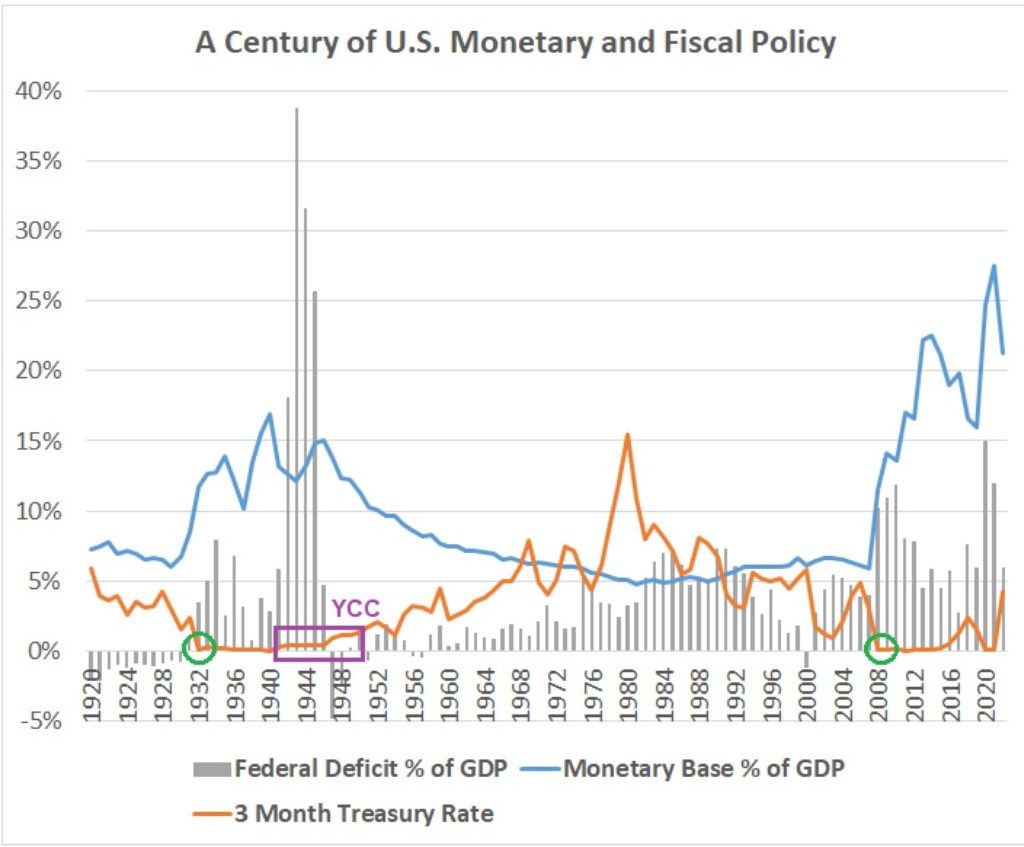

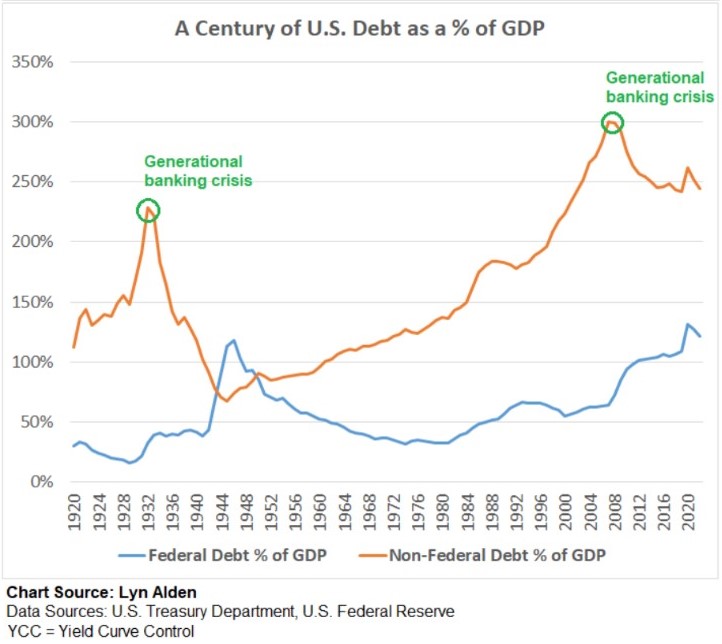

این نمودار، تاریخ کلی سیاست مالی و پولی ایالات متحده را از سال ۱۹۲۰ نمایش میدهد:

تاریخ کلی سیاست مالی و پولی ایالات متحده از سال ۱۹۲۰

تاریخ کلی سیاست مالی و پولی ایالات متحده از سال ۱۹۲۰

اگر با مکانیزمهای چگونگی خلق پول گسترده توسط دو عامل کسری بودجه دولت و وامدهی بانکی آشنا نیستید، توصیه میکنم مقاله ما در مورد خلق پول را بخوانید و سپس به خواندن این مقاله بازگردید.

در حال حاضر، جروم پاول رئیس فدرال رزرو، با دهه ۲۰۲۰ ( تورم ناشی از کسری بودجه، در محیطی که بدهی دولتی بالا است) مانند دهه ۱۹۷۰ رفتار میکند (تورم ناشی از وامدهی بانکی در محیطی که بدهی دولتی پایین بود).

او به شدت نرخ بهره را افزایش میدهد تا سعی کند وامهای بانکی را سرکوب کند، حتی اگر وام بانکی، دلیل تورم در این چرخه نبوده باشد. بسته به نحوه عملکرد برخی عوامل، این امر میتواند منجر به برخی از نتایج غیرشهودی شود.

رابطه نرخ بهره و تورم

افزایش یا کاهش نرخ بهره میتواند بر خلق پول و تورم تأثیر بگذارد، اما فقط به روش های غیر مستقیم. برخی افراد تصور میکنند که نرخهای بهره بالا برای درمان افزایش قیمتها هم لازم و هم کافی هستند، اما از نظر تاریخی اینطور نیست. در برخی زمینهها، نه لازم است و نه کافی. نرخ بهره فقط یک ابزار در میان چند ابزار موجود در جعبه ابزار بانک مرکزی هستند.

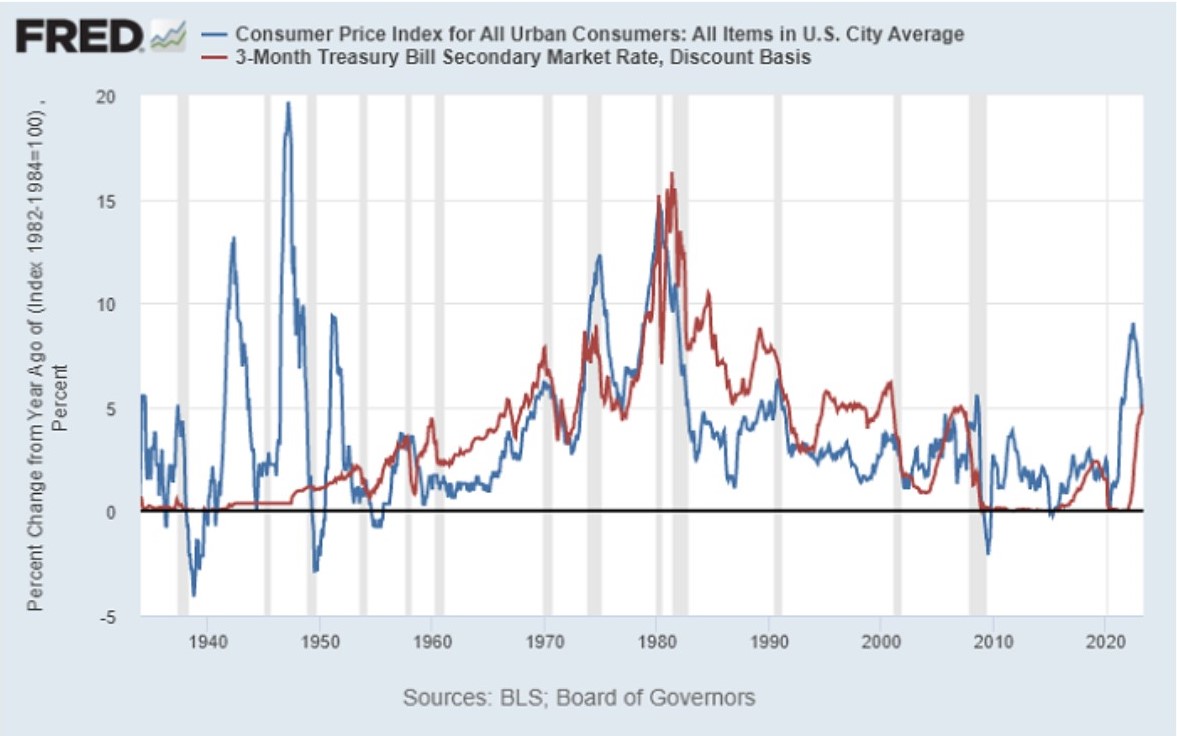

در اینجا، نرخ بهره کوتاهمدت در مقابل تورم رسمی شاخص قیمت مصرف کننده (CPI) از سال ۱۹۳۴ آمده است:

نرخ بهره کوتاهمدت در مقابل تورم رسمی شاخص قیمت مصرف کننده (CPI) از سال ۱۹۳۴

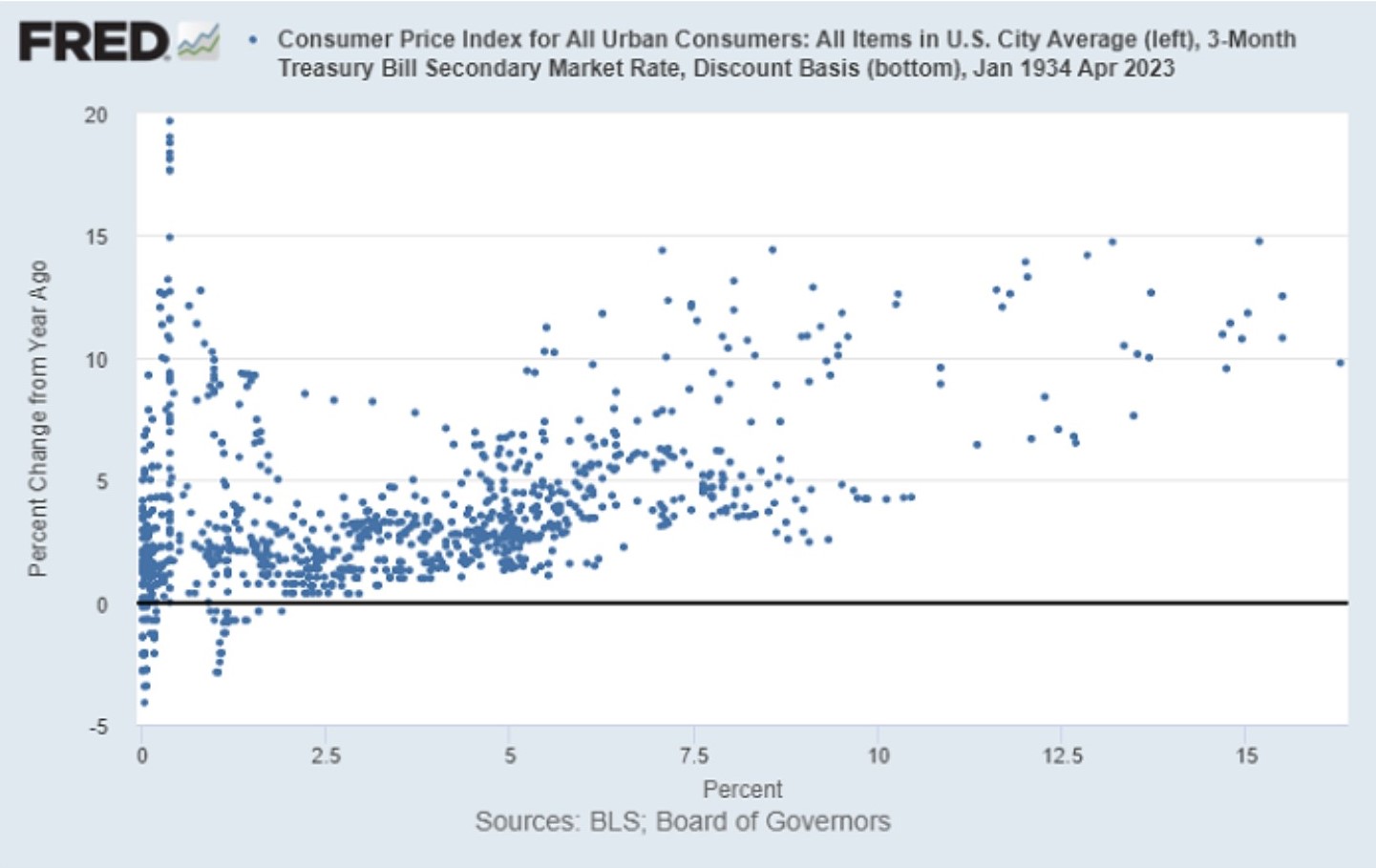

به بیان دیگر، در اینجا نمودار پراکندگی نمونهبرداری شده از رابطه بین نرخ بهره و تورم در آن دوره، با نرخ تورم (در محور چپ) و نرخ بهره (در محور پایین) آمده است:

نمودار پراکندگی نمونهبرداری شده از رابطه نرخ بهره و تورم

همانطور که مشاهده میشود، همبستگی به صورت نسبتا ضعیف وجود دارد. بانکهای مرکزی معمولا در واکنش به افزایش بالای قیمتها، نرخهای بهره را افزایش میدهند. اما دورههایی مانند دهه ۱۹۴۰ را نیز مشاهده میکنیم که هیچ همبستگی ندارند. به این دلیل که نرخ بهره تنها یکی از متغیرهای متعددی است که بر تورم تأثیر میگذارد، آن هم به روشهای خاص.

در یک کنفرانس سرمایهگذاری در سال ۲۰۲۲، استنلی دراکن میلر گفت که “زمانی که تورم به بالای ۵٪ برسد، هرگز پایین نمیآید مگر اینکه نرخ بهره بین بانکی فدرال رزرو (FUNDS RATE (FED، بالاتر از CPI باشد.”

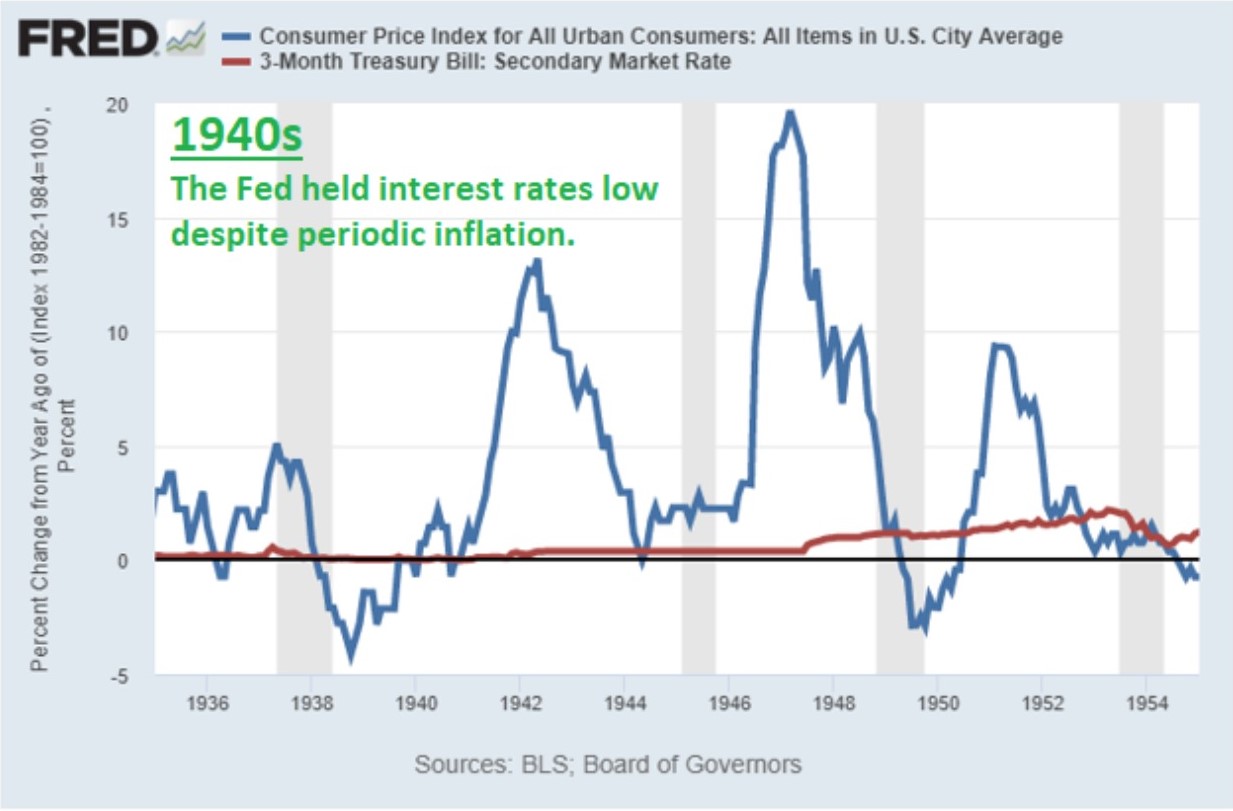

به ندرت پیش میآید که من با بزرگترین معاملهگر اقتصاد کلان تمام دوران مخالفت کنم، اما اتفاقاً او در این مورد اشتباه میکند؛ احتمالاً به دلیل نگاه نکردن به گذشته دور در دادهها و در نتیجه استفاده از کلمه “هرگز” بسیار بیپایه و اساس است. در دهه ۱۹۴۰، در حالی که فدرال رزرو نرخهای بهره را بسیار پایینتر از نرخ تورم نگه میداشت، تورم به سطح طبیعی بازگشته بود.

نمودار شاخص قیمت مصرف کننده نسبت به اسنا خزانه ۳ ماهه در سال ۱۹۴۰

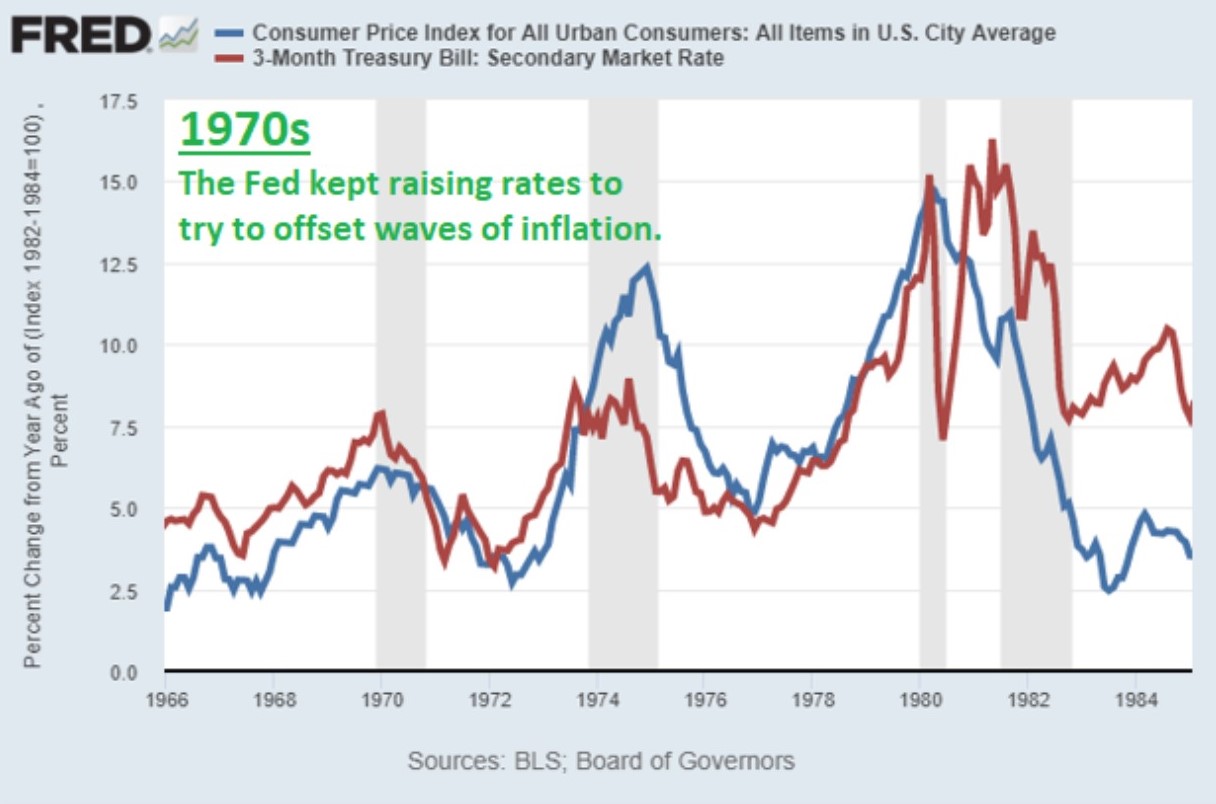

نمودار شاخص قیمت مصرف کننده نسبت به اسنا خزانه ۳ ماهه در سال ۱۹۷۰

دلیل این امر این بود که تورم دهه ۱۹۴۰ (چه در ایالات متحده و چه در سطح جهانی)، ناشی از پولی کردن مخارج دولتی در جنگ بود. وقتی که جنگ متوقف شد، مخارج کسری بودجه دولت هم متوقف شد، خلق سریع پول به پایان رسید و نتیجتا افزایش قیمت ها متوقف شد. بخشی از پولی که آنها خرج کردند، صرف ایجاد عرضه بیشتر کالاهای صنعتی شد؛ به خصوص صرف بسیاری از کارخانههایی که پس از جنگ تغییر کاربری دادند. با پایان یافتن جنگ، زنجیرههای تامین جهانی و بهرهوری بهبود یافتند. در نتیجه نرخ بهره ابزار کلیدی برای مبارزه با تورم در آن دوران نبود.

نرخ بهره و وام بانکی

اگر نرخ بهره کمتر از نرخ تورم باشد، انگیزهای برای مردم ایجاد میکند تا پول قرض کنند و داراییهای سخت بخرند. اعطای وام بانکی، پول گسترده بیشتری ایجاد میکند و بنابراین با بیشتر قرض گرفتن و استفاده از آن برای خرید داراییهای دیگر، عرضه پول افزایش یافته و تورم را در یک چرخه معیوب تشدید میکند.

اگر شرایطی وجود داشته باشد که تورم سالانه ۵ درصد همراه با برخی کاتالیزورهای تورمی مداوم در آینده باشند و شما بتوانید وام مسکن ۳۰ ساله با نرخ بهره ثابت برای خرید ملکی با قیمت مناسب و با نرخ بهره ۳ درصد دریافت کنید، چرا نباید چنین کاری انجام دهید؟

شما در اینجا در حال وام گرفتن با نرخ بهره تعدیل شده با تورم منفی هستید تا با استفاده از آن یک دارایی نسبتا کمیاب بخرید. سپس با صدور وام مسکن، بانک به دلیل نحوه عملکرد سیستم بانکی ذخایر کسری، پول بیشتری را وارد سیستم میکند. (در اینجا حساب بانکی کسی که خانه را فروخته است.) متعاقبا با افزایش تعداد افراد برای انجام این کار، قیمت داراییها و عرضه پول افزایش مییابد.

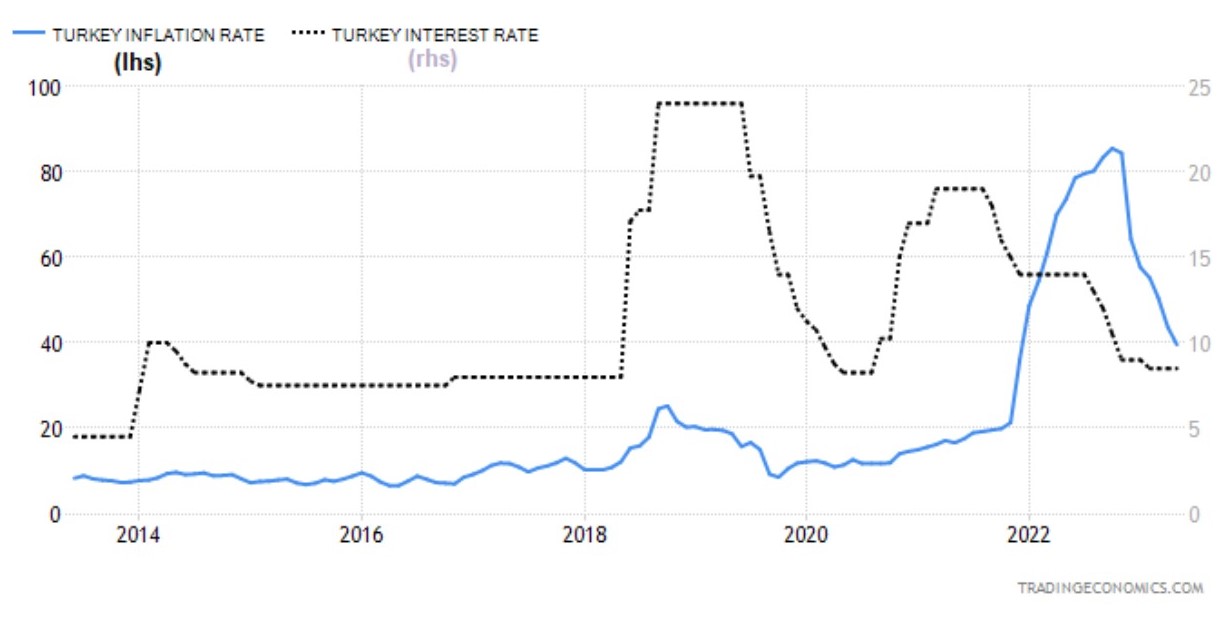

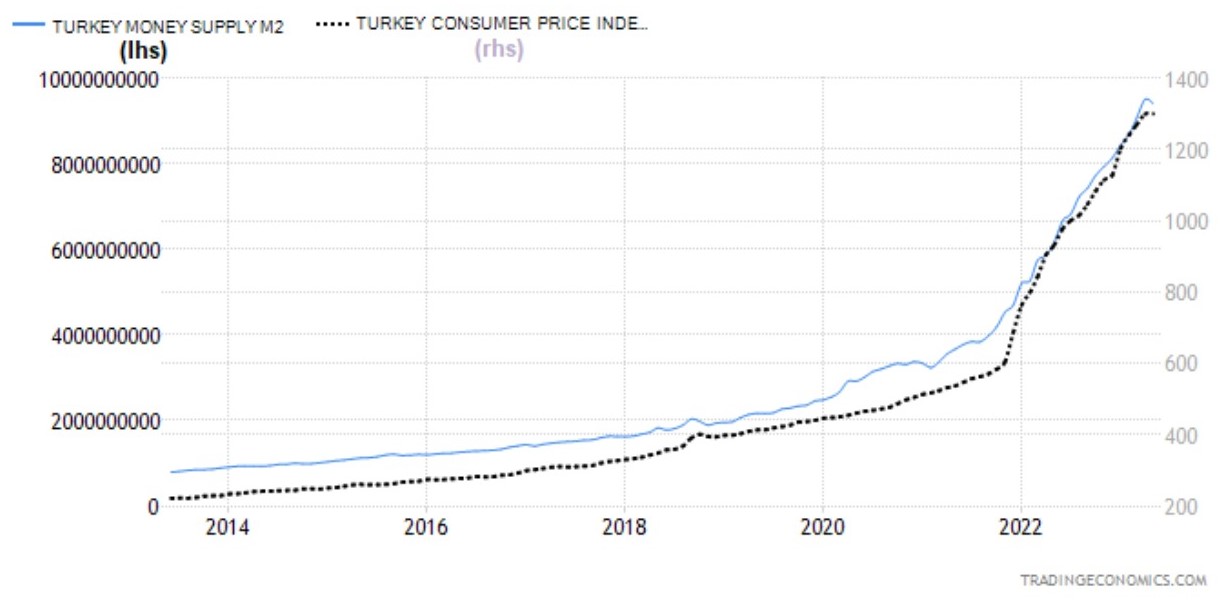

یک مثال افراطیتر از این شرایط عرضه پول گسترده و شاخص قیمت مصرف کننده در ترکیه است که هر دو طی یک سال و نیم گذشته بیش از دو برابر شده است، با تورمی که در اوج خود به سالانه ۸۰ درصد رسید، در حالی که نرخهای بهره در این کشور بین ۸ و ۱۸ درصد در نوسان بوده است. نرخ بهره در سطح مصرف کننده بالاتر بوده است، اما همچنان شاهد یک تورم عظیم نسبت به نرخ بهره هستیم.

انگیزه زیادی در بازار برای مردم و شرکتها وجود دارد که به لیر ترکیه قرض بگیرند و از آن برای خرید دلار آمریکا، سهام، طلا، املاک، بیت کوین، شراب یا هرچیز دیگری که انتظار میرود ۳ تا ۵ سال آینده بازده بالاتری نسبت به لیر داشته باشد، استفاده کنند. با وام گرفتن بیشتر پول، لیر بیشتری ایجاد میشود که حتی اگر آن را قرض ندهند یا نتوانند آن را قرض بگیرند، تلاش میکنند از نگهداری بیشتر آن امتناع ورزیده که این مساله منجر به سقوط قدرت خرید لیر و در نتیجه افزایش قیمت ها برای واردات، از جمله انرژی میشود.

بنابراین از نظر تاریخی، افزایش نرخهای بهره بالاتر از نرخ تورم، روشی کلیدی برای کاهش سرعت وامدهی بانکی و در نتیجه کاهش سرعت خلق پول گسترده ناشی از وامدهی بیش از حد نظام بانکی بوده است. همچنین انگیزههای قویتری برای نهادها ایجاد میکند تا ارزی را نگه دارند که کاهش ارزش لیر آن را تقویت کرده و میتواند هزینههای واردات را کاهش دهد. این رویکرد محیطی را فراهم میکند که در آن نرخهای بهره بالاتر به عنوان ابزاری برای مبارزه با تورم به خوبی جواب میدهد و ولکر در دهه ۱۹۷۰ معروفترین نمونه از اجرای آن را به نمایش گذاشت.

این اقدام به خوبی در محیطی با بدهی عمومی پایین و زمانی که نرخ بالای وام بانکی، علت اصلی رشد عرضه پول است (مانند دهه ۱۹۷۰) کار میکند. اگر نرخهای بهره به طور قابل توجهی بالاتر از نرخ افزایش قیمت ها باشد، بسیاری از مردم به سمت استقراض نمیروند و به جای آن، به نگه داشتن پول تشویق میشوند. همچنین قیمت داراییها را پایین میآورد که باعث میشود ارزش آنها به عنوان وثیقه وام کاهش یابد.

برعکس اگر رشد اقتصاد کند باشد و بانکهای مرکزی بخواهند با وامدهی بیشتر توسط بانکهای تجاری رشد را تقویت کنند، کاهش نرخهای بهره ابزاری است که به طور منطقی موثر است. با این حال، این اثر خطی نیست. ما در دهه ۲۰۱۰ شاهد این امر بودیم. اگر نرخ وام مسکن از ۱۵ درصد به ۵ درصد مانند دهه ۱۹۸۰ و ۱۹۹۰ کاهش یابد و میانگین قیمت مسکن، ضریب معقولی از درآمد متوسط کارگران باشد، در واقع میتوان انتظار داشت بسیاری از مردم به سمت استقراض و ایجاد اعتبار جدید حرکت کرده و تورم را افزایش دهند.

همچنین در چنین حالتی نیاز به ساخت خانه افزایش مییابد. با این حال، اگر نرخ وام مسکن از ۵ درصد به ۳ درصد کاهش یابد و میانگین قیمت مسکن مانند زمان حال نسبت به درآمد متوسط کارگران به طور غیرعادی بالا باشد، لزوما این عامل وام گرفتن بیشتر را تقویت نمیکند.

در طرف دیگر معادله، اگر نرخهای بهره برای مدت طولانی بسیار پایین باشد، بانکها به خوبی ریسکهای وامدهی را پوشش نمیدهند و ممکن است تنها با ارائه وام به وامگیرندگان بسیار معتبر، خطوط اعتباری را سخت کنند. همچنین این مساله منجر به سطوح پایین استقراض میشود. بنابراین، در دهه ۲۰۱۰، بسیاری از بانکهای مرکزی سعی کردند با کاهش نرخ بهره وامدهی بانکها را تقویت کنند، امری که محقق نشد.

نرخ بهره و کسری بودجه دولت

اگر تورم ناشی از کسری بودجه دولت سرسامآور باشد، نرخهای بهره بالا واقعاً کمک زیادی به متوقف کردن آن نمیکند. یک بانک مرکزی و سیستم بانکداری تجاری به طور کلی در هر صورتی مجبور هسنند، کسری بودجه افسار گسیخته دولت را تامین مالی کند. بنابراین اگر آنها به منظور کمک به دولت پول چاپ کنند (به نسبت پولی که از مدار خارج میشود)، پول بیشتری را وارد مدار اقتصاد میکنند. در این صورت تغییرات در نرخهای بهره از نظر تأثیری که ممکن است داشته باشند، در درجه دوم قرار میگیرند. مثل این است که وقتی کسی با شلیک گلوله زخمی میشود، به او استامینوفن بدهید. کاری که باید انجام شود، جلوگیری از خونریزی است.

در ابتدا، افزایش نرخ بهره در مواجهه با تورم ناشی از کسری بودجه بالا میتواند افزایش قیمت ها را کاهش دهد و این امر به نظر کارآمد میآید. انجام این کار به دلیل این موضوع است که فدرال رزرو به طور بالقوه میتواند نرخ وامهای بانکی را کاهش دهد و نتیجتا حتی با وجود کسری بودجه، در اقتصاد تغییر ایجاد کند. به عبارتی دیگر، آنها بر علت اصلی افزایش قیمت تأثیر نمیگذارند، اما به اندازه کافی عوامل دیگری را تحت تأثیر قرار میدهند که میتوانند به طور غیرمستقیم علت اصلی را به عقب برانند.

با این حال در گذر زمان، افزایش نرخ بهره و بالا نگه داشتن آن در محیطی که کسری افسارگسیخته بودجه دولت باعث تورم میشود، ریسک تشدید افزایش قیمت ها را به دنبال خواهد داشت. تحمیل نرخ بهره بالا بر بدهیهای دولتی، منجر به کسریهای سرسامآورتر میشود، زیرا اکنون آنها با پرداختهای بالون سود بدهیها (پرداخت سود بعلاوهی اصل پول در زمان اتمام سرسید اوراق بدهی) سروکار دارند و انجام این کار پول بیشتری را وارد اقتصاد میکند.

کسری بودجه برای دولت، یک مازاد برای بخش خصوصی است. برخلاف یک خانوار یا شرکتی که میتواند به دلیل ناتوانی کامل در پرداخت بدهی نکول کند، یک دولت مستقل که به ارز رایج خود بدهکار است، به جای نکول اسمی میتواند بانک مرکزی و سیستم بانکداری تجاری خود را مجبور به چاپ مابهالتفاوت آن کند و بنابراین فقط پول بیشتر و بیشتری را وارد سیستم مالی میکند.

به همین علت، اگر فدرال رزرو در جنگ دهه ۱۹۴۰ نرخ بهره را به شدت افزایش میداد، احتمالاً تورم کاهش پیدا نمیکرد و همچنین به راحتی هم میتوانست نرخ آن تشدید شود. این امر بخاطر این است که فدرال رزرو و سیستم بانکداری تجاری، به هر حال در پولی کردن کسری بودجه، گیر کرده بودند. نرخهای بهره احتمالاً میزان هزینههای جنگی انجام شده را تغییر نمیدادند و کسری مالی به دلیل تحمیل بهره بیشتر به بدهیها، افزایش پیدا میکرد که متعاقبا میتوانست باعث خلق پول بیشتر و ورود آن به چرخه اقتصاد شود.

چرا این موضوع پیچیده است؟

تحلیلگران اغلب در مورد رابطه بین نرخ بهره و تورم با یکدیگر بحث میکنند. نتیجهگیریها اکثرا خیلی سادهاند، زیرا غالبا آنها فقط جداگانه به کانال ایجاد پول از طریق وامدهی بانکی یا کانال کسری بودجه نگاه میکنند، نه هر دوی آنها به طور همزمان! و بدتر از آن، اغلب موضوعات نگاه سیاسی پیدا کرده است. رویکردهای اقتصادی پول سخت (سیاستهای پولی انقباضی) یا پول نرم (سیاستهای پولی انبساطی)، موضوعات اقتصادی بسیار حساس از لحاظ سیاسی هستند. بنابراین مردم تمایل دارند به جایی اینکه رو در رو در این زمینهها صحبت کنند، پشت به هم صحبت کنند.

تعدادی از تحلیلگران مدام خواستار این هستند که فدرال رزرو برای فرونشاندن تورم، بیشتر و بیشتر هاوکیش باشد. نظر آنها این بوده است که اگر نرخ بهره ۳ درصد (برای فرونشاندن افزایش قیمت ها) کاری از پیش نبرد، آن را به ۴ درصد افزایش دهید. اگر ۴ درصد کاری از پیش نبرد، به ۵ درصد افزایش دهید. اگر ۵ درصد این کار را نکرد، به ۶ درصد… حتی در صورت لزوم، باعث ایجاد رکود در اقتصاد شوید. از نظر آنها اگر به اندازه کافی محکم روی پول چنگ بزنید (سیاستهای سختگیرانه بیشتر)، مطمئناً سختگیری تورم را از سیستم خارج میکند.

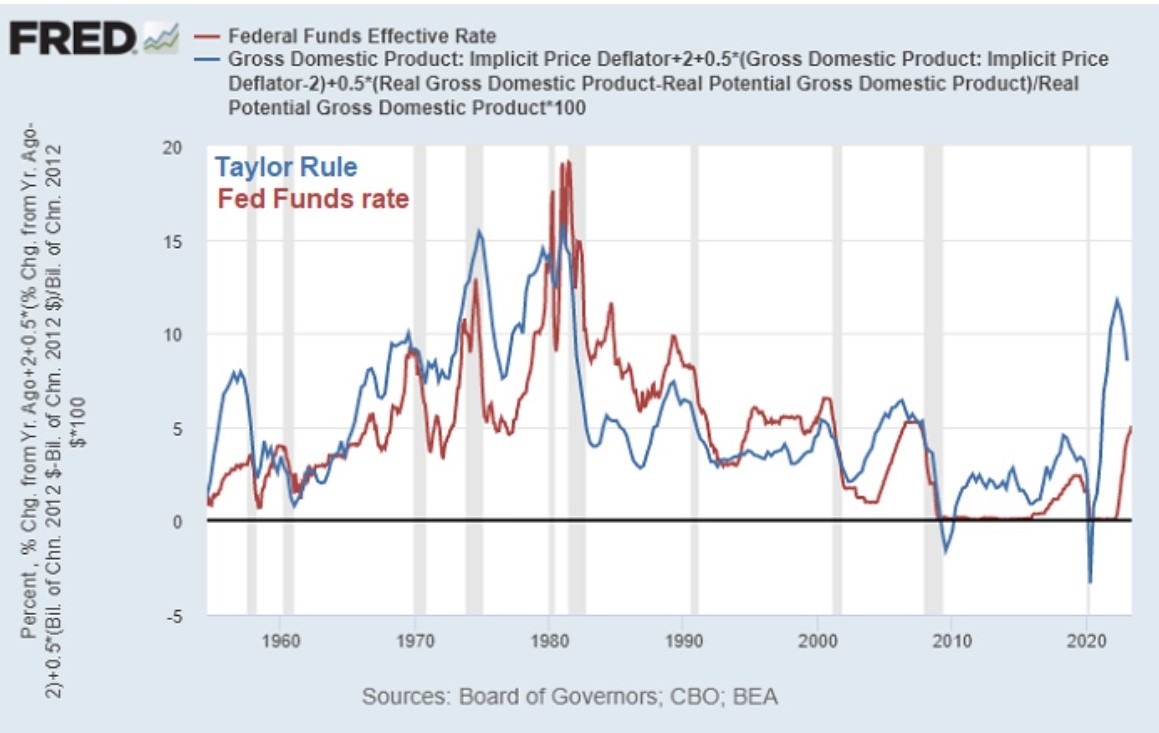

در واقع، قانون تیلور میگوید که فدرال رزرو در این چرخه باید تا نزدیک به ۱۲ درصد نرخ بهره را افزایش دهد (ولی اکنون “فقط” به ۸٪ کاهش مییابد). این نوع مدل تقریباً کاملاً بر این فرض استوار است که رشد عرضه پول مبتنی بر وامدهی، علت اصلی افزایش قیمت ها است:

نرخ موثر بودجه فدرال و تولید ناخالص داخلی

و در واقع نرخ بهره بالاتر ممکن است در کوتاهمدت، به دلایل غیرمستقیم کارساز باشد. اگر سیاست پولی در یک دوره چرخهای به اندازه کافی سختگیرانه شود، میتواند باعث رکود اقتصادی و کاهش موقت تورم شود. بخش خصوصی با هزینههای بهره بالاتر و استانداردهای اعتباری سختتر، تحت فشار قرار میگیرد و قیمت داراییها، یا کاهش مییابد و یا راکد میشود. این موضوعی است که ما از سال ۲۰۲۲ در حال مشاهده آن هستیم.

با این حال، آنچه بسیاری از طرفداران سیاست انقباضی به آن توجه نمیکنند این است که افزایش نرخ بهره، کسری بودجه دولت را افزایش میدهد و این کسری مالی محرک اصلی تورم در این چرخه بوده است، نه وام دهی بیش از حد. از این نظر، شرایط کنونی بیشتر شبیه به دهه ۱۹۴۰ است تا دهه ۱۹۷۰.

بنابراین آیا این به این معناست که راه حل، پایین نگه داشتن نرخ بهره است؟ آیا سیاست انبساطی جواب میدهد؟

خیر؛ لزوما اینطور نیست. این راهبردی است که ترکیه در صدد انجام آن بوده است ولی به خوبی جواب نداده است. هنگامی که تورم در سال ۲۰۲۲ شروع به بدتر شدن کرد، آنها نرخ بهره را به زیر ۱۵ درصد کاهش دادند و تورم برای مدتی به بیش از ۸۰ درصد رسید:

کاهش نرخ بهره به افزایش تورم منجر شد

عرضه پول و شاخص قیمت مصرف کننده برای ترکیه مانند یک راکت رشد کرد:

رشد عرضه پول و شاخص قیمت مصرف کننده برای ترکیه

مشکل وضعیت ترکیه این است که کاهش نرخ بهره در واقع ممکن است، بخشی از تورم ناشی از کسری بودجه دولت را کاهش دهد، اما این امر حملات سفتهبازانه به ارز و تورم ناشی از وامدهی بانکی را تشدید میکند و باعث میشود که هیچکس نخواهد لیر ترکیه را نگه دارد؛ از جمله نهادهای خارجی! در این وضعیت هرکس تلاش میکند تا لیر ترکیه را با نرخ بهره پایین قرض کرده و تقریباً هر چیز دیگری را با همان لیر بخرد. فقدان سیاست انقباضی پولی، بازیگران منطقی را تشویق به انجام چنین کاری میکند! و چه کسی لیر را با چنین نرخهای واقعی منفی (اختلاف زیاد مابین تورم و نرخ بهره) نگه میدارد؟

از سوی دیگر، اگر تورم عمدتاً ناشی از مخارج کسری بودجه دولت باشد و بانک مرکزی به شدت به افزایش نرخ بهره برای سرکوب آن متکی باشد (به اشتباه فکر کند که آنچه برای فرونشاندن تورم ناشی از وامدهی کار میکند، میتواند تورم ناشی از کسری بودجه را نیز کاهش دهد) این میتواند یک اشتباه سیاستی باشد که به جای تعدیل تورم، آن را رشد دهد.

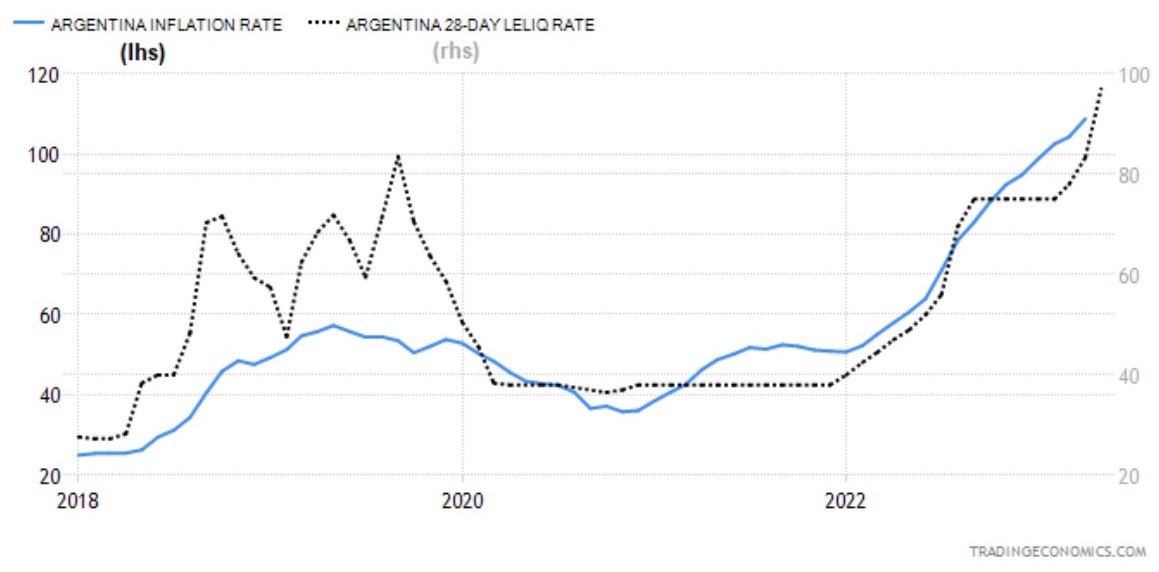

آرژانتین در حال حاضر دارای نرخ تورم بیش از ۱۰۰ درصد است و برخلاف ترکیه، آنها به شدت نرخهای بهره را افزایش دادهاند تا با نرخ تورم همگام شوند. ولی با این حال، تورم کاملاً به صورت غیرقابل کنترل است و درواقع حتی وضعیت، بدتر از ترکیه باقی مانده است.

کاهش نرخ بهره و افزایش تورم در آرژانتین

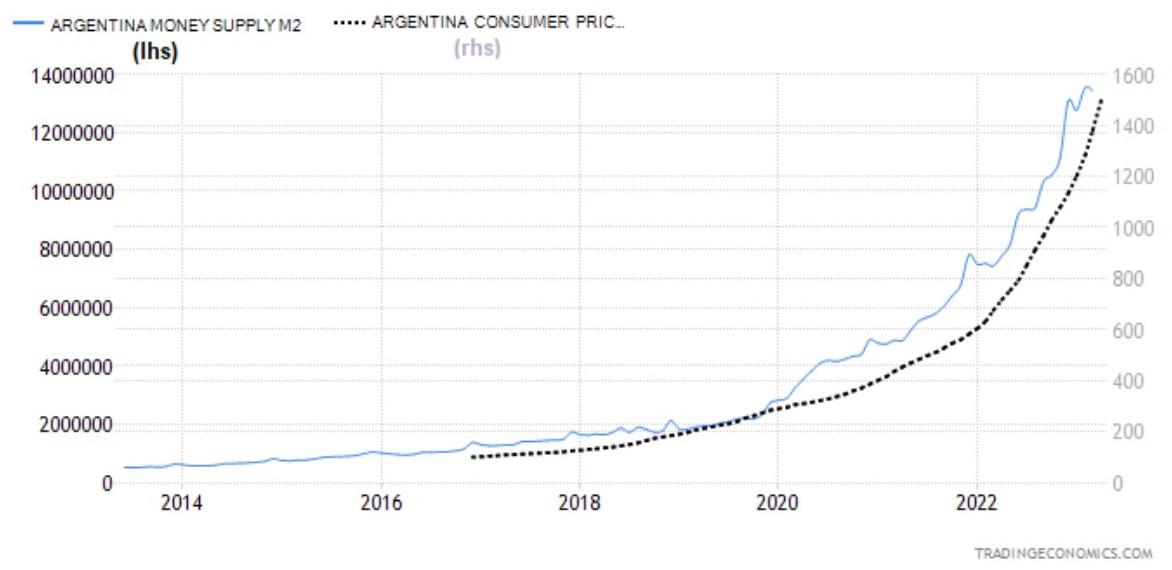

عرضه پول و شاخص قیمت مصرف کننده آرژانتین نیز مانند یک راکت بوده است:

رشد عرضه پول و شاخص قیمت مصرف کننده آرژانتین

بنابراین به نظر میرسد که سیاست نرخ بهره، تنها متغیری نیست که در اینجا باید در نظر گرفته شود.

برای ایالات متحده، همانطور که قبلاً توضیح داده شد، دورههایی وجود داشته است که یک شکل از تورم، بر شکل دیگر غالب است. در دهه ۱۹۴۰ تورم ناشی از کسری بودجه بود که بر ایالات متحده سایه انداخته بود. ولی در دهه ۱۹۷۰ تورم ناشی از وام دهی بود که در ایالات متحده غالب بود. در دهه ۲۰۲۰، تورم ناشی از کسری بودجه مجدداً بروز کرد. ابزاری که در یک محیط کار میکند، ممکن است در محیط دیگر نتیجه معکوس داشته باشد.

در برخی زمینههای نادر در بازارهای توسعهیافته، ولی به طور معمول در بازارهای در حال توسعه، هر دو عامل میتوانند با هم اتفاق بیفتند و این یک ترکیب سمی برای مدیریت است، همانطور که در زیر توضیح داده شده است.

سختترین ترکیب تورم

تورم تجمیع شده را میتوان، با وجود رشد کم عرضه پول نسبت به رشد عرضه کالا و خدمات مهار کرد.

البته، گفتن آن برای شرایط اقتصادی خاص، بسیار سادهتر از انجام آن است. اما این طرز نگاه ساده، به ما کمک میکند تا ارزیابی کنیم که چه اقداماتی میتوان برای فرو نشاندن افزایش قیمت ها در چارچوب ساختار فعلی سیستم مالی انجام داد و اینکه آیا اقدامات خاصی که در حال انجام هستند، موفقیتآمیز بوده و یا بر مبنای ساختاری، برای رفع تورم ناکافی هستند.

اگر افزایش قیمت ها ناشی از یک جنگ، یا رشد جمعیتی و نرخ بالای وام بانکی باشد، کاملاً قابل رفع است. تورم ناشی از جنگ میتواند پس از پایان جنگ و بازگشت دولت به یک پایه مالی نسبتاً سختگیرانه متوقف شود (توقف از نظر نرخ تغییر مراد است. قیمتها احتمالا همچنان به طور دائمی بالا خواهند ماند). تورم ناشی از وام هم میتواند متوقف شود ( در این شرایط نیز توقف از نظر نرخ تغییر مراد است. قیمتها احتمالا همچنان به طور دائمی بالا خواهند ماند)، همچنین میتواند به دلیل خاتمه یافتن طبیعی رشد جمعیتی و یا با تشدید سیاستهای پولی و کاهش سرعت ایجاد اعتبار توسط بانکها هم کاهش یابد.

در دهههای ۱۹۱۰ و ۱۹۴۰، ایالات متحده تورم ناشی از کسری بودجه بالایی داشت، اما پس از جنگ، به دلیل فقدان مخارج استحقاقی ( به برنامههایی اطلاق میشود که جزء اصلی هزینههای اجباری در بودجه فدرال را تشکیل میدهند و شامل مواردی مانند بیمه تامین اجتماعی، کمک هزینههای پزشکی، هزینههای دفاعی و… است) قفل شده و نسبت پایین افراد وابسته به کارگران، راه روشنی برای کاهش آن داشته است. در پشت پرده، افزایش شدید نرخها احتمالا به تورم کمکی نمیکرد و در عوض میتوانست آن را بدتر کند. در چنین شرایطی تمرکز اصلی باید بر روی سختگیری سیاست مالی میبود.

در دهه ۱۹۷۰، ایالات متحده بدهی دولتی پایینی نسبت به تولید ناخالص داخلی داشت (فقط ۳۰٪). بنابراین برای مهار نرخ وام بانکی و تقاضای مصرف کننده بدون افزایش بودجه مالی دولت، مسیر روشنی به سوی انقباض پولی داشت. نرخهای بهره بالاتر، نهادهای خارجی را تشویق کرد تا دلار بیشتری نگهداری کنند که به تقویت دلار و کاهش هزینههای واردات کمک کرد ( همچنین، به اقتصاد برخی از کشورهای در حال توسعه خارجی که بدهیهای دلاری زیادی داشتند، ضربه وارد شد و مقدار مصرف نفت و سایر کالاها را در این کشورها کاهش داد. در نتیجه بیشتر این مازاد، برای ایالات متحده باقی ماند).

سیاست انبساطی عدم افزایش نرخ بهره، میتوانست به تورم غیرقابل کنترل ناشی از وامدهی و اجتناب بقیه جهان از نگهداشتن دلار منتهی شود، بنابراین افزایش نرخهای بهره تا سطوح مثبت تعدیلشده با تورم منطقی بود.

سختترین ترکیب تورمی برای بانک مرکزی:

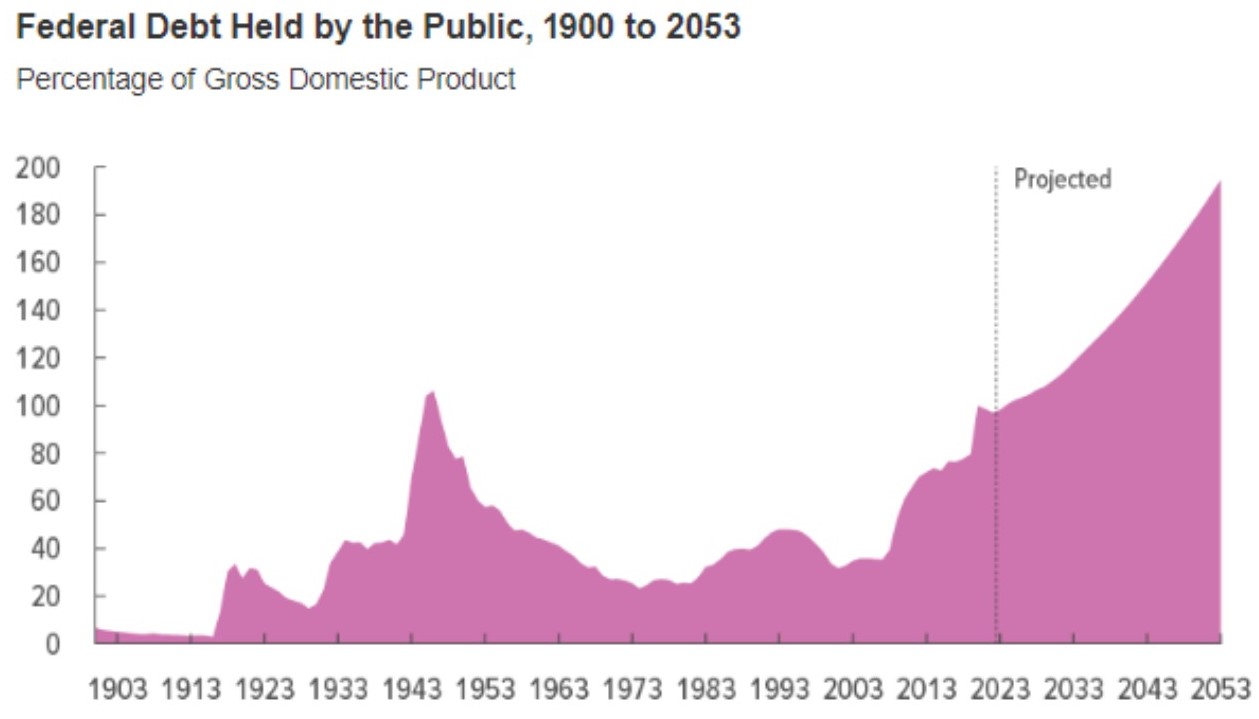

۱) نسبت بدهی دولتی به تولید ناخالص داخلی بالا.

۲) کسری بودجه ساختار یافته، بزرگ و گرهخورده با افراد مسن جامعه و برنامههای استحقاقی نامتعادل، هزینههای نظامی بالا و بدون هیچ راه حل مشخص.

۳) محدودیتهای قابل توجه عرضه مانند سختی در بازارهای نفتی و کمبود نیروی کار.

به دلیل سطوح بالای بدهی دولتی، این ترکیب محیطی بسیار متفاوت از دهه ۱۹۷۰ و نزدیکتر به دهه ۱۹۴۰ را رقم زده است. اگرچه حداقل در دهه ۱۹۴۰، علل مخارج موقتتر بودهاند.

بدهی فدرال که توسط مردم نگهداری می شود

اگر آنها دفترچه راهنمای دهه ۱۹۷۰ را در برابر ترکیبی از بدهیها و کسری بودجه بالا به شکلی که بوده است، ارائه کنند و نرخهای بهره را در یک دوره چند ساله به میزان قابل توجهی افزایش دهند، آنگاه میتوانند در میانمدت، خلق پول ناشی از وامدهی بانکی را کاهش دهند؛ اما از قضا تورم ناشی از آن را (به خاطر افزایش بیشتر کسری بودجه و رشد عرضه پول ناشی از کسری در بلندمدت) تشدید میکنند.

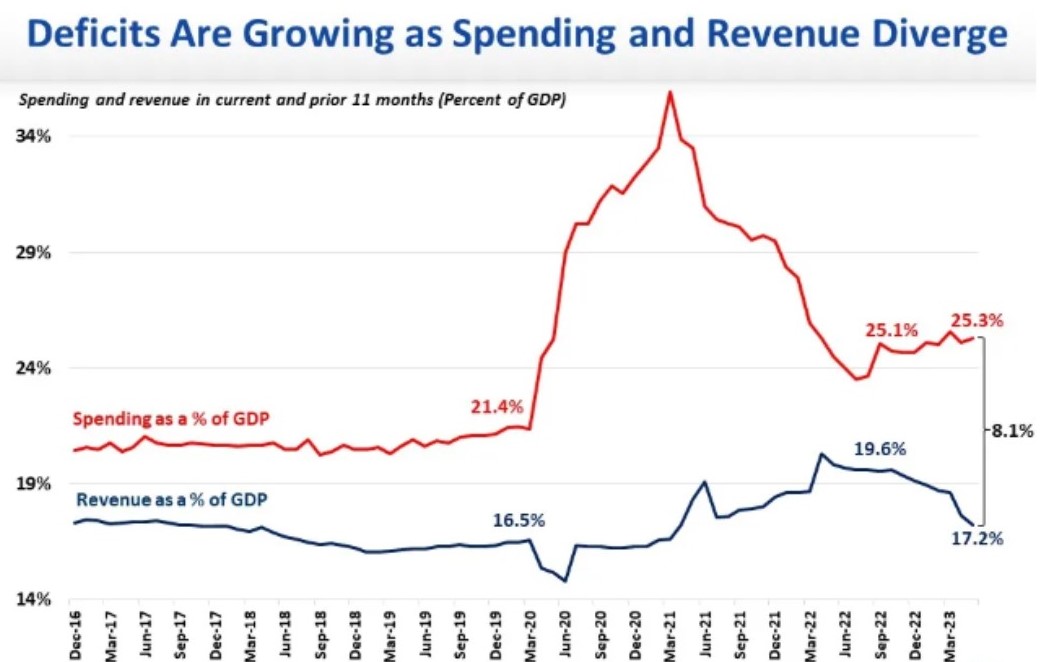

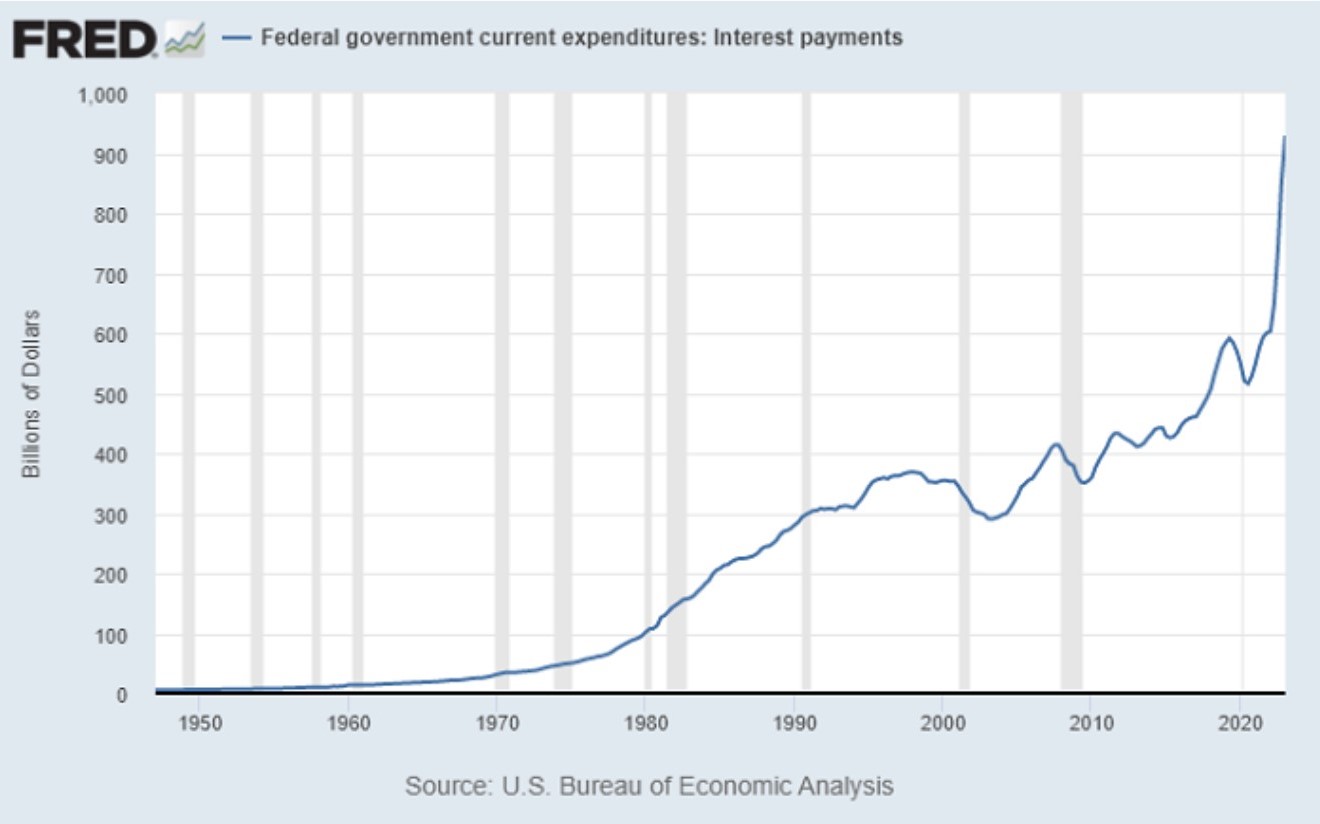

تا اینجای کار، این چیزی است که در حال انجام است. قیمت داراییها در سال ۲۰۲۲ راکد شد و این امر منجر به مالیات بر عایدی سرمایه ضعیف در سال ۲۰۲۳ شد، بنابراین درآمد مالیاتی متضرر گردید. در همین حال، هزینههای بهره بالاتر باعث افزایش هزینههای دولت شد. بنابراین، با افزایش نرخ بهره در اواخر سال ۲۰۲۲ و تاکنون در سراسر سال ۲۰۲۳، کسری بودجه مجدداً افزایش یافته است:

با این حال، اگر آنها دفترچه راهنمای دهه ۱۹۴۰ را ارائه کنند و با وجود تورم بالا، نرخهای بهره را پایین نگه دارند، تورم ناشی از کمبود بودجه را کمی کاهش میدهند؛ اما حملات سفتهبازانه به ارز (با فروش استقراضی و استفاده از آن برای خرید داراییهای مشهودتر مانند کامودیتیها و املاک و مستغلات با آن) را تشویق میکند. بنابراین ارز بیشتری در این فرآیند ایجاد میشود؛ یا اینکه صرفاً مردم را متقاعد میکند که دلار را بفروشند و داراییهای مشهود بخرند.

نتیجتا، این پدیده ارز را به میزان قابل توجهی تضعیف میکند و باعث تورم بیشتر قیمت واردات و افزایش قیمت انرژی میشود. زمانی که کشوری دارای کسری دوقلو (کسری بودجه و کسری تجاری به طور همزمان) باشد، اگر از نظر پولی به اندازه کافی سختگیر نباشد، در برابر برخی نوسانات بزرگ در ارزش پولی خود، آسیبپذیر است.

به عبارت دیگر، یک طرف آن صخره و در طرف دیگر یک مکان سخت وجود دارد. به عنوان یک شباهت با پیشتازان فضا(یک سریال تلویزیونی)، این پدیده یک کوبایاشیمارو است؛ به معنای یک سناریوی بدون برد!

نکته: کوبایاشیمارو (Kobayashi Maru) یک تمرین آموزشی در مجموعه پیشتازان فضا (Star Trek است که برای آزمایش شخصیت دانشجویان آکادمی Starfleet در یک سناریوی بدون برد طراحی شده است. آزمون کوبایاشیمارو برای اولین بار در فیلم Star Trek II: The Wrath of Khan در سال ۱۹۸۲ به تصویر کشیده شد و از آن زمان، در بسیاری از رسانههای Star Trek به آن اشاره شده و به تصویر کشیده شده است.)

“هدف اصلی این تمرین، نجات سفینه فضایی غیرنظامی کوبایاشیمارو است که آسیب دیده و در قلمرو خطرناکی گیرافتاده است. فردی که مورد ارزیابی قرار میگیرد باید تصمیم بگیرد که آیا کوبایاشی مارو را نجات دهد – کشتی و خدمه آنها را به خطر بیاندازد – یا کوبایاشیمارو را با هدف نابودی حتمی رها کند. اگر فرد تصمیم بگیرد برای نجات تلاش کند، یک نیروی دشمن غیرقابل عبور به کشتی آنها حمله میکند. جیمز تی کرک تنها فردی بود که توانست با برنامهریزی مجدد خود آزمون، کوبایاشیمارو را شکست بدهد.

عبارت Kobayashi Maru به عنوان اشارهای به سناریوی بدون برد وارد فرهنگ لغت عمومی شده است. این اصطلاح همچنین گاهی اوقات برای استناد به تصمیم تی کرک برای “تغییر شرایط آزمایش” استفاده میشود.”

دیگر تحلیلگران، از قیاس کوبایاشی مارو برای توصیف سیاستگذارانی که بین تورم و رکود، یک کدام را انتخاب میکنند استفاده کردهاند (و درواقع این وضعیتی مشابه است و من آن را تحلیل کردهام). اما در سطوح بدهی و کسری به اندازه کافی بالا، در عوض میتواند به انتخابی بین تورم ناشی از کسری بودجه و تورم ناشی از وامدهی تبدیل شود و نهایتا منجر به موضوع جدول زمانی میشود.

به همین دلیل، این نوع محیطها اغلب منجر به کنترل سرمایه و محدودیتهای مختلف در اعطای وام میشوند، که نسخه دولتی برای برنامهریزی مجدد آزمون است. بهویژه در این زمینه، قانونگذاران عموماً میخواهند که برای فرونشاندن تورم ناشی از کسری بودجه، نرخ بهره را کاهش دهند و در عین حال، از حملات سفتهبازانه به ارز که این چنین نرخهای بهره منفی تعدیلشده با تورم را تشویق میکند، اجتناب کنند.

آنها میخواهند راههای مختلف برای استقراض پول برای خرید داراییهای خصوصی را کاهش دهند، در حالی که موسسات را ملزم به خرید بدهیهای دولتی با نرخهای بهره کمتر از نرخ تورم میکنند و درهای خروجی مختلفی را که مردم به آنها روی میآورند، میببندند تا از کاهش ارزش ارز جلوگیری کنند.

این امر میتواند ظواهر مختلفی را در پی داشته باشد.

در طول دهه ۱۹۴۰، ایالات متحده و سایر کشورها کنترل سرمایه شدیدی داشتند. داشتن طلا برای آمریکاییها تا ده سال حبس داشت و انتقال پول در سطح جهانی عمداً سخت بود. همچنین بریتانیا در زمان جنگ، محدودیتهایی برای مالکیت انواع اوراق بهادار مالی داشت.

به طور مشابه، ترکیه در سال گذشته اعطای وام به شرکتهایی را که دارای ارز خارجی زیادی هستند، محدود کرده است تا انگیزه طبیعی را که در زمان نرخ بهره بسیار کمتر از نرخ تورم برایشان بوجود میآید، جبران کند. آنها نمیخواهند که نهادها بتوانند بر حسب لیر وام بگیرند و با آن داراییهای مالی بخرند. در واقع سختگیری بر کسبوکارها و افراد حقیقی، برای دسترسی به دلار یا سایر ارزهای خارجی، تاکتیک رایجی است که توسط دولت کشورهای در حال توسعه که تورم بالایی را تجربه میکنند، به منظور محافظت از ارزهای خود به کار گرفته میشود.

برخی از کشورها مانند آرژانتین و نیجریه، نقاط دسترسی به مبادلات ارزهای دیجیتال را به خوبی قطع کردهاند تا سعی کنند خروجی ارز از آنجا را کاهش دهند.

اما مشکل کنترل سرمایه (به غیر از مسائل اخلاقی) این است که این مسائل، منجر به شکلگیری یک اقتصاد فرماندهی و کنترل از بالا به پایین میشود و نتیجتا، درصورت امکان باعث فرار سرمایه میگردد.

سند کاری صندوق بینالمللی پول در تاریخ ۰۷/۲۰۱۵ به نام «تسویه بدهی دولت»، این موضوع را با جزئیات شرح داده است:

بدهی دولتی بالا، اغلب باعث ایجاد درام نکول و بازسازی میشود. اما همچنین بدهی میتواند از طریق سرکوب مالی، مالیات بر دارندگان اوراق قرضه و پساندازکنندگان با استفاده از نرخهای بهره واقعی منفی یا پایینتر از نرخ بازار، کاهش یابد. پس از جنگ جهانی دوم، کنترل سرمایه و محدودیتهای نظارتی خریدارانی را برای بدهیهای دولت ایجاد کرد و فرسایش پایه مالیاتی (خروج یک شرکت مالیات دهنده از کشور مبدا، به مقصد کشوری که بهشت مالیاتی است یا نرخ مالیات کمتری دارد) را محدود کرد. سرکوب مالی، زمانی که با تورم همراه باشد، در تسویه بدهی موفقیتآمیزتر است.

برای اقتصادهای پیشرفته، نرخ بهره واقعی در طول سالهای ۱۹۴۵-۱۹۸۰ در نیمی از موارد منفی بود. میانگین پسانداز هزینه بهره سالانه برای یک نمونه شامل ۱۲ کشور، از حدود ۱ تا ۵ درصد تولید ناخالص داخلی برای دوره کامل ۱۹۴۵-۱۹۸۰ متغیر است. ما برای یک بار دیگر اظهار میکنیم که سرکوب مالی، ممکن است بخشی از ابزاری باشد که برای مقابله با جدیدترین افزایش بدهی دولتی در اقتصادهای پیشرفته به کار گرفته شده است.

تسهیلات جدید BTFP (برنامههای برای حمایت از مشاغل و خانوارهای آمریکایی) فدرال رزرو، شکل ملایمی از این امر است. این برنامه، نقدینگی را در اختیار بانکها قرار میدهد تا نیازی به فروش اوراق خزانه یا اوراق بهادار با پشتوانه وام مسکن نداشته باشند. با این حال، این نقدینگی دارای قیمت گرانی است که آنها را از استفاده فراتر از نیاز، منصرف میکند. همچنین منجر به افزایش هزینههای تامین مالی بانکها و ایجاد انگیزهی ضعیفتر برای وامدهی میگردد. در نتیجه، اعتبارات بخش خصوصی در حال کاهش است (کاهنده تورم)، در حالیکه عمل خلق پول بخش دولتی با هر مقدار نقدینگی که ممکن است نیاز باشد، تسهیل میشود.

در چنین فضایی، احتمالا بحث سیاست بسیار داغ خواهد شد. در ادواری که برای طولانیمدت نرخهای بهره بالا، نرخ افزایش قیمت بالا و هزینههای بالای بهره دولت وجود دارد، برخی از سیاستمداران استدلال میکنند (و در گذشته نیز استدلال میکردهاند) که دولت نباید چنین نرخهای بالایی به وام دهندگان خود بپردازد. همچنین، دولت به طور ناعادلانهای توسط وام دهندگانش تحت فشار قرار میگیرد و غیره. به علاوه، آنها میتوانند استدلال کنند که نرخهای بهره بالا، تورم ناشی از کسری بودجه را تشدید میکند.

بنابراین، سطح نرخهای بهره میتواند به یک موضوع سیاسی بسیار داغ تبدیل شود. به طوری که برخی از سیاستمداران از کاهش نرخهای بهره و کنترل سرمایه و افزایش مالیاتها حمایت میکنند و برخی دیگر، برای نرخهای بهره بالاتر و کاهش عمده هزینههای دولت استدلال میکنند (البته نه در مورد بخشهایی از دولت که آنها دوست دارند، بلکه فقط در مورد بخشی که مخالفانشان دوست دارند که رای کافی کسب نمیکند). از آنجایی که بحثهای کسری بودجه دولت بین دیدگاههای مختلف، زیاد و حل نشده باقی میمانند، این وضعیت در خطر تبدیل شدن به یک چرخه معیوب است.

وجود ترکیبی از بدهیهای دولتی که از نظر ساختاری مقدارشان بالا است، با کسری بودجه بالا و منابع محدود، باعث شده که من انتظار پیدا کنم: سالهای آتی دهه ۲۰۲۰ متلاطم، پرشتاب و همچنین در بین بحبوحه حضور تورم، رکود و عدم بازدهی مناسب شاخصهای اصلی سهام ایالات متحده (تعدیل شده با تورم) باشد.

وقتی مردم میگویند که خواهان تورم پایین هستند، منظورشان این است که خواهان رشد واقعی اقصادی در فضای تورم کاهنده هستند، در واقع آنها خواهان عدم افزایش قیمت ها با عرضه بیشتر هستند. اگر افزایش قیمت ها را با ایجاد یک رکود کنترل کنیم و سپس مسیر اقتصادی خود را برای خروج از آن رکود تحریک کنیم؛ متعاقبا این امر منجر به تورم بالاتر از هدف میشود و در نتیجه این مشکل حل نمیگردد. این موضوع، فقط یک پرش هرز مابین تورم و رکود خواهد بود؛ بدون رشد واقعی اقتصادی در فضای تورم کاهنده که هدف واقعی است.

پرداختن به علل زیرین و اساسی افزایش قیمت ها، خارج از حدود قلمرو اجرا فدرال رزرو است، زیرا این بیشتر یک معمای مالی (مربوط به کسری دولت) است. دولت احتمالاً باید بدهی دولتی و ترکیب موجود در مالیات و مخارج را بازسازی کند؛ تولیدات صنعتی و بخش انرژی بیشتری را به بهرهبرداری تشویق کند و سپس آن را به فدرال رزرو بسپارد تا پس از آن نقطه، ارز را با ثبات کند. این ترکیب ممکن است پایه و اساس مناسبی برای رشد واقعی طولانی مدت در فضای تورم کاهنده ایجاد کند، اما انجام آن بسیار دشوار است و اساساً از نظر سیاسی شروع کننده نیست (احزاب سیاسی، حاضر به شروع این سیاست بلندمدت نیستند).

در خاتمه

-نرخ بهره بالا، به کاهش سرعت وامدهی بانکی کمک کرده و نهادهای مختلف را به نگهداری ارز تشویق میکند. بنابراین، نرخ بهره بالا به کاهش رشد عرضه پول ناشی از استقراض میانجامد، همچنین به کاهش حملات سفتهبازانه به ارز هم کمک میکند. این امر، عمدتاً در محیطی با کسری بودجه و بدهی دولتی کمتر کار میکند؛ زیرا در این فضا، نرخ بالای وام بانکی عامل اصلی رشد عرضه پول است.

با این حال نرخ بهره بالا، تورم ناشی از کسری بودجه را نیز تشدید میکند، به ویژه در دورههایی با بدهیها و کسریهای دولتی که به طور غیرمعمولی بزرگ است (به عنوان نسبت بدهی به تولید ناخالص داخلی بالای ۱۰۰ درصد و نسبت کسری بودجه ساختاری نسبت به تولید ناخالص داخلی بالای ۷ درصد). هر افزایش در نرخهای بهره، مقداری فشار کاهشدهنده تورم بر بخش خصوصی وارد میکند، اما همچنین منجر به کسریهای بزرگتر بخش دولتی میشود که پول را به اقتصاد سرازیر میکند. اگر کسریهای بخش دولتی به اندازه کافی بزرگ باشند، نرخ بهره بالا میتواند تورمزا باشد.

بسیاری از کشورهای توسعه یافته از جمله ایالات متحده در حال حاضر دارای نسبت بدهی به تولید ناخالص داخلی بالا (برخلاف دهه ۱۹۷۰) و کسری بودجه زیاد هستند و بنابراین به نرخ بهره پایین نیاز دارند تا ایجاد پول ناشی از کسری بودجه دولت را در یک دوره چند ساله تشدید نکنند. با این حال، نرخهای بهره پایین در شرایط تورمی و با محدودیت منابع، میتواند وامدهی اضافی بانکی از جمله خرید داراییهای شهودیتر را تشویق کند که این پدیده منجر به تسریع خلق پول میشود. همچنین میتواند، منجر به افزایش قیمتهای واردات و قیمت انرژی شود.

بنابراین، این ترکیب عموماً منجر به تلاش دولت برای محدود کردن وامدهی بانکی در مواردی میشود که به نفع منافع ملی تلقی نمیشوند؛ ولی در عین حال، تلاش میکنند تا هزینههای نرخ بهره و نقدینگی را برای دولت، در سطوح قابل اجرا نگه دارند. نهایتا این جدل، منجر به سیاسی شدن نرخهای بهره میشود.

از زمان نگارش این مقاله، هنوز افزایش نرخ بهره در سال گذشته، چه برای بخش خصوصی و چه برای بخش دولتی، تأثیر کاملی نگذاشته است.

– برای بخش خصوصی، بسیاری از صاحبان خانهها و شرکتها بدهی ثابت بلندمدت دارند و تنها بخشی از آن بدهیها سررسید سه ماه دارند که با نرخهای بالاتر، تامین مالی مجدد میگردند. با به سررسیدن مقادیر بیشتر بدهیهای خصوصی و تامین مالی مجدد با نرخهای بهره بالاتر، این امر همچنان به عنوان یک نیروی ضد تورم و رکودزا بر اقتصاد عمل میکند؛ به ویژه برای بخشهایی که به نرخهای بهره حساستر هستند.

– برای بخش دولتی، حدود نیمی از بدهیهای فدرال بلندمدت هستند و پس از سررسید، با نرخهای بهره بالاتری نیز تامین مالی میگردند. این امر، همچنان به عنوان یک نیروی تورمزا و محرک در اقتصاد عمل میکند. بدهی ۳۲ تریلیون دلاری، نرخ بهره ثابت ۴ تا ۶ درصد در نهایت منجر به ۱.۳ تا ۱.۹ تریلیون دلار هزینه سود سالانه میشود، زیرا متعاقبا بدهیهای بیشتر و بیشتری زمان سررسیدشان فرا میرسد و به آن سطوح میرسند. همه اینها به کسری بودجه میافزاید و به مدار اقتصاد سرازیر میشود.

مخارج دولت فدرال از سال ۱۹۵۰ تا ۲۰۲۰

بنابراین با دو نیروی متضاد قدرتمند، تا حدودی وضعیت رکود تورمی ماندگار میماند.

در حال حاضر به آرامی، نیروی تورم کاهنده چرخهای اقتصاد در حال پیروزی است: از طریق سیاستهای انقباضی در سالهای ۲۰۲۲/۲۰۲۳ و پس از دوره خلق پول مربوط به کسری بودجه در سالهای ۲۰۲۰/۲۰۲۱؛ اما همچنان من فکر نمیکنم که شاهد پایان تورم بالا در این دهه باشیم.

به طور خاص، در دفعه بعد که دورهای از شتاب اقتصادی داشته باشیم، احتمالاً در کنار آن شتاب، تورم نیز خواهیم داشت.

نوشته شده توسط خانم لین آلدن

برای پیگیری اخبار روز و فوری فارکس و بازارهای جهانی به کانال تلگرام UtoFX بپیوندید.

بیشتر بخوانید:

- رابطه بین اوراق قرضه، نرخ تورم و نرخ بهره چگونه است؟

- ارتباط بین تورم و بازده اوراق با درآمد ثابت چگونه است؟

- شاخص های تورمی RPI و CPI : کدام شاخص معیار بهتری برای تورم است؟

- تورم عمدی یا Reflation چیست و چگونه بر اساس آن معامله کنیم؟