مقدمه

- علیرغم کاهش تقاضا برای وام جدید، نظرسنجی افسر ارشد وام فدرال رزرو (SLOOS) حاکی از آن بود که در سهماهه سوم، وامدهندگان آمریکایی معیارهای وامدهی خود را بیشتر تشدید کردند. در هفته پیش رو، تقویم اقتصادی آمریکا بر شاخص قیمت مصرفکننده، شاخص خردهفروشی، و موارد شروع به ساخت مسکن تمرکز دارد.

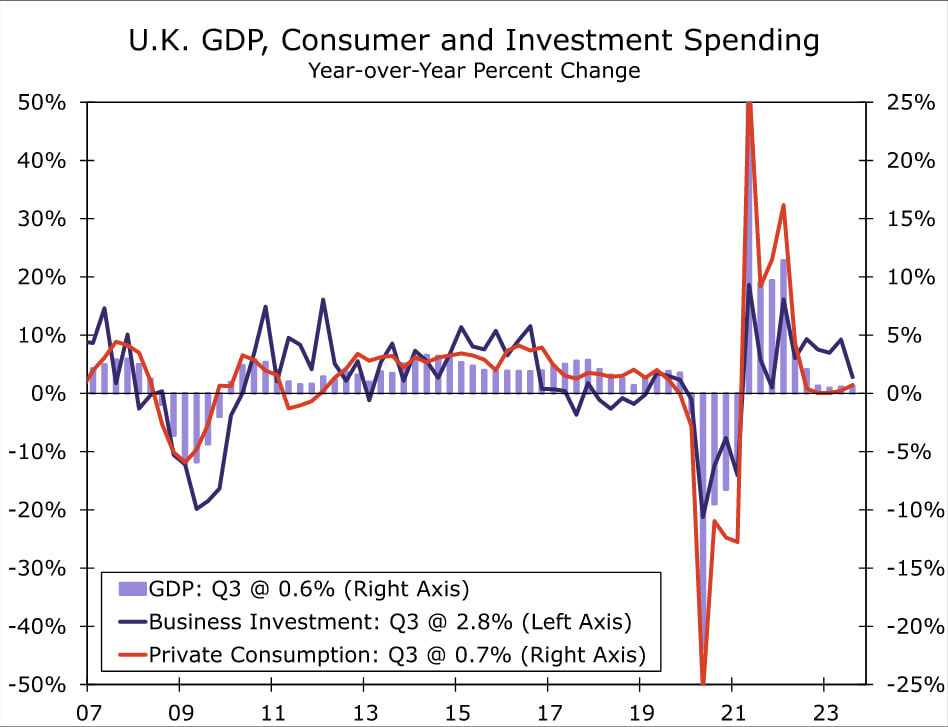

- در سهماهه سوم سال جاری، اقتصاد بریتانیا با رکود مواجه شد و تولید ناخالص داخلی این کشور بدون تغییر نسبت به سهماهه قبل باقی ماند. کاهش هزینههای مصرفکننده، مخارج دولت و سرمایهگذاری تجاری بیان میکند که تقاضای داخلی ضعیف است. در این میان، نگرانیهایی در مورد رکود خفیف در بریتانیا وجود دارد که پیشبینی میشود تا اواخر سال ۲۰۲۳ و اوایل سال ۲۰۲۴ به وقوع بپیوندد. شاخصهای کلیدی اقتصادی آتی بینالمللی شامل تولید ناخالص داخلی ژاپن، شاخصهای تولید صنعتی و خردهفروشی چین، و شاخص قیمت مصرفکننده بریتانیا است.

- بانکهای مرکزی بزرگ، از جمله فدرال رزرو، نرخهای بهره خود را بدون تغییر نگه داشتهاند، اما بانک مرکزی استرالیا چرخه انقباض پولی را از سر گرفته است. بانک مرکزی استرالیا با افزایش ۰.۲۵ درصدی، نرخ بهره خود را به ۴.۳۵ درصد رساند.

- اقتصاد ناحیه یورو به رکود نزدیک است، اما هنوز میتوان از آن اجتناب کرد. اگر دادههای شاخص مدیران خرید در سطوح انقباضی فعلی خود باقی بمانند یا بیشتر سقوط کنند، رکود اقتصادی اجتنابناپذیر شود.

بررسی ایالات متحده

از نظرسنجی وامدهی نباید به سادگی گذشت!

اصطلاح ابداعشده میلتون فریدمن، یعنی تاخیرهای طولانی و متغیر (Long And Variable Lags) به چالش پیشبینی دقیق اینکه چه زمانی افزایش نرخ بهره بر رشد اقتصادی تاثیر منفی میگذارد، اشاره دارد؛ مشکلی که پاول، رئیس فدرال رزرو در طی مصاحبه مطبوعاتی پس از نشست پولی در نوامبر ۲۰۲۲ بر آن تاکید کرد. جالب توجه است پاول اهمیت نظارت بر این تأخیرها را ۱۷ بار بیان نمود.

برخی از اثرات نرخ بهره بالاتر بر اقتصاد، مانند ورشکستگی اخیر بانکها مشهود است، اما برخی دیگر مانند شاخصهای کلیدی اقتصادی، ظریفتر بوده و به راحتی قابل اندازهگیری نیستند. فدرال رزرو از ابزارهای مختلفی برای درک این تأثیرات ظریف استفاده میکند. یکی از ابزارهایی که اغلب نادیده گرفته میشود، نظرسنجی افسر ارشد وام (SLOOS) است. این نظرسنجی که هر سه ماه انجام میشود، از ۸۰ بانک بزرگ داخلی و ۲۴ شعبه و نمایندگی بانکهای خارجی در ایالات متحده، بینشهای مهمی را برای نشستهای پولی پیش رو فدرال رزرو ارائه میدهد. همچنین این نظرسنجی به تغییرات در معیارهای وامدهی، شرایط، و تقاضای وام از سوی مشاغل و خانوار میپردازد.

نظرسنجی افسر ارشد وام فدرال رزرو که به عنوان یک نظرسنجی مهیج در دنیای اقتصاد مورد احترام بوده، اما محدود به نسخههای برنامهریزیشده نیست. گاهی اوقات، فدرال رزرو نظرسنجیهای بیشتر و خارج از چرخه سهماهه اصلی را ارائه میدهد تا به طور کامل سیاستهای تأثیرگذار بر تأخیر متغیرها را بررسی کند. این نظرسنجی موضوعات مختلفی از جمله وضعیت مشاغل و تقاضای خانوار برای وام، و تغییرات در معیارهای وامدهی را پوشش میدهد و دید جامعی از چشمانداز اقتصادی ارائه میکند.

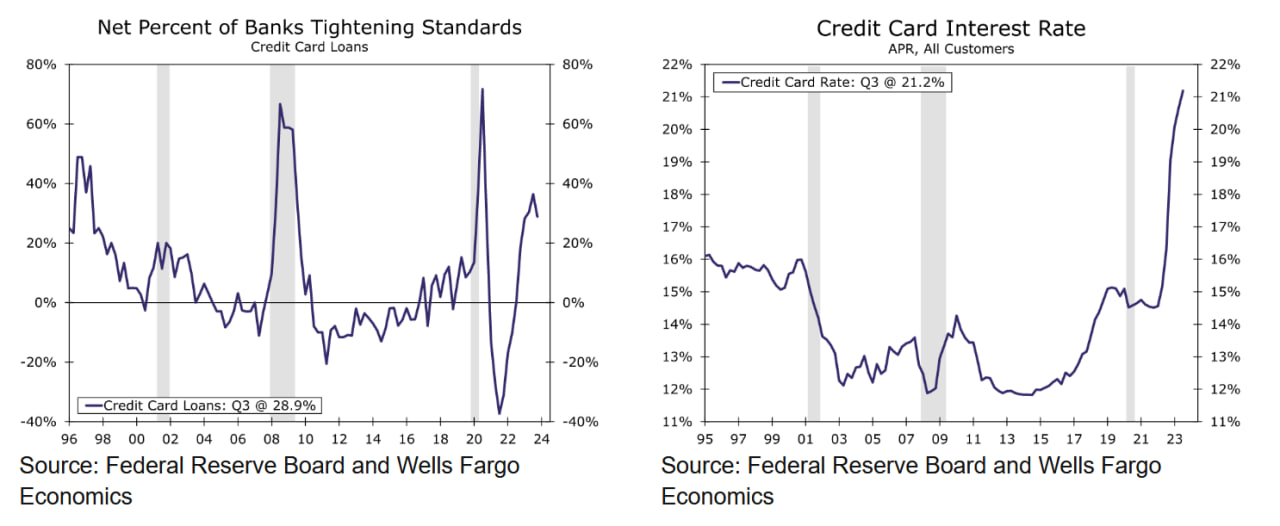

در اوایل هفته اخیر، نظرسنجی ماه اکتبر افسر ارشد وام منتشر شد، و تغییرات معیارها، شرایط و تقاضا برای وامهای بانکی به مشاغل و خانوار را در سهماه گذشته نمایان کرد. نکته قابل توجه این نظرسنجی، عدم تمایل بانکداران به اعطای اعتبار به شرکتهای تجاری و صنعتی (C&I)، و کاهش اشتیاق در بین این شرکتها برای افزایش اعتبار خود بود. این روند به وامهای خانوار نیز کشیده شده، و بانکها معیارهای خود، به ویژه برای دستههای مختلف وامهای املاک مسکونی، به جز وامهای مسکن دولتی را سختتر کردند. با وجود این انقباض در اعتبارات، افزایش تقاضا برای دلالان وام مسکن و افسران وام وجود نداشت، و تقاضا در تمام دستههای وام املاک مسکونی ضعیف شد. خطوط اعتباری در بازار مسکن (HELOC) نیز معیارهای سختتر و تقاضای ضعیفتری را تجربه کردند.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

کنجکاوی فدرال رزرو در این نظرسنجی اخیر توسط عواملی، از جمله افزایش قابل توجه بدهی کارتهای اعتباری و وامهای خودرو تحریک شده است. نظرسنجی ماه اکتبر افسر ارشد وام شامل سؤالات ویژه در مورد احتمال تأیید درخواستهای کارتهای اعتباری و وام خودرو بر اساس امتیازات فیکو (اعتبار یک فرد آمریکایی که نشاندهنده میزان احتمال بازپرداخت وامهای گرفتهشده است) وامگیرنده، و مقایسه وضعیت فعلی با ابتدای سال بود. جای تعجب نیست که وامدهندگان بیشتر مایل به دادن وام به کسانی هستند که اعتبار خوب دارند. همچنین پرسشهای ویژه به دلایل بانکها برای تغییر معیارها در تمام دستههای وام در سهماهه سوم سال ۲۰۲۳ پرداخته است. عواملی که اغلب ذکرشده شامل چشمانداز اقتصادی کمتر مطلوب یا نامطمئنتر، کاهش تحمل ریسک، وخامت کیفیت اعتبار، نگرانی در مورد ارزش وثیقه، و نگرانی در مورد هزینههای تامین مالی شدند.

با وجود اینکه نظرسنجی ماه اکتبر افسر ارشد وام نشاندهنده معیارهای سختتر و کاهش تقاضا برای کارتهای اعتباری، خودرو و سایر وامهای مصرفی در سهماهه سوم بود، دادههای اقتصادی اخیر با این روایت در تناقض است. گزارش اعتبار مصرفکننده فدرال رزرو بیان کرد که بدهیهای گردان (عمدتاً کارتهای اعتباری)، از سهماهه قبل ۸.۶ درصد افزایش داشته است. در کنار افزایش موجودی وام خودرو به ۱.۶ تریلیون دلار، گزارش بدهی و اعتبار خانوار از فدرال رزرو نیویورک نیز این موضوع را منعکس میکند و موجودی کارتهای اعتباری بالاتری را در سهماهه سوم نسبت به سهماهه دوم پدیدار مینماید که به ۱.۰۸ تریلیون دلار رسیده است. اختلاف بین دادههای نظرسنجی افسر ارشد وام و اعتبار مصرفکننده، نگرانیهایی را در مورد پایداری هزینهها ناشی از افزایش بدهی کارتهای اعتباری، به ویژه با نرخ بهره بالای تاریخی فعلی، افزایش میدهد. در ارزیابی وضعیت، ضربالمثل قدیمی بن فرانکلین به ذهن متبادر میشود: دو صد گفته چو نیم کردار نیست!

چشمانداز ایالات متحده

شاخص قیمت مصرفکننده در روز سهشنبه

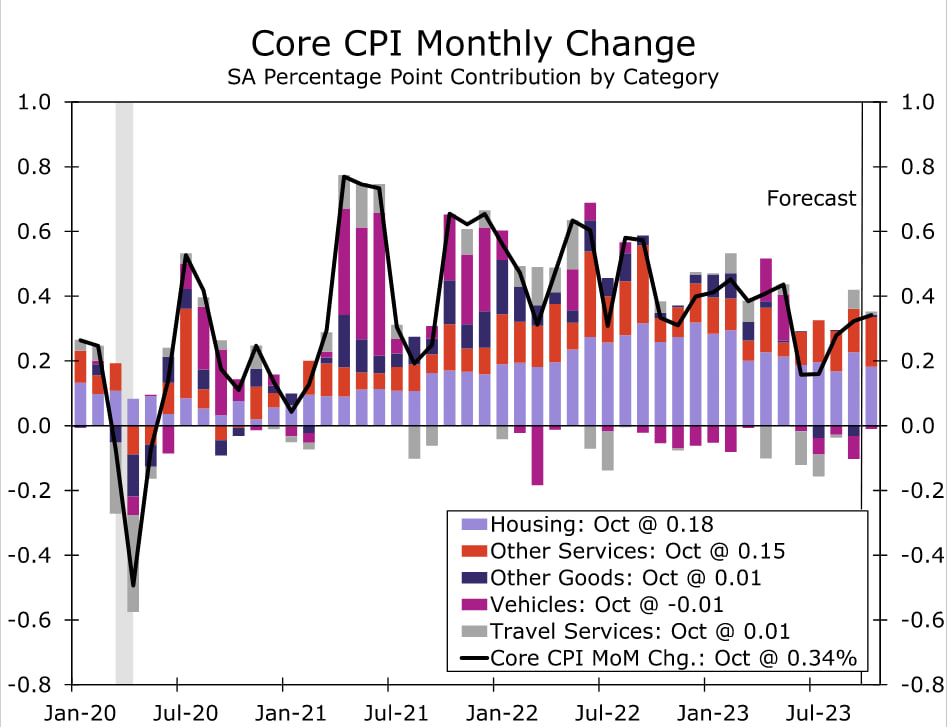

روند کاهش تورم در آمریکا تدریجی بوده است. در ماه سپتامبر، شاخص قیمت مصرفکننده اندکی قویتر از حد انتظار بود و با نرخ سالانه ۳.۷ درصد افزایش یافت. تورم هسته که بدون احتساب اقلام بیثبات مانند غذا و انرژی اندازهگیری میشود، با کاهش ۰.۲ درصدی نسبت به سال گذشته به ۴.۱ درصد رسید.

از پایان سپتامبر، قیمت بنزین به طور مداوم کاهش یافته، و به نظر میرسد تورم مواد غذایی تثبیت شده است. این عوامل منجر به این پیشبینی ما شده است که شاخص قیمت مصرفکننده ایالات متحده در ماه اکتبر تنها ۰.۱ درصد افزایش داشته باشد. اگر این پیشبینی محقق شود، تورم با کمترین افزایش ماهانه از ماه مه همراه میشود. با این حال، احتمالا این افزایش اندک تحتالشعاع قدرت پایدار در شاخص هسته قیمت مصرفکننده قرار گیرد، که پیشبینی میکنیم برای سومین ماه متوالی ۰.۳ درصد افزایش یابد. انتظار میرود تورم ابرهسته، تورم هسته بدون احتساب هزینههای مسکن، رشد قابل توجه دیگری را پدیدار نموده، که با قدرت در خدمات حملونقل معکوس میشود. از سوی دیگر، احتمالاً به دلیل افزایش جزئی در قطعات خودرو، پوشاک و کالاهای پزشکی، قیمت کالاهای هسته کاهشی جزئی در نرخ کل تورم ایجاد خواهد کرد.

با نگاهی به آینده، ما کاهش تدریجیتر تورم را پیشبینی میکنیم که ناشی از کاهش هزینههای مصرفکننده از سرعت سریع خود در سهماهه سوم، به دلیل رشد درآمد و اشتغال ضعیفتر است. انتظار میرود کاهش تقاضا در سال آینده بر قدرت قیمتگذاری کسبوکارها فشار بیاورد.

شاخص خردهفروشی در روز چهارشنبه

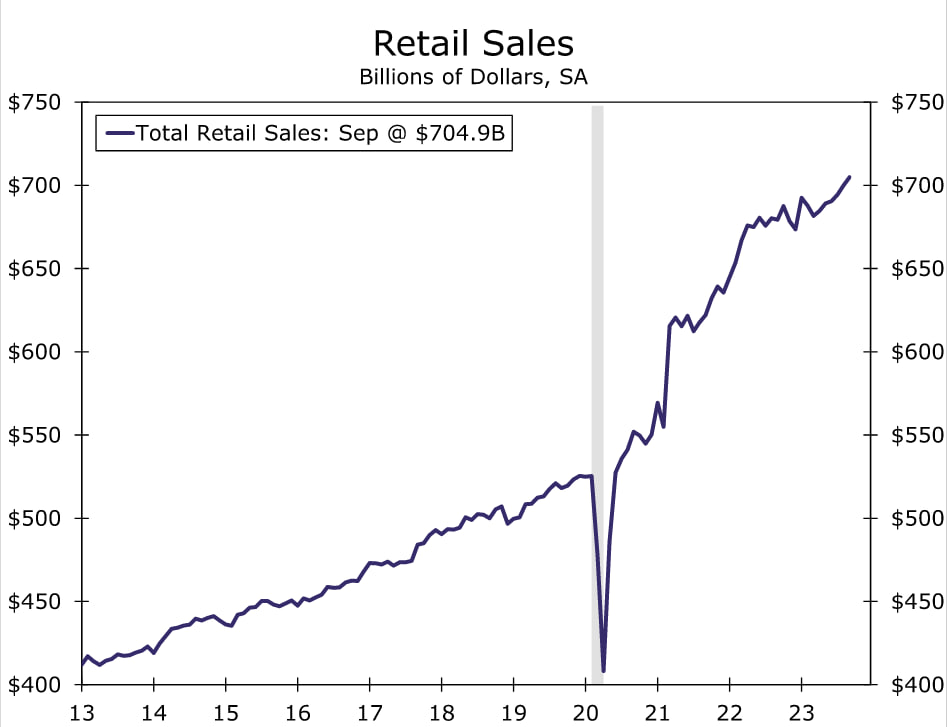

در سه ماه متوالی گذشته، شاخص خردهفروشی فراتر از انتظارات بوده، و در سپتامبر ۳.۴ درصد نسبت به مدت مشابه سال قبل افزایش داشته است. این عملکرد قوی به نرخ رشد سالانه ۴ درصدی در مخارج واقعی مصرف شخصی در سهماهه سوم تبدیل شد که سریعترین سرعت را از سال ۲۰۲۱ نمایان میکند. در نتیجه، تابآوری مصرفکننده ایالات متحده در طول سال جاری مشهود بوده است.

با این حال، یک تعدیل بزرگ در انتظار خردهفروشی است. طی چهار ماه گذشته، درآمد واقعی قابل تصرف و نقدینگی مازاد کاهش یافته، و رشد اعتبار با افت شدیدی روبرو شده است. اگرچه به نظر نمیرسد که این عوامل مانعی برای هزینهکرد مصرفکننده در طول تابستان ایجاد کند، اما با وجود قیمتهای بالا و افزایش هزینههای وام، حفظ چنین نگرشی در مصرف چالشبرانگیز خواهد بود. پیشبینی ما کاهش ۰.۲ درصدی در خردهفروشی در ماه اکتبر است. شایان ذکر است که مصرفکنندگانی که ماه گذشته هزینههای مرتبط با تعطیلات خود را روی رویدادهایی مانند روز خرید بزرگ آمازون سرمایهگذاری کردهاند، میتوانند پیشبینی ما از شاخص خردهفروشی را با ریسکهایی همراه نمایند.

با نگاهی فراتر از دادههای فعلی، ما انتظار داریم که نسبت به سال ۲۰۲۲، نرخ رشد نسبتاً ضعیفی در خردهفروشی در این فصل تعطیلات وجود داشته باشد. احتمالاً خانوار بیشتر از هزینههای خود را به خدمات، و نه کالاها اختصاص میدهند که حاکی از تغییر رفتار مصرفکننده آمریکایی است.

موارد شروع به ساخت مسکن در روز جمعه

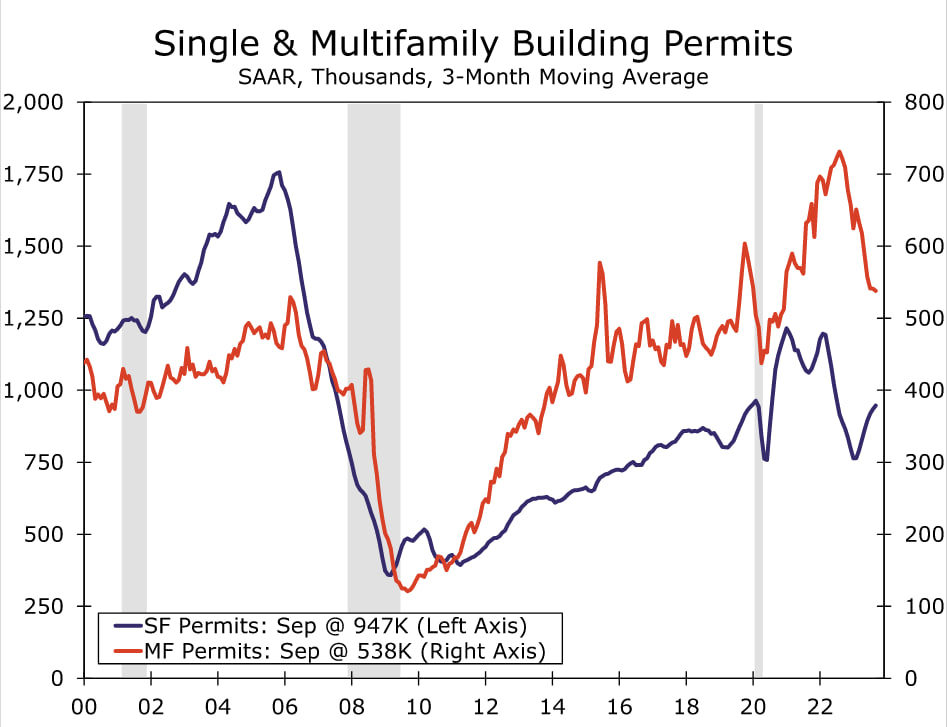

با افزایش تعداد قابل توجه خانههای تکخانوار در طول سهماهه سوم، ساختوسازهای مسکونی نمایانگر قدرت بازار مسکن آمریکا بودند. سازندگان با ارائه مشوقهایی مانند تخفیف قیمت و کاهش نرخ وام، خریداران را با موفقیت جذب میکردند. سهماهه سوم با رشد بالایی در ساختوسازهای مسکونی به پایان رسید و کل موارد شروع به ساخت مسکن با افزایش ۷ درصدی در سپتامبر همراه شد.

با این حال، پیشبینی میشود که این روند صعودی در ساختوساز شتاب فعلی خود را از دست بدهد. شاخص بازار مسکن از سوی انجمن ملی سازندگان خانه از ژوئیه تا کنون ۱۶ واحد کاهش یافته، که حاکی از افت اعتماد سازندگان خانههای تکخانوار به توانایی خود برای حفظ حجم فروش است. تا کنون، مشوقها در جذب خریداران مؤثر بوده، اما افزایش اخیر در نرخ وام مسکن که طبق گفته فردی مک در ماه اکتبر تقریباً به ۸ درصد رسید، احتمالاً ساخت مسکن مقرونبهصرفه را به یک راهبرد پرهزینه برای سازندگان تبدیل کرده است.

در بازار خانههای چندخانوار، انتظار میرود که ساخت پروژههای آپارتمانی جدید تعدیل شود. از سوی دیگر، مجوز ساخت خانههای چندخانوار به طور مداوم در طول سال روند کاهشی داشته است. پیشبینی میشود که بازار مسکن آمریکا با کاهش ۱ درصدی در مموارد کل شروع به ساخت همراه شود.

بررسی بینالمللی

رشد اقتصاد بریتانیا در سهماهه سوم متوقف شد

گزارش اخیر تولید ناخالص داخلی سهماهه سوم بریتانیا، حاکی از ورود اقتصاد این کشور به رکود بود. تولید ناخالص داخلی فصلی سهماهه سوم انگلیس نسبت به سهماهه قبل ثابت باقی ماند که کمی بهتر از کاهش ۰.۱ درصدی پیشبینیشده تلقی میشود. با این حال، در مقایسه با رشد ۰.۲ درصدی در سهماهه دوم، رشد تولید ناخالص داخلی سهماهه سوم بریتانیا در نرخ سالانه ۰.۶ درصد ثابت ماند.

تجزیه و تحلیل دقیق این گزارش چندان قابل توجه نبود؛ به طوری که هزینههای مصرفکننده افت ۰.۴ درصدی نسبت به سهماهه قبل را تجربه کرد و سرمایهگذاری تجاری ۴.۲ درصد کاهش یافت، که به طور کامل رشد سهماهه دوم را معکوس مینماید. اقتصاد بریتانیا در پایان سهماهه سوم با افزایش ۰.۲ درصدی ماهانه در تولید ناخالص داخلی سپتامبر یک بهبود نهایی را نمایان نمود، اما نظرسنجیهای انجامشده و تأثیر افزایشهای نرخ بهره توسط بانک مرکزی انگلیس به احتمال وقوع رکود اقتصادی خفیف تا پایان سال ۲۰۲۳ اشاره میکنند.

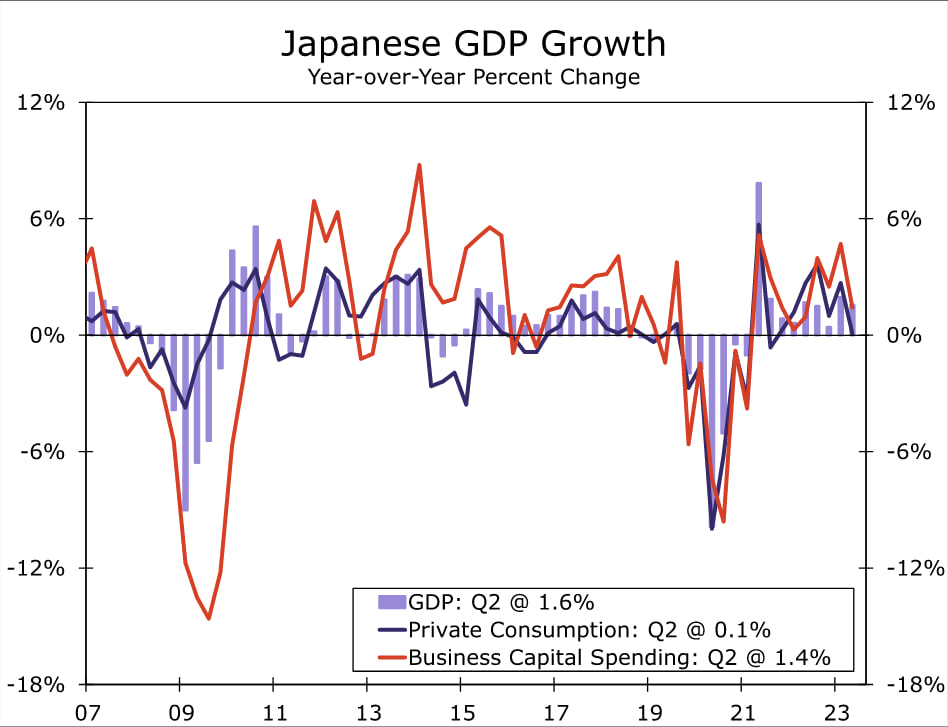

با عطف به ژاپن، دادههای این هفته تصویر متفاوتی را پدیدار خواهند کرد که میگویند افزایش نرخ بهره توسط بانک ژاپن هنوز کمی دور از ذهن است. درآمد نقدی نیروی کار ژاپن در ماه سپتامبر نسبت به مدت مشابه سال قبل ۱.۲ درصد افزایش داشت که از رشد ۰.۸ درصدی در ماه اوت فراتر رفت، اما از رشد دستمزد لازم برای بانک مرکزی این کشور برای رسیدن به هدف تورم ۲ درصدی خود به طور پایدار کمتر بود. علاوه بر این، در ماه اکتبر، شاخصهای احساسات مصرفکننده ژاپنی اندکی کاهش یافت. نظرسنجی ناظران اقتصاد ژاپن بیان کرد که شاخص شرایط فعلی به ۴۹.۵ واحد و شاخص چشمانداز به ۴۸.۴ واحد کاهش یافته است.

چشمانداز بینالمللی

تولید ناخالص داخلی ژاپن در روز چهارشنبه

پیشبینی میشود که انتشار داده تولید ناخالص داخلی در روز چهارشنبه، مسیر احتمالی پولی بانک مرکزی ژاپن را روشن کند. ما فرض میکنیم که قبل از ارائه تعدیلهای مهم پولی، احتمالاً بانک مرکزی ژاپن به دنبال دو تحول کلیدی در اقتصاد این کشور است: رشد متعادلتر اقتصاد و رشد قویتر دستمزدها.

با وجود نرخ رشد قوی ۱.۲ درصدی در سهماهه دوم، و نرخ رشد سالانه ۴.۸ درصدی، اقتصاد ژاپن در سال ۲۰۲۳ قدرت زیادی را از خود نشان داده، اما جزئیات زمینهای برخی تفاوتهای ظریف را پدیدار کرده است. رشد ژاپن عمدتاً ناشی از صادرات خالص بود، اما هر دو مولفه هزینه مصرفکننده و سرمایهگذاری تجاری کاهش یافتند. توجه ما به گزارش تولید ناخالص داخلی هفته آینده خواهد بود تا علائمی از بهبود تقاضای داخلی را به چشم ببینیم.

پیشبینی بازار افزایش اندک در هزینههای مصرفکننده و سرمایهگذاری تجاری است. اگرچه بازار کاهش کلی ۰.۴ درصدی را در سهماهه سوم برای تولید ناخالص داخلی ژاپن پیشبینی میکند، ما این افت را اصلاحی ملایم پس از نیمه اول قوی میدانیم و دلیلی برای نگرانی قابل توجه نیست. اگر بانک مرکزی ژاپن رشد اقتصادی متعادلتری را در سهماهه سوم و سهماهه بعدی انتظار داشته باشد، پیشبینی ما این است که احتمالا نرخ بهره با ۰.۱ درصد افزایش به ۰ درصد برسد و سیاست مهار منحنی بازده در نشست آوریل ۲۰۲۴ متوقف شود.

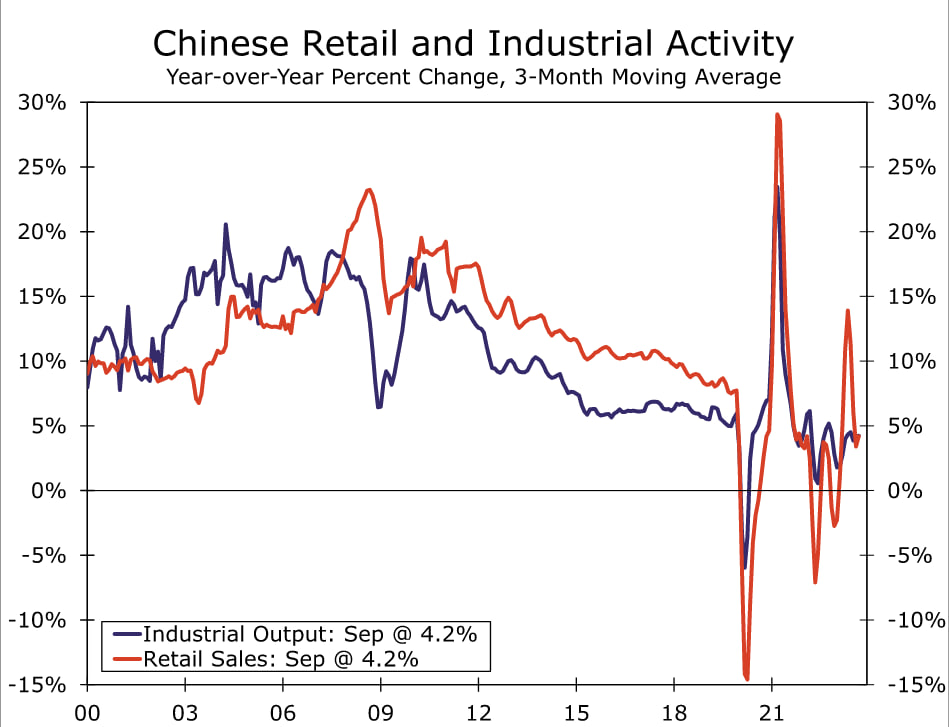

تولیدات صنعتی و شاخص خردهفروشی چین در روز چهارشنبه

در هفته پیش رو، انتشار دادههای تولیدات صنعتی و شاخص خردهفروشی چین، ارزیابی بهروزشدهای از وضعیت اقتصادی این کشور ارائه خواهد کرد. مسیر دادههای اقتصادی چین در سال ۲۰۲۳ با نوسانات زیادی همراه بوده، و احتمالا این روند در ماه اکتبر نیز ادامه یابد.

پس از ارائه یک عملکرد قوی در ابتدای سال ۲۰۲۳، رشد اقتصادی چین کاهش یافت و این کشور به محیطی با عدم اطمینان زیاد تبدیل شد. در واکنش به این کندی، سیاستگذاران چینی اقداماتی را برای تسهیل پولی، از جمله کاهش نسبت ذخایر مورد نیاز و نرخهای بهره مختلف، انجام دادهاند. دادههای قویتر از انتظارات فعالیتهای اقتصادی در ماه اکتبر میتواند نشاندهنده اثربخشی این سیاستها در تثبیت رشد باشد.

پیشبینیهای اجماع اقتصاددانان حاکی از افزایش ۷ درصدی شاخص خردهفروشی نسبت به سال گذشته بوده، انتظار میرود نرخ رشد ثابت ۴.۵ درصدی تولیدات صنعتی نسبت به سال گذشته حفظ شود. با وجود این نشانههای مثبت، چشمانداز کلی اقتصادی چین نامشخص است. چالشهای ساختاری مداوم، مانند بیکاری بالای جوانان، چالشهای صنعت املاک و به طور کلی تقاضای داخلی ضعیف، ما را به پیشبینی کاهش رشد تولید ناخالص داخلی به ترتیب به ۵.۲، ۴.۵ و ۴.۳ درصد برای سالهای ۲۰۲۳، ۲۰۲۴ و ۲۰۲۵ سوق داده است.

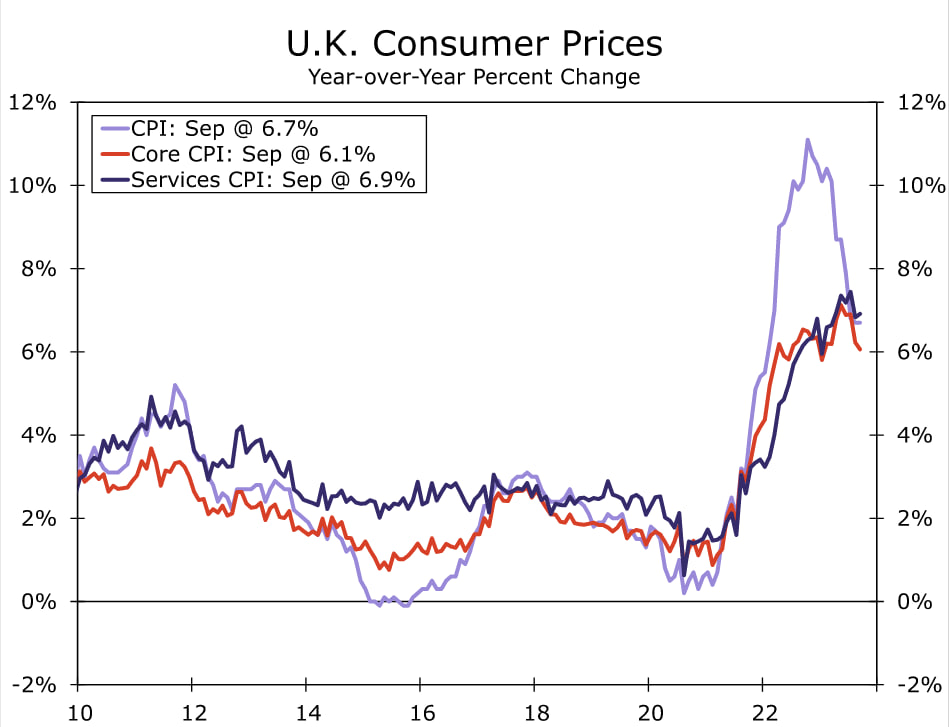

شاخص قیمت مصرفکننده انگلیس در روز جمعه

در هفته آینده، برای پیشبینی مسیر پولی بانک مرکزی انگلستان، فعالان بازار از نزدیک شاخص قیمت مصرفکننده بریتانیا را زیر نظر خواهند داشت. در نشست پولی پولی دوم نوامبر، سیاستگذاران بانک مرکزی انگلستان تصمیم گرفتند نرخ بهره را در ۵.۲۵ درصد ثات نگه دارند. در بیانیه پولی، بانک مرکزی انگلستان تعهد خود را برای حفظ نرخ بهره در سطوح به اندازه کافی بالا برای مدت طولانی در راستای مهار تورم ابراز کردند.

به نظر میرسد بانک مرکزی انگلستان رویکرد نرخ بهره بالاتر برای مدت طولانیتر را برای خود اتخاذ کرده، که در پاسخ به روند تورمی بوده که اگرچه در سال ۲۰۲۳ بسیار کاهش یافته، اما همچنان بالاست. اکنون توجه بازار به زمانی معطوف شده است که بانک مرکزیهای شاید تسهیلات پولی را آغاز کنند. ارزیابی ما حاکی از آن است که چنین حرکتی از سوی بانک مرکزی انگلستان تا سهماهه دوم سال ۲۰۲۴ بعید است. تورم کل در ماه سپتامبر به ۶.۷ درصد رسید، و بازار پیشبینی میکند که رشد قیمتها تا اکتبر به ۴.۷ درصد کاهش یابد. این کاهش تا حد زیادی به اثرات پایه مرتبط با حذف افزایش قیمت انرژی در سال ۲۰۲۲ از محاسبه تورم نسبت داده میشود.

علاوه بر این، سرمایهگذاران علاقه خاصی به نرخ هسته تورم دارند که بینش عمیقتری را در مورد روندهای زمینهای قیمتها ارائه میدهد. پیشبینی سرمایهگذاران حاکی از کاهش نرخهای هسته و خدمات تورم بریتانیا به ترتیب از ۶.۱ و ۶.۹ به ۵.۷ و ۶.۷ درصد کاهش یابند. به طور کلی، تجزیه و تحلیل ما نشان میدهد که بانک مرکزی انگلستان احتمالاً قبل از در نظر گرفتن تغییر موضع خود به سمت کاهش نرخ بهره، در انتظار افت قابل توجهی در فشارهای زمینهای قیمتها باشد.

دیدهبان نرخ بهره

در حال حاضر، اکثر بانکهای مرکزی بزرگ، از جمله فدرال رزرو، نرخهای بهره خود را در سطوح فعلی ثابت نگه میدارند، اما برخی از بانکهای مرکزی بزرگ دیگر، عزم خود را برای ادامه چرخه انقباض پولی نشان میدهند. به عنوان مثال، بانک مرکزی استرالیا، چرخه انقباض پولی خود را در این هفته با اعمال افزایش ۰.۲۵ درصدی نرخ بهره و رساندن آن به ۴.۳۵ درصد از سر گرفت، و به توقف این چرخه از ژوئیه پایان داد.

تصمیم برای افزایش نرخ بهره ناشی از اذعان بانک مرکزی استرالیا بود که تورم، اگرچه از اوج خود گذشته، همچنان بالا و پایدارتر از پیشبینی چند ماه پیش است. بانک مرکزی استرالیا به کاهش نرخ تورم کالاها اشاره کرد، اما ادامه افزایش سریع قیمت بسیاری از خدمات را نیز تصدیق نمود. در نتیجه، بانک مرکزی استرالیا پیشبینیهای اقتصادی خود را اصلاح کرد و اکنون، روند آهستهتری را در کاهش تورم پیشبینی میکند. انتظار میرود که شاخص قیمت مصرفکننده استرالیا در پایان سال ۲۰۲۴ حدود ۳.۵ درصد، و تا پایان سال ۲۰۲۵ در بالای محدوده هدف ۲ تا ۳ درصد باشد.

علیرغم افزایش نرخ بهره، لحن آشکارا بانک مرکزی استرالیا انقباضی نبود. ضمن شناسایی ریسکهای صعودی برای تورم خدمات، این بانک مرکزی نسبت به چشمانداز مصرف خانوار و چشمانداز اقتصاد جهانی، بهویژه با توجه به اقتصاد چین و درگیریهای خارج از کشور، ابراز تردید کرد. با توجه به تعصب ملایم و مشروط، ما معتقدیم که افزایش اخیر ۰.۲۵ درصدی نرخ بهره توسط بانک مرکزی استرالیا در هفته قبل، آخرین افزایش در چرخه فعلی اقتصادی باشد.

بانک مرکزی استرالیا به عنوان یکی از معدود بانکهای مرکزی که به طور فعال موضع پولی خود را تشدید میکند، نمایان است. در مقابل، بانک مرکزی ژاپن اخیراً موضع خود را تعدیل کرده و اجازه داد تا بازده اوراق قرضه ۱۰ ساله دولتی بالاتر رود و در عین حال، سقف تعیینشده را حفظ کند. در نکتهای قابل توجه از نظرات تحلیلگران، اگر اقتصاد ژاپن رشد پایدار و متعادلتری را تجربه کند، بانک مرکزی این کشور حاضر به افزایش نرخ بهره خود خواهد بود. با وجود این تحولات مداوم، ما معتقدیم که اکثر چرخههای انقباض پولی بانکهای مرکزی G10 تا حد زیادی به پایان رسیده است. با این حال، انتظار میرود که تورم بالا در میان اقتصادهای بزرگ پیشرفته تداوم یابد و ما پیشبینی میکنیم که بانکهای مرکزی G10 تا سال ۲۰۲۴ چرخههای تسهیل پولی را آغاز نکنند.

بحث بزرگ هفته

احتمال رکود در ناحیه یورو زیاد بوده، اما هنوز اجتنابناپذیر است

در ماههای اخیر، دادههای اقتصادی ناحیه یورو به طور مداوم ضعیفتر از انتظارات بوده، و به گزارش ناامیدکننده تولید ناخالص داخلی سهماهه سوم که حاکی از انقباض ۰.۱ درصدی اقتصاد نسبت به سهماهه قبل است، ختم شد. اگرچه تجدیدنظر صعودی داده تولید ناخالص داخلی سهماهه دوم تا حدی این ضعف را جبران کرد، اما کاهش ۰.۱ درصدی تولید ناخالص داخلی آلمان، ثابت ماندن تولید ناخالص داخلی ایتالیا و افزایش تولید ناخالص داخلی فرانسه تنها ۰.۱ درصد، رشد ضعیفی را پدیدار میکند. با توجه به نرمی مداوم در فعالیتهای اخیر و دادههای نظرسنجی، نگرانی فزایندهای در مورد اینکه آیا ناحیه یورو در آستانه رکود بوده، یا در حال حاضر در آن قرار گرفته است، وجود دارد. در بحث بزرگ هفته، ما به اصول مصرفکننده و کسبوکار در ناحیه یورو میپردازیم تا بینشی در مورد این سؤالات ارائه دهیم.

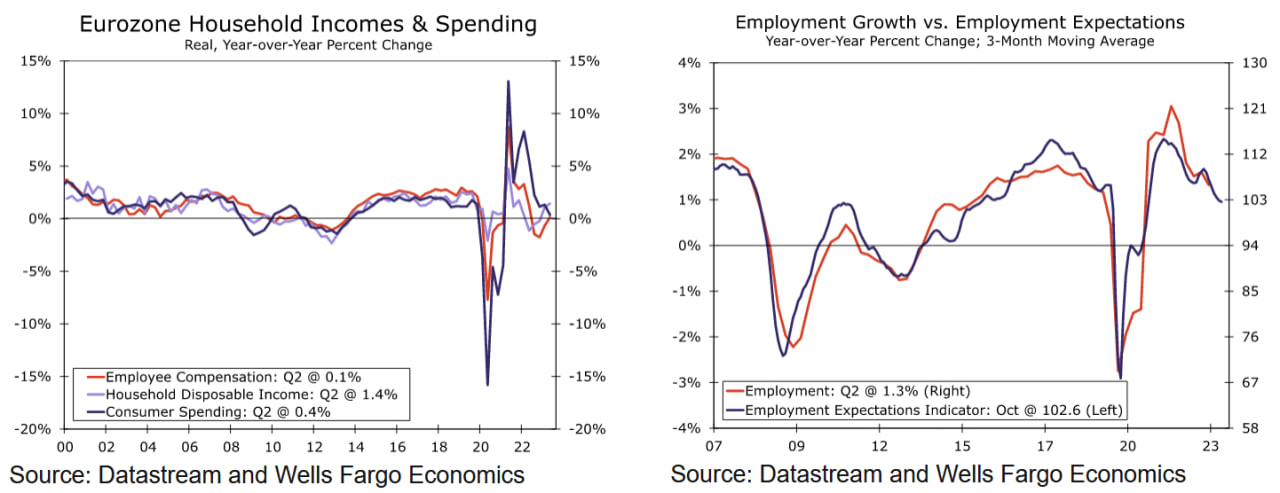

مخارج مصرفکننده مصرفکننده اروپایی یکی از نقاط ضعف قابل توجه بوده، و در سه فصل منتهی به حال حاضر، ۰.۶ درصد کاهش یافته است. از سوی دیگر، چشمانداز سهماهه سوم امیدوارکننده نیست. شاخص خردهفروشی در ژوئن و ژوئیه کاهش یافته، و میانگین سطح فروش در دوره ژوئیه تا اوت ۰.۶ درصد نسبت به سهماهه دوم سقوط کرده است. با این حال، علائمی وجود دارد که احتمالا ضعیفترین دوره رشد هزینههای مصرفکننده پایان یابد. تورم هسته کاهش یافته و منجر به بازگشت درآمد قابل تصرف واقعی خانوار به محدوده مثبت در نیمه اول سال جاری شده است. در سهماهه دوم، درآمد قابل تصرف واقعی خانوار نسبت به مدت مشابه سال قبل ۱.۴ درصد افزایش یافت و از رشد ۰.۴ درصدی سالانه در مخارج واقعی مصرفکننده فراتر رفت.

با این تعاریف، میتوان تصور کرد رشد درآمد واقعی خانوارها ادامه داشته باشد، و تا پایان سال ۲۰۲۳ و تا سال ۲۰۲۴ اندکی بیشتر تقویت شود. در این میان، اگرچه رشد اشتغال تا حدودی کند شده، همچنان مثبت است و شاخص انتظارات اشتغال کمیسیون اروپا (EEI) نشاندهنده تابآوری بازار کار است. شاخص EEI بالاتر از میانگین بلندمدت خود باقی مانده و داده ماه اکتبر آن، با رشد اشتغال ثابت تاریخی حدود ۱ درصد در سال مطابقت دارد. با توجه به اینکه هزینههای نیروی کار همچنان در حال رشد است و از آن سو، انتظار میرود تورم کاهش یابد،

پیشبینی افزایش بیشتر رشد درآمد واقعی دور از ذهن نیست. در سهماهه دوم، نرخ پسانداز خانوار به ۱۴.۹ درصد از درآمد قابل تصرف افزایش یافت و به مصرفکنندگان ظرفیتی برای خرج کردن داد. علاوه بر این، هزینههای بهره خانوار نسبتاً افزایش یافته، و تا سهماهه دوم ۲۰۲۳ به ۲.۱ درصد درآمد قابل تصرف خانوار رسیده است. در حالی که پیشبینی تغییر شدیدی در این نرخها وجود ندارد، انتظار میرود این مبانی مالی نسبتاً مطلوب خانوار از کاهش بیشتر هزینههای مصرفکننده جلوگیری کند.

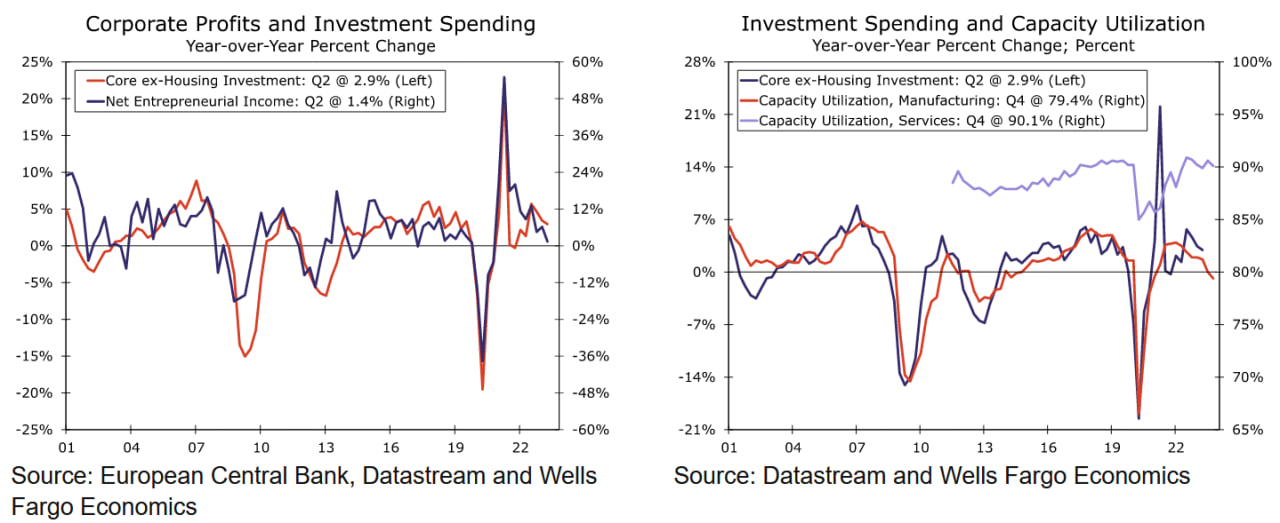

در جبهه تجارت، فضایی برای تضعیف متوسط چشمانداز در سراسر ناحیه یورو به چشم میخورد که منجر به ضعف احتمالی در هزینههای سرمایهگذاری در سهماهه آینده خواهد شد. اگرچه سود شرکتها به خوبی حفظ شده، اما نشانههایی از کاهش قدرت قیمتگذاری در حال ظهور است. درآمد خالص کارآفرینی، تقریبی از سود شرکتها قبل از کسر مالیات، ۱.۴ درصد نسبت به سال قبل در سهماهه دوم رشد کرد، اما در سال گذشته، شتاب رشد این نرخ بهطور محسوسی کاهش یافته است. احتمالاً روند روبهوخامت تدریجی در بازار کار ناحیه یورو پیامدهایی برای رشد اشتغال و هزینههای سرمایهگذاری خواهد داشت. با وجود سرد شدن محیط کسبوکار، انتظار میرود که رشد اشتغال همچنان ادامه یابد؛ البته با سرعت کمتری نسبت به اخیر.

از سوی دیگر، بر اساس شاخصهای مختلف پیشبینی میشود هزینههای سرمایهگذاری کاهش یابد. البته اندازهگیری دقیقی از سرمایهگذاری ثابت تجاری در ناحیه یورو به راحتی در دسترس نیست، اما یک معیار تخمینی به نام شاخص سرمایهگذاری هسته بدون احتساب مسکن سابق (Core ex-Housing Investment)، چرخه مشابه، اما کمنوسانی را نسبت به کل هزینههای سرمایهگذاری ناحیه یورو به همراه دارد. رشد سرمایهگذاری هسته بدون احتساب مسکن کند شده، اما در سهماهه دوم در ۲.۹ درصد باقی ماند. با این حال، روند درآمد خالص کارآفرینی منطقه یورو یا همان سود شرکتها، حاکی از کاهش بیشتر در هسته بدون احتساب مسکن است؛ به ویژه اگر رشد سود منفی شود.

چندین شاخص چشمانداز کاهش هزینههای سرمایهگذاری را تصدیق میکند. نرخ استفاده از ظرفیت ناحیه یورو در بخش تولید افت کرده، و در سهماهه اول، از ۸۲.۸ به ۷۹.۴ درصد در سهماهه چهارم کاهش یافته است. نرخ بهرهبرداری از ظرفیت تولید زیر ۸۰ درصد از نظر تاریخی با کاهش سرمایهگذاری هسته بدون احتساب مسکن مطابقت دارد. استفاده از ظرفیت بخش خدمات در سهماهه سوم نیز از ۹۰.۹ به ۹۰.۱ درصد در سهماهه چهارم کاهش یافت. علاوه بر این، وامدهی بانکهای ناحیه یورو به شرکتهای غیرمالی در سپتامبر به ۰.۲ درصد نسبت به مدت مشابه سال قبل کاهش یافت که نشاندهنده تعدیل هزینههای سرمایهگذاری است.

دورنمای مختلط مخارج مصرفکننده و سرمایهگذاری، ناحیه یورو را در نزدیکی رکود قرار میدهد، و این مسیر بستگی به این دارد که آیا بهبود هزینههای مصرفکننده از هر گونه کندی در هزینههای سرمایهگذاری بیشتر باشد یا خیر. شاخصهای کلیدی باید زیر نظر داشت شامل شاخص خردهفروشی ماهانه، سود سهماهه شرکتها و نرخ استفاده از ظرفیت است. رکود اقتصادی را برای ناحیه یورو پیشبینی نمیکنیم، اما اگر دادههای شاخص مدیران خرید در سطوح انقباضی فعلی خود باقی بمانند یا بیشتر سقوط کنند، رکود اقتصادی اجتنابناپذیر شود.

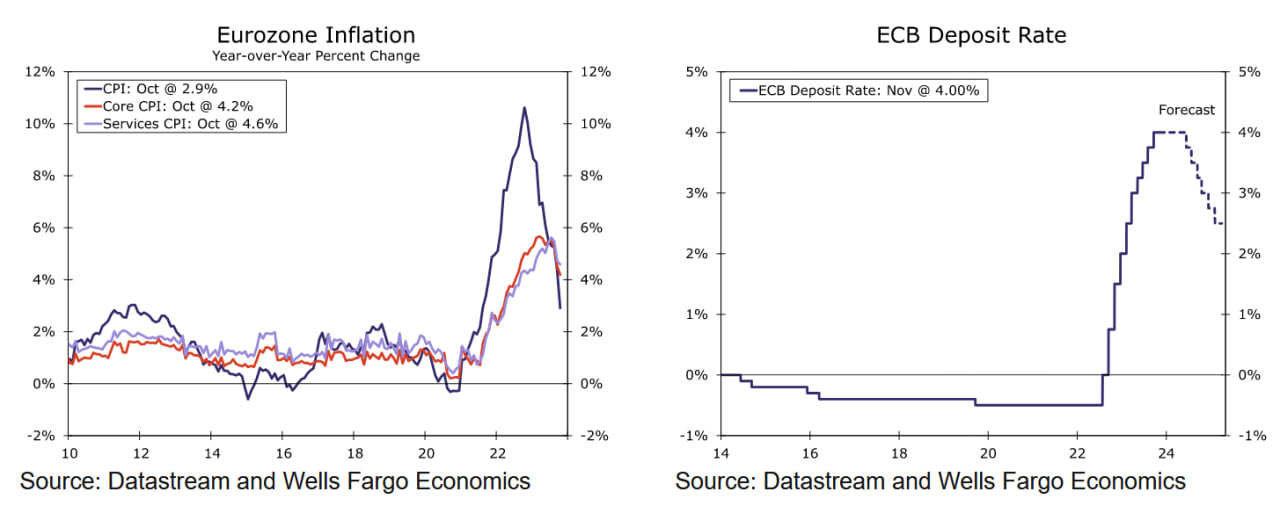

صرف نظر از اینکه آیا ناحیه یورو وارد رکود میشود یا خیر، ما بادهای معکوس قابل توجهی را برای رشد شناسایی کردهایم که به ما میگویند چرخه انقباض پولی بانک مرکزی اروپا به پایان رسیده است. بانک مرکزی اروپا در نشست پولی اکتبر خود نرخ سپردهگذاری را در ۴ درصد ثابت نگه داشت، و مجدداً تأکید کرد که نرخهای بهره در سطوح فعلی، ما را به دستیابی به هدف تورم ۲ درصدی همراهی خواهند کرد. پیشرفتهای اخیر در دادههای تورم از این دیدگاه حمایت میکند که احتمالاً به اوج نرخهای بهره در ناحیه رسیدم باشیم. شاخص قیمت مصرفکننده ماه اکتبر ناحیه یورو در مقایسه با مدت مشابه سال قبل به ۲.۹ درصد کاهش یافت و نرخهای هسته و خدمات تورم به ترتیب به ۴.۲ درصد و ۴.۶ درصد کاهش یافتند.

علیرغم این روندهای مثبت، ما معتقدیم که بانک مرکزی اروپا نمیتواند مسیر تورم را کاملاً روشن ببیند، و در نتیجه، برای آغاز چرخه کاهش نرخهای بهره خیلی زود است. حتی در معیارهای سهماهه سالانه، تورم کمی بالاتر از هدف ۲ درصدی بانک مرکزی اروپا باقی مانده است. پیشبینی میکنیم که تورم سالانه سهماهه باید به ۲ درصد نزدیکتر شود و برای چندین ماه در این محدوده باقی بماند؛ البته قبل از اینکه بانک مرکزی اروپا چرخه کاهش نرخ بهره را شروع کند. در نتیجه، ما کاهش اولیه نرخ بهره بانک مرکزی اروپا را تا نشست ژوئن ۲۰۲۴ پیشبینی نمیکنیم.

در حالی که ریسکهای موجود در مورد پیشبینی پایه خود را نسبتاً متعادل میبینیم، احتمال کاهش زودتر نرخ بهره توسط بانک مرکزی اروپا را رد نمیکنیم. اگر ناحیه یورو دچار رکود شود، و با توجه به پیشرفت روند کاهش تورم، میتوانیم اولین کاهش نرخ بهره را در اوایل نشست آوریل ۲۰۲۴ متصور شویم. علاوه بر این، با توجه به چشمانداز اقتصادی ضعیف ناحیه یورو، ما پیشبینی میکنیم که بانک مرکزی اروپا پس از اطمینان از مهار تورم، به تسهیل پولی روی بیاورد.

بنابراین، پیشبینی پایه ما بیان دارد که بانک مرکزی اروپا نرخ سپردهگذاری خود را به میزان ۱.۵ درصد بین سهماهه دوم سال ۲۰۲۴ و سهماهه اول سال ۲۰۲۵ کاهش دهد. به طور خلاصه، برخلاف پیشبینیهای اجماع اقتصاددانان یا انتظارات بازار، ما معتقدیم که ریسکها به سمت پایین آوردن نرخهای بهره توسط بانک مرکزی اروپا زودتر یا شدیدتر از آنچه در حال حاضر پیشبینی میشود، متمایل هستند.

منبع: ولز فارگو

برای پیگیری اخبار روز و فوری فارکس و بازارهای جهانی به کانال تلگرام UtoFX بپیوندید.