لحن مقامات بانک مرکزی ژاپن انقباضیتر شده است

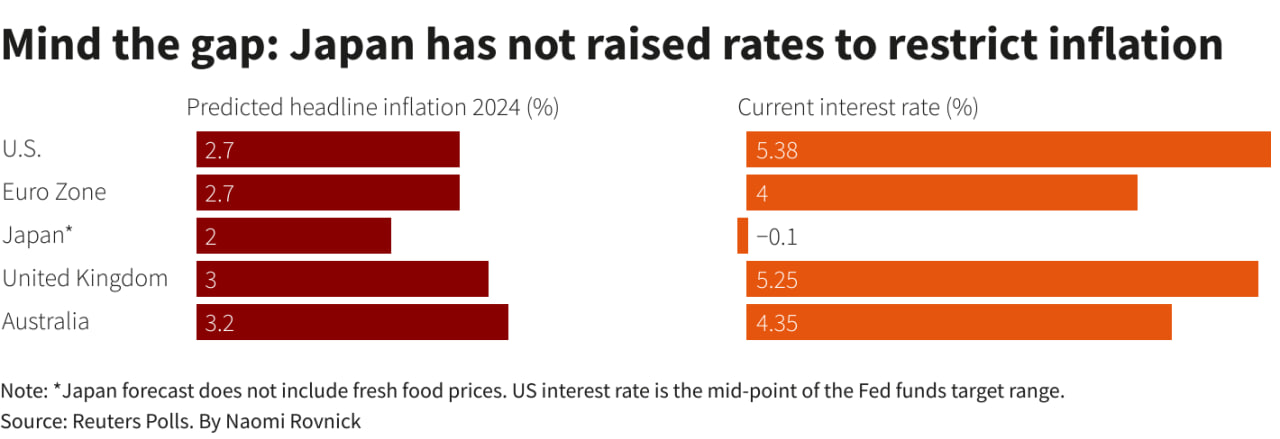

در بحبوحه روند جهانی حال حاضر که در آن بانکهای مرکزی مواضع پولی خود را منقبضتر میکنند، بانک مرکزی ژاپن همچنان یک استثنا به حساب میآید. علاوه بر این، بانک مرکزی ژاپن هدف بازدهی اوراق قرضه دولتی ۱۰ ساله را در حدود ۰ درصد تحت سیاست مهار منحنی بازده حفظ نموده، اما سقف ۱ درصدی را به عنوان یک کران بالایی انعطافپذیرتر تعریف کرد. گمانهزنیها در میان اقتصاددانان حول محور احتمال حذف تدریجی محرکهای پولی شدید توسط بانک مرکزی ژاپن میچرخد، و اگر بحثهای منظم در مورد افزایش دستمزدها در اوایل سال بعد منجر به افزایش قابل توجه رشد حقوق و مزایا نسبت به قیمتها شود، این گمانهزنیها جان بیشتری میگیرند.

در نشست پولی سپتامبر، مقامات بانک مرکزی ژاپن تا حد زیادی موافقت کردند که هیچ تعدیل بیشتری در سیاست مهار منحنی بازده لازم نیست. به اتفاق آرا، و همانطور که در صورتجلسه منتشر شد، مقامات این بانک مرکزی از ادامه تسهیل پولی برای رسیدن به اهداف تورم و رشد دستمزدها حمایت کردند. گفتگوی میان مقامات، قبل از نشست اکتبر بانک مرکزی ژاپن انجام شد؛ جایی که آنها با تعدیل سیاست مهار منحنی بازده، تنظیم دستوری خود را بر نرخهای بهره بلندمدت کاهش دادند، که حاکی از یک تغییر تدریجی از محرکهای پولی بحثبرانگیز فعلی بود. از سوی دیگر، در طول نشست سپتامبر، بانک مرکزی ژاپن مجدداً بر سیاستهای پولی تطبیقی و تعهد خود به تقویت اقتصاد تا رسیدن به هدف تورم ۲ درصدی تاکید کرد که نشاندهنده رویکردی عمدی برای کاهش محرکهای پولی گستردهاش است. همانطور که در صورتجلسه نشست سپتامبر بیان شد، مقامات بانک مرکزی ژاپن خاطرنشان کردند که نرخهای بهره بلندمدت با سیاست عملیات بازار خود پس از تعدیلهای انجامشده در ماه ژوئیه به منظور افزایش انعطافپذیری بازدهی اوراق قرضه ۱۰ ساله دولتی مطابقت دارد.

نائومی موگوروما، تحلیلگر ارشد اوراق قرضه در MUFG، تصدیق کرد که در جریان گفتگوهای مقامات در نشست پولی سپتامبر، اقدامات اخیر اتخاذشده توسط بانک مرکزی ژاپن، به ویژه با توجه به ثبات نرخهای بهره بلندمدت در ایالات متحده در آن زمان، پیشبینی نشده بود. اگرچه بانک مرکزی ژاپن در جلسه سپتامبر خود لحن خوشبینانهتری نسبت به رشد قیمتها داشت، مقامات همچنان در مورد ایجاد تغییرات قابل توجه در موضع پولی محتاطانه عمل کردند. علاوه بر این، تعدادی از مقامات تاکید کردند که هرگونه بحث در مورد حذف نرخ بهره منفی و سیاست مهار منحنی بازده باید همزمان با دستیابی موفقیتآمیز به هدف تورم ۲ درصدی باشد.

پس از انتشار صورتجلسه سپتامبر، نینامی، رئیس سازمان منافع کسبوکارهای ژاپن، از بانک مرکزی این کشور خواست تا موضع پولی خود را سریعتر عادی کند. حتی اگر خروج از محرکهای پولی یک سال طول بکشد، نینامی معتقد است که بانک مرکزی ژاپن باید مسیر خود با افزایش نرخ بهره ادامه دهد. وی استدلال میکند که عادیسازی موضع پولی به شناسایی و حذف شرکتهای ناکارآمد منجر شده، و گردش نیروی کار را به سمت صنایع درحالرشد تسریع میکند. نینامی محفوظات سیاسی احتمالی در مورد کنار گذاشتن کامل تسهیل پولی را تصدیق میکند، اما بر اهمیت اقدامات بانک مرکزی ژاپن نیز اذعان دارد. نینامی باور دارد که تعدیل اخیر پولی، یعنی تغییر در سیاست مهار منحنی بازده توسط بانک مرکزی ژاپن حاکی از انحراف تدریجی از انبساط کمی است. به عبارتی ساده، نینامی معتقد است که بانک مرکزی ژاپن باید شرکتها را برای اقتصادی با نرخ بهره مثبت آماده کند. علاوه بر این، نینامی که رئیس سابق فروشگاههای زنجیرهای لاوسون بوده، قبلاً در ژانویه پیشبینی خود را برای ارائه یک نقشهراه و خطمشی روشن از سوی بانک مرکزی ژاپن، شامل معیارهایی برای توقف مهار خود بر بازدهی اوراق قرضه بلندمدت و کوتاهمدت، ابراز کرده بود.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

همانطور که شینیچی اوچیدا، معاون رئیس بانک مرکزی ژاپن در جریان بحث در کارگروه امور مالی علیای مجلس تاکید کرد، بانک مرکزی این کشور قصد دارد تا با تمرکز بر افزایش سودآوری شرکتها و درآمد خانوار، محیطی مساعد برای افزایش قیمتها و دستمزدها ایجاد کند. اوچیدا تعهد بانک مرکزی ژاپن به حمایت از فعالیتهای اقتصادی و ایجاد شرایط مساعد برای تسهیل افزایش دستمزدها را تصدیق نمود و بیان کرد که به جای تکیه صرفاً بر افزایش تورم، انتظار میرود شرایط به طوری ارتقا یابد که رشد قیمتها هدفمند باشد. در این میان، کازوهیرو ماساکی، مدیرکل بخش امور پولی بانک مرکزی ژاپن، اشاره کرد که با وجود برخی فشارهای صعودی بر نرخهای بهره بلندمدت، پیشبینی نمیشود که بازدهی اوراق قرضه ۱۰ ساله فراتر از مرز ۱ درصد برود.

آواز دهل از دور خوش است

با در نظر گرفتن لحن سخنان مقامات، هیدئو هایاکاوا، اقتصاددان ارشد سابق بانک مرکزی ژاپن پیشبینی میکند که این بانک مرکزی به سیاست نرخ بهره منفی خود در آوریل پایان خواهد داد و احتمالاً در سال آینده، افزایش هزینههای استقراض کوتاهمدت ادامهدار باشد. جالب توجه بوده که هایاکاوا این پیشبینی را بر اساس احتمال فزاینده رشد پایدار دستمزدها استوار کرده است. با توجه به اینکه بیش از یک سال است تورم از هدف ۲ درصدی فراتر رفته، بانک مرکزی ژاپن در ماه اکتبر اقداماتی را برای تنظیم مهار منحنی بازده انجام داد که در آن نرخهای بهره بلندمدت افزایش بیشتری پیدا میکنند. این حرکت توسط بازارها به عنوان گامی مقدماتی برای حذف تدریجی محرکهای گسترده پولی تفسیر شد. هایاکاوا معتقد است که مشروط به دادههای قویتر از انتظارات از مذاکرات دستمزد بهار سال آینده، بانک مرکزی ژاپن میتواند نرخ بهره خود را از ۰.۱- به حدود ۰ درصد در ماه آوریل افزایش دهد. وی تاکید کرد که در حال حاضر، تورم خدمات در حال افزایش بوده و اگرچه شواهد ملموس هنوز در دسترس نیست، چشمانداز رشد قابل توجه دستمزدها در سال آینده تقویت میشود.

هایاکاوا خاطرنشان کرد که قبل از پایان دادن به سیاست نرخ بهره منفی خود، بانک مرکزی ژاپن منتظر اثبات ایده رسیدن پایدار تورم به هدف ۲ درصدی است. هایاکاوا پیشنهاد کرد که پس از خروج از نرخ بهره منفی، بانک مرکزی ژاپن میتواند موضع فعلی خود در سیاست مهار منحنی بازده را حفظ نموده، و از آن به عنوان ابزاری در برابر افزایش ناگهانی نرخهای بهره بلندمدت استفاده کند. برخلاف اعتقاد بانک مرکزی ژاپن مبنی بر اینکه افزایش قیمتهای اخیر عمدتاً ناشی از عوامل فشار بر هزینههاست، هایاکاوا استدلال کرد که این بانک مرکزی فشارهای تورمی ناشی از تقاضای داخلی و رشد قیمتها در حوزه خدمات را دست کم میگیرد. او از بانک مرکزی ژاپن به دلیل محتاط بودن در واکنش به تورم انتقاد کرد، و اشاره نمود که شاید یک راهبرد تهاجمیتر برای افزایش نرخ بهره ضروری تلقی گردد. طبق پیشبینی هایاکاوا، پس از خروج از سیاست تسهیل پولی، شاید بانک مرکزی ژاپن نیاز به افزایش نرخ بهره خود تقریباً هر سهماهه یکبار در طول سال بعد داشته باشد. او بر اهمیت ابلاغ یک موضع روشن به بازارها تاکید نمود، که بیان کند بانک مرکزی ژاپن نرخ بهره را برای مدت طولانی در ۰ درصد نگه نخواهد داشت.

به گفته منابع آگاه، بانک مرکزی ژاپن به طور قابل توجهی لحن انقباضی خود را در روزهای اخیر افزایش داده که حاکی از پایان احتمالی سیاست نرخ بهره منفی در ماههای ابتدایی سال آینده است. این تغییر در لحن بانک مرکزی ژاپن بخشی از راهبرد رئیس این بانک مرکزی، کازوئو اوئدا برای حذف تدریجی محرکهای پولی است که توسط همتای پیشین خود، هاروهیکو کورودا، ارائه شده بود. سیاست پولی کورودا که شامل نرخ بهره منفی میشود، به دلیل دامن زدن به کاهش شدید ارزش ین مورد انتقاد شدید قرار گرفته است. اظهارات اخیر اوئدا نشاندهنده انحراف از مواضع قبلی وی بوده که حاکی از ادامه سیاستهای آغازشده توسط کورودا است. در هفتههای گذشته، اوئدا به پیشرفت در دستیابی به تورم پایدار ۲ درصد اشاره کرد و اذعان داشت که بانک مرکزی ژاپن میتواند قبل از کاهش محرکهای پولی، لزوما منتظر مثبت شدن دستمزدهای واقعی نباشد. منابع آگاه ادعا میکنند که این تغییر به لحن کمتر انبساطی یک راهبرد عمدی است.

به گفته این منابع، اکنون زمان مناسب برای افزایش نرخ بهره بوده، و چالش اوئدا در انتقال تدریجی ژاپن از سیاستهای پولی بسیار انبساطی اعمالشده در دهه گذشته نهفته است. با این حال، نگرانی بازار این است که انجام این کار به سرعت شاید بر بهبود شکننده اقتصاد ژاپن تأثیر منفی بگذارد و بازارهای مالی را مختل کند. علیرغم این چالشها، با توجه به اینکه تورم به طور مداوم از هدف ۲ درصدی بانک مرکزی ژاپن فراتر رفته، توجیه فزایندهای برای تعدیل موضع پولی وجود دارد. با تنظیم مجدد سیاست مهار منحنی بازده در نشست پولی قبلی خود، هدف بعدی درصدی بانک مرکزی ژاپن این است که در اوایل سال ۲۰۲۴ نرخ بهره خود را از محدوده منفی خارج کند. به نظر میرسد که احساسات مقامات بانک مرکزی ژاپن بیشتر به سمت یک موضع انقباضی متمایل شده، و بد نیست بدانید بانک مرکزی ژاپن در ابتدا معتقد بود که زمان خروج از نرخ بهره منفی به مذاکرات دستمزدها در بهار سال آینده بستگی دارد، اما منابع میگویند که دیگر اینطور نیست. عوامل کلیدی موثر بر تصمیمگیریهای پولی بانک مرکزی ژاپن میتواند ناشی از رویدادهای آتی، از جمله بررسی احساسات تولیدکننده در دسامبر، جلسات مدیران شعب منطقهای در اوایل ژانویه، و بازخورد مدیران تجاری و اتحادیهها در مورد اهداف پرداخت سال آینده باشد.

چه عواملی در تصمیمات پولی بانک مرکزی ژاپن تاثیر خواهد داشت؟

اگرچه تصمیم نهایی به اعتماد بانک مرکزی ژاپن به چشمانداز اقتصادی و مسیر تورم بستگی دارد، احتمال تعدیل موضع پولی در ژانویه، در جریان بررسی بعدی از پیشبینیهای سهماهه رشد قیمتها، همچنان روی میز است. طبق آخرین پیشبینیهای بانک مرکزی ژاپن، انتظار میرود تورم دائماً از هدف ۲ درصدی فراتر رود و فرض قبلی این بانک مرکزی مبنی بر گذرا بودن رشد قیمتها را به چالش میکشد. پیشبینی فعلی برای تورم هسته-هسته ۳.۸ درصد بوده، که با افزایش قابل توجهی نسبت به تخمین ژانویه همراه شده که نشاندهنده فشارهای تورمی نادیدهگرفتهشده توسط بانک مرکزی ژاپن است. اقتصاددانان و تحلیلگران سابق بانک مرکزی ژاپن تاکید میکنند که اگرچه خروج زودهنگام از نرخ بهره منفی میتواند ریسکهایی را به همراه داشته باشد، اما هدف اصلی اوئدا دور کردن این بانک مرکزی از مواضع غیرمتعارف و به سمت هدفگذاری نرخهای بهره کوتاهمدت است. به گفته کارشناسان، زمان تعدیل موضع پولی میتواند با مذاکرات دستمزدها در بهار سال آینده بین مشاغل و اتحادیهها، که معمولاً در اواسط ماه مارس به پایان میرسد، مطابقت داشته باشد و راه را در نشست آوریل هموار کند.

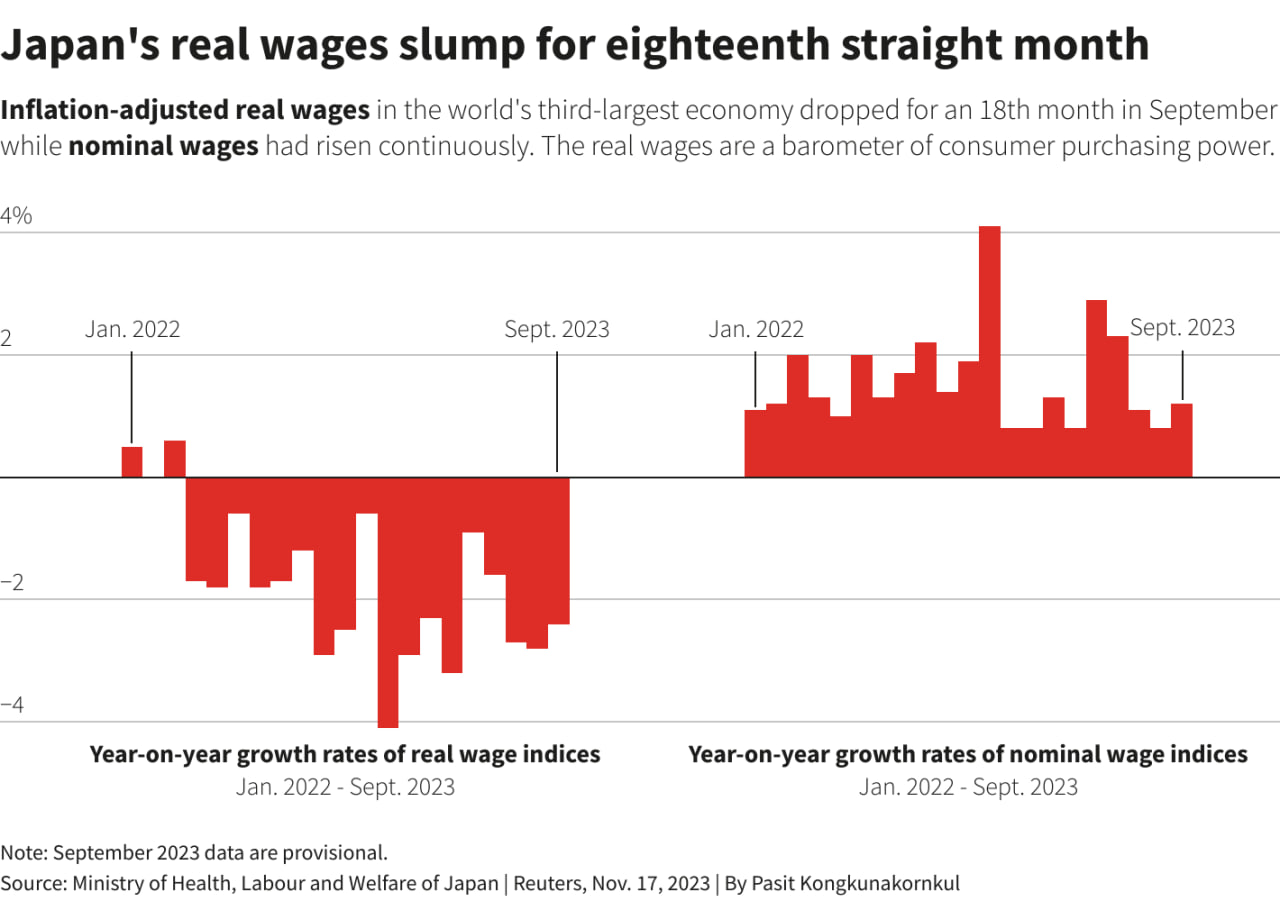

حال باید به تحلیل اقدامات اوئدا بپردازیم. اوئدا در یک سخنرانی ۶ ماهه در پارلمان درباره پایان سیاست مهار منحنی بازده و نرخ بهره منفی، مشروط به دستیابی پایدار و کامل به هدف تورم، بحث کرد. سرنوشت داراییها و خریدهای صندوقهای قابل معامله در بورس (ETF) از سوی بانک مرکزی ژاپن نیز در شرایطی که این بانک مرکزی خروج از سیاستهای فوقالعاده انبساطی را در دستور کار خود قرار دهد، بررسی خواهد شد. اوئدا تاکید کرد که تصمیم در مورد حذف تدریجی اقدامات محرک خاص به شرایط اقتصادی، قیمتی و مالی حاکم در آن زمان بستگی دارد. وی بر اهمیت چرخه مثبت دستمزد-تورم تاکید کرد و نسبت به تحقق آن ابراز ابهام نمود. با توجه به نگرانیهای مطرحشده توسط قانونگذاران در مورد مصرف راکد و افزایش کم دستمزدها که برای جبران افزایش هزینههای زندگی کافی نیست، اوئدا خاطرنشان کرد که تورم اخیر هزینهها تأثیر منفی بر درآمد واقعی، به ویژه بر خانوار و شرکتهای کوچکتر داشته است. انقباض در سهماهه ژوئیه تا سپتامبر ناشی از کاهش مصرف و صادرات، به ما میگوید چالشهای اقتصاد ژاپن همچنان ادامه دارد. این پسزمینه اقتصادی تلاشهای بانک مرکزی ژاپن را برای حذف تدریجی محرکهای پولی خود پیچیده میکند.

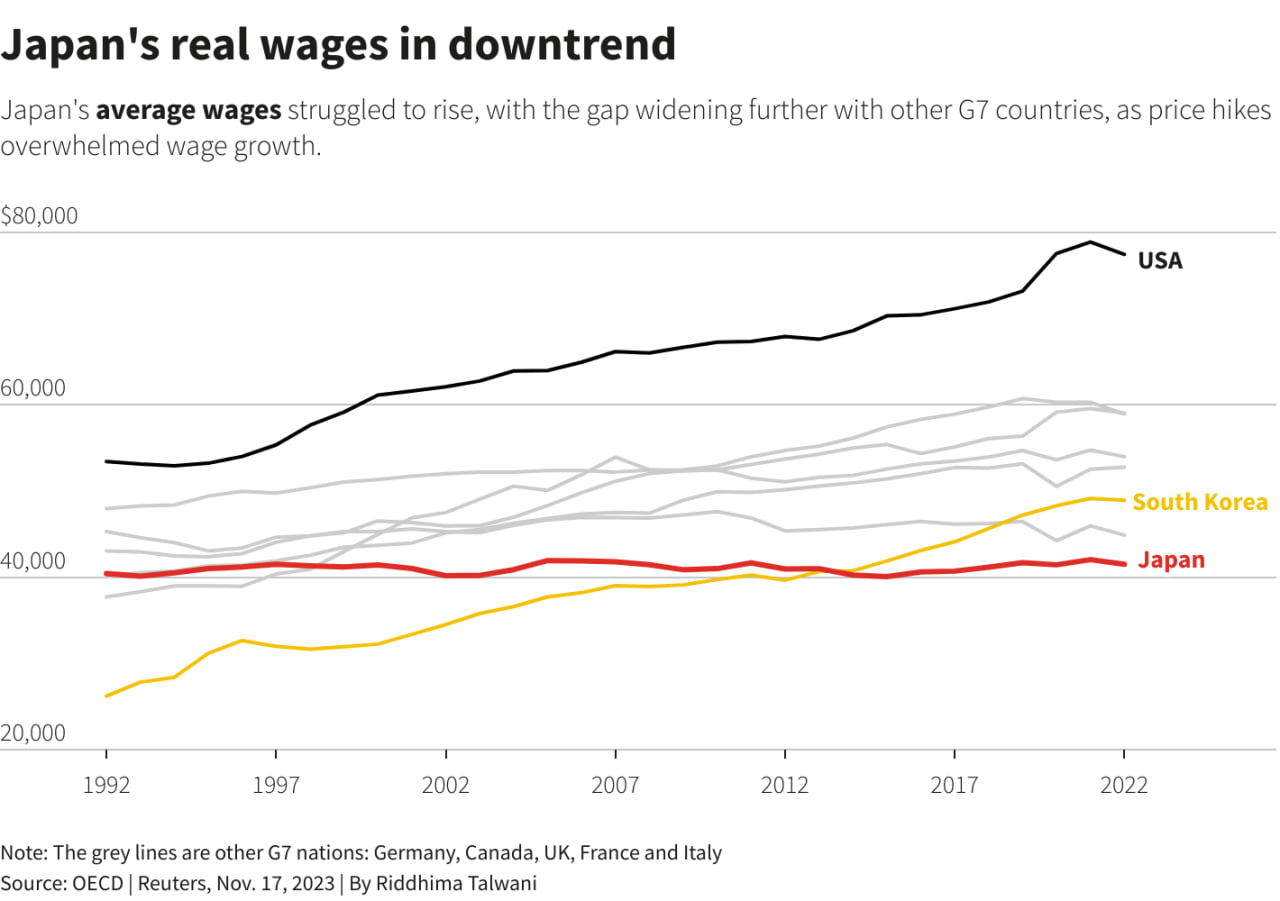

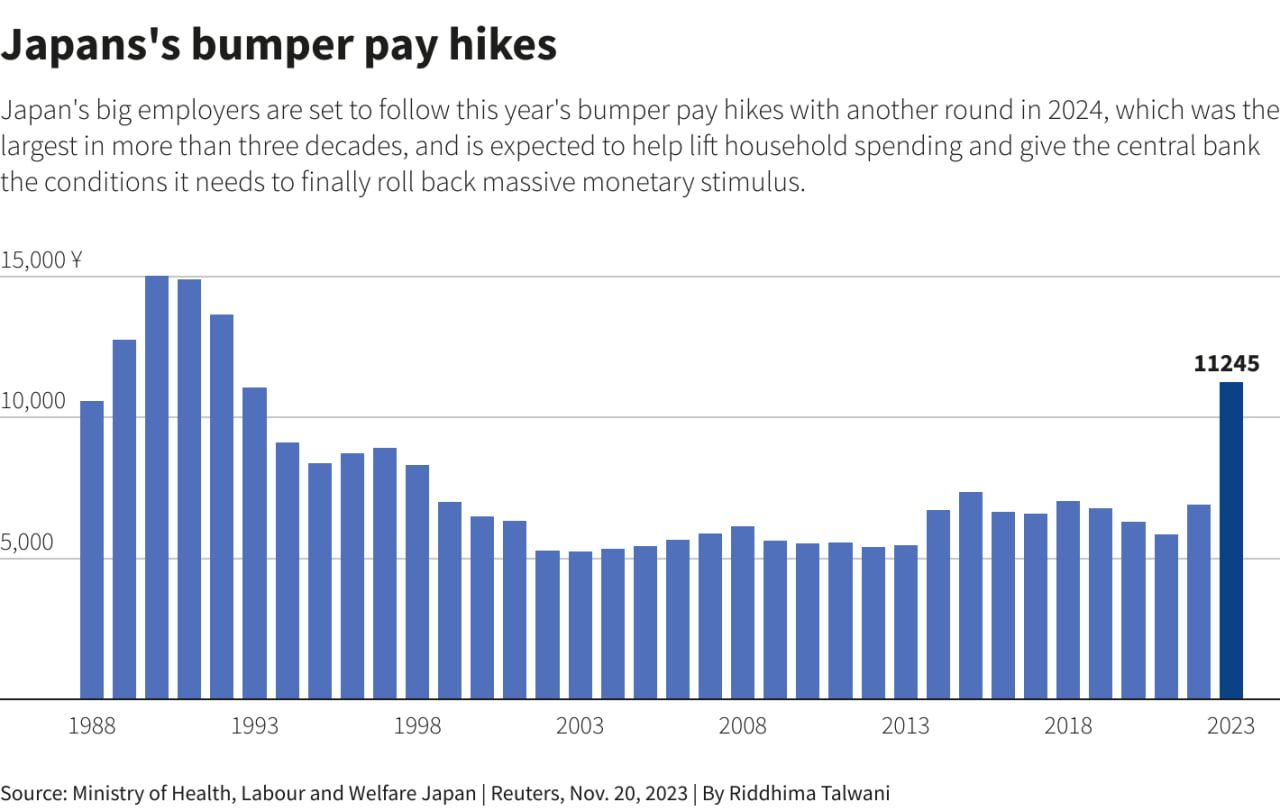

شتاب افزایش دستمزدها در ژاپن در سال ۲۰۲۳ تا سال ۲۰۲۴ ادامه خواهد داشت و سال دیگری از رشد شدید حقوق و مزایا در شرکتهای بزرگ را رقم میزند. انتظار میرود این روند پایدار در افزایش دستمزدها از مخارج خانوار حمایت، و شرایط لازم را برای حذف تدریجی محرکهای پولی گسترده برای بانک مرکزی ژاپن فراهم کند. شرکتهای برجسته ژاپنی مانند Insurance Company و Bic Camera در حال برنامهریزی برای افزایش حقوق کارکنان خود در سال آینده هستند. این افزایش دستمزدها، به دنبال افزایش قابل توجهی که در سال ۲۰۲۳ شاهد بودیم، نشاندهنده یک تغییر قابل توجه از روند کاهش تورم در ژاپن برای دهههاست. نخست وزیر ژاپن، فومیو کیشیدا از شرکتها خواسته تا دستمزدها را افزایش دهند تا از افزایش فشار هزینههای زندگی بر خانوار بکاهند. تورم مزمن و رشد پایین قبلاً شرکتها را از افزایش قابل توجه دستمزدها منصرف کرده بود.

با این حال، به دلیل محدودیتهای عرضه ناشی از همهگیری و تنشهای ژئوپلیتیکی، این رویکرد تغییر کرد که منجر به افزایش قیمت مواد خام شد. اتحادیههای کارگری بزرگ مانند رنگو و UA Zensen از افزایش قابل توجه دستمزد در مذاکرات خود حمایت میکنند که منعکسکننده افزایش تقاضا در بخشهای مختلف است. پیشرفت قابل توجهی در افزایش دستمزدها در میان شرکتهای بزرگ حاصل شده است، اما چالشها، به ویژه در میان شرکتهای کوچکتر و منطقهای که در آنها افزایش دستمزدها نابرابر باقی میماند، همچنان ادامه دارد. کسبوکارهای کوچکتر، مانند شرکت Nitto-Seimitsu Kogyo، محدودیتهایی را در ظرفیت خود برای افزایش قابل توجه دستمزدها در میان فشارهای تورمی ذکر میکنند. پیشبینی میشود که ماههای آتی، از جمله نظرسنجی سهماهه تجاری بانک مرکزی ژاپن در ماه دسامبر و مذاکرات دستمزد در ژانویه، بینشهای بیشتری را در مورد مسیر افزایش دستمزد و تأثیر آن بر اقتصاد گستردهتر، بهویژه در مورد تصمیمگیریهای پولی در کشور ارائه دهد.

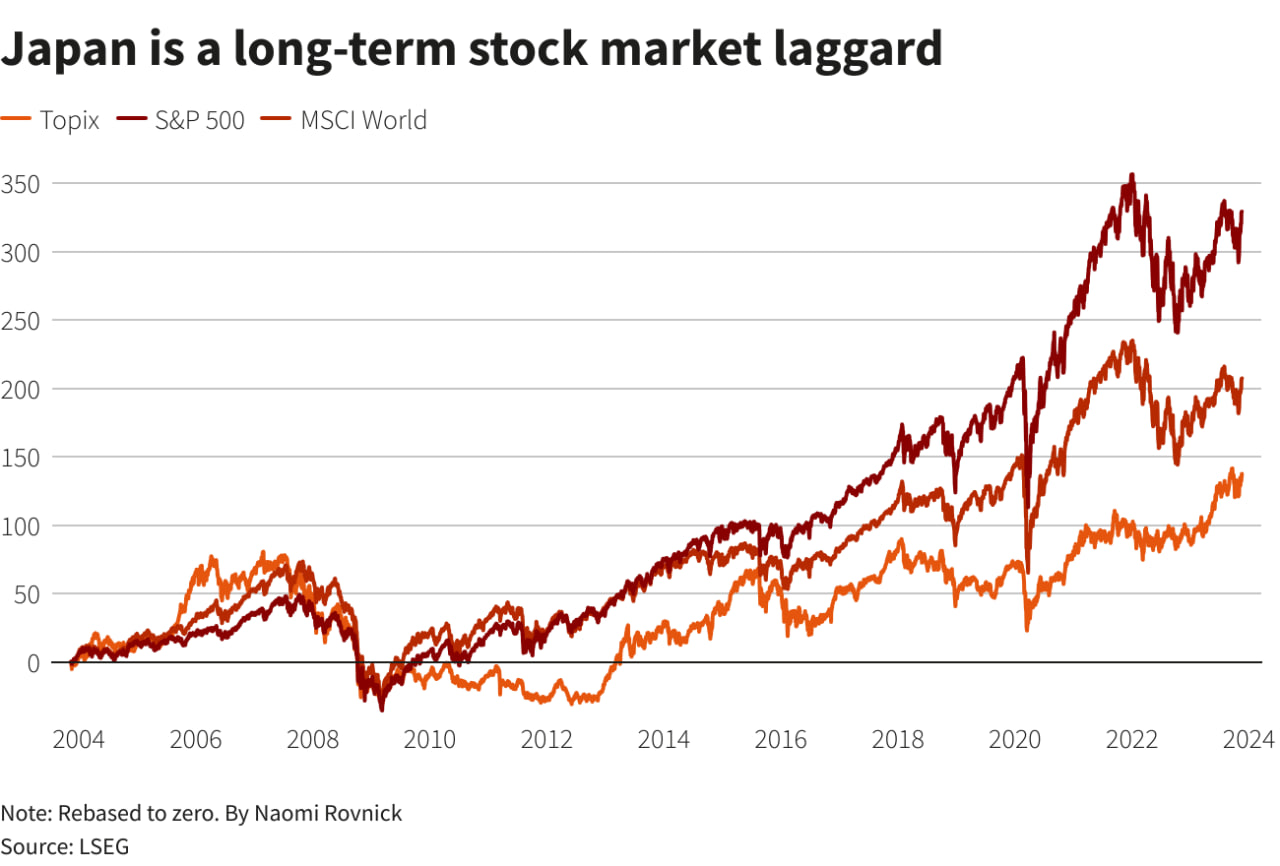

آیا بازار سهام ژاپن رشد خواهد کرد؟

بر اساس آخرین نظرسنجی رویترز، پیشبینی میشود شاخص Nikkei 225 به رشد قابل توجه خود در سال ۲۰۲۴ ادامه دهد و تحلیلگران تخمین میزنند که این شاخص تا پایان ژوئن به بالاترین میزان در سه دهه گذشته، یعنی ۳۵۰۰۰ ین برسد. علیرغم اینکه بانک مرکزی ژاپن به سمت پایان محرکهای پولی فوق انطباقی خود حرکت میکند و فدرال رزرو به اوج چرخه انقباض پولی نزدیک میشود، همه تحلیلگران در نظرسنجی پیشبینی کردند که رشد بازار سهام ژاپن ادامهدار خواهد بود. با توجه به فصل قوی گزارشات مالی و کاهش ارزش ین به پایینترین سطح یک سال اخیر فراتر از ۱۵۰ در هر دلار، که چشمانداز سود صادرکنندگان را بهبود بخشید، شاخص سهام ژاپن به بالاترین سطح خود از مارس ۱۹۹۰ در ۳۳۸۵۳.۴۶ ین رسید. تحلیلگران به کاهش تقاضا در سرمایهگذاری تجاری و خدمات مصرفی به عنوان عوامل مهم در چشمانداز صعودی بازار سهام ژآپن اشاره نموده، و برخی انتظارات خوشبینانهتر مانند ۳۹۵۰۰ ین تا ژوئن و ۴۰۹۰۰ ین تا پایان سال ۲۰۲۴ را پیشبینی میکنند.

با این حال، انتظارات در کاهش نرخ بهره توسط فدرال رزرو در مه آتی و خروج بانک مرکزی ژاپن از سیاست نرخ بهره منفی خود در اوایل سال آینده میتواند منجر به رکود بازار سهام در نیمه دوم سال ۲۰۲۴ شود و شاخص Nikkei 225 را تا پایان سال در حدود ۳۵۰۰۰ ین نگه دارد. یکی از تحلیلگران IG دیدگاه نزولیتری دارد و پیشبینی میکند که شاخص Nikkei 225با کاهش از ۳۵۰۰۰ به ۳۳۰۰۰ ین در نیمه دوم سال آینده همراه باشد و نگرانیها ناشی از اقدامات پولی لازم توسط بانک مرکزی ژاپن که مینواند به ضرر بازار سهام باشد را تصدیق میکند. در مجموع، انتظار میرود بازار سهام ژاپن تا اواسط سال ۲۰۲۴ به بالاترین حد خود برسد، اما تغییرهای احتمالی پولی توسط بانکهای مرکزی آمریکا و ژآپن و مسیر ین همچنان عوامل مهمی هستند که میتوانند بر عملکرد این بازار در نیمه دوم سال تأثیر بگذارند.

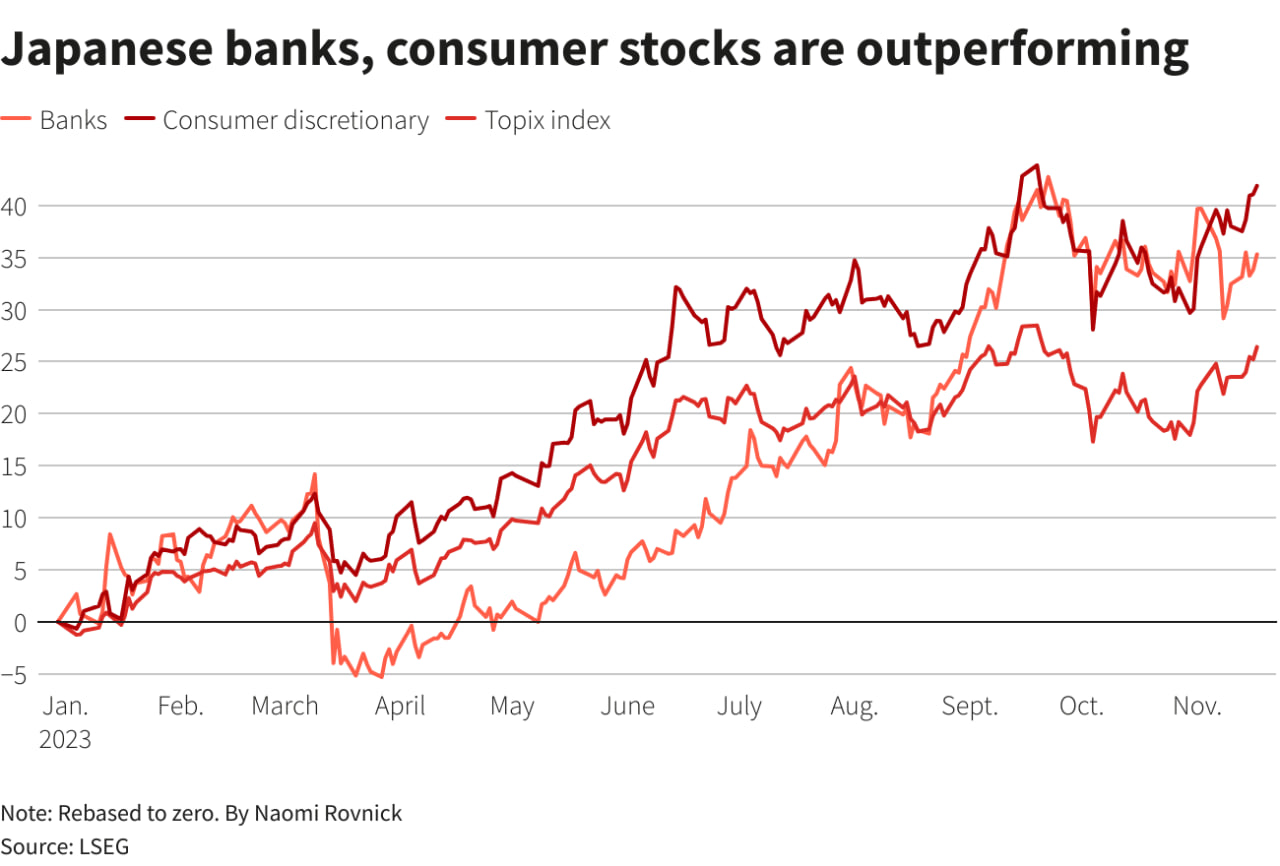

بر اساس یک نظرسنجی دیگر از رویترز، چشمانداز سرمایهگذاران ژاپنی به طور قابل توجهی تغییر میکند، و در نهایت پس از سالها کاهش تورم، رشد قیمتها در اقتصاد نفوذ نموده و باعث ارزیابی مجدد عمده راهبردهای سرمایهگذاری میشود. فضای نرخهای بهره بالاتر، سودآوری قویتر بازار سهام و افزایش هزینههای مصرفکننده در خط مقدم این بازاندیشی قرار دارد. برای مدت طولانی، سرمایهگذاران بینالمللی بر بخشهایی متمرکز بودند که از پیری جمعیت ژاپن یا تضعیف ین سود میبردند. با این حال، چشمانداز نرخ تورم بلندمدت ۲ درصدی تا سال ۲۰۲۴ توجه را به سمت بخشهایی سوق میدهد که قبلاً کمتر مورد تأکید قرار گرفته بودند. تعدیل پولی پیشبینیشده و افزایش نرخ بهره مورد انتظار توسط بانک مرکزی ژاپن میتواند یک تغییر تاریخی در سیاستها باشد و سرمایهگذاران را وادار کند تا در سبد دارایی خود تجدید نظر کنند. سهام شرکتهای مصرفی و مالی به سطوحی که از سال ۱۹۹۰ مشاهده نشده، رسیدهاند.

از جنبه دیگر، این تغییر در چشمانداز، نتیجه کمتر مطلوبی را برای اوراق قرضه دولتی ژاپن به ارمغان میآورد. سرمایهگذاران در حال تغییر سبد دارایی خود برای انطباق با این پویاییهای درحالتحول هستند. تغییر قابل توجهی در ترجیحات سرمایهگذاران از جمله صندوقهای پوشش ریسک، که به طور سنتی طرفدار شرکتهایی هستند که سودآوری آنها از جمعیت سالخورده ژاپن تغذیه میشود، مشاهده شده است. با این حال، برخی از این صندوقها اکنون به بانکهای ژاپنی علاقه نشان میدهند و انتظار افزایش نرخ بهره را دارند. کسبوکارهای مصرفکننده با قدرت قیمتگذاری برای جبران هزینههای بالاتر از طریق انتقال آنها به مشتریان نیز مورد توجه قرار گرفتهاند. انتظار میرود پیشبینی افزایش دستمزدها توسط کارفرمایان بزرگ به تورم پایدار کمک کند. مدیران صندوقهای جهانی در حال افزایش مثبت نسبت به سهام ژاپنی هستند که منعکسکننده احساسی بوده که از سال ۲۰۱۸ مشاهده نشده است. این خوشبینی با تصمیمات سرمایهگذاری چهرههای برجسته مانند وارن بافت تقویت میشود. با این حال، افزایش تورم چالشهایی را برای سرمایهگذاران اوراق قرضه ایجاد میکند، و جذابیت این دسته از اوراق با بهره ثابت را کاهش میدهد.

نظرات تحلیلگران برتر در رابطه با ین ژاپن

پویایی بازار ارز، به ویژه در رابطه با جفتارزهای EURJPY و USDJPY، به کانونی مهم برای اقتصاددانان و موسسات مالی تبدیل شده است. تجزیه و تحلیل آنها منعکسکننده تعامل پیچیده عوامل اقتصادی و سیاستهای مختلف است که حرکت این جفتارزها را شکل میدهد. تحلیل ING توجه معاملهگران را به رابطه بین EURJPY و بازارهای سهام جهانی جلب میکند. ING پیشبینی را ارائه میکند که در آن یک چرخه تجاری سنتی پدیدار میشود که منجر به کاهش EURJPY میگردد. ING پیشبینی میکند اگر بازار سهام آمریکا سقوط کند، که نشانه رکود اقتصادی در ایالات متحده است، و اگر اوراق قرضه افزایش یابد، ین ژاپن میتواند از این موارد سود ببرد. از سوی دیگر، چشمانداز رابوبانک اندکی متفاوت است. رابوبانک پیشبینی میکند که به دلیل پیشرفت آهسته عادیسازی موضع پولی توسط بانک مرکزی ژاپن، USDJPY در کوتاهمدت بالای سطح قیمتی ۱۵۰ باقی بماند. با این حال، رابوبانک پیشبینی میکند که این جفتارز در اواخر سال ۲۰۲۴ به زیر ۱۴۵ برسد، که ناشی از گمانهزنیهای بازار در مورد افزایش نرخ بهره توسط بانک مرکزی ژاپن و نتیجه مذاکرات دستمزدها در بهار است که میتواند بر تصمیمگیریهای پولی تأثیر بگذارد.

در این میان، علیرغم مداخلات شفاهی وزارت دارایی ژاپن مبنی بر ابراز تمایل برای بهبود ین، و به دلیل شرایط حاکم، کامرزبانک میگوید دلایل قابل توجهی برای رشد قوی ین وجود ندارد، اما بر ابهامات پیرامون آینده و بر چالشهای مرتبط با اجرای مواضع پولی محدودکننده برای مبارزه با تورم پس از سالها سیاست انبساطی و کسریهای قابل توجه دولت تاکید میکند. در همین حال، دانسکه یک مسیر نزولی را برای USDJPY پیشبینی میکند و انتظار دارد که این جفتارز طی یک افق ۶ تا ۱۲ ماهه به زیر سطح قیمتی ۱۴۰ برسد. تحلیل آنها حول این باور است که بازدهی اوراق قرضه بلندمدت ایالات متحده به اوج خود رسیده و که در میان کاهش رشد و تورم، یک محیط جهانی به نفع ین ژاپن است. این دیدگاههای متنوع منعکسکننده پیچیدگی بازار بوده که تحت تاثیر عوامل متعددی از جمله شرایط اقتصادی جهانی، تفاوتهای نرخ بهره، سیاستهای دولت و احساسات بازار است. ارزیابیها بر ضرورت هوشیاری و سازگاری دائمی برای سرمایهگذاران و معاملهگرانی که ماهیت غیرقابل پیشبینی حرکت بازار را دنبال میکنند، تأکید دارد.

منبع: رویترز

سلام وقت به خیر, بسیار مچکر از این تاپیک پر محتوا و سپاس از زحمات شما امیدوارم علاقه مندان بازارهای مالی نهایت استفاده از زحمات شما رو برده باشن , موفق باشید

ممنونم