به طور کلی کراس اور نقطهای از نمودار معاملاتی است که در آن قیمت با یک اندیکاتور تکنیکال یا دو اندیکاتور تکنیکال یکدیگر را قطع میکنند. از کراساورها برای تخمین عملکرد یک ابزار مالی و یا پیشبینی تغییرات آتی در روند مانند برگشت روند یا بریکاوت استفاده میشود.

به طور کلی کراس اور نقطهای از نمودار معاملاتی است که در آن قیمت با یک اندیکاتور تکنیکال یا دو اندیکاتور تکنیکال یکدیگر را قطع میکنند. از کراساورها برای تخمین عملکرد یک ابزار مالی و یا پیشبینی تغییرات آتی در روند مانند برگشت روند یا بریکاوت استفاده میشود.

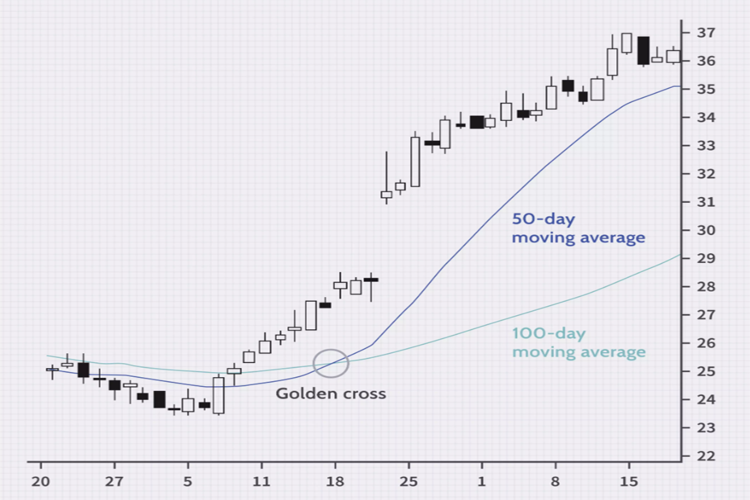

از نمونههای متداول کراساور میتوان به الگوهای تقاطع طلایی و تقاطع مرگ اشاره کرد که در اثر کراساور میانگینهای متحرک مختلف ایجاد میشوند.

درک کراساورها

تحلیلگران تکنیکال از کراساورها برای پیشبینی عملکرد قیمت یک سهام در آینده نزدیک استفاده میکنند. در بیشتر مدلهای معاملاتی، از کراساورها برای دریافت سیگنال زمان خرید یا فروش دارایی استفاده میشود. همچنین سرمایهگذاران برای پیدا کردن مواردی مانند نقاط بازگشتی، روند قیمت و جریان پول از کراساورها به همراه سایر اندیکاتورها استفاده میکنند.

کراساور در میانگینهای متحرک نشاندهنده یک شکست صعودی یا نزولی است. همچنین میتوان با استفاده از کراساور در میانگینهای متحرک، تغییر روند قیمت را تشخیص داد. به عنوان مثال، یک تکنیک برای برگشت روند استفاده از میانگین متحرک ساده ۵ دورهای همراه با ۱۵ دورهای است. کراساور بین این دو میانگین متحرک نشان دهنده برگشت روند، شکست صعودی یا نزولی میباشد.

هنگامی که میانگین متحرک ۵ دورهای، میانگین متحرک ۱۵ دورهای به سمت بالا قطع کند، نشاندهنده یک بریکاوت است. همچنین میتواند نشاندهنده یک روند صعودی باشد که منجر به تشکیل کفها و سقفهایی بالاتر از کفها و سقفهای پیشین میشود. در طرف دیگر اگر میانگین متحرک ۵ دورهای، میانگین متحرک ۱۵ دورهای به سمت پایین قطع کند، نشاندهنده یک شکست نزولی است. این اتفاق همچنین نشان دهنده یک روند نزولی است که منجر به کفها و سقفهایی پایینتر از کفها و سقفهای پیشین میشود.

تایم فریمهای بلندتر سیگنالهای قویتر صادر میکنند. به عنوان مثال، نمودار روزانه، قابلیت اطمینان بیشتری نسبت به نمودار یک دقیقهای دارد.اما تایم فریمهای کوتاهتر زودتر تغییر روند را نشان میدهند اما سیگنالهای اشتباه زیادی نیز تولید میکنند.

کراساورهای استوکاستیک

یک کراس اور استوکاستیک، مومنتوم یک ابزار مالی را اندازهگیری میکند. این اندیکاتور برای اندازهگیری این که آیا سهام مورد معامله، در حالت اشباع خرید یا اشتباه فروش است یا نه، استفاده میشود.

اگر کراس اور استوکاستیک از عدد ۸۰ بالاتر برود، مشخص میشود که سهام در حالت اشباع خرید است. و اگر کراساور استوکاستیک به زیر عدد 20 برود، مشخص میشود که سهام در حالت اشباع فروش است. این اتفاق باعث تشکیل سیگنال فروش میشود. وقتی کراساور از عدد 20 به بالا برگردد، سیگنال خرید صادر میشود.

مانند تمام استراتژیها و اندیکاتورهای معاملاتی، این روش نیز برای پیشبینی حرکت قیمت تضمین شده نیست اما میتواند در کنار سایر اندیکاتورها برای پیشبینی و تحلیل روند قیمت استفاده شود. گاهی در بازار تغییرات غافلگیر کنندهای رخ میدهد که نمیتوان آنها را با چنین اندیکاتورهایی تطبیق داد. همچنین، اگر دادهها به اشتباه وارد شده باشند و یا توسط معاملهگران اشتباه تفسیر شوند، منجر به ارائه سیگنالهای نادرست توسط کراساورها میشود.

مثال: تقاطع طلایی

تقاطع طلایی یک الگوی کندل استیک است که در آن یک میانگین متحرک کوتاه مدت از یک میانگین متحرک بلند مدت عبور میکند و سیگنال خرید صادر میشود. تقاطع طلایی یک الگوی شکست صعودی است که در آن یک میانگین متحرک کوتاه مدت (مثلا میانگین متحرک ۱۵ روزه) از یک میانگین متحرک بلند مدت (مثلا میانگین متحرک ۵۰ روزه) یا یک خط مقاومت عبور کرده و به سمت بالا حرکت کند. از آنجایی که تقاطع طلایی یک اندیکاتور بلند مدت است بنابراین قابلیت اطمینان بیشتری دارد، میتوان از این الگو برای تایید روند صعودی استفاده کرد همچنین تقاطع طلایی با افزایش حجم معاملات تقویت میشود. نقطه مقابل تقاطع طلایی، تقاطع مرگ است.

منبع: Investopedia

منبع: Investopedia

جهت پیگیری اخبار و تحلیل های فارکس و بازارهای جهانی به کانال تلگرامی UtoFX بپیوندید.

سپاس.