به طور کلی کراساور، نقطهای از نمودار معاملاتی است که در آن قیمت با یک یا دو اندیکاتور تکنیکال یکدیگر را قطع میکنند. از کراساورها برای تخمین عملکرد یک ابزار مالی و یا پیشبینی تغییرات آتی در روند مانند برگشت روند یا بریکاوت استفاده میشود.

از نمونههای متداول کراساور میتوان به الگوهای تقاطع طلایی و تقاطع مرگ اشاره کرد که در اثر کراساور میانگینهای متحرک مختلف ایجاد میشوند.

آشنایی با مفهوم کراساورها

تحلیلگران تکنیکال از کراساورها برای پیشبینی عملکرد قیمت یک سهام یا دارایی در آینده نزدیک استفاده میکنند. در بیشتر مدلهای معاملاتی نیز از کراساورها برای دریافت سیگنال خرید یا فروش دارایی استفاده میشود. همچنین سرمایهگذاران برای پیدا کردن مواردی مانند نقاط بازگشتی، روند قیمت و جریان پول از کراساورها به همراه سایر اندیکاتورها استفاده میکنند.

کراساور در میانگینهای متحرک نشاندهنده یک شکست صعودی یا نزولی است. همچنین میتوان با استفاده از کراساور در میانگینهای متحرک، تغییر روند قیمت را تشخیص داد. به عنوان مثال، یک تکنیک برای برگشت روند استفاده از میانگین متحرک ساده ۵ دورهای همراه با ۱۵ دورهای است. کراساور بین این دو میانگین متحرک نشان دهنده برگشت روند، شکست صعودی یا نزولی میباشد.

هنگامی که میانگین متحرک ۵ دورهای، میانگین متحرک ۱۵ دورهای به سمت بالا قطع کند، نشاندهنده یک بریکاوت است. همچنین میتواند نشاندهنده یک روند صعودی باشد که منجر به تشکیل کفها و سقفهایی بالاتر از کفها و سقفهای پیشین میشود. در طرف دیگر اگر میانگین متحرک ۵ دورهای، میانگین متحرک ۱۵ دورهای به سمت پایین قطع کند، نشاندهنده یک شکست نزولی است. این اتفاق همچنین نشان دهنده یک روند نزولی است که منجر به کفها و سقفهایی پایینتر از کفها و سقفهای پیشین میشود.

تایم فریمهای بلندتر سیگنالهای قویتر صادر میکنند. به عنوان مثال، نمودار روزانه، قابلیت اطمینان بیشتری نسبت به نمودار یک دقیقهای دارد. اما تایم فریمهای کوتاهتر زودتر تغییر روند را نشان میدهند اما سیگنالهای اشتباه زیادی نیز تولید میکنند. دز این مقاله به تشریح انواع کراساور و نحوه استفاده از آنها در معاملات میپردازیم.

استراتژیهای معاملاتی مبتنی بر کراساور میانگینمتحرک

در این بخش به بررسی چند استراتژی کراساور مبتنی بر میانگین متحرک میپردازیم تا با این نوع استراتژیها بیشتر آشنا شوید:

کراس اور میانگین متحرک با سناریوی شکست (Breakout)

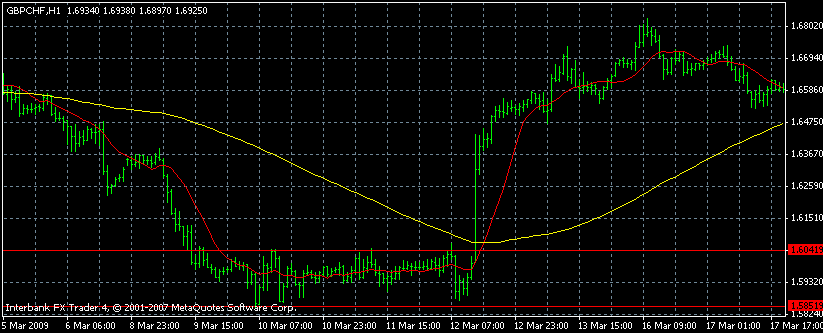

در تصویر زیر، نمودار جفت ارز GBP/CHF را در تایمفریم یکساعته مشاهده میکنید. در این جفتارز، قیمت بین سطوح حمایت ۱.۵۸۵۱ و مقاومت ۱.۶۰۴۱ به مدت سه روز در نوسان بوده است. میانگین متحرک ۱۳ ساعته (SMA 13) با خط قرمز و میانگین متحرک ۱۰۰ ساعته (SMA 100) با خط زرد نمایش داده شدهاند. در این دوره، SMA 13 به طور مداوم زیر SMA 100 قرار دارد و قیمت در یک الگوی رنج حرکت میکند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

در ساعت ۵ صبح روز ۱۲ مارس، یک افزایش ناگهانی در قیمت مشاهده میشود که باعث میشود SMA 13 به سرعت افزایش یابد و از SMA 100 عبور کند. این نقطه عبور یا کراس اور، سیگنال قوی برای شروع یک حرکت صعودی است. پس از کراس اور، قیمت به شدت افزایش مییابد و به سطح ۱.۶۸ میرسد، که به درستی نشاندهنده شروع یک روند صعودی قوی است.

استراتژی معاملاتی بر مبنای کراس اور میانگین متحرکها شامل شناسایی منطقه رنج، مشاهده کراس اور، ورود به معامله پس از تأیید سیگنال، مدیریت ریسک با تعیین حد ضرر، و خروج از معامله در سطوح مقاومت بعدی است. این استراتژی ساده و قابل فهم است و معمولاً سیگنالهای قابل اعتمادی ارائه میدهد، هرچند در بازارهای پر نوسان ممکن است سیگنالهای نادرستی صادر شود.

مثال فوق نشان داد که چگونه یک کراس اور پس از دوره رنج میتواند منجر به یک حرکت صعودی قوی شود. استفاده از این استراتژی به معاملهگران کمک میکند تا نقاط ورود و خروج مناسبی را شناسایی کرده و از فرصتهای سودآوری بهرهمند شوند.

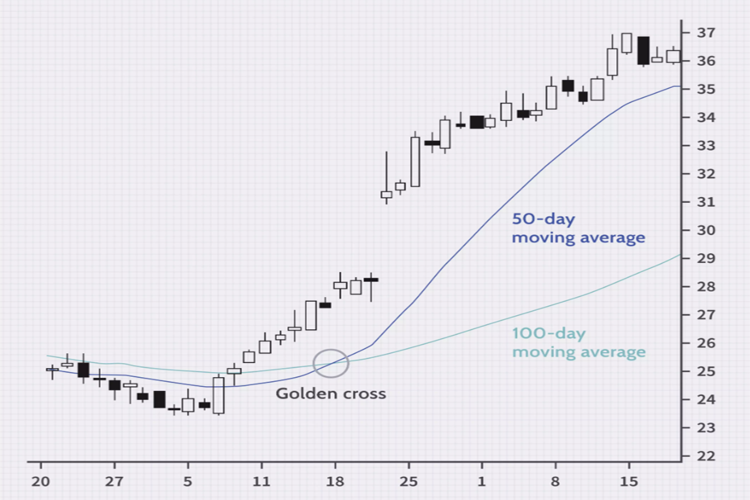

تقاطع طلایی

تقاطع طلایی نوع خاصی از استراتژی کراساور میانگین متحرک است که در آن یک میانگین متحرک کوتاه مدت از یک میانگین متحرک بلند مدت عبور میکند و سیگنال خرید صادر میشود. به عبارت دیگر تقاطع طلایی یک الگوی شکست صعودی است که در آن یک میانگین متحرک کوتاه مدت (مثلا میانگین متحرک ۱۵ روزه) از یک میانگین متحرک بلند مدت (مثلا میانگین متحرک ۵۰ روزه) یا یک خط مقاومت عبور کرده و به سمت بالا حرکت کند. از آنجایی که تقاطع طلایی یک اندیکاتور بلند مدت است بنابراین قابلیت اطمینان بیشتری دارد، میتوان از این الگو برای تایید روند صعودی استفاده کرد همچنین تقاطع طلایی با افزایش حجم معاملات تقویت میشود. نقطه مقابل تقاطع طلایی، تقاطع مرگ است.

کراساور میانگین متحرک به همراه RSI

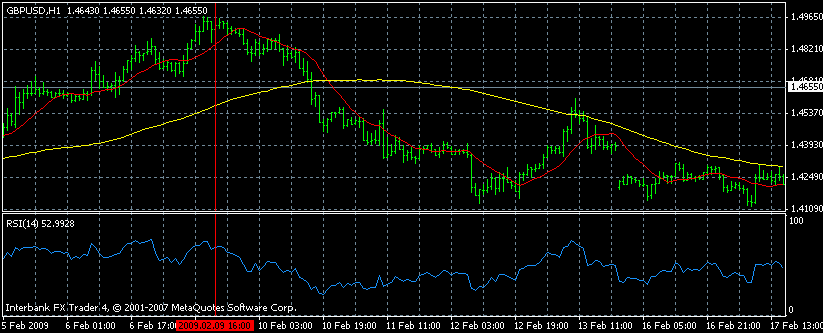

تصویر زیر نمودار یکساعته جفت ارز GBP/USD به همراه دو اندیکاتور میانگین متحرک و شاخص قدرت نسبی (RSI) را نشان میدهد. خط زرد نشاندهنده میانگین متحرک ساده ۱۰۰ ساعته (SMA 100) و خط قرمز نشاندهنده میانگین متحرک ساده ۱۳ ساعته (SMA 13) است. قبل از بررسی نمودار، باید توجه داشت که هر دو اندیکاتور میانگین متحرک و RSI به عنوان اندیکاتورهای تأخیری شناخته میشوند. هرچند استفاده همزمان از این دو اندیکاتور برای شناسایی الگوهای روند و فیلتر کردن سیگنالهای اشتباه، امکانپذیر است، اما معاملهگر باید در انتخاب سناریوهای قابل اعتماد، با این دیدگاه که لزوماً آنچه در گذشته رخ داده نمیتواند در آینده نیز صحیح باشد، توجه کافی داشته باشد.

در این نمودار، شاخص RSI قبل از کراساور میانگین متحرک، برای مدتی بالای ۵۰ باقی مانده و چندین بار به سطح ۷۰ نیز نزدیک شده یا از آن عبور کرده است. اما پس از ساعت ۴ بعد از ظهر روز ۹ فوریه، زمانی که قیمت به اوج خود رسید، RSI وارد یک حرکت نزولی دو روزه شد که در این دوره زیر ۵۰ باقی ماند. همچنین، در ظهر روز ۱۰ فوریه، یک کراساور میانگین متحرک رخ داد که در آن SMA 13 به زیر SMA 100 رفت. با تأیید هر دو سیگنال نزولی کراساور میانگین متحرک و مقدار RSI زیر ۵۰، قیمت حدود ۵۰ پیپ کاهش یافت که معاملهگر میتوانست با باز کردن پوزیشن فروش در لحظه وقوع کراساور، از این حرکت بهرهبرداری کند.

این استراتژی معاملاتی به معاملهگران امکان میدهد تا نقاط ورود و خروج مناسبی را شناسایی کنند. استفاده از این دو اندیکاتور به طور همزمان میتواند سیگنالهای قویتری ارائه دهد و احتمال خطا را کاهش دهد. به عنوان مثال، در این نمودار، زمانی که SMA 13 به زیر SMA 100 میرود و RSI زیر ۵۰ قرار دارد، سیگنال قوی برای شروع یک روند نزولی دریافت میشود. این روش به معاملهگران کمک میکند تا با اطمینان بیشتری وارد بازار شوند و از فرصتهای سودآوری بهرهمند شوند.

کراساور میانگین متحرک به همراه پارابولیک سار

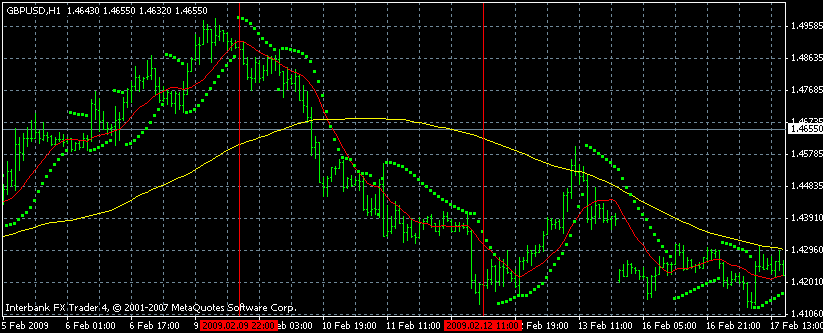

تصویر زیر نمودار یکساعته جفت ارز GBP/USD را به همراه اندیکاتورهای میانگین متحرک ساده و پارابولیک سار (Parabolic SAR) نشان میدهد. در این نمودار، خط قرمز نشاندهنده میانگین متحرک ساده ۱۳ ساعته (SMA 13)، خط زرد نشاندهنده میانگین متحرک ساده ۱۰۰ ساعته (SMA 100) و خط سبز نقطهچین نمایانگر پارابولیک سار است. برای سهولت در مطالعه، بازه زمانی مورد بررسی با دو خط عمودی قرمز رنگ مشخص شده است.

همانطور که مشاهده میکنید، تغییر جهت قیمت توسط اندیکاتور پارابولیک سار مشخص است. این تغییر قیمت در ساعت ۱۰ شب ۹ فوریه نیز رخ داده است. به این شکل که اندیکاتور پارابولیک سار که تا پیش از آن پایینتر از قیمت قرار داشت، بالاتر از قیمت قرار میگیرد و نشان از شروع یک دوره نزولی میباشد. همانطور که انتظار میرود، قیمت وارد روند نزولی شده و به حرکت در این جهت ادامه مییابد. پس از مدت کوتاهی، تأیید نهایی روند نزولی ساعتی با یک کراساور میانگین متحرک دریافت میشود؛ به طوری که SMA 13 ساعته به زیر SMA 100 ساعته میرود و یک سیگنال فروش برای معاملهگر صادر میشود.

سرانجام، قیمت کاهش یافته و تا حدود ساعت ۱۱ صبح ۱۲ فوریه زیر پارابولیک سار باقی میماند، اما پس از آن با بسته شدن کندل ساعتی، بالای اندیکاتور پارابولیک سار، سیگنال نقض میشود. مشابه مثالهای قبلی، اگر معاملهگر از زمان کراساور تا نقض سیگنال پارابولیک سار پوزیشن خود را حفظ میکرد، به راحتی میتوانست به سود ۵۰ پیپی دست یابد. در اینجا به این نکته باید دقت کرد که پس از پایان روند نزولی، SMA 13 ساعته همچنان زیر SMA 100 ساعته باقی مانده است که نشان دهنده خطاهای احتمالی در استفاده از کراساورها به تنهایی و بدون تأییدیههای دیگر است.

این مثال نشان میدهد که چگونه ترکیب پارابولیک سار با کراساور میانگین متحرک میتواند سیگنالهای معاملاتی مطمئنتری ارائه دهد و به معاملهگران کمک کند تا از فرصتهای سودآور بهرهمند شوند.

کراساور میانگین متحرک به همراه هیکنآشی

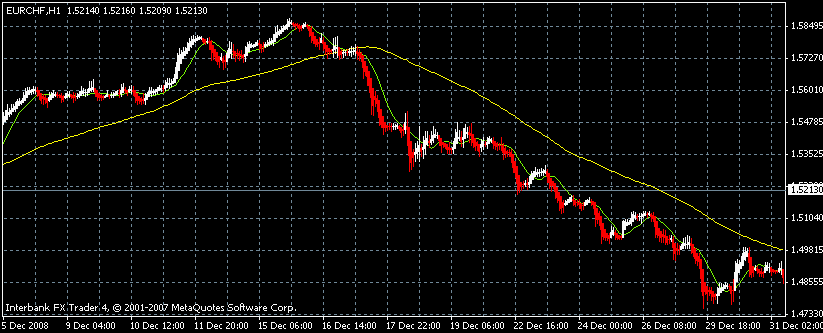

در این نمودار ساعتی از جفت ارز EUR/CHF، از ترکیب کراساور میانگین متحرک و کندلهای هیکنآشی (Heiken Ashi) استفاده شده است. در این نمودار، میانگین متحرک ساده ۱۳ ساعته (SMA 13) با رنگ سبز روشن و میانگین متحرک ساده ۱۰۰ ساعته (SMA 100) با رنگ زرد نمایش داده شدهاند. کندلهای هیکنآشی به ما کمک میکنند تا بهتر قدرت و جهت حرکت قیمت را ارزیابی کنیم و رنگآمیزی آنها نسبت به نمودار شمعی معمولی بیشتر استحکام دارد.

در ۱۶ دسامبر ۲۰۰۸، قیمت به زیر هر دو میانگین متحرک ۱۳ ساعته و ۱۰۰ ساعته سقوط میکند و همزمان کراساور میانگین متحرک رخ میدهد، به طوری که میانگین متحرک ۱۳ ساعته به زیر میانگین متحرک ۱۰۰ ساعته میرود. علاوه بر میانگین متحرک، کندلهای هیکنآشی نیز قرمز میشوند و تأیید میکنند که باید انتظار یک دوره نزولی در قیمت را داشت. تمام این انتظارات محقق میشوند زیرا کندلهای هیکنآشی به مدت حدود ۱۳ روز، بهطور عمده قرمز باقی میمانند و قیمت به ندرت توانسته به بالای میانگین متحرک ۱۳ ساعته برسد.

با استفاده از این استراتژی، معاملهگر میتوانست در مدت ۱۳ روز سودی معادل ۱۰۰۰ پیپ به دست آورد، در حالی که حد ضرر یا تسویه سود خود را روی میانگین متحرک ۱۰۰ ساعته قرار میداد. این استراتژی به وضوح نشان میدهد که ترکیب کراس اور میانگین متحرک با کندلهای هیکنآشی میتواند سیگنالهای قوی و قابل اعتمادی برای جهتگیری روند بازار ارائه دهد و فرصتهای سودآوری مناسبی فراهم کند.

استراتژیهای معاملاتی مبتنی بر کراساور مکدی

اندیکاتور مکدی MACD (میانگین متحرک همگرایی و واگرایی) یکی از محبوبترین و پرکاربردترین ابزارهای تحلیل تکنیکال است که از ترکیب چندین میانگین متحرک نمایی (EMA) برای تولید سیگنالها استفاده میکند. مکدی شامل دو خط اصلی است: خط مکدی که تفاوت بین میانگین متحرک نمایی ۲۶ دورهای و ۱۲ دورهای را نشان میدهد و خط سیگنال که یک میانگین متحرک نمایی ۹ دورهای از خط مکدی است.

کراس اور یا تقاطع خطوط مکدی و سیگنال یکی از مهمترین سیگنالهای این اندیکاتور است. زمانی که خط مکدی از پایین به بالا خط سیگنال را قطع میکند، یک سیگنال خرید صادر میشود و زمانی که خط مکدی از بالا به پایین خط سیگنال را قطع میکند، یک سیگنال فروش صادر میشود. این سیگنالها به خصوص در بازارهای رونددار قابل اعتماد هستند اما در بازارهای در حال رنج ممکن است سیگنالهای نادرست زیادی تولید شود.

✔️ بیشتر بخوانید: اندیکاتور MACD یا مکدی چیست و چگونه از آن استفاده کنیم؟

کراس اور مکدی با واگرایی/همگرایی

در این استراتژی، کراس اور خطوط مکدی و سیگنال با بررسی الگوهای واگرایی و همگرایی قیمت و مکدی ترکیب میشود تا سیگنالهای معتبرتری تولید شود. واگرایی زمانی رخ میدهد که قیمت و مکدی در سمت متفاوتی حرکت میکنند و همگرایی زمانی است که قیمت و مکدی در یک سو حرکت میکنند.

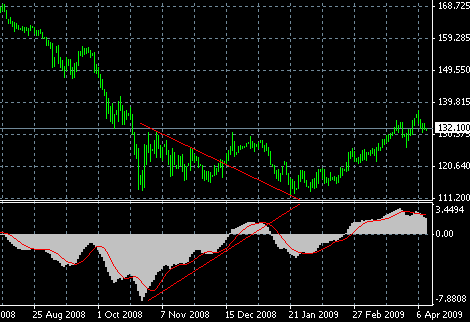

در تصویر فوق که نمودار روزانه جفت ارز EUR/JPY را نشان میدهد، اندیکاتور مکدی در اواخر اکتبر به پایینترین سطح خود میرسد و پس از آن به سرعت شروع به رشد میکند. در همین حال، قیمت همچنان در حال کاهش است. در نمودار میتوان الگوی مثلث را ترسیم نمود بنحوی که ظلع بالای آن با مکدی همگرا میشود. در ۱۵ دسامبر ۲۰۰۸، مکدی به خط کراساور میرسد و قیمت نیز از روند نزولی خارج میشود و سیگنال مکدی را با یک شکست صعودی تأیید میکند.

همگرایی بین قیمت و اندیکاتور مکدی نشاندهنده یک تغییر بلندمدت است و معاملهگری که در زمان نزدیک به کراساور وارد معامله شده بود، میتوانست سودی حدود ۶۰۰-۸۰۰ پیپ به دست آورد. تسویه سود میتوانست در زمان متوقف شدن صعود مکدی در پایان دسامبر اجرا شود. حد ضرر نیز در این استراتژی میتواند در خط کراساور مکدی یا در بالای الگوی مثلثی قرار گیرد.

الگوهای همگرایی/واگرایی از معتبرترین سیگنالهای تولید شده توسط مکدی هستند و ترکیب این سیگنالها با کراساور میتواند به معاملهگران کمک کند تا نقاط ورود و خروج مناسبی را شناسایی کرده و از فرصتهای سودآوری بهرهمند شوند.

کراساور مکدی به همراه هیکنآشی

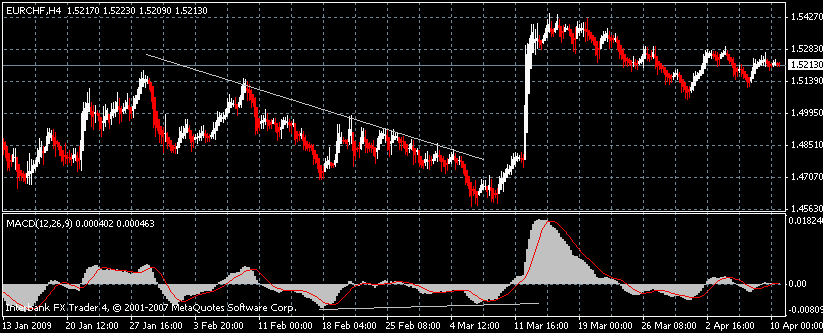

در این بخش، به بررسی استراتژی کراساور مکدی با استفاده از کندلهای هیکنآشی میپردازیم. نمودار زیر نشاندهنده حرکت قیمت در تایم ۴ ساعته جفت ارز EUR/CHF، بین ۱۳ ژانویه و ۱۰ آوریل ۲۰۰۹ است. در اینجا از کندلهای هیکنآشی برای تأیید کراساور مکدی استفاده میکنیم.

تا حوالی ۱۱ مارس، قیمت در یک روند نزولی نوسانی حرکت میکند که بین ۲۷ ژانویه و ۸ مارس یک مثلث نزولی را تشکیل میدهد. یکی از ویژگیهای جالب این نمودار وجود همگرایی جزئی اما قابل تشخیص بین حرکت قیمت و اندیکاتور است که توسط خطوط سفید نشان داده شده است. تا ۱۱ مارس، کراس اورهای مکدی با رشتهای از کندلهای سفید رنگ هیکنآشی همخوانی نداشتند و در نتیجه هیچ الگوی قابل اعتمادی برای معامله وجود نداشت.

اما در ۱۱ مارس، نه تنها مکدی از خط سیگنال عبور میکند، بلکه کندلهای هیکنآشی نیز شروع به نمایش یک رشته مداوم از کندلهای سفید میکنند که نشان میدهد ماهیت حرکت قیمت و نگرش فعالان بازار در حال تغییر است. در واقع بلافاصله پس از شکست خط روند نزولی که از ۲۷ ژانویه ادامه داشته است، قیمت با سرعت زیادی صعود میکند و یک الگوی سفید طولانی و مداوم در هیکنآشی ایجاد میکند، در حالی که مکدی نیز به شدت در حال صعود است.

نقطه ورود برای این استراتژی، نقطه کراساور مکدی بالای خط سیگنال است. تسویه سود زمانی اجرا میشود که هیستوگرام مکدی (رشتهای از کندلهای سفید در نمودار پایین) شروع به شیب نزولی کند. این استراتژی با ترکیب کراساور مکدی و تأیید کندلهای هیکنآیشی میتواند نقاط ورود و خروج دقیقی را برای معاملات فراهم کند و از فرصتهای سودآوری بهرهبرداری کند.

کراساور مکدی به همراه اندیکاتور پارابولیک سار

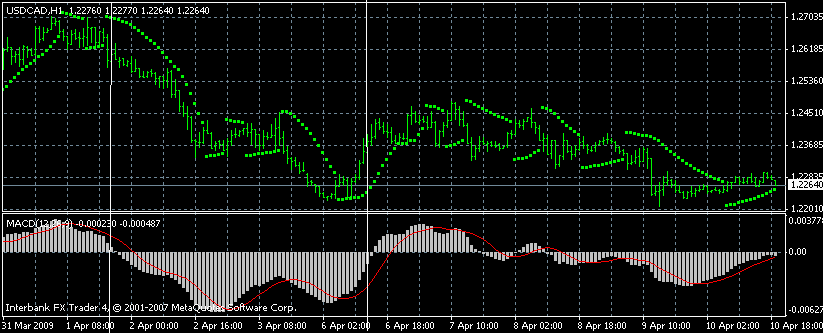

در این بخش به بررسی استراتژی کراس اور مکدی با استفاده از اندیکاتور پارابولیک سار میپردازیم. این استراتژی در نمودار ساعتی جفت ارز USD/CAD بررسی شده است. در پایین نمودار اندیکاتور مکدی نمایش داده شده و در روی چارت، خط سبز نقطهچین اندیکاتور پارابولیک سار را نشان میدهد.

در این نمودار چندین موقعیت معاملاتی بر اساس این استراتژی وجود دارد. از سمت چپ و حدود ساعت ۷ بعدازظهر ۱ آوریل ۲۰۰۹، مشاهده میکنیم که مکدی خط سیگنال را به سمت پایین قطع میکند و کمی بعد از آن پارابولیک سار نیز به بالای قیمت میرود و یک روند نزولی را در این تایمفریم نشان میدهد. همانطور که انتظار میرود، قیمت تا حوالی ظهر ۲ آوریل به کاهش ادامه میدهد، زمانی که پارابولیک سار از بالای قیمت به پایین میرود و شروع به ارسال سیگنالهای متناقض میکند. در این معامله، زمانی که کراس اور توسط پارابولیک سار تأیید میشود، نقطه ورود ما خواهد بود و زمانی که قیمت دوباره به بالای پارابولیک سار برمیگردد، زمان مناسبی برای تسویه سود است.

مدتی بعد، حوالی ظهر ۶ آوریل ۲۰۰۹، پارابولیک سار به زیر قیمت میرود و مکدی نیز در مدت کوتاهی آن را تأیید میکند و از خط سیگنال بالا میرود. دوباره، قیمت مطابق با انتظارات ما عمل میکند و تا زمانی که پارابولیک سار به پایین قیمت میرود، به صعود خود ادامه میدهد. نتیجه، سودی در حدود ۱۰۰ پیپ است، به شرطی که کراساور نقطه ورود باشد و سود زمانی تسویه شود که قیمت دوباره به زیر پارابولیک سار برگردد.

برای استفاده موفقیتآمیز از این استراتژی، معاملهگر میتواند از کندلهای هیکنآشی به جای نمودارهای معمولی و شمعی استفاده کند. همچنین با در نظر گرفتن تنها کراساورهایی که شیب آنها برابر یا بیشتر از ۴۵ درجه باشد، میتوان از سیگنالهای نادرست تا حدودی اجتناب کرد.

این استراتژی با ترکیب کراساور مکدی و سیگنالهای پارابولیک سار میتواند نقاط ورود و خروج دقیقی را فراهم کند و از فرصتهای معاملاتی سودآور بهرهبرداری کند.

کراس اور مکدی با سری زمانی فیبوناچی

استفاده از سریهای فیبوناچی به همراه اندیکاتورهای روندی مانند مکدی ممکن است گاهی پیچیده باشد. زیرا روندها معمولاً با حرکات شدیدی همراه هستند و سطوح حمایت، مقاومت و فیبوناچی ممکن است برای ارائه نقاط ورود یا خروج سودآور چندان مفید نباشند. با این حال، سری فیبوناچی بسیار انعطافپذیر و کارا است. بنابراین شاید نتوان از آن برای ارزیابی حرکات قیمت استفاده کرد، اما میتوان از آن برای اندازهگیری طول مراحل مختلف روند استفاده کنیم.

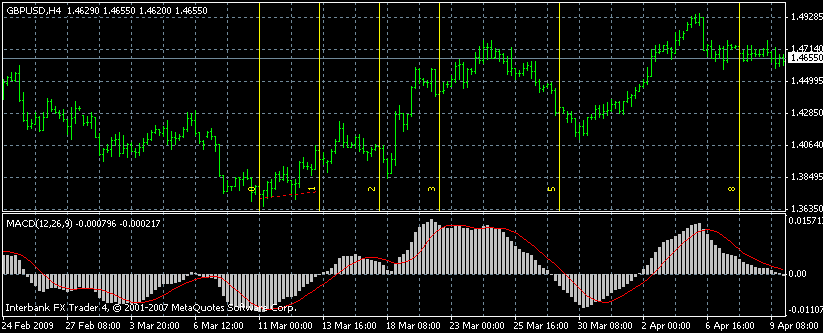

نمودار بالا نشاندهنده حرکت قیمت در تایمفریم چهار ساعته جفت ارز GBP/USD است. خطوط عمودی زرد رنگ، سری زمانی فیبوناچی را نشان میدهند و بخش پایینی نمودار، نوسانات قیمت را با اندیکاتور مکدی نشان میدهد. برای رسم سری زمانی فیبوناچی، کافی است که نقاط اکسترمم (نقاط ماکزیمم و مینمم) و کراساور را روی مکدی شناسایی کنیم و دو خط زرد اول را روی آنها رسم کنیم.

همانطور که به وضوح دیده میشود، سری زمانی فیبوناچی بنحو مطلوبی قادر است نقاط اکسترمم را روی مکدی شناسایی کند. دورههای ۱، ۲ و ۵ به کراساورهای مکدی مربوط میشوند، در حالی که نقاط ۰ و ۳ نقاط اکسترمم هستند. این استراتژی میتواند بهتنهایی یا در ترکیب با یکی از استراتژیهای بالا استفاده شود تا تصمیم بگیریم که معامله تا چه مدت باید باز بماند. بهعنوان مثال، اگر کراساور در نقطه ۲ با یکی از دورههای سری زمانی فیبوناتچی همراه نشده بود به تنهایی یک تریگر ورود بشمار نمیآمد. اما در نمودار فوق هر دو همزمان شده است لذا میتوان وارد یک پوزیشن خرید شد و تا دوره ۳ در سری زمانی فیبوناچی پوزیشن را نگه داشت و سپس تسویه سود کرد.

استفاده از سری زمانی فیبوناچی برای پیشبینی نقاط اکسترمم مکدی و زمانبندی معاملات میتواند به معاملهگران کمک کند تا بهطور دقیقتری از فرصتهای بازار استفاده کنند و استراتژیهای خود را بهینه کنند.

استراتژیهای معاملاتی مبتنی بر کراساور استوکاستیک

اندیکاتور استوکاستیک بهترین کارایی خود را در بازارهای رنج دارد؛ بنابراین بهترین نتایج زمانی بهدست میآید که استراتژی کراساور در حضور خطوط حمایت یا مقاومت واضح و الگوهای بریکاوت بهکار گرفته شود.

از سوی دیگر، اندیکاتور استوکاستیک در شرایط تجمیع قیمت (consolidation) بهشدت به ایجاد کراساورهای گمراهکننده تمایل دارد و باید قبل از تولید سیگنالهای قابلاعتماد توسط سایر اندیکاتورهای غیر نوسانی یا الگوها تأیید شود. برای یادآوری، وقتی خط آبی (جزء کندتر اندیکاتور استوکاستیک) از خط قرمز (جزء سریعتر) عبور میکند، کراساور صعودی است و در حالت عکس، کراساور نزولی است.

✔️ بیشتر بخوانید: اسیلاتور استوکاستیک چیست و چه کاربردی دارد؟

کراساور استوکاستیک و خطوط حمایت و مقاومت

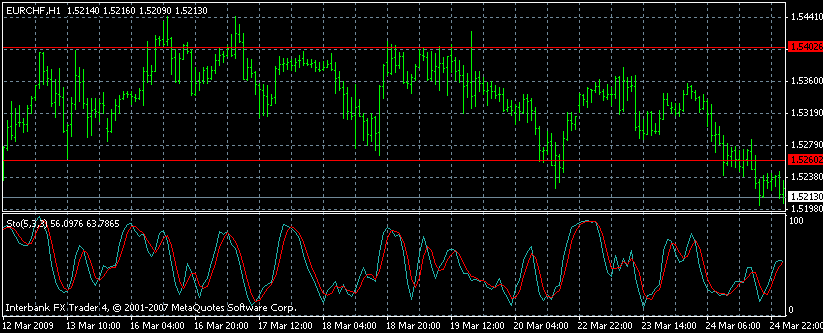

تصویر زیر نمودار جفت ارز EUR/CHF در تایم یکساعته است و خطوط حمایت و مقاومت به ترتیب در ۱.۵۲۶ و ۱.۵۴ قرار دارند. بین ۱۲ مارس و ۲۴ مارس، قیمت در محدوده مشخص شده نوسان میکند و بهعنوان یک ابزار تحلیلی در این بازه زمانی، الگوی رنج به همراه اندیکاتور استوکاستیک، سیگنالهای قابلتوجهی ارائه میدهند.

استراتژی معاملاتی ما شامل بهرهگیری از کراساورهایی است که نزدیک به خطوط حمایت یا مقاومت رخ میدهند که محدوده حرکات قیمتی را مشخص میکنند. از آنجایی که به احتمال زیاد برگشت قیمت نزدیک به خطوط حمایت/مقاومت نشاندهنده ادامه حرکت قیمت در جهت تعیین شده است، میتوان از کراساورها سناریوهای پر بازدهی ایجاد نمود. به عنوان مثال، در ساعت ۸ شب ۱۶ مارس، زمانی که شکست خطوط مقاومت توسط اندیکاتور استوکاستیک تأیید میشود و خط آبی (جزء کندتر) از خط قرمز (جزء سریعتر) عبور میکند، جفت ارز EUR/CHF را فروخته و در حوالی ساعت ۴ صبح ۲۰ مارس، این جفت ارز را میخریم و نگه میداریم چون خط آبی از خط قرمز سریعتر عبور کرده است.

در استفاده از این استراتژی، باید دو تأیید مختلف را قبل از باز کردن پوزیشن دریافت کنیم. حرکات قیمت نزدیک به خطوط حمایت یا مقاومت باید قوی باشند و کراساور استوکاستیک نباید برگشتی داشته باشد. به عبارت دیگر، نمیخواهیم حرکات قیمت نزدیک به خطوط حمایت یا مقاومت گیجکننده و بدون جهت باشند تا توسط شکستهای کاذب غافلگیر نشویم. حد ضرر ما ۳۰-۴۰ پیپ پایینتر/بالاتر از خطوط حمایت/مقاومت خواهند بود، در حالی که تسویه سود در طرف دیگر کانال محدوده رنج، قرار میگیرند.

کراساور استوکاستیک و بریکاوت

استراتژی کراساور استوکاستیک به همراه بریکاوت در نقطه مقابل استراتژی کراساور استوکاستیک با خطوط حمایت/مقاومت است. در استراتژی دوم، هدف بهرهبرداری از نوسانات قیمت در ناحیه رنج بود؛ اما در این استراتژی، تلاش میکنیم یک بریکاوت را شناسایی و از آن استفاده کنیم.

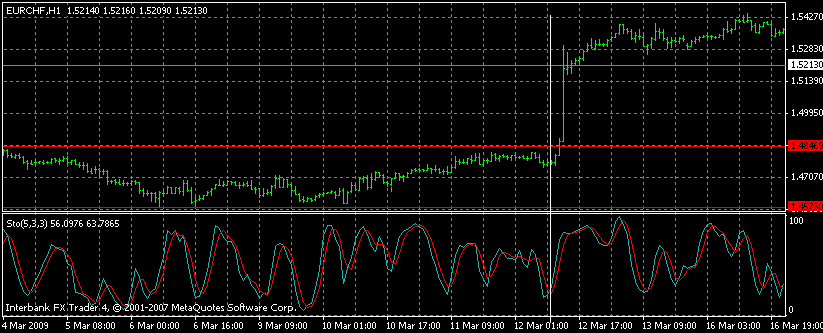

تصویر بالا، نمودار ساعتی جفت ارز EUR/CHF را نشان میدهد که در آن محدودهای بین خط مقاومت در ۱.۴۸۴۶ و خط حمایت در ۱.۴۵۷ مشخص شده است. این محدوده به مدت تقریبی ۸ روز بین ۴ مارس تا ۱۲ مارس رنج بوده است، تا اینکه در همان تاریخ یک بریکاوت شدید منجر به حرکت پرشتاب ۳۵-۴۰ پیپی به سمت بالا شد. مقدمات این بریکاوت توسط چند پدیده فراهم شده بود. در ابتدا با نگاهی به روز پیش از بریکاوت در مییابیم که ۱۱ مارس روز کاملاً رنجی بوده است. همانطور که در نمودار دیده میشود، قیمت در یک محدوده بسیار تنگ محصور شده بود. نکته دوم اینکه تثبیت قیمت در مجاورت خط مقاومت رخ داد و در نهایت برای آمادهسازی بریکاوت، شاخص استوکاستیک به تدریج پایینتر رفت و تا زمان وقوع بریکاوت در آنجا باقی ماند.

پس از شکست مقاومت و عبور قیمت از آن محدوده، عملکرد قیمت نشاندهنده اعتبار کراساور است. در واقع در طی چهار ساعت، حدود ۴۰ نقطه سود پس از بریکاوت حاصل شد که نشان از صحت سیگنالی است که توسط کراساور صادر شده بود. تریگر ورود به معامله با کراساور اتفاق میافتد و حد ضرر و تسویه سود بر اساس نمودار و رفتار اندیکاتور تعیین میشود. به عنوان مثال اگر بعد از بریکاوت، کراساور نزولی روی شاخص استوکاستیک رخ دهد، فرصت مناسبی برای تسویه سود است. اما اگر کراساور نزولی قبل از بریکاوت باشد، حد ضرر فعال میشود. به عبارت دیگر، زمانبندی کراساور استوکاستیک تعیین میکند که معاملهگر باید سود خود را تسویه و یا حد ضرر فعال شود.

کراساور استوکاستیک به همراه پارابولیک سار

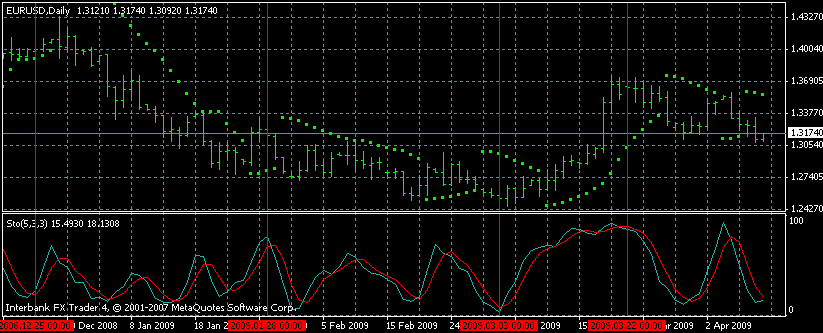

تصویر زیر نمودار روزانه جفت ارز EUR/USD را نشان میدهد. در این نمودار چهار سیگنال مختلف را مشاهده میکنید که حاصل کراساور استوکاستیک و تأیید آن توسط پارابولیک سار میباشد. در قسمت پایین نمودار، شاخص استوکاستیک نشان داده شده است، در حالی که نقطهچینها در نمودار بالا نشاندهنده پارابولیک سار است. از میان چهار سیگنال موجود در نمودار سه مورد که در تاریخهای ۲۵ دسامبر ۲۰۰۸، ۲۸ ژانویه ۲۰۰۹ و ۳ مارس بوجود آمده است، قابل اطمینانترند در حالیکه سیگنال آخر در ۲۲ مارس به سرعت توسط حرکات گمراهکننده پارابولیک سار که بالا و پایین قیمت حرکت میکند بدون ایجاد سیگنال معنیداری نقض میشود.

از ساعات ابتدایی ۲۵ دسامبر، که با خط عمودی بزرگ در سمت چپ نمودار نشان داده شده است، خط آبی شاخص استوکاستیک زیر خط قرمز حرکت کرده و نشاندهنده این است که حرکت صعودی قیمت در حال از دست دادن شتاب است. بعد از آن، اندیکاتور پارابولیک سار نیز بالاتر از قیمت در نمودار بالا قرار گرفته و تغییراتی که توسط استوکاستیک اعلام شده است را تأیید میکند. پس از آن، شاخص استوکاستیک زیر سطح ۵۰ باقی میماند و قیمت با شیب ملایمی از ۱.۴۰ به ۱.۲۷ حرکت میکند. تریگر فروش در لحظه کراساور در محدوده ۱.۴۰ صادر شده است و تارگت معامله فروش در حدود ۱.۳-۱.۳۱ قرار دارد، که به وسیله افزایش شاخص استوکاستیک بالای ۵۰ یا حرکت پارابولیک سار زیر حرکت قیمت تعیین میشود. حد ضرر نیز با تغییر مسیر نمودار و قرار گرفتن پارابولیک سار در زیر قیمت فعال میشود.

در مورد سیگنال دوم، در ۲۸ ژانویه، یک کراساور دیگر در شاخص استوکاستیک رخ داده است و خط آبی یکبار دیگر زیر خط قرمز حرکت کرده و پارابولیک سار نیز بالاتر از قیمت در حال حرکت است. هر دو اندیکاتور در این شرایط نشان دهنده حرکت نزولی قریبالوقوع میباشند. مشابه سیگنال پیشین، حد ضرر و حد سود را تعیین میکنیم که بسته به زمانبندی، سود معادل ۱۰ پیپ قابل حصول است.

در آخرین سناریو نیز با استفاده از همان قوانین که برای باز کردن یا بستن معامله در سیگنالهای قبلی رعایت کردیم، عمل میکنیم. ما معامله را زمانی که کراساور استوکاستیک سیگنال صعود را صادر میکند و این سیگنال با حرکت پارابولیک سار به زیر قیمت تأیید میشود، باز میکنیم. در این سناریو پوزیشن در مظنه ۱.۲۵ باز میشود و در مظنه ۱.۳۱ بسته میشود و سودی معادل ۶۰۰ پیپ حاصل میگردد.

بطورکلی و به عنوان یک قاعده، تنها زمانی وارد معامله میشویم که سیگنال تولید شده توسط استوکاستیک توسط پارابولیک سار نیز تأیید شود.

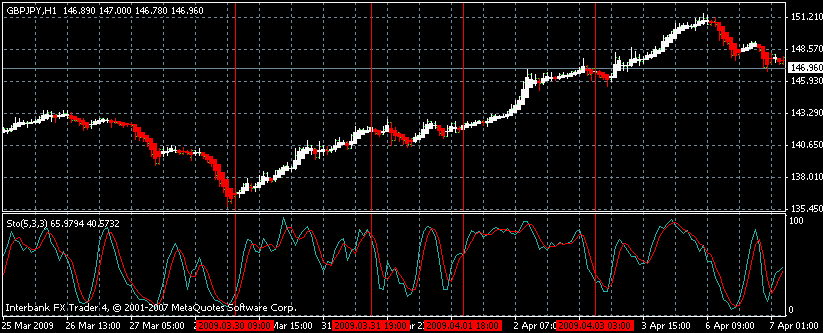

کراساور استوکاستیک با هیکن آشی

تصویر زیر، نمودار ساعتی جفت ارز GBP/JPY را نشان میدهد. به روال قبل، بخش پایین نمودار نشاندهنده شاخص استوکاستیک است، در حالی که حرکت قیمت با استفاده از ابزار هیکنآشی نمایش داده شده است. خطوط عمودی نمایشدهنده کراساورهایی است که در آن وضعیت شاخص استوکاستیک به سرعت تغییر کرده است. در این نوع مواقع، ما سعی داریم بخشی از روند را شکار کنیم.

هنگام استفاده از نمودار هیکنآشی و شاخص استوکاستیک، دو قانون برای تعیین نقاط ورود یا خروج به شرح زیر وجود دارد: ما پوزیشن را زمانی باز میکنیم که یک کراساور رخ دهد و رنگ هیکنآشی تغییر کند، سپس پوزیشن را تا زمانی نگه میداریم که شاخص استوکاستیک به زیر ۵۰ برسد. اما برای بستن پوزیشن، زمانی که نوارهای هیکنآشی رنگشان تغییر کند، یا کراساور جدیدی در شاخص استوکاستیک روی دهد که در تناقض با پوزیشن ما است، اقدام به بستن معامله میکنیم. به عنوان مثال، اگر خرید جفتارز مورد نظر ما به پشتوانه نوارهای سفید متوالی هیکنآشی انجام شده باشد، در صورتی که بیش از چهار نوار متوالی قرمز رخ دهد، اقدام به بستن پوزیشن خواهیم کرد.

در ۳۰ مارس ۲۰۰۹، حدود ساعت ۹ صبح، یک کراساور مثبت استوکاستیک رخ داد، که با حرکت خط آبی بالاتر از خط قرمز نشان داده شده است. به طور مشابه، نمودار هیکنآشی به رنگ سفید تغییر رنگ داد، این در حالی است که قبل از کراساور هیکنآشی بطور متوالی قرمز رنگ بود. بنابراین پس از کراساور و تغییر رنگ نوارهای هیکنآشی در محدوده ۱.۳۷ وارد پوزیشن خرید میشویم.

پس از آن، با برسی نمودار در مییابیم که تعداد نوارهای قرمز متوالی در هیکنآشی هیچگاه بیش از چهار نوار نشده است و شاخص استوکاستیک نیز بالای سطح ۵۰ باقی مانده است. زمانیکه شاخص استوکاستیک زیر ۵۰ قرار میگیرد، در محدوده ۱.۳۱ اقدام به تسویه سود نموده و و حدود ۴۰ پیپ سود کسب مینماییم.

سخن پایانی

در این مقاله، با انواع مختلف استراتژیهای کراساور آشنا شدیم و نحوه استفاده از آنها برای تحلیل تکنیکال و معاملات را بررسی کردیم. استفاده از کراساورها، به ویژه کراساور میانگین متحرک، میتواند سیگنالهای قوی و قابل اعتمادی برای ورود و خروج از معاملات ارائه دهد. با این حال، لازم به یادآوری است که هیچ استراتژیای بدون خطا نیست و باید با مدیریت ریسک و بررسی دقیقتر از این ابزارها استفاده کرد. ترکیب کراساورها با سایر اندیکاتورها و تحلیلها میتواند به بهبود دقت و کاهش خطاهای معاملاتی کمک کند.

سؤالات متداول

کراساور چیست؟

کراساور نقطهای از نمودار است که در آن قیمت یا یک اندیکاتور تکنیکال، یک اندیکاتور دیگر را قطع میکند. این پدیده معمولاً به عنوان سیگنالی برای خرید یا فروش استفاده میشود.

توضیحات متداول

تقاطع طلایی چیست؟

تقاطع طلایی زمانی رخ میدهد که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت به سمت بالا عبور کند، که نشاندهنده شروع یک روند صعودی قوی است.

مزیت استفاده از کراساورها چیست؟

استفاده از کراساورها به تحلیلگران کمک میکند تا نقاط ورود و خروج دقیقتری برای معاملات خود تعیین کنند و از تغییرات روند بهرهمند شوند.

چه ریسکهایی در استفاده از کراساورها وجود دارد؟

کراساورها میتوانند سیگنالهای نادرستی صادر کنند، به خصوص در بازارهای پر نوسان. بنابراین، استفاده از آنها همراه با سایر اندیکاتورها و تحلیلها توصیه میشود.

سپاس.