تله خرسی (Bear Trap) یک الگوی تکنیکالی است و زمانی رخ میدهد که پرایس اکشن یک سهم، شاخص یا هر دارایی مالی دیگری در یک روند صعودی به ما اشتباهی سیگنال برگشت به روند نزولی دهد. از نظر تحلیلگران تکنیکال این حرکت برای به دام انداختن سرمایهگذاران خرد توسط سرمایهگذاران نهادی انجام میشود. اگر این حرکت موفقیتآمیز باشد به مؤسسات این امکان را میدهد که در قیمتهای پایینتر بتوانند پوزیشن بزرگتری در جهت موافق روند بگیرند که در حالت عادی به علت رشد بیش از حد قیمت شاید امکانپذیر نباشد.

نکات کلیدی

- تله خرسی سیگنال برگشتی کاذب است که ممکن است در روند صعودی رخ دهد و میتواند سرمایهگذاران بی اطلاع را به دام بیاندازد.

- تله خرسی در تمام طبقات دارایی نظیر سهام، فیوچرز، اوراق و جفت ارزها میتواند رخ دهد.

- تله خرسی اغلب با کاهش قیمت آغاز میشود و معاملهگران را تحریک به فروش میکند ولی در ادامه با برگشت قیمت به سمت بالا، آنان را مجبور به بستن معاملات فروش خود میکند.

نحوه عملکرد تله خرسی

گاهی ممکن است سرمایهگذاران زیادی به دنبال خرید سهام باشند، اما تعداد کمی از فروشندگان حاضر به پذیرش پیشنهادات آنها هستند. در اینجا خریداران میتوانند پیشنهاد خود را افزایش دهند. این حرکت، فروشندگان بیشتری را جذب بازار میکند و به علت عدم تعادل بین فشار خرید و فروش، قیمت بالاتر میرود.

از طرف دیگر، هنگامیکه خرید انجام شد، سهم بهطور خودکار تحت فشار فروش قرار میگیرد زیرا سرمایهگذاران تنها در صورت فروش میتوانند سود خود را دریافت کنند. بنابراین، اگر افراد زیادی سهم را خریداری کنند، فشار خرید را کاهش داده و فشار فروش بالقوه را افزایش میدهد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

ممکن است موسسات پیش از افزایش تقاضا و افزایش قیمت سهم، قیمت سهام را پایین بیاورند تا بازار نزولی به نظر برسد. این امر باعث میشود تا سرمایهگذاران تازهکار اقدام به فروش کنند. هنگامیکه قیمت کاهش یافت، سرمایهگذاران دوباره وارد شده و قیمت سهام با افزایش تقاضا، افزایش مییابد.

ملاحظات خاص

تله خرسی میتواند انتظارات بازار را به سمت کاهش ارزش دارایی و باز کردن معامله فروش روی آن سوق دهد. اما قیمت آن دارایی در این سناریو کم نشده و معاملهگر در نهایت مجبور به شناسایی زیان خواهد شد.

یک معاملهگر که نظرش روی یک دارایی نزولی است، ممکن است برای کسب سود در روند نزولی آن را بفروشد، از طرف دیگر، معاملهگری نظرش صعود همان دارایی است ولی آن را میفروشد تا قیمت برای خریدی مطمئن به سطح مشخصی برسد. اگر این موج نزولی تشکیل نشود یا پس از اندکی افت برگردد، به آن تله خرسی گفته میشود.

معاملهگران برای تحلیل روند بازار و ارزیابی استراتژیهای سرمایهگذاری اغلب از الگوهای تکنیکال استفاده میکنند. معاملهگران تکنیکال با ابزارهایی نظیر سطوح فیبوناچی، اسیلاتورهای قدرت نسبی و اندیکاتورهای حجمی، تلههای خرسی را شناسایی و از آن دوری میکنند. این ابزارها در درک اعتبار و پایداری قیمتهای فعلی به معاملهگر کمک میکنند.

تله خرسی در برابر فروش استقراضی (Short Selling)

معاملهگر یا سرمایهگذار خرسی در بازارهای مالی کسی است که به افت قریبالوقوع قیمت یک دارایی خاص معتقد است. خرسها ممکن است به نزولی بودن روند کلی بازار هم معتقد باشند. استراتژی سرمایهگذاری خرسی از نزول قیمت کسب سود کرده و برای این منظور از پوزیشن فروش استفاده میکند.

فروش معاملهای است که در آن سهام یا قراردادهای دارایی از کارگزار به استقراض گرفته میشود. معاملهگر این ابزار استقراضی را فروخته تا از بازخرید آنها پس از افت قیمت کسب سود کند. زمانی که معاملهگر خرسی در مورد افت قیمت اشتباه کند، ریسک به دام افتادن در تله خرسی برای او بالا میرود.

تله خرسی زمانی رخ میدهد که تعداد زیادی معامله فروش در آخرین نفسهای یک روند نزولی باز شوند. نشانه دیگر تله خرسی تغییر سنتیمنت به سمت نزول شدید و افزایش ترس به بالاترین حد خودش است. زمانی که تله خرسی در نمودار رخ میدهد قیمت از نظر تکنیکالی دارای RSI کمتر از ۳۰، نزدیک خط سوم باند بولینگر و حمایتی بلندمدت است. تله خرسی فروشندگان را درست قبل از برگشت قیمت به دام انداخته و با تحمیل ضرر به آنها موجب افزایش مومتنوم صعودی میشود.

تله خرسی معمولاً با کاهش شدید قیمت شروع میشود، کاهشی که اکثریت انتظار ادامهدار بودنش را دارند. اما قیمت کف تشکیل داده، در آن ناحیه کمی رنج شده و در نهایت افزایش مییابد تا فروشندگان در سمت اشتباه به دام بیفتند و مجبور به بازخرید پوزیشنهای خود شوند.

تلههای خرسی میتوانند بهصورت آرام یا شارپ تشکیل الگوهای V، W یا U دهند.

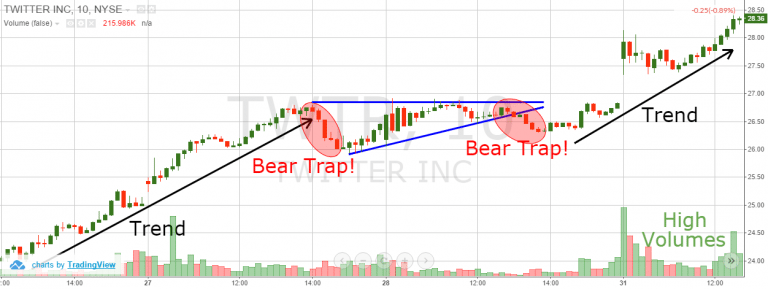

مثالی از تله خرسی در نمودار سهم توئیتر

تلههای خرسی معمولاً شرت اسکوئیز هستند و به دلیل کمبود فروشنده در نقاط پایین و بازخرید پوزیشنهای فروش، روند صعودی قدرتمندی شکل میدهند. کاهش قیمت در اصلاحات فروشندگان را وادار به بازخرید پوزیشنهایشان میکند و این امر روندی هیجانی را تشکیل میدهد.

شرت اسکوئیزها با افزایش تعداد بازخریدهای فروشندگان در قیمتهای بالاتر مومنتوم بیشتری پیدا میکنند و حجم معاملات را نیز بالا میبرند. با تریگر شدن استاپ لاسها، تریلینگ استاپها و کال شدن حسابها فشار بازخرید پوزیشنهای در ضرر افزایش مییابد. اکثر شورت اسکوئیزها تله خرسی هستند و باعث افزایش سریع قیمت میشوند.

هرچه تمایل به فروش سهمی بیشتر باشد، احتمال وقوع تله خرسی در آن هم بیشتر است. اگر حجم بالایی از سهم به فروش برسد سنتیمنت ناگهان نزولی شده و فروشندگان بعد از یک روند نزولی طولانی دیگر خسته شده و قیمت به حمایتی میرسد که در آن دیگر فروشندهای وجود ندارد..

بازار به بیشترین سنتیمنت نزولی ممکن میرسد، در این قیمتها معاملهگران و سرمایهگذاران دیگر ترجیح میدهند دست نگه دارند، اینجاست که تله خرسی میتواند تشکیل شود. تله خرسی با رسیدن قیمت به سطوحی که در آن ترس بهشدت بالاست و فروشندگان خسته شدهاند، رخ میدهد.

فروشندگان استقراضی برای کاهش ضرر وادار به بستن معاملات خود میشوند. اندک افزایشی در تحرکات خریدارها میتواند منجر به صعود بیشتر قیمت شده که این به تنهایی مومنتوم قیمت را بیش از پیش افزایش میدهد. بعد از بازخرید قراردادها توسط فروشندگان استقراضی و پذیرش ضرر، مومنتوم صعودی دچار ضعف میشود.

با ادامه افزایش قیمت سهم یا شاخص، فروشندگان ضررهای بزرگی متحمل میشوند و یا حسابشان را به کلی از دست میدهند. معاملهگران با قرار دادن حد ضرر در معاملات خود میتوانند زیان خود را کاهش دهند.

من متوجه شدم که این مطالب را شما از سایت اینوستو پدیا دقیقا کپی و ترجمه کردید که ظاهرا در ترجمه دچار اشتباه شدید. در تله خرس بازار بصورت نزول سیر میکنه و با اصلاح قیمت این امر را به وجود میاوردن که بازار در حال صعودی شدن هست که بتوانند دارائی را به قیمت بالاتر به مشتری های خرد عرضه کنن

ممنون از مطالب شما