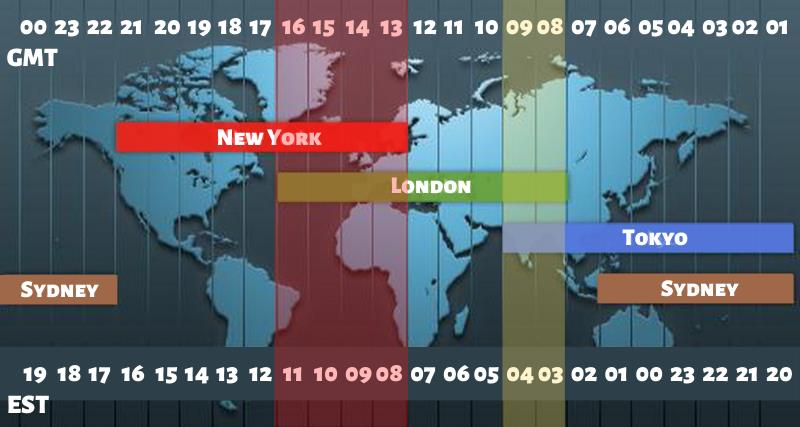

برای کسانی که در آمریکا زندگی میکنند، روز اول معاملات یکشنبه شب ساعت ۵:۰۰ بعد از ظهر (به وقت ایران ۱:۳۰ بامداد روز دوشنبه) شروع میشود. هر چند تا زمانی که جلسه معاملاتی توکیو آغاز نشود، نقدینگی چندانی در کار نیست. آغاز به کار جلسه معاملاتی توکیو (Tokyo session) ساعت ۱۲ به وقت گرینویچ (۰۴:۳۰ به وقت ایران)، نشان دهندهی شروع معاملات ارزی در آسیا است. بد نیست بدانید که گاهی اوقات از جلسهی توکیو به عنوان جلسه معاملاتی آسیا نیز یاد میشود.

نکتهی دیگر اینکه ژاپن، رتبهی سومین بزرگترین مرکز معاملاتی فارکس دنیا را در اختیار دارد. این مسئله خیلی تعجبآور نیست، زیرا ین ژاپن نیز رتبهی سوم بیشترین ارز معامله شده را دارد و حدود ۱۶.۸ درصد از کل معاملات فارکس را به خود اختصاص میدهد. به طور کلی، حدود ۲۰ درصد از کل حجم معاملات فارکس در جلسهی معاملاتی آسیا انجام میشود.

✔️ بیشتر بخوانید: ساعت باز شدن بازار فارکس و بهترین زمان معامله در فارکس چه ساعتی است؟

به جز توکیو مراکز مالی دیگری نیز از جمله سنگاپور و هنگ کنگ مطرح هستند. نکتهی جالب توجه این است که امروزه مراکز سنگاپور و هنگ کنگ، حجم معاملات فارکس بیشتری را نسبت به توکیو به خود اختصاص میدهند. سنگاپور و هنگ کنگ هر کدام ۷.۶ درصد از حجم کل معاملات را شامل میشوند، در حالی که این رقم برای توکیو ۴.۵ درصد است. پس شاید استفاده از ” جلسه آسیا” مناسبتر از ” جلسه توکیو ” باشد. بنابراین، میتوان نتیجه گرفت که این سشن معاملاتی، یکی از بهترین زمانهای روز برای معامله کردن در فارکس است. جلسه معاملاتی آسیا چون به اندازه سایر جلسات معاملاتی عمده، نقدینگی و نوسان ندارد، اغلب نادیده گرفته میشود. اما این دقیقا همان چیزی است که جلسه معاملاتی آسیا را برای کسانی که میدانند چگونه در آن معامله کنند، جذاب میکند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

بازار فارکس توکیو در چه ساعاتی فعال است؟

هفته، در جلسه معاملاتی آسیا از صبح روز دوشنبه در ساعت ۰۹:۰۰ به وقت استاندارد شروع میشود و در ساعت ۱۸:۰۰ بسته میشود. در لندن، اگر معاملهگران بخواهند جلسه معاملاتی آسیا را به طور کامل دنبال کنند، باید از ساعات اولیه صبح یعنی ساعت ۰۰:۰۰ به وقت گرینویچ تا ساعت ۰۹:۰۰ صبح بیدار بمانند.

به خاطر داشته باشید که بازار فارکس در ۲۴ ساعت شبانه روز معامله میشود، بنابراین زمان شروع رسمی یک موضوع نسبی است. اما به طور کلی پذیرفته شده است که جلسه معاملاتی آسیا زمانی شروع میشود که بانکهای توکیو، به دلیل حجم بالای معاملاتی آنها، شروع به کار میکنند. باید به این مورد نیز اشاره شود که جلسات معاملاتی نیوزلند و سیدنی استرالیا از منظر فنی، اولین مراکز مالی با حجم معقولی از نقدینگی هستند که روز معاملاتی را آغاز میکنند.

در ادامه خلاصهای از ساعاتی آورده شده است که معاملهگران میتوانند جلسه معاملاتی آسیا را در منطقه زمانی مربوط به خود معامله کنند.

ساعات جلسه معاملاتی آسیا در محلهای عمده معاملاتی

محل معامله | بازار عمده | ساعات (به وقت محلی) |

آسیا | توکیو | ۹ تا ۱۸ به وقت ژاپن |

اروپا | لندن | ۰ تا ۹ صبح به وقت گرینویچ |

ایالات متحده | نیویورک | ۱۹ تا ۴ صبح به وقت استاندارد شرقی |

نکته ۱: این ساعات با توجه به ساعت تابستانی (افزودن یک ساعت بر ساعات روز) متغیر هستند.

نکته ۲: مراکز عمده اقتصادی در اروپا و ایالات متحده در اکثر ساعات جلسه معاملاتی توکیو فعال نیستند و به همین دلیل حجم معاملات در این جلسه بسیار کمتر است.

چند نکتهی کلیدی در مورد جلسه معاملاتی توکیو:

- فعالیت معاملاتی تنها محدود به کشور ژاپن نمیشود، بلکه در نقاط دیگری مانند سنگاپور، هنگ کنگ و سیدنی نیز حجم بالایی از معاملات صورت میگیرد.

- فعالین اصلی سشن توکیو، شرکتهای تجاری (صادر کنندگان) و بانکهای مرکزی هستند. به یاد داشته باشید اقتصاد ژاپن به شدت وابسته به صادرات است و با توجه به اینکه چین نیز در این عرصه بازیگر مهمی به شمار میرود، روزانه نقل و انتقالات بسیاری صورت میپذیرد.

- حجم نقدینگی، گاهی اوقات میتواند بسیار اندک باشد. برای همین ممکن است در برخی از مواقع مانند ماهی گرفتن، مجبور شوید زمان زیادی صبر کنید.

- به احتمال زیاد در جفت ارزهای آسیایی و اقیانوسیه مانند AUDUSD و NZDUSD، در مقایسه با جفت ارزهای غیرآسیایی و اقیانوسیه مانند GBPUSD، حرکتهای قویتری را مشاهده خواهید کرد.

- در مواقعی که میزان نقدینگی کم است، ممکن است اکثر جفت ارزها در محدودهای مشخص باقی بمانند. این امر فرصتهایی را برای معاملات کوتاهمدت و یا معاملات شکست سطوح، در ادامهی روز فراهم میکند.

- بیشتر فعالیتها در اوایل جلسهی معاملاتی؛ یعنی در زمانی که دادههای اقتصادی منتشر میشوند، صورت میگیرد.

- حرکات جلسهی توکیو، میتواند تعیینکننده روند در ادامه روز باشد. معاملهگران جلسات معاملاتی بعد، با نگاهی بر آنچه که در جلسهی توکیو رخ داده است، به فعالیت میپردازند.

- به طور معمول، پس از حرکاتی قابل توجه در جلسه معاملاتی نیویورک، ممکن است شاهد ثبات در طول جلسه توکیو باشیم.

خصوصیات جلسه معاملاتی توکیو

معمولاً جلسه معاملاتی توکیو به دلیل نقدینگی و نوسانات کم، به سطوح کلیدی حمایت و مقاومت عکسالعمل نشان میدهد. ویژگیهای جلسه معاملاتی آسیا به شرح زیر است:

۱- نقدینگی کم

۲- نوسانات کم

۳- سطوح ورود و خروج مشخص

۴- ایده آل برای مدیریت صحیح ریسک

۵- فرصتهای معاملاتی براساس بریک اوت پس از بسته شدن جلسه معاملاتی

۱) نقدینگی کم

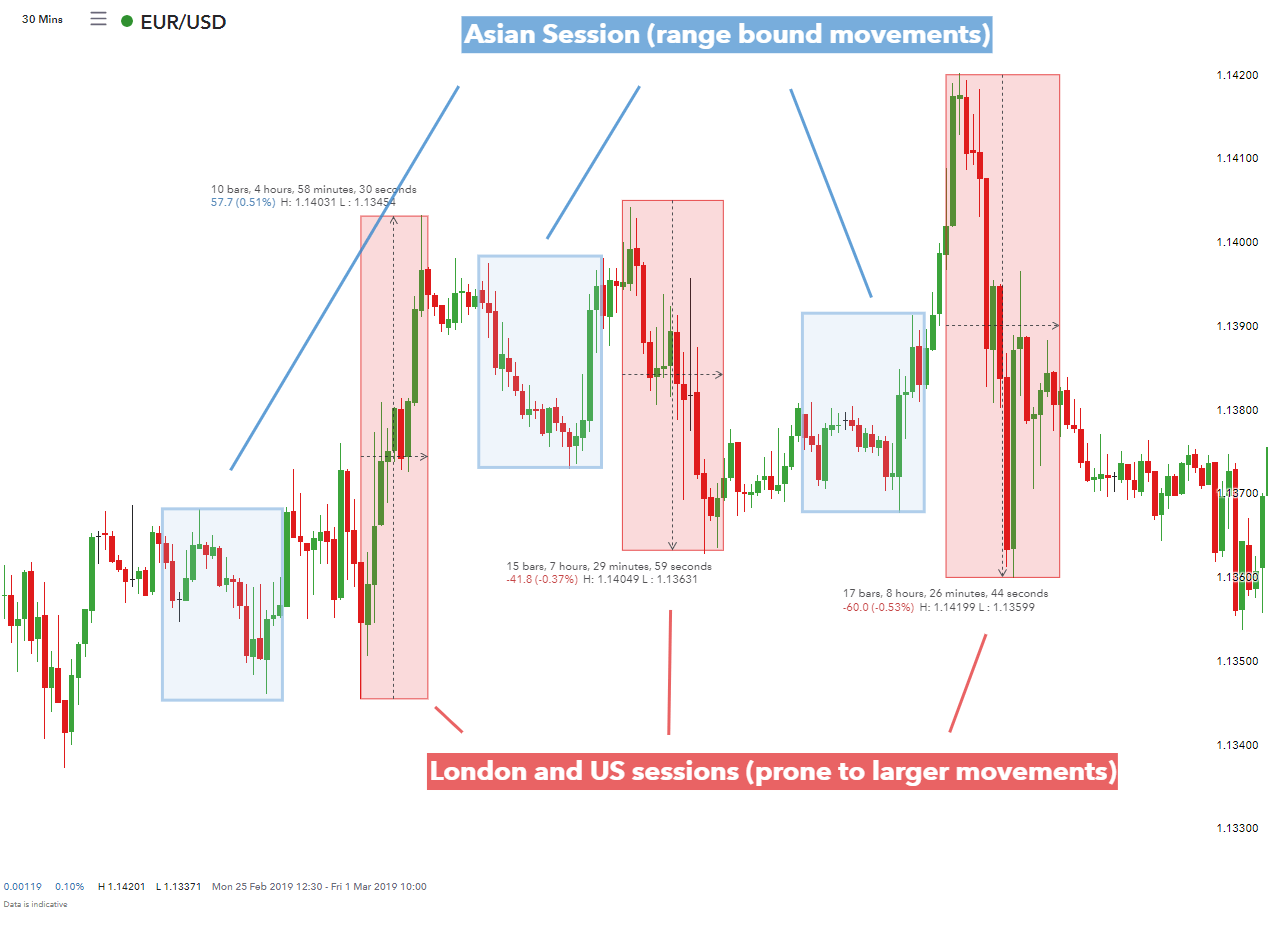

با توجه به نقدینگی پایین، در جفت ارزهای مرتبط با بازارهای غیر آسیایی مانند EUR/USD، GBP/USD و EUR/GBP، احتمال کمتری وجود دارد که قیمت خارج از محدودههای معاملاتی، حرکات بزرگی را انجام بدهد. نمودار زیر این ویژگی را در جلسه معاملاتی آسیا، با کادرهای کوچکتر آبی نشان میدهد، در حالی که جلسه معاملاتی لندن و جلسه معاملاتی ایالات متحده با کادرهای قرمز بزرگتر مشخص شدهاند.

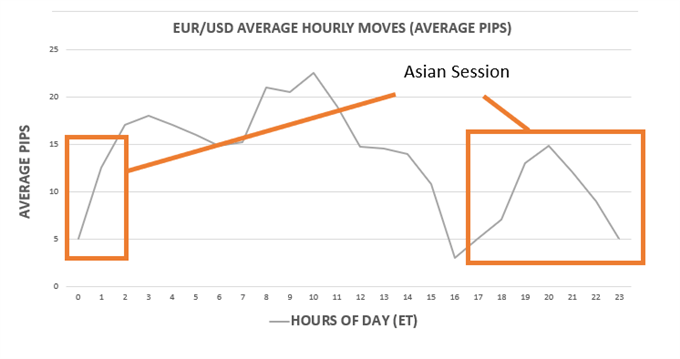

۲) نوسانات کم

از آنجایی که نقدینگی اولیه ورودی به بازار از جلسه معاملاتی آسیا تامین میشود، حرکات قیمت به طور کلی میتوانند کمی کمتر از آنچه در جلسات معاملاتی لندن یا ایالات متحده دیده میشود، باشند. تصویر زیر نشان میدهد که ارزها تا چه میزان میتوانند در طول روز نوسان داشته باشند. این نمودار شکل گرفتن سقفهای بالاتر (حرکات نوسانی بیشتر) را در خارج از جلسه آسیا به تصویر میکشد.

نوسانات در جفت ارز EUR/USD را مشاهده میکنید:

۳- سطوح ورود و خروج مشخص

سطوح حمایت و مقاومت، فرصت ورود و یا خروج از معاملات را برای معاملهگران فراهم میکند. ترکیب این سطوح با سیگنالهایی که اندیکاتورها میدهند، احتمال ورود به یک معامله خوب را بیشتر میکنند.

۴- ایده آل برای مدیریت صحیح ریسک

ماهیت آرام جلسه معاملاتی آسیا ممکن است به معاملهگران اجازه دهد تا معاملات خود را بهتر مدیریت کنند. ماهیت کند بازار به طور بالقوه میتواند امکان تحلیل دقیقتری از ریسک و پاداش را برای موقعیتهای معاملاتی فراهم کند. اساساً، تشخیص سطوح حمایت و مقاومت برای معاملهگران در جلسه آسیا آسانتر است، زیرا عموماً این سطوح به خوبی تعریف شدهاند و با محدوده معاملاتی منطبق هستند.

۵- فرصتهای معاملاتی براساس بریک اوت پس از بسته شدن جلسه معاملاتی

پایان جلسه معاملاتی آسیا با شروع جلسه معاملاتی لندن همپوشانی دارد، در نتیجه نقدینگی بیشتری در دسترس قرار میگیرد و معاملهگران اغلب شاهد بریک اوتهایی از محدودههای معاملاتی تعیین شده هستند.

چه جفت ارزهایی برای معامله کردن در طول جلسه معاملاتی توکیو بهتر از بقیه هستند؟

بهترین جفت ارز برای معامله در جلسه معاملاتی توکیو به شخص معاملهگر و استراتژی بکار گرفته شده توسط او بستگی دارد. اما به طور کلی به چند نکته در رابطه با این موضوع اشاره میکنبم:

- از آنجایی که جلسه توکیو با انتشار اخبار استرالیا، نیوزیلند و ژاپن هم زمان است، فرصت خوبی برای معامله کردن بر اساس اخبار فراهم میشود. بنابراین، معاملهگرانی که به دنبال نوسان هستند، تمایل به معامله ین ژاپن، دلار سنگاپور، دلار استرالیا و دلار نیوزلند در برابر یکدیگر دارند.

- علاوه بر آن هنگامی که شرکتهای ژاپنی مشغول تجارت هستند، این امر میتواند به نوسان بیشتر جفتهای ارزهای مرتبط با ین کمک کند.

- این نکته را نیز به خاطر داشته باشید چین یک ابر قدرت اقتصادی است، از این رو هر وقت اخباری از چین منتشر شود، باعث متلاطم شدن بازار میشود.

- با توجه به روابط گسترده تجاری استرالیا و ژاپن با کشور چین، انتشار دادههای چین میتواند باعث نوسانات زیادی در جفت ارزهای AUD و JPY بشود.

- معاملهگرانی که به دنبال معامله ارزهایی با نوسان کمتر (ارزهای غیر آسیایی) هستند، به طور عمده تمایل دارند تا جفت ارزهای EUR/USD، GBP/USD و EUR/GBP را معامله میکنند.

نحوه معامله محدودههای رنج در طول جلسه معاملاتی آسیا

معامله بر اساس استراتژی مرتبط با محدوده رنج به ویژه برای جلسه آسیا مناسبتر است، زیرا قیمت از سطوح حمایت و مقاومت در این جلسه معاملاتی بیشتر از جلسات معاملاتی لندن و ایالات متحده که نقدشوندگی بیشتری دارند، پیروی میكند.

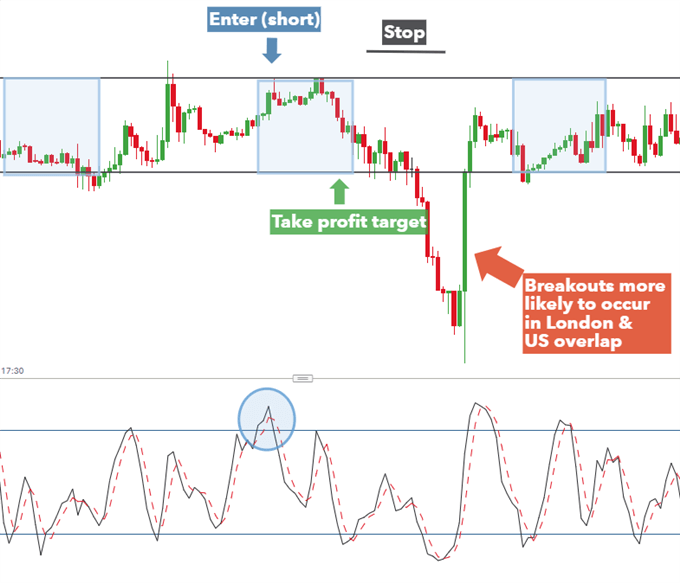

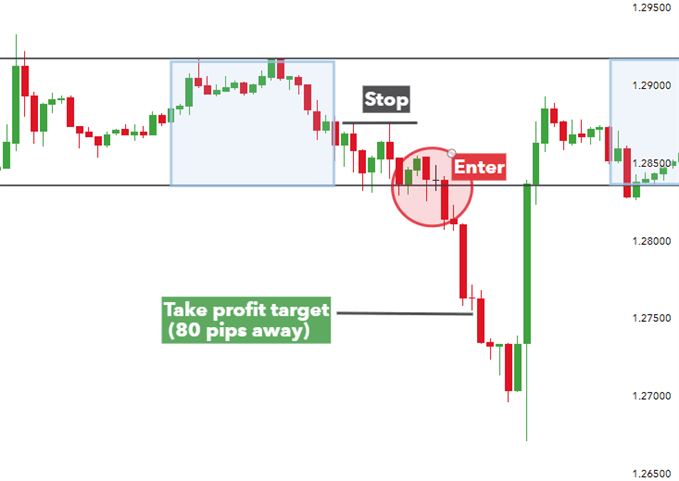

دو استراتژی متداولی كه در جلسه معاملاتی توکیو استفاده میشوند؛ شامل معامله براساس بریک اوت یا محدوده رنج میشوند. در زیر نمونهای از معامله فروش هنگام معامله براساس محدوده رنج آورده شده است، اما همین منطق را میتوان در معاملات خريد نيز اعمال کرد:

ستآپ معاملاتی: یکی از راههای معامله در محدودههای رنج این است که وقتی قیمت به مقاومت نزدیک میشود، به دنبال سیگنالهای فروش باشید و در عین حال اولین هدف قیمتی برای برداشت سود را در پایین محدوده رنج قرار دهید. معاملهگران اغلب از اسیلاتورهایی مانند RSI و Stochastic برای ارائه سیگنالهای خرید و فروش کمک میگیرند. جلسه معاملاتی آسیا را میتوانید در بلوکهای آبی در نمودار مشاهده کنید.

نقطه ورود: با استفاده از این استراتژی خاص، زمانی که قیمت به حمایت نزدیک میشود، معاملهگران باید به دنبال سیگنال خرید باشند و در زمانی که قیمت به مقاومت نزدیک میشود، باید به دنبال سیگنال فروش باشند. هنگامی که بازار در محدوده اشباع خرید باشد، اندیکاتور استوکاستیک سیگنال فروش میدهد (دایره آبی رنگ). برای داشتن تاییدیه بیشتر، قیمت به سطح مقاومت رسیده است و این فرصتی را برای ورود به معامله فروش فراهم میکند.

حد ضرر: حد ضرر را میتوان بالاتر از سطح مقاومت قرار داد، زیرا در گذشته این سطحی بوده است که قیمت از آن برگشته است.

حد سود: معاملهگران حرفهای همیشه به دنبال این هستند که سود بیشتری را نسبت به ضرری که ممکن است متحمل شوند، کسب کنند. مطلب ذکر شده، نسبت ریسک به پاداش (Risk to Reward) نامیده میشود که باید حداقل ۱ به ۱ باشد. بنابراین، اگر بازار از بالای محدوده رنج به پایین محدوده حرکت کند، هدف معاملهگر ۸۰ پیپ سود است در حالی که ۳۰ پیپ ریسک کرده است و این نشان دهنده نسبت ریسک به پاداش ۱ به ۲.۶۷ است.

زمانی که جلسات معاملاتی لندن و ایالات متحده بازار را پر از نقدینگی میکنند، معامله براساس محدوده رنج کارایی کمتری خواهد داشت. نمودار بالا منعکس کننده این موضوع است؛ قیمت یک بریک اوت بزرگ به سمت پایین دارد و پس از آن دوباره به سمت کانال باز میگردد. معاملهگرانی که براساس محدوده رنج معامله میکنند از سفارشات stop و limit برای کاهش ریسک معاملات در محدوده کانال استفاده میکنند.

استفاده از استراتژی براساس بریک اوت در جلسه معاملاتی آسیا

هدف استراتژی بریک اوت در جلسه آسیا این است که از تغییرات ناگهانی قیمت در هنگام شروع جلسه معاملاتی لندن در ساعت ۰۰:۰۰ به وقت گرینویچ (۱۰:۳۰ صبح به وقت ایران) استفاده کند. هجوم نقدینگی میتواند منجر به بریک اوتهایی شود که معاملهگران میتوانند آنها را پیشبینی کنند.

در یک تایم فریم کوچک (پنج دقیقه تا ۳۰ دقیقه)، معاملهگران میتوانند منتظر بمانند تا یک کندل در بالای یا پایین محدوده معاملاتی رنج که در جلسه آسیا شاهد بودیم، بسته شود. اگر قیمت محدوده را بشکند و به زیر آن برود، معاملهگران میتوانند وارد معامله فروش شوند و یک حد ضرر کوچک در بالای سقف قبلی قرار بدهند. برای تعیین حد سود نیز، معاملهگران میتوانند تعداد پیپها را از بالا تا پایین محدوده معاملاتی در نظر بگیرند و حد سود را در فاصله مساوی از نقطه ورود (در این مثال ۸۰ پیپ دورتر) قرار بدهند.