بر اساس نظرسنجی ماهانه مدیران صندوق بانک آمریکا که روز سه شنبه منتشر شد، سرمایهگذاران جهانی در آغاز سال جدید مجددا پول نقد را برای سرمایهگذاری انتخاب کردند و قبل از ورود به معاملات جدید، منتظر شفافیت اقتصادی بیشتر بودند.

دیدگاههای تورمی در اوایل سال ۲۰۲۴ تغییر چندانی نکرد، اما مدیران صندوقها نسبت به رشد اقتصادی و قیمت اوراق قرضه خوشبینتر بودند.

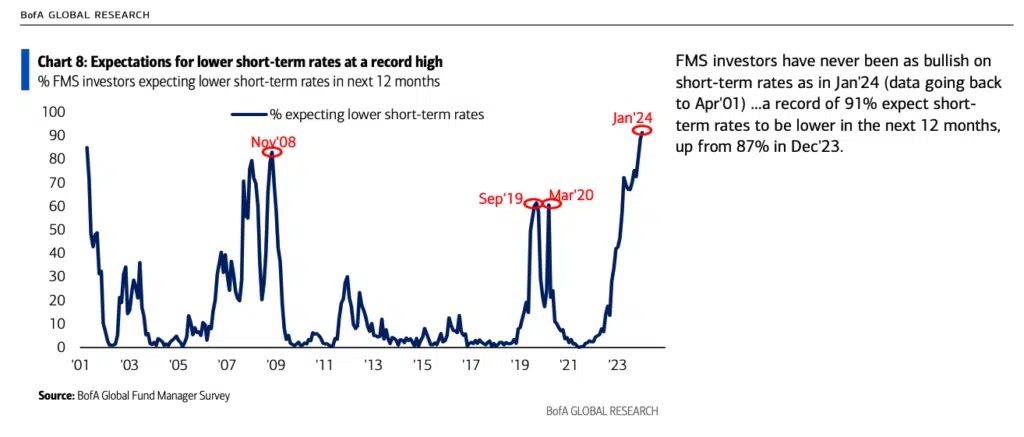

در ماه ژانویه، ۷۱% از مدیران پرتفوها انتظار تورم کمتری را در سال ۲۰۲۴ داشتند. ۹۱% مدیران انتظار نرخ بهره کوتاه مدت پایینتر را طی ۱۲ ماه آینده داشتند که رکوردی محسوب میشد.

در ماه دسامبر، خالص ۷۵% از شرکت کنندگان در نظرسنجی پیشبینی کاهش CPI جهانی در سال آینده را داشتند و ۸۷% پیشبینی میکردند نرخهای بهره کوتاه مدت در سال آینده پایینتر باشد.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

در ماه ژانویه، خالص ۴۰% از مدیران پیشبینی رشد اقتصادی ضعیفتر در سال آینده را داشتند (در مقابل ۵۰% در دسامبر و ۵۷% در نوامبر).

در ژوئیه ۲۰۲۲، زمانی که در اوج نگرانیهای رشد جهانی بودیم، ۷۹% پیشبینی رشد ضعیفتر را داشتند که یک رکورد محسوب میشد.

در مورد بازده اوراق، ۵۵% از شرکتکنندگان در نظرسنجی پیشبینی نرخهای پایینتر در ۱۲ ماه را داشتند در حالی که در ماه دسامبر رکورد ۶۲ درصدی در این زمینه وجود داشت.

مدیران پورتفوها به دقت فدرال رزرو ایالات متحده را زیر نظر داشتند.

به گفته بانک آمریکا: اکثریت مطلق (۵۲ درصد) مدیران صندوقهای سرمایهگذاری نظرسنجی شده بانک آمریکا (FMS)، فدرال رزرو را مهمترین محرک قیمت سهام در سال ۲۰۲۴ میدانند.

علاوه بر این، «از ۳ سرمایهگذار FMS بیش از ۲ نفر آنها فکر میکنند که فدرال رزرو مهمترین محرک بازده اوراق قرضه در سال ۲۰۲۴ خواهد بود که بسیار بالاتر از کسانی بودند که دیگر عوامل را به عنوان محرک شماره ۱ پیشبینی میکردند: رشد جهانی (۱۵٪)، سیاست مالی ایالات متحده (۹٪) بانک مرکزی ژاپن (۵٪).

طبق این نظرسنجی، در ماه ژانویه ۴۱% پیشبینی میکردند رکودی در سال ۲۰۲۴ رخ ندهد، که «درصدی بالاتر از هر پاسخ دیگری است. این پیشبینی در ماه دسامبر ۳۶% بود.

در زمینه داراییها، سطح پول نقد افزایش یافت، در حالی که تخصیص به سهام و اوراق قرضه کاهش یافت اما برای کامودیتیها افزایش یافته بود.

میانگین موجودی پول نقد در ژانویه به ۴.۸% افزایش یافت، در حالی که در دسامبر ۴.۵% و در نوامبر ۴.۷% بود.

تخصیص به پول نقد از ۳% خالص وزن بیشتر در ماه دسامبر به ۱۶% وزن بیشتر افزایش یافت. این در مقایسه با ۱۸% خالص وزن بیشتر در ماه نوامبر است.

در ماه ژانویه، ۹% خالص مدیران پرتفو وزن بیشتری را به بازار سهام جهانی اختصاص دادند که نسبت به خالص ۱۵% وزن بیشتر در ماه دسامبر کاهش یافته بود. در ماه نوامبر ۲% خالص وزن بیشتر وجود داشت.

در آغاز سال جدید، خروج از معاملات اوراق قرضه رخ داد. خالص ۳% از مدیران وزن بیشتری را به اوراق قرضه در ژانویه اختصا دادند، در مقایسه با خالص ۲۰ درصد وزن بیشتر در دسامبر و ۱۹% وزن بیشتر در نوامبر.

جهت یاد آوری باید گفت که ۴۵% از شرکت کنندگان در نظرسنجی در دسامبر گفتند که اوراق قرضه بهترین کلاس دارایی در سال ۲۰۲۴ خواهد بود.

تخصیص به کامودیتیها در مقایسه با ۱۰% وزن کمتر (underweight) در دسامبر، به ۲ درصد خالص وزن کمتر در ژانویه بهبود یافت. در ماه نوامبر ۳% خالص وزن بیشتر (overweight) رخ داده بود.

در ماه ژانویه، بزرگترین « دامنه ریسک (Tail Risk)» که مدیران پرتفو از آن میترسیدند عبارت بودند از: «بدتر شدن شرایط ژئوپلیتیک» (۲۵% از شرکتکنندگان در نظرسنجی)، «فرود سخت اقتصاد» (۲۴%)، «تورم بالاتر» (۲۱%)، «رویداد اعتباری سیستمی»” (۱۱%)، “انتخابات ایالات متحده” (۱۱%)، “بحران بانکی چین” (۳%) و “حباب هوش مصنوعی” (۲%).

در ماه دسامبر، بزرگترین ” دامنه ریسک ” عبارت بودند از: “رکود جهانی / فرود سخت” (۳۲٪ از شرکت کنندگان در نظرسنجی)، “تورم بالا بانکهای مرکزی را هاوکیش نگه دارد” (۲۷٪)، “شرایط ژئوپلیتیک بدتر شود” (۱۷٪)، “رویداد اعتباری سیستمی (دولتی/شرکتی)” (۹٪)، “انتخابات ایالات متحده” (۷٪)، و “بحران بانکی چین” (۴٪).

در ماه ژانویه “پرطرفدارترین (Crowded) معاملات توسط مدیران جهانی صندوقها عبارت بودند از: خرید سهام ۷ شگفت انگیز (۵۲% از افراد شرکت کننده در نظرسنجی)، فروش بازار سهام چین (۲۴%)، خرید بازار سهام ژاپن (۷%)، خرید اوراق خزانه داری ۳۰ ساله (۵%) و فروش شرکت سرمایهگذاری املاک و مستغلات (REITS) که ۵% از افراد شرکت کننده در نظرسنجی را شامل میشدند.

شرکت سرمایهگذاری املاک و مستغلات (Real estate investment trust) یا تراست سرمایهگذاری در املاک و مستغلات، به شرکتی اطلاق میشود، که بخش اعظم از درآمد خود را از طریق مالکیت املاک و مستغلات تأمین میکند. شرکتهای سرمایهگذاری املاک و مستغلات اغلب دارای انواع مختلفی از املاک تجاری، شامل ساختمانهای اداری و آپارتمانها، انبارها، بیمارستانها، مراکز خرید و هتلها میباشند و برخی از این شرکتها نیز در تأمین مالی املاک نیز مشارکت میکنند.

مایکل هارتنت، استراتژیست بانک آمریکا، اصطلاح سهام “Magnificent 7” را برای بزرگترین شرکتهای فناوری ابداع کرد. این گروه متشکل از سهام با ارزش بازار کلان: اپل (AAPL)، آلفابت (GOOGL)، مایکروسافت (MSFT)، آمازون (AMZN)، متا (META)، تسلا (TSLA) و انویدیا (NVDA) است.

در ماه دسامبر “پرطرفدارترین (Crowded) معاملات توسط مدیران جهانی صندوقها عبارت بودند از: خرید سهام ۷ شرکت شگفت انگیز (۴۹%)، فروش بازار سهام چین (۲۲%)، خرید بازار سهام ژاپن (۸%)، خرید اوراق بلند مدت (۶%)، فروش سهام شرکت سرمایهگذاری املاک و مستغلات (REITS) و فروش اوراق خزانه داری ۳۰ ساله.

بانک آمریکا گفت: در مجموع ۲۵۶ شرکت کننده با ۶۶۹ میلیارد دلار دارایی تحت مدیریت، در نظرسنجی مدیر صندوق تحقیقات جهانی بانک آمریکا که از ۵ ژانویه تا ۱۱ ژانویه ۲۰۲۴ انجام شد، شرکت کردند. ۲۲۱ شرکت کننده با ۵۸۹ میلیارد دلار دارایی تحت مدیریت به سؤالات نظرسنجی مدیران صندوقها جهانی و ۱۴۶ شرکت کننده با ۳۱۹ میلیارد دلار تحت مدیریت به سؤالات نظرسنجی مدیران صندوقها منطقهای پاسخ دادند.

منبع: macenews

برای پیگیری اخبار روز و فوری فارکس و بازارهای جهانی به کانال تلگرام UtoFX بپیوندید.