وضعیت بازار اوراق قرضه در ارتباط با اقتصاد

مردم باور دارند که اوراق قرضه نشان دهنده رکود است. آیا بازار اوراق قرضه تاکنون اطلاعات غلطی درباره آینده به ما داده است؟ آیا مثال قابلتوجهی در ارتباط با اشتباه اوراق قرضه برای پیشبینی وضعیت رکود موجود است؟ و اگر چنین مثالی وجود دارد، چرا این بازار اشتباه کرده است؟

وضعیت بازار اوراق قرضه در ارتباط با اقتصاد

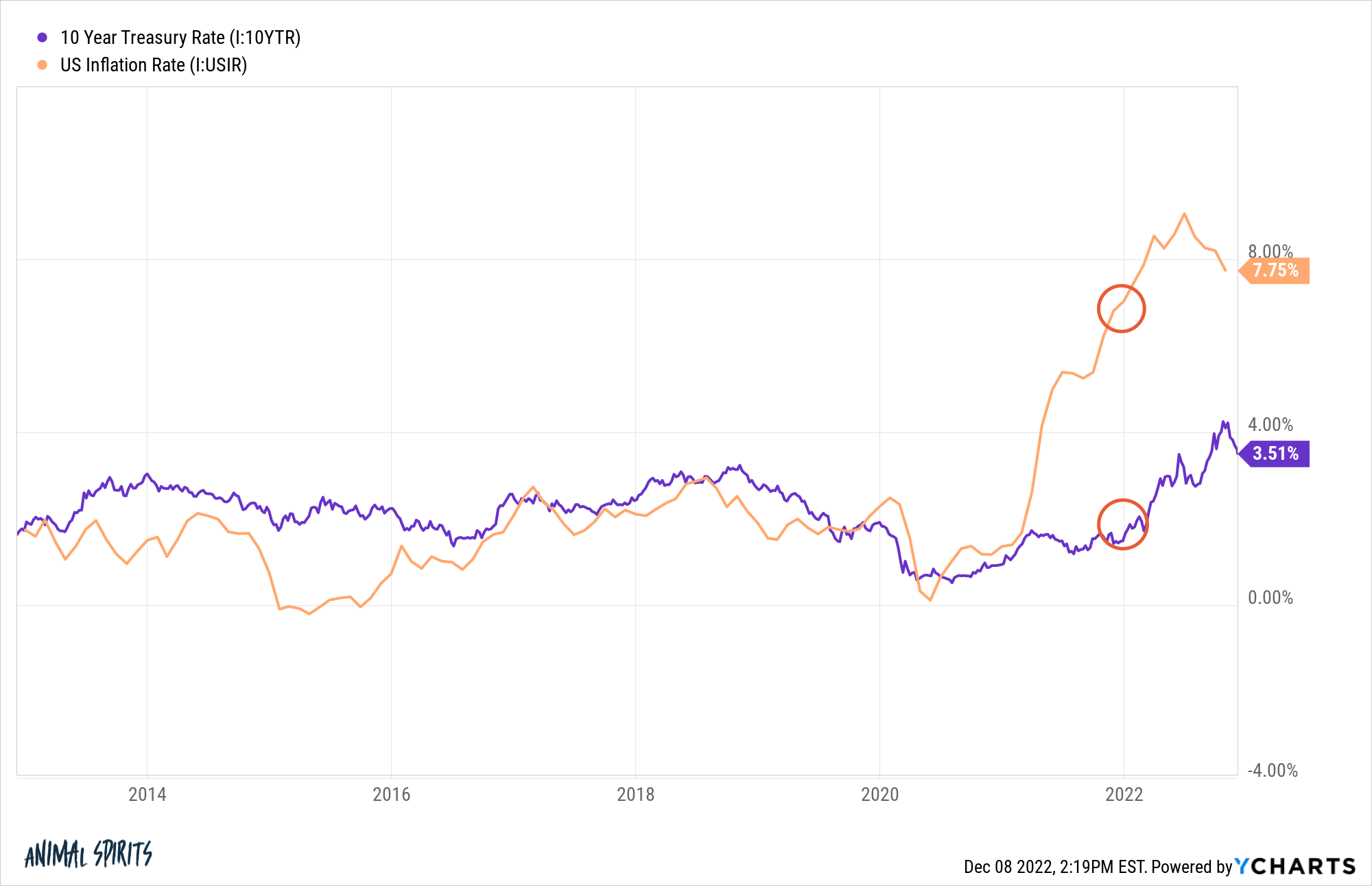

بازار اوراق قرضه به این معروف است که بسیار هوشمندتر از بازار سهام میباشد، اما برای یافتن موردی که این بازار مرتکب اشتباه شده، نیازی نیست زمان زیادی به عقب بازگردیم. قاطعانه میتوان اذعان داشت که این بازار نتوانست تورم ناشی از همهگیری ویروس کرونا را پیشبینی کند. به تصویر زیر که وضعیت بازده اوراق خزانه ۱۰ ساله در سال جاری را نشان میدهد، دقت کنید:

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

اوراق ۱۰ ساله در ابتدای سال ۲۰۲۲ فقط ۱.۵% بازده داشت و این در حالی بود که تورم ۷% بود و روند آن رو به بالا بود. معمولا به این صورت است که افزایش تورم یا انتظارات تورمی باعث افزایش بازدهی اوراق قرضه و در نتیجه کاهش قیمت این اوراق میشود، اما همانطور که در تصویر بالا مشخص است، بازدهی اوراق قرضه نسبت به تورم در جایگاه مناسبی قرار نداشت و این یکی از دلایلی است که در سال ۲۰۲۲، دوره تعدیل عظیمی با سیاستهای انقباضی رقم خورد. به دلیل اینکه مشخص شد تورم قرار است چند صباحی در این وضعیت نامناسب بماند، بازار اوراق قرضه مجبور شد با سرعت زیادی مجدداً قیمتگذاری شود.

شما میتوانید فدرال رزرو را برای این موضوع مقصر بدانید، چراکه آنها مدعی بودند که این تورم بالا گذرا خواهد بود. به صورت کلی قرار نبود تورم برای یک مدت طولانی در سطوح بالا باقی بماند. شاید بتوان گفت که بازار اوراق قرضه از دستورات جروم پاول (Jerome Powell) و همراهانش پیروی میکرد.

درک اینکه چه چیزی میتواند باعث تغییر بازده در بازار اوراق قرضه شود نیز میتواند حائز اهمیت باشد. فدرال رزرو با استفاده از نرخ وجوه فدرال، نرخهای بهره کوتاهمدت را کنترل میکند، اما عناصری مانند عرضه و تقاضا برای اوراق قرضه، بیشتر به اتفاقاتی که برای اوراق قرضه بلندمدت میافتد، مربوط میشود. متغیرهای دیگری نیز مانند انتظارات تورمی، رشد اقتصادی و اهرمهای مختلف فدرال رزرو میتوانند بر بازدهی اوراق قرضه تاثیرگذار باشند. در نتیجه نرخهای بهره نه تنها برای اوراق قرضه با سررسیدهای مختلف، متفاوت است، بلکه زمانی که نرخهای بهره افزایش یا کاهش مییابند، تاثیرات ناشی از آن بر روی قیمت و بازدهی اوراق قرضه با سررسیدهای مختلف، کاملا متفاوت است.

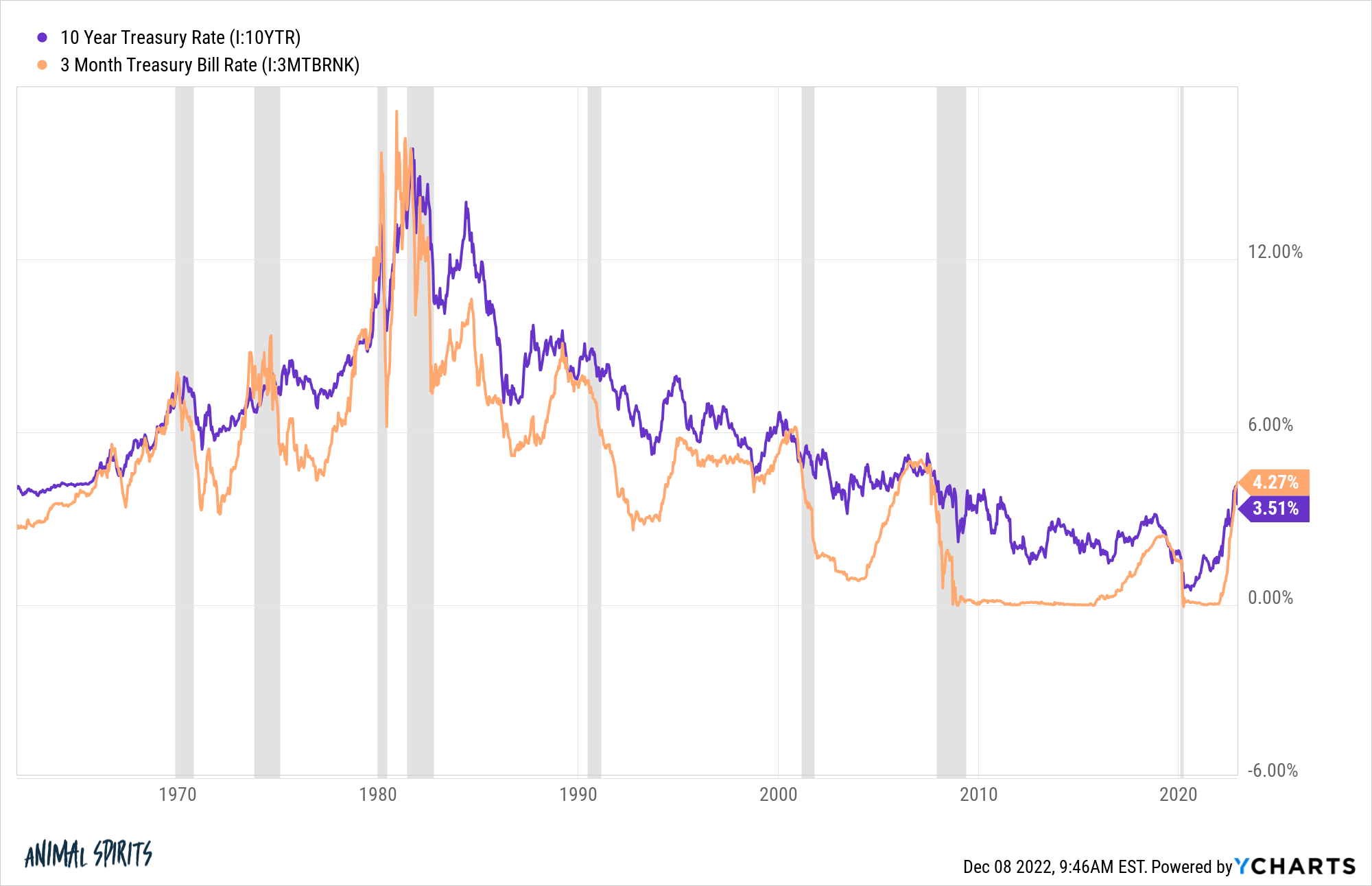

در تصویر زیر میتوانید عملکرد اوراق خزانه ۱۰ ساله و اوراق قرضه ۳ ماهه را در طول زمان مشاهده کنید.

وضعیت بازار اوراق قرضه در ارتباط با اقتصاد

جهت دریافت دوره اوراق قرضه کلیک کنید

این دو در طول زمان در یک جهت کلی حرکت میکنند، اما اغلب سرعت آنها در مسیر با یکدیگر متفاوت است. بازدهی اوراق قرضه ۳ ماهه نماینده خوبی برای نشان دادن وضعیت نرخ وجوه فدرال رزرو (Fed Funds Rate)، نرخ حسابهای پسانداز و نرخ گواهی سپرده (CD) میباشد، چراکه ریسک نکول و ریسک نرخ بهره در این اوراق وجود ندارد و همین امر باعث میشود که معمولاً بازدهی کمتری نسبت به اوراق قرضه بلندمدت داشته باشند.

اما همانطور که در تصویر میبینید اوراق ۳ ماهه، ۰.۸% بیشتر از اوراق قرضه ۱۰ ساله بازدهی دارند و این اصلا طبیعی نیست. به همین دلیل است که مردم معتقد هستند که وضعیت بازار اوراق قرضه، خبر از رکود میدهد. اما قسمت بد ماجرا این است که فدرال رزرو برای اینکه بتواند تورم را خنثی کند، منحنی بازده را معکوس کرد.

نکته: منحنی بازده زمانی معکوس میشود که نرخهای بهره بلندمدت کمتر از نرخهای بهره کوتاهمدت شوند و این نشان میدهد که سرمایهگذاران پول را از اوراق قرضه کوتاهمدت خارج کرده و به خرید اوراق بلندمدت پرداختهاند. در نهایت میتوان نتیجه گرفت که کلیت بازار نسبت به چشمانداز اقتصادی در آینده نزدیک بدبین است.

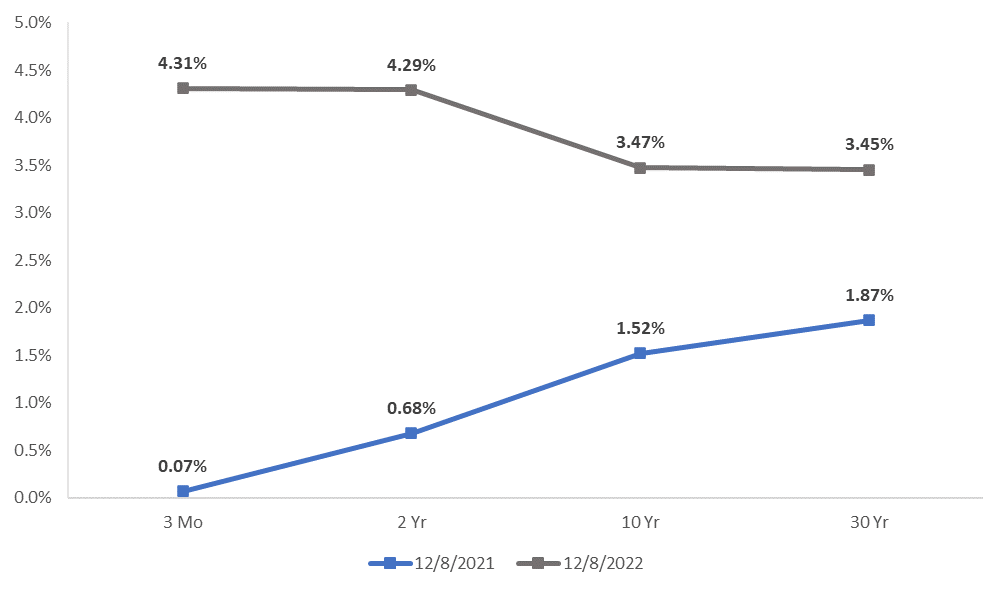

میتوانید نحوه تاثیرگذاری سال گذشته فدرال رزرو را بر بخشهای مختلف منحنی بازده، در تصویر زیر مشاهده میکنید:

وضعیت بازار اوراق قرضه در ارتباط با اقتصاد

نرخهای بهره کوتاهمدت به سرعت از کف به سقف رسیدهاند و این در حالی است که نرخهای بلندمدت بالاتر بوده و نزولی شدهاند. اینکه منحنی بازده دقیقاً چه مفهومی را بازگو میکند کمی پیچیده است، اما چند احتمال زیر میتواند در درک آن کمک کننده باشد:

- اوراق قرضه بلندمدت نشان دهنده این است که در طولانیمدت، تورم یک موضوع نگرانکننده نیست، در حالی که تورم در کوتاهمدت همچنان میتواند مشکلساز باشد.

- با توجه به نمودار، معاملهگران تصور میکنند که احتمالاً فدرال رزرو در سال جاری مجبور است که نرخهای بهره را کاهش دهد و آنها نگرانیهای فدرال رزرو و احتمال ادامه سیاستهای انقباضی بیشتر را باور ندارند.

- اوراق قرضه کوتاهمدت در اعدادی تنظیم میشوند که شاید خبر از یک رکود دهد، زیرا این تنها کاری است که فدرال رزرو میتواند برای کاهش تورم انجام دهد.

- در ماههای آینده شاهد کاهش سرعت رشد اقتصاد و تورم خواهیم بود.

شاید بتوان گفت که مهمترین نکته در اینجا این است که پیشبینی مسیر آینده تورم، رشد اقتصادی و نرخها چقدر دشوار خواهد بود. بازار اوراق قرضه دقیقاً همان چیزی را میداند که سایر سرمایهگذاران از آن آگاه هستند. (تقریباً میتوان گفت که این اطلاعات در ارتباط با آینده بسیار محدود بوده و همه آنها در بستر احتمالات هستند.)

موضوع بعدی این است که اگر بخواهید از بازار اوراق قرضه برای پیشبینی آنچه قرار است برای اقتصاد رخ دهد استفاده کنید، زمانی که فدرال رزرو در بازار دخالت میکند، باید جانب احتیاط را رعایت کنید.

در طول همهگیری کرونا، فدرال رزرو انواع اوراق قرضه را میخرید تا عملکرد سیستم مالی را حفظ کند. فدرال رزرو مدت زیادی این سیاست را ادامه داد و این واقعیت که آنها خرید اوراق قرضه در سال جاری را متوقف و شروع به افزایش نرخهای بهره کردهاند، درک آنچه بازار اوراق قرضه به ما میگوید را به مراتب سختتر کرده است.

سوال اینجاست که آیا میتوان به بازار اوراق قرضه در مورد پیشبینی اقتصاد اعتماد کرد، آن هم زمانی که فدرال رزرو در حال استفاده از تمام ابزارهای خود است؟

نمیتوان گفت که باید منحنی بازده معکوس را نادیده بگیریم، اما بازار اوراق قرضه بیش از آن که در پیشبینی اتفاقات آینده اقتصاد به ما کمک کند، نشان میدهد که فدرال رزرو امروز در حال انجام چه کاری است.