مقدمه

آخرین شاخصهای اقتصادی ایالات متحده حاکی از یک عملکرد قوی در سهماهه سوم سال جاری بود، اما نشانههایی از تضعیف در سهماهه چهارم پدیدار گشت. شایان ذکر است بازار کار که در ماه سپتامبر افزایش شگفتانگیزی را تجربه کرده بود، با افزایش ۱۵۰۰۰۰ شغل جدید در ماه اکتبر، با رشد معتدلتری همراه شد. در هفته پیش رو، دادههای اقتصادی کلیدی، از جمله تراز تجاری، اعتبار مصرفکننده، و شاخص احساسات مصرفکننده دانشگاه میشیگان در تقویم اقتصادی آمریکا نمایان است که بینشهای بیشتری را در مورد وضعیت رشد ایالات متحده ارائه میدهد.

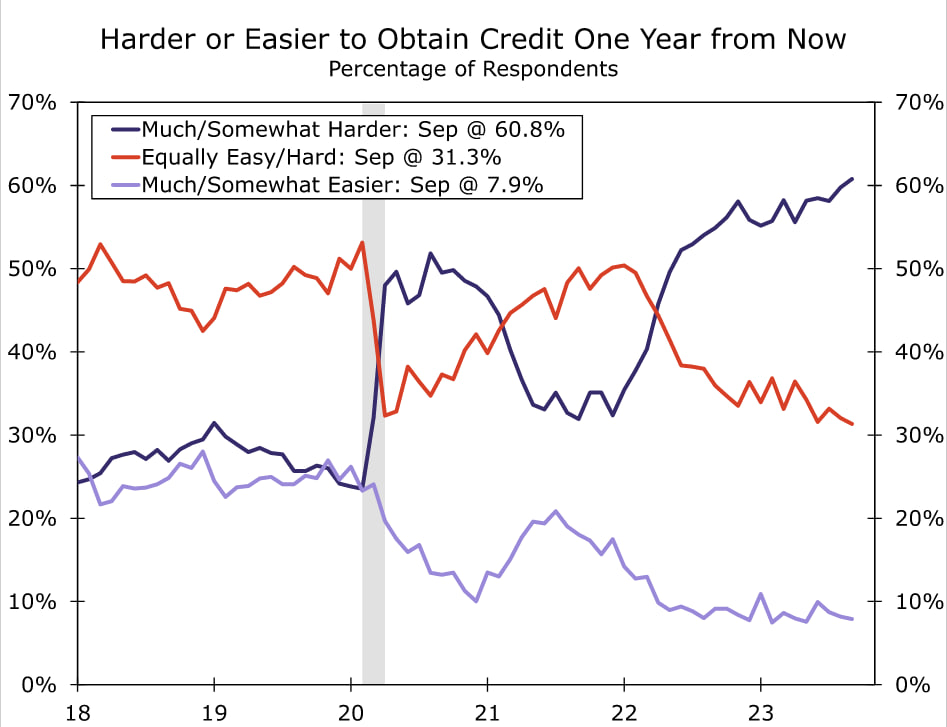

از نظر نرخ بهره، در جدیدترین جلسه سیاستگذاری خود، فدرال رزرو نرخ بهره را در سطوح فعلی حفظ کرد. فدرال رزرو فضا را برای تشدید بیشتر پولی مهیا کرده است، اما به نظر میرسد که بازار دیگر این ایده را قبول ندارد. در بحث اعتبار، دادههای بررسی انتظارات مصرفکننده فدرال رزرو نیویورک نشان داد که انتظارات تورمی تا حد زیادی ثابت مانده است، اما تصورات و انتظارات خانوار از شرایط اعتباری در ماه سپتامبر کمی بدتر شد. این موضوع نشاندهنده بدبینی فزاینده نسبت به شرایط اعتباری در میان خانوار ایالات متحده است.

در عرصه بینالمللی، بانک مرکزی ژاپن در این هفته اصلاحات دیگری را در موضع پولی ارائه داد. بانک مرکزی ژاپن نرخ بهره خود و هدف بازدهی اوراق قرضه ۱۰ ساله دولتی را بدون تغییر نگه داشت، اما در سیاست مهار منحنی بازدهی کمی انعطافپذیرتر شد. با در نظر گرفتن قیمتگذاری بازار در افزایش ۰.۱ درصدی نرخ بهره توسط بانک مرکزی ژاپن در نشست آوریل ۲۰۲۴، این موضوع میتواند به معنای تعدیل اساسیتر موضع پولی این بانک مرکزی در آینده باشد. از سوی دیگر، بازار در انتظار رویدادهای کلیدی مانند نشست پولی بانک مرکزی استرالیا و دادههای تولید ناخالص داخلی بریتانیا نشسته است.

بررسی ایالات متحده

شروع سهماهه چهارم با ضعف همراه بود

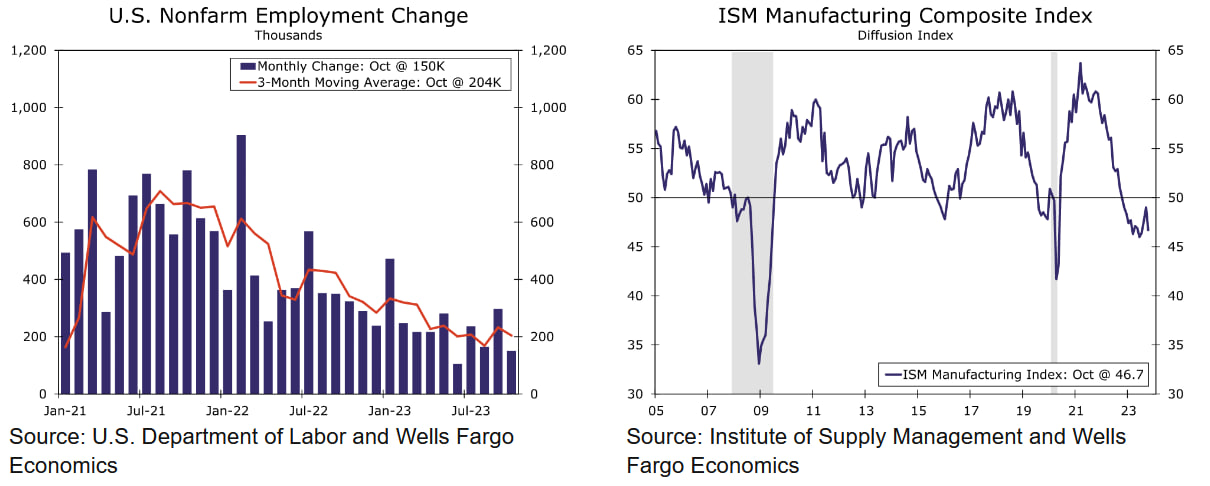

هفته اخیر، تمرکز سرمایهگذاران بر گزارش اشتغال روز جمعه بود، و رگباری از شاخصهای اقتصادی را برای بازار به همراه داشت که نگاهی اجمالی به فعالیتهای اقتصادی در سهماهه چهارم سال جاری ارائه کرد. به نظر میرسد که با نزدیک شدن به پایان سال، قدرت چشمگیر اقتصادی مشاهدهشده آمریکا در سهماهه سوم رو به تعدیل میرود. به دنبال عملکرد غیرمنتظره قوی در ماه سپتامبر، افزایش حقوق و دستمزد غیرکشاورزی در ماه اکتبر کاهش یافت و ۱۵۰۰۰۰ شغل جدید به اقتصاد ایالات متحده اضافه گشت. از سوی دیگر، اعتصابات کارگران متحد خودرو (UAW)، احتمالا میزان کل اشتغال را سرکوب کرده باشد. با وجود نوسانات ماهانه، روند سرد شدن در بازار کار همچنان ادامه دارد. در ماه اکتبر، کل حقوق و دستمزدها نسبت به سال گذشته ۱.۹ درصد افزایش یافت که کندترین تغییر سالانه از اوایل سال ۲۰۲۱ را نمایان میکند. علاوه بر این، تعداد حقوق و دستمزدهای اضافهشده در دو ماه قبل با کاهش قابل توجه ۱۰۱ هزار شغلی، مورد تجدیدنظر قرار گرفت.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

با این وجود که رشد حقوق و دستمزد در حال کاهش بوده، اما بازار کار نسبتاً فشرده است. نرخ بیکاری در اکتبر به ۳.۹ درصد رسید که کمی بالاتر از پایینترین نرخ ۳.۴ درصدی در ژانویه ۲۰۲۳ بود، اما همچنان در مقایسه با میانگینهای تاریخی، در سطوح بسیار قوی از نظر اقتصادی قرار دارد. این افزایش جزئی در نرخ بیکاری در سال جاری نشاندهنده تعادل بهتر بین عرضه و تقاضای نیروی کار است. نرخ مشارکت نیروی کار در ماه اکتبر اندکی کاهش یافت و به ۶۲.۷ درصد رسید، که ۰.۵ درصد بالاتر از یک سال قبل باقی مانده است. در بحبوحه سرعت آهستهتر اشتغال، این بهبود در عرضه نیروی کار منجر به سرعت متوسطتر رشد دستمزدها شده است. میانگین درآمد ساعتی در ماه اکتبر ۰.۲ درصد افزایش یافت که کندترین رشد ماهانه در بیش از یک سال اخیر است.

چندین شاخص دیگر که در این هفته منتشر شد نیز شواهد دیگری مبنی بر بازگشت بازار کار به شرایط قبل از همهگیری ارائه کرد. در ماه سپتامبر، تعداد فرصتهای شغلی، که توسط نظرسنجی فرصتهای شغلی و گردش کار (JOLTS) اندازهگیری میشود، به ۹.۵۵ میلیون فرصت شغلی رسید. تعداد مشاغل خالی به طور قابل توجهی بالا بوده، اما هر دو نرخ استخدام و ترک شغل که به ترتیب ۳.۷ درصد و ۲.۳ درصد بدون تغییر باقی مانده، کم و بیش به میانگین سال ۲۰۱۹ بازگشتهاند. علاوه بر این، شاخص هزینه اشتغال در سهماهه سوم ۱.۱ درصد افزایش یافت که کمی فراتر از انتظارات بازار بود. با این حال، نرخ شاخص هزینه اشتغال تعدیلنشده فصلی ۴.۳ درصدی در سهماهه سوم، پایینترین نرخ از سال ۲۰۲۱ است. علاوه بر این، گزارش بهرهوری غیرکشاورزی سهماهه سوم که در این هفته منتشر شد، نشان داد که هزینههای نیروی کار واحد با نرخ سالانه ۰.۸ درصد در سهماهه سوم کاهش یافته، که تأییدکننده تعدیل بیشتر بازار کار است. جالب توجه است این کاهش در هزینههای واحد نیروی کار در کنار بهبود بهرهوری رخ داده است. بهرهوری کلی نیروی کار غیرکشاورزی با نرخ سالانه قوی ۴.۷ درصد در سهماهه سوم رشد کرد و میانگین متحرک چهار فصلی رشد خروجی کارکنان در ساعت را به سطح قبل از کووید بازگرداند.

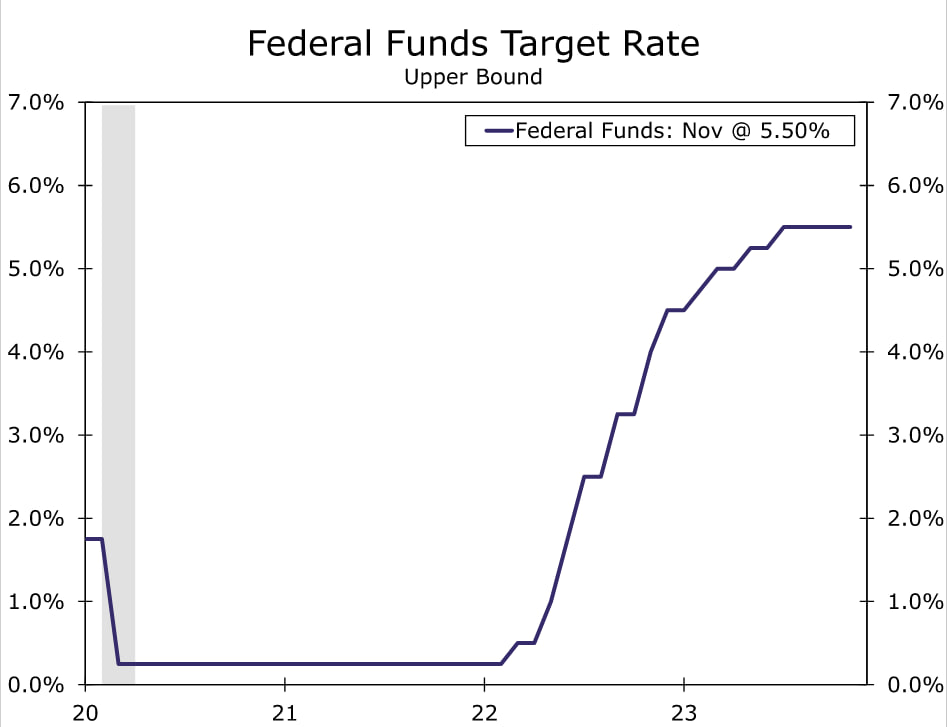

افزایش بهرهوری در کنار کاهش رشد دستمزدهای اسمی، به طور مثبتی بیان میکند تورم به سمت هدف ۲ درصدی فدرال رزرو در حرکت است. به اتفاق آرا، فدرال رزرو تصمیم گرفت تا در نشست پولی اخیر، نرخ بهره خود را در محدوده ۵.۲۵ الی ۵.۵ درصد ثابت نگه دارد. انتظار میرود سیاستهای پولی در ماههای آینده منقبض باقی بماند، اما با توجه به بهبود شرایط در بازار کار و چشمانداز باثباتتر تورم، افزایش بیشتر نرخ بهره بعید است.

علاوه بر این، شواهد فزایندهای وجود دارد که نرخ بهره بالاتر، بخشهای کلیدی مختلف اقتصاد را مختل میکند. شاخص مدیران خرید بخش تولید به گزارش موسسه مدیریت عرضه (ISM) در اکتبر به ۴۶.۷ واحد کاهش یافت، که امیدها را برای بهبود پایدار در فعالیت بخش کارخانهجات ناامید کرد. اکثر اجزای شاخص مذکور در طول ماه با افت روبهرو شدند و زیرشاخص سفارشهای جدید که شاخص اصلی فعالیتهاست، شدیدتر کاهش یافت. احتمالا اعتصابات کارگران خودرو تأثیری بر کاهش این شاخص داشته است، اما به طور کامل ضعف در تولید در ماه اکتبر را توضیح نمیدهد. جالب است بدانید تنها سه صنعت پلاستیک و لاستیک، فلزات اولیه و تجهیزات حملونقل، که همگی مرتبط با صنعت خودرو هستند، با افزایش سفارشات جدید همراه بودند. در عوض، به نظر میرسد که محیط نرخ بهره بالاتر بر مخارج سرمایه تجاری و بخش تولید بهعنوان کل تأثیر میگذارد.

افزایش هزینههای تامین مالی نیز بر بخشهای خاصی از صنعت ساختوساز تاثیر میگذارد. کل هزینههای ساختوساز در ماه سپتامبر ۰.۴ درصد افزایش یافت و نهمین رشد ماهانه متوالی را رقم زد. این روند عمدتاً به دلیل افزایش مجدد هزینههای مسکونی است. سازندگان با ارائه مشوقهایی مانند خرید نرخ وام مسکن، که از تقاضا برای خانههای جدید حمایت میکند، تأثیر نرخ بهره بالاتر بر فعالیتهای خود را کاهش دادهاند. در مقابل، به دلیل افزایش نرخ خانههای خالی، هزینههای ساختوساز مسکن چندخانوار انعطافپذیری کمتری داشته است، که منجر به اولین کاهش هزینهکرد در ۱۳ ماه گذشته شد. علاوه بر این، سرمایهگذاری غیرمسکونی به رشد خود ادامه میدهد، اما به نظر میرسد که در کاهش هزینههای حملونقل، مراقبتهای بهداشتی و ساختوساز در ماه سپتامبر، شتاب رشد در حال تعدیل شدن است.

چشمانداز ایالات متحده

تراز تجاری در روز سهشنبه

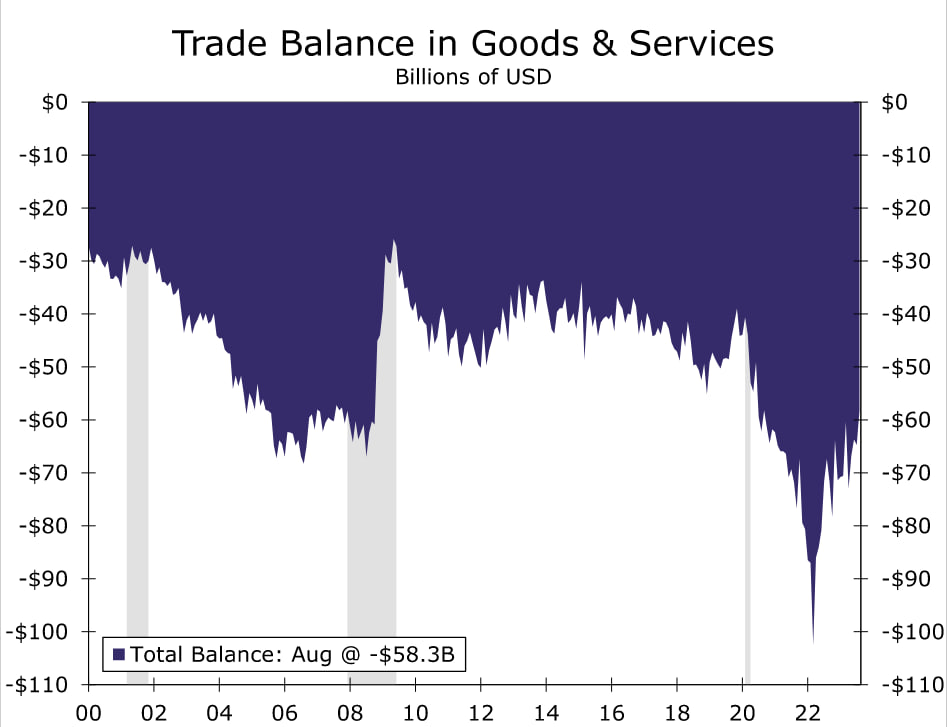

طی سال گذشته، کسری تجاری آمریکا در حال کاهش بوده، و به سطوحی که قبل از همهگیری دیده میشد، نزدیک میگردد. در آخرین دادههای ماهانه اوت، صادرات ۱.۶ درصد افزایش، و واردات ۰.۷ درصد کاهش یافت. این بهبود همزمان در هر دو طرف معادله تجاری، منجر به کسری تجاری ۵۸.۳ میلیارد دلاری شد که کمترین شکاف در نزدیک به سه سال گذشته است. اگرچه شتاب افزایش صادرات در طول تابستان قوی به نظر میرسید، گزارش تولید ناخالص داخلی سهماهه سوم که هفته گذشته منتشر شد، نشان داد که به دلیل واردات غیرمنتظره قوی، صادرات خالص واقعی تأثیر منفی اندکی بر رشد داشته است.

این موضوع نشان میدهد که تراز تجاری ایالات متحده احتمالاً در ماه سپتامبر افزایش یافته است. دادههای اولیه در مورد تجارت کالا نیز حاکی از کسری اندکی بیشتر کالا در پایان سهماهه است که از پیشبینی ما از کل تراز تجاری ۶۰.۱ میلیارد دلاری در سپتامبر حمایت میکند. با نگاهی به آینده، ما پیشبینی میکنیم که احتمالا تقویت دلار آمریکا رشد صادرات را در ماههای آینده کاهش دهد، و انتظار میرود کاهش تقاضای داخلی منجر به کاهش واردات شود.

اعتبار مصرفکننده در روز سهشنبه

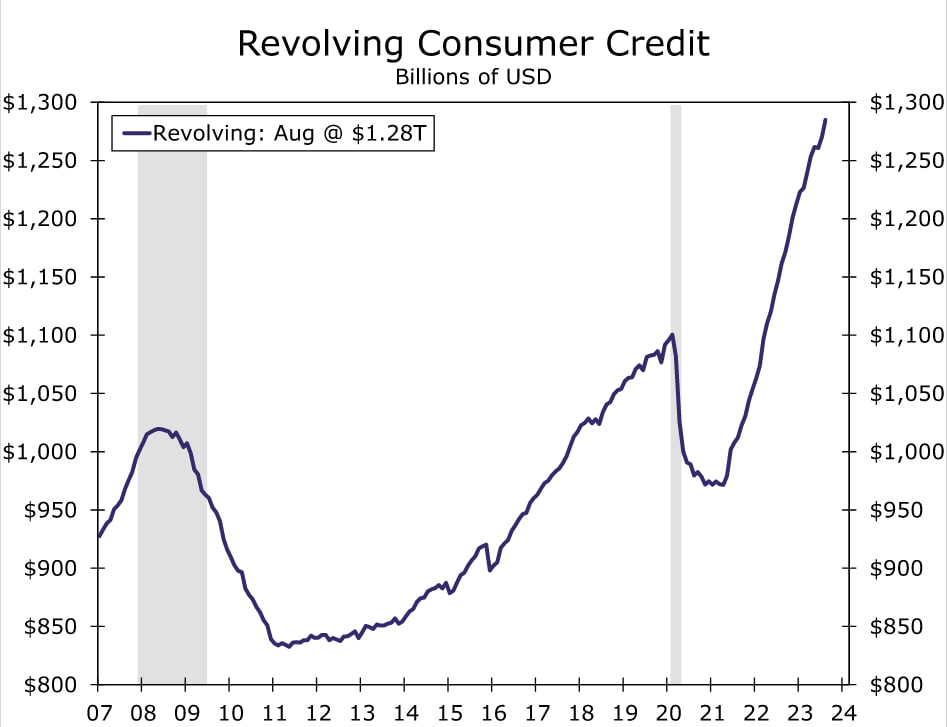

در ماه اوت، کل اعتبار مصرفکننده آمریکایی با کاهش ۱۵.۶ میلیارد دلاری همراه شد، که عمدتاً به دلیل پرداخت وامهای دانشجویی بوده که اعتبار غیرگردان را ۳۰.۳ میلیارد دلار کاهش داد. به بیان ساده، بدهی وام غیردانشجویی در این دوره افزایش یافت. قابل ذکر است، اعتبارگردان، که عمدتاً شامل کارتهای اعتباری است، با افزایش قابل توجه ۱۴.۷ میلیارد دلاری همراه بود که ادامه روند قوی، اما به طور احتمالی ناپایدار که از اوایل سال ۲۰۲۱ آغاز شد را به تصویر کشید. برخلاف رشد متوسط ۱.۹ درصدی بدهیهای غیرگردان، نرخ سالانه اعتبار گردان در ماه اوت ۱۰.۶ درصد افزایش یافت.

این افزایش قابل توجه در اعتبار گردان را میتوان به مصرفکنندگانی نسبت داد که برای حفظ هزینههای خود در میان تورم بالا، به کارتهای اعتباری خود روی میآورند. با این حال، با افزایش سطح اعتبارات گزدان طی چند سال گذشته، هزینههای استقراض نیز افزایش یافته است. نرخ درصد سالانه کارتهای اعتباری اکنون از ۲۱ درصد فراتر رفته است که ۶ درصد بیشتر از اوایل سال ۲۰۲۱ است. علاوه بر این، بانکها با کاهش نقدینگی موجود و معیارهای اعتباری سختگیرانهتر در مورد وامدهی به مصرفکنندگان محتاطتر شدهاند. در نتیجه، انتظار میرود درآمد شخصی واقعی نقش مهمی در هدایت هزینههای مصرفکننده در ماههای آینده ایفا کند.

شاخص احساسات مصرفکننده دانشگاه میشیگان در روز جمعه

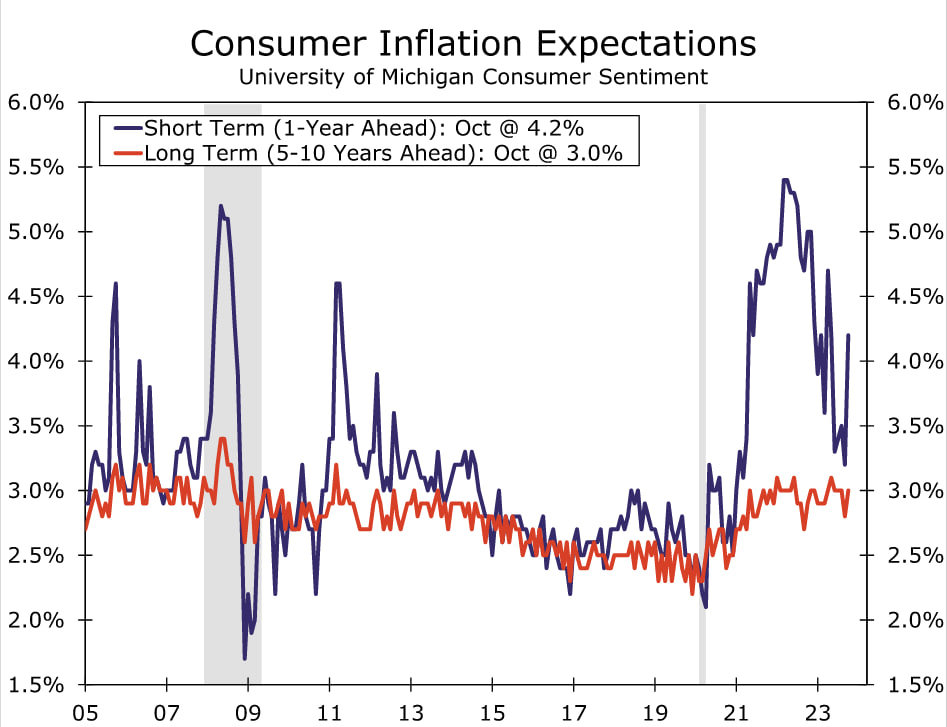

شاخص احساسات مصرفکننده دانشگاه میشیگان برای سه ماه متوالی تضعیف شده و در ماه اکتبر به ۶۳.۸ واحد رسید که پایینترین نرخ از ماه مه است. عوامل متعددی، از جمله آشفتگی در کنگره، اعتصابات کارگری، و درگیری اسرائیل و حماس، به افزایش عدم اطمینان اقتصادی دامن زده است. در نظرسنجی دانشگاه میشیگان، انتظارات تورمی از اهمیت ویژهای برخوردار است، که با توجه به تمرکز فدرال رزرو بر تورم، به مهمترین نقاط داده تبدیل شدهاند.

میانگین انتظار تورمی سال آینده در اکتبر با ۱ درصد افزایش به ۴.۲ درصد رسید که بالاترین سطح در پنج ماه گذشته را نمایان میکند. در همین حال، انتظار تورمی بلندمدت برای ۵ تا ۱۰ سال آینده به ۳ درصد رسید که در محدوده مشاهدهشده در چند سال گذشته باقی مانده است. با پیشرفت در رسیدگی به نگرانیهای تورمی، پیشبینی میشود که انتظارات تورمی در سال آینده روند نزولی خود را از سر بگیرند.

بررسی بینالمللی

بانک مرکزی ژاپن به اصلاحات پولی خود ادامه میدهد

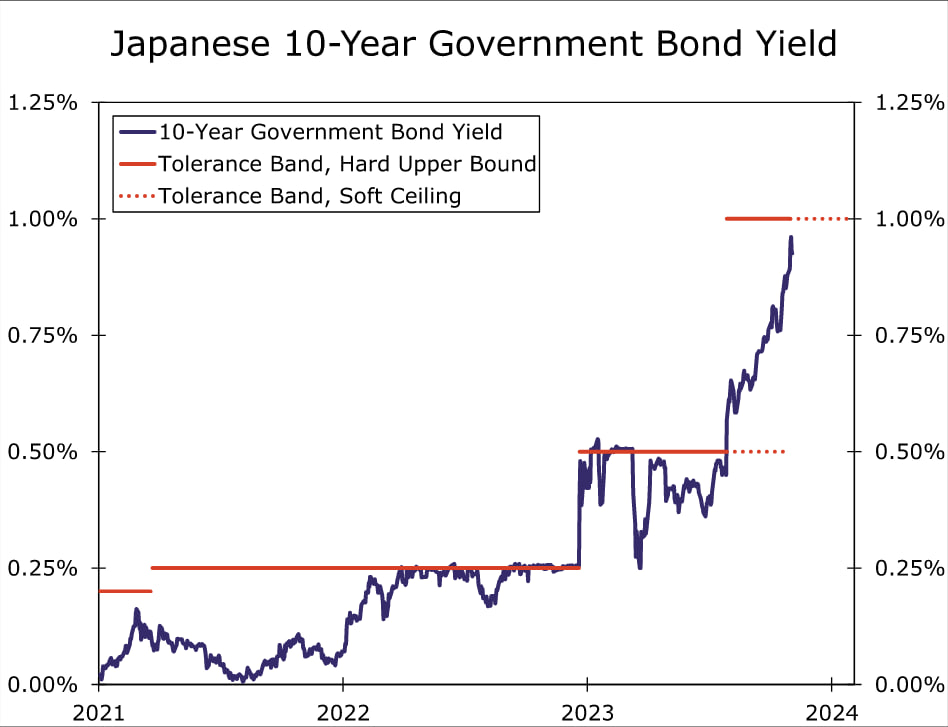

در نشست اخیر خود، بانک مرکزی ژاپن اصلاح دیگری را در موضع فعلی پولی اعمال کرد. بانک مرکزی ژاپن از تغییر نرخ بهره منفی و هدف بازدهی اوراق قرضه ۱۰ ساله دولتی خودداری کرد، اما اکنون با رسیدن بازدهی به بالاتر از ۱ درصد تعیینشده قبلی، مشکلی نداشته و بیشتر انعطافپذیر شده است. اگرچه بانک مرکزی ژاپن تمایل خود را برای ادامه مشارکت در بازارهای اوراق قرضه از طریق خریدهای بیشتر در مقیاس بزرگ برای جلوگیری از افزایش سریع بازدهی ابراز کرده است، اما دیگر محدودیت شدیدی برای بازدهی این اوراق قرضه وجود ندارد.

به طور کلی، به نظر میرسد که در قالب سیاستهای سختتر، بانک مرکزی ژاپن به تدریج به تعدیل اساسیتر پولی نزدیکتر میشود. با این حال، قبل از اینکه سیاستگذاران ژاپنی چنین تغییری را مناسب بدانند، احتمالا لازم باشد شرایط خاصی پدیدار شود. این شرایط شامل رشد قویتر دستمزدها میشود، که بانک مرکزی ژاپن در مذاکرات دستمزد بهار ۲۰۲۴، جایی که شرکتهای بزرگ ژاپنی با اتحادیهها برای تعیین افزایش دستمزد در آن سال مذاکره میکنند، بر آن نظارت خواهد کرد. علاوه بر این، سیاستگذاران به دنبال رشد اقتصادی پایدارتر و اساسا قویتر خواهند بود. ما پیشبینی میکنیم که این شرایط تا نیمه اول سال ۲۰۲۴ به وقوع بپیوندد و منجر به افزایش ۰.۱ درصدی نرخ بهره توسط بانک مرکزی ژاپن به ۰ درصد شود و احتمالاً این بانک مرکزی سیاست مهار منحنی بازدهی خود را در نشست آوریل ۲۰۲۴ متوقف کند.

ما پیشبینی میکنیم که نرخ بهره در ژاپن عادی شود، اما نه به شکل یک چرخه افزایشی مداوم. در نتیجه، ما انتظار داریم در آینده فقط افزایش متوسطی در بازدهی اوراق قرضه ۱۰ ساله دولتی ژاپن داشته باشیم. علاوه بر این، ما در حال حاضر چشمانداز خود را برای ین ژاپن تغییر نمیدهیم. اگرچه بانک مرکزی ژاپن موضع کمی انقباضیتر ارائه کرده، اما فدرال رزرو نیز همچنین رویکرد نرخ بهره بالاتر برای مدت طولانیتر را حفظ کرده است. بنابراین، نه اقدامات بانک مرکزی ایالات متحده و نه بانک مرکزی ژاپن احتمالاً تأثیر قابل توجهی بر ارزش ین در این مقطع ندارند. با این حال، از آنجایی که ایالات متحده وارد رکود میشود و فدرال رزرو شروع به کاهش نرخ بهره خود در سال آینده میکند، ما پیشبینی میکنیم که در سال ۲۰۲۴، ین ژاپن افزایش تدریجی را تجربه کند.

دادههای اقتصادی چین و ناحیه یورو به بازار را شگفت زده خواهند کرد

دادههای اقتصادی اخیر از چین ترکیبی از شگفتیهای مثبت و منفی را به همراه داشته است. تولید ناخالص داخلی سهماهه سوم چین از پیشبینیها فراتر رفت و با نرخ ۴.۹ درصد نسبت به سال قبل رشد کرد، و خردهفروشی و تولید صنعتی در سپتامبر نیز بهتر از انتظارات بود. با این حال، ارقام رسمی شاخص مدیران خرید برای ماه اکتبر جنبه متفاوتی از وضعیت اقتصادی چین را نشان میدهد. هر دو شاخص تولیدی و غیرتولیدی کاهش یافتند و زیر برآوردهای اجماع قرار گرفتند. شاخص مدیران خرید تولیدی از ۵۰.۲ در سپتامبر به ۴۹.۵ واحد در اکتبر رسید. جالب توجه است شاخص مدیران خرید غیرتولیدی از ۵۱.۷ در سپتامبر به ۵۰.۶ واحد در اکتبر رسید که پایینترین میزان از دسامبر ۲۰۲۲ است.

در زمینه وسیعتر، دادههای شاخص مدیران خرید با این روایت همخوانی دارد که احتمالا اقتصاد چین آنقدر که به نظر میرسد، قوی نباشد. حتی اگر چین به هدف رشد رسمی ۵ درصدی خود در سال ۲۰۲۳ دست یابد، یا از آن فراتر رود، پیشبینی فعلی ما رشد ۵.۲ درصدی در سال جاری است، اما باید بدانید به دلیل چالشهای اقتصادی ساختاری، بعید است که اینگونه رشد در سالهای آینده ادامه یابد. این چالشها شامل تقاضای داخلی ضعیف و بخش دارایی بوده که مشخصه آن شرکتهایی با اهرم بسیار بالاست که احتمالا اعتماد مصرفکننده را از بین ببرد. افت شاخصهای مدیران خرید در اکتبر حاکی از آن است که رشد اقتصادی قویتر مشاهدهشده در سهماهه سوم، احتمالا موقت باشد. عاقلانه است که بیش از حد به مسیر اقتصادی چین اطمینان نداشته باشیم و پیشبینی خود را از رشد اقتصادی کندتر حفظ کنیم. پیشبینی میشود که چین رشد ۴.۵ درصدی برای سال ۲۰۲۴ و ۴.۳ درصدی برای سال ۲۰۲۵ داشته باشد.

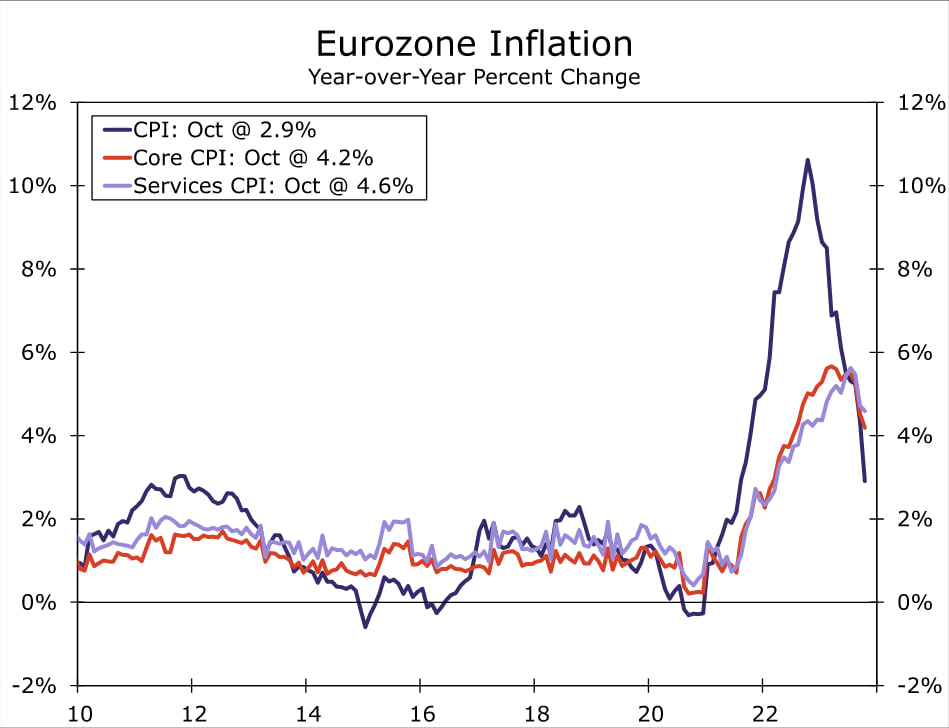

با نگاه به دادههای اقتصادی نرم در ناحیه یورو، تولید ناخالص داخلی اروپا در سهماهه سوم به میزان ۰.۱ درصد کاهش یافت، که کمتر از رشد ثابت مورد انتظار بود؛ اگرچه بازنگری روبهبالا در رشد تولید ناخالص داخلی سهماهه دوم به ۰.۲ درصد تا حدودی جبرانکننده ضعف اخیر شد. آلمان، بزرگترین اقتصاد ناحیه یورو، شاهد کاهش ۰.۱ درصدی تولید ناخالص داخلی خود بود، اما تولید ناخالص داخلی ایتالیا ثابت ماند و تولید ناخالص داخلی فرانسه نیز افزایشی ۰.۱ درصدی را ثبت کرد. از سوی دیگر، دادههای احساسات مصرفکننده ناحیه یورو همچنین نشاندهنده ضعف مداوم است؛ به طوری که شاخصهای مدیران خرید تولید و خدمات ناحیه یورو بیان میکند که نرمی مداومی در اقتصاد در ماههای آینده وجود دارد. از نظر تورم، شاخص قیمت مصرفکننده ناحیه یورو در ماه اکتبر بیش از حد انتظار کاهش یافت، و به طور قابل توجهی از ۴.۳ درصد در سپتامبر به ۲.۹ درصد در ماه اکتبر تعدیل شد، که پایینترین سطح خود را در طی دو سال اخیر نمایان میکند.

در همین زمان، تورم هسته از ۴.۵ درصد در سپتامبر به ۴.۲ درصد در اکتبر رسید. در این شرایط، علیرغم اینکه بانک مرکزی اروپا به موفقیتهایی در کاهش نرخ تورم به سمت هدف خود از طریق افزایش نرخ بهره دست یافته است، این مبادله بین رشد اقتصادی و تورم کندتر بوده است. ما به طور فزایندهای معتقدیم که بانک مرکزی اروپا بعید است نرخ بهره خود را بیشتر افزایش دهد. علاوه بر این، ممکن است مدتی طول بکشد تا بانک مرکزی اروپا تسهیل پولی را در نظر بگیرد، و ما تا سهماهه دوم سال ۲۰۲۴ کاهش نرخ بهره توسط این بانک مرکزی را پیشبینی نمیکنیم. در سایر کشورهای اروپا، بانک مرکزی انگلیس نرخ بهره خود را روی ۵.۲۵ درصد نگه داشت و مجدداً بر لزوم رسیدن تورم به هدف تاکید کرد. به گفته بانک مرکزی انگلیس، برای اینکه در میانمدت به طور پایدار به هدف ۲ درصد دست یابیم، باید نرخ بهره به اندازه کافی برای یک دوره طولانی محدودکننده باقی بماند.

چشمانداز بینالمللی

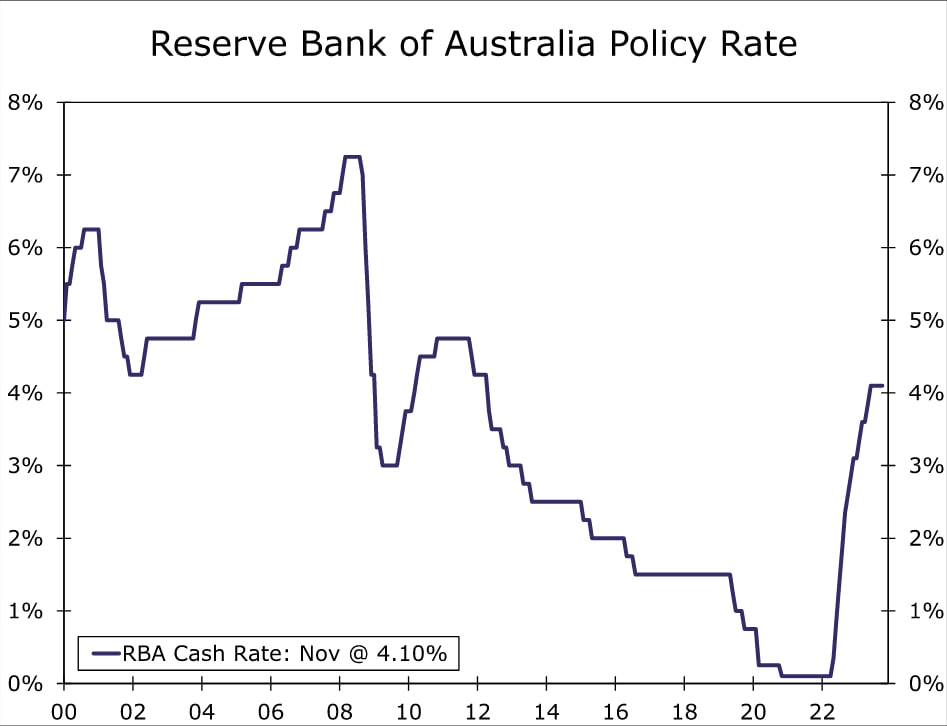

نشست پولی بانک مرکزی استرالیا در سهشنبه

قرار است بانک مرکزی استرالیا در روز سهشنبه تشکیل جلسه دهد، که در طی آن، ما پیشبینی میکنیم که این بانک مرکزی ازسرگیری چرخه افزایش نرخ بهره خود را اعلام کند. با اعمال افزایش قابل توجه نرخ بهره از اوایل سال ۲۰۲۲، و با هدف ارزیابی اثرات تجمعی انقباض پولی، بانک مرکزی استرالیا نرخ بهره خود را از ژوئن سال جاری بدون تغییر نگه داشته است. در حال حاضر، اقتصاد استرالیا مرحلهای از رشد پایینتر از روند معمول خود را تجربه میکند، و انتظار میرود این روند برای مدتی ادامه یابد. از سوی دیگر، اگرچه تورم استرالیا به اوج خود رسیده، اما بانک مرکزی استرالیا تاکید کرده است که تورم بالاتر از حد مطلوب و برای مدت طولانی به این شکل باقی میماند.

بانک مرکزی استرالیا نسبت به افزایش تورم در بخش خدمات و کالاهای غیرقابل تجاری ابراز نگرانی کرده است. در جدیدترین سخنان خود، بانک مرکزی استرالیا اشاره کرد که احتمالا برای اطمینان از بازگشت تورم به هدف در یک بازه زمانی معقول، انقباض بیشتر پولی ضروری باشد. از آن زمان، تورم در سهماهه سوم کاهش کمتری نسبت به پیشبینیها نشان داد، خردهفروشی در ماه سپتامبر عملکرد خوبی داشت، و بولاک، رئیس بانک مرکزی استرالیا، اظهارات انقباضی ارائه نمود که به تشدید بیشتر پولی اشاره میکرد. با توجه به این شرایط، ما پیشبینی میکنیم که بانک مرکزی استرالیا تلاشهای انقباضی خود را با افزایش ۰.۲۵ درصدی نرخ بهره به ۴.۳۵ درصد در نشست سیاست پولی نوامبر خود از سر بگیرد.

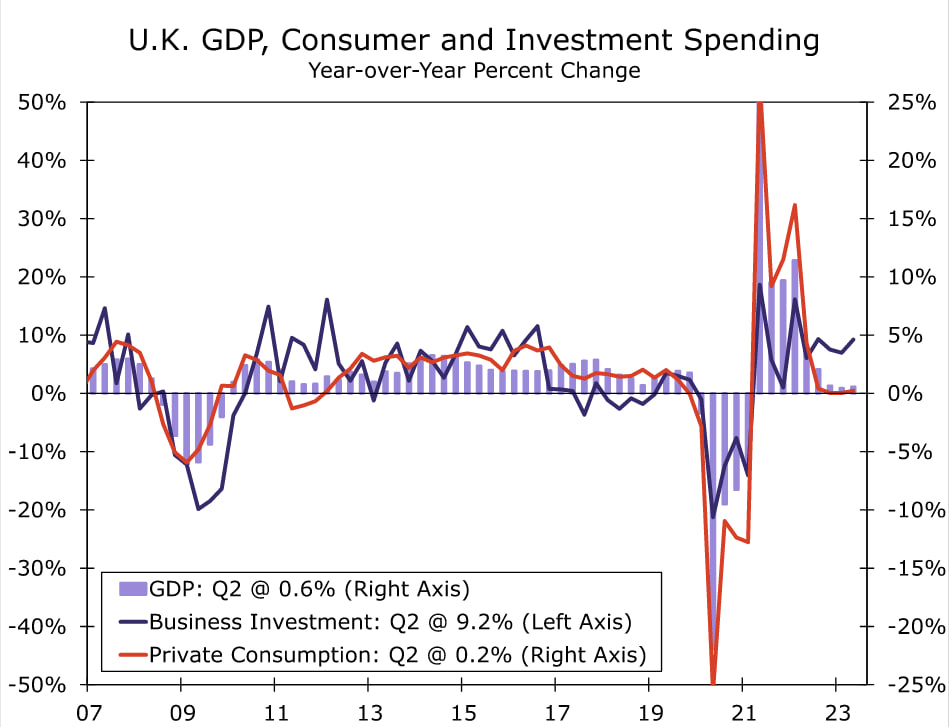

تولید ناخالص داخلی انگلیس در روز جمعه

در روز جمعه، بریتانیا ارقام تولید ناخالص داخلی سهماهه سوم خود را منتشر میکند، و پیشبینی میشود که این داده بدون تغییر باقی بماند. علیرغم رشد ۰.۲ درصدی فصلی تولید ناخالص داخلی سهماهه دوم، دادههای خردهفروشی ماهانه و تولید ناخالص داخلی انگلیس به طور کلی با ضعف همراه شده است. علاوه بر این، در مقایسه با سهماهه دوم، میانگین سطح شاخصهای مدیران خرید بریتانیا در سهماهه سوم به طور قابل توجهی کمتر از انتظارات بود. با توجه به این پسزمینه، ما پیشبینی میکنیم که تولید ناخالص داخلی سهماهه سوم بر مبنای فصل به فصل راکد باقی میماند، اما بد نیست بدانید پیشبینی اجماع حاکی از کاهش ۰.۱ درصدی رشد است. انتظار میرود هزینه مصرفکننده در سهماهه سوم اساساً بدون تغییر باشد و سرمایهگذاری تجاری کاهش یابد.

در نتیجه، جزئیات دقیق این گزارش نیز کمتر دلگرمکننده خواهد بود. علاوه بر این، ارقام تولید ناخالص داخلی سپتامبر احتمالاً پایان ضعیفی را برای سهماهه مورد نظر پدیدار میکند. بر اساس برآوردهای اجماع، انتظار میرود تولید ناخالص داخلی ماهانه در سپتامبر ثابت بماند و فعالیت خدمات ۰.۱ درصد افزایش یابد و در همان زمان، تولید صنعتی ۰.۱ درصد کاهش یابد. با توجه به اقدامات انقباضی بانک مرکزی انگلستان در چند فصل گذشته، ما معتقدیم که احتمالا رکود اقتصادی به انقباض رشد تبدیل شود. ما یک رکود خفیف را برای اقتصاد بریتانیا در سهماهه چهارم سال جاری و سهماهه اول سال بعد پیشبینی میکنیم.

دیدهبان نرخ بهره

همانطور که انتظار میرفت، در آخرین جلسه پولی خود در ۱ نوامبر، فدرال رزرو به اتفاق آرا تصمیم گرفت نرخ بهره را در محدوده ۵.۲۵ الی ۵.۵ درصد بدون تغییر حفظ کند. فدرال رزرو فضا را برای انقباضات احتمالی پولی در آینده مهیا کرد، و تاکید نمود که تورم همچنان بالاست و تحولات اقتصادی و مالی را برای تعیین میزان هرگونه تشدید اضافی و ضروری در این مسیر، ارزیابی خواهد کرد. با این حال، بیانیه پولی فدرال رزرو با اذعان به افزایش اخیر بازدهی اوراق قرضه بلندمدت، خاطرنشان کرد که شرایط سختتر مالی و اعتباری برای خانوار و مشاغل، احتمالاً بر فعالیتهای اقتصادی، استخدام و تورم تأثیر میگذارد.

نشست نوامبر، سومین نشست از چهار نشست گذشته بود که در آن، فدرال رزرو از افزایش نرخ بهره خودداری کرد. با نگاهی به گذشته، اکثر ناظران بازار، از جمله خود ما، تصمیم فدرال رزرو در نشست ۱۴ ژوئن مبنی بر حفظ ثابت نرخ بهره را یک مکث در چرخه انقباض پولی تلقی کردیم. در آن زمان، به طور گسترده تصور میشد که فدرال رزرو در حال کاهش سرعت چرخه افزایش نرخ بهره خود در ماه ژوئن است، اما در نهایت نرخ بهره را دوباره افزایش خواهد داد؛ که در واقع در نشست ۲۶ ژوئیه این ایده را جان بخشید. با توجه به کاهش بیشتر تورم در ماههای اخیر و ظهور شرایط مالی و اعتباری سختتر، به نظر می رسد که در حال حاضر، فدرال رزرو در یک موضعی تنها با لحن انقباضی قرار گرفته است. به عبارت دیگر، فدرال رزرو امکان انقباض بیشتر پولی را رد نمیکند، اما میل زیادی به برای افزایش بیشتر نرخ بهره ندارد.

به نظر ما، احتمالاً چرخه افزایش نرخ بهره فدرال رزرو به پایان رسیده است. با این حال، ما همچنین پیشبینی میکنیم که مدتی طول بکشد تا فدرال رزرو شروع به تسهیل سیاستهای پولی کند. رئیس فدرال رزرو، پاول در مصاحبه مطبوعاتی پس از نشست خود اشاره کرد که در حال حاضر، این بانک مرکزی کاهش نرخ بهره را مورد بررسی قرار نمیدهد. همانطور که در چشمانداز اقتصادی اخیر ایالات متحده توضیح داده شده است، ما پیشبینی میکنیم که افزایش تدریجی نرخ بهره واقعی در ماههای آینده به طور موثر سیاست پولی را تشدید میکند و منجر به یک دوره ضعف اقتصادی، اگر نه انقباض کامل تولید ناخالص داخلی، در سال بعد خواهد شد. این رکود اقتصادی فدرال رزرو را وادار میکند تا تسهیل پولی را آغاز کند، و ما انتظار داریم که این بانک مرکزی تا اوایل سال ۲۰۲۵ نرخ بهره را ۲.۲۵ درصد کاهش دهد.

بینشی بر بازار اعتباری

در اوایل این ماه، فدرال رزرو نیویورک اطلاعات خود را از نظرسنجی انتظارات مصرفکننده منتشر کرد. دادهها حاکی از آن است که انتظارات تورمی عمدتاً ثابت مانده، و انتظارات تورمی متوسط برای چشمانداز ۱ و ۳ ساله اندکی افزایش یافته و به ترتیب به ۳.۷ و ۳ درصد رسیده است. در مقابل، میانگین انتظارات تورمی در افق پنج ساله به ۲.۸ درصد کاهش یافت. در حالی که انتظارات تورمی ثبات نسبی را نشان داد، ادراک و انتظارات خانوار از شرایط اعتباری در طول ماه با وخامت جزئی مواجه شد. این روند تا حد زیادی منعکسکننده فشاری است که مصرفکنندگان به دلیل شرایط فعلی نرخ بهره بالا تجربه میکنند. در ماه سپتامبر، درصد خانواری که دریافت اعتبار را دشوارتر از یک سال قبل اعلام کردند، افزایش یافت. به طور مشابه، درصد بیشتری از پاسخدهندگان انتظار داشتند شرایط اعتباری سختتری را در آینده نزدیک ببینند. علاوه بر این، میانگین احتمال درکشده از عدم پرداخت بدهی در سه ماه آینده به ۱۲.۵ درصد افزایش یافت که بالاترین سطح از مه ۲۰۲۰ است.

ما پیشبینی نمیکنیم که انتظارات خانوار از شرایط اعتباری در کوتاهمدت بهبود یابد. اگرچه با وجود افزایش ۵.۲۵ درصدی نرخ بهره توسط فدرال رزرو از مارس ۲۰۲۲، اقتصاد آمریکا عموماً انعطافپذیر باقی مانده، اما نشانههایی از فشار در حال آشکار شدن است. نرخ وام مسکن ثابت ۳۰ ساله از اوت امسال بالای ۷ درصد باقی مانده، و معوقات وامهای کارت اعتباری و خودرو شروع به افزایش کرده و به سطوحی رسیده است که قبل از همهگیری دیده میشد. ما پیشبینی میکنیم که فدرال رزرو موضع فعلی پولی خود را تا پایان سال جاری و بیشتر دو سهماهه اول سال ۲۰۲۴ حفظ خواهد کرد. از آنجایی که نرخ بهره فدرال رزرو بدون تغییر باقی میماند و تورم به تدریج کاهش مییابد، انتظار داریم که سیاست پولی درآمریکا به صورت منفعلانه محدودکنندهتر، و منجر به یک دوره ضعف اقتصادی میشود. در این مرحله، فدرال رزرو احتمالاً کاهش نرخ بهره را آغاز خواهد کرد. تا آن زمان، انتظار میرود درک خانوار از شرایط اعتباری بدتر شود.

منبع: ولز فارگو

برای پیگیری اخبار روز و فوری فارکس و بازارهای جهانی به کانال تلگرام UtoFX بپیوندید.