۱. تبهکاران واقعی بازار مسکن

چند سال پیش، یک جشن با چهرههای بدنام بازار مسکن آمریکا نه در یک محیط مجلل، بلکه در یک هتل راحت تشکیل شد. این جشن شامل کارمندان و مدیران شرکتهای اجارهای تکخانوار، ترکیبی از صندوقهای سهام خصوصی، شرکتهای سهامی عام و شرکتهای کمترشناختهشده بود. سرمایهگذاری قابل توجه این چهرههای بدنام در خرید هزاران خانه برای اجاره، نگرانیهایی را در میان ناظران و خریداران عادی خانه برانگیخته بود، که به فکر خروج از بازار مسکن بودند. به عبارتی سادهتر، خرید تهاجمی این شرکتها مانند حمله به اصل رویای آمریکایی به نظر میرسید.

آیا دلیلی برای جشن گرفتن وجود داشت؟ نرخ بهره پایین، سرمایهگذاران به خرید خانههای بیشتری تشویق میکرد، افزایش اجارهبها به معنای افزایش سود برای مالکان بود، و به نظر میرسید که الگو اجاره فضای درآمدزایی بسیار زیادی دارد. در یک گفتگو با مدیران سرمایهگذاری از شیکاگو، میتوانست متوجه ناامیدی آنها از یافتن مکانهایی برای سرمایهگذاری ۳ میلیارد دلاری خود شد؛ یعنی به همین سادگی خانههای موجود کافی وجود نداشت. حال سوالی اصلی این است با وجود چنین منابع مالی هنگفتی در بازار، چگونه یک خریدار خانه برای اولین بار میتواند در این بازار حضور پیدا کند؟

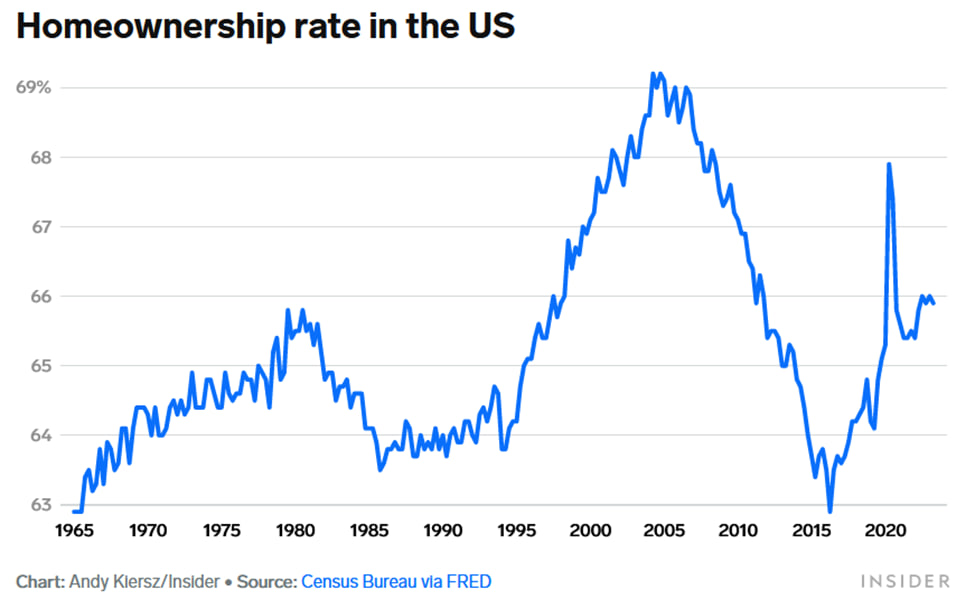

پس از گذشت ۲ سال، و تسخیر خصمانه ترسناک بازار مسکن آمریکا توسط این نهادهای ثروتمند، آنطور که پیشبینی میشد اتفاق نیفتاد. با کمال تعجب، درصد خانوار آمریکایی که مالک خانههای خود هستند، از زمان شروع همهگیری افزایش یافته و به ۶۶ درصد رسیده است. این نرخ تقریباً یک درصد کامل نسبت به پایان سال ۲۰۱۹ بوده که منجر به ایجاد تقریباً ۶.۶ میلیون واحد مسکونی بیشتر شده است. علاوه بر این، اخیراً علاقه وال استریت به بازار مسکن به میزان قابل توجهی کاهش یافته است. عواملی مانند هزینههای وامگیری بالاتر، قیمتهای غیرجذاب مسکن و رشد کندتر تورم اجارهبها، خرید خانه را برای سرمایهگذاران سختتر کرده است. در واقع، چندین شرکت بزرگ املاک، بیشتر فروشنده هستند تا خریدار.

روایت بازار مسکن توسط شرکتهای بزرگ وال استریت و سرمایهگذاران تشنهی سود تحت سلطه قرار گرفته، و در نتیجه خریدارانی که برای اولین بار خانه میخرند، زیاد در این بازار دوام نمیآورند. به عبارتی دیگر، بازار به دو دسته قهرمانان و شرورها تقسیم میشود. این موضوع واقعیت را بیش از حد ساده نموده، اما چالشهای واقعی در بازار مسکن را کماهمیت نمیکند. با این حال، مقصر دانستن ۱۰۰ درصدی سرمایهگذاران دارای پول نقد، شکستهای سازندگان خانه و قانونگذاران را نادیده میگیرد که مانع از پیشرفتهای جدید شده، و همگی به مبارزات کسانی که رویای خانهدار شدن را دنبال میکنند، دامن میزند.

افزایش مشارکت شرکتها در بازار مسکن پس از رکود بزرگ ظاهر شد. بحران سلب مالکیت باعث شد که قیمت مسکن به شدت کاهش یابد و خانههای تکخانواری به داراییهای پرریسک برای خرید با قیمتهای پایین تبدیل شود. شرکتهای تحت حمایت وال استریت از این فرصت سرمایهگذاری استفاده نموده و مجموعههای گستردهای از خانهها را برای سودآوری مال خود کردند. ضمن تثبیت قیمت مسکن، این امر منجر به کاهش قابل توجهی در نرخ مالکیت خانه در آمریکا شد که تا سال ۲۰۱۴ به ۶۴ درصد، افت حدود ۵ درصدی نسبت به سال ۲۰۰۶، کاهش یافت. یک مقاله از فدرال رزرو فیلادلفیا تخمین زد که در این دوره، سرمایهگذاران نهادی مسئول ۷۵ درصد کاهش مالکیت خانه بودند.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

پس از سقوط بازار مسکن، دنیای مالی تا پایان سال ۲۰۱۹ به حالت عادی بازگشت. نرخ مالکیت خانه از ۶۳ درصد در سال ۲۰۱۶ به ۶۵ درصد افزایش یافت و سهم سرمایهگذاران از خرید خانه در حال تثبیت بود. با این حال، شروع همهگیری در سال ۲۰۲۰ یک محیط مخرب برای بازار مسکن ایجاد کرد و درگیری بین وال استریت و خریداران عادی مسکن را تشدید نمود.

در میان تعطیلی فضاهای مرکز شهر ناشی از بیماری همهگیری، جذابیت خانههای تکخانوادر برای سرمایهگذاران عمده املاک و مستغلات افزایش یافت. به طور همزمان، با توجه به نرخ پایین وام مسکن، تغییرات جمعیتی و آرزوها برای فضای زندگی بیشتر، خریداران عادی به شدت حواشی این دسته از خانهها را دنبال میکردند. این رقابت به رویارویی مستقیم بین وال استریت و مین استریت بر سر املاک مسکونی منجر شد. همانطور که توسط Redfin گزارش شده است، در ابتدا به نظر میرسید که با تامین مالی خوب، صندوقهای سرمایهگذاری بر بازار تسلط داشته باشند؛ به طوری که سرمایهگذاران، یعنی هم شرکتهای بزرگ و هم صاحبخانههای کوچکتر بیش از ۲۰ درصد از حجم کل خانههای خریداریشده در اوایل سال ۲۰۲۲ را تشکیل می دادند.

با فراوانی خانههای سطح پایین و تقاضای زیاد برای چنین املاکی، تنش بین این گروهها در مناطق محبوب در میان سرمایهگذاران تشدید شد. در این بازارهای رقابتی، بخش قابل توجهی از خانههای تکخانوار، یعنی بیش از ۱۰ درصد، متعلق به مالکان اصلی بود. در نتیجه، این خریداران، اغلب صاحب خانههایی برای اولین بار برای همان خانههایی که سرمایهگذاران به دنبال آن بودند، رقابت کردند و نبرد بین وال استریت و مین استریت را به روایتی تعیینکننده از خرید خانه در دوران همهگیری تبدیل نمودند. با از بین رفتن همهگیری، بدیهی است که مین استریت جایگاه خود را حفظ کرده که به ویژه با افزایش نرخ مالکیت خانه در کشور نمایان شده، و اکنون از سطوحی که در دهههای گذشته دیده میشد، فراتر رفته و به سقفهای شبیه به رکود بزرگ رسیده است.

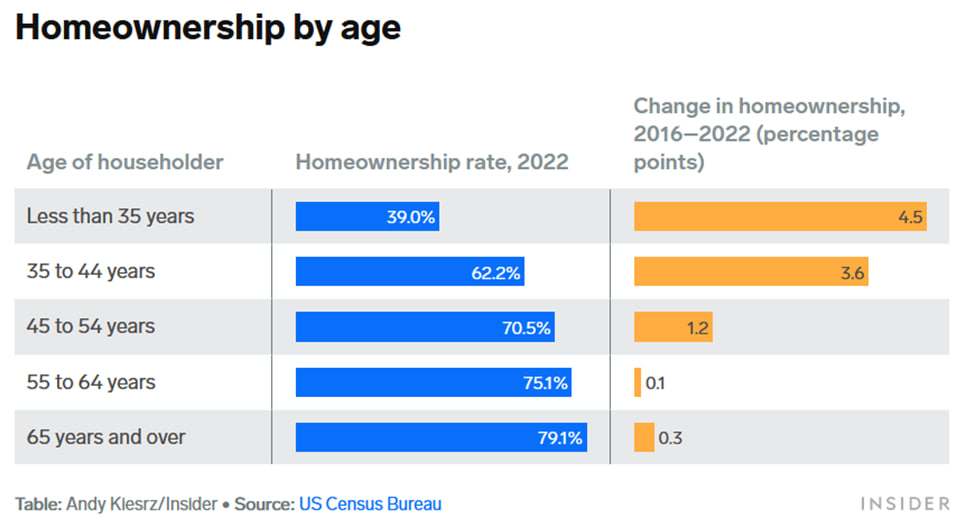

شایان ذکر است علیرغم مواجهه با چالشها، خریدارانی که برای اولین بار وارد بازار مسکن شدند، سهم خود را از خرید خانه افزایش، و در مقایسه با ۲۶ درصد قبلی، در سال گذشته ۳۲ درصد خریدها را به خود اختصاص دادند. اگرچه این نرخ کمی کمتر از میانگین ۳۸ درصدی از سال ۱۹۸۱ بوده، اما به ارقام قبل از همهگیری نزدیکتر است. دادههای سرشماری نشاندهنده تغییر قابل توجه در میان خانوار جوان زیر ۴۴ سال از اجاره به مالکیت در طول همهگیری کووید است. خریداران عادی خانه همواره از سرمایهگذاران پیشی گرفتهاند؛ به طوری که از سال ۲۰۱۶، خانههای اشغال در ایالات متحده به میزان ۱۱.۱ میلیون افزایش یافته، که در مقایسه با افزایش ۲۷۵۰۰۰ خانه اجارهای که متعلق به سرمایهگذاران بوده، فراتر رفته است. این رشد بیان میکند که طبق نظر شارگا، مدیرعامل یک شرکت املاک، آمریکاییهای معمولی از صندوقهای سهام خصوصی و سرمایهگذاران عمده در بازار مسکن پیشی نمیگیرند. شارگا تاکید کرد که اگر وال استریت واقعاً بر مین استریت تسلط داشت، شاهد کاهش نرخ مالکیت خانه بودیم.

از سوی دیگر، مشارکت فعال وال استریت در خرید خانه به میزان قابل توجهی کاهش یافته است. بر اساس گزارش Redfin، خرید سرمایهگذاران نسبت به سال گذشته ۳۵ درصد در سهماهه دوم کاهش یافت، و به پایینترین سطح در هفت سال گذشته رسید. در مجموع، سرمایهگذاران تقریباً ۱۶ درصد از فروش خانه را در طول سهماهه مورد نظر به خود اختصاص دادند که به طور قابل توجهی کمتر از اوج فروش بیش از ۲۰ درصدی در طول همهگیری جهانی بود.

عوامل متعددی در این تغییر نقش داشتند. افزایش نرخ بهره توسط فدرال رزرو چالشهایی را در بحث تامین مالی ایجاد کرد، و قیمتهای بالای مسکن به طور مداوم ارزش پیشنهادی برای خریداران عمده را کاهش داد. بر اساس گزارش CoreLogic، سرمایهگذاران در مقیاس بزرگ، به ویژه آنهایی که بیش از ۱۰۰۰ ملک دارند، به طور قابل توجهی خریدهای خود را کاهش دادند و از ۱۷ درصد حجم کل خریدها در ژوئن ۲۰۲۲ به تنها ۸ درصد در سهماهه اول سال ۲۰۲۳ رسیدند. حتی Invitation Homes که دارای بیش از ۸۰۰۰۰ خانه است، بین سهماهه سوم سال ۲۰۲۲ تا سهماهه دوم سال ۲۰۲۳ از یک خریدار خالص به یک فروشنده خالص تبدیل شده است.

علیرغم این تصور، سهم خانههای متعلق به شرکتهای اجارهای تکخانوار (SFR) نسبتاً کم است. یافتههای اکتبر Parcl Labs بیان کرد که سرمایهگذاران با حداقل ۱۰ ملک حدود ۳.۴ درصد از خانههای تکخانوار در سراسر کشور را در اختیار داشتند. حتی سرمایهگذاران بزرگتر، با بیش از ۱۰۰۰ واحد، از جمله شرکتهای بزرگی مانند AMH Homes، Invitation Homes، Tricon Residential و Pretium، مجموعاً تنها ۰.۷۳ درصد از این دسته خانهها را صاحب بودند. با این حال، خریداران عادی خانه در چند سال گذشته افزایش یافتهاند، اما دخالت وال استریت در بازار مسکن همچنان ادامه دارد. Zelman & Associates تخمین زده است که سرمایهگذاران نهادی تا ۱۱۰ میلیارد دلار برای خرید یا ساخت خانههای اجارهای برای یک خانواده اختصاص دادهاند. بسیاری از این سرمایهگذاران در حال ایجاد جوامع کامل از خانههای جدید برای اجاره هستند که نشاندهنده مرزهای جدیدی برای صنعت مسکن است.

چالشها در تفسیر دقیق دادههای مالکیت خانه وجود دارد. جان وورهیس، اقتصاددان در اداره سرشماری آمریکا، به اختلافات بین درصد سرپرستان خانواری که مالک خانه هستند و درصد کل بزرگسالان صاحب خانه اشاره کرد. روش استفادهشده توسط سرشماری تمایل به افزایش نرخ مالکیت خانه، به ویژه هنگامی که خانواری را در نظر میگیریم که چندنفره هستند، اما تنها تعدادی از آنها صاحب خانه هستند، دارد. وورهیس دریافت که نرخ مالکیت خانه برای کل جمعیت بزرگسال به طور کلی از دهه ۱۹۷۰ روند نزولی داشته است، اما یک جنبه مثبت وجود دارد. طبق تحلیل وورهیس، از سال ۲۰۱۶ و حتی در بحبوحه همهگیری، نرخ مالکیت خانه در حال افزایش بوده است. اگرچه سرمایهگذاران در سالهای اخیر خانههای متعددی را خریداری کردهاند، اما خریداران عادی به طور قابل توجهی از آنها پیشی گرفتهاند.

اذعان به این نکته ضروری است که چالشها در خرید خانه ادامه دارد، این اما مسائل فراتر از سرمایهگذاران وال استریت است. مشکلات بازار مسکن عمدتاً ناشی از کمبود عرضه و روندهای جمعیتی طولانیمدت است. عواملی مانند وامهای ارزان، افزایش خریداران برای اولین بار، نیروی کار راه دور به دنبال مکانهای مختلف، و عرضه ناکافی جدید، بیش از اقدامات خریداران نهادی در افزایش قیمت مسکن نقش داشتهاند. علاوه بر این، افزایش رقابت در میان هزارههایی که به دنبال خانه هستند، در کنار افرادی که در خانهها بیشتر میمانند، تقاضا را افزایش داده، و عرضه مسکن جدید نیز کمکی به این موضوع نمیکند. مخالفت محلی با تحولات جدید گزینههای مسکن را برای خانوادهها محدودتر میکند. تمرکز صرفاً بر درگیری با مالکان اصلی، مسائل ساختاری اساسی را که مانع خریداران خانه میشود، نادیده میگیرد.

شارگا تاکید کرد که سرمایهگذاران، به ویژه سرمایهگذاران نهادی، در این تحولات به عنوان شرورهای داستان معرفی شدهاند، اما واقعیت دقیقا اینگونه نیست. شارگا تاکید کرد که به دلیل سوءاستفاده از بدبختی مردم برای خرید ملک با قیمتهای تخفیفدار، سرمایهگذاران نهادی مورد انگ قرار گرفتند، و این تصور همچنان ادامه دارد.

۲. هزینهکردی که ۷۴ میلیارد دلار را از اقتصاد بیرون میکشد

در خیابان لیندیل در محله لوگان اسکوئر شیکاگو یک ساختمان شش واحدی که اتاق خواب ندارند، قرار دارد که بیش از دوازده نفر را در خود جای داده است؛ ترکیبی از زوجها و خانوار دیگر. هر یک از اعضای این جامعه دوزاده نفره به هزینههای انجمن صاحبان خانه کمک میکنند و جنبههای ضروری مانند بهبود ساختمان، تعمیرات و نگهداری از فضاهای مشترک را پوشش میدهند. با این حال، ساکنان خیابان لیندیل اخیرا با یک چالش دیگر روبرو شدهاند: افزایش هزینههای بیمه.

هزینه بیمه ملک بین سالهای ۲۰۱۹ تا ۲۰۲۲ به میزان ۴۳ درصد افزایش یافت و ساکنان این ساختمان را مجبور به مقابله با تصمیمات سخت کرد. علیرغم تلاشهای سالانه برای جستجوی معاملات بیمه ارزانتر و بررسی اقدامات صرفهجویی در هزینهها مانند تعیین وظایف محوطهسازی ساکنان مجبور شدند هزینهها را طی چهار سال گذشته ۱۵ درصد افزایش دهند تا هزینههای بیمه را جبران کند.

فشار مالی که ساکنان خیابان لیندل با آن روبرو هستند، منحصربهفرد نیست. افزایش هزینههای بیمه برای سرمایهگذاریهای عمده مانند خانهها و خودروها در سالهای اخیر به موضوعی رایج تبدیل شده که بر هزینهکرد صاحبان خانه تأثیر گذاشته و به ضرر اجارهکنندگان منجر میگردد. با توجه به ماهیت اساسی اقتصاد، افزایش هزینههای بیمه، مخارج غیرضروری مصرفکنندگان را در بخشهای دیگر محدود میکند. اقتصاددانان بیم دارند که این هزینههای فزاینده بیمه اموال، همراه با فشارهای مالی موجود مانند بازپرداخت وامهای دانشجویی و کاهش پسانداز، میتواند به بودجه خانوار فشار وارد کند و نیروی محرکه استحکام اقتصاد ایالات متحده را تضعیف کند.

بیمه اموال اغلب به عنوان یک هزینه کمتر قابل توجه خانوار باقی میماند. اجباری برای وام مسکن یا انطباق دولتی، پرداختهای بیمهای میتواند بیشتر شبیه یک هزینه غیرارادی باشد تا یک انتخاب مالی فعال. در نتیجه، شرکتهای بیمه، هزینهها را افزایش میدهند یا حتی به طور کلی از پیشنهادات پوششی خودداری میکنند.

تحقیقات اقتصاددانان بانک آمریکا که در ماه اوت منتشر شد، بیان کرد که میانگین هزینه کل بیمه خانه و خودرو از سال ۲۰۲۰ به میزان ۱۸ درصد افزایش یافته، و حق بیمه مالکان خانه شاهد افزایش شدیدتری بوده است و جالبتر، رشد پیشبینیشده حق بیمه ۱۲ درصدی S&P Global در همان زمان به معنای میانگین پرداخت ماهانه ۱۳۳ دلاری برای صاحبان خانه در سال ۲۰۲۴ است. این پیشبینی نشاندهنده هزینه اضافی تقریبی ۱۳ میلیارد دلاری برای بیمه خانه در آینده است. این موضوع، نه تنها صاحبان خانه، بلکه مستاجران را نیز تحت تأثیر قرار میدهد، که شاهد افزایش نزدیک به ۲۸ درصدی در پرداخت بیمه برای وسایل خود، از جمله خودرو، بودهاند.

پیشبینی S&P مبنی بر جهش نزدیک به ۱۶ درصدی نرخهای بیمه خودرو در سال ۲۰۲۳ از میانگین پرداخت ماهانه ۱۴۸ دلاری سال گذشته برای پوشش کامل، ممکن است به ۲۴ دلار بیشتر در ماه برای هر آمریکایی دارای بیمه خودرو منجر شود که به میزان تخمینی ۶۱ میلیارد دلار افزایش مییابد. این ارقام حاکی از یک هزینه جمعی اضافی ۷۴ میلیارد دلاری برای آمریکاییها در بیمه آنهاست.

دلایل مختلف، به ویژه بحران آب و هوایی به افزایش قیمت بیمه دامن زدهاند. افزایش فراوانی و شدت رویدادهای مخرب جوی منجر به آسیبهای قابل توجهی به خانهها و خودروها شده است. علاوه بر این، تورم هزینههای مواد و تعمیرات را افزایش داده است. بیمهگران که با پرداختهای بالاتری برای خسارت مواجه هستند، و در نتیجه قیمتها را افزایش دادهاند و برای پوشش هزینههای فزاینده خود تلاش میکنند. در سالهای اخیر، حق بیمهها برای پوشش هزینهها ناکافی بوده و منجر به خسارات قابل توجهی برای صنعت بیمه شده است که توسط انجمن بیمه تلفات اموال آمریکا در سال ۲۰۲۲ حدود ۲۶ میلیارد دلار برآورد شد.

بد نیست بدانید افزایش هزینههای بیمه، به ویژه در مناطق آسیبپذیر احساس میشود. به عنوان مثال، طبق گزارش NOAA، فلوریدا طی سه سال گذشته شاهد ۲۱ فاجعه بوده که هر کدام حداقل یک میلیارد دلار خسارت وارد کرده است. به همین ترتیب، نرخهای بیمه اموال در این ایالت در مدت مشابه دو برابر شده و به طور متوسط به ۶۰۰۰ دلار در سال رسیده است. افزایش بیمه خانهها باعث شده است که برخی از شرکتهای بیمه به طور کامل از بازار فلوریدا خارج شوند.

هنگامی که پرداختهای ماهانه اجباری بیمه به طور ناگهانی افزایش مییابد، رفتار معمول مصرفکننده شامل کاهش هزینههای غیرضروری مانند فعالیتهای اوقات فراغت، مسافرت، یا خدمات مجلل مانند ماساژ است. با این حال، این کاهش فقط یک موضوع شخصی نیست، و بر اقتصاد کل ایالات متحده تأثیر میگذارد. هزینههای مصرفکننده بخش قابل توجهی از تولید ناخالص داخلی آمریکا را تشکیل میدهد که در سهماهه سوم، حدود ۶۸ درصد بود. درست است که خانوار از پساندازهای دوران همهگیری برای حفظ هزینههای خود در سطوح بالا استفاده میکنند، اما کاهش این پسانداز ظرفیت مالی آینده آمریکاییها را تضعیف، و آنها را در برابر اختلالاتی مانند افزایش هزینههای بیمه صاحب خانه آسیبپذیرتر میکند.

فرانچسکو داکونتو، دانشیار امور مالی در دانشکده بازرگانی مکدوناف دانشگاه جورجتاون، تاکید کرد که افزایش هزینههای بیمه بر فشار بر بودجه خانواری میافزاید، که قبلاً با افزایش هزینههای کالاها و خدمات ضروری مانند آب و برق و خواربار سنگین شده است. در نتیجه، مردم هزینههای غیرضروری مانند غذاخوری، مسافرت و خرید لباس را کاهش میدهند.

تشدید هزینههای بیمه میتواند یکی دیگر از حوزههای چالشبرانگیز اقتصاد را تشدید کند: مقرونبهصرفه بودن مسکن. کمبود خانههای موجود در ایالات متحده به طور قابل توجهی مقرونبهصرفه بودن را کاهش داده و به پایینترین سطح خود از سال ۱۹۸۵ رسیده است. علیرغم اینکه بسیاری از خانوادهها درآمد متوسط مناسب هر ایالت را به دست میآورند، اما خود را قادر به پرداخت وام مسکن برای یک خانه با قیمت متوسط نمیبینند. افزایش حق بیمه در محاسبات ماهانه وام مسکن، افراد را از خرید خانههای جدید منع میکند، و بنابراین آنها را به حفظ ترتیبات زندگی فعلی خود سوق میدهد.

اقتصاددانانی که در مورد پیامدهای افزایش هزینههای بیمه بحث میکنند، نسبت به اثرات آن بر گروههای خاص و نه بر اقتصاد گستردهتر ابراز نگرانی کردهاند. بازنشستگان در خانههای کهنهتر یا افرادی که درآمد ثابتی مانند تامین اجتماعی یا از کارافتادگی دارند، ممکن است برای تطبیق صورتحسابهایی که از تعدیل تورم در پرداختهای ماهانه آنها پیشی میگیرد، مشکل داشته باشند. در نتیجه، اگر وام مسکن خود را پرداخت کرده باشند و دیگر مجبور به داشتن بیمه نباشند، شاید افراد در نظر بگیرند که بیمه نشوند. از سوی دیگر، خانههای قدیمی با ریسک بیشتری از آسیبهای ناشی از تغییرات آب و هوایی مواجه هستند و تعمیرات لازم میتواند بسیار پرهزینه باشد. این ریسک باعث میشود که شرکتهای بیمه تمایلی به پوشش چنین خانههایی نداشته باشند، که میتواند باعث شود مردم در مورد اقامت در مناطق خاص تجدید نظر کنند.

فشار فزاینده بر بیمهگران و نیازهای روزافزون صاحبان خانه نشاندهنده تغییر احتمالی به سمت بازار بیمه مشابه بخش بیمه سیل است. از سال ۱۹۶۸، دولت سیاستهایی را از طریق قانون بیمه ملی سیل ارائه کرده و پوششهایی را که شرکتهای خصوصی آن را زیانآور میدانند، گسترش میدهد. این مداخله دولت در بازار بیمه برای محافظت از اموال آمریکاییها میتواند در صورت ادامه افزایش مطالبات، به سایر اشکال پوشش گسترش یابد.

در بحبوحه وخامت اوضاع اقلیمی آمریکاییها، و تا زمانی که مداخله قابل توجهی از سوی دولت صورت نگیرد، افزایش هزینههای بیمه مصرفکننده را وادار میکند تا برای حفاظت از اموال خود هزینه بیشتری صرف نموده، و در عین حال بودجه خود را کاهش دهند. در نتیجه، این فشارهای مالی مرتبط با افزایش هزینههای بیمه میتواند به روشی ملموس برای افراد تبدیل شود تا تأثیر تغییرات آب و هوایی را تجربه کنند و به جای اینکه یک موضوع انتزاعی باقی بماند، مستقیماً بر امور مالی آنها تأثیر میگذارد.

۳. آیا آمریکا به سرخوشی اقتصادی میرسد؟

وقتی نوبت به پیشبینی مسیر اقتصاد ایالات متحده میرسد، چالش در انتخاب نبردهای مناسب نهفته است. اقتصاددانان و پیشبینیکنندگان اغلب با فشار مواجه میشوند تا نظراتی افراطی ارائه دهند، که گاهی اوقات یک رکود اقتصادی قریبالوقوع یا یک رونق را پیشبینی میکنند. برای فدرال رزرو، که وظیفه حفظ تعادل اقتصادی را بر عهده دارد، یافتن سطح بهینه حمایت از یا فشار بر اقتصاد، کار دشواری است.

امسال نمونهای از دشواری پیشبینیهای اقتصادی را شاهد بودیم. در ابتدا، بسیاری از اقتصاددانان بر اساس شواهد مشکوک، یک رکود قریبالوقوع را برای ایالات متحده پیشبینی کردند؛ پیشبینیای که به شدت نادرست بود، و اقتصاد آمریکا انعطافپذیری زیادی را از خود نشان داد. از سوی دیگر، نگرانیهای سرمایهگذاران به سمت یک اقتصاد قوی متمایل شد که باعث افزایش تورم گشته و شاید فدرال رزرو را وادار کرد تا چرخه افزایش نرخ بهره را تشدید کند.

با وجود اشتباهات پیشبینیکنندگان عمومی، به نظر میرسد فدرال رزرو به تعادل ظریفی دست یافته است. شاخصهای اقتصادی کنونی نشاندهنده یک فرود آرام برای اقتصاد آمریکا، جایی که تورم بدون ایجاد رکود یا افزایش ناگهانی بیکاری خنک میشود، است. بر اساس اظهارات اخیر جروم پاول، رئیس فدرال رزرو، حتی اگر اقتصاد دوباره نشانههایی از گرم شدن را پدیدار کند، تمایل به افزایش مجدد نرخ بهره بسیار پایین خواهد بود.

انتظار میرود که هزینههای استقراض، از کارتهای اعتباری گرفته تا وامهای مسکن، در کنار هزینههای روزمره، به تدریج کاهش یابد. بازارهای مالی از جمله بازار سهام که تحت تاثیر افزایش بازدهی اوراق قرضه شده بود نیز میتوانند سود ببرند. اگر سال ۲۰۲۳ بر تثبیت اقتصاد متمرکز بود، به نظر میرسد سال ۲۰۲۴ برای درو کردن پاداش این تلاشها خود را در اختیار سرمایهگذاران قرار خواهد داد. شواهد حاکی از یک اقتصاد متعادل است. تورم به طور قابل توجهی کاهش یافته، و شاخص هسته قیمت مصرفکننده با نرخ سالانه ۲.۸ درصد از ژوئن، تقریباً نیمی از سرعتی که در اوایل سال مشاهده شد، افزایش یافته است. نشانههای تداوم کاهش تورم مشهود است، و کاهش قیمت خودروهای فرسوده، کاهش تورم مسکن و بهبود زنجیره تامین حکایت از کاهش قیمت کالاهای هسته دارد.

علاوه بر این، دادههای بهرهوری رشد قابل توجهی را نشان میدهد که به بالاترین سطح خود از سال ۲۰۰۳ رسیده است. اگرچه سرعت ایجاد شغل کند شده، اما افزایش بهرهوری نشان میدهد که نیروی کار در زمان کمتری به موفقیت بیشتری دست مییابند و به کسبوکارها اجازه میدهد بدون افزایش قابل توجه هزینههای مصرفکننده، رشد دستمزدها را ارائه دهند.با وجود تعدیل اندک بازار کار، هیچ دلیلی برای هشدار در مورد نرخ بیکاری وجود ندارد. درست است بیکاری در طول شش ماه اخیر به طور جزئی افزایش یافته، اما به طور کامل شاخصهایی را که نشانه رکود باشد، ایجاد نکرده است. رشد دستمزدها که در طول سه ماه به ۳.۲ درصد رسیده است، برای نیروی کار مثبت بوده و با اهداف بلندمدت تورم فدرال رزرو مطابقت دارد. علاوه بر این، به دلیل اعتصابات کارگران، گزارش اشتغال اخیر میتواند رشد تعداد شغلها را اشتباه محاسبه کرده باشد.

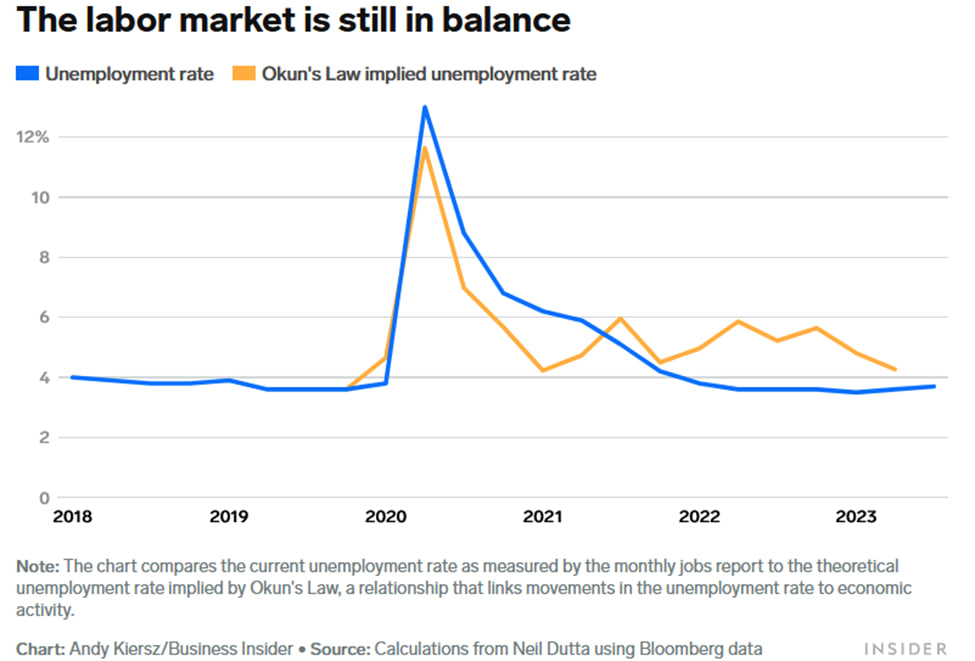

در حال حاضر، روند بازار کار به عنوان تغییر به سمت عادیسازی تفسیر میشود تا بدتر شدن شرایط بازار کار. یکی از راههای سنجش این تعادل از طریق قانون اوکون است که رابطه بین تغییرات نرخ بیکاری و فعالیت اقتصادی را نشان میدهد. با در نظر گرفتن تولید ناخالص داخلی به عنوان معیاری برای فعالیت اقتصادی، نرخ بیکاری به طور مداوم زیر نرخ ضمنی اوکون باقی مانده است. این موضوع نشان میدهد که افزایش اخیر نرخ بیکاری با رشد پیشبینیشده در اقتصاد مطابقت دارد، که حاکی از وضعیت تعادلی به جای گرمای بیش از حد یا سرد شدن است. با این حال، حفظ این محیط اقتصادی باثبات برای سال ۲۰۲۴ یک چالش باقی مانده است، و تضمینی برای تداوم ثبات نیست.

تهدید اولیه برای این ثبات، فضای نرم شدن بازار کار و تبدیل شدن به یک رکود شدید است. بیکاری تمایل به نشان دادن رفتار غیرخطی دارد، و به ندرت به طور جزئی افزایش مییابد. الگوهای تاریخی به ما میگویند که به محض افزایش ۰.۵ درصدی نرخ بیکاری، این روند صعودی تشدید می شود. در حال حاضر، نرخ بیکاری از رقم ۳.۸ درصدی پیشبینیشده توسط فدرال رزرو برای پایان سال فراتر رفته است. اگر احتمال اینکه نرخ بیکاری از ۴.۱ درصد پیشبینیشده توسط فدرال رزرو تا پایان سال ۲۰۲۴ فراتر رود، میتواند فدرال رزرو را وادار به کاهش نرخ بهره کند. اجرای سریع کاهش نرخ بهره فدرال رزرو با این باور که هیچ تغییر اساسی در تعریف اقتصاد خنثی صورت نگرفته، وخامت بیشتر در بازار کار را به عنوان پیامی از تشدید احتمالی بیش از حد تلقی میکند که مستلزم تغییر در موضع پولی است.

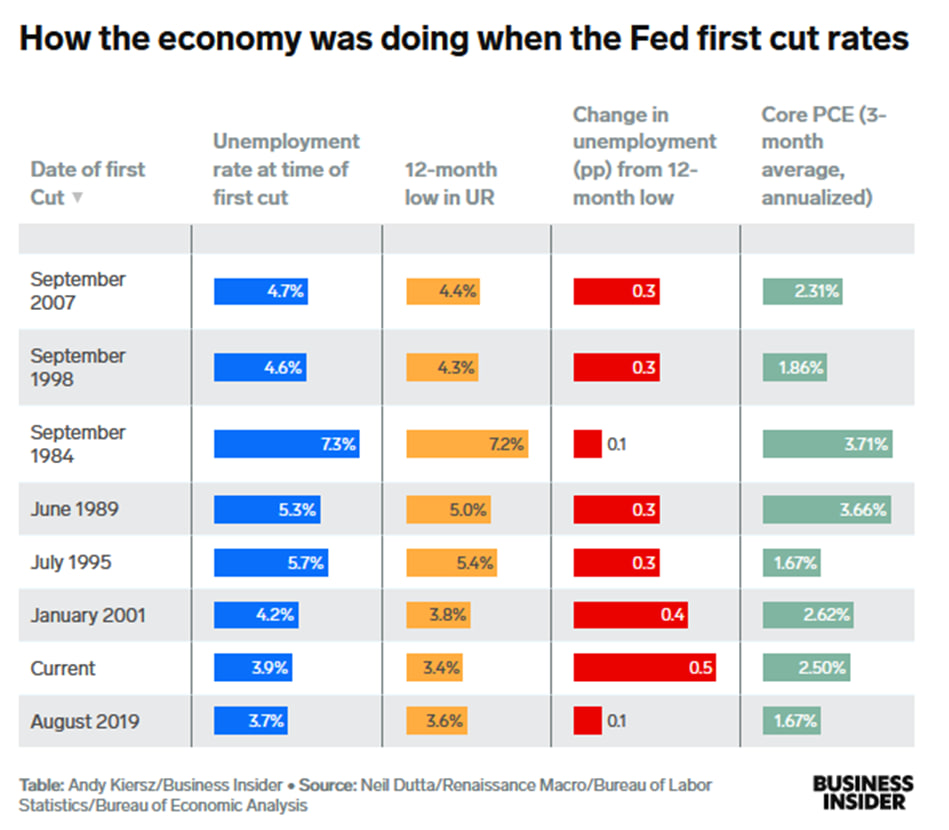

در محیطی که بازار کار تعدیلکننده بوده و تورم را کاهش میدهد، فدرال رزرو میتواند دلیل محکمی برای کاهش راهبردی نرخ بهره در راستای حفظ چشمانداز اقتصادی باثبات باشد. شتاب اقتصادی حاکم و بهبود شرایط مالی میتواند تعداد دفعات کاهش نرخ بهره را محدود کند، اما فدرال رزرو میتواند به طور منطقی تغییر ملایمی در موضع پولی خود را توجیه کند. بررسی تاریخچه کاهش نرخ بهره توسط فدرال رزرو در گذشته، نشان میدهد که زمان کاهش اولیه به خوبی در هنجارهای تاریخی قرار میگیرد.

بدون شک، ریسکهایی در هر دو جهت وجود دارد: اگر فدرال رزرو چرخه کاهش نرخ بهره را آغاز کند، این احتمال وجود دارد که باعث رشد فعالیتهای اقتصادی شود و به طور احتمالی منجر به افزایش مجدد تورم گردد. نشانههایی که به این چشمانداز اشاره میکند، در شرایط مالی مشهود است که از طریق تغییرات قیمت سهام، بازده اوراق قرضه و نرخ وام مسکن منعکس میشود. در حال حاضر، انتظارات سرمایهگذاران حاکی از پیشبینی کاهش نرخ بهره از سوی فدرال رزرو در سال ۲۰۲۴ بوده که با کاهش نرخ وام مسکن، افزایش قیمت سهام، و تفاوت اعتبار شرکتهای بزرگ نمایان شده است. در حال حاضر، این تعدیلها نسبت به کاهش نرخ تورم قابل قبول است، اما افزایش بیش از حد سریع قیمت داراییها که انتظارات تورمی را تقویت میکند، شاید باعث نگرانی شود.

علیرغم ریسکهای احتمالی که تعادل اقتصادی را مختل میکند، چشمانداز سال ۲۰۲۴ با انتشار هر داده به تدریج واقعبینانهتر میشود. پیشبینی میشود اقتصاد تعدیل گردد، که پس از یک سهماهه سوم قوی اجتنابناپذیر بوده، اما حفظ یک دیدگاه عملگرایانه از چشمانداز اقتصادی بزرگتر بسیار مهم است. اقتصاد آمریکا همچنان با سرعت بالای ۲ درصد رشد میکند. این موضوع عاملی است که احتمالاً برای جلوگیری از افزایش قابل توجه نرخ بیکاری که شاید درآمد مردم را مختل کند، کافی باشد.

با توجه به پیشبینیها برای سال آینده، احتمال کاهش نرخ بهره توسط فدرال رزرو از آنچه قبلاً ۳۰ درصد تخمین زده میشد، به حدود ۵۰ درصد افزایش یافته است. برعکس، احتمال افزایش بیشتر نرخ بهره در سال آینده از ۵۰ به حدود ۳۰ درصد کاهش یافته است. در همین حال، احتمال آغاز یک چرخه تسهیل پولی تهاجمیتر برای مقابله با رکود اقتصادی گستردهتر بدون تغییر در حدود ۲۰ درصد باقی مانده است. مسلماً این احتمالات ذهنی هستند، و نباید تمایلی به پیشبینی یک چرخه تسهیل پولی تهاجمی داشت. این ایده به دلیل عواملی از جمله افزایش درآمدهای واقعی، استحکام موقعیتهای مالی خانوار، آغاز کاهش نرخ بهره توسط بانکهای مرکزی که میتواند از رشد حمایت کند و دنبال کردن سیاستهای مالی انبساطی توسط دولت خیلی قابل قبول نیست.

امسال شاهد یک گردباد در اقتصاد و بازارها بودیم که از ترس رکود به یک سواری به ظاهر نرم و سپس تلاطم احتمالی تبدیل شد. وضعیت فعلی اقتصاد بین پیشبینیهای رشد و تورم متعادل به نظر میرسد: از رکود تا رشد متوسط همراه با تورم خوشخیم، رونق تورمی یا رکود تورمی. در حال حاضر، به نظر میرسد احتمال رشد پایدار در کنار کاهش تورم در حال افزایش است.

منبع: Business Insider

برای پیگیری اخبار روز و فوری فارکس و بازارهای جهانی به کانال تلگرام UtoFX بپیوندید.