هفته پیش رو

- سرمایهگذاران در گزارش NFP ایالات متحده به دنبال تأییدیهای برای شرط بندیهای خود بر روی کاهش نرخ بهره توسط فدرال رزرو هستند

- بانک مرکزی استرالیا همچنان میتواند سیگنالی مبنی بر احتمال افزایش نرخ بهره بدهد

- اما بانک مرکزی کانادا ممکن است تأیید کند که نرخ بهره در کانادا به اوج خود رسیده است

- گزارش CPI توکیو و نرخ اشتغال ژاپن بر گمانهزنیهای بانک مرکزی ژاپن تأثیرگذار خواهند بود

آیا گزارش اشتغال آمریکا سرنوشت دلار را تغییر خواهد داد؟

دلار آمریکا اخیراً به دلیل افزایش شرط بندیها مبنی بر اینکه فدرال رزرو در سال آینده به شدت نرخ بهره را کاهش خواهد داد، تضعیف شده است. آخرین موردی که ضربه شدیدی به دلار زد از سوی آقای والر، عضو هیئت مدیره فدرال رزرو، بود که در ابتدای این هفته گفت اگر کاهش تورم برای چند ماه دیگر ادامه یابد، آنها میتوانند شروع به کاهش نرخ بهره کنند. این اولین باری بود که یک مقام فدرال رزرو، به ویژه یک مقام هاوکیش، در مورد امکان کاهش نرخ بهره صحبت کرد و به همین دلیل فعالان بازار به شرط بندیهای خود مبنی بر کاهش نرخ اضافه کردند. حالا یک کاهش ۰.۲۵ درصدی در نرخ بهره به طور کامل برای ماه مه قیمتگذاری شده است، و مجموع کاهش نرخ بهره مورد انتظار برای سال آینده از ۰.۹ درصد به حدود ۱.۱۵ درصد افزایش یافته است.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

از آنجایی که فعالان بازار سعی میکنند همه اطلاعات جدید را در پیشبینیهای خود بگنجانند، در هفته آینده، احتمالاً توجه خود را به دادههای اقتصادی معطوف میکنند، زیرا مقامات فدرال رزرو وارد دوره خاموشی میشوند و بنابراین دیگر هیچگونه سخنرانی انجام نخواهد شد. در روز سهشنبه، شاخص مدیران خرید بخش خدمات ایالات متحده به گزارش موسسه ISM برای ماه نوامبر و آمار فرصتهای شغلی برای ماه اکتبر منتشر میشوند. در روز چهارشنبه نیز گزارش تغییرات اشتغال بخش خصوصی و غیرکشاورزی ADP برای ماه نوامبر نیز قبل از انتشار رویداد مهم هفته یعنی گزارش رسمی اشتغال (NFP) برای ماه نوامبر، زیر ذره بین قرار خواهد گرفت.

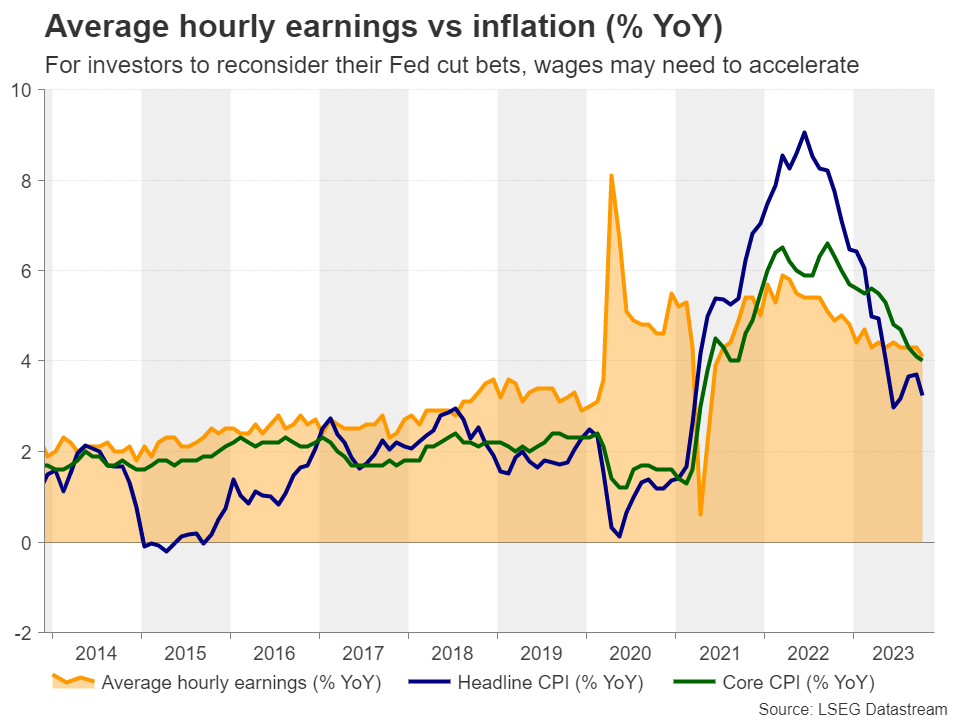

انتظار میرود این گزارش نشان دهد که نرخ بیکاری در سطح ۳.۹ درصد ثابت مانده است و تعداد مشاغل غیر کشاورزی ایجاد شده نیز ۱۷۵ هزار شغل در ماه نوامبر افزایش یافته است (این عدد در ماه اکتبر ۱۵۰ هزار شغل بود). در حال حاضر هیچ پیشبینی برای میانگین درآمد ساعتی وجود ندارد. نرخ بیکاری ۳.۹ درصدی و تسریع جزئی در گزارش NFP بعید است که انتظارات بازار را با توجه به چندین بار کاهش نرخ بهره توسط فدرال رزرو در سال آینده متزلزل کند. برای اینکه این اتفاق بیفتد و گزارش NFP تأثیر قابل توجهی در بازارها بگذارد، تعداد مشاغل غیر کشاورزی ایجاد شده باید با افزایش مجدد دستمزدها همراه شود.

مقایسه میانگین درآمد ساعتی با تورم (سال به سال): اگر قرار باشد سرمایهگذاران شرط بندیهای خود بر روی کاهش نرخ بهره توسط فدرال رزرو را تغییر دهند، ممکن است نیاز به افزایش دستمزدها باشد

این موضوع میتواند باعث ایجاد ترس از افزایش تورم در ماههای آتی شود و در نتیجه فدرال رزرو را وادار کند که نرخ بهره را برای مدت طولانیتری نسبت به پیشبینیهای فعلی، بالا نگه دارد. از سوی دیگر، کاهش بیشتر دستمزدها میتواند باور سرمایهگذاران را تقویت کند و باعث کاهش دلار شود. از این گذشته، اخیراً حرکات بازار نشان میدهد که سرمایهگذاران زمانی که دادهها یا اخبار مهم، دیدگاه آنها را تأیید میکنند، دلار را با شدت بیشتری میفروشند، اما زمانی که نشانههایی وجود دارد که مخالف دیدگاه آنها باشد و از ایده نرخ بهره بالاتر برای مدتی طولانیتر حمایت میکند، تمایل زیادی به خرید دلار ندارند.

دلار استرالیا در انتظار تصمیم بانک مرکزی استرالیا، تولید ناخالص داخلی استرالیا و دادههای چین

بانک مرکزی استرالیا در نشست ماه نوامب خود نرخ بهره را با اشاره به فشارهای تورمی پایدار افزایش داد. با این وجود، در بیانیهای که منتشر شد، عنصری از عدم قطعیت در مورد اینکه آیا ممکن است به یک افزایش نرخ بهره دیگر نیاز باشد یا خیر، وجود داشت. این امر منجر به افت در دلار استرالیا شد، زیرا تا قبل از جلسه بانک مرکزی این اطمینان وجود داشت که ممکن است در آغاز سال آینده یک افزایش ۰.۲۵ درصدی دیگر در دست اجرا باشد.

با این وجود، با توجه لحن هاوکیش میشل بولاک، رئیس جدید بانک مرکزی استرالیا و نگرانیها از تورم بالا که در صورتجلسه نشست بانک مرکزی کاملاً آشکار بود، سرمایهگذاران برخی از شرطبندیها بر روی افزایش نرخ بهره را روی میز نگه داشتند. حتی پس از اینکه نرخ ماهانه CPI سال به سال برای ماه اکتبر در روز چهارشنبه بیش از حد انتظار کاهش یافت، سرمایهگذاران همچنان ۴۰ درصد احتمال میدهند که نرخ بهره تا ماه مارس یک بار دیگر افزایش مییابد.

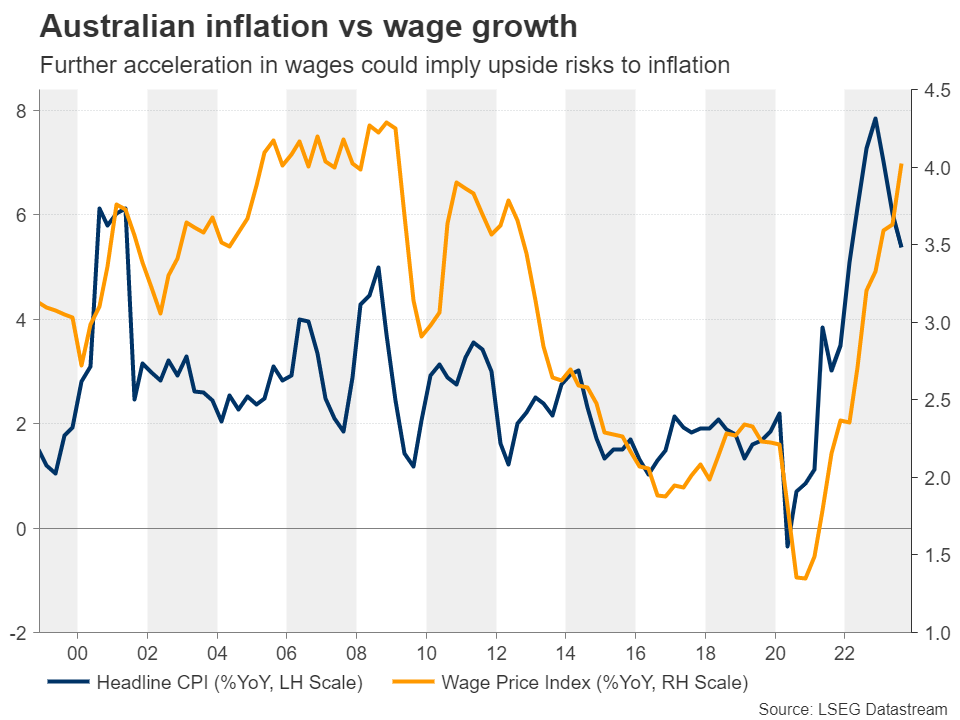

شاید دلیل آن این باشد که میانگین شاخص تورم تعدیل شده از ۵.۴ درصد تنها به ۵.۳ درصد در سال کاهش یافته است، که هنوز بسیار بالاتر از مرز بالایی هدف ۲ تا ۳ درصدی بانک مرکزی استرالیا است و یا اینکه گزارش CPI ماهانه همه اجزای موجود در گزارش CPI فصلی را نشان نمیدهد. به عبارت دیگر، گزارش سه ماهه یک معیار مطمئنتر برای تورم است. نرخ CPI فصل به فصل برای سه ماهه چهارم در ۳۱ ژانویه منتشر خواهد شد. علاوه بر این، شاخص قیمت دستمزد استرالیا برای سه ماهه سوم از ۳.۶ درصد به ۴.۰ درصد افزایش یافت که نشان دهنده ریسکهای صعودی برای تورم در ماههای آتی است.

مقایسه تورم استرالیا با رشد دستمزدها: رشد بیشتر دستمزدها میتواند نشان دهنده ریسکهای صعودی برای تورم باشد

با در نظر گرفتن همه این موارد، بانک مرکزی استرالیا به احتمال زیاد در روز سهشنبه نرخ بهره را تغییر نخواهد داد، اما بعید است که به وضوح سیگنالی مبنی بر پایان چرخه افزایش نرخ بهره بدهد. مقامات بانک مرکزی احتمالاً دیدگاه خود را مبنی بر افزایش نرخ بهره در صورت نیاز حفظ خواهند کرد، که این موضوع میتواند به ادامه رشد جفت ارز AUDUSD کمک کند.

با این حال، شاید محرک دلار استرالیا در هفته آینده فقط تصمیم بانک مرکزی نباشد، زیرا در روز چهارشنبه، تولید ناخالص داخلی استرالیا برای سه ماهه سوم منتشر خواهد شد. پیشبینی میشود که رشد GDP استرالیا از ۰.۴ درصد فصلی به ۰.۳ درصد کاهش یافته باشد، که میتواند برخی از گمانهزنیها مبنی بر اینکه کار بانک مرکزی استرالیا با افزایش نرخ بهره تمام شده است را دوباره زنده کند. حتی اگر سیاستگذاران در روز قبل، سیگنالی مبنی بر آمادگی برای انجام کارهای بیشتر بدهند، تأثیری نخواهد داشت. در روز پنجشنبه، دادههای تجاری استرالیا و چین منتشر خواهند شد، در حالی که در روز شنبه، چین دادههای CPI و PPI خود را منتشر خواهد کرد. با توجه به روابط تجاری نزدیک بین استرالیا و چین، نشانههای بیشتری مبنی بر اینکه سقوط دومین اقتصاد بزرگ جهان پایان یافته و در حال صعودی است، میتواند به دلار استرالیا اجازه دهد که به رشد خود ادامه دهد.

آیا بانک مرکزی کانادا سیگنالی مبنی بر پایان سیاست انقباضی خود میدهد؟

یک بانک مرکزی دیگر در هفته آینده در مورد نرخ بهره تصمیمگیری خواهد کرد: بانک مرکزی کانادا در روز چهارشنبه تشکیل جلسه خواهد داد. سیاستگذاران این بانک در آخرین نشست خود با استناد به تعدیل هزینهکردها و کاهش فشار قیمتها، نرخ بهره را ثابت نگه داشتند. با این حال گفتند که همچنان آماده افزایش بیشتر نرخ بهره در صورت نیاز هستند.

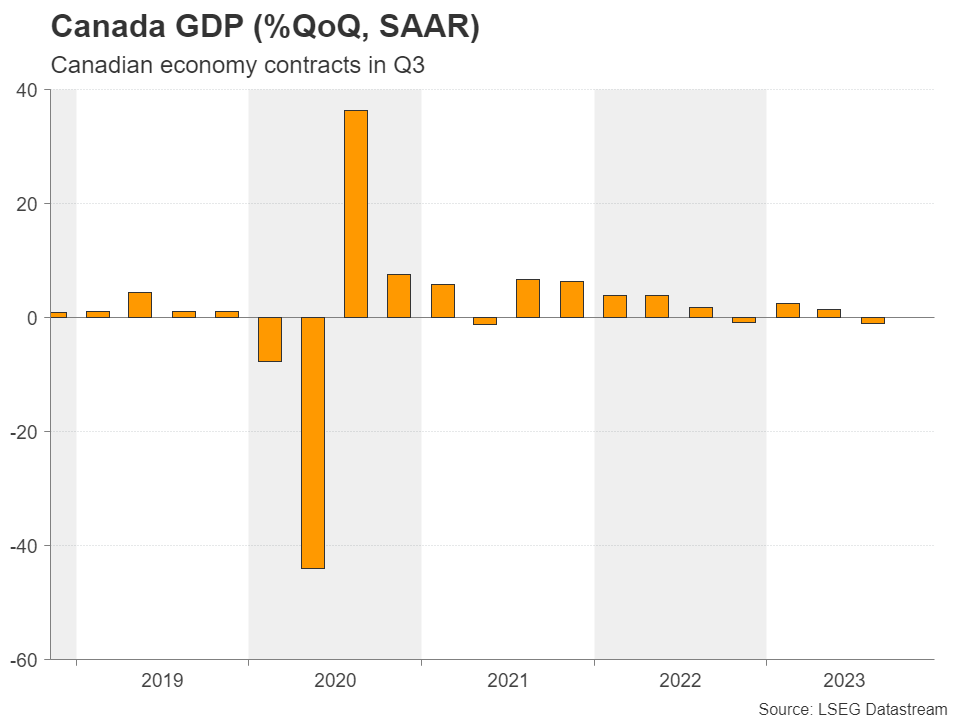

از آن زمان به بعد، دادههای منتشر شده نسبتاً ضعیفتر بودهاند. نرخ بیکاری از ۵.۵ درصد به ۵.۷ درصد در ماه اکتبر افزایش یافته است، این تغییر در نرخ اشتغال نشان داد که اقتصاد مشاغل کمتری را نسبت به پیشبینیها، در طول ماه ایجاد کرده است و تورم بیش از حد انتظار کاهش یافته است. ترکیب این دادهها با انتشار تولید ناخالص داخلی سه ماهه سوم در روز پنجشنبه که نشان میدهد اقتصاد در حال انقباض است، باعث شده است سرمایهگذاران کاهش ۱.۰۵ درصدی نرخ بهره را تا پایان سال ۲۰۲۴ قیمتگذاری کنند.

تولید ناخالص داخلی کانادا: اقتصاد کانادا در سه ماهه سوم کوچکتر شده است

اگرچه بعید به نظر میرسد که مقامات بانک مرکزی کانادا نظر بازار در مورد این مقدار از کاهش نرخ بهره را تأیید کنند، اما میتوانند سیگنالی مبنی بر پایان یافتن چرخه افزایش نرخ بهره را بدهند. چنین سیگنالی ممکن است باعث ضعف دلار کانادا بشود. همین هفته گذشته آقای مکلم، رئیس بانک مرکزی کانادا، گفت که با توجه به اینکه تقاضای مازاد از بین رفته است و انتظار میرود رشد ضعیف اقتصادی تا ماهها ادامه پیدا باشد، احتمالاً نرخ بهره به اوج خود رسیده است.

دادههای اقتصادی ژاپن میتواند گمانهزنیها درباره خروج بانک مرکزی ژاپن از سیاست پولی فعلی خود را تشدید کند

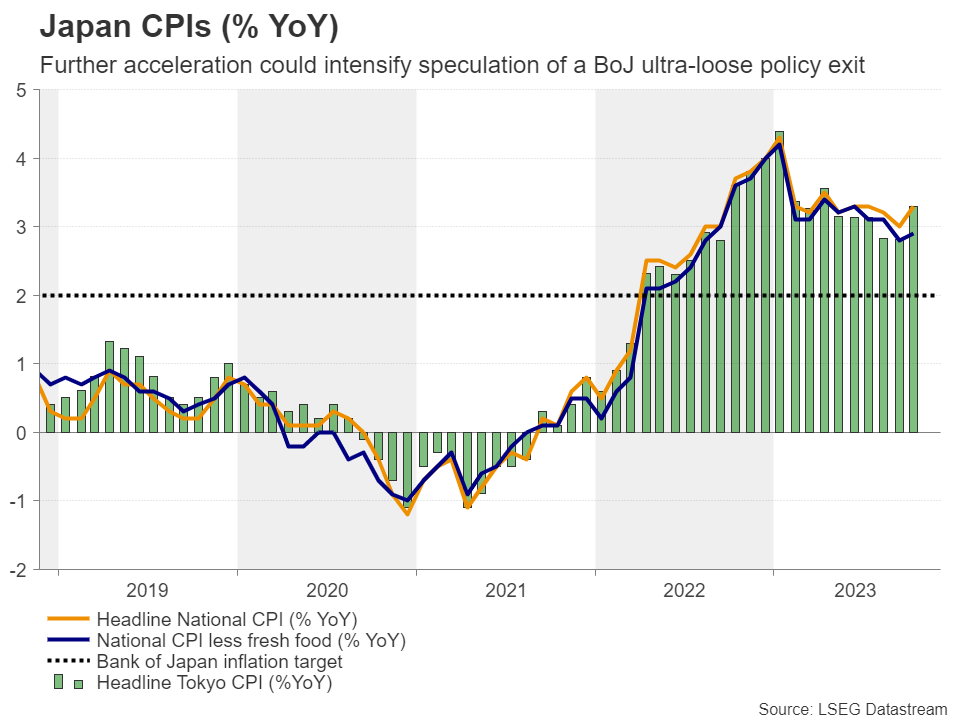

این هفته برای معاملهگران ین ژاپن نیز هفته جالبی خواهد بود، زیرا در سشن معاملاتی آسیا در روز سهشنبه، قرار است نرخ CPI توکیوی ژاپن منتشر شود، در حالی که در روز پنجشنبه، برآورد نهائی تولید ناخالص داخلی سه ماهه سوم و گزارش اشتغال منتشر میشوند. پیشبینی میشود برآورد نهائی تولید ناخالص داخلی تأیید کند که اقتصاد ژاپن در سه ماهه سوم ۰.۵ درصد کوچکتر شده است، اما اگر CPI توکیو، که با نرخ سراسری در کشور ژاپن همبستگی نزدیکی دارد، به شتاب بیشتر در تورم اشاره کند و دادههای اشتغال افزایش دیگری را در دستمزدها نشان دهند، پس گمانهزنیها مبنی بر اینکه بانک مرکزی ژاپن میتواند به زودی سیاست پولی فوق تسهیلی خود را کنار بگذارد، تشدید خواهند شد و در نتیجه باعث قدرت گرفتن ین ژاپن میشوند.

نرخ CPI ژاپن: رشد بیشتر تورم میتواند گمانهزنیها مبنی بر خروج بانک مرکزی از سیاست فوق تسهیلی خود را تشدید کند.