هفته پیش رو

- فدرال رزرو آمریکا، بانک مرکزی اروپا، انگلستان و سوئیس آخرین جلسه تصمیمگیری سیاستی خود در سال ۲۰۲۳ را برگزار میکنند

- آیا آنها انتظارات برای کاهش نرخ بهره را به تعویق میاندازند؟

- انتشار گزارشهای CPI و flash PMI ایالات متحده نیز بسیار مهم خواهند بود

- انتشار GDP بریتانیا و گزارش اشتغال استرالیا نیز دیگر رویدادهای مهم در تقویم اقتصادی هستند

فدرال رزرو نرخ بهره را تغییر نخواهد داد، اما آیا سیگنالی مبنی بر کاهشی بزرگ در نرخ بهره خواهد داد؟

فدرال رزرو تقریباً مطمئن است که نرخ بهره را در روز چهارشنبه هفته آینده تغییر نخواهد داد، چراکه به نظر میرسد اقتصاد ایالات متحده بالاخره در حال ضعیف شدن است و تورم تحت کنترل قرار دارد. رئیس فدرال رزرو آقای پاول نیز انتظارات را برای افزایش دوباره نرخ بهره بالا برده است، اما سرمایهگذاران یک گام فراتر رفتهاند و به طور کامل احتمال هرگونه انقباض بیشتر را منتفی در نظر گرفتهاند.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

بنابراین تمرکز بازارها در روز چهارشنبه بر این خواهد بود که فدرال رزرو چقدر زود شروع به کاهش نرخ خواهد کرد، به ویژه اینکه اعضای FOMC چه تعداد کاهش نرخ بهره را در نمودار دات پلات به روز شده که همان روز منتشر میشود پیشبینی کردهاند. در آخرین نمودار دات پلات فدرال رزرو، سیاستگذاران پیشبینی میکردند که نرخ بهره در پایان سال ۲۰۲۴ به ۵.۱ درصد خواهد رسید.

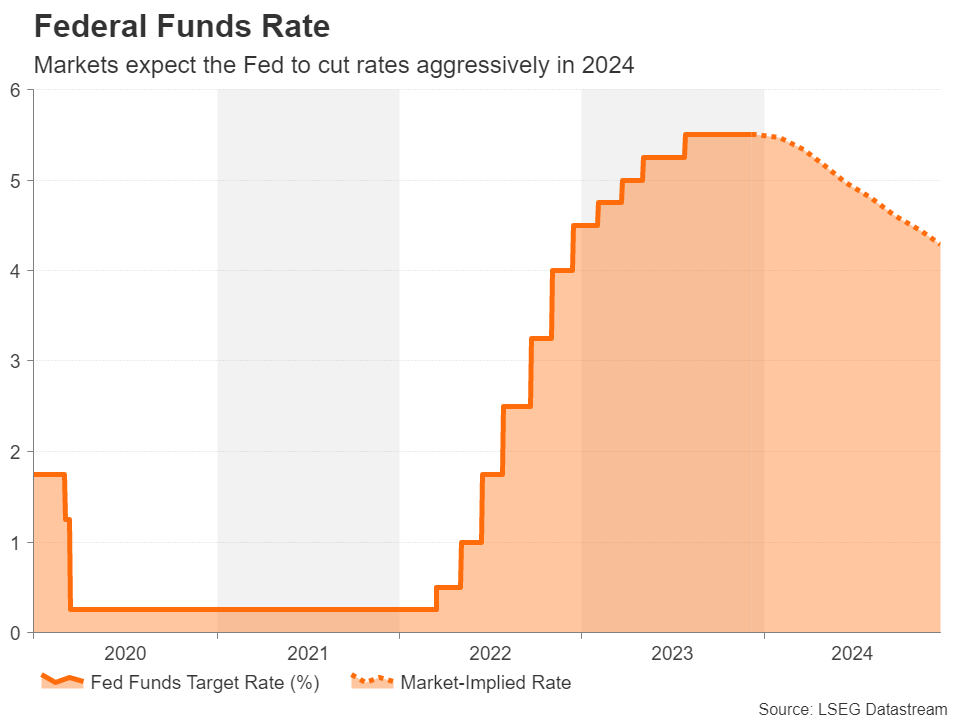

نمودار نرخ بهره فدرال رزرو: بازارها انتظار دارند فدرال رزرو نرخ بهره را در سال ۲۰۲۴ به شدت کاهش دهد

پس از کاهش ملایم اخیر در تورم، بازارها شرط بندی میکنند که فدرال رزرو در سال ۲۰۲۴ نرخ بهره را ۵ بار کاهش خواهد داد، و حتی یک کاهش ۰.۲۵ درصدی نرخ بهره در ماه مه را به طور کامل قیمتگذاری کردهاند. اما اگر سیاستگذاران چنین انتظاراتی را به تعویق بیندازند و دفعات کمتری را برای کاهش نرخ بهره پیشبینی کنند، دلار آمریکا میتواند با استفاده از این سیگنال هاوکیش رشد کند.

صعودیترین سناریوی ممکن برای دلار آمریکا این خواهد بود که فدرال رزرو حتی پیشبینی میانه خود از نرخ بهره برای سال ۲۰۲۴ را اصلاح نکند.

با این حال، یک مسیر هاوکیش برای نرخ بهره احتمالاً برای قانع کردن بازارها کافی نخواهد بود و آقای پاول کار سختی در پیش رو دارد اگر بخواهد سرمایهگذاران را متقاعد کند که خبری از کاهش نرخ بهره در کوتاه مدت نیست، به ویژه اگر دادههای تورمی همچنان با یک روند نزولی همه را غافلگیر کنند.

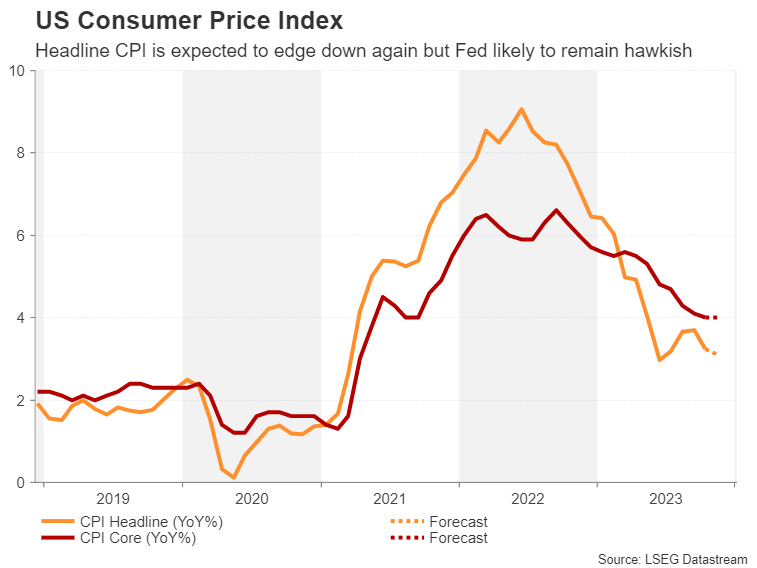

گزارش CPI برای ماه نوامبر در روز سهشنبه منتشر میشود و پیشبینی میشود که نرخ سالانه CPI اصلی از ۳.۲ درصد به ۳.۱ درصد کاهش یابد.

نمودار شاخص قیمت مصرفکننده ایالات متحده: انتظار میرود CPI اصلی دوباره به صورت جزئی کاهش یافته باشد اما فدرال رزرو احتمالاً همچنان هاوکیش باقی خواهد ماند

سرمایهگذاران همچنین در روز پنجشنبه آمار خردهفروشی آمریکا برای ماه نوامبر را زیر نظر خواهند داشت، در روز جمعه نیز، مجموعهای از دادههای اقتصادی مهم منتشر خواهند شد، از جمله شاخص تولیدی فدرال رزرو نیویورک، تغییرات ماهانه تولیدات صنعتی، و برآورد اولیه شاخصهای مدیران خرید بخش تولیدی و خدماتی ایالات متحده برای ماه دسامبر.

آیا تصمیم بانک مرکزی اروپا باعث نزول بیشتر یورو خواهد شد؟

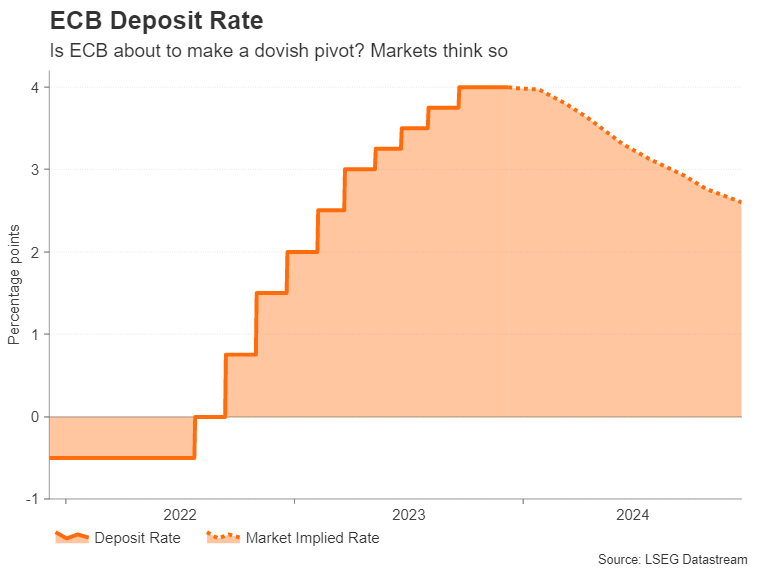

بانک مرکزی اروپا امسال برای آخرین بار در روز پنجشنبه تشکیل جلسه میدهد و اجماع بر این است که بانک مرکزی نرخ بهره را برای دومین جلسه متوالی روی ۴.۰ درصد نگه میدارد. تورم در چند ماه گذشته به شدت کاهش یافته است و در ماه نوامبر به کمترین میزان در بیش از دو سال گذشته یعنی ۲.۴ درصد سالانه رسیده است.

حتی سیاستگذاران بانک مرکزی اروپا نیز از سرعت کاهش تورم در این اواخر غافلگیر شدهاند. متعاقباً، لحن بانک مرکزی به طور قابل توجهی تغییر کرده است و اکنون گزینه افزایش نرخ بهره به طور کامل از روی میز برداشته شده است.

سرمایهگذاران پیشبینی نمیکنند که چیزی بتواند سیر نزولی تورم را تغییر دهد و با توجه به دورنمای اقتصادی ضعیف منطقه یورو، گمانهزنیها مبنی بر اینکه بانک مرکزی اروپا اولین بانک مرکزی بزرگی خواهد بود که احتمالاً در ماه آوریل شروع به کاهش نرخ بهره میکند، تشدید میشود.

نمودار نرخ بهره بانک مرکزی اروپا: آیا بانک مرکزی اروپا در شرف ایجاد یک چرخش داویش است؟ بازارها اینطور فکر میکنند

یورو بخاطر انتظارات از کاهش نرخ بهره، تحت فشار قابل توجهی قرار گرفته است و به همین دلیل به زیر سطح ۱.۰۸ دلار سقوط کرده است.

اگر رئیس بانک مرکزی اروپا خانم لاگارد در کنفرانس مطبوعاتی خود، دیدگاه بازار را تأیید کند، یورو احتمالاً ریزش بیشتری را تجربه خواهد کرد، در عین حال بنظر نمیرسد دادههای اقتصادی هم بتوانند کمک زیادی به یورو کنند.

برآوردهای اولیه شاخص مدیران خرید برای ماه دسامبر در روز جمعه منتشر خواهند شد. انتظار میرود PMI بخش خدماتی و بخش تولیدی به صورت جزئی افزایش یافته باشند، اما همچنان پیشبینی میشود که هر دوی این شاخصها زیر سطح ۵۰ باقی بمانند.

موضع بانک مرکزی انگلستان همچنان نرخ بهره بالاتر برای مدتی طولانیتر است

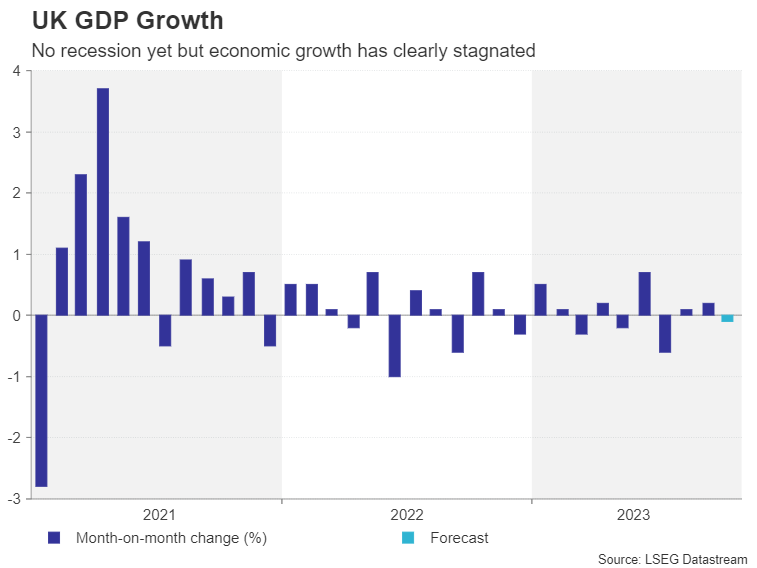

سرانجام در ماه گذشته خبرهای خوبی برای بانک مرکزی انگلستان منتشر شد، تورم در ماه اکتبر به زیر ۵.۰ درصد رسید. با این حال، دلیل رشد پوند در برابر دلار آمریکا، موضع کمتر هاوکیش فدرال رزرو نسبت به بانک مرکزی انگلستان بوده است. یکی دیگر از دلایل رشد پوند در این اواخر این است که به نظر میرسد اقتصاد بریتانیا تا کنون وارد رکود نشده است.

نرخ GDP و شاخص تولیدات صنعتی انگلیس برای ماه اکتبر در روز چهارشنبه منتشر میشوند، این دو داده اقتصادی دیدگاه به روز شدهای از وضعیت اقتصاد بریتانیا ارائه میدهند. شاخصهای flash PMI که در روز جمعه منتشر خواهند شد نیز سرنخهای بیشتری به ما میدهند. گزارش اشتغال که در روز سهشنبه منتشر میشود نیز حائز اهمیت خواهد بود زیرا تأثیر کندی در بازار کار هنوز خود را در تعدیل رشد فوقالعاده بالای دستمزدها نشان نداده است.

نمودار رشد GDP بریتانیا: هنوز از رکود خبری نیست اما رشد اقتصادی به وضوح متوقف شده است

بانک مرکزی انگلستان تمام تلاش خود را میکند تا در بحبوحه یک تورم چسبنده و نگرانیها از توقف رشد اقتصادی، لحنی متعادل داشته باشد. اما سیاستگذاران مجبور شدهاند از برخی از اظهارات داویش خود عقبنشینی کنند، آقای بیلی رئیس بانک مرکزی انگلستان اخیراً در تلاش برای کاهش گمانهزنیها مبنی بر کاهش زودهنگام نرخ بهره، بر موضعی نرخ بهره بالاتر برای مدتی طولانیتر پافشاری کرده است.

پیشبینی نمیشود در روز پنجشنبه، زمانی که بانک مرکزی انگلستان تشکیل جلسه میدهد، تغییری در نرخ بهره اعمال شود. اما اگر آقای بیلی دوباره در تلاش برای رد کردن انتظارات از کاهش نرخ بهره، در بیانیه خود لحن تندتری اتخاذ کند، بعید است پوند رشد زیادی را تجربه کند، مگر اینکه دادههای اقتصادی قوی یا ضعف در دلار آمریکا از آن حمایت کنند.

عملکرد خوب فرانک سوئیس قبل از جلسه بانک مرکزی سوئیس

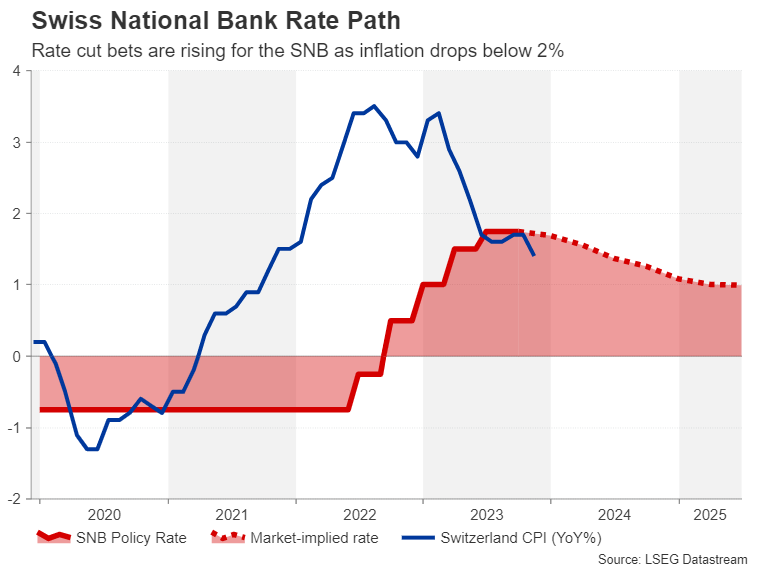

در سوئیس، بانک مرکزی تصمیم خود را در روز پنجشنبه اعلام خواهد کرد. بازارها ۲۵ درصد احتمال میدهند که بانک مرکزی نرخ بهره را کاهش دهد. این قیمتگذاری به دنبال مجموعهای از انتشار دادههای ناامیدکننده، رسیدن تورم سالانه به ۱.۴ درصد در ماه نوامبر و توقف نسبی رشد سالانه GDP در سه ماهه سوم، شکل گرفته است.

مسیر نرخ بهره بانک مرکزی سوئیس: افزایش شرط بندیها بر روی کاهش نرخ بهره بانک مرکزی سوئیس بعد از رفتن تورم به زیر ۲ درصد

با این حال، بعید است که بانک مرکزی سوئیس به این زودی نرخ بهره را کاهش دهد. آقای جردن رئیس بانک مرکزی سوئیس در آخرین صحبتهای خود در اواسط ماه نوامبر به احتمال افزایش بیشتر نرخ بهره اشاره کرد، بنابراین ترک این موضع و کاهش فوری نرخ بهره بعید بنظر میرسد.

به احتمال زیاد بانک مرکزی سوئیس نرخ بهره را بدون تغییر نگه میدارد، اما سوگیری انقباضی خود را کنار میگذارد و به جای آن یک موضع خنثی را اتخاذ میکند. حال سوال اصلی این است که آیا چنین کاری برای تضعیف فرانک سوئیس که امسال بهترین عملکرد را در بین ارزهای اصلی داشته است، کافی خواهد بود؟ بازارها در حال حاضر سه کاهش نرخ بهره را برای سال ۲۰۲۴ قیمتگذاری کردهاند، بنابراین تغییر به یک موضع خنثی، جای تعجب نخواهد داشت.

تضعیف اقتصاد ریسک اصلی برای دلار استرالیا

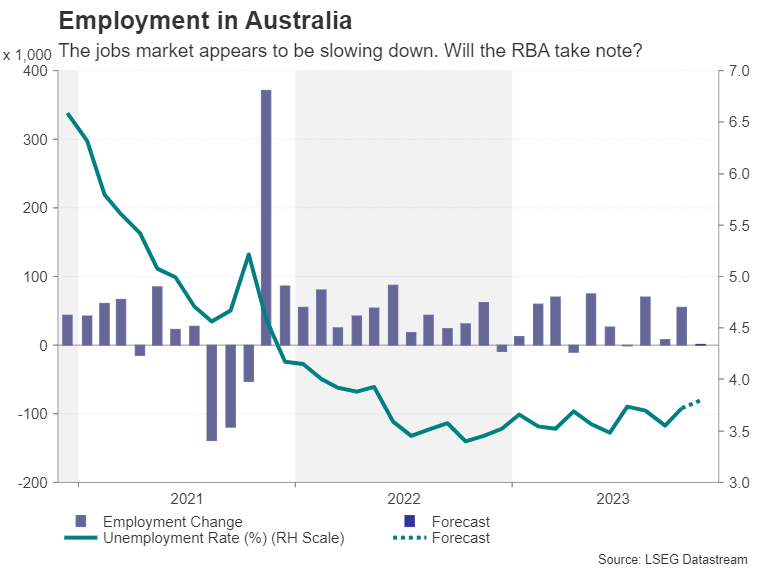

یکی دیگر از ارزهایی که اخیراً عملکرد خوبی داشته، دلار استرالیا است. موضع هاوکیش بانک مرکزی، دلیل اصلی رشد اخیر دلار استرالیا بوده است، اما تردیدهایی در مورد اینکه تا چه زمانی خانم بولاک رئیس بانک مرکزی میتواند این لفاظی را حفظ کند وجود دارد، چراکه دادههای اقتصادی اخیراً ناامیدکننده بودهاند.

پس از کاهش بیشتر از حد انتظار در شاخص CPI ماه اکتبر، معاملهگران آمار اشتغال ماه نوامبر که در روز پنجشنبه منتشر میشود را زیر نظر خواهند بود. شاخصهای flash PMI که در روز جمعه منتشر میشوند و همچنین دادههای اقتصادی چین نیز بسیار مهم خواهند بود.

نمودار آمار اشتغال در استرلیا: بنظر میرسد بازار کار در حال کند شدن است. آیا بانک مرکزی استرالیا به آن توجهی میکند؟

شاخصهای قیمت مصرفکننده و قیمت تولیدکننده چین در روز شنبه منتشر میشوند و در روز جمعه، توجه معاملهگران معطوف انتشار تولیدات صنعتی و آمار خردهفروشی برای ماه نوامبر خواهد شد.

هر گونه بهبود در دادههای اقتصادی چین میتواند تأثیر هر گونه شاخص نزولی در اقتصاد داخلی استرالیا را خنثی کند. اما در کل سنتیمنت بازار تأثیر یکسانی بر روی ارزهای ریسکی خواهد داشت و به طور کلی پیام فدرال رزرو به بازارها در روز چهارشنبه تعیین کننده این سنتیمنت خواهد بود.

و اما در نیوزیلند، انتشار GDP سه ماهه سوم، اصلیترین رویداد تقویم اقتصادی خواهد بود.

پرواز ین متاثر از شرط بندیها مبنی بر افزایش نرخ بهره

گمانهزنیها مبنی بر خروج بانک مرکزی ژاپن از محدوده نرخ بهره منفی بعد از جلسه بانک مرکزی ژاپن در ماه دسامبر در حال افزایش است، این موضوع باعث رشد قوی ین شده است. بعید است که دادههای اقتصادی هفته آینده به طور قابل توجهی این انتظارات را تغییر دهند، اما با این وجود معاملهگران آنها را زیر نظر خواهند داشت، بخصوص نظرسنجی فصلی تانکان که در روز چهارشنبه منتشر میشود. اگر دادههای اقتصادی در جهت درست حرکت کنند، سیاستگذاران نسبت به افزایش نرخ بهره اطمینان بیشتری خواهند داشت، بنابراین ین فرصت رشد بیشتری را در روزهای آتی دارد.

دیگر دادههای اقتصادی ژاپن که منتشر خواهند شد عبارتند از شاخص قیمت تولیدکننده در روز سهشنبه، نرخ سفارش ماشینآلات در روز پنجشنبه و شاخصهای flash PMI در روز جمعه.

منبع: XM