هفته پیش رو

- هفته آتی پر از رویدادهای مهم مانند نشست پولی بانکهای مرکزی آمریکا و انگلستان است.

- آیا فدرال رزرو در روز چهارشنبه و بانک مرکزی انگلستان در روز پنجشنبه احتمال کاهش نرخ بهره را مخابره خواهند کرد؟

- گزارش اشتغال ایالات متحده و تولید ناخالص داخلی و تورم مصرفکننده ناحیه یورو بسیار مهم خواهند بود.

- تورم استرالیا و نشست اوپک مورد توجه بازار قرار خواهد گرفت.

مقابله با بازارها یا مخابره احتمال کاهش نرخ بهره؟

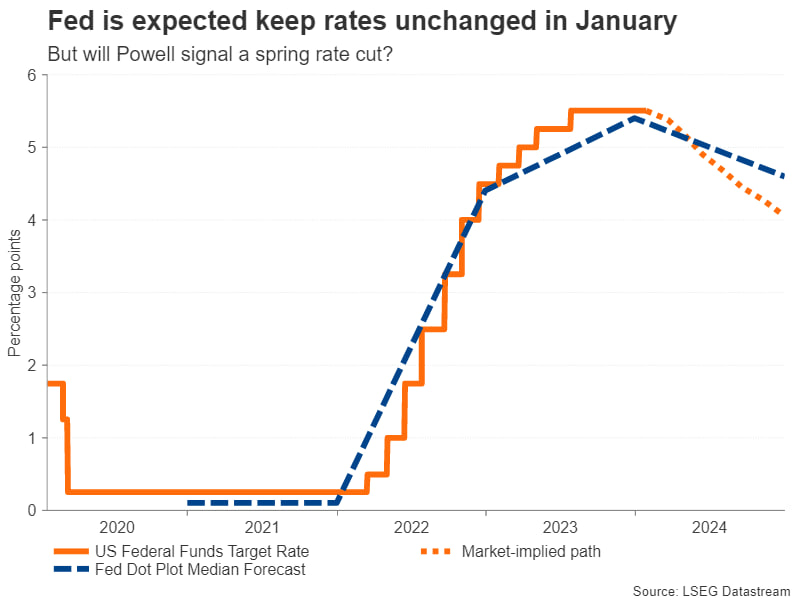

نقطه کانونی هفته پیش رو بدون شک نشست پولی فدرال رزرو در روز چهارشنبه خواهد بود و سرمایهگذاران پیشبینی میکنند که بانک مرکزی آمریکا لحنی انبساطی را اتخاد کند. گمانهزنی در مورد زمان و میزان کاهش احتمالی نرخ بهره توسط فدرال رزرو موضوع غالب در بازار بوده، اما علیرغم اظهارات تا حدودی انقباضی مقامات فدرال رزرو که منجر به بهبود همسویی با قیمتگذاری بازار شده است، هنوز شکاف قابل توجهی در قیمتگذاریها وجود دارد که باید به آن توجه شود.

از آنجایی که هیچ تعدیلی در موضع پولی مورد انتظار نیست و نمودار داتپلاتی برای تجزیه و تحلیل وجود ندارد، سرمایهگذاران به دقت مصاحبه مطبوعاتی رئیس فدرال رزرو، پاول، را برای هرگونه سرنخ جدید در مورد زمان کاهش نرخ بهره زیر نظر خواهند داشت. در حالی که پاول تلاش میکند تا با انتظارات برای کاهش نرخ بهره در اوایل ماه مارس مقابله نماید، احتمالاً از ارائه یک جدول زمانی دقیق برای کاهش نرخ بهره نیز خودداری میکند. با این حال، بعید است که پاول بخواهد به طور کامل کاهش نرخ بهره در نیمه اول سال را رد نماید و این امر میتواند از داراییهای پرریسک حمایت کند و احتمالاً به ضرر دلار آمریکا باشد.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

آیا سخنان پاول و گزارش اشتغال یک چیز را به بازارها مخابره خواهند کرد؟

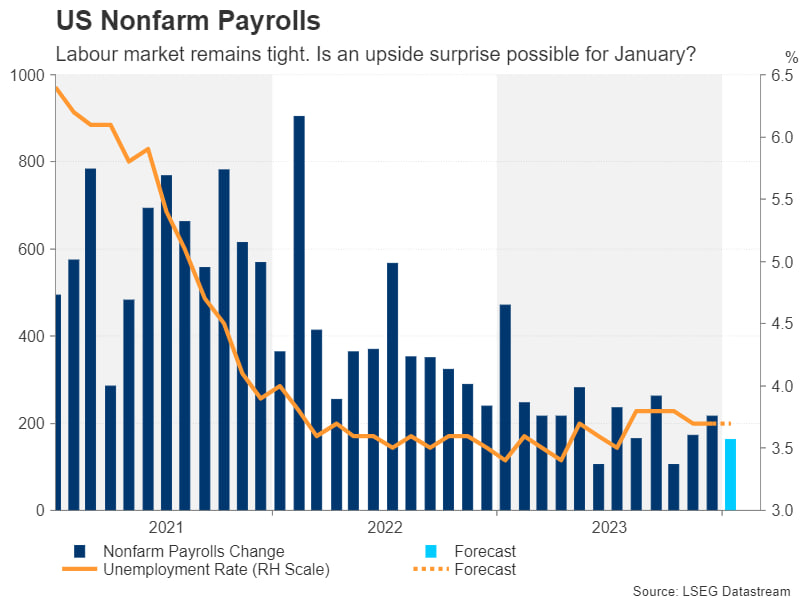

شایان ذکر است که نشست پولی روز چهارشنبه فدرال رزرو در تعیین مسیر دلار آمریکا حرف آخر را نخواهد زد، زیرا آخرین گزارش حقوق و دستمزد غیرکشاورزی در روز جمعه منتشر میشود که معمولا به عنوان یک محرک بزرگ در بازارها شناخته شده است. علیرغم ترس از اینکه نرخ بهره بالاتر منجر به از بین رفتن گسترده مشاغل شود، به نظر میرسد در حال حاضر یک فرود نرم در بازار کار شکل میگیرد که تقریباً به طور قطع برای اقتصاد ایالات متحده نیز به همین معنا خواهد بود.

پس از گرم شدن غیرمنتظره در ماه دسامبر، بازار کار احتمالا در ژانویه سرد خواهد شد. پیشبینی میشود ۱۶۲ هزار موقعیت شغلی جدید در مقابل ۲۱۶ هزار در ماه قبل، در اقتصاد آمریکا ایجاد شده باشد. همچنین انتظار میرود نرخ بیکاری بدون تغییر در ۳.۷ درصد باقی بماند و میانگین درآمد ساعتی سرعت متوسطی داشته باشد و در ژانویه ۰.۳ درصد رشد ماهانه را تجربه کند.

به غیر از گزارش NFP، مجموعهای از دادههای اقتصادی دیگر هستند که باید آنها را زیر نظر گرفت. شاخص قیمت مسکن توسط S&P CoreLogic Case-Shiller در روز سهشنبه منتشر میشود و آخرین دادههای شاخص اعتماد مصرفکننده نیز در همان روز و همچنین گزارش آمار فرصتهای شغلی (JOLTS) در ماه دسامبر ارائه میگردد. تقویم اقتصادی با شاخص مدیران خرید شیکاگو و نظرسنجی اشتغال غیرکشاورزی خصوصی ADP در روز چهارشنبه دنبال خواهد شد. در روز پنجشنبه، پیشبینی میشود که PMI تولیدی موسسه مدیریت عرضه (ISM) که از نزدیک زیر نظر سرمایهگذاران است، در ژانویه روی ۴۷.۴ ثابت بماند و در نهایت در روز جمعه، با انتشار شاخص سفارشات کارخانهجات برای دسامبر، هفته به پایان خواهد رسید.

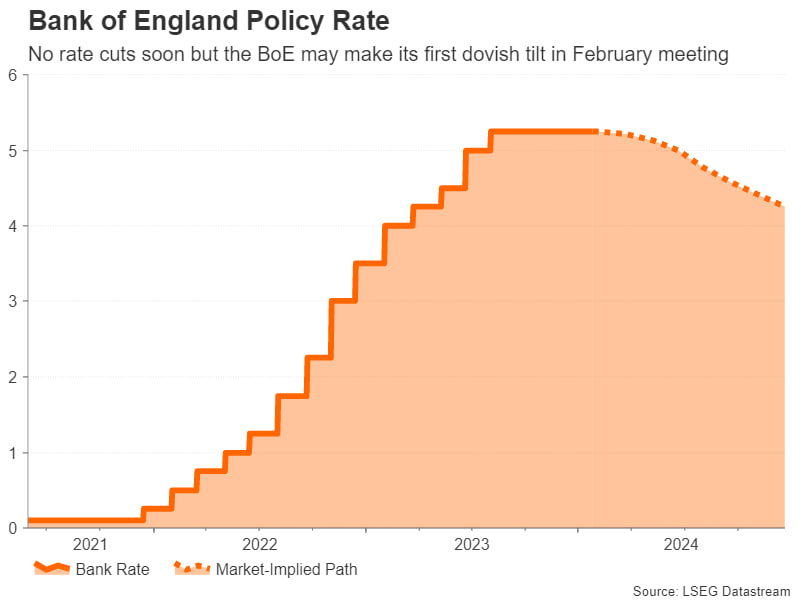

اکنون نوبت BoE است که لحنی انبساطی به خود بگیرد

بانک مرکزی انگلستان روز پنجشنبه برای اولین بار در سال ۲۰۲۴ تشکیل جلسه میدهد. مانند فدرال رزرو و بانک مرکزی اروپا، انتظار میرود که بانک مرکزی انگلستان نرخ بهره خود را بدون تغییر نگه دارد، زیرا در حالی که که تورم در بریتانیا در یک روند کاهشی قرار دارد، اما بسیار بالاتر از هدف ۲ درصدی باقی مانده است. با این حال، نشست پولی آتی میتواند یک لحظه مهم در تلاشهای بانک مرکزی انگلستان برای مبارزه با تورم باشد و احتمالا موضع انقباضی خود را کنار بگذارد. سه عضو پولی بانک مرکزی انگلستان که در حمایت از افزایش نرخ بهره، حتی پس از توقف چرخه انقباض پولی در ماه سپتامبر، پافشاری میکردند، نیز ممکن است موضع خود را تغییر دهند.

در پی کاهش شاخص قیمت مصرفکننده در ماههای اکتبر و نوامبر، اتخاذ چنین گامی توسط بانک مرکزی انگلستان نشاندهنده حرکت به سمت کاهش احتمالی نرخ بهره در آینده است. در حالی که نتیجه این تصمیم ممکن است تضعیف پوند باشد، حفظ موضع خنثی احتمالاً این تصور را در میان سرمایهگذاران حفظ خواهد کرد که بانک مرکزی انگلستان رویکردی تهاجمی مانند فدرال رزرو و بانک مرکزی اروپا در کاهش نرخ بهره در طول سال اتخاذ نخواهد کرد.

با این حال، علیرغم اینکه رئیس بانک مرکزی انگلستان، اندرو بیلی، اخیراً در مخابره این پیام که نرخ بهره باید برای مدت طولانیتری بالاتر بماند، تا حدودی قویتر از همتایان خود بوده است، احتمال کمی برای غافلگیری بازار از سوی وی وجود دارد. اگر پیشبینیهای اقتصادی بهروزشده بانک مرکزی انگلستان حاکی از کاهش تورم به سمت هدف ۲ درصدی سریعتر از پیشبینیهای قبلی باشد، سیاستگذاران ممکن است تاکید بر محدود نگه داشتن موضع پولی را برای مدت طولانی از میان سخنان خود حذف کنند.

علاوه بر این، اگر بیلی در مصاحبه مطبوعاتی خود فضا را برای کاهش نرخ بهره آماده کند، پوند ممکن است تحت فشار قابل توجهی قرار گیرد.

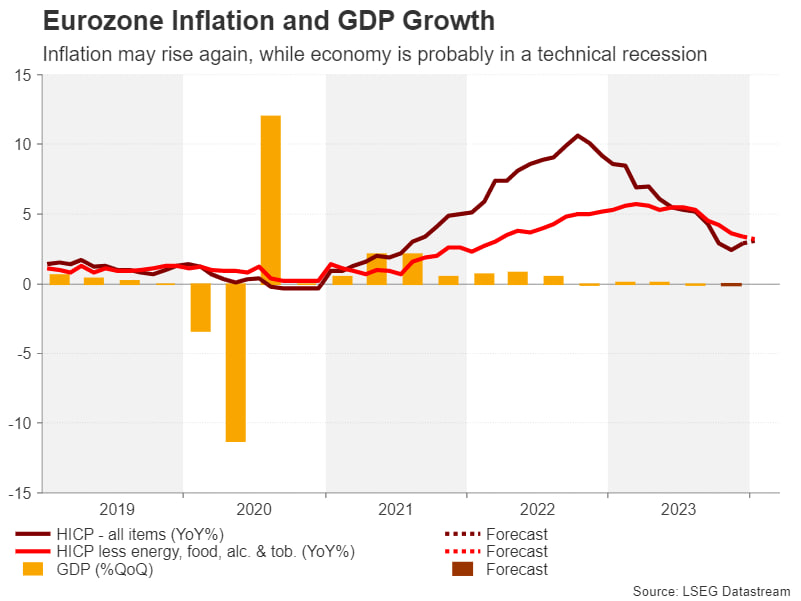

اقتصاد ناحیه یورو احتمالا در رکود است

برآورد اولیه رشد تولید ناخالص داخلی سهماهه چهارم ۲۰۲۳ در ناحیه یورو که قرار است روز سهشنبه منتشر شود، احتمالا ظنهای موجود سرمایهگذاران را تایید کند. پیشبینیها حاکی از آن است که اقتصاد ناحیه یورو احتمالاً در سهماهه آخر سال ۲۰۲۳، به دنبال کاهش مشابه در سهماهه سوم همان سال، ۰.۱ درصد کاهش یافته است. در واقع، این کاهش متوالی احتمالی در رشد تولید ناخالص داخلی میتواند ناحیه یورو را در یک رکود فنی قرار دهد.

انتشار دادههای رشد بدتر از حد انتظار احتمالاً تأثیر منفی بر یورو خواهد گذاشت و حالتی چالشبرانگیز را بدون توجه به اینکه انتظارات بازار مبنی بر کاهش نرخ بهره توسط بانک مرکزی اروپا چگونه شکل میگیرد، ایجاد میکند. در واقع، اگر بانک مرکزی اروپا به موضع انقباضی خود ادامه دهد، ممکن است نگرانی در مورد سختگیری بیش از حد در میان یک پسزمینه اقتصادی ضعیفتر ایجاد شود. از سوی دیگر، اتخاذ لحنی انبساطی تنها گمانهزنیها در مورد کاهش احتمالی نرخ بهره را تشدید میکند.

برآورد اولیه شاخص قیمت مصرفکننده در روز پنجشنبه نیز برای یورو بسیار مهم خواهد بود. با وجود کاهش تأثیر افت قیمت انرژی، نرخ سالانه تورم هسته در ناحیه یورو از ۲.۴ به ۲.۹ درصد در دسامبر افزایش یافت و انتظار میرود که این شاخص در ژانویه افزایش بیشتری داشته باشد و به ۳.۱ درصد نسبت به سال قبل برسد.

با این وجود، ممکن است سرمایهگذاران وادار نشوند که در انتظارات خود مبنی بر کاهش نرخ بهره توسط بانک مرکزی اروپا تجدید نظر کنند، زیرا افزایش پیشبینیشده رشد قیمتها موقتی تلقی میشود و با توجه به دورنمای کوتاهمدت تورم، میتوان هرگونه تأثیر مثبت بر یورو را بیاهمیت دانست.

چشم دلار استرالیا به گزارش تورم مصرفکننده و PMIهای چین خواهد بود

در منطقه آسیا و اقیانوسیه، عملکرد دلار استرالیا به چندین شاخص داخلی و چینی مرتبط خواهد بود. تحولات مثبت اخیر برای ارزهای حساس به اقتصاد چین، مانند دلار استرالیا، شامل تلاشهای فزاینده پکن برای حمایت از اقتصاد از طریق وامدهی اضافی و اقداماتی برای تقویت بازار سهام محلی است.

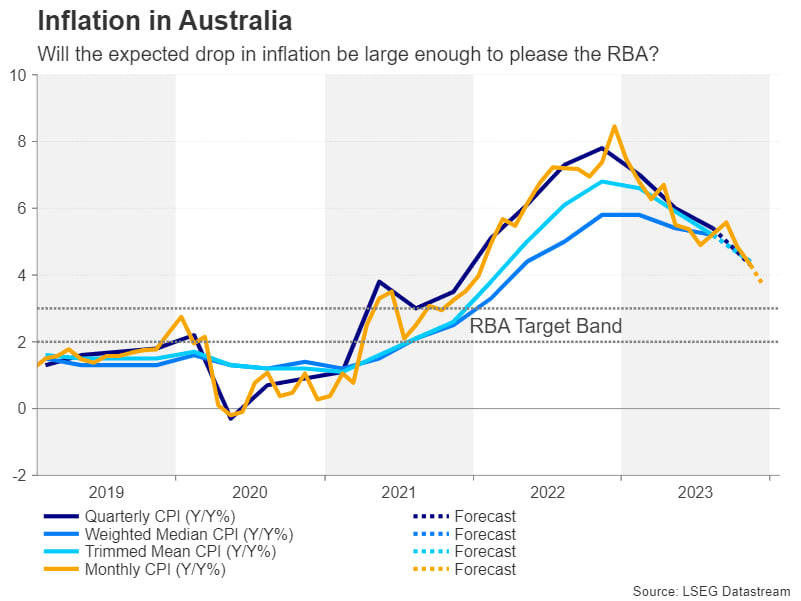

انتشارات دادههای اقتصادی کلیدی چین در هفته آینده شامل بررسیهای مربوط به تولید برای ژانویه است که در چهارشنبه (PMI رسمی) و پنجشنبه (Caixin PMI) منتشر میشوند. با این حال، تمرکز معاملهگران بر ارقام سهماهه CPI استرالیا در روز چهارشنبه خواهد بود. این دادهها به ویژه قبل از نشست بانک مرکزی استرالیا در ۶ فوریه بسیار مهم است و سرنخهای اساسی در مورد اینکه آیا میشل بولاک، رئیس RBA، موضع انقباضی خود را تعدیل خواهد کرد یا خیر، ارائه میدهد. در سهماهه سوم، نرخ سالانه تورم استرالیا ۵.۴ درصد منتشر شد و تحلیلگران پیشبینی میکنند که این نرخ در سهماهه چهارم به ۴.۳ درصد کاهش یابد. کاهش بیش از حد انتظار نرخ تورم احتمالاً تأثیر منفی بر دلار استرالیا خواهد داشت.

آیا خلاصه نظرات مقامات بانک مرکزی ژاپن سرنخ جدید به بازار خواهد داد؟

در ژاپن، دادههای اقتصادی آتی شامل آخرین آمار بیکاری در روز سهشنبه، به همراه آمار تولید صنعتی و خردهفروشی در روز چهارشنبه است. با این حال، تمرکز اصلی برای ین بر انتشار خلاصه نظرات بانک مرکزی ژاپن در نشست ژانویه در روز چهارشنبه خواهد بود.

اوئدا، رئیس بانک مرکزی ژاپن، نسبت به افزایش سرعت رشد دستمزدها و دستیابی به هدف تورم ۲ درصدی پس از آخرین نشست پولی، ابراز خوشبینی کرده است. در واقع، هر نشانهای در خلاصه نظرات بانک مرکزی ژاپن که حاکی از نزدیکتر شدن سیاستگذاران به خروج از سیاست نرخ بهره منفی باشد، میتواند احتمالا ین را تقویت کند.

نوبت به اوپک میرسد

در نهایت، کشورهای اوپک و غیراوپک قرار است روز پنجشنبه یک نشست آنلاین برای بحث در مورد سهمیه تولید برگزار کنند که این اولین گردهمایی پس از خروج آنگولا در دسامبر خواهد بود. انتظار نمیرود اعضای اوپک پلاس هیچ تغییری در تولید خود در فوریه اعلام کنند، زیرا توافق کاهش تولید ۹۰۰ هزار بشکهای در روز از نوامبر گذشته تنها در ژانویه اجرایی شد.

اما هرگونه نشانهای از اختلاف نظر یا مشکل برخی کشورها در تحقق سهمیهها میتواند شک و تردیدهای بیشتری را در مورد کاهش بیشتر تولیدات در اواخر سال ایجاد کند که احتمالا بر قیمت نفت تأثیرگذار خواهد بود.

منبع: XM

«برای پیگیری اخبار روز و فوری فارکس و بازارهای جهانی به کانال تلگرام UtoFX بپیوندید.»

فوق العاده🙏❤️

سلام بسیار عالی بود ممنون میشوم بفرمایید تقویت پوند باعث کاهش قدرت دلار میشود وتقویت ین باعث تقویت شاخص دلار است