هفته پیش رو

- نرخ تورم ایالات متحده رویداد تاثیرگذار بعدی بر شرط بندیهای فدرال رزرو

- تمرکز معاملهگران پوند انگلیس بر روی گزارش CPI بریتانیا پس از اینکه بانک مرکزی انگلیس با لحنی هاوکیش نرخ بهره را تغییر نداد

- دلار استرالیا در انتظار انتشار گزارش اشتغال و دادههای چین

- انتشار تولید ناخالص داخلی ژاپن نیز حائز اهمیت خواهد بود

آیا گزارش CPI ایالات متحده میتوانند سرمایهگذاران را متقاعد کند که فدرال رزرو نرخ بهره را یک بار دیگر افزایش خواهد داد؟

پس از اینکه جمعه هفته قبل گزارش اشتغال ایالات متحده ناامیدکننده بود، دلار آمریکا ضربه شدیدی خورد، اما این هفته توانست یک بهبودی نسبی را تجربه کند، چراکه چندین مقام فدرال رزرو خاطر نشان کردند که عملکرد درخشان اقتصاد ایالات متحده درها را برای افزایش بیشتر نرخ بهره باز نگه میدارد. در روز پنجشنبه، آقای پاول، رئیس فدرال رزرو گفت که آنها مطمئن نیستند که نرخ بهره به اندازه کافی بالا است که نشان دهنده پایان مبارزه آنها با تورم باشد.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

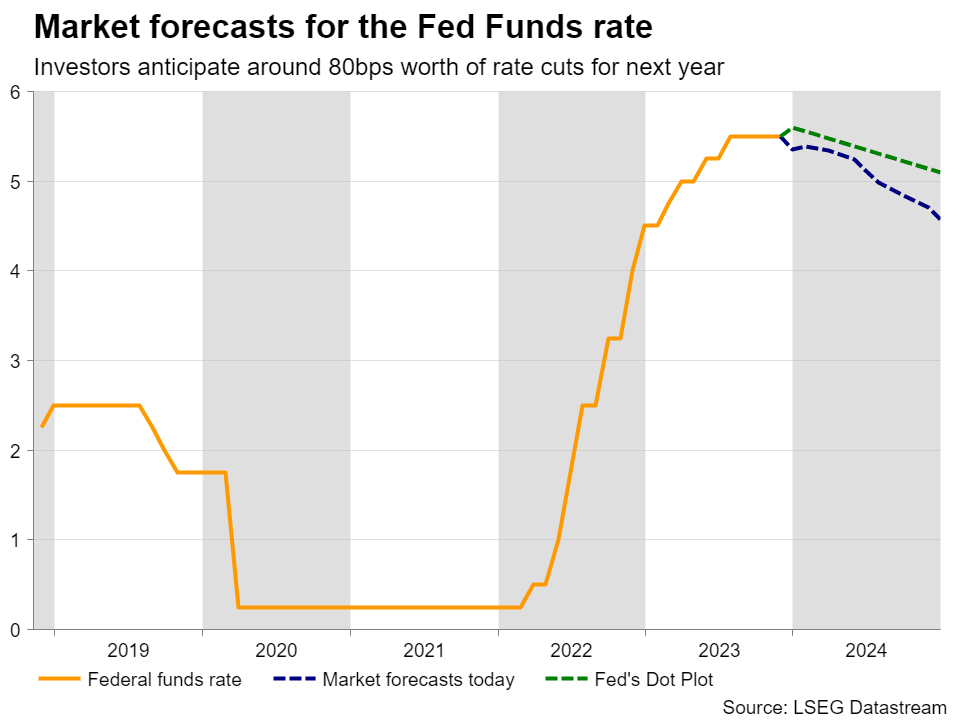

با این حال، با وجود بهبود دلار، سرمایهگذاران تا حد زیادی متقاعد نشدند که احتمال یک افزایش دیگر در نرخ بهره وجود داشته باشد. با توجه به قیمتگذاری بازار برای نرخ بهره فدرال رزرو، تنها ۲۰ درصد احتمال به افزایش ۰.۲۵ درصدی نرخ بهره تا ماه ژانویه اختصاص داده شده است، این در حالی است که تا پایان سال آینده ۰.۸۰ درصد کاهش نرخ بهره قیمتگذاری شده است.

نمودار قیمتگذاری بازار برای نرخ بهره فدرال رزرو: سرمایهگذاران تقریباً کاهش ۰.۸۰ درصدی نرخ بهره را برای سال آینده پیشبینی میکنند

شاید فعالان بازار انتظار دارند که تورم دوباره کاهش یابد، به خصوص پس از عقبنشینی قیمت نفت در ماه اکتبر و پیشبینی تضعیف اقتصاد در آینده. در واقع، مدل GDPNow فدرال رزرو آتلانتا نرخ رشد سالانه ۲.۱ درصدی را برای سه ماهه چهارم تخمین میزند، اما در محیطی با نرخ بهره بالا و رشد درخشان اقتصادی تا ۴.۹ درصد در سه ماهه سوم تخمین میزند، این کاهش رشد کاملاً طبیعی به نظر میرسد.

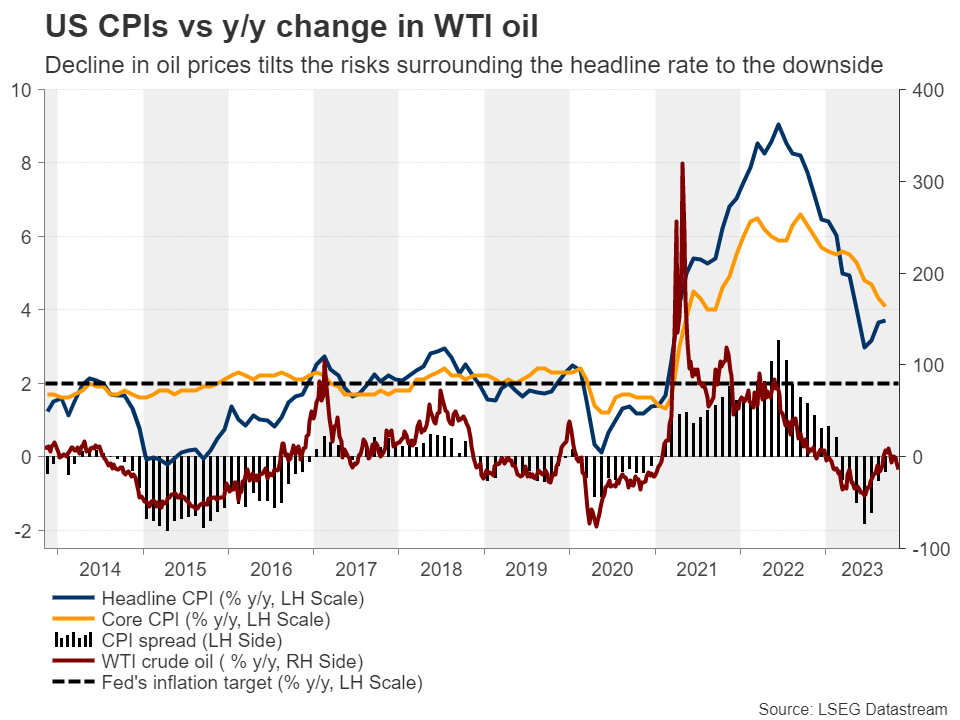

با در نظر گرفتن تمام این موارد، هفته آینده احتمالاً انتشار گزارش CPI ایالات متحده برای ماه اکتبر در روز سهشنبه در کانون توجه خواهد بود. انتظار میرود که نرخ اصلی CPI از ۳.۷ درصد به ۳.۳ درصد سالانه و نرخ هسته CPI از ۴.۱ درصد به ۴.۰ درصد سالانه کاهش یابد. با توجه به اینکه گزارش PMI برای ماه اکتبر حاکی از کاهش فشارهای قیمتی بود، ریسکهای تورمی ممکن است به سمت نزول متمایل شوند و با کاهش مجدد قیمت نفت نسبت به سال گذشته، تورم اصلی میتواند تا پایان سال به کاهش خود ادامه دهد.

مقایسه تورم ایالات متحده با تغییر در قیمت نفت خام: کاهش قیمت نفت، ریسکهای نرخ اصلی تورم را به سمت نزول متمایل میکند

این موضوع میتواند به اعتقاد سرمایهگذاران مبنی بر عدم افزایش بیشتر نرخ بهره و چندین بار کاهش آن در سال آینده اعتبار بیشتری بدهد و در نتیجه باعث تضعیف دلار شود. با این حال، تا زمانی که دادههای مربوط به رشد اقتصادی همچنان نشان دهند که اقتصاد ایالات متحده عملکرد بهتری نسبت به همتایان اصلی خود دارد، هر گونه عقبنشینی در دلار ممکن است تنها یک اصلاح قیمتی باشد. این نظریه میتواند هر چه بیشتر مورد تأیید قرار بگیرد اگر انتشار آمار خردهفروشی در روز چهارشنبه و تولیدات صنعتی در روز پنجشنبه برای ماه اکتبر همچنان حاکی از انعطافپذیری اقتصاد ایالات متحده باشند.

دادههای اشتغال و CPI انگلستان سرنوشت پوند را رقم خواهند زد

بریتانیا نیز هفته آینده در روز چهارشنبه دادههای تورمی خود را منتشر میکند. پیشبینی میشود که نرخ اصلی CPI از ۶.۷ درصد به ۴.۹ درصد سالانه و نرخ هسته از ۶.۱ درصد به ۵.۶ درصد سالانه کاهش یافته باشند. با این وجود، بر اساس گزارش PMI، افزایش قیمتها توسط شرکتها به بالاترین حد سه ماهه در ماه اکتبر رسیدند. بنابراین، برخلاف دادههای CPI ایالات متحده، ممکن است پیرامون نرخ تورم بریتانیا ریسکهای صعودی وجود داشته باشد. انتشار گزارش اشتغال در روز سهشنبه برای ماه سپتامبر نیز میتواند حائز اهمیت باشد، زیرا میانگین درآمد هفتگی ممکن است نگاهی اجمالی به روند تورم در ماههای آتی ارائه دهد.

مقایسه رشد درآمد در بریتانیا با تورم: رشد بالای دستمزدها میتواند منجر به تورم بالاتر شود

هفته گذشته، بانک مرکزی انگلستان نرخ بهره را ثابت نگه داشت، اما خاطرنشان کرد که در صورت وجود شواهدی از پایداری فشارهای تورمی، مایل به افزایش بیشتر نرخ بهره است. با این حال، سرمایهگذاران تنها ۱۵ درصد احتمال میدهند که نرخ بهره یک بار دیگر افزایش پیدا کند. بنابراین، دادههایی که به تورمی چسبندهتر از انتظارات قبلی، اشاره میکنند میتوانند این احتمال را افزایش دهند، اما حتی اگر چنین کاری نکنند، ممکن است سرمایهگذاران را ترغیب کنند که مقدار کاهش نرخ بهره پیشبینیشده برای سال آینده را چند درصدی کاهش دهند. البته نه به دلیل چشمانداز اقتصادی بهتر، بلکه به دلیل ترس از این که کاهش گسترده نرخ بهره برای حمایت از اقتصاد ممکن است منجر به از کنترل خارج شدن تورم شود، که به نوبه خود میتواند منجر به آسیبهای اقتصادی عمیقتر شود. اگر این را با تورم پایینتر ایالات متحده ترکیب کنیم، میتواند به جفت ارز GBPUSD کمک کند تا به بالای مقاومت مهم ۱.۲۳۱۰ بازگردد و شاید بالاتر از میانگین متحرک ۲۰۰ روزه خود قرار گیرد. آمار خردهفروشی انگلستان برای ماه اکتبر نیز در روز جمعه منتشر میشود.

هفتهای پرنوسان برای دلار استرالیا، و انتشار گزارش GDP برای ژاپن

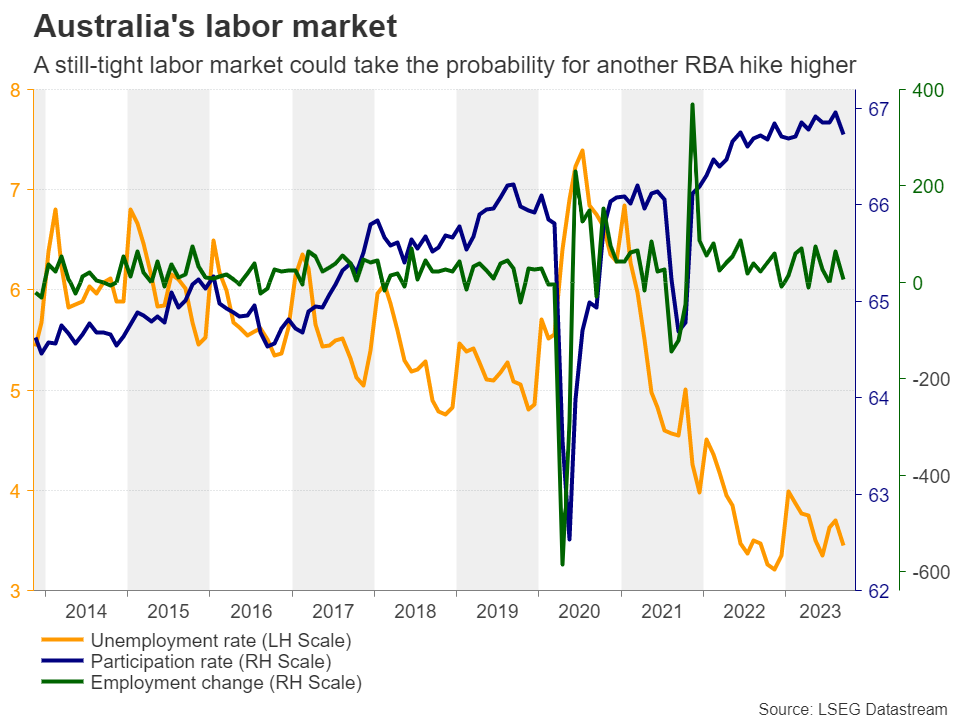

این هفته پس از افزایش داویش نرخ بهره توسط بانک مرکزی استرالیا و انتشار دادهها و تحولاتی که بر نگرانیها در مورد چشمانداز اقتصادی چین افزوده است، دلار استرالیا تحت فشار قرار گرفت. احتمال یک افزایش نرخ بهره دیگر در نشست ماه دسامبر مثل شیر یا خط کردن است، بنابراین معاملهگران به دنبال سرنخی در گزارش اشتغال استرالیا برای ماه اکتبر که در روز پنجشنبه منتشر میشود خواهند بود. با توجه به اینکه نرخ بیکاری در پایینتر سطح تاریخی خود قرار دارد، اما بازار کار همچنان با کمبود نیروی کار مواجه است. دادههای ماه سپتامبر حاکی از یک کاهش نسبی بودند، اما اگر دادههای هفته آینده حاکی از افزایش داشته باشند، احتمال افزایش نرخ بهره در ماه دسامبر ممکن است افزایش یابد و دلار استرالیا میتواند قدرت بگیرد.

نمودار بازار کار استرالیا: ادامه مشکل کمبود نیروی کار میتواند احتمال یک افزایش نرخ بهره دیگر را بالاتر ببرد

با این حال، اگر دادههای چین که در روز قبل (چهارشنبه) منتشر خواهند شد بر مشکلات پیرامون دومین اقتصاد بزرگ جهان بیفزایند، هر گونه رشد در دلار استرالیا میتواند محدود و کوتاهمدت باشد. روز چهارشنبه در تقویم اقتصادی برای چین، آمار تولیدات صنعتی، آمار خردهفروشی و گزارش سرمایهگذاری در داراییهای ثابت همگی برای ماه اکتبر منتشر خواهند شد.

نمودار GDP چین، آمار تولیدات صنعتی و آمار خردهفروشی: اگر دادهها بر نگرانیها پیرامون اقتصاد چین اضافه کنند، دلار استرالیا تحت فشار قرار خواهد گرفت

قرار است GDP اولیه ژاپن برای سه ماهه سوم در روز چهارشنبه منتشر شود. بر اساس نظرسنجی انجام شده توسط رویترز، اقتصاد ژاپن احتمالا در طول سه ماهه منقبض شده است و اولین انقباض در چهار فصل گذشته است. بسیاری از تحلیلگران بر این باورند که بانک مرکزی ژاپن در سال آینده سیاست فوقالعاده تسهیلی خود را کنار میگذارد، اما اگر GDP منفی باشد میتواند چالشی برای برنامههای بانک مرکزی ژاپن باشد و شاید معاملهگران را وادار به فروش ین کند.