هفته پیش رو

- همه نگاهها به گزارش CPI ایالات متحده و صورتجلسه نشست فدرال رزرو خواهد بود

- آیا این دو رویداد کلیدی به رشد بازده اوراق قرضه و دلار آمریکا کمک خواهند کرد یا برعکس؟

- گزارش تورم چین و آمار رشد اقتصادی انگلستان نیز مورد توجه بازارها خواهد بود

- دوشنبه نیز بانکها در آمریکا تعطیل هستند در نتیجه به غیر این چند رویداد مهم، هفته نسبتاً آرامی خواهد بود

نرخ CPI اصلی در ایالات متحده ممکن است دوباره افزایش یابد

از آنجایی که گمانهزنیها در مورد اینکه آیا فدرال رزرو یک بار دیگر نرخ بهره را افزایش خواهد داد یا خیر روز به روز داغتر میشود، در نتیجه آخرین گزارش شاخص قیمت مصرفکننده (CPI) ایالات متحده مهمترین رویداد هفته آینده خواهد بود. تصمیم بعدی FOMC در مورد نرخ بهره کمتر از چهار هفته دیگر است، از طرفی هم مسیر پیش روی اقتصاد ایالات متحده با وجود دادههای متناقض مبهم است، در نتیجه این حس به سیاستگذاران و معاملهگران دست میدهد که انگار چشم بسته در حال رانندگی هستند.

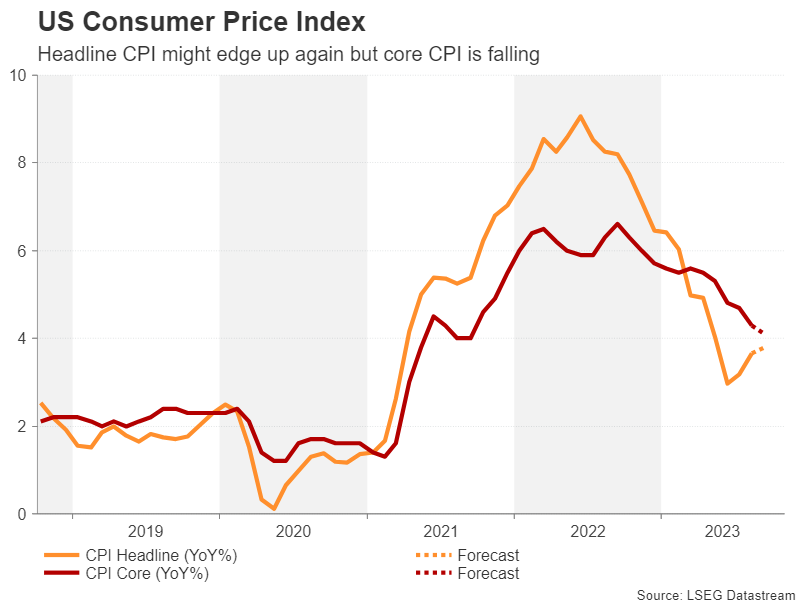

انتشار گزارش CPI آمریکا برای ماه سپتامبر در روز پنجشنبه میتواند تا حدودی این ابهامات را از بین ببرد، یا اینکه برعکس ممکن است این سردرگمی را تشدید کند. گزارش CPI اصلی در دو گزارش قبلی افزایش یافت و در ماه آگوست به ۳.۷ درصد سالانه رسید. جهش اخیر در قیمت بنزین عامل اصلی این افزایش بود و رشد ماهانه در CPI افزایش یافت و به ۰.۶ درصد در ماه آگوست رسید.

نمودار شاخص قیمت مصرفکننده ایالات متحده: احتمال افزایش جزئی CPI اصلی وجود دارد، اما CPI هسته در حال کاهش است

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

پیشبینیها حاکی از افزایش جزئی CPI در ماه سپتامبر به ۰.۳ درصد ماهانه هستند، اما انتظار میرود نرخ سالانه این رقم افزایش بیشتری داشته و به ۳.۸ درصد رسیده باشد.

بازارها ممکن است اینگونه تفسیر کنند که اثرات ناشی از افزایش قیمت انرژی در حال کاهش است، بنابراین اگر نرخ CPI بالاتر از انتظارات نباشد، احتمالاً شاهد واکنش منفی از طرف بازارها نخواهیم بود.

با این حال، تورم CPI هسته نیز به همان اندازه میتواند حائز اهمیت باشد، زیرا هرگونه تغییرات ناشی از افزایش قیمت مواد غذایی و انرژی را محاسبه نمیکند. تورم CPI هسته در طول ۱۲ ماه گذشته به طور پیوسته در حال کاهش بوده است و پیشبینی میشود که در ماه سپتامبر نیز کاهش یافته باشد و به ۴.۱ درصد سالانه برسد. اگر اینگونه شود این دیدگاه را که فشارهای تورمی در حال کاهش هستند، تقویت میکند.

آیا در صورتجلسه نشست فدرال رزرو دوباره بر لحن هاوکیش فدرال رزرو تاکید میشود؟

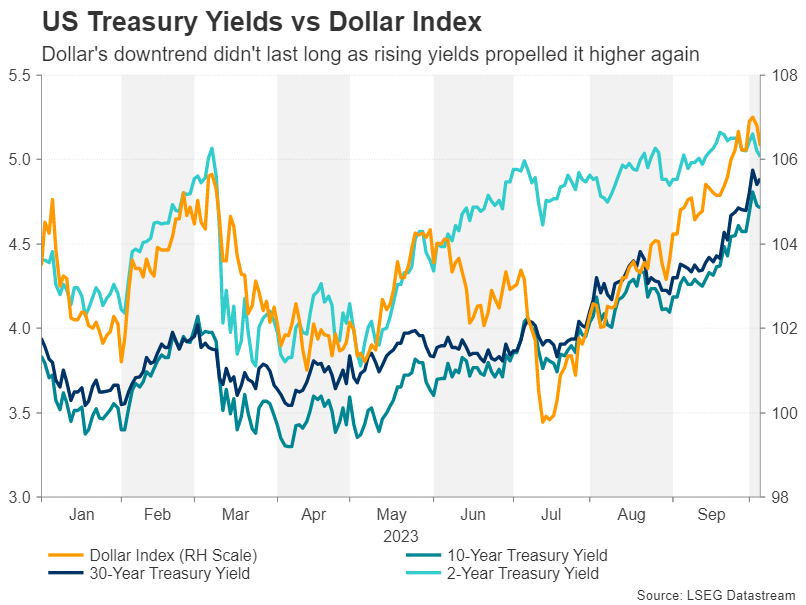

حال و هوای بازارها تحت تأثیر شاخص قیمت مصرفکننده و صورتجلسه نشست فدرال رزرو خواهند بود که هر دو در روز چهارشنبه منتشر خواهند شد. شاید فدرال رزرو در نشست قبلی خود نرخ بهره را افزایش نداده و آن را بدون تغییر نگه داشته باشد، اما از آن زمان لحن بسیاری از اعضای فدرال رزرو بقدری هاوکیش بوده است که باعث شده بازده اوراق قرضه آمریکا به بالاترین حد خود در این چرخه جدید افزایش پیدا کند.

مقایسه بازده اوراق قرضه ایالات متحده و شاخص دلار: روند نزولی دلار خیلی زود به پایان رسید چراکه رشد بازده اوراق قرضه آمریکا دوباره دلار را به سمت بالا سوق داد

بازده اوراق قرضه ۱۰ ساله سهشنبه گذشته برای مدت کوتاهی به سقف ۱۶ ساله خود یعنی ۴.۸۸ درصد رسید و باعث شتاب گرفتن دلار آمریکا شد. در صورتجلسه هفته آینده، سرمایهگذاران احتمالاً نگرانیهای مربوط به کاهش رشد اقتصاد را در مقابل ترس از افزایش مجدد تورم مورد بررسی قرار خواهند داد. اگر اعضای فدرال رزرو بیشتر از اینکه نگران کاهش رشد اقتصاد باشند، نگران تورم چسبنده باشند، بازده اوراق قرضه میتواند خود را به سقفهای جدیدی برساند. با این حال، هر گونه رشد در بازده اوراق قرضه و دلار آمریکا پایدار نخواهد بود مگر اینکه گزارش CPI بالاتر از انتظارت باشد.

در نهایت، نظرسنجی اولیه احساسات مصرفکننده دانشگاه میشیگان در روز جمعه منتشر خواهد شد که مباحث مربوط به انتظارات تورمی بخصوص، مورد توجه قرار خواهند گرفت.

اقتصاد بریتانیا نه خیلی ضعیف است نه به اندازه کافی قوی

پوند انگلستان اخیراً با ترکیبی از احیای دوباره دلار آمریکا، انحراف غیرمنتظره بانک مرکزی انگلستان به سمت یک سوگیری داویش و چشمانداز ناامیدکننده برای اقتصاد بریتانیا ضربه سنگینی خورده است. در این فرآیند، پوند انگلستان جایگاه خود را به عنوان بهترین ارز سال در عرصه فارکس از دست داد.

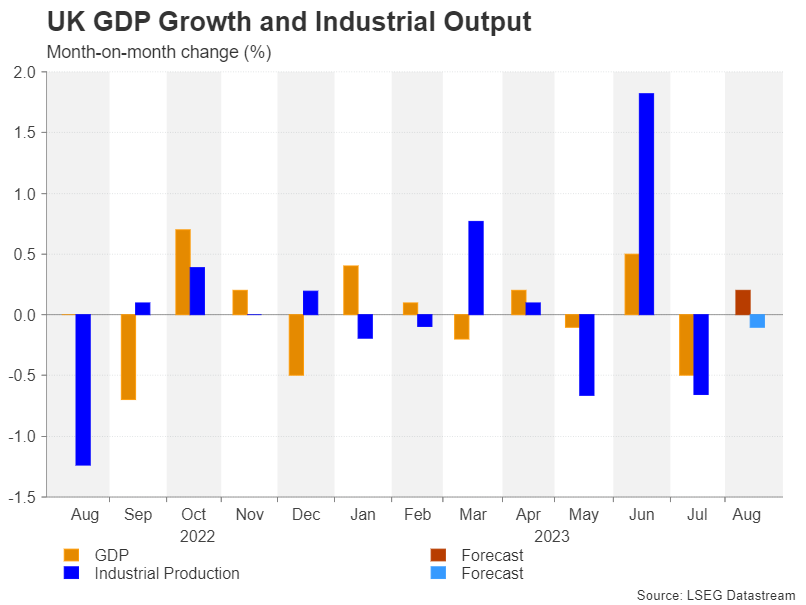

با این حال، شرایط اقتصادی بریتانیا کاملاً ناامیدکننده نیست. اداره آمار ملی اخیراً اصلاحاتی را در محاسبات تولید ناخالص داخلی خود منتشر کرده است و اکنون تخمین زده میشود که اقتصاد بریتانیا ۱.۸ درصد بزرگتر از قبل از همهگیری شده است، در تخمین قبلی پیشبینی شده بود که اقتصاد ۰.۲ درصد کوچکتر خواهد شد، این تخمین جدید، بریتانیا را نسبت به همتایان اصلی خود در اروپا، در موقعیت بدتری قرار نمیدهد. علاوه بر این، شاخص PMI بحش خدمات برای سپتامبر در قرائت نهایی مورد بازنگری قرار گرفت و افزایش زیادی پیدا کرد، در نتیجه نگرانیها در مورد یک رکود قریب الوقوع را کاهش داد.

نمودار مقایسه رشد تولید ناخالص داخلی بریتانیا و تولیدات صنعتی: تغییرات ماهانه (به درصد)

با این حال، پوند قادر نبوده است دوباره جایگاه خود را پس بگیرد. این نشان میدهد که سرمایهگذاران نسبت به پتانسیل رشد اقتصاد بریتانیا خیلی امیدوار نیستند و مزیت اصلی پوند در برابر دلار آمریکا قبل از تصمیم غافلگیرکننده بانک مرکزی انگلستان برای توقف در افزایش نرخ بهره، این بود که انتظار میرفت نرخ بهره انگلستان بالاتر از نرخ بهره آمریکا برود.

بنابراین، انتشار سیلی از دادههای اقتصادی در روز پنجشنبه که شامل نرخ ماهانه GDP، آمار تولیدات صنعتی، و تراز تجاری میشوند، بعید است تأثیر قابلتوجهی بر چشمانداز کوتاهمدت پوند، به جز یک واکنش جزئی، داشته باشند. تا زمانی که سناریوی یک فرود نرم، سناریوی اصلی برای اقتصاد ایالات متحده باقی بماند، یا باید شاهد مجموعهایی از شگفتیهای صعودی در شاخصهای رشد بریتانیا باشیم یا شگفتیهای نزولی در تورم، اینگونه ریسکهای رکود تورمی که دست و پای پوند را بستهاند از بین میروند.

داراییهای ریسکی به امید بهبود اقتصاد چین

امید دیگر برای ارزهایی که به شدت توسط دلار آمریکا آسیب دیدهاند این است که چرخشی در سنتیمنت ریسکپذیری رخ بدهد. به ویژه، ارزهای ریسکی مانند دلار استرالیا ممکن است بتوانند مقداری از ضررهای اخیر خود را در صورت انتشار دادههای مثبت از چین جبران کنند. با این حال، پیشبینیها حرف از چیز دیگری میزنند.

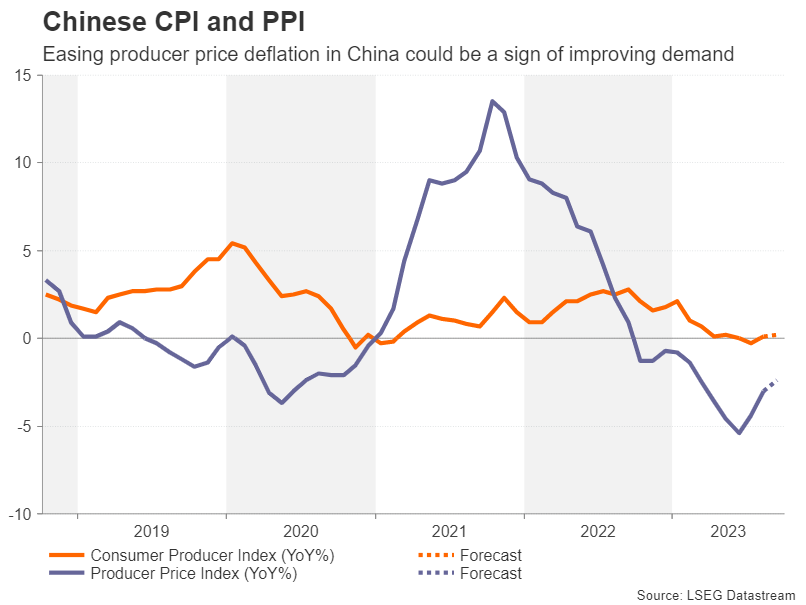

انتظار میرود شاخص قیمت تولیدکننده در چین ۲.۴ درصد سالانه در ماه سپتامبر در مقایسه با ۳.۰ درصد در آگوست کاهش یابد که نشاندهنده بهبود خفیف تقاضا برای کالاهایی است که از کارخانههای چینی خارج میشوند. در همین حال، پیشبینی میشود که نرخ سالانه CPI تنها به صورت جزئی به ۰.۲ درصد افزایش یابد.

شاخص CPI و PPI چین: کاهش افت بیشتر قیمت تولیدکننده در چین میتواند نشانهای از بهبود تقاضا باشد

دادههای اقتصادی که در روز جمعه منتشر میشوند شامل نرخ تراز تجاری نیز خواهند شد، که پیشبینی میشود صادرات در ماه سپتامبر ۸.۳ درصد سالانه کاهش داشته باشند، اگر اینگونه شود یعنی برای پنجمین ماه متوالی این رقم کاهش بافته است.

هر گونه نشانه امیدوارکننده از بهبود اقتصاد چین نیز به بازار سهام و همچنین قیمت نفت خام، که در هفته گذشته کاهش یافت، کمک خواهد کرد.

در غیاب هرگونه رویداد مهم دیگری، حتی یورو نیز از هرگونه خبر مثبت در مورد اقتصاد چین سود خواهد برد. بانک مرکزی اروپا قرار است صورتجلسه نشست خود در ماه سپتامبر را در روز پنجشنبه منتشر کند، اما تردیدهایی وجود دارد که آیا این صورتجلسه تأثیر زیادی بر بازارها خواهد داشت یا خیر.

سیاستگذاران بانک مرکزی اروپا پس از جلسه بسیار فعال بودهاند و نظرات زیادی را ارائه کردهاند و اخیراً به نظر میرسد اعضای داویش بانک مرکزی اروپا صریحاً خواهان توقف در افزایش نرخ بهره شدهاند. بنابراین، این احتمال وجود دارد که حتی اگر صورتجلسه نشست بانک مرکزی اروپا سوگیری انقباضی خود را حفظ کند، سرمایهگذاران دیگر توجهی به آنها نخواهند کرد.

منبع: XM

بیشتر بخوانید: