افزایش ارزش دلار موضوعی است که اخیرا در میان سرمایهگذاران مطرح شده است. آیا دلار پس از رسیدن به اوج خود در اکتبر ۲۰۲۲، وارد فاز نزولی شده است یا دوباره میتواند قدرت سابق را پس گرفته و افزایش یابد؟ خاطره سه ماهه چهارم سال ۲۰۲۲ هنوز در خاطر سرمایهگذاران هست. زمانی که شاخص دلار از اوج تاریخی خود حدود ۸ درصد کاهش یافت. اما شاخص دلار تقریبا نیمی از این کاهش را پس گرفته است.

اکنون سوال این است که آیا در ادامه سال جاری باید منتظر کاهش دوباره شاخص دلار باشیم یا دلار افزایش بیشتری پیدا خواهد کرد.

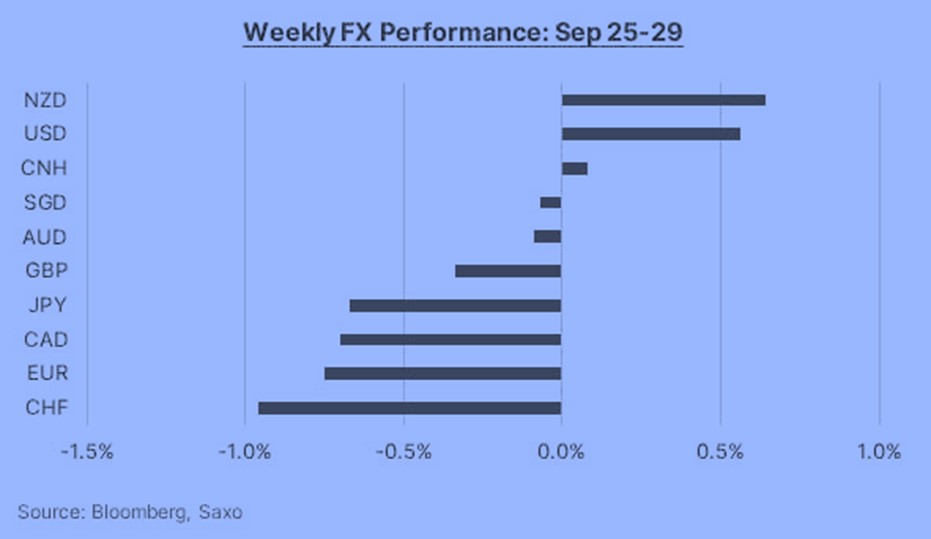

دلار آمریکا در هفته پایانی سپتامبر، یازدهمین هفته متوالی با رشد را پشت سر گذاشت. بدین ترتیب شاخص DXY تنها در ماه سپتامبر افزایش ۲.۵ درصدی را تجربه کرده است (بهترین ماه از ماه مه تاکنون) و در سه ماهه سوم نیز بیش از ۳ درصد رشد کرده است. این افزایش به دلایلی بوده است که در ادامه ذکر خواهد شد و به نظر میرسد همچنان در سه ماهه چهارم نیز به حمایت از دلار ادامه دهند.

یکی از مهمترین دلایل رشد اخیر دلار آمریکا ایجاد روایت بلندمدت در زمینه نرخ بهره است که منجر به افزایش بازده اوراق بلند مدت خزانهداری آمریکا شده است. این موضوع عموما به خاطر آخرین دادههای دات پلات است که نشان داد برای سال ۲۰۲۳ یک افزایش دیگر در نرخ بهره وجود خواهد داشت و همچنین کاهش نرخ بهره را تا اواخر سال آینده به تعویق انداخت.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

افزایش اخیر قیمت نفت نیز چشمانداز کلان را پیچیدهتر کرده است چرا که انتظارات تورمی را افزایش داده و هزینههای مصرف کننده را تحت تاثیر قرار میدهد. این بدان معناست که بانکهای مرکزی همچنان انعطافپذیری خود را برای افزایش مجدد نرخ بهره حفظ میکنند. خصوصا اگر اثرات ثانویه و ثالثیه را در اثر افزایش قیمت نفت در ماههای آینده مشاهده کنند.

[ihc-hide-content ihc_mb_type=”show” ihc_mb_who=”reg” ihc_mb_template=”۱″ ]

در این میان ریسک رکود تورمی منطقه یورو را تحت تاثیر قرار داده است. اقتصاد آلمان همچنان تحت فشار است و افزایش کسری بوده در ایتالیا باعث شده است که تفاوت میان بازده اوراق ۱۰ ساله آلمان و ایتالیا در هفته گذشته به ۲۰۰ نقطه پایه برسد. از لحاظ تاریخی این سطح همیشه نگرانیهای زیادی را در بانکداران مرکزی منطقه یورو ایجاد کرده است. تفاوت بازده اوراق ۱۰ ساله آلمان و ایتالیا همواره به عنوان نوعی سنجه برای درستی سیاستهای پولی بانک مرکزی و وضعیت مالی منطقه یورو در نظر گرفته میشود. همین وضعیت البته با شدت کمی کمتر برای انگلستان صادق است. در زیر تفاوت PMIهای منطقه یورو (رنگ سبز، ایالات متحده (رنگ آبی) و انگلستان (رنگ نارنجی) را مشاهده میکنید.

ریسکهای بازار املاک چین نیز بار دیگر به تیری خبرها تبدیل شده است و شاخص PMI در ماه سپتامبر نیز بهبود ضعیفی را تجربه کرد. شاخصهای PMI خدمات و تولید از Caixin برای ماه سپامبر فشار بر بخش خصوصی و صادرکنندگان را برجسته کرد و نشان داد که انتظار برای رشد چرخهای قابل توجه دشوار است.

با بدتر شدن چشمانداز اقتصاد ایالات متحده و بدتر شدن چشمانداز سهام، تقاضا برای دلار آمریکا به عنوان دارایی امن افزایش مییابد. همچنین با توجه به نرخ بالای بازده اوراق ایالات متحده، معاملات حملی نیز برجسته شده که منجر به افزایش تقاضا برای دلار آمریکا شده است.

با توجه به اینکه پوزیشنهای خرید برای دلار آمریکا در حال افزایش است، این سوال پیش آمده است که آیا ممکن است در سال ۲۰۲۳ نیز مانند سه ماهه چهارم سال ۲۰۲۲ شاهد افت دلار آمریکا باشیم؟ شواهدی در رد این مدعا وجود دارد.

اول اینکه افزایش ارزش دلار در سال ۲۰۲۲ عمدتا به خاطر ریسکگریزی پس از حمله روسیه به اوکراین بود. این ویژگی سمت چپ دلار است که معمولا چسبندگی کمی دارد. در مقابل دستاوردهای امسال با توجه به عملکرد بهتر اقتصاد ایالات متحده به دست آمده است.

رشد دلار در سال جاری بسیار منظمتر بوده به طوری که شاخص DXY از ابتدای سال تا به امروز تنها ۲.۶ درصد رشد کرده است در حالی که از ژانویه تا سپتامبر سال ۲۰۲۲ شاهد افزایش ۱۷ درصدی شاخص دلار بودیم.

در پایان، سپتامبر ۲۰۲۲، قیمتگذاری بازار افزایش ۱۵۰ نقطه پایهای نرخ بهره را نشان میداد که با کاهش تورم، انتظارات بازار زیر سوال رفت. اما امروز بازارها حدود ۷۵ نقطه پایه کاهش نرخ بهره در سال ۲۰۲۴ را پیشبینی میکنند در حالی که نمودار دات پلات کاهش ۵۰ نقطه پایهای را نشان میدهد بنابراین قیمتگذاری مجدد بر روی داویش بودن فدرال رزرو میتواند محدود باشد.

بنابراین چه چیزی میتواند منجر به کاهش قدرت دلار آمریکا شود؟

ما همچنان باید شاخصهای اقتصادی ایالات متحده مانند نظرسنجی PMI یا دادههای بازار کار را دنبال کنیم. هرگونه وخامت در حرکت اقتصادی ایالات متحده میتواند بر روایت غالب در مورد قدرت اقتصاد ایالات متحده و پتانسیل افزایش بازده بلندمدت تاثیر بگذارد.

افزایش ارزش دلار برای سیاستگذاران چینی و ژاپنی نگران کننده باشد. این مساله میتواند تهدید سیاستهای مداخلهای را افزایش دهد. اگرچه مداخلات یکجانبه به ندرت مفید است اما تهدید یک مداخله هماهنگ را نمیتوان رد کرد. چنین چیزی میتواند به سرعت ارزش دلار را کاهش دهد.

یکی دیگر از نگرانیها مربوط به بخش مالی است. در زمانی که فدرال رزرو در حال کاهش ترازنامه خود با سرعت ۱۲۰ میلیارد دلار در ماه است، سپردهها با نرخ بیسابقهای در حال فرار از بخش بانکی هستند. این مساله میتواند زیانهای محقق نشده بزرگی را به شبکه بانکی وارد کند.

میدانیم که در اقتصادهای سرمایهداری مدرن همه چیز با بدهی و وام کار میکند. بنابراین اگر شاهد وحشت دیگری در شبکه بانکی باشیم، ممکن است روایت قدرت اقتصادی ایالات متحده با نگرانی مواجه شود. اگرچه همانطور که در ماه مارس دیدیم، این موضوع لزوما به معنای کاهش ارزش دلار نخواهد بود.

تحلیل تکنیکال دلار آمریکا

با توجه به نمودار هفتگی، شاخص دلار آمریکا داخل یک کانال صعودی بسیار خوب قرار گرفته است. کانالی که یک افزایش ۱۲ هفتهای را نشان میدهد که به خوبی سوگیری صعودی در میان سرمایهگذاران ایجاد کرده است.

از نظر سطوحی که باید دنبال شود، مقاومت قبلی که به حمایت تبدیل شده، در ۱۰۵.۹۰ میتواند جلوی هرگونه ریزش را بگیرد. اگر این سطح از بین برود سطح ۱۰۴.۵۰ میتواند با دینامیک مشابه، ظاهر شود.

با توجه به اینکه کانال صعودی نسبتا باریک است، از این منظر نمیتوان سطوح مناسبی را مشاهده کرد. اما با رسم فیبوناچی اصلاحی بر روی پولبک ۲۰۲۲-۲۰۲۳ میتوان سطوح ۱۰۷.۲۰ (۵۰ درصد)، ۱۰۹.۰۰ (۶۱.۸ درصد)، یا حتی ۱۱۱.۵۰ (۷۸.۶ درصد) را در نظر گرفت.