ضدتورمزدایی در اقتصاد آمریکا

با وجود نشانههای اخیر کاهش تورم در ایالات متحده، سرعت کاهش به طرز ناامیدکنندهای کند بوده است. آخرین دادههای اداره آمار کار (BLS) نشان میدهد که شاخصهای کل و هسته شاخص قیمت مصرفکننده (CPI) کمتر از حد انتظار کاهش یافتهاند.

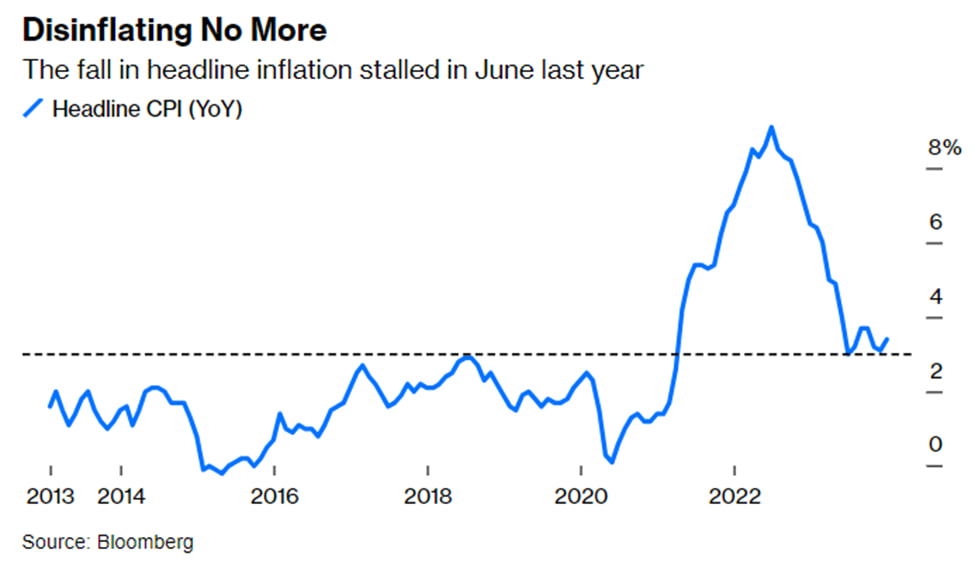

در واقع، تورم کل مستعد نوسانات ناشی از اثرات پایه و قیمتهای بیثبات مواد غذایی و سوخت است، اما همچنان به طور گسترده مورد بررسی دقیق و حساسترین شاخص سیاسی قرار دارد. همانطور که بن هانت از تئوری اپسیلون اشاره میکند، این معیار کلیدی تورم در ژوئن گذشته به پایینترین حد خود رسید و از آن زمان تا کنون افزایش یافته است. به گفته وی، تورم حتی در پایینترین سطح خود، بالاتر از سطوحی بود که در سالهای قبل از همهگیری مشاهده میشد.

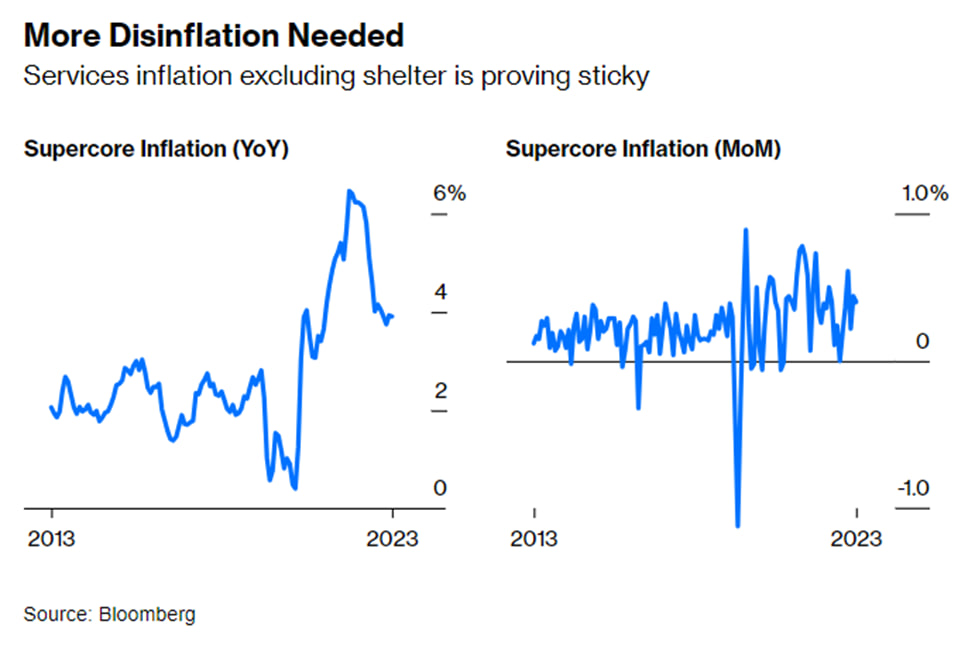

فدرال رزرو نباید برای هدیات موضع پولی خود، تنها به دادههای شاخص قیمت مصرفکننده متکی باشد. در عوض، باید روی معیار دقیقتری به نام تورم ابرهسته (Supercore) تمرکز کند که هزینههای مسکن را از بخش خدمات حذف میکند. این معیار بیشتر نشاندهنده روندهای تورم زمینهای در یک اقتصاد است و کمتر تحت تأثیر عوامل موقتی مانند اثرات پایه قرار میگیرد. تورم ابرهسته در ماههای اخیر سرسختانه بالا بوده که نشان میدهد روند کاهش تورم متوقف شده است.

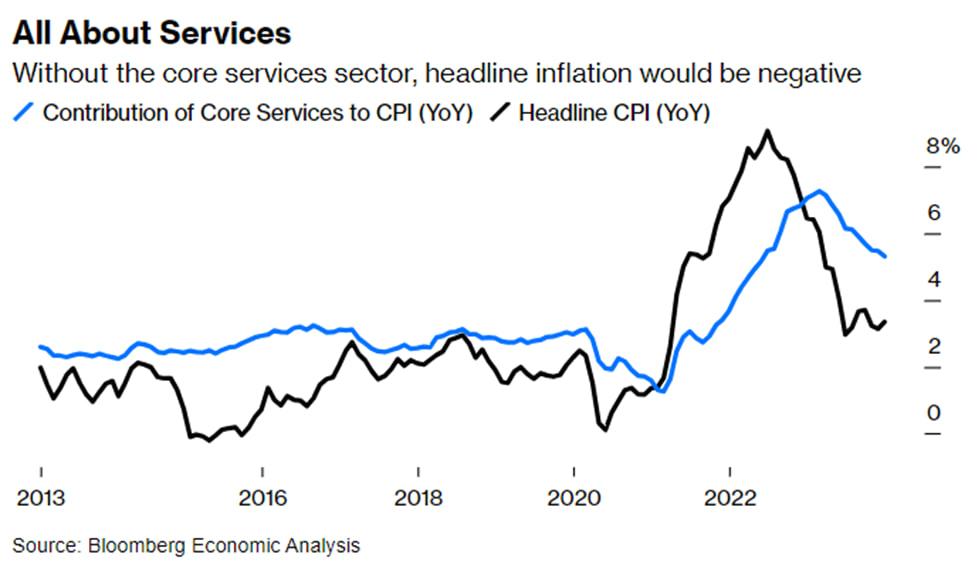

با توجه به اینکه خدمات هسته در حال حاضر محرک اصلی تورم بوده و در سطوح بالا باقی مانده است، باقی اجزا CPI تا حدی به صفر نزدیک شدهاند.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

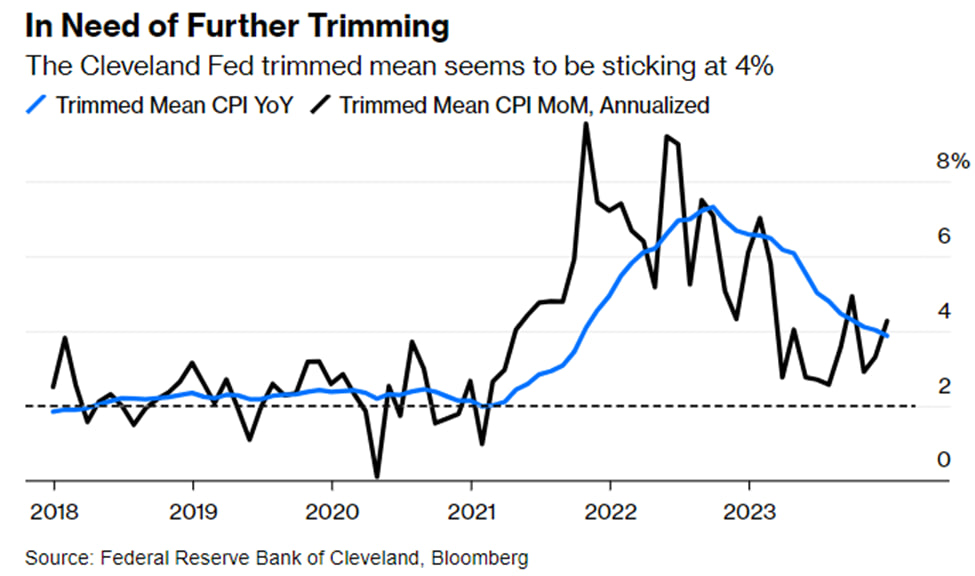

معیار تورمی فدرال رزرو کلیولند که به طور گسترده مورد علاقه آماردانان قرار گرفته است، با حذف تغییرات شدید قیمتها، معیار قابل اعتمادی از تورم هسته زمینهای ارائه میدهد. در حالی که کاهش نرخ سالانه این شاخص تورم ادامه دارد، سرعت آن به میزان قابل توجهی کاهش یافته است. همچنین دادههای ماه به ماه نشان میدهد که معیار تورمی فدرال رزرو کلیولند در دو ماه گذشته از پایینترین سطح اخیر خود، افزایش یافته است. در واقع، این موضوع نشان میدهد که روند کاهش تورم، اگرچه به طور کامل متوقف یا معکوس نشده است، اما با سرعت نامناسبی پیش میرود.

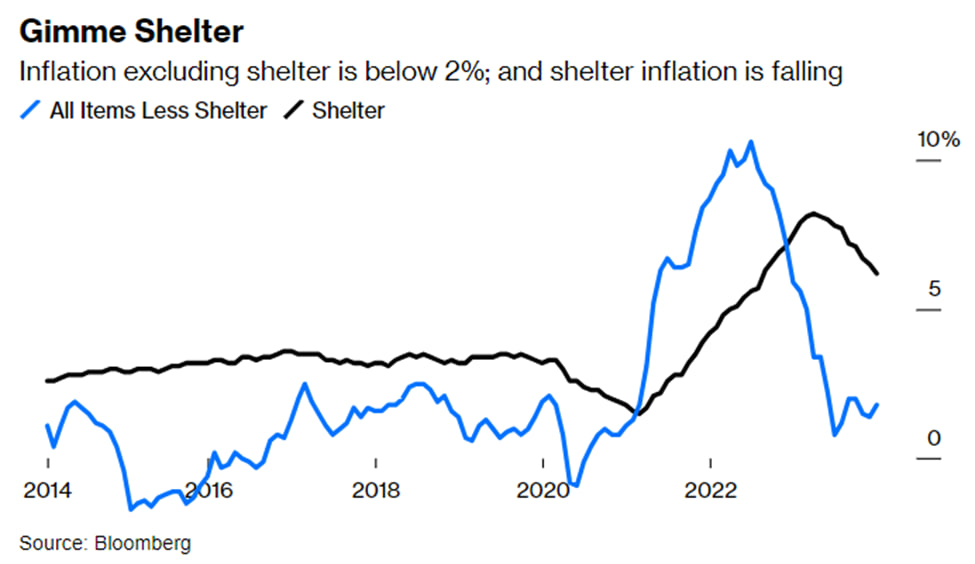

دلیلی برای خوشبینی وجود دارد که در درجه اول مربوط به روش مورد استفاده توسط اداره آمار کار برای محاسبه تورم بخش مسکن است. روش BLS تمایل به عقب ماندن از تغییرات واقعی در تورم اجارهبها دارد که منجر به برآورد شدن بیش از حد این نرخ میشود. شایان ذکر است که در حال حاضر تورم بدون احتساب مسکن به زیر ۲ درصد، هدف فدرال رزرو برای رشد قیمتها، کاهش یافته است. در همین حال، تورم مسکن نیز روندی نزولی در پیش گرفته و بر روند کاهش تورم کل تاکید میکند.

با توجه به پیشبینی کاهش سریعتر تورم و این باور غالب که اکنون رشد قیمتها مهار شده است، گزارش اخیر CPI آنطور که انتظار میرفت، دلگرمکننده نبود. در واقع، گزارش اخیر CPI نتوانست از استدلال برای کاهش نرخ بهره توسط فدرال رزرو حمایت کند. در عوض، گزارش اخیر CPI این نگرانیها را تایید میکند که مرحله نهایی کاهش تورم برای رسیدن به هدف ۲ درصدی فدرال رزرو، چالشبرانگیزترین مرحله خواهد بود.

تیفانی وایلدینگ، اقتصاددان در پیمکو، وضعیت فعلی را با ذکر این نکته خلاصه کرد که انتظار میرود روند کاهش تورم که ناشی از عادیسازی زنجیرههای تامین بود، به سرعت کمرنگ شود. با وجود کاهش تدریجی تورم مسکن، تورم خدمات هسته مقاوم است که عمدتا توسط رشد مداوم دستمزدها حمایت میشود. وایلدینگ معتقد است که این پسزمینه اقتصادی حاکی از آن است که روند کاهش تورم که به سرعت در سال ۲۰۲۳ در مقایسه با معیارهای تاریخی رخ داد، ممکن است در سال ۲۰۲۴ کندتر و پیچیدهتر باشد.

جف شولز از ClearBridge نیز در مورد گزارش اخیر CPI آمریکا اظهار داشت که روند کاهش تورم یک مسیر مستقیم رو به پایین را دنبال نخواهد کرد. شولز میگوید که فدرال رزرو قبل از آغاز چرخه تسهیل پولی، باید بیشتر صبر کند. شولز تاکید کرد که تورم کالاهای هسته پس از شش کاهش متوالی در این ماه، اندکی افزایش یافت. شولز نتیجهگیری کرد که گزارش اخیر CPI ممکن است فشار صعودی اندکی بر بازدهی اوراق قرضه بلندمدت خزانهداری آمریکا وارد کند و قیمتگذاری بازار مبنی بر کاهش نرخ بهره توسط فدرال رزرو را تعدیل نماید.

علیرغم این تحلیلها، بازدهی اوراق قرضه ۱۰ ساله در همان روز کاهش یافت که تا حدی تحت تأثیر نگرانیها در مورد قیمت نفت پس از اخبار مربوط به جنگ علیه حوثیها در دریای سرخ بود. در نهایت بازدهی اوراق قرضه ۱۰ ساله به زیر ۴ درصد رسید.

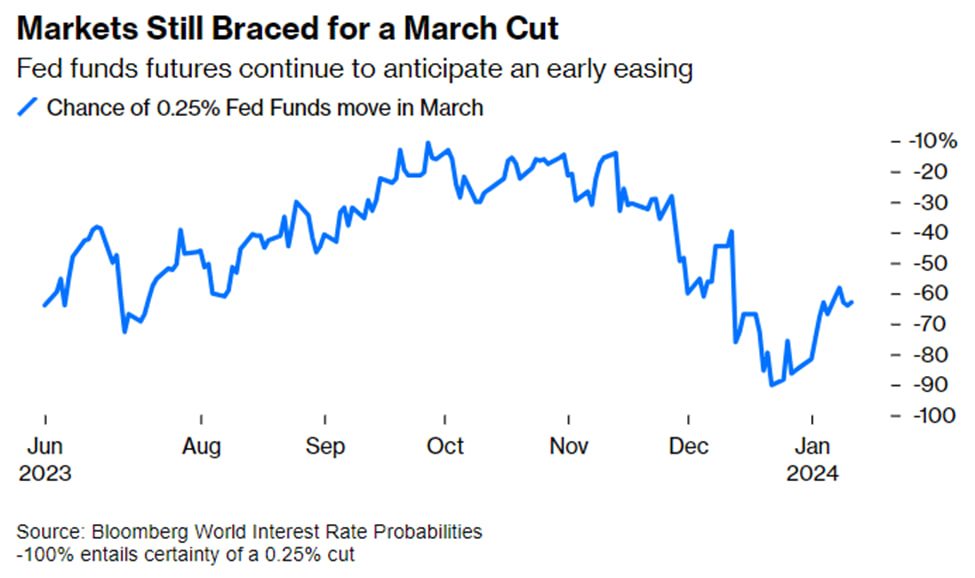

با توجه به اینکه تورم در حال حاضر بالاتر از هدف ۲ درصدی است، شروع چرخه کاهش نرخ بهره در اوایل ماه مارس توسط فدرال رزرو چالشبرانگیز به نظر میرسد. جالب اینجاست که با توجه به گزارش CPI اخیر که قویتر از انتظارات بود، بازار همچنان ۵ کاهش نرخ بهره را توسط فدرال رزرو قیمتگذاری میکند. اولین کاهش نرخ بهره به میزان ۰.۲۵ درصد خواهد بود و با احتمال ۶۳ درصد در مارس رخ خواهد داد. بد نیست بدانید که پس از اتخاذ یک لحن انباسطی توسط پاول، رئیس فدرال رزرو، در سخنرانی اخیر خود، این احتمال برای مدت کوتاهی از ۹۰ درصد فراتر رفت.

حرکات بازارها به شدت تحت تأثیر نحوه تفسیر سرمایهگذاران از رویکرد پولی فدرال رزرو است. اگر تصور شود که با وجود تورم بالاتر از هدف، فدرال رزرو مایل به کاهش نرخ بهره است و اگر این باور وجود داشته باشد که بانک مرکزی آمریکا از جو بایدن، رئیس جمهور ایالات متحده، برای تقویت اقتصاد قبل از انتخابات حمایت میکند، پس بدون توجه به دادههای اقتصادی اخیر، آغاز تسهیل پولی در مارس منطقی تلقی میگردد.

سرمایهگذاران ضعف اقتصاد آمریکا را پیشبینی میکنند؟

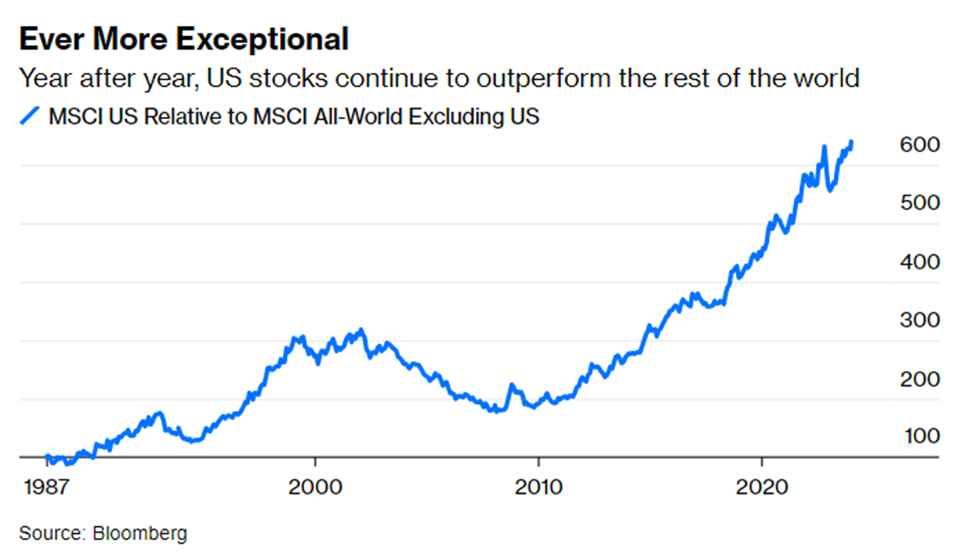

در حوزه بازارهای سهام، ایالات متحده استثناست. پس از بحران مالی جهانی، بازار سهام آمریکا سال به سال به طور مداوم از همتایان جهانی خود بهتر عمل کرده است. نمودار ارائهشده در زیر روند پایدار بازار سهام ایالات متحده را در پیشی گرفتن از سایر بازارهای بینالمللی نشان میدهد.

قدرت فعلی بازار سهام ایالات متحده نسبت به دیگر بازارها، یک امر همیشگی نیست. پس از ترکیدن حباب داتکام، بازار سهام ایالات متحده دورهای از رکود را تجربه کرد، به طوری که ارزش کل بازارهای سهام در اروپا حتی برای مدت کوتاهی با معیارهای خاص از آن فراتر رفت. بررسیها نشان میدهد با توجه به عملکرد قوی طولانیمدت و افزایش مداوم ارزشگذاریها در مقایسه با سایر کشورها، بازار سهام آمریکا در مسیر یک اصلاح بزرگ قرار دارد. شایان ذکر است علیرغم اینکه چنین استدلالهایی برای یک دهه ادامه داشته، اما بازار سهام ایالات متحده همچنان در روندی صعودی قرار دارد.

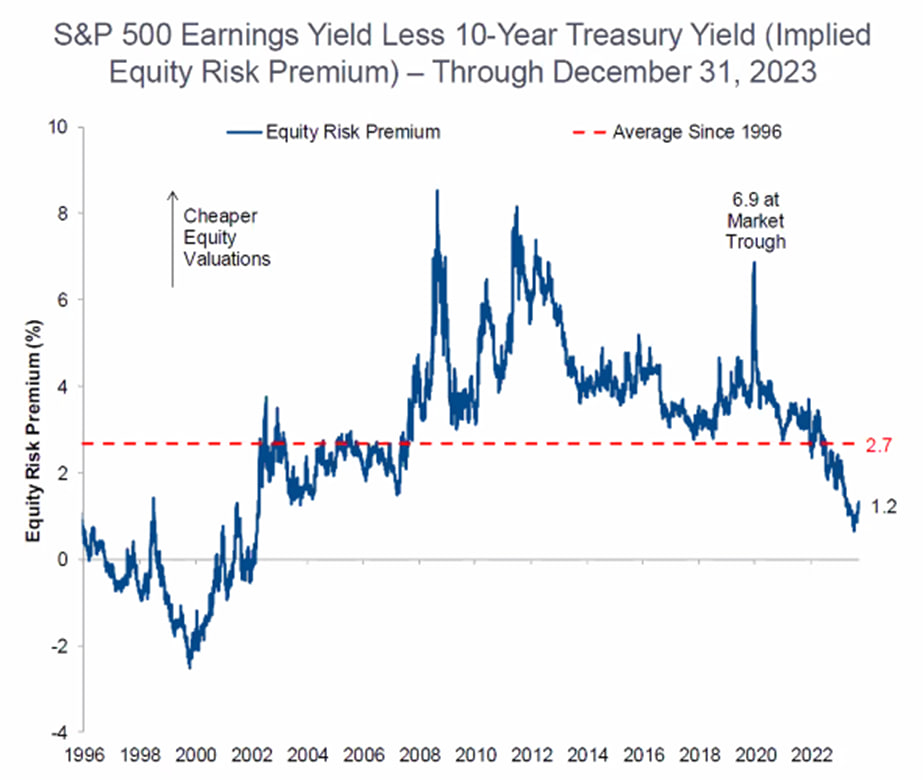

در همین حال، بانک سرمایهگذاری گلدمن ساکس از سال ۲۰۱۱، ماهیت گران بازار سهام ایالات متحده را نسبت به بازار اوراق قرضه، عملکرد تاریخی آن و سایر کشورها، تأیید کرده است. گلدمن ساکس معیار خود را از حق بیمه ریسک سهام ارائه میکند که نشان میدهد شاخص S&P 500 در گرانترین سطح خود در بیش از ۲۰ سال گذشته قرار گرفته است.

به عبارتی ساده، سرمایهگذاری در بازار سهام ایالات متحده طی دو دهه پیش یک تصمیم سودآور بوده است. بنابراین، خرید سهام زمانی که حق بیمه ریسک سهام پایین است، احتمالا یک راهبرد سرمایهگذاری مفید باشد. برای سرمایهگذارانی که دیدگاه بسیار بلندمدت دارند، روندهای تاریخی نشان میدهند که بازار سهام همیشه صعودی بوده است.

گلدمن ساکس به دلیل اتخاذ یک دیدگاه کوتاهمدت در تحلیل خود مورد انتقاد قرار گرفته است. نکته اصلی این است که زمانبندی خاصی در مورد خروج از بازار سهام آمریکا وجود ندارد. حتی اگر بازار سهام آمریکا روندی نزولی در پیش بگیرد، مجدد از باقی جهات سرمایهگذاران سود خواهند برد.

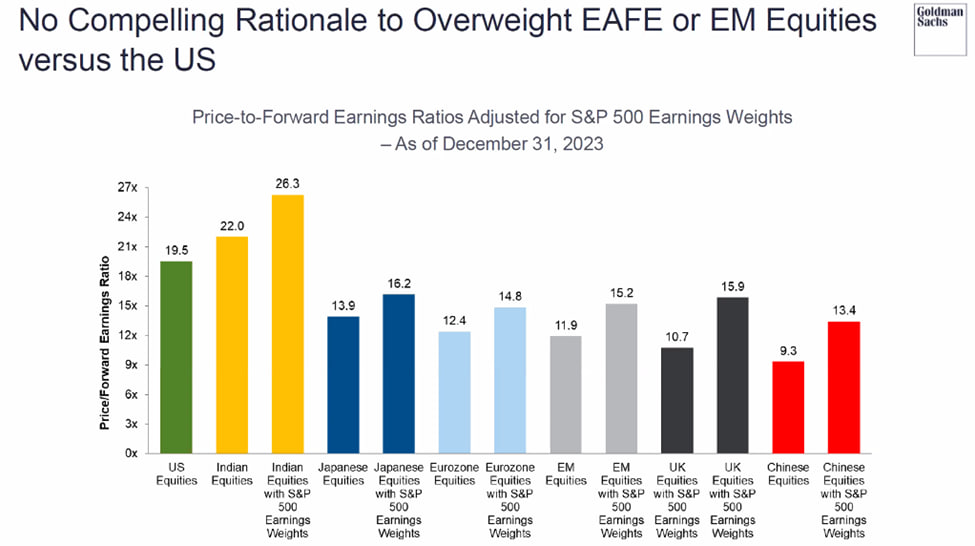

گلدمن ساکس با پرداختن به این استدلال که بیشتر بازارهای سهام دیگر، به جز هند، ارزانتر از ایالات متحده به نظر میرسند، این حقیقت را تأیید میکند، اما میگوید که اغراق نباید کرد. گلدمن ساکس تسلط شرکتهای فناوری بزرگ در ایالات متحده را به عنوان چیزی که آمریکا را از دنیا متمایز میکند عنوان مینماید. ایالات متحده دارای غولهای فناوری مانند گوگل و فیس بوک است که همتایی در اروپا ندارند. در نتیجه، گلدمن ساکس یک تعدیل انجام داده است که باعث میشود بازارهای خارجی نسبت به ارزش واقعی خود گرانتر به نظر برسند.

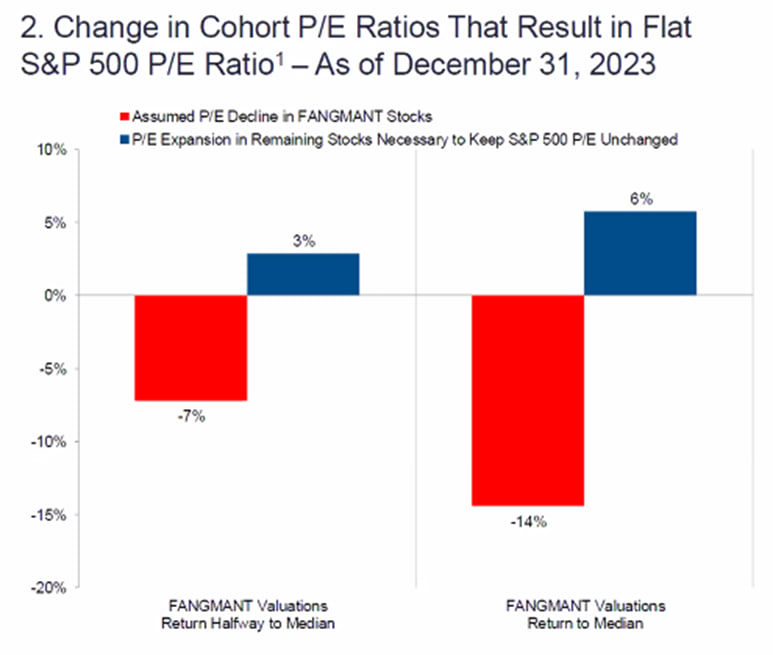

تمرکز بیش از حد بازار سهام ایالات متحده در چند غول فناوری که اغلب به عنوان هفت باشکوه (اپل، آمازون، گوگل، متا، مایکروسافت، انویدیا و تسلا) شناخته میشوند، نگرانی سرمایهگذاران در مورد حباب بودن بازارهای آمریکا را برانگیخته است. گلدمن ساکس با ارائه نمودار زیر نشان میدهد که افت ارزش سهام هفت باشکوه لزوماً منجر به ترکیدن حباب بازارهای سهام نمیشود.

در واقع، استدلال ارائهشده توسط گلدمن بیان دارد که تمرکز بیش از حد بر چند شرکت حاضر در یک شاخص درست نیست. به عنوان مثال، در زمان ترکیدن حباب داتکام، سهامهای فردی وجود داشتند که عملکرد خوبی را به ثبت میرساندند.

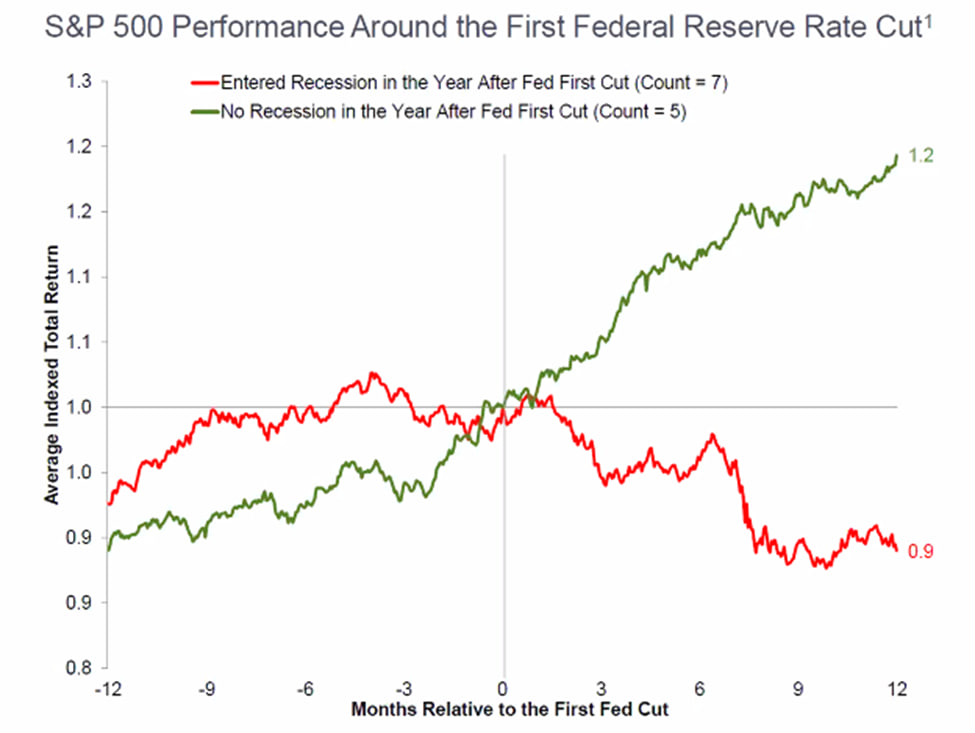

بحث دیگری که مطرح شده است، کاهش نرخ بهره در آمریکا است. کاهش نرخ بهره که معمولاً با نگرانیهای اقتصادی مرتبط است، میتواند برای بازار سهام هم مفید باشد و هم مضر. این دیدگاه به ویژه پس از اینکه فدرال رزرو احتمال کاهش نرخ بهره را زودتر از حد انتظار اعلام کرد، مورد توجه قرار گرفت. نمودار ارائهشده توسط گلدمن ساکس نشان میدهد که کاهش نرخ بهره توسط فدرال رزرو در صورتی برای بازار سهام مفید است، که اقتصاد وارد رکود نشده باشد، اما در صورت وقوع رکود، ورق به طور کامل برمیگردد.

استدلال ارائهشده توسط گلدمن ساکس لزوماً سرمایهگذاران را تشویق به خرید سهام در انتظار یک رکود قریبالوقوع نمیکند. اگر چشمانداز منفی برای اقتصاد وجود داشته باشد، در واقع باید انتظارات را برای بازار سهام تعدیل نمود. با این حال، نکتهای که به آن اشاره میشود، این است که وقتی سیاست پولی در یک محیط اقتصادی به طور کلی سالم سازگارتر میگردد، میتواند تأثیر بسیار مثبتی بر بازار سهام داشته باشد.

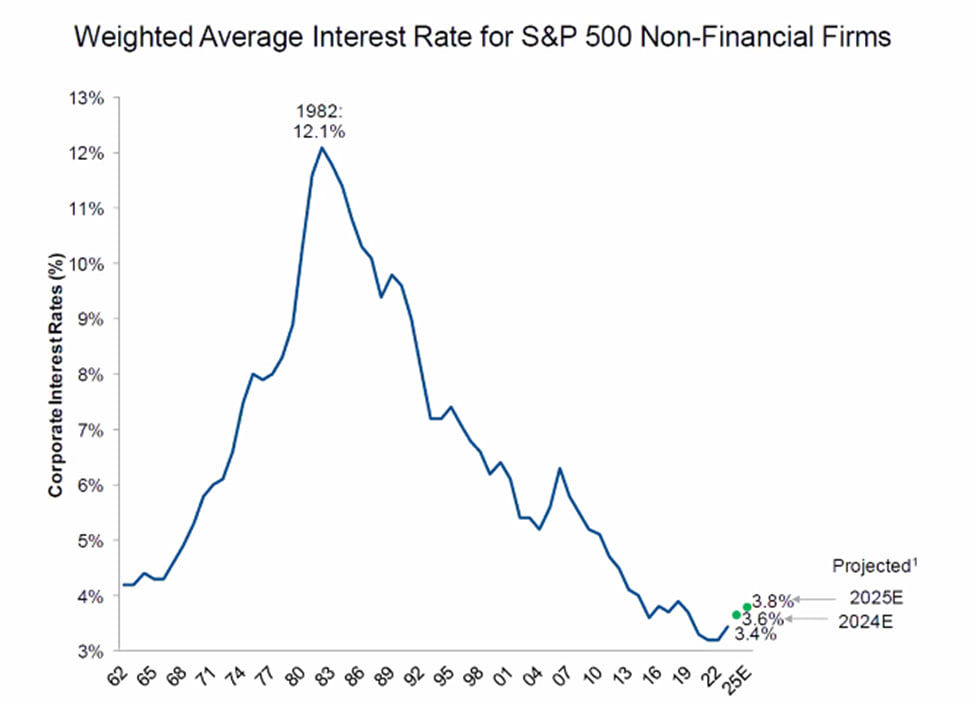

گلدمن ساکس به بحث نزولی دیگری مربوط به هزینه بهره شرکتها و ریسکهای مرتبط با افزایش بار بدهی میپردازد. اگرچه این استدلال ممکن است برای شرکتهای کوچکتر قابل قبول باشد، گلدمن ساکس خاطرنشان میکند که بسیاری از شرکتهای S&P 500 بر سر نرخهای بهره ثابت مذاکره کردهاند و کمتر از ۱۰ درصد از آنها باید بدهی خود را در سال جاری تامین مالی کنند.

علیرغم افزایش نرخ بهره در سالهای ۲۰۲۲ و ۲۰۲۳، بهرههای پرداختشده توسط بزرگترین شرکتهای آمریکایی نسبتاً پایین باقی مانده است. این موضوع نشان میدهد که نگرانیها در مورد تأثیر منفی قابل توجه ناشی از افزایش هزینههای بهره ممکن است برای بزرگترین شرکتهای S&P 500 کاهش یابد.

بدهی ایالات متحده اکنون به ۳۴ تریلیون دلار رسیده است

تا پایان سال ۲۰۲۳، بدهی دولت فدرال ایالات متحده به بالاترین سطح تاریخی ۳۴ تریلیون دلار رسیده است. نگرانیهای دوحزبی به وجود آمده است و رایدهندگان از هر دو حزب جمهوریخواه و دموکرات نسبت به آنچه که به عنوان وامدهی مهارنشده یاد میکنند، ابراز نگرانی کردهاند. نظرسنجی مرکز تحقیقات پیو نشان میدهد که تقریباً از هر ۱۰ آمریکایی، ۶ نفر کاهش این بدهی را اولویت اصلی خود میدانند. در نتیجه، کنگره در حال پیشرفت به سمت تصویب بودجه برای سال مالی ۲۰۲۴ است و سقف هزینهای ۱.۵۹ تریلیون دلاری را پیشنهاد میکند که کمی کمتر از ۱.۷ تریلیون دلاری اختصاصدادهشده در سال مالی ۲۰۲۳ است.

با این حال، بسیاری از نگرانیهایی که قانونگذاران و رایدهندگان درباره بدهیهای کشور، نگرانیهایی که برای دههها وجود داشته، ابراز میکنند، نادرست تلقی میگردد و مانع بحث سازنده درباره اولویتهای کشور میشوند. دیدگاه ارائه شده این است که بدهی نه ذاتا خوب است و نه بد. در عوض، ملاحظات اساسی باید بازده اقتصادی وامگیری و اهداف اجتماعی آن باشد.

به عنوان مثال، میتوان به بودجه قابل توجهی از سوی دولت بایدن در قالب کمکهای مالی و قراردادها برای توسعه فناوریهایی که در تولید واکسنهای کووید استفاده میشدند و نشاندهنده یک بازگشت سرمایه اجتماعی غیرقابل محاسبه است، اشاره کرد.

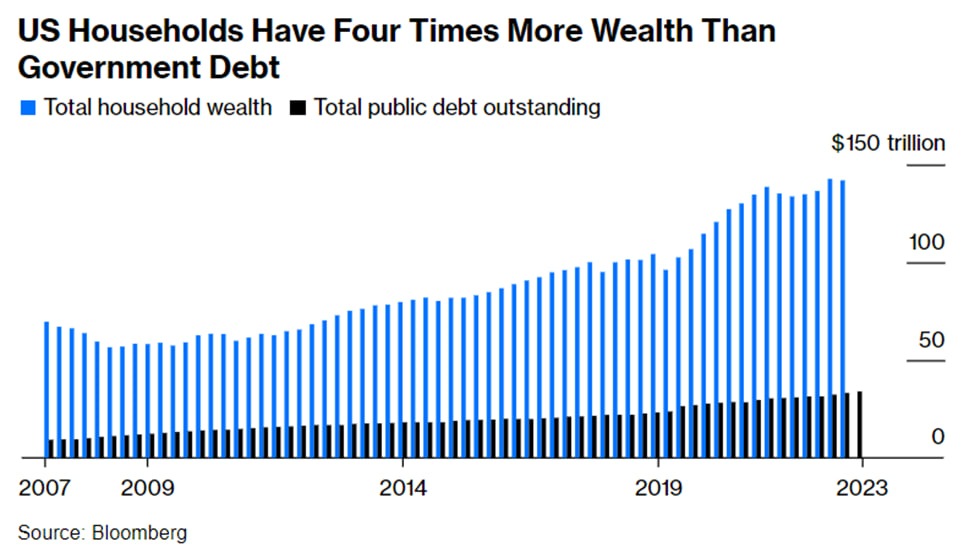

در حالی که اشکال خاصی از مخارج کسری، مانند معافیتهای مالیاتی برای شرکتها، ممکن است به دلیل تأثیر آنها بر نابرابری درآمد، منفی تلقی شوند، مقدار کلی بدهی ایالات متحده باید زمینهساز باشد. در حالی که ۳۴ تریلیون دلار رقم قابل توجهی است، رقم قابل توجهتر و مهمتر ۱۴۲ تریلیون دلار است که نشاندهنده کل ثروت آمریکاییهاست. در واقع، این منبع عظیم نقش مهمی در تامین مالی بدهیها و کسری بودجه ایفا میکند.

منتقدین، بهرههای قابل توجهی را که دولت برای بدهیهای خود که به سقف ۸۸۲.۶ میلیارد دلار در سال مالی ۲۰۲۳ رسیده است، پرداخت میکند را به عنوان یک نکته منفی عنوان میکنند. این نرخ از سال ۲۰۱۶ دو برابر شده است و ۳.۴ درصد از تولید ناخالص داخلی (GDP) قابل مدیریت در پایان سپتامبر ۲۰۲۳ را نشان میدهد. نسبتاً، این نرخ کمتر از نرخ ۴.۳ درصدی است که در اواخر دهه ۱۹۹۰ مشاهده شد، زمانی که برخلاف وضعیت کسری فعلی، دولت مازاد بودجه داشت.

با پرداختن به مقایسه مشترک بین تصمیمات بدهی دولت و خانوار، استدلال میشود که شرایط متفاوت است. استفانی کلتون، استاد اقتصاد در دانشگاه استونی بروک، این ایده را به چالش میکشد که تصمیمات مربوط به بدهیهای فدرال باید با همان دریچهای که تصمیمگیری درباره بدهی خانوار دیده میشود، مورد بررسی قرار گیرد. برخلاف خانوار، دولت فدرال این اختیار را دارد که به طور نامحدود مالیات بگیرد و میتواند اوراق بهادار بیشتری را برای بازپرداخت اوراق سررسید منتشر کند و انعطافپذیری بیشتری در مدیریت بدهیهای خود فراهم آورد.

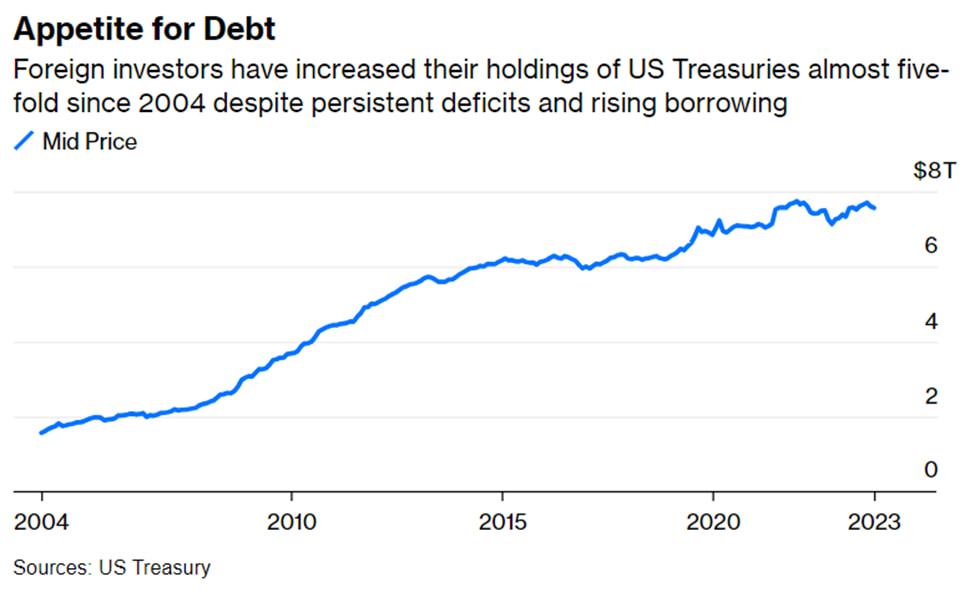

به جای سطح استقراض، ریسک واقعی برای اقتصاد در مانور سیاسی بر روی بدهی فدرال دیده میشود. ایالات متحده از دوران پس از جنگ جهانی دوم از امتیازی گزاف برخوردار بوده است، به این معنی که به طور مداوم تقاضای جهانی برای اوراق قرضه خزانهداری آمریکا وجود دارد. این امتیاز به حفظ اقتصاد پویا، حمایت از حاکمیت قانون و عملکرد به عنوان یک دموکراسی پایدار نسبت داده میشود. در نتیجه، دلار آمریکا تقریباً ۶۰ درصد از ذخایر ارزی جهانی را تشکیل میدهد و از یورو با ۲۰ درصد به عنوان دومین ارز ذخیره بزرگ پیشی میگیرد.

به جای تمرکز بر کاهش بدهی یا دستیابی به یک بودجه متعادل، سیاستگذاران باید تلاشها برای محافظت از امتیازات گزاف ایالات متحده را در اولویت قرار دهند. قانونگذارانی که درگیر بحثهای چشمگیر درباره استقراض و بودجه کشور هستند، تردیدهایی را در مورد اینکه آیا اوراق قرضه خزانهداری ایالات متحده امنترین داراییهای جهان باقی میمانند یا خیر، ایجاد کرده است. کاهش رتبه اعتباری ایالات متحده توسط S&P Global و فیچ، با استناد به نگرانیها در مورد افزایش ناکارآمدی سیاسی در طول بنبست سقف بدهی، بر تهدید واقعی ناشی از بیثباتی سیاسی به جای سطح استقراض تاکید میکند.

در اصل، ریسک اولیه در عوامل سیاسی نهفته است که میتواند اعتماد به ثبات مالی ایالات متحده را تضعیف کند. تاکید باید از تمرکز انحصاری بر اندازه بدهی فدرال به پرداختن به موضوع گستردهتر ناکارآمدی سیاسی تغییر کند. اولویت دادن به نگرانیها در مورد سطح استقراض بر سایر ملاحظات حیاتی ممکن است نشاندهنده اولویتهای نابجا برای کشوری باشد که دارای ارز ذخیره جهانی بوده و از امتیاز گزاف برخوردار است.

منبع: بلومبرگ

برای پیگیری اخبار روز و فوری فارکس و بازارهای جهانی به کانال تلگرام UtoFX بپیوندید.