آیا نتیجه نشست پولی فدرال رزرو از قبل مشخص است؟

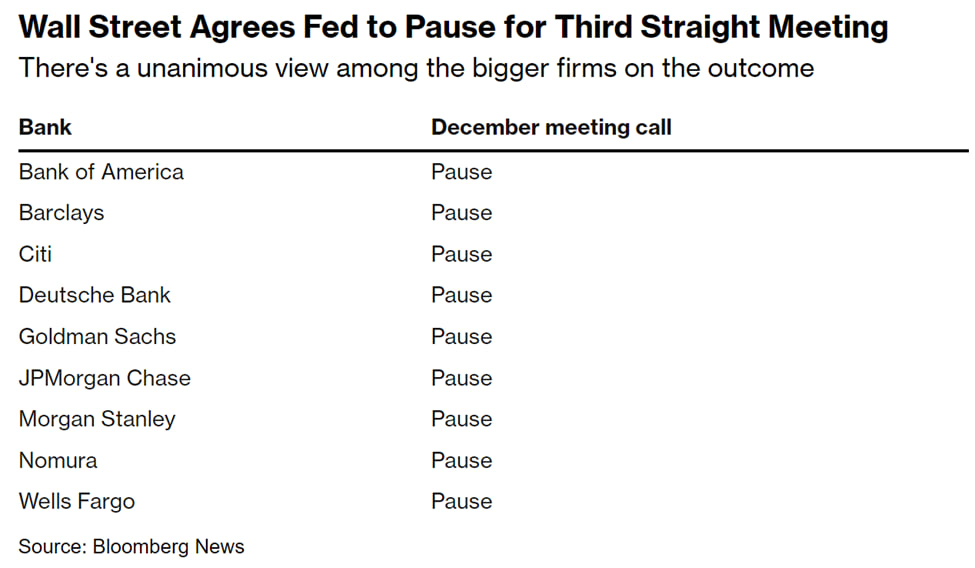

انتظار میرود که فدرال رزرو برای سومین جلسه متوالی نرخ بهره خود را در محدوده ۵.۲۵ تا ۵.۵ درصد، بالاترین نرخ در ۲۲ سال گذشته، حفظ نموده و در مقابل انتظارات بازار مبنی بر آغاز احتمالی چرخه تسهیل پولی در اوایل ماه مارس ۲۰۲۴ مقاومت کند. نیم ساعت پس از انتشار بیانیه پولی، رئیس فدرال رزرو، جروم پاول، مصاحبه مطبوعاتی خود را برگزار خواهد کرد. پاول تاکید کرده که صحبت در مورد جدول زمانی برای شروع کاهش نرخ بهره توسط این بانک مرکزی فعلا در دستور کار نیست. در عوض، سیاستگذاران بر قصد خود برای توقف و ارزیابی پیامدهای افزایش هزینههای استقراض بر اقتصاد تاکید کردهاند.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

لیندسی پیگزا، اقتصاددان ارشد شرکت مالی استیفل اظهار داشت که هدف اصلی پاول این است که به بازارها بفهماند کاهش نرخ بهره پیش از موعد رخ نخواهد داد. از سوی دیگر، فدرال رزرو با دادههای اقتصادی گمراهکننده در مورد تورم مواجه شده است. شاخص هزینههای مصرف شخصی، معیار ترجیحی فدرال رزرو برای تورم، از اوج بیش از ۷ درصدی در سال ۲۰۲۲ به ۳ درصد کاهش یافته و نرخ بیکاری در نوامبر به ۳.۷ درصد، کمی بالاتر از زمانی که این بانک مرکزی شروع به افزایش نرخ بهره از سطوح نزدیک به صفر در مارس ۲۰۲۲ به محدوده فعلی کرد، رسیده است.

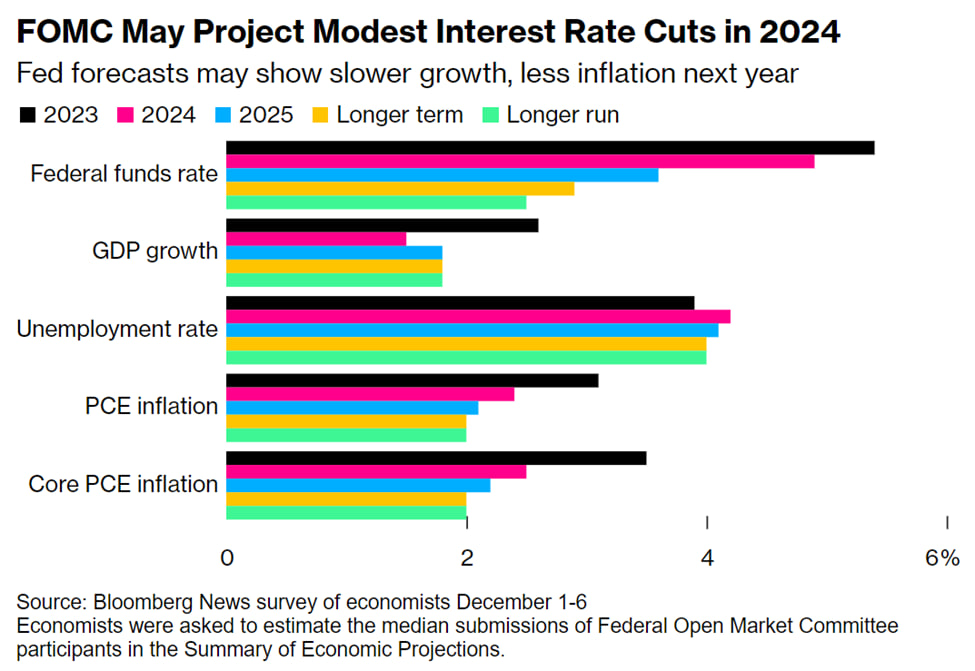

پیشبینی میشود که فدرال رزرو نرخ بهره خود را در سطوح فعلی حفظ کند و به دلیل روند کاهشی نامشخص تورم، رویکرد پولی محتاطانهای را ارائه دهد. در همین حال، توجهات حول پیشبینیهای مقامات فدرال رزرو برای نرخ بهره متمرکز خواهد شد که به آن نمودار داتپلات میگویند. این نمودار میزان کاهش نرخ بهره پیشبینیشده در سالهای ۲۰۲۴ و ۲۰۲۵ را نشان میدهد. اقتصاددانان مورد نظر بلومبرگ معتقدند که شاهد دو کاهش در سال آینده و پنج کاهش بیشتر نرخ بهره در سال ۲۰۲۵ خواهند بود. با این حال، ممکن است پاول بگوید که در صورت لزوم، فدرال رزرو میتواند دوباره نرخ بهره را افزایش دهد. جالب اینجاست که بازار باور دارد فدرال رزرو نرخ بهره را به میزان کم و بیش ۱ درصد در سال بعد کاهش خواهد داد.

انتظار میرود که فدرال رزرو پیشبینیهای تورمی خود را تعدیل کند. پیشبینیها حاکی از آن است شاخص کل هزینههای مصرف شخصی سالانه از ۳.۳ درصد در سپتامبر به ۳.۱ درصد و نرخ هسته این شاخص از ۳.۷ به ۳.۵ درصد کاهش یابد. طی شش ماه گذشته تا اکتبر، نرخ تورم هسته سالانه در حدود ۲.۵ درصد باقی مانده و دادههای اخیر منتشرشده دولت در روز سهشنبه حاکی از افزایش تورم مصرفکننده در ماه نوامبر است که عمدتاً به دلیل افزایش هزینهها در بخش مسکن و سایر بخشهای خدماتی بود. این دادهها ماهیت نامنظم دستیابی به هدف تورمی را نشان میدهد. آنا وونگ، اقتصاددان ارشد ایالات متحده در بلومبرگ باور دارد سه توقف متوالی در افزایش نرخ بهره نشاندهنده پایان چرخه انقباض پولی است.

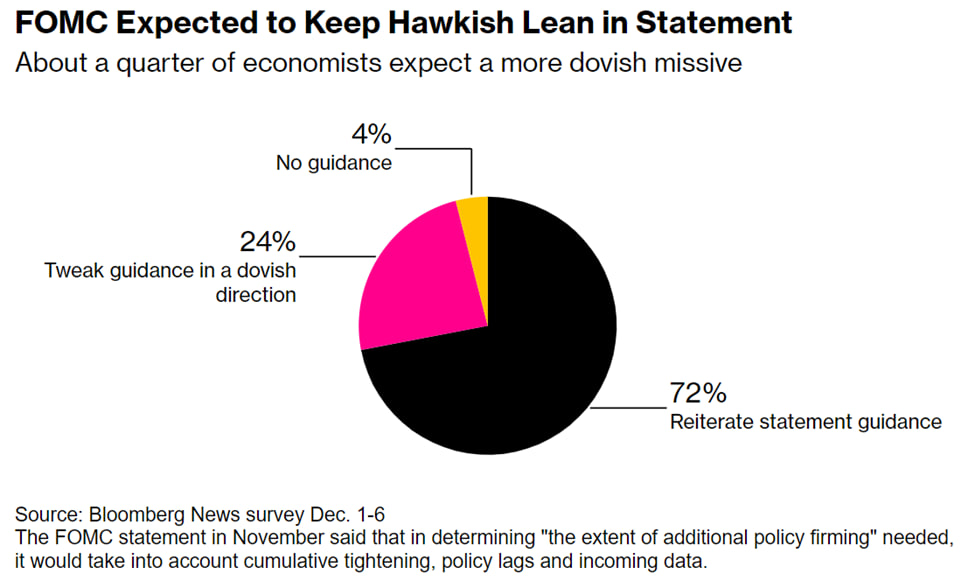

از سوی دیگر، مقامات در مورد شرایط لازم برای کاهش احتمالی نرخ بهره در سال آینده صحبت خواهند کرد. با توجه به انتظارات پس از رشد قوی در سهماهه سوم، اقتصاددانان انتظار دارند که فدرال رزرو پیشبینیهای خود را برای سال ۲۰۲۳ رو به بالا اصلاح نموده و حداقل تغییرات را در چشمانداز سال ۲۰۲۴ ایجاد کند. تقریباً ۷۵ درصد اقتصاددانان مورد بررسی پیشبینی میکنند که فدرال رزرو دستورالعمل فعلی خود را در مورد نرخ بهره حفظ و فضا را برای افزایش احتمالی بیشتر مهیا کند. در همین حال، ۲۵ درصد تحلیلگران بر این باورند زمان آن رسیده است که فدرال رزرو لحن خود را برای تایید احتمال اینکه چرخه افزایش نرخ بهره در ماه ژوئیه به اوج خود رسید، تنظیم کند.

هیو جانسون، رئیس هیو جانسون Economics LLC، معتقد است که شاهد حداقل تغییرات در بیانیه پولی آتی فدرال رزرو نسبت به نشست قبلی خواهد بود و میگوید که تأکید پاول در مورد مسیر نرخ بهره احتمالاً حول عدم وجود یک تصمیم سریع برای کاهش یا هرگونه تغییری مشروط به دادههای اقتصادی پیش رو خواهد بود. انتظار میرود که در طول مصاحبه مطبوعاتی، پاول سخنان قبلی خود را که در اول دسامبر در کالج اسپلمن در آتلانتا بیان شده بود، تکرار و تأکید کند که صحبت در مورد زمان کاهش نرخ بهره زود است.

همچنین ممکن است در مورد همسویی پاول با کریستوفر والر، عضو دیگر فدرال رزرو، که به دلیل موضع انقباضیاش در قبال تورم شهرت دارد، پرسش و پاسخهایی وجود داشته باشد. در صورت ادامه روند کاهشی تورم، والر به تمایل بانک مرکزی آمریکا برای بررسی کاهش نرخ بهره اذعان کرده و ممکن است پاول در مورد دیدگاه خود در مورد شرایط مالی اخیر، از جمله کاهش اخیر بازدهی اوراق قرضه خزانهداری ایالات متحده، با سوالاتی روبرو شود. استفانی راث، اقتصاددان ارشد Wolfe Research LLC، پیشبینی میکند که پاول موضعی تا حدودی انقباضی داشته باشد. وی خاطرنشان میکند که در مقایسه با سایر اعضای فدرال رزرو مانند والر، پاول تغییر کمتری در لحن خود داشته است.

منبع: بلومبرگ

برای پیگیری اخبار روز و فوری فارکس و بازارهای جهانی به کانال تلگرام UtoFX بپیوندید.