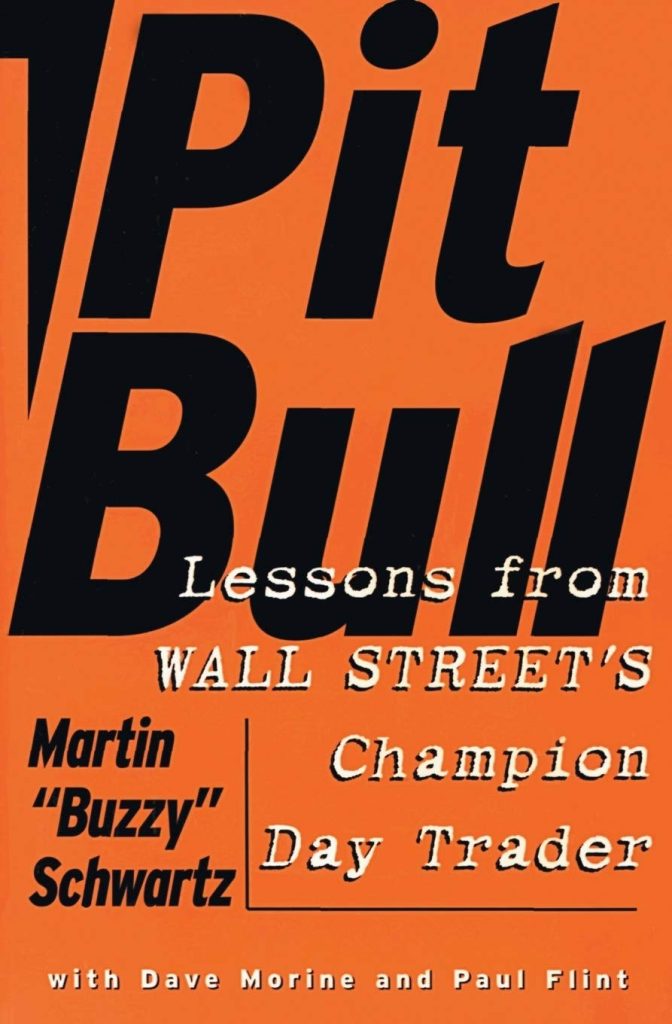

مارتی شوارتز (Marty Schwartz) معاملهگری است که توانست با موفقیت در بازارهای مالی ثروت هنگفتی بدست بیاورد. او هم بصورت روزانه در بازارهای آتی معامله کرده است، هم در بازارهای آپشن. و توانسته است در هر دو زمینه و حتی بازارهای دیگر نیز موفق باشد. وی بعد از پیروزی در مسابقات قهرمانی سرمایهگذاری آمریکا در سال ۱۹۸۴ و حضور در کتاب “جادوگران بازار” اثر جک شواگرز، به شهرت رسید. آقای شوارتز همچنین نویسنده کتاب “پیت بول: درسهایی از یک معاملهگر روزانه قهرمان در وال استریت” (Pit Bull: Lessons from Wall Street’s Champion Day Trader) است.

در اینجا ۱۰ اصل معاملهگری که مارتی شوارتز را به افسانه تبدیل کرد مرور میکنیم:

میانگین متحرک

“سعی میکنم خلاف میانگین متحرک معامله نکنم؛ انجام این کار، خود مخرب خواهد بود.”

این کار میتواند برای معاملهگرانی که با روند (Trend) شاخ به شاخ میشوند، شکستهای زیادی را در بر داشته باشد. صرفنظر از اندیکاتورهای دیگر، اندیکاتور میانگین متحرک، مسیری با حداقل مقاومت را در هر تایمفرم نشان میدهد. قرار گرفتن در سمت اشتباه خط روند میتواند شما را متحمل ضررهای سنگین کند. مارتی شوارتز میافزاید:

“میانگین متحرک نمایی ۱۰ روزه، اندیکاتور محبوب من برای شناسایی روند اصلی است. به این اندیکاتور چراغ قرمز، چراغ سبز میگویم. چرا که در معاملهگری قرار گرفتن در سمت درست میانگین متحرک بسیار ضروری است. با این کار بهترین شانس موفقیت را به خود دادهاید. زمانی که در بالای میانگین متحرک ۱۰ روزه معامله میکنید، چراغ سبز است و بازار در حالت مثبت قرار دارد، و شما باید به دنبال خرید باشید. متقابلاً، در زمان معاملهکردن زیر میانگین متحرک ۱۰ روزه، چراغ قرمز است و بازار در حالت منفی قرار دارد و در نتیجه باید دنبال فروش باشید.”

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

میانگین متحرک ۱۰ روزه، ابزار محبوب مارتی شوارتز برای شناسایی روند و معاملهکردن در جهت روند بازار بود. گاهی سادهترین اندیکاتور تکنیکال، میتواند قدرتمندترین آنها باشد.

تحلیل تکنیکال

“همیشه از حرف کسانی که میگویند تا حالا کسی از تحلیل تکنیکال ثروتمند نشده است، خندهام میگیرد. عاشق این حرف آنها هستم! این حرف پاسخی متکبرانه و چرند است. من به مدت ۹ سال از تحلیل فاندامنتال استفاده کردم اما در آخر به عنوان کسی که از تحلیل تکنیکال استفاده میکند ثروتمند شدم.”

مارتی شوارتز گواه این مطلب است که شما میتوانید به عنوان یک معاملهگر تکنیکال، ثروتمند شوید و اینکه تحلیل فاندامنتال تنها مسیر رسیدن به توانگری در بازارهای مالی نیست.

روانشناسی در معاملهگری

“قبلا گفتهام و باز هم میگویم، زیرا هر چقدر تأکید کنم، باز کافی نخواهد بود. بزرگترین تغییر در حرفه معاملهگری من زمانی رخ داد که آموختم باید غرورم را از معاملاتم جدا کنم. معاملهگری یک بازی روانشناختی است. اکثر مردم فکر میکنند که رقیب آنها بازار است، اما بازار اهمیتی به ما نمیدهد. در حقیقت رقیب ما خود ما هستیم. سعی نکنید خواست خود را به بازار تحمیل کنید آن هم فقط برای اینکه ثابت کنید حق با شماست. به حرفی که بازار همین حالا به شما میگوید گوش کنید. حرفی که ۵ دقیقه پیش فکر میکردید به شما میگوید را فراموش کنید. تنها هدف معاملهگری این نیست که ثابت کنید حق با شماست، بلکه کسب سود از بازار است.”

روی چیزی که شما دوست دارید یا فکر میکنید باید اتفاق بیافتد تمرکز نکنید، تنها باید بر مواردی که هم اکنون در بازار در حال رخ دادن هستند تمرکز داشته باشید. انعطافپذیر بودن و داشتن ذهنی باز یک برتری نسبت به دیگران محسوب میشود. بزرگترین سد در مقابل یک معاملهگر خود او خواهد بود زمانی که اجازه دهد نظرات و پیشبینیهای شخصیاش با پرایس اکشن چارت تداخل پیدا کنند.

“قبل از وارد شدن به یک معامله همیشه این سوال را از خود بپرسید، آیا واقعا میخواهم وارد این معامله بشوم؟”

برای وارد شدن به معامله نیازی نیست عجله کنید، منتظر سیگنال مناسب بمانید. عجولانه معامله کردن و دنبال آن افتادن یکی از دلایل اصلی است که معاملهگران ضرر میکنند. به جای دنبال کردن احساسات و امیالتان، از استراتژی معاملاتی خود پیروی کنید.

“بعد از گذراندن یک دوره موفق و سودآور، به عنوان پاداش، یک روز به خودتان استراحت بدهید.”

شاید این جمله بیشتر در مورد معاملهگران روزانهای صدق کند که معاملاتشان با هیجانات مالی و احساسی زیادی همراه است. این امر بسیار حیاتی است که معاملهگران پس از چند معامله موفق و سودآور پیاپی، زمانی را به استراحت و تفریح اختصاص بدهند. پس از یک هفته معاملاتی عالی، از آخر هفته خود لذت ببرید.

باید حواستان باشد که پس از یک پیروزی بزرگ، مغرور نشوید. زمانی که معاملهگران نوپا فکر میکنند امکان ندارد شکست بخورند، معاملات بزرگ باز میکنند و دیگر از استراتژی معاملاتی خود پیروی نمیکنند. اکثر مواقع سودهای بزرگ حاصل معاملات با حجم بالا هستند که در نهایت میتواند منجر به ضررهای هنگفت شود.

“بزرگترین ضررهای من همیشه بعد از بزرگترین سودهای من اتفاق افتادهاند.”

“پیت بول: درسهایی از یک معاملهگر روزانه قهرمان در وال استریت

مدیریت ریسک

“من خیلی بیشتر بر روی کنترل ضرر تمرکز میکنم. باید بپذیرید که ضرر جزیی از بازار است. مهمترین موضوع در پول درآوردن این است که اجازه ندهید ضررهایتان از کنترل خارج شوند.”

ضررهای خیلی بزرگ، بزرگترین عامل بازدارنده معاملهگران است. حذف ضررهای بزرگ از معاملات، بهترین راه برای افزایش احتمال موفقیت شما است.

“سرمایه گذاری در داراییهایی که به دلیل عوامل درونی یا بیرونی ارزش آنها کاهش زیادی یافته است و کم ارزش تلقی میشوند، یک قمار بزرگ محسوب میشود.”

خرید دارایی که در حال ریزش شدیدی باشد مثل گرفتن چاقویی است که در حال افتادن باشد. این کار میتواند به معاملهگر ضرر زیادی وارد کند. در اینجا منظور مارتی شوارتز، خرید در کف قیمتی نیست. اکثر معاملهگران در تقابل با روند به دنبال پیدا کردن کف قیمتی، پول زیادی را از دست میدهند. در روند نزولی، صبر کنید تا ابتدا یک افزایش قیمت به دلیل اشباع فروش شکل بگیرد، اینکار میتواند شانس موفقیت شما در خرید کردن در کف قیمتی را افزایش بدهد.

هر معاملهای که انجام میدهید حتما باید حد ضرر داشته باشید تا اگر تحلیل شما اشتباه بود از معامله خارج شوید. قبل از انجام معامله، باید با مقدار پولی که ممکن است از دست بدهید کنار بیایید. تقریباً همه معاملهگرانی که به عنوان جادوگر بازار شناخته شدهاند، بر ضرورت کنترل ریسک اصرار بسیار زیادی میکنند.

“قبل از انجام معامله، همیشه مقدار پولی را که حاضرید در آن معامله از دست بدهید، حساب کنید.”

بد نیست بدانید ارزش خالص مارتی شوارتز در سال ۲۰۲۲، تقریباً ۵۰ میلیون دلار تخمین زده شده است.

منبع: newtraderu.com

عالی بود

ممنونم از مترجم و تیم یوتو اف ایکس ، خسته نباشید