اگر اقتصاد آمریکا همچنان به تجربه پیشروی رکود به صنایع و بخشهای مختلف ادامه دهد، چالشهای اقتصادی زیادی را برای سال ۲۰۲۴ پیشبینی میکنیم. ضربالمثل «با فدرال رزرو نجگید» همچنان مورد تایید ماست و مفهوم جدیدتر «بالاتر برای مدت طولانیتر» بر موضع پایدار این بانک مرکزی در میان یکی از قاطعانهترین دورههای انقباض پولی در بیش از چهار دهه گذشته تأکید میکند. با نزدیک شدن به سال ۲۰۲۴ که پیشبینی آن توسط دادههای اقتصادی متناقض و فشارهای تورمی سخت است، بحثها در مورد اینکه آیا اقتصاد با رکود یا فرود نرم مواجه خواهد شد یا خیر، ادامه دارد. یکی از روندهای قابل توجه در سال ۲۰۲۳ که احتمالا تا سال ۲۰۲۴ ادامه خواهد داشت، رابطه معکوس بین بازدهی اوراق قرضه و بازار سهام است.

تنها اصلاح اساسی در بازار سهام ایالات متحده در طول سال ۲۰۲۳ که به عنوان کاهش حداقل ۱۰ درصدی قیمتها تعریف میشود، بین اواخر ژوئیه و اواخر اکتبر رخ داد که مستقیماً با افزایش بازدهی اوراق قرضه ۱۰ ساله از زیر ۴ به ۵ درصد مطابقت دارد. بهبود فعلی بازار سهام تا حدودی ناشی از افت بازدهی اوراق قرضه ۱۰ ساله بوده که به زیر ۴.۵ درصد کاهش یافته است. ما معتقدیم که وضعیت خوب برای بازار سهام آمریکا در سال بعد الزاما به کاهش بیشتری در بازدهی اوراق قرضه گره نخورده است، به خصوص اگر ناشی از کاهش قابل توجه رشد اقتصادی باشد. در عوض، ما چشمانداز مطلوبتری را با کاهش نوسانات و یک مسیر ثابتتر در بازدهی متصور هستیم.

مسیری پر از دستانداز

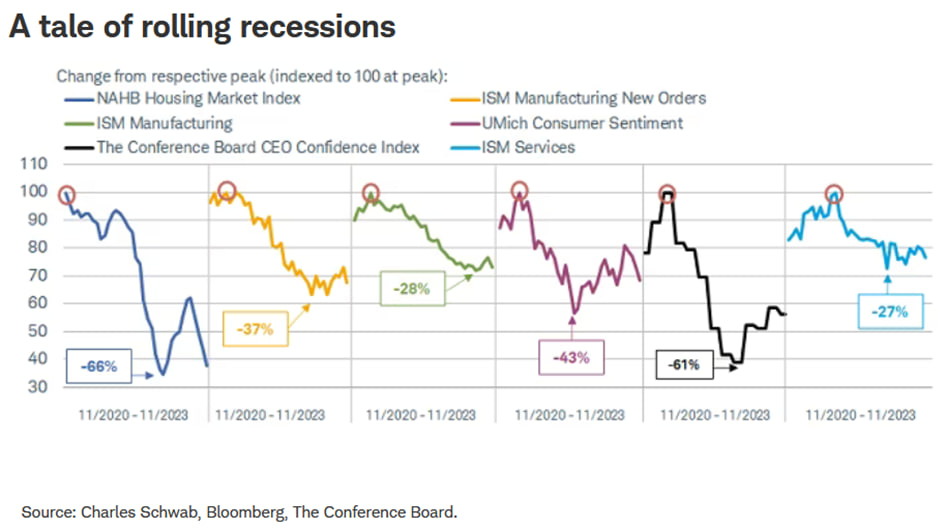

از آنجایی که بحثها در مورد احتمال رکود اقتصادی در مقابل فرود نرم ادامه دارد، ما با درک ماهیت متمایز چرخه همهگیری کووید، موضع متفاوتی را اتخاذ میکنیم. با گذشت زمان، با توجه به اینکه بخشهای مختلف اقتصاد ایالات متحده – مانند مسکن، تولید و بخشهای مبتنی بر مصرف – با ضعف مواجه شدهاند، عبارت رکودهای غلتشی (Rolling Recessions) را برای توصیف این وضعیت اتخاذ کردهایم.

بخشهای مختلف اقتصاد ایالات متحده که هر یک به مرور و پیاپی تضعیف شدهاند.

در پیشبینی خود برای سال ۲۰۲۴، بهترین پیشبینی یک تغییر مداوم در اقتصاد است. به عبارتی دیگر، اگر نشانههایی از رکود در بخش خدمات به وجود آید، این ضعفها میتوانند با ثبات یا بهبود در بخشهایی که قبلاً با مشکلات اساسی مواجه و بر آنها غلبه شده، متعادل گردند.

با این حال، با وجود این چشمانداز خوشبینانه، ریسک رکود محسوس است. این ریسک بر اساس اطلاعیه دفتر ملی تحقیقات اقتصادی (NBER)، سازمانی شناختهشده برای شناسایی رسمی و تعریف دورههای رکود در اقتصاد، ارزیابی میشود. شاید امید به بهبود و متعادل شدن اقتصاد وجود داشته باشد، اما هنوز احتمال به وقوع پیوستن رکود اقتصادی در آینده قابل پیشبینی زیاد است.

تاخیرهای طولانی و متغیر

با توجه به نظر اقتصاددان مشهور، میلتون فریدمن، به ویژه مشاهدات او در مورد اثرات سیاست پولی، وی بر بازههای زمانی متغیر و اغلب طولانی برای ظاهر شدن این اثرات در اقتصاد تأکید زیادی دارد. با ورود به سال ۲۰۲۴، ما معتقدیم که اقتصاد ایالات متحده هنوز تأثیر کامل مربوط به این تاخیرهای زمانی متغیر را به ویژه در مورد کاهش شاخصهای اقتصادی پیشرو و وارونگی منحنی بازدهی، تجربه نکرده است.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

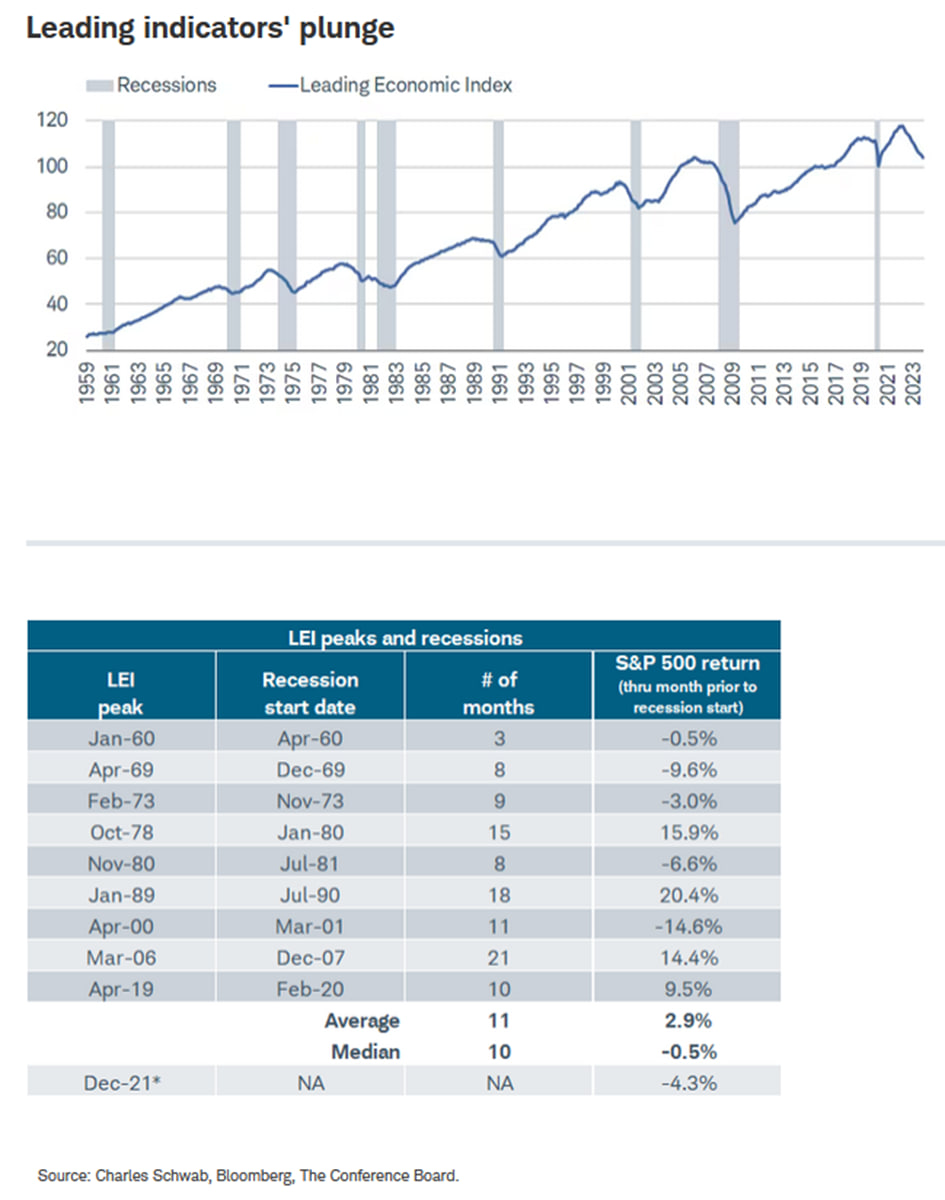

شاخص اقتصادی پیشرو (LEI)، یک شاخص کلیدی ارائهشده توسط کنفرانس بورد، به مدت ۱۹ ماه متوالی منتهی به اکتبر ۲۰۲۳ به طور پیوسته در حال کاهش بوده و شایان ذکر است که چنین کاهش قابل توجه و پایداری در LEI به طور تاریخی فقط در طول یک رکود اقتصادی مشاهده شده است.

دادههای ارائهشده نشان میدهد که از نظر تاریخی، فاصله زمانی بین قلههای LEI و شروع رکود به طور قابل توجهی متفاوت بوده است. به طور متوسط، این دوره حدود ۱۱ ماه بوده، اما مواردی وجود داشته که این فاصله به کوتاهی سه ماه (در سال ۱۹۶۰) و تا ۲۱ ماه (در سالهای ۲۰۰۶-۲۰۰۷) رسیده است. به طور مشابه، عملکرد S&P 500 در این دورهها نیز طیف گستردهای از نوسانات را به همراه داشته که تغییرپذیری و غیرقابل پیشبینی بودن رفتار بازار را در طول چرخههای اقتصادی را نمایان میکند.

شاخص پیشروی کنفرانس بورد + اطلاعات رکودهای قبلی همزمان با افت این شاخص

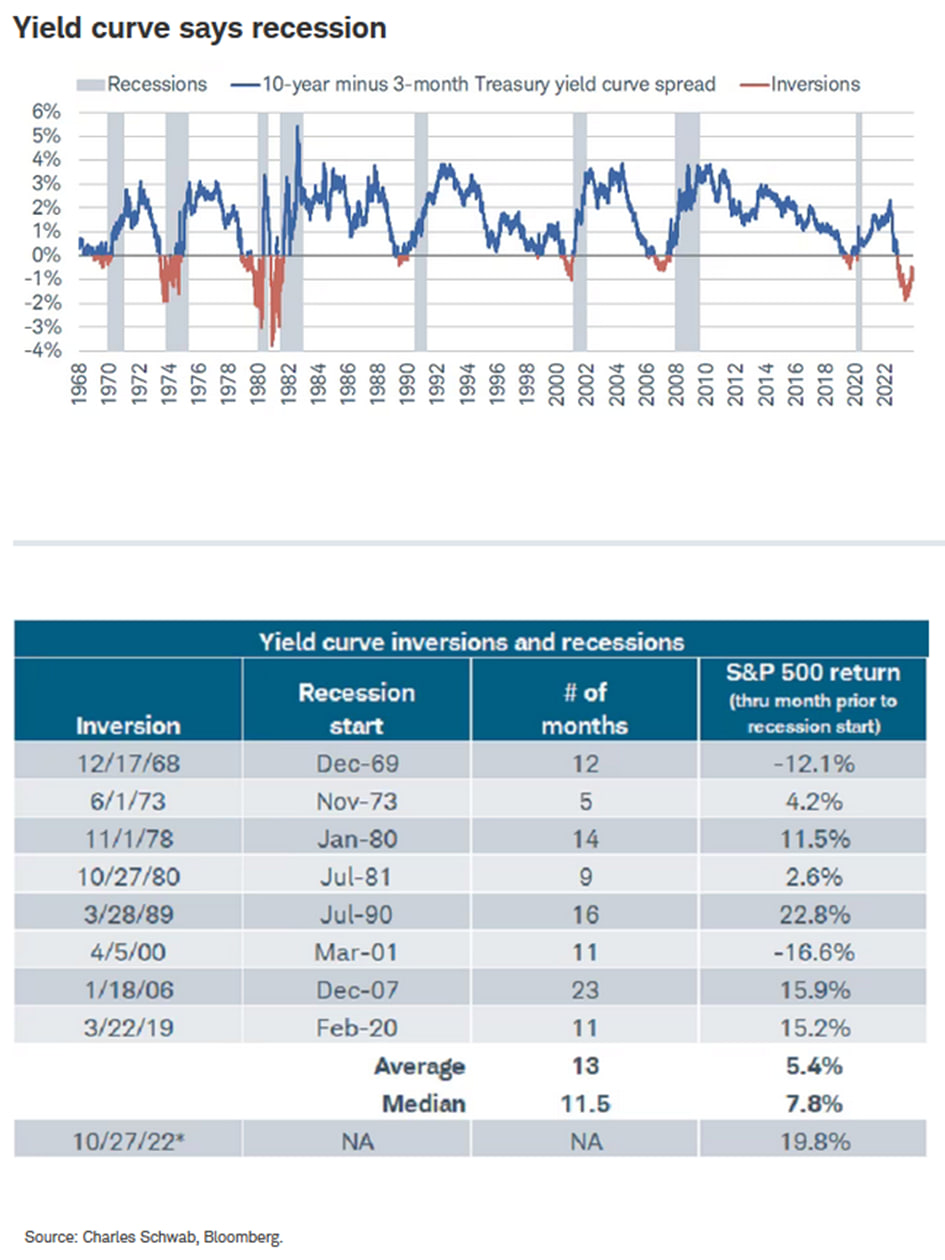

به استثنای یک وارونگی مختصر و ملایم در سال ۱۹۹۸، وارونگی منحنی بازدهی ایالات متحده، وضعیتی که در آن نرخهای بهره کوتاهمدت بالاتر از نرخهای بلندمدت قرار دارند، بیش از یک سال ادامه داشته است. دادههای شش دهه گذشته نشان میدهد که وارونگی منحنی بازده نشانگر قابل اعتمادی برای رکود اقتصادی بوده است.

با این حال، مشابه شاخص اقتصادی پیشرو (LEI)، فاصله زمانی بین وارونگی منحنی بازده و شروع رکود در طول زمان به طور قابل توجهی متفاوت است. به عنوان مثال، فاصله زمانی بین وارونگی منحنی بازده و رکود از پنج ماه در سال ۱۹۷۳ تا نزدیک به دو سال منتهی به رکود بحران مالی جهانی در سال ۲۰۰۶ در نوسان بوده است.

علاوه بر این، عملکرد شاخص S&P 500 در طول این دورهها، طیف گستردهای از نوسانات را به تصویر میکشد و بر غیرقابل پیشبینی بودن بازار سهام در این پسزمینههای اقتصادی تأکید دارد. ما همچنین بر ریسک تکیه صرف بر تحلیلها تأکید و اذعان داریم که شرایط اقتصادی بعضا از میانگینهای تاریخی انحراف داشتهاند.

همچنین تند شدن شیب منحنی بازدهی معمولاً نشاندهنده انتظارات از سیاستهای پولی انبساطیتر در آینده بوده که اغلب در پاسخ به یک رکود احتمالی است.

اسپرد بازده اوراق سه ماهه و ۱۰ ساله ایالات متحده و ارتباط آن با رکود و بازدهی شاخص بورس

فرسودگی مصرفکننده؟

در تعیین اینکه آیا میتوان از رکود رسمی جلوگیری کرد یا خیر، اکنون به بحث در مورد نقش حیاتی هزینههای مصرفکننده که تقریباً ۷۰ درصد از تولید ناخالص داخلی ایالات متحده را تشکیل میدهد، میپردازیم. رکودها منعکسکننده سردی اقتصاد هستند که اغلب توسط محرکهایی که بر بازار کار یا شرایط مالی تأثیر میگذارند، ایجاد میشوند. در سال ۲۰۲۴، تمرکز ما بر شاخصهای پیشرو در بازار کار، مانند مطالبات بیمه بیکاری و بر بازارهای اعتباری برای سنجش نشانههای رکود اقتصادی خواهد بود.

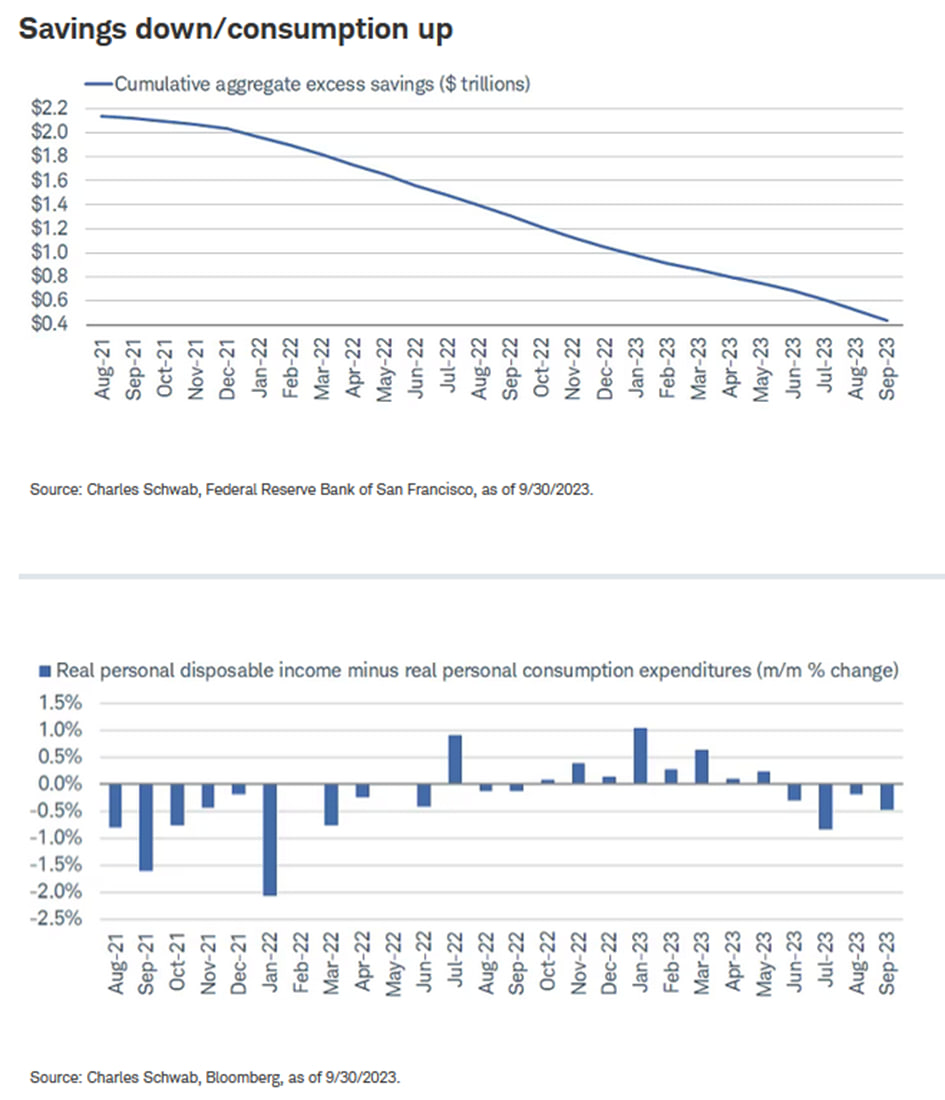

در طول این چرخه اقتصادی خاص، استحکام مخارج مصرفکننده در ابتدا توسط محرکهای پولی و مالی گسترده تقویت شد و به افزایش پساندازهای اضافی در بین افراد دامن زد. با این حال، با وجود کاهش پسانداز و محیط اقتصادی چالشبرانگیزتر، تابآوری اخیر در مخارج مصرفکننده عمدتاً به اعتماد به بازار کار نسبت داده شده است. نمودار ارائهشده تغییر قابل توجهی را در روند پسانداز مازاد نشان میدهد که حاکی از معکوس شدن کامل این روند است. به طور همزمان، نمودار بعدی نشان میدهد که از ژوئن سال گذشته، هزینهها برای مدتی از درآمد قابل تصرف پیشی گرفته است.

تغییرات پسانداز مازاد خانوار و تفاوت درآمد و مصرف خانوار

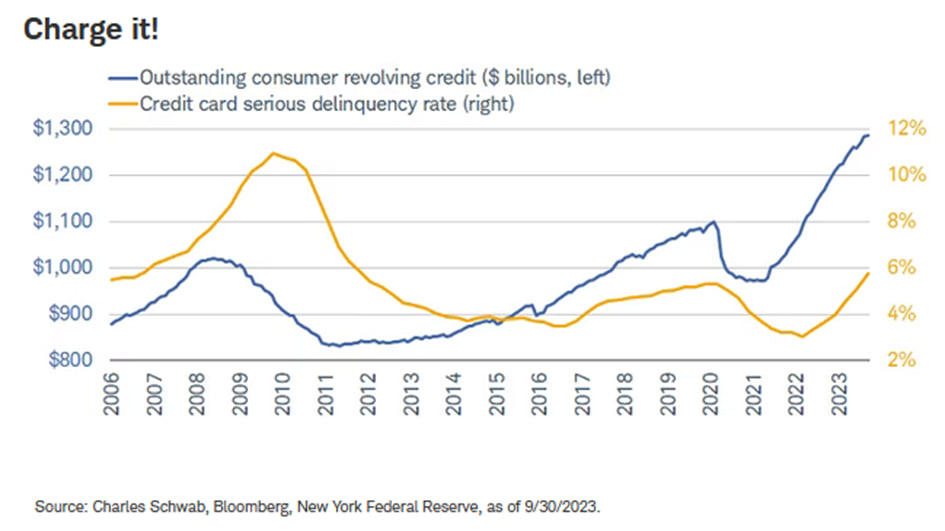

ما یک روند نگرانکننده در رفتار مصرفکننده در مورد پرداختهای غیر وام مسکن و حجم کارتهای اعتباری را شناسایی کردهایم. بر اساس دادههای دفتر تحلیل اقتصادی، پرداختهای بهره غیر وام مسکن توسط مصرفکنندگان بیش از ۵۰ درصد نسبت به سال گذشته افزایش یافته و در سهماهه سوم سال ۲۰۲۳ از ۱ تریلیون دلار فراتر رفته است. اکنون مصرفکنندگان رویکرد جیب خالی پز عالی را در پیش گرفتهاند. هنگام بررسی حجم کارتهای اعتباری آشکار میشود که روند استقراض به طور مداوم توسط مصرفکنندگان تشدید شده است. به طور همزمان، معوقات کارت اعتباری (خط زرد در چارت پایین) افزایش یافته که نشان میدهد مصرفکنندگان بیشتری از پرداخت بدهیهای خود عقب ماندهاند. بد نیست بدانید این معوقات در میان وامگیرندگان جوان پررنگتر است.

علیرغم افزایش وامگیری و معوقات، رشد سالم دستمزدها منجر به حفظ نسبت تاریخی پایین بدهی کارت اعتباری به پرداختیهای درآمد و … شده است. با این حال، اگر رشد دستمزدها بیشتر تضعیف شود، انتظار میرود این نسبت افزایش یابد. اساساً، تجزیه و تحلیل ما نشان میدهد که استقراض مصرفکننده به طور قابل توجهی افزایش یافته، اما رشد دستمزد تا حدودی نسبت استقراض به درآمد را محدود کرده است. با این حال، هر گونه کاهش در رشد دستمزدها میتواند منجر به وضعیتی شود که در آن فشار بدهی مصرفکنندگان نسبت به درآمد آنها کمتر قابل مهار باشد.

تغییرات حجم کارتهای اعتباری و درصد معوقات کارتهای اعتباری

معوقات در بخشهای دیگر از جمله در میان وامهای خودرو نیز در حال افزایش است. حداقل تا زمانی که فدرال رزرو بتواند پای خود را از روی ترمز اقتصادی بردارد، این امر بانکها را وادار میکند تا ذخایر را افزایش دهند که احتمالاً منجر به تضعیف وامدهی، مخارج مصرفکننده و رشد کلی اقتصادی خواهد شد.

بالاتر برای طولانیتر؟

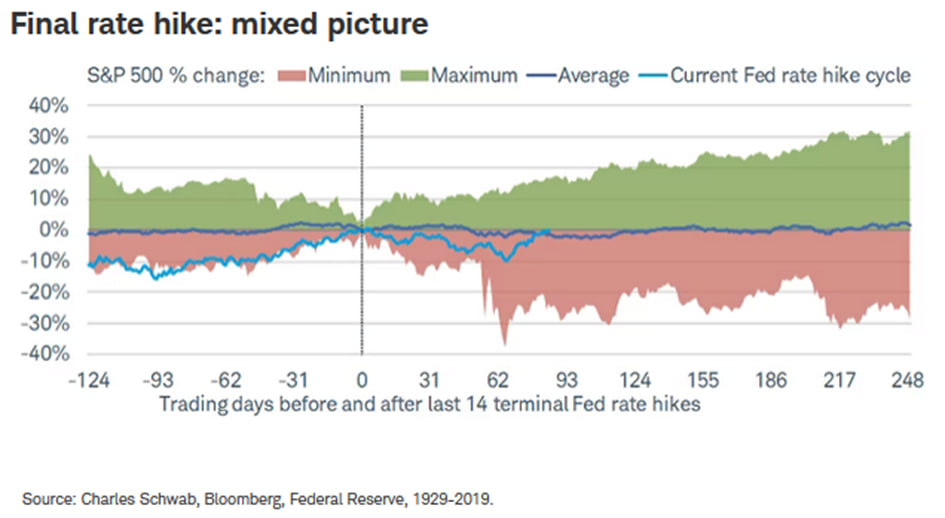

ما یک روند نزولی را در تورم پیشبینی میکنیم، البته نه لزوماً کاهش مداوم. علاوه بر این، معتقدیم که چرخه انقباض پولی فدرال رزرو در ژوئیه ۲۰۲۳ که آخرین افزایش نرخ بهره توسط این بانک مرکزی ارائه شد، به پایان رسیده است.

تغییرات شاخص بورس S&P500 در قیاس با تغییرات نرخ بهره

با توجه به پیامدها برای اقتصاد و بازار سهام در سال ۲۰۲۴، دادههای تاریخی که با خط آبی تیره در نمودار ارائهشده بالا نشان داده شده است، میانگین عملکرد بازار سهام را حول آخرین افزایش نرخ بهره در طول تاریخ به تصویر میکشد. درست است که معمولا یک نزول جزئی در S&P 500 طی شش ماه پس از افزایش نهایی نرخ بهره توسط فدرال رزرو و به دنبال آن یک رشد متوسط در طی ۱۲ ماه رخ داده، اما نتایج واقعی به طور قابل توجهی متفاوت بودهاند.

تأکید میکنیم که استناد به میانگینها یا میانهها ممکن است به دلیل تنوع شدید مشاهدهشده در دادههای تاریخی گمراهکننده باشد. خط آبی روشن در نمودار که نشاندهنده عملکرد اخیر S&P 500 پس از افزایش نرخ بهره فدرال رزرو در ژوئیه است، به ما میگوید رفتار بازار تحت تأثیر عوامل مختلف است، نه تنها تصمیمات پولی این بانک مرکزی.

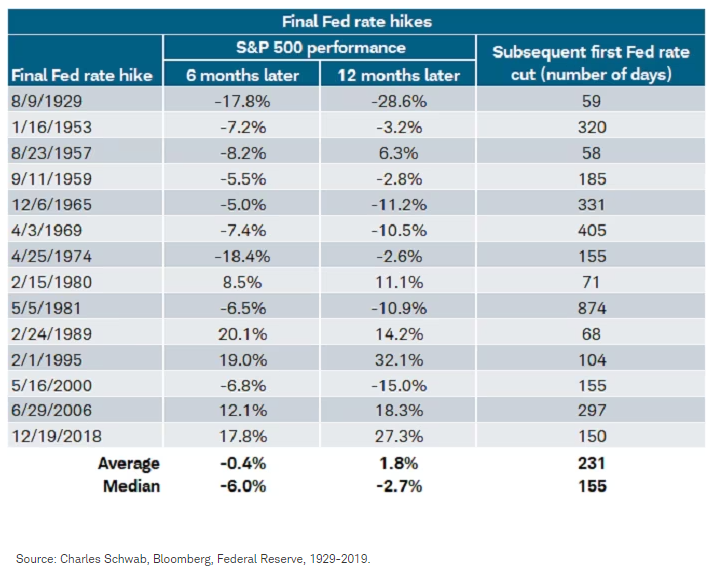

ارتباط تغییر شاخص بورس با آخرین افزایش در نرخ بهره فدرال رزرو در طول تاریخ

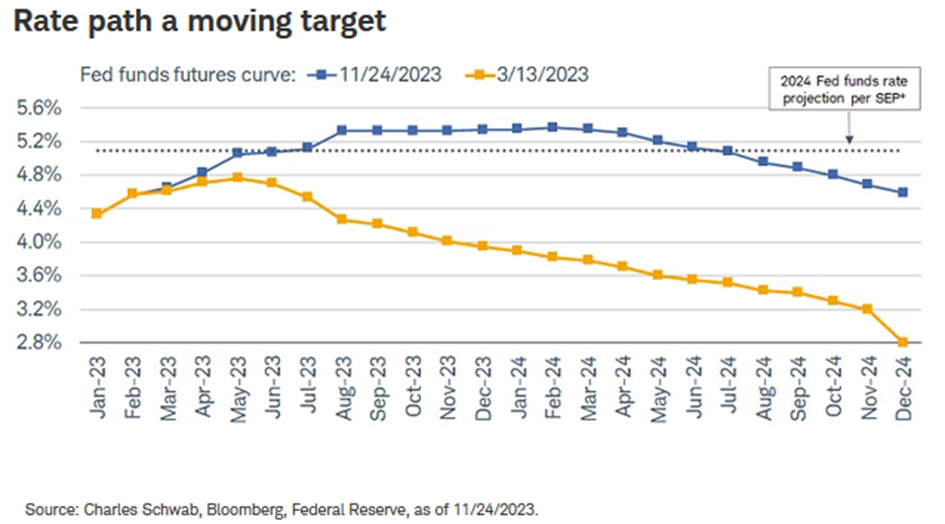

جدول ارائهشده فوق دامنه وسیعی را در دوره بین افزایش نهایی نرخ بهره توسط فدرال رزرو در یک چرخه و اولین کاهش متعاقب آن نشان میدهد که از ۵۹ روز تا ۸۷۴ روز متغیر است. انتظارات فعلی از اولین کاهش نرخ بهره که توسط بازار قیمتگذاری شده است و در چارت پایین قابل مشاهده است اواسط سال ۲۰۲۴ را نقطه شروع کاهش نشان میدهد.

انتظارات بازار از تغییرات نرخ بهره فد و تفاوت آن از ماه مارس نسبت به اواخر نوامبر

علیرغم سخنان مقامات مختلف فدرال رزرو، از جمله رئیس این بانک مرکزی جروم پاول، مبنی بر اینکه کاهش نرخ بهره به زودی رخ نخواهد داد، انتظار از زمان شروع چرخه تسهیل پولی احتمالاً نامشخص است و شاید در طول سال ۲۰۲۴ تغییر کند. همانطور که از طریق خط زرد در نمودار بالا نشان داده شده است، بلافاصله پس از بحران بانکی کوچک در مارس، انتظار میرفت که فدرال رزرو تا تابستان ۲۰۲۳ نرخ بهره را کاهش دهد. در نتیجه، انتظارات بازار میتواند بسیار تغییر کند. اگر فدرال رزرو تا اواسط سال ۲۰۲۴ کاهش نرخ بهره را آغاز کند، احتمالا نشاندهنده وخامت بیشتر اقتصادی، به ویژه در بازار کار باشد. این تغییر در سیاست پولی فدرال رزرو میتواند حاکی از دور شدن از تمرکز صرف بر تورم – بخشی از وظایف دوگانه فدرال رزرو – و اولویت دادن به اشتغال باشد.

پسزمینه در حال تغییر

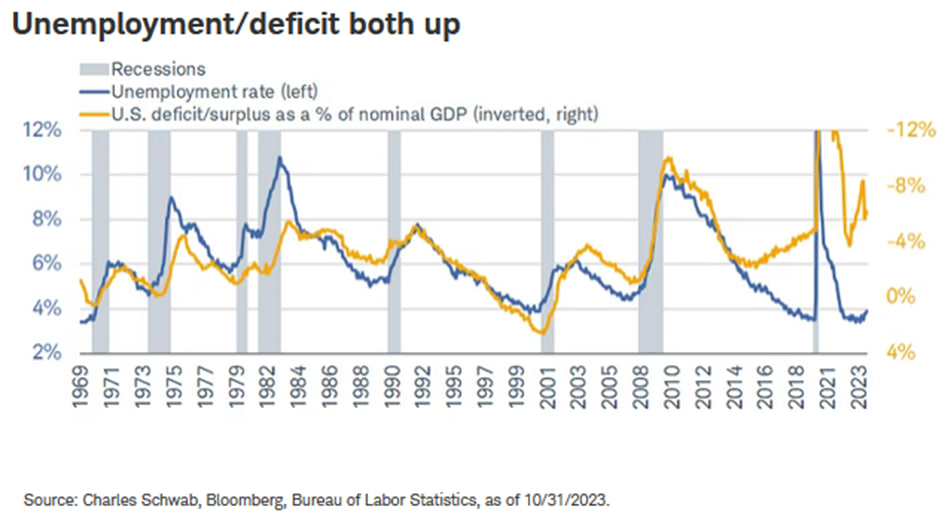

نرخ بیکاری در حال افزایش است و پس از رسیدن به پایینترین سطح ۳.۴ درصدی در اوایل سال ۲۰۲۳، به ۴ درصد نزدیک میشود. با توجه به الگوهای گذشته، زمانی که نرخ بیکاری شروع به افزایش میکند، این روند به خودی خود تشدید میگردد و حالتی خودتقویتکننده دارد. در نتیجه، این افزایش نگرانکننده است. بر خلاف معیارهای خاص اشتغال مانند حقوق و دستمزد غیرکشاورزی (NFP) که میتواند نوسانات ماه به ماه قابل توجهی را به تصویر بکشد، نرخ بیکاری نوسانات نسبتاً کمتری دارد. این موضوع باعث میشود که نرخ بیکاری شاخصی پایدارتر برای ارزیابی سلامت بازار کار باشد.

نمودار ارائهشده ماهیت عقبماندگی نرخ بیکاری را در چرخههای اقتصادی نشان میدهد. قبل از رکود، نرخ بیکاری معمولاً از پایینترین سطح خود فاصله چندانی ندارد و با ورود اقتصاد به یک محیط رکودی، تمایل به افزایش دارد. به طور مشابه، هنگام خروج از رکود، نرخ بیکاری بالا باقی میماند و حتی با شروع بهبود اقتصاد، همچنان به افزایش خود ادامه میدهد. البته باید تاکید کنیم که نرخ بالای بیکاری به خودی خود باعث رکود نمیشود. در عوض، رکود معمولاً باعث افزایش نرخ بیکاری میشود. بنابراین، افزایش نرخ بیکاری به عنوان یک معلول رکود اقتصادی در نظر گرفته میشود تا علت.

نرخ بیکاری و کسری بودجه یالات متحده

برای بیش از دو دهه، ایالات متحده به طور مداوم کسری بودجه داشته که منجر به انباشت بدهی ملی قابل توجهی شده است. این روند نشان میدهد که هزینههای دولت برای دورههای طولانی بیشتر از درآمد آن بوده است. دفتر بودجه کنگره (CBO) پیشبینی میکند که کسری بودجه همچنان به رشد خود ادامه میدهد و احتمالا به ۱۰ درصد تولید ناخالص داخلی در ۳۰ سال آینده خواهد رسید. در صورت عدم توجه به چنین پیشبینیهایی، یک وضعیت مالی چالشبرانگیز در انتظار اقتصاد آمریکا خواهد بود.

یکی از جنبههای جالب چرخه اقتصادی فعلی، همزمانی یک کسری بودجه زیاد و نرخ نسبتاً پایین بیکاری است. از نظر تاریخی، کسری بودجه بالا اغلب با نرخهای بالاتر بیکاری مرتبط بود و افزایش هزینههای مالی اغلب برای تحریک رشد اقتصادی در دوران رکود استفاده میشد. با این حال، وضعیت فعلی نشان میدهد که علیرغم کسری بودجه قابل توجه، نرخ بیکاری همچنان پایین است.

واگرایی قابل توجه بین کسری بودجه و نرخ بیکاری نشان میدهد که دولت ممکن است انعطاف مالی کمتری برای رسیدگی به رکودهای اقتصادی آینده داشته باشد. در دورههای قبلی ضعف اقتصادی، افزایش هزینههای دولت به تحریک تقاضا و کاهش بیکاری کمک میکرد، اما وضعیت فعلی کسری بودجه بالا در کنار بیکاری کم، توانایی دولت را برای به کارگیری اقدامات مالی موثر برای مبارزه با کندیهای اقتصادی محدود میکند.

دوران جدید پیش روی ماست؟

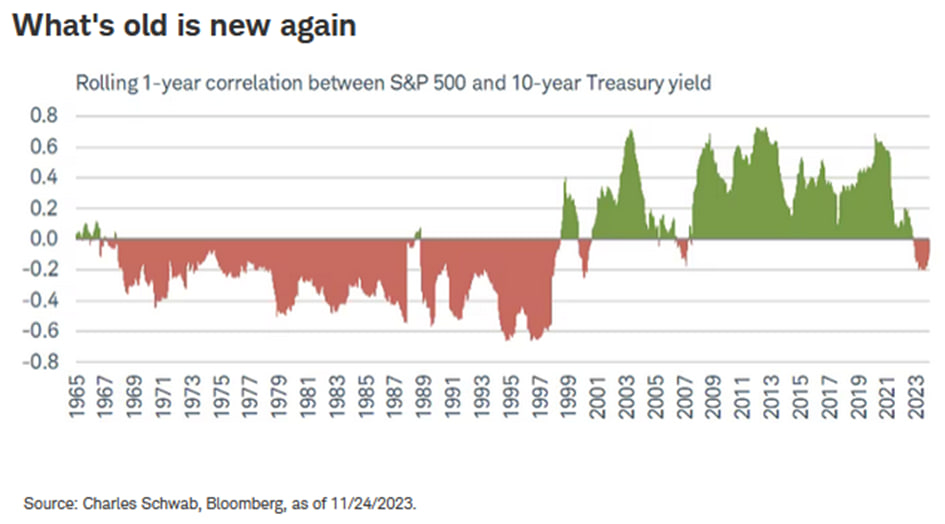

انتظار غالب بازارها این است که بازده اوراق قرضه و قیمت سهام به همبستگی معکوس خود ادامه دهند. این رابطه معکوس یک انحراف قابل توجه از همبستگی مثبت مشاهدهشده در دوره “اعتدال بزرگ” بوده است. تغییر در همبستگی بین بازده اوراق قرضه و قیمت سهام نشاندهنده گذار از روندهایی است که در اواخر دهه ۱۹۹۰ تا شروع همهگیری کووید تجربه شد. این تغییر به یک دوره سکولار جدید اشاره میکند که با تعامل متفاوت بین این شاخصهای مالی کلیدی نمایان میشود.

قبل از دوران اعتدال بزرگ، بازده اوراق قرضه و قیمت سهام معمولاً یک همبستگی معکوس را نشان میدادند. با این حال، این الگو برای بیش از دو دهه قبل از همهگیری معکوس شد و یک همبستگی عمدتاً مثبت بین این دو را به تصویر کشید. شاید این محیط جدید برای برخی از سرمایهگذارانی که به بازار در دوران اعتدال بزرگ عادت کردهاند، چالشهایی ایجاد کند، اما به معنای وضعیت غیرقابل عبور نیست.

همبستگی شاخص بورس و بازده اوراق در مقیاس یکساله

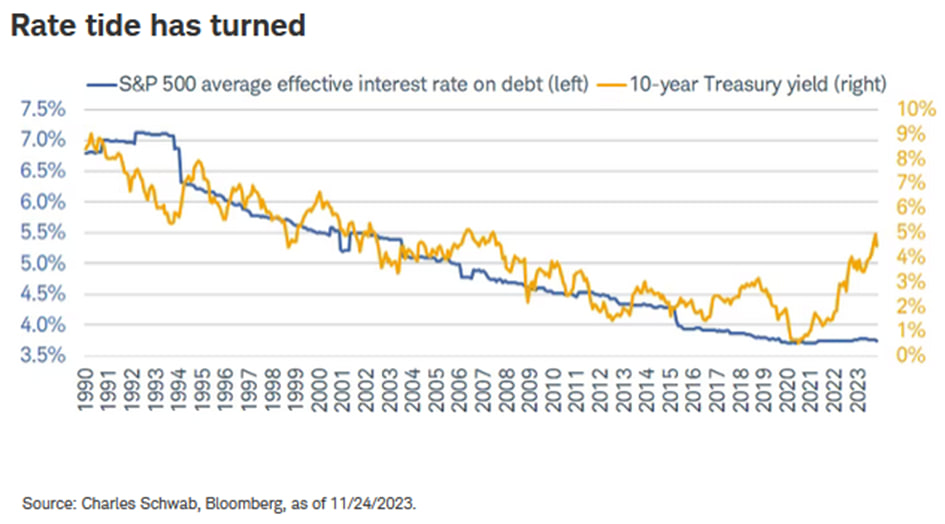

انتظار میرود تغییرات در بازده اوراق قرضه به طور قابل توجهی بر احساسات سرمایهگذاران و متعاقباً بر بازارهای سهام تأثیر بگذارد. حرکت از یک دوره طولانی با نرخ بهره پایین به یک محیط با نرخ بهره بالا به معنای افزایش هزینههای خدمات بدهی برای شرکتهاست. زمانی که بانکهای مرکزی جهانی شروع به افزایش نرخ بهره برای مقابله با تورم کردند، هزینه سرمایه به شدت افزایش یافت. انتظار میرود این تغییر بر شرکتهایی تأثیر بگذارد که بدهی خود را در طول دوره با نرخ بهره پایین بازپرداخت یا تمدید نکرده یا آنهایی که در کوتاهمدت با سررسید بدهی مواجه هستند.

نمودار پایین یک تاخیر تقریباً ۱۸ ماهه بین تغییرات نرخهای بازدهی اوراق قرضه خزانهداری و نرخ بهره موثر بر شرکتها را نشان میدهد. بنابراین، پیشبینی میشود افزایش نرخ بهره به جای یک بحران فوری و حاد، شرکتها را از نظر هزینههای بالاتر خدمات بدهی به تدریج تحت تأثیر قرار دهد. این وضعیت بیشتر به عنوان یک چالش تدریجی برای شرکتها به جای یک فروپاشی در نظر گرفته میشود. این موضوع نشان میدهد که اگرچه نرخ بهره بالاتر ممکن است در طول زمان بر امور مالی شرکتها فشار وارد کند، اما شاید منجر به رکود ناگهانی نشود.

تغییرات بازده اوراق ۱۰ ساله ایالات متحده در قیاس با میانگین نرخ بهره موثر شرکتی شاخص S&P500

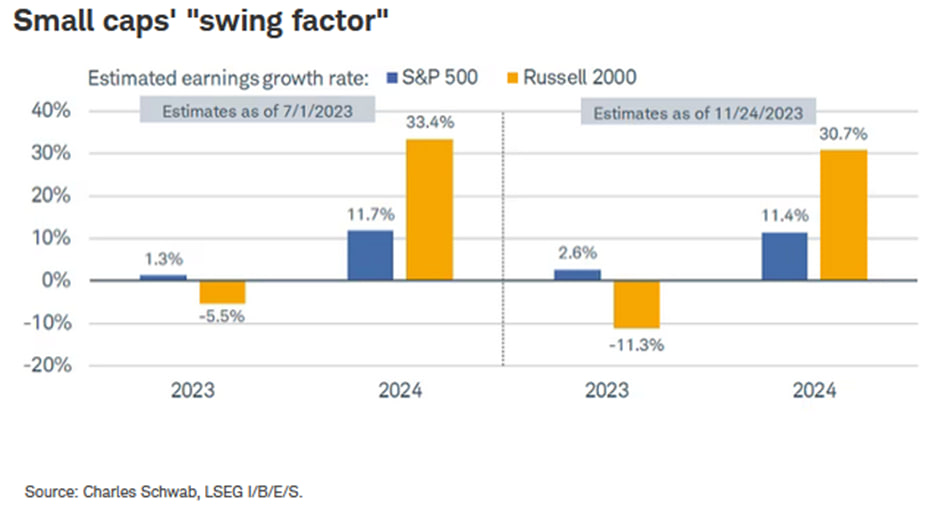

از نظر تاریخی، در دورههایی که تورم و نرخهای بهره بالا هستند، معمولاً با نسبتهای P/E پایینتر سهام همزمان میشوند. با افزایش نرخ بهره، نرخ تنزیل مورد استفاده در تعیین ارزش فعلی سودهای آتی افزایش مییابد که میتواند نسبتهای P/E را کاهش دهد؛ مگر اینکه با رشد قوی درآمد جبران گردد. با پیشبینی یک محیط با نرخ بهره بالاتر پایدار، تمرکز بر حفظ یا افزایش نسبت P/E احتمالاً بر رشد قوی درآمد خواهد بود. چشمانداز برآورده شدن انتظارات در سال ۲۰۲۴ متکی بر افزایش دورقمی پیشبینیشده رشد درآمد برای S&P 500 و راسل ۲۰۰۰ است که در مقایسه با سال ۲۰۲۳ بهبود قابل توجهی را نشان میدهد. با این حال، در مورد این پیشبینیهای خوشبینانه تردیدهایی نیز وجود دارد. اگر یک رکود اقتصادی واقعی به وجود آید، این برآوردها ممکن است همچنان بیش از حد خوشبینانه باقی بماند.

با این وجود، فضای قابل توجهی برای سهام با قیمتهای پایینتر وجود داشته که میتواند برای سرمایهگذارانی که به دنبال فرصتهایی با سرمایه کمتر هستند، جذاب باشد. بر اساس برآوردهای LSEG I/B/E/S، پیشبینی میشود که نرخ رشد سود مورد انتظار برای راسل ۲۰۰۰ از ۱۱- درصد در سال ۲۰۲۳ به ۳۱+ درصد در سال ۲۰۲۴ تغییر کند.

پیشبینیها از تغییرات سالانه سودآوری شرکتها در شاخص راسل۲۰۰۰ و S&P500

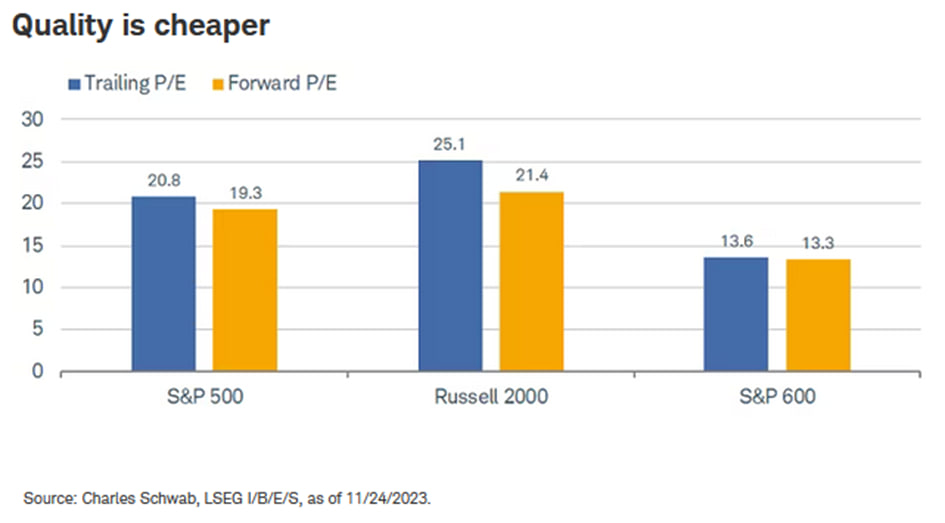

همانطور که در نمودار ارائه شده، افزایش قابل توجه رشد درآمد شرکتهای کوچک نیز به طور مثبت در نسبتهای قیمت/درآمد آتی (P/Es) منعکس میشود. اگرچه احتمالاً در آینده اصلاحاتی در این برآوردها وجود خواهد داشت، اما در نظر گرفتن آنها در ارزش فعلی نشان میدهد که ارزشگذاری بازار ممکن است در سال آینده مطلوبتر به نظر برسد. برخلاف راسل ۲۰۰۰، شرکتهای حاضر در شاخص S&P 600 دارای سودآوری بیشتر هستند. برای افراد درگیر انتخاب سهام برای سرمایهگذاری، S&P 600 به معنی مجموعهای از سهامها با کیفیت بالاتر در سال ۲۰۲۴ است.

پیشبینی نسبت PE آتی شاخصهای بورسی

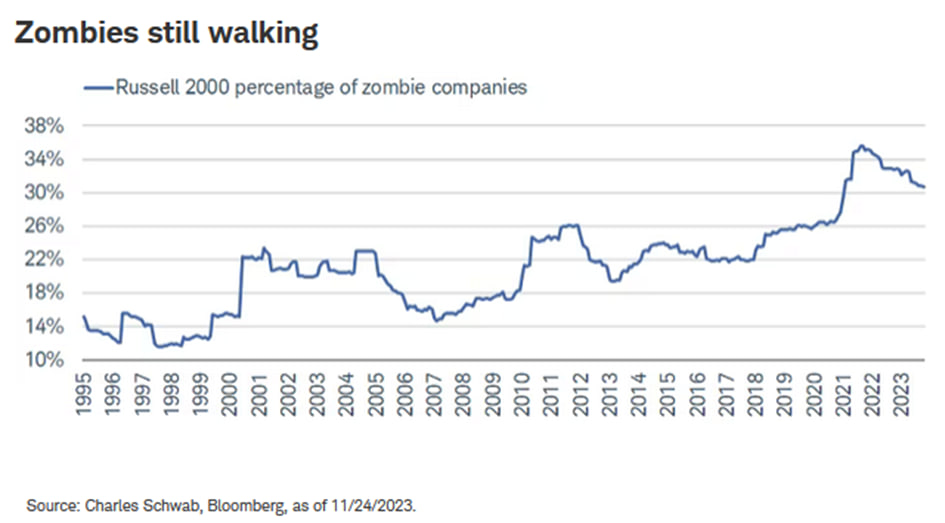

در سال ۲۰۲۳، ما به طور مداوم بر اهمیت ویژگیهای متمرکز بر کیفیت، به ویژه در مورد سرمایهگذاریهای کوچک تأکید کردهایم. در شاخص راسل ۲۰۰۰، بخش قابل توجهی از شرکتها به عنوان زامبی طبقهبندی میشوند. زامبیها شرکتهایی هستند که درآمد کافی برای پوشش هزینههای بهره بدهیشان ایجاد نمیکنند. نمودار زیر نشان میدهد که بیش از ۳۰ درصد از شرکتهای راسل ۲۰۰۰ در طبقه زامبی قرار میگیرند. اگرچه این درصد نسبت به اوج اخیر خود کاهش داشته، اما در مقایسه با سطوح تاریخی به طور قابل توجهی افزایش یافته است.

درصد شرکتهای زامبی در شاخص راسل۲۰۰۰

پیشبینی میشود که در سال ۲۰۲۴، شرکتهای کوچک از شرایط مطلوب اقتصاد بهره ببرند؛ به ویژه به این دلیل که بخش قابل توجهی از این بخش در سال ۲۰۲۳ بازار نزولی را پشت سر گذاشت و منجر به ارزشگذاریهای نسبتاً جذابتر شد. با توجه به افزایش نوسانات مورد انتظار هم در نرخ بهره و هم در چشمانداز کلی اقتصادی، ما یک بهبود نابرابر را پیشبینی میکنیم.

از نظر تاریخی، در دورههایی که بیکاری افزایش داشته، سهام شرکتهای کوچک عملکرد قویتری از خود نشان دادهاند. در حال حاضر، نرخ بیکاری نسبتاً پایین بوده که نشاندهنده مرحله بعدی چرخه اقتصادی است. برای سرمایهگذارانی که به دنبال سرمایهگذاریهای کوچک با رویکردی ارزشمحور هستند، ما از تمرکز بیشتر بر روی نظم و عوامل خاص مانند درآمد یا حاشیه سود قوی حمایت میکنیم.

رشد شدید، سقوط شدیدتر!

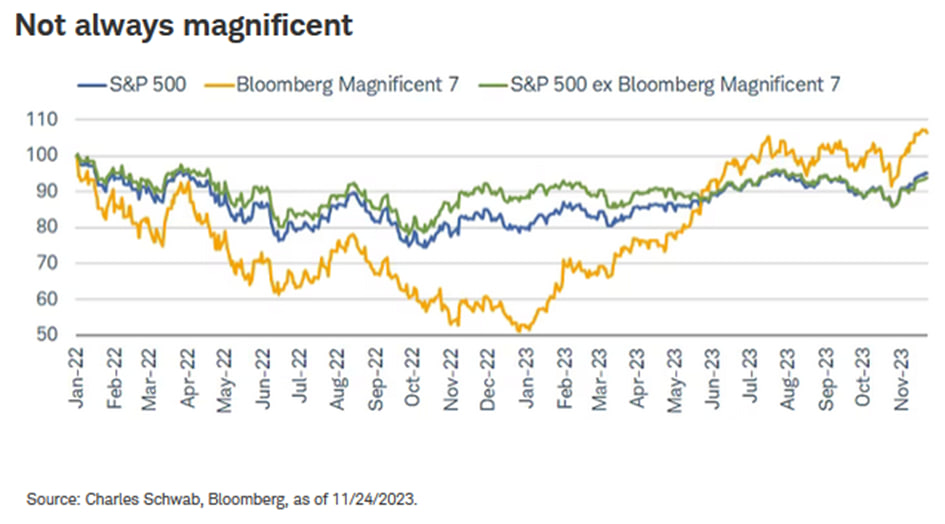

روند تعیینکننده بازار سهام در سال ۲۰۲۳ و احتمالاً تا سال ۲۰۲۴، تسلط سهام شرکتهای بزرگ بوده که به طور قابل توجهی شاخصهای دارای وزن مانند S&P 500 را در طول سال تقویت کرده است. بدون تأثیر این ۷ سهام بزرگ، رشد سالانه S&P 500 در سال ۲۰۲۳ اندک بود. در واقع، با نگاهی به گذشته از بالاترین سقف قبلی S&P 500 در اوایل ژانویه ۲۰۲۲، این ۷ سهام بزرگ بیش از ۶ درصد افزایش و ۴۹۳ سهام دیگر تقریباً ۶ درصد کاهش یافتهاند.

در سال ۲۰۲۲، این ۷ سهام بزرگ کاهش قابل توجهی را تجربه کردند که بر عملکرد بازار در مرحله نزولی آن سال تأثیر گذاشت. این امر بر یک جنبه کلیدی در مورد این شرکتهای دارای عملکرد بالا تأکید میکند: این ۷ سهام از چرخه تجاری مصون نیستند و گاهی اوقات میتوانند عملکرد شاخصهای دارای سقف وزنی را مختل کنند. این امر اهمیت تنوع در سبد سرمایهگذاری را نشان میدهد؛ بهویژه وقتی صحبت از تعدیل ریسک قرار گرفتن در معرض شرایط کلان و بازارها میشود.

مطمئناً، این ۷ سهام بزرگ نمرات قابل توجهی را در معیارهای مختلف کیفیتی ما دارند که ناشی از پوشش بهره و نقدینگی بالاست. به عبارتی سادهتر، حتی در محیط رشد ضعیفتر یا نرخ بهره بالاتر، این ۷ سهام بزرگ میتوانند به عملکرد خوب خود ادامه دهند. با این حال، در صورت کاهش شدیدتر رشد اقتصادی، به ویژه اگر در اوایل سال اتفاق بیفتد، ممکن است فضای بیشتری برای رشد در بخشهایی از بازار که در سال ۲۰۲۳ عقب ماندهاند، وجود داشته باشد که احتمالاً باعث دور شدن سرمایهگذاران از این ۷ سهام بزرگ شود.

با نگاهی به آینده، تغییر تمرکز بازار از سال ۲۰۲۳ به ۲۰۲۴ ممکن است حول محور صنعت هوش مصنوعی بچرخد. هوش مصنوعی یک عامل کلیدی باعث عملکرد بهتر این ۷ سهام بزرگ و بخش فناوری بوده است. در واقع، انتظارات برای سال ۲۰۲۴ کمتر حول محور سازندگان هوش مصنوعی و بیشتر در مورد پذیرندگان آن در صنایع و بخشهای مختلف خواهد بود. پیشبینی میشود که شرکتها هزینههای سرمایهای خود را به سمت بهرهوری بالاتر هدایت کنند که نشاندهنده پذیرش گستردهتر هوش مصنوعی فراتر از غولهای فناوری است.

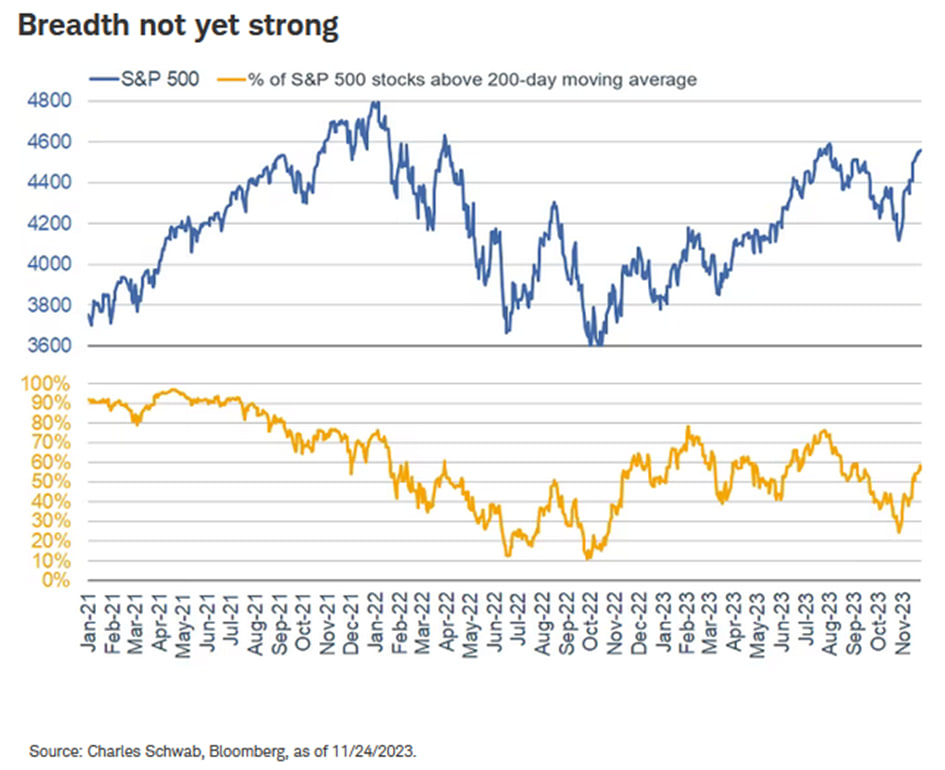

نظارت بر ریسک گستردگی بازار با ورود به سال ۲۰۲۴ بسیار مهم میشود. علیرغم حرکت صعودی شاخصهای دارای وزن از اواخر اکتبر، شاخصهای زیربنایی شبیه به الگوی مشاهدهشده در اواخر سال ۲۰۲۱ ضعف نشان دادهاند. نمودار زیر نشان میدهد که کمتر از ۶۰ درصد از سهام شرکتهای تشکیلدهنده S&P 500 بالاتر از میانگین متحرک ۲۰۰ روزه خود معامله میشوند. بدون بهبود مستمر در رشد سهام با ارزش بازار پایین، نگرانیهایی در مورد سلامت کلی بازار وجود دارد که باعث احتیاط سرمایهگذاران میشود.

مسیر چشمانداز بازار در سال ۲۰۲۴ تا حد زیادی به نحوه واکنش اقتصاد به تأثیرات تاخیری سیاستهای پولی سختتر و آنچه که به نظر میرسد یک تغییر طولانیمدت از نرخ بهره پایین تاریخی است، بستگی دارد. تمرکز ما برای سال ۲۰۲۴ بر شرکتهایی است که تمایل دارند در محیطی که هزینههای مربوط به خدمات بدهی به طور فزایندهای قابل توجه میشود، عملکرد خوبی داشته باشند. سرمایهگذاران میتوانند ویژگیهای کیفی مانند جریان نقدی، ذخایر و رشد درآمد واقعی سالم را در صنایع مختلف بررسی کنند که امکان رویکردی متنوع را بدون اتخاذ تصمیمهای کلی برای بخشی خاص فراهم مینماید.

جمعبندی

با وجود تشخیص ظریف رکودهای غلتشی در اقتصاد توسط ما، اعلام رکود به طور رسمی در سال ۲۰۲۴ محتملتر است. صادقانه بگویم، از نظر ما، یک رکود زودتر از دیرتر، فضای بهتری برای اقتصاد، سیاست پولی و بازار سهام ایجاد خواهد کرد. تاریخ نشان داده که بعید است فدرال رزرو بدون مشکل یک موقعیت اقتصادی را برای دستیابی به یک نتیجه بهینه مدیریت یا هدایت کند. در این چرخه اقتصادی منحصربهفرد، اگرچه برای جلوگیری از رکود فدرال رزرو ممکن است با اجرای سیاستهایی مانند کاهش نرخ بهره یا تسهیل کمی برای تحریک اقتصاد اقدام کند، اما این بانک مرکزی همچنین محتاطانه رفتار خواهد نمود و از ریسک شعلهور شدن مجدد فشارهای تورمی که مهار دوباره آن میتواند چالشبرانگیز باشد، آگاه است.

اغلب از ما میپرسند که چرخه اقتصادی کنونی بیشتر به چه دورهای از تاریخ شباهت دارد. جواب ما چرخه اواخر دهه ۱۹۶۰ است. به طور خلاصه، کاهش نرخ بهره توسط فدرال رزرو تا اواخر سال ۱۹۶۷ به تسریع مجدد تولید ناخالص داخلی واقعی و کاهش نرخ بیکاری کمک کرد، اما تورم مجدداً شعلهور شد. در نتیجه، چرخه انقباض پولی به طور تهاجمی آغاز گشت که باعث رکود ۱۹۷۰ و افزایش شدید بیکاری شد. پس از آن، در محیطی که تورم هسته همچنان بالا بود، فدرال رزرو دوباره اشتباه کرد چرخه تسهیل پولی خود را تشدید نمود و دوره رکود تورمی دهه ۱۹۷۰ آغاز شد. ما شکی نداریم که این حالتی است که رئیس فدرال رزرو، جروم پاول، دوست دارد از آن اجتناب کند.

بهترین حالت برای اقتصاد آمریکا در سال ۲۰۲۴ این است که رکود اقتصادی در حال تبدیل شدن به بهبودهای بادوامتر باشند. هنگامی که مسیر اقتصادی روشنتر شد، انتظار داریم که واگرایی کمتری در بین بخشهای مختلف بازار وجود داشته باشد. اگر بازار از نظر عملکرد هر بخش باثباتتر و منظمتر شود، میتواند به نفع بخشها یا گروههایی باشد که از زمان سقوط بازار در اکتبر ۲۰۲۲، رشد قابل توجهی نداشتهاند.

ویژگیهای متمایز این چرخه اقتصادی و بازار، و عملکرد واکنش فدرال رزرو به تورم و بازار کار، عدم اطمینان بیشتری را در مورد رکود ایجاد کرده است. هنوز هم میتوان با رعایت اصول اولیه عرضه و تقاضا بهتر مانند کاهش مداوم قیمتهای انرژی از آن اجتناب کرد. با این حال، دوران سیاست نرخ بهره صفر به پایان رسیده است و بازار اوراق قرضه ممکن است با این واقعیت سازگار شده باشد، اما بازار سهام خیر.

تحلیل ما نشاندهنده فضای موجود برای رشد بازار سهام است؛ اگرچه میتواند با برخی چالشهای اقتصادی به دلیل تغییر به سمت سیاستهای پولی کمتر محدودکننده همزمان باشد. با نزدیک شدن به سال ۲۰۲۴، نگرانی فزایندهای در مورد رضایت سرمایهگذاران وجود دارد که در خوشبینی افزایشیافته منعکسشده در شاخصهای احساسات، همراه با نوسانات بسیار کم بازار مشهود است. مشابه روندهای مشاهدهشده در سال ۲۰۲۳، نوسانات کوتاهمدت بازار تمایل به مقابله با دورههای احساسات شدید سرمایهگذاران دارد.

برای سرمایهگذارانی که در حال حاضر در یک یا چند بخش خاص از بازار سهام حضور دارند، متعادل کردن سبد دارایی خود به صورت دورهای عاقلانه است. یک روش متعادل کردن سبد دارایی میتواند کاهش سهامهایی باشد که رشد زیادی داشته و افزایش سهامهایی باشد که از رشد بازار جا ماندهاند. این راهبرد با تمایل بازار برای بازگشت به میانگین عملکرد خود در طول زمان همخوانی دارد. علاوه بر این، ما به طور مداوم بر مزایای تنوع سبد دارایی، هم در انواع مختلف داراییها و هم در بین خود آنها تأکید میکنیم. با توجه به پیشبینی ما از واگرایی جهانی از نظر تورم و الگوهای رشد، این امر در چشمانداز سرمایهگذاری بسیار مهم است.

عالی بود