هفته پیش رو – بازارها به دلیل دور تازهای از صحبتهای هاوکیش از سوی روسای بانکهای مرکزی تا حدودی ضربه خوردهاند، بنابراین تنش در بازارها، پیش از انتشار گزارش اشتغال ماه ژوئن آمریکا، در حال بالا رفتن است. همچنین انتظار میرود که انتشار شاخص مدیران خرید موسسه ISM و صورتجلسه فدرال رزرو، گمانهزنیها در مورد افزایش نرخ بهره در ماه جولای را بیش از حد افزایش دهند. با این حال، ممکن است بانک مرکزی استرالیا، بر خلاف افزایش نرخ بهره برای سه بار متوالی تصمیم بگیرد. در همین حال، ین ژاپن امیدوار است که دادههای اقتصادی ژاپن تا حدودی جلوی موج فروش ین را بگیرند.

آیا گزارش NFP و شاخص مدیران خرید موسسه ISM میتوانند شک و شبه در مورد مسیر نرخ بهره را برطرف کنند؟

سرمایهگذاران توسط سیاستگذاران تحت فشار قرار گرفتهاند تا متقاعد شوند که انقباض سیاست پولی هنوز راه زیادی در پیش دارد. در هفته گذشته هم پیشرفتهایی برای آقای پاول ریاست فدرال رزرو و همتایان اروپایی او وجود داشت که یک بار دیگر ادعای «بالا نگه داشتن نرخ بهره برای مدتی طولانیتر» را مطرح کردند.

برای پاول، کار متقاعد کردن بازارها تا حدودی سختتر بوده است، زیرا تورم در حال حاضر در آمریکا ریسک کمتری نسبت به بریتانیا و منطقه یورو دارد. با این حال، فدرال رزرو تا زمانی که علائم واضحی مبنی بر اینکه بحران کمبود نیروی کار در حال کاهش است و رشد دستمزدها کندتر میشود را مشاهده نکند، بعید است راضی به توقف سیاست انقباضی شود.

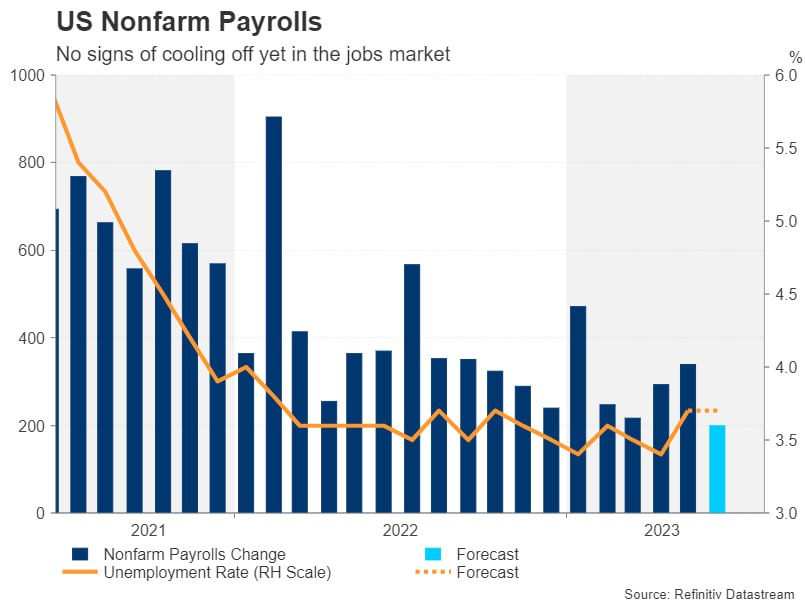

گزارش NFP در ماه می تا ۳۳۹ هزار شغل افزایش یافت و از انتظارات بازار فراتر رفت، و حتی با وجود اینکه نرخ بیکاری افزایش یافت، همه نشانهها حاکی از آن است که بازار کار ایالات متحده همچنان بسیار داغ است. پیشبینی ماه ژوئن رقمی معادل ۲۰۰ هزار شغل است – مطابق با محدوده پیشبینی ماههای اخیر. انتظار میرود نرخ بیکاری در ۳.۷ درصد باقی بماند، در حالی که پیشبینی میشود میانگین درآمد ساعتی ۰.۳ درصد ماهانه در ماه ژوئن افزایش یابد، یعنی بدون تغییر نسبت به ماه قبل.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

هنوز هیچ نشانهای از خنک شدن بازار کار وجود ندارد

اگر نتیجه دادهها غافلگیر کننده نباشند (چه مثبت یا منفی)، نتیجه گزارش NFP ممکن است به اندازه کافی قاطع نباشد که بتواند سیاستگذاران را در جهت خاصی هدایت کند. از این رو، سرمایهگذاران به ترتیب در روزهای دوشنبه و پنجشنبه، سایر دادههای اقتصادی را زیر نظر خواهند داشت، به ویژه شاخص مدیران خرید بخش تولیدی و غیرتولیدی موسسه ISM. وخامت بیشتر در نظرسنجیهای موسسه ISM در ماه ژوئن میتواند ترس از رکود را دوباره زنده کند، بخصوص پس از اینکه پاول در یک همایش که توسط بانک مرکزی اروپا در پرتغال سازماندهی شده بود، این چشمانداز را کم اهمیت جلوه داد.

آمار سفارش کارخانجات در روز چهارشنبه و گزارش تغییرات اشتغال بخش خصوصی و غیرکشاورزی ADP در روز پنجشنبه منتشر خواهند شد و معاملهگران آنها را زیر نظر خواهند داشت. بازارهای ایالات متحده روز سهشنبه به دلیل جشن روز استقلال چهارم جولای تعطیل خواهند بود. صورتجلسه جلسه سیاستگذاری ماه ژوئن فدرال رزرو که در روز چهارشنبه منتشر میشود نیز حائز اهمیت خواهد بود، اگرچه با توجه به اینکه پاول از آن زمان تاکنون دو بار سخنرانی کرده است، بعید بنظر میرسد که این صورتجلسه چیز جدیدی برای بازارها داشته باشد.

برای دلار آمریکا که بیش از نیمی از افت ماه ژوئن خود را جبران کرده است، ادامه این روند بازیابی دشوار خواهد بود مگر اینکه دادهها بتوانند احتمال افزایش بیشتر نرخ بهره را در سال ۲۰۲۳ بیش از آنچه پاول در حال حاضر گفته است افزایش دهند.

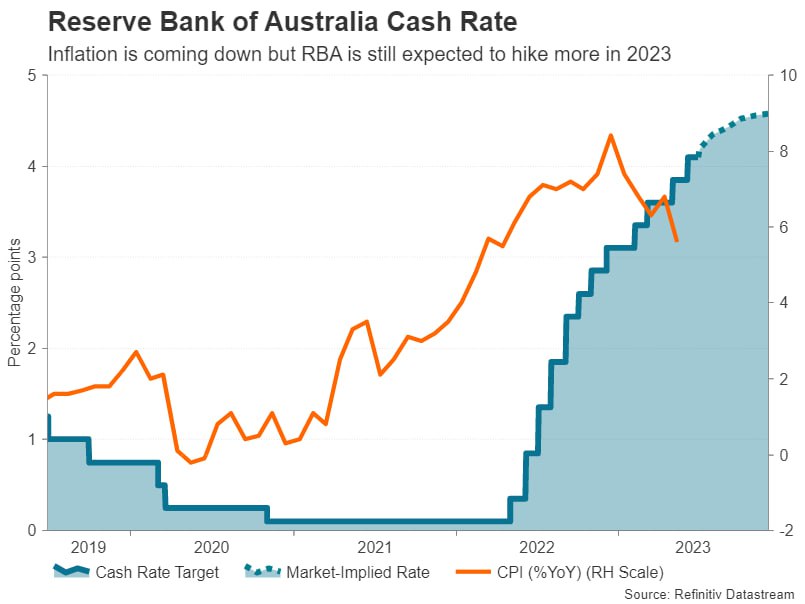

بانک مرکزی استرالیا ممکن است دوباره مکث کند

بانک مرکزی استرالیا روز سهشنبه برای تصمیم سیاست پولی خود در ماه جولای تشکیل جلسه میدهد و به دنبال کاهش شاخص ماهانه قیمت مصرفکننده، ضرورتی ندارد که سیاستگذاران برای سومین جلسه متوالی هزینههای استقراض را افزایش دهند. بانک مرکزی استرالیا در ماه آوریل از افزایش نرخ بهره خودداری کرد اما در ماه می و ژوئن نرخ بهره را افزایش داد. کاهش نرخ ۱۲ ماهه CPI به ۵.۶ درصد در ماه ژوئن، همراه با ارقام پایین شاخص مدیران خرید در همان ماه و تردیدهای مداوم در مورد اقتصاد چین، نشان میدهند که این ماه زمان توقف افزایش نرخ بهره است.

تورم در حال کاهش است اما همچنان انتظار میرود بانک مرکزی استرالیا در سال ۲۰۲۳ نرخ بهره را بالاتر ببرد

با این حال، سومین افزایش متوالی نرخ بهره را نمیتوان به طور کامل رد کرد زیرا کمبود نیروی کار همچنان در حال افزایش است. نرخ اشتغال در ماه می به میزان چشمگیر ۷۶ هزار افزایش یافت. حتی اگر بانک مرکزی استرالیا از افزایش نرخ بهره در ماه جولای صرف نظر کند، احتمالاً موضع هاوکیش خود را حفظ خواهد کرد و درها را برای انقباض بیشتر در آینده باز نگه میدارد.

بنابراین، نتیجه جلسه بانک مرکزی استرالیا ممکن است برای دلار استرالیا در داویشترن سناریو، احتمالاً خنثی خواهد بود و سنتیمنت کلی ریسکپذیری در بازار احتمالاً محرک بزرگتری برای دلار استرالیا خواهد بود.

گزارش اشتغال کانادا، آخرین سرنخ بزرگ قبل از تصمیم بعدی بانک مرکزی کانادا

بانک مرکزی دیگری که در حال بررسی این موضوع است که آیا حرکت بعدی باید توقف یا افزایش نرخ بهره باشد، بانک مرکزی کانادا است. گزارش اشتغال هفته آینده میتواند در کمک به سیاستگذاران برای تصمیمگیری، قبل از تصمیم ۱۲ جولای، بسیار مهم باشد. اشتغال در کانادا به طور غیرمنتظرهای در ماه می کاهش یافت، بنابراین یک گزارش ضعیف دیگر در ماه ژوئن تقریباً به طور قطع میتواند بانک مرکزی کانادا را در ماه جولای مجبور به توقف افزایش نرخ بهره کند، به خصوص که کاهش غافلگیر کنندهای در تورم مشاهده شد.

این موضوع ریسک قابل توجهی برای دلار کانادا خواهد داشت و ممکن است باعث شود دلار کانادا رشد یک ماهه خود در برابر دلار آمریکا از دست بدهد.

دادههای آلمان ممکن است خریداران یورو را مورد آزمایش قرار دهند

در منطقه یورو، هفته نسبتاً آرامی خواهد بود، شاخص مدیران خرید ماه می در روز چهارشنبه و آمار خردهفروشی در روز پنجشنبه منتشر خواهند شد. با این حال، هنگامی که نتایج نهایی در روزهای دوشنبه و چهارشنبه منتشر میشوند، سرمایهگذاران همچنین مراقب تجدید نظر احتمالی در PMI ماه ژوئن خواهند بود. شاخصهای flash PMIs چندان دلگرم کننده نبودند و این سوال را مطرح کردند که چقدر دیگر اقتصاد منطقه یورو میتواند در مواجهه با افزایش نرخ بهره و بازارهای کساد صادراتی مانند چین انعطافپذیر باقی بماند و مقاومت کند.

علاوه بر این، شاخصهای کلیدی آلمان احتمالاً توجه معاملهگران را به خود جلب خواهند کرد، زیرا بزرگترین اقتصاد اروپا در حال حاضر در رکود به سر میبرد و چشمانداز آن نیز چندان روشن نیست، زیرا بانک مرکزی اروپا مصمم است تورم را با افزایش بیشتر نرخ بهره مهار کند. آمار مبادلات تجاری آلمان در روز سهشنبه منتشر میشود و پس از آن، آمار سفارشات صنعتی در روز پنجشنبه و آمار تولیدات صنعتی در روز جمعه، همه برای ماه می، منتشر خواهند شد.

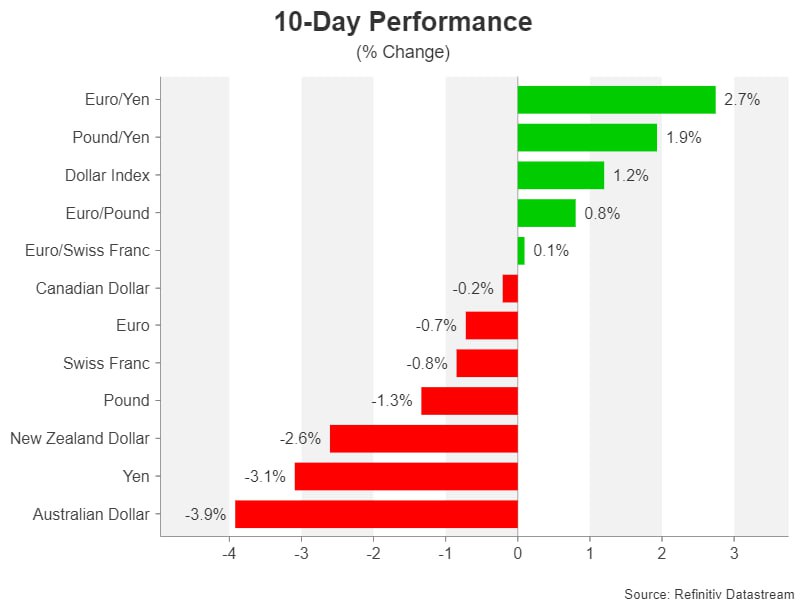

عملکرد ۱۰ روزه ارزها

یورو در مقابله با آخرین پیشرفتهای دلار نسبت به سایر ارزهای اصلی موفقتر بوده است، اما اگر دادههای هفته آینده همچنان به طور قابل توجهی کاهشی باشند، یورو ممکن است تحت فشار قرار گیرد.

آیا هنوز امیدی به ین وجود دارد؟

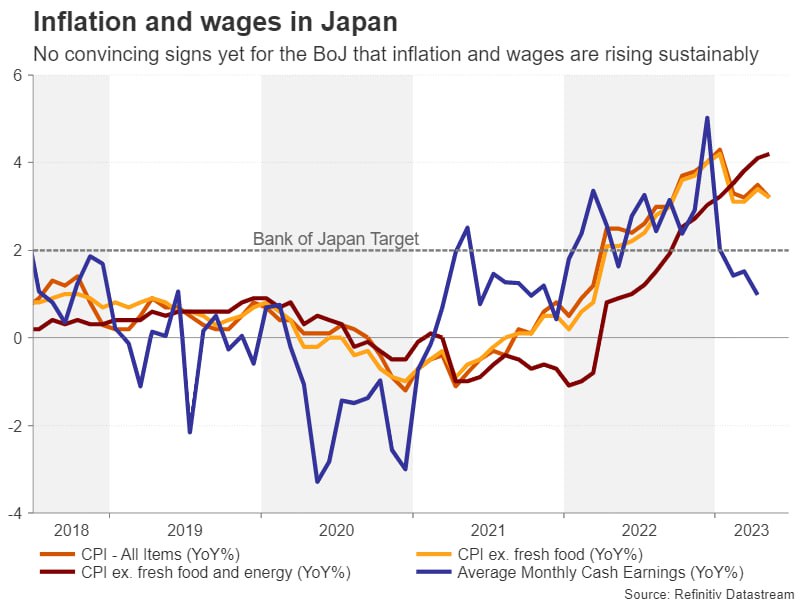

ین ژاپن به شدت از رشد مجدد دلار ضربه خورده است و به پایینترین حد خود در بیش از هفت ماه گذشته رسیده است. بانک مرکزی ژاپن از تغییر مسیر سیاست پولی خود با وجود بهبود پسزمینه اقتصادی و افزایش تورم اساسی خودداری میکند. در حالی که تغییرات ظریفی در لحن بانک مرکزی ژاپن وجود داشته است، اما بانک مرکزی عمدتاً لحن فوق العاده داویش خود را حفظ کرده است و سرمایهگذاران شرط میبندند که وضعیت موجود به این زودی تغییر نخواهد کرد و این موضوع ین را در برابر همتایان اصلی خود به پایینترین حد چند ساله سوق میدهد.

انتظار نمیرود که دادههای هفته آینده روند را برای ین تغییر دهند، اگرچه مجموعهای از اعداد خوشبینانه ممکن است تا حدودی از این ارز به عنوان یک دارایی امن حمایت کنند.

نظرسنجی تجاری تانکان سه ماهه بانک مرکزی ژاپن در روز دوشنبه منتشر خواهد شد. پیشبینیها حاکی از افزایش خوشبینی در بین مشاغل برای سه ماهه جاری و آتی و همچنین برنامههایی برای افزایش هزینههای سرمایهای است. آمار هزینهکرد خانوارها به همراه میانگین درآمد نقدی ماه می در روز جمعه نیز منتشر خواهند شد.

مقایسه تورم و دستمزدها در ژاپن

رشد پایدار دستمزدها یک معیار کلیدی برای بانک مرکزی ژاپن برای پایان دادن به سیاستهای تسهیلی خود است. با این حال، علیرغم گزارشهایی مبنی بر توافقهای افزایش دستمزد در مذاکرات دستمزد بهار امسال، رشد دستمزدها در آوریل تنها ۰.۸ درصد سالانه بود. تسریع این رشد در ماه می، میتواند گمانهزنیها در مورد تغییر سیاست بانک مرکزی ژاپن در نشست سیاستگذاری ماه جولای را افزایش دهد و احتمالاً باعث رشد ین شود.

منبع: XM

بیشتر بخوانید: