احساسات خوب گریزانند!

در میان پسزمینهای از جنگها، تغییرات آب و هوایی، و آشفتگیهای سیاسی که بر سرفصلهای خبری غالب هستند، اخبار مثبت کمیاب بودهاند. با این حال، هفته اخیر یک شگفتی خوشایند در جبهه تورم را به همراه داشت، و نرخ سالانه شاخص قیمت مصرفکننده ایالات متحده به ۳.۲ درصد، کمی بیش از هدف ۲ درصدی فدرال رزرو رسید. این داده اقتصادی باید برای فردی مانند جو بایدن، رئیس جمهور آمریکا که با انتخابات آتی در ایالات متحده روبرو است، اطمینانبخش باشد. بازارهای مالی در مورد احتمال فرود نرم در آمریکا، جایی که تورم بدون ایجاد رکود اقتصادی قابل توجه به سطوح معمولتر بازمیگردد، هیجان دارند، و کاهش سرعت رشد قیمتها، در کنار بازار کار انعطافپذیر و فضای موجود برای کاهش نرخ بهره زودتر از حد انتظار، میتواند به طور احتمالی به نفع مردم آمریکا باشد.

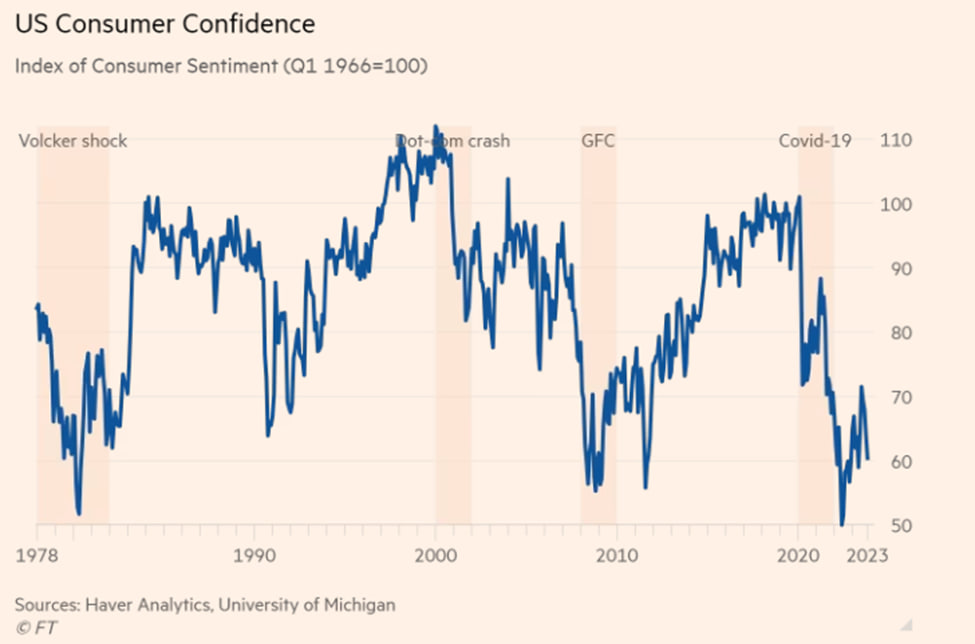

با این حال، این چشمانداز مثبت هنوز در بین مصرفکنندگان طنینانداز نشده است. شاخصهای اقتصادی اخیر مانند شاخص احساسات مصرفکننده دانشگاه میشیگان ایالات متحده که به پایینترین حد خود در شش ماه گذشته رسیده، نشان از عدم خوشبینی در میان مصرفکنندگان دارد. علیرغم کاهش تورم، هزینه کلی زندگی به طور قابل توجهی افزایش یافته است. اگرچه رشد دستمزدهای واقعی میتواند ادامه داشته باشد، اما در بیشتر دو سال گذشته منفی بوده و خانوار را وادار به تعدیل هزینهکرد خود کرده است. علاوه بر این، رشد قیمتها در هزینههای ضروری مانند غذا و انرژی همچنان بالاست و به بدبینیهای مداوم دامن میزند.

چرخه افزایش نرخ بهره توسط فدرال رزرو که به عنوان نگرانی اصلی مردم آمریکا ابراز شده، تداوم تورم در ایالات متحده را تحتالشعاع قرار داده است. پرداختهای ماهانه وام مسکن و افزایش بهره کارتهای اعتباری بر درآمد قابل تصرف مردم، به ویژه بر نسلهای جوانتر که به چنین نرخهای بالایی عادت ندارند، تأثیر گذاشته است. تصورات نه تنها توسط شاخصهای اقتصادی مانند اشتغال، تورم و نرخ بهره، بلکه با ناامنیهای ناشی از همهگیری و چالشهایی که افراد در برنامهریزی برای آینده با آن روبرو هستند، شکل میگیرد. عواملی مانند دیدگاههای سیاسی و تبلیغات رسانهها نیز بر احساسات تأثیر میگذارند، و یک مطالعه اقتصادی-اجتماعی که اخیرا انجام شده، بیان کرد که بخش قابل توجهی از اختلاف بین احساسات و بنیاد اقتصادی میتواند به دیدگاههای حزبی نسبت داده شود.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

نظرسنجیهای مربوط به احساسات مصرفکننده شاید همهچیز را به طور کامل نشان ندهند. علیرغم احساسات منفی بیانشده در این نظرسنجیها، رفتار واقعی مصرفکننده حاکی از یک نگرش خوشبینانه، به ویژه در ادامه هزینهکرد بالا در حوزههای سفر، اوقات فراغت و سرگرمی که منجر به تورم پایدار در خدمات میشود، است. با این حال، این افزایش هزینهها برای خدمات و کالاهای غیرضروری میتواند خانوار را از نظر مالی در تنگنا قرار دهد و به چشمانداز منفی کلی آنها دامن بزند. به طور کلی، کاهش تورم امیدوارکننده است، اما اعتماد مصرفکننده تمایل دارد تجربیات جمعی را منعکس کند. غلبه بر تاریکی غالب ناشی از بیماری همهگیری، به چیزی بیش از کاهش تورم نیاز دارد، که چالشی را برای سیاستگذارانی که هدفشان ارتقای روحیه ملی است، ایجاد میکند.

خردهفروشان به شکاف درون نگرش مصرفکننده اشاره میکنند

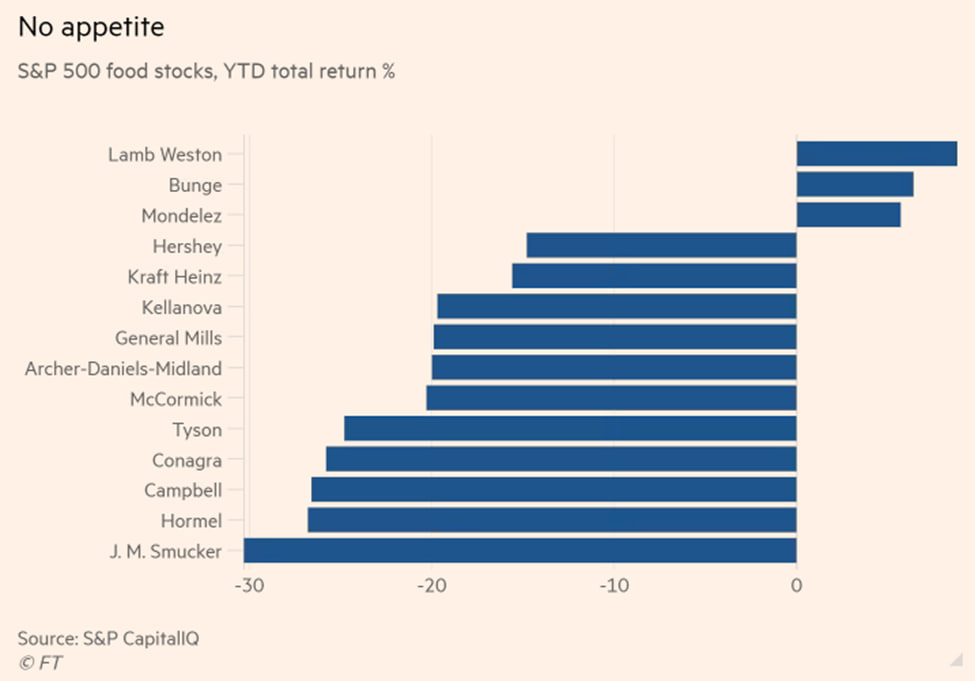

افزایش اخیر هزینههای مصرفکننده، که اثرات فشارهای اقتصادی را به چالش میکشد، باعث رشد خوشبینیها میان سرمایهگذاران شده است. اما جالب توجه بوده که گزارشهای مالی از خردهفروشان بزرگ، ضعفهای احتمالی در انعطافپذیری مصرفکننده را نشان میدهند. طبق آمار اداره سرشماری آمریکا، خردهفروشی در ماه گذشته ۰.۱ درصد کاهش یافت که کمتر از ۰.۳ درصد پیشبینیشده بود. در طول سال جاری، علیرغم عواملی مانند تورم شدید و افزایش نرخ بهره، آمریکاییها به هزینههای خود، نه تنها برای اقلام ضروری، بلکه برای سفر، تفریح و خریدهای بزرگ ادامه دادند. با این حال، نشانههایی ظاهر شده که شاید این روند در حال تزلزل باشد.

با سرد شدن بازار کار، تثبیت رشد دستمزدها و کاهش پساندازهای دوران همهگیری، نگرانیها در مورد اینکه مصرفکنندگان تا چه زمانی میتوانند انعطافپذیری خود را حفظ کنند، وجود دارد. خردهفروشان در گزارشات اخیر مالی خود پس از ولخرجی شدید مصرفکننده در تابستان، بر هزینههای ضعیف برای اقلام غیرضروری مانند مبلمان، پوشاک و لوازم خانگی تاکید نمودند، و کوری تارلو، تحلیلگر جفریز، به نگرانی فزاینده در این روندهای در حال تغییر اشاره کرده است. غولهای خردهفروشی مانند Home Depot میگویند که مشتریان بهبود خانههای خود را به تاخیر میاندازند. ویلیام بستک، معاون اجرایی این شرکت خردهفروش، کاهش معاملات اقلام با ارزش بالا مانند کفپوش و میز را تصدیق کرد. از سوی دیگر، والمارت، بزرگترین خردهفروش در ایالات متحده، با اشاره به کاهش رشد فروش اقلام با موضوع هالووین و کاهش فروش عمومی کالا، در مورد تعدیل رشد در فصل تعطیلات هشدار داد.

تحلیلگران به اختلاف بین دادههای هزینههای رسمی و گزارشهای خردهفروشان اشاره میکنند و این موضوع را به تأثیر قابل توجه ۲۰ درصد ثروتمندترین جمعیت بر هزینههای کلی نسبت میدهند. این افراد پردرآمد، با انباشته پساندازهای مازاد در دو سال گذشته، سهم قابل توجهی در هزینههای مصرفکننده داشتهاند. خردهفروشانی که طیف گستردهتری از درآمدها را ارائه میدهند، کاهش هزینههای غیرضروری را گزارش کردند. تارگت، Macy’s و Home Depot همگی به کاهش فروش اشاره کرده، و آن را به فشارهای مالی مختلفی مانند نرخ بهره بالاتر و افزایش بدهی که مصرفکنندگان با آن مواجه هستند، نسبت دادند.

از سوی دیگر، خردهفروشیهای متمرکز بر تخفیف مانند والمارت، TJX و Ross Stores شاهد افزایش حجم و رشد فروش بوده و از مصرفکنندگانی که به دنبال ارزش در میان فشارهای تورمی هستند، سود میبردند. مصرفکنندگان به طور فزایندهای به سمت کالاهای تخفیفدار جذب میشوند و تمایل کمتری به خرید اقلام با قیمت تمامشده بالاتر دارند. بد نیست بدانید دادههای بانک آمریکا نشان میدهد که الگوهای مخارج متفاوتی در بین نسلها وجود دارد؛ به طوری که نسلهای قدیمیتر هزینهها را افزایش می دهند، اما نسلهای جوان با چالشهایی به دلیل نرخ بهره بالاتر و کاهش ظرفیت هزینهکرد مواجه هستند.

خردهفروشان کالاهای مجلل نیز با کاهش هزینههای مشتریان مشتاق، با کاهش رشد مواجه شدند. Tapestry و Ralph Lauren رشد درآمد را گزارش کردند، اما تقاضای کمتری را در آمریکای شمالی ذکر نمودند. باور غالب در میان تحلیلگران این است که هزینههای مصرفکننده، عمدتاً ناشی از تقاضای سرکوبشده، شاید به اوج خود رسیده باشد. انتظار میرود حتی گروههای با درآمد بالاتر با برآورده شدن این تقاضا، هزینههای خود را کاهش دهند. با نگاهی به آینده، تحلیلگران رویکرد محتاطانهتری را در میان مصرفکنندگان پیشبینی میکنند و انتظار دارند که کاهش شدید هزینهها در سال آینده رخ دهد.

موشکافی دقیق تابآوری مصرفکننده

نشانههای کاهش رشد اقتصادی ایالات متحده نباید کسی را غافلگیر کند. پیشبینی نمیشود که قدرت تولید ناخالص داخلی در سهماهه سوم به طور قابل ملاحظهای پایدار بماند. نزدیک به دو ماه پیش، شاهد کاهش تدریجی رشد بودیم که همزمان با کاهش شگفتیهای مثبت در دادههای اقتصادی از اوت آغاز شد. علاوه بر این، در ماه سپتامبر شاهد کاهش خفیف هزینههای کارت اعتباری، افزایش معوقات وامهای مصرفکننده و هشدارهای اولیه درباره کاهش تقاضا از سوی برخی شرکتهای مصرفمحور بودیم. هفته گذشته، گزارش مالی سهماهه سوم والمارت موجی از بحثها را در بازار ایجاد کرد، و سهام این خردهفروش (با ارزش بازار ۴۲۰ میلیارد دلار) در روزهای پنجشنبه و جمعه ۸ درصد سقوط کرد.

این شرکت دو پیام کلیدی را مخابره کرد که بر احساسات وال استریت تأثیر گذاشت: امکان به وجود آمدن یک محیط تورمزدا و نشانههایی از تقاضای مصرفکننده کمی متزلزل. نظرات والمارت به دلیل موقعیت آن به عنوان بزرگترین خردهفروش در ایالات متحده قابل توجه بوده، اما ضروری است که بررسی عمیقتری داشته باشیم. علیرغم همزمانی این اظهارات با گزارش مالی قوی سهماهه سوم، والمارت اهداف فروش خود را برای سال تعدیل نکرد و اشاره نمود که ماه نوامبر امیدوارکنندهتر از ماه اکتبر به نظر میرسد. به طور قابل توجهی، هزینههای مصرف شخصی به میزان ۲.۷ درصد به رشد تولید ناخالص داخلی سهماهه سوم ایالات متحده منجر شده، و مطابق با انتظارات والمارت، اقتصاددانان کاهش احتمالی حدود یک درصدی هزینهکرد در سهماهه چهارم را پیشبینی میکنند. با این حال، این سطح از کندی همچنان با هنجارهای تاریخی برای رشد سهماهه چهارم مطابقت دارد.

بینش والمارت در مورد تقاضا با روندهای خردهفروشی بلندمدت که در دادههای دولتی مشاهده میشود، همسو میگردد؛ یعنی کاهش تدریجی در دستههای مختلف خردهفروشی، با تأثیرات متفاوت بر دستههای کالاهای مختلف. اذعان به کاهش فشارهای تورمی توسط مدیر مالی والمارت، منعکسکننده دادههای دولت بوده که نشان میدهد قیمتهای تولیدکننده در ماه اکتبر کاهش یافته است. این تأیید از والمارت میتواند واقعیت کاهش قیمت کالاها را برای تحلیلگرانی که ممکن است در غیر این صورت دادههای دولت را رد کرده باشند، آشکارتر کند. با این حال، نتایج والمارت نمیتواند به تنهایی وضعیت کلی مصرفکننده آمریکایی را منعکس کند. والمارت به عنوان یک شرکت خوب مدیریتشده با مقیاس گسترده و بازوی تجارت الکترونیک قوی، در هنگام فشارهای اقتصادی از مصرفکنندگان با درآمد پایین سود میبرد.

خردهفروشان دیگری که فاقد مزایای ساختاری والمارت هستند، در مورد مصرفکننده اظهار نظر دیگری کردهاند. تارگت کاهش در فروش کالاهای غیرضروری را تصدیق کرد و آن را به فشارهای اقتصادی مانند نرخ بهره بالاتر، افزایش بدهی کارتهای اعتباری و کاهش نرخ پسانداز نسبت داد. مهم است که دیدگاههای اقتصادی خردهفروشان را بر اساس پیشنهادات محصول و ساختارهای تجاری آنها در نظر بگیرید. زنجیرههای پوشاک تخفیفدار مانند TJX و Ross Stores فروش قوی و عملکرد خوب را در سهماهه سوم گزارش کردند که نشاندهنده یک مصرفکننده متفاوت است. با جمعبندی دادههای کلان و گزارشهای سهماهه سوم خردهفروشها، بدیهی است که شاهد کاهش سرعت مصرفکننده، هرچند تا کنون خفیف، که در عملکرد قویتر زنجیرههای خردهفروشی خاص منعکس شده است، هستیم.

یک گزارش تورم تقریباً عالی!

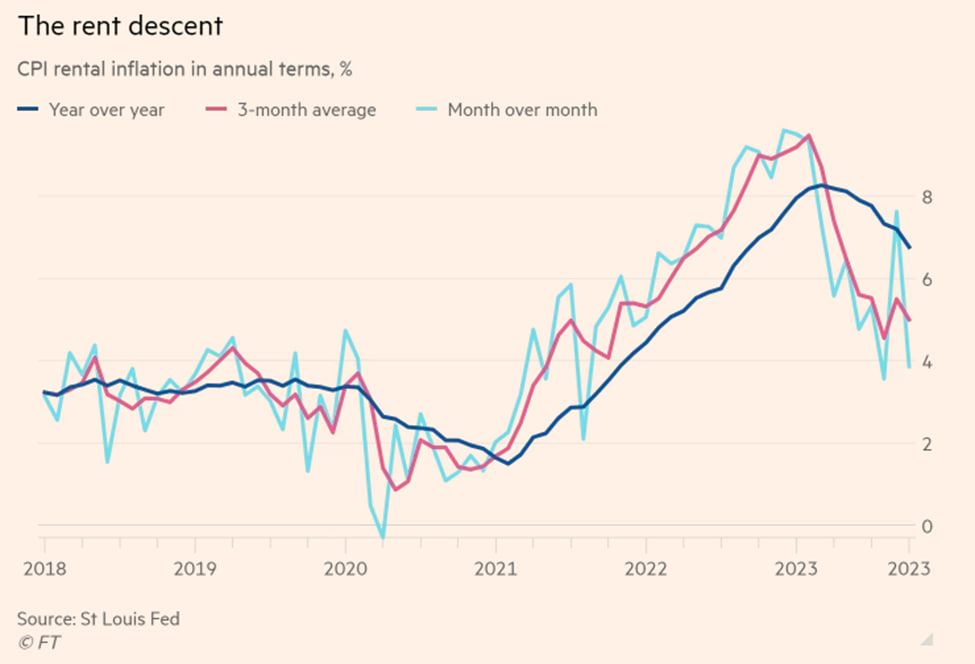

گزارش شاخص قیمت مصرفکننده اکتبر آمریکا را میتوان به یک علامت چشمکزن تشبیه کرد که نشاندهنده فرود نرم قریبالوقوع در چرخه اقتصادی فعلی است. یکی از نکات مهم کاهش قابل توجه در این گزارش، تورم اجارهبها بود که با کاهش سرعت نسبت به رشد ماه قبل همراه بود. این روند مداوم کاهش تورم اجارهبها در هر روایت فرود نرم بسیار مهم است. درست است که برخی از جنبههای گزارش اکتبر نگرانیهایی مانند تورم بالای مداوم در دستههای خدمات خاص و افزایش غیرمنتظره هزینههای مراقبتهای پزشکی و بیمه خودرو را برانگیخت، اما این موارد جزئی تلقی میشدند.

پاسخ مثبت بازار به دادههای ماه اکتبر، ریسک شتاب گرفتن تورم را کاهش داد، و تصویر قانعکنندهتری از روند کاهشی رشد قیمتها ترسیم کرد. با این حال، با وجود این روند دلگرمکننده، ناامنیها همچنان ادامه دارد. پیشبینیهای مطرح شده که در آن، شرایط مالی ضعیفتر همراه با کاهش تورم میتواند تورم را سرسختانه در سطوح بالا حفظ کند، یا فدرال رزرو را مجبور نماید سیاستهای پولی خود را محدودکننده نگه دارد که احتمالاً منجر به کندی اقتصاد شود. تورم بالاتر از هدف باقی مانده و به آرامی کاهش مییابد، که پیچیدگی در پیمایش پایان یک چرخه انقباض پولی را پدیدار میکند.

با در نظر گرفتن شوکهای احتمالی، مانند اختلال در عرضه نفت در خاورمیانه، این چالشها افزایش مییابد. از سوی دیگر، کاهش نرخ بهره توسط فدرال رزرو برای تعدیل پولی در راستای کاهش تورم میتواند به عنوان یک موضع انبساطیتر از سوی بازارها تعبیر شود که وضعیت را پیچیدهتر میکند. چشمانداز فرود نرم قابل دستیابی به نظر میرسد، اما با توجه به وجود چالشها، احتیاط در اینگونه پیشبینیها توصیه میشود. روند تورم، به ویژه با توجه به پیچیدگیهای مدیریت سیاست پولی در این مرحله از چرخه اقتصادی باید به دقت رصد شود.

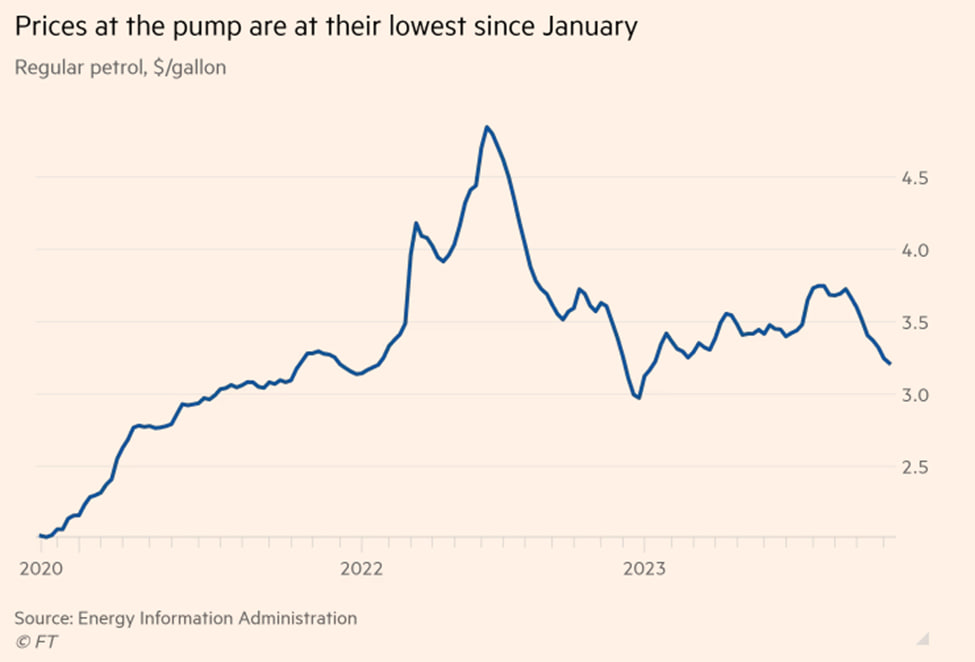

با نزدیک شدن به روز شکرگزاری، آمریکاییها در حال آماده شدن برای مقرونبهصرفهترین تعطیلات خود از زمان شروع همهگیری هستند. پس از دورهای از تورم افسارگسیخته در سطح اقتصاد، کاهش هزینههای حملونقل و کاهش قیمتها برای اقلام ضروری جشن مانند بوقلمون و سیبزمینی، تسکینآورتر شده است. رکود قابل توجه در بازارهای نفت خام منجر به کاهش قابل توجه قیمت سوخت به سطوحی که از ژانویه مشاهده نشده بود، گشته و بنزین را به همان اندازه که در سال ۲۰۲۰ در این زمان از سال قیمتگذاری میشد، ارزان کرده است.

تورم قیمت مواد غذایی با افت همراه شده، و قیمت بلیط هواپیما نیز به دلیل افزایش ظرفیت، کاهش شدیدی داشته است. در مقایسه با افزایش سالانه ۱۲ درصدی قیمت مواد غذایی در اکتبر سال گذشته، افزایش در ماه گذشته نزدیک به ۲ درصد بود که نشاندهنده تعدیل افزایش قیمتها پس از دوره مداوم نرخ بهره بالا توسط فدرال رزرو است. جرمی شوارتز، اقتصاددان ارشد آمریکایی در نومورا، خاطرنشان کرد که چشمانداز تورم در آمریکا قطعاً در حال بهبود بوده، و هنوز چالشهایی در مسیر پیش رو قرار دارد، اما در حال حاضر، مسیر هموارتر از آنچه که در ابتدا برای فصل تعطیلات پیشبینی شده بود، تلقی میگردد.

این کاهش در رشد قیمتها، یک خبر خوشایند برای جو بایدن، رئیس جمهور آمریکا بوده که در طول دوره ریاست جمهوری خود با تورم بالا دست و پنجه نرم کرده است. نظرسنجی اخیر Michigan Ross نشان داد که تنها ۱۴ درصد از رایدهندگان معتقدند که از زمان روی کار آمدن بایدن، در وضعیت مالی بهتری قرار دارند و ۸۲ درصد اظهار داشتند که افزایش قیمتها نگرانی اصلی مالی آنهاست. با وجود این بهبودها، تورم بالاتر از هدف ترجیحی فدرال رزرو، یعنی ۲ درصد باقی مانده است. از سوی دیگر، تورم هسته، که مولفههای ناپایدار غذا و انرژی را حذف میکند، ۴ درصد بوده که باز هم بیشتر از هدف بانک مرکزی ایالات متحده است.

این بهبودها باید تسکینآور تعداد زیادی از مصرفکنندگان در طول روز شکرگزاری باشد. طبق یک نظرسنجی توسط فدراسیون اداره مزرعه آمریکا، میانگین هزینه یک شام شکرگزاری برای ده نفر ۶۱.۱۷ دلار پیشبینی شده که نشاندهنده کاهش ۴.۵ درصدی نسبت به سطوح سال ۲۰۲۲ است. از آنجایی که آمریکاییها سفرهای جادهای و هوایی را برای دیدار با خانوادههای خود آغاز میکنند، باید هزینههای کمتری نسبت به ماه های اخیر متحمل شوند، و کاهش شدید قیمت سوخت به این امر کمک کرده است؛ به طوری که قیمت بنزین به طور متوسط ۳.۲۱ دلار در هر گالن در اواسط نوامبر بوده، که با ۱۴ درصد کاهش در دو ماه گذشته همراه شده و به پایینترین قیمت در این زمان از سال از سال ۲۰۲۰ رسیده است.

راب اسمیت، مدیر پالایش و بازاریابی در S&P Global، خاطرنشان کرد که به دلیل افزایش عرضه، روند کلی رشد قیمت سوخت کاهش یافته است. این موضوع نوید خوبی برای فصل تعطیلات است و انتظار میرود که قیمتها پایین باقی بماند یا حتی کاهش بیشتری پیدا کند. عوامل جهانی مانند کاهش رشد اقتصاد چین و تولید بیسابقه نفت توسط آمریکا، رشد تقاضای جهانی نفت خام را کاهش داده است. نفت خام برنت در اواخر نوامبر به ۸۰.۵۵ دلار در هر بشکه رسید که نسبت به اواخر سپتامبر نزدیک به ۲۰ درصد کاهش داشت.

با این حال، کارشناسان هشدار میدهند که قیمت نفت خام شاید به دلیل کاهش احتمالی تولید توسط عربستان سعودی، یا اگر درگیریهای ژئوپلیتیکی در خاورمیانه باعث اختلال در عرضه شود، دوباره افزایش یابد. هزینههای سفر کاهش یافته، اما تورم مداوم همچنان به بودجه خانوار فشار وارد میکند و مصرفکنندگان را وادار نموده تا هزینههای ضروری را در اولویت قرار دهند و خریدهای غیرضروری را به تاخیر بیندازند. داگ مکمیلون، مدیرعامل والمارت گفت که وقتی به سال آینده نگاه میکنیم، میتوانیم خود را در یک محیط تورمزدا ببینیم.

اقتصاد آمریکا تابآور است، اما تا کجا دوام خواهد آورد؟

بحثهای گستردهای در مورد انعطافپذیری قابل توجه اقتصاد ایالات متحده وجود دارد. طی ۱۲ ماه گذشته، تولید ناخالص داخلی آمریکا ۲.۹ درصد رشد داشته، و از سوی دیگر، با اضافه شدن ۱۵۰ هزار شغل جدید به اقتصاد آمریکا که در گزارش حقوق و دستمزد غیرکشاورزی نمایان شد، نرخ بیکاری این کشور را در ۳.۹ درصد نگه داشته است. با توجه به وجود تهاجمیترین چرخه افزایش نرخ بهره در ۴۰ سال اخیر، این انعطافپذیری شگفتآور است. از مارس ۲۰۲۲، نرخ بهره فدرال رزرو ۵.۲۵ درصد افزایش یافته که ۴.۲۵ درصد از آن در سال قبل، و ۱ درصد دیگر در سال جاری ارائه شدهاند. تخمین تأثیر دقیق موضع پولی بر اقتصاد نامشخص است، اما یک قانون تقریبی بیان میکند که هر ۱ درصد افزایش در نرخ بهره، تقاضای کل را تا درصد مشابهی کاهش میدهد که عمدتاً در رشد سال بعد تأثیر میگذارد.

با این برآورد، چرخه انقباض پولی فدرال رزرو میتواند تولید ناخالص داخلی آمریکا را در سال جاری حدود ۴ درصد کاهش دهد. برآوردهای دیگر، مانند مطالعه اخیر فدرال رزرو شیکاگو که تغییرات نرخ بهره واقعی و مورد انتظار را محاسبه میکند، تأثیرات بیشتری را پدیدار میکند. بر اساس این مطالعه، تا سهماهه سوم سال جاری، چرخه انقباض پولی فدرال رزرو میتواند تولید ناخالص داخلی واقعی را تا ۵.۴ درصد کاهش دهد، و پیشبینی میشود کاهش بیشتر ۳.۱ درصدی تا پایان سال ۲۰۲۴ نیز به میان آید. با این حال، سیاست پولی تنها راهحل نیست. سیاست مالی نیز نقش مهمی ایفا میکند که اغلب نادیده گرفته میشود. در حال حاضر، سیاست مالی در آمریکا دو عنصر اصلی دارد.

تأثیر باقیمانده حمایتهای مالی قابل توجه در طول همهگیری ناشی از محرک ارائهشده دونالد ترامپ، در مجموع حدود ۸۱۴ میلیارد دلار یا ۳ درصد از تولید ناخالص داخلی است. بخش قابل توجهی از این محرکها مصرفنشده باقی مانده که تا اوت حدود ۵۰۰ میلیارد دلار یا تقریباً ۲ درصد تولید ناخالص داخلی تخمین زده میشود. همچنین سرعت استفاده از این پساندازهای مازاد بیسابقه همچنان نامشخص است. افزایش قابل توجه هزینههای دولت به دلیل برنامههای مختلف در سال جاری، که تخمین زده میشود حدود ۲ درصد به تولید ناخالص داخلی ایالات متحده بیافزاید، احتمالاً تأثیر بیشتری بر تقاضای کل داشته باشد.

با در نظر گرفتن مجموع این عوامل، انعطافپذیری فعلی اقتصاد ایالات متحده کمتر تعجبآور به نظر میرسد. تأثیر منفی سیاست پولی (حدود ۴ تا ۵ درصد تولید ناخالص داخلی) تا حدی با انبساط مالی در امسال و کاهش تدریجی پساندازهای مازاد متعادل میشود. با این حال، چشمانداز سال آینده متفاوت به نظر میرسد. پسانداز مازاد احتمالاً کاهش مییابد و سیاست مالی حدود ۱ درصد تولید ناخالص داخلی را کاهش دهد. در همین حال، عواقب تاخیری انقباض پولی در دو سال گذشته میتواند منجر به کاهش تولید ناخالص داخلی از ۱ تا ۳ درصد شود.

شاید موضع تغییر کند، اما با توجه به کسری مالی فعلی که نزدیک به ۶ درصد تولید ناخالص داخلی است و حال و هوای کنگره، تغییرات عمده در سیاست مالی غیرمحتمل به نظر میرسد. از سوی دیگر، اگر تورم به طور قابل توجهی کاهش یابد، موضع پولی نیز میتواند تعدیل یابد. قیمتگذاری فعلی بازار حاکی از آن است که طی دو سال آینده، احتمالا فدرال رزرو نرخ بهره خود را ۱.۴ درصد کاهش دهد. با این وجود، بازده اوراق قرضه ۱۰ ساله خزنهداری آمریکا که در حال حاضر ۴.۶ درصد است، میتواند تقاضا را بدون توجه به تعدیل پولی کاهش دهد. در هر پیشبینی، این احتمال وجود دارد که سال ۲۰۲۴ کمتر شاهد بحث در مورد انعطافپذیری شگفتانگیز اقتصاد ایالات متحده باشیم.

شاید باور بازار مبنی بر رسیدن نرخ بهره فدرال رزرو به اوج خود اشتباه باشد

هفته قبل لحظهای نادر از اجماع در بازارها به وجود آمد که به دلیل دادههای ضعیفتر تورم ایالات متحده، سرمایهگذاران را متقاعد کرد که فدرال رزرو در ماه دسامبر نرخ بهره خود را افزایش نخواهد داد. در بحبوحه سالی پرتلاطم، این همسویی در چشمانداز عاملی تسکیندهنده برای سرمایهگذاران، هرچند زودگذر است. فقط دو هفته پیش بود که بازار احتمال ۳۳ درصدی را برای یک افزایش ۰.۲۵ درصدی نرخ بهره توسط فدرال رزرو متصور شد، اما در حال حاضر، قیمتگذاری بازار حاکی از عدم تغییر نرخ بهره با احتمال ۱۰۰ درصد است. به گفته تحلیلگران دویچه بانک، چنین اطمینانی قبلاً در این چرخه اقتصادی مشاهده شده، و این هفتمین باری است که سرمایهگذاران انتظار چرخش پولی فدرال رزرو را دارند.

موارد قبلی شامل نگرانیها در مورد آشفتگی بانکی ایالات متحده، مشکلات بازار اوراق قرضه بریتانیا، و تردید در مورد قدرت اقتصاد آمریکا برای مدیریت شرایط پولی سختتر در زمان شروع درگیری روسیه و اوکراین بود. این بار، چندین شاخص اقتصادی ملایمتر مانند افزایش جزئی بیکاری، کاهش رشد خردهفروشی، و تضعیف نظرسنجیهای تولیدی، از این باور حمایت میکنند که اقتصاد آمریکا در حال خنک شدن است. خود پاول، رئیس فدرال رزرو، اخیراً با توجه به ناامنیها و ریسکهای موجود، موضع خود را محتاطانه توصیف کرده است. با این حال، سرمایهگذاران اکنون معتقدند که با احتمال ۶۶ درصد، در سال بعد نرخ بهره فدرال رزرو ۱ درصد کاهش خواهد یافت و اولین کاهش نرخ بهره، در نشست پولی ژوئن رخ میدهد.

این نابرابری در انتظارات بازار شاید منعکسکننده دیدگاههای متفاوت باشد: برخی پیشبینی میکنند که فدرال رزرو برای مبارزه با تورم باید نرخ بهره خود را در سطوح بالاتر برای مدت طولانیتر نگه دارد، اما برخی دیگر معتقدند که چرخه انقباض پولی فعلی منجر به کندی سریع اقتصادی میشود و بانک مرکزی آمریکا مجبور به کاهش نرخ بهره خواهد شد. با این حال، عدم قطعیت غالب است. خوشبینی بازار میتواند فراتر از لحظه فعلی ادامه پیدا نکند، و غیرقابل پیشبینی بودن وضعیت، چالشهایی را برای بازارهای سهام و بدهی ایجاد نموده و به فرآیند تصمیمگیری فدرال رزرو پیچیدگی بخشد. علیرغم امیدها به رشد بازارها، انقباض شرایط مالی به پیچیدگیهای موجود میافزاید و وظیفه فدرال رزرو برای مدیریت تورم و رشد اسمی را چالشبرانگیزتر میکند. همانطور که پاول به طور استعاری توضیح داده بود، وضعیت شبیه به حرکت در زیر آسمان ابری است که بر غیرقابل پیشبینی بودن در میان خوشبینی بازار برای نرخ بهره تاکید میکند.

منبع: فایننشال تایمز