فهرست مطالب

نمایش

در زمانهایی که چندان هم دور نیست، نقره دومین فلز با ارزش دنیا بود. با این حال، امروزه به خاطر آنکه رابطه نقره با پول قطع شده است، نقره نیز جایگاه خود را از دست داده است. اگرچه برخی از معاملهگران نقره را جایگزینی برای طلا در زمینه سرمایهگذاری میدانند. اما این تصور تا چه حد صحیح است و چگونه میتوان با خرید نقره در بازار از نوسانات قیمت این فلز کسب سود کرد. در این مقاله به این موضوع میپردازیم و درمییابیم که نقره برای چه مواردی استفاده میشود، تاریخچه بازار و نحوه عملکرد آن چگونه است، چه عواملی بر قیمت آن تأثیر میگذارد و نهایتا با استراتژیها و نکات مربوط به معاملهی این فلز ارزشمند آشنا خواهیم شد.

نقره چیست و چگونه نقره بخریم؟

نقره یک فلز براق و نسبتا پرکاربرد در صنایع حساس مانند الکترونیک، انرژیهای خورشیدی، عکاسی، باتری سازی و جواهر سازی است. تا پیش از قرن بیستم، نقره به عنوان پول شناخته میشد و در مبادلات جهانی مورد استفاده قرار میگرفت. حتی کلمه پوند استرلینگ که برای توصیف ارز ملی انگلستان به کار میرود در واقع یک پوند نقره استرلینگ است به این معنا که اگر شما یک اسکناس یک پوندی در اختیار داشتید میتوانستید به خزانهداری سلطنتی بریتانیا مراجعه کرده و در ازای آن یک پوند نقره استرلینگ دریافت کنید. با این حال با گذر زمان و با جدا شدن استاندارد نقره و طلا و در نهایت ظهور پول فیات، ارتباط میان پوند و نقره از بین رفت.

✔️ دوره آموزشی مستر کلاس طلا: آموزش فاندامنتال طلا

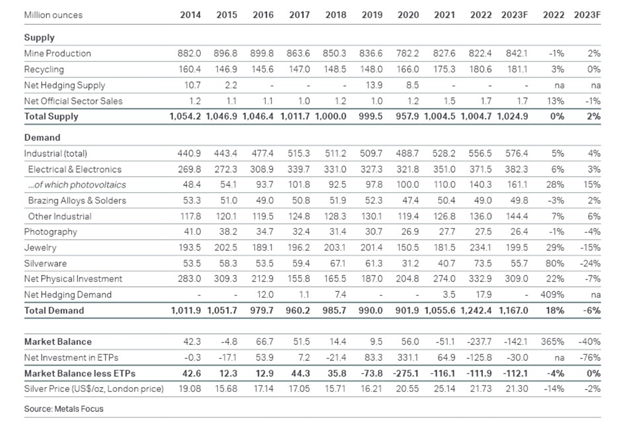

در سال ۲۰۲۲، تولید نقره ۱۰۰۴.۷ میلیون اونس بود که از این مقدار ۸۲۲.۴ میلیون اونس از طریق معدنکاری و ۱۸۰.۶ میلیون اونس نیز از طریق بازیافت حاصل شده است. سه کشوری که بیشترین تولیدات نقره را دارند به ترتیب مکزیک، چین و پرو هستند. از منظر مصرف نیز در سال ۲۰۲۲، حدود ۱۲۴۲ میلیون اونس نقره مصرف شد که صنایع الکترونیک و سرمایهگذاری نیمی از این تقاضا را به خود اختصاص دادند. همچنین عکاسی، جواهر سازی و برخی صنایع دیگر، بیشترین تقاضا را برای این فلز زیبا ایجاد میکنند. خاصیتهای فیزیکی و شیمایی جذاب نقره، این فلز را به یکی از پرکاربردترین فلزات در دنیا تبدیل کرده است.

همانطور که گفته شد، در سال ۲۰۲۲، تولید نقره با نزدیک ۲۴۰ میلیون اونس کسری مواجه است و انتظار میرود این کسری در سال ۲۰۲۳ و ۲۰۲۴ نیز ادامه داشته باشد با این حال، نقره طی دهههای گذشته با مازاد عرضه ساختاری مواجه بود و کسری فعلی در تولید نقره به راحتی نمیتواند بر روی قیمت تاثیر بگذارد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

خرید نقره در فارکس

در بازار فارکس میتوانید از معاملات CFD برای معامله بر روی نقره استفاده کنید. نماد نقره در بازار فارکس XAG است و در این بازار شما میتوانید نقره را در مقابل ارزهای متنوعی خریداری کنید. بهترین و نقدشوندهترین جفت برای خرید نقره نماد XAGUSD است. پس از آن XAGEUR و XAGGBP نیز وجود دارد که با استفاده از آنها میتوانید نقره را در برابر یورو و پوند خرید و فروش کنید. با این حال، برخی از بروکرهای فارکس اجازه معامله این جفتها را به شما نمیدهند.

توجه به این نکته مهم است که معاملهگری در فارکس برای کسب سود در کوتاهمدت است نه خرید و نگهداری در بلندمدت. در معاملات CFD شما مالک دارایی خریداری شده نمیشوید بلکه تنها بر روی تغییرات قیمت معامله میکنید. بنابراین نباید به قصد سرمایهگذاری در فارکس معامله کنید.

از جمله مزایای معامله نقره در فارکس میتوان به این نکات اشاره کرد:

نقدینگی بالا، قابلیت دسترسی مناسب، معاملات دو طرفه آنلاین، عدم وجود مشکلات امنیت و نگهداری، استفاده از معاملات اهرمی

همچنین معامله نقره در فارکس مشکلاتی نیز دارد که از آن جمله میتوان به موارد زیر اشاره کرد:

نوسانات بالا، تاثیر پذیری از عوامل مختلف، احتمال از بین رفتن سرمایه به خاطر استفاده از معاملات اهرمی، ریسک حرکتهای ناگهانی و عدم تحویل فیزیکی

خرید نقره در ایران

در ایران به دو شکل میتوان نقره را خریداری کرد. که در ادامه به هریک از دو روش اشاره میکنیم.

خرید نقره در بازار نقدی

در بازار ایران میتوانید به صورت نقدی و در اشکال مختلف از جمله ساچمه، مفتول، سکه و… نقره خریداری کنید. با این حال خرید با این روش میتواند به خاطر تقلب یا درست نبودن عیار، با ریسک همراه باشد.

خرید نقره در بورس

موضوعی که شاید کمتر کسی از آن اطلاع داشته باشد این است که در بورس اوراق بهادار تهران نیز میتوان نقره خرید و فروش کرد. همچنین بازار نقره در بورس دو طرفه است. به این معنی که میتوانید هم در جهت خرید و هم در جهت فروش اقدام به معامله نقره کنید. برای معامله نقره در بورس باید کد معاماتی بورس کالا را داشته باشید.

مراحل معامله نقره در بورس

- الف: ابتدا در سجام ثبت نام کرده و کد بورسی خود را از کارگزاران بورسی میگیرید.

- ب: سپس برای دریافت کد معاملاتی بورس کالا اقدام میکنید.

- ج: پس از آن وارد سامانه معاملاتی بورس آتی کالا شده و اقدام به خرید و فروش نقره میکنید.

توجه داشته باشید که در زمان سررسید اگر هنوز اوراق آتی خرید نقره در دست داشته باشید، باید نسبت به تحویل آن اقدام کنید. بنابراین اگر قصد تحویل ندارید بهتر است پیش از سررسید اوراق را بفروشید.

مزایای قراردادهای آتی نقره در ایران

- پوشش ریسک نوسانات قیمت کالا

- نبود ریسک معاملاتی

- شفافیت قیمت

- کارمزد کم

- قابلیت استفاده از اهرم

- معافیت مالیاتی

- امکان انجام معاملات دو طرفه

- وجود مشخصات قرارداد و استاندارد سازی کالا

معایب قراردادهای آتی نقره

- اخذ مالیات بر ارزش افزوده (۱۰ درصد برای سال ۱۴۰۳)

- نبود معاملات گواهی سپرده کالایی در نقره

انواع نقره در ایران

معمولا در ایران دو نوع نقره مورد معامله قرار میگیرد اولین نوع نقره، شمش نقره با خلوص ۹۹۹ است. عدد ۹۹۹ درصد خلوص این نقره را نشان میدهد و به این معنی است که تنها ۰.۱ درصد از این شمش از فلزات دیگر تشکیل شده است. شمش نقره معمولا به صورت مستطیل یا سکه تولید میشود. برندهای معروفی که شمش نقره تولید میکنند عبارتاند از: Credit Suisse، Engelhard و Johnson Matthey

همچنین نوع دومی از نقره در ایران موجود است که به آن نقره استرلینگ گفته می شود. خلوص این نقره ۹۲۵ است که نشان میدهد ۹۲.۵ درصد از این نقره، خالص است. نقره استرلینگ از مس و روی (یا نیکل) تشکیل شده است که به آن قابلیت چکش خواری بیشتری برای ساخت جواهر آلات میدهد. با این حال، واکنش پذیری نقره استرلینگ با اکسیژن بیشتر است و زودتر سیاه میشود. البته سیاه شدن نقره را میتوان برطرف کرد.

بهترین روش برای سرمایهگذاری بر روی نقره چیست؟

همانطور که مشاهده کردید سه روش مختلف برای سرمایهگذاری بر روی نقره در ایران وجود دارد. شما با توجه به نیاز و سبک سرمایهگذاری خود میتوانید هرکدام از این سه روش را انجام دهید. اما از نظر ما بهترین روش برای سرمایهگذاری بر روی نقره و کسب سود از نوسانات آن، سرمایهگذاری در بازار فارکس است. در این بازار میتوانید به صورت دو طرفه معامله کرده و از یک بازار کاملا نقدشونده استفاده کنید. با این حال، اگر نمیخواهید درگیر مشکلات بازار فارکس شوید، میتوانید از معاملات آتی بورس استفاده کنید. و در نهایت میتوانید نقره را به صورت نقدی خریداری کنید اما مشکلات امنیت و نقدشوندگی بازار را باید در نظر داشته باشید. شاید در زمانی که قصد فروش شمش نقره را دارید، کسی در بازار آن را از شما به قیمت منصفانه خریداری نکند.

مزایا و معایب سرمایهگذاری در نقره

سرمایهگذاری در نقره دارای مزایا و معایبی است. در ادامه به برخی از این موارد اشاره میکنم:

مزایا:

پناهگاه امن: نقره به عنوان یک فلز با ارزش، در دورانهای اقتصادی نامعلوم و افزایش قیمتها، به عنوان یک راه برای مقابله با افت ارزش سایر داراییها مورد استفاده قرار میگیرد.

تنوع در سبد سرمایهگذاری: نقره میتواند به عنوان یک گزینه پایدار برای تنوع در داراییها مورد استفاده قرار گیرد.

نقدشوندگی بالا: نقره در صنایع مختلف مانند الکترونیک، جواهرات، سکهسازی و غیره استفاده میشود که این مساله نقدشوندگی این فلز را بسیار افزایش داده.

معایب:

نوسان قیمت: قیمت نقره میتواند بسیار نوسانی باشد و پیشبینی سود یا زیان در دورههای کوتاه مدت دشوار باشد.

عدم تولید درآمد: مانند سهام یا اوراق بهادار، نقره درآمد نمیدهد.

هزینههای نگهداری: اگر نقره را به صورت فیزیکی داشته باشید، نیاز به نگهداری امن دارید که ممکن است هزینههایی را به دنبال داشته باشد.

تاریخچه نقره به عنوان کلاس دارایی

تاریخچه نقره به عنوان یک دارایی را میتوان هزاران سال قبل، زمانی که اولین فعالیت معدنی در ۳۰۰۰ سال قبل از میلاد مسیح ثبت شد، جستجو کرد. با افزایش محبوبیت نقره، عملیات معدن در سراسر جهان گسترش یافت و مصارف و ارزش نقره چندین برابر شد. در پایان قرن نوزدهم، ۱۲۰ میلیون اونس تروا (وزنی برابر ۳۷۰۰ تن) در سال جهت تأمین تقاضا برای این فلز گرانبها تولید میشد.

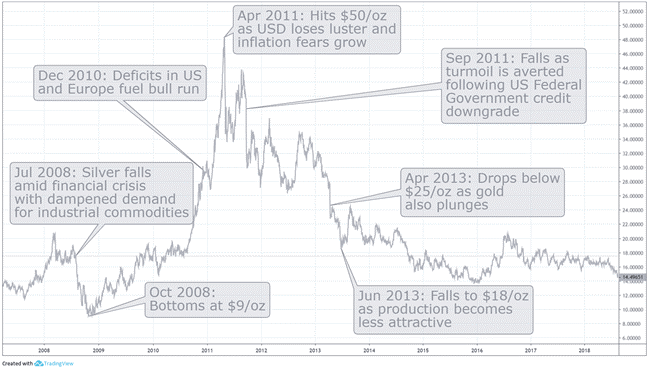

قیمت لحظهای نقره تا دهه ۱۹۷۰ هرگز ثبت نشده بود تا اینکه اولین بار با قیمت ۱.۸۰ دلار برای هر اونس تروا قیمت گذاری شد. ارزش نقره در اوایل دهه ۱۹۸۰ به ۳۶ دلار رسید، اما خیلی زود به زیر ۱۰ دلار بازگشت، و بیش از دو دهه در آن قیمت باقی ماند. بازار نقره پس از بحران مالی سال ۲۰۰۸، به بالاترین حد قابل توجه رسید، که قیمت آن تقریباً دو برابر شد و به ۲۰ دلار رسید. اما کمی بعد دوباره سقوط کرد. بالاترین قیمت تاریخی نقره در سال ۲۰۱۱ به بیش از ۵۰ دلار در هر اونس رسید.

نمودار زیر حرکت قیمت نقره را که پس از بحران مالی سال ۲۰۰۸ در طول چند سال آشفته بود، نشان میدهد.

چرا نقره ارزان ترین فلز در جهان است؟

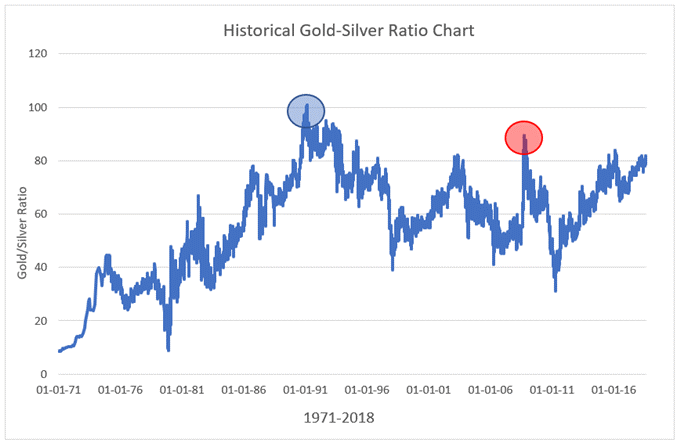

معمولا اینگونه تصور میشود که نقره یکی از گران قیمتترین فلزات دنیا است. البته این اشتباه قابل درک است، چرا که قیمت نقره چند برابر قیمت فلزی مانند مس است. اما بگذارید کمی دقیقتر به موضوع نگاه کنیم. نسبت قیمت طلا به نقره طی سالهای اخیر بین ۷۰ تا ۹۰ نوسان میکرده و حتی در برههای به سطح تاریخی ۱۳۰ نیز رسیده است. یعنی ارزش یک اونس طلا ۱۳۰ برابر یک اونس نقره بوده است.

این اتفاق در حالی رخ میدهد که به صورت تاریخی قیمت طلا تنها ۱۰ برابر قیمت نقره بوده است. یعنی یک سکه طلا ارزشی معادل با ۱۰ سکه نقره داشته است. اگرچه این نسبت در طول تاریخ تغییر کرده اما افزایش حدود ۱۰ برابری در این نسبت توجیه زیادی ندارد.

یکی از مهمترین دلایل این مساله حذف نقره به عنوان پول و حرکت به سمت نظام تک فلزی بود. همانطور که گفته شد، در گذشته طلا و نقره پول رایج بودند. قانون ضرب سکه در ایالات متحده که در سال ۱۷۹۲ تصویب شد، مشخص کرد که قیمت طلا و نقره با نسبت ۱:۱۵ ثابت باقی بمانند. اما این نسبت در سالهای مشکلاتی ایجاد کرد.

جرقه حذف نقره به عنوان پول در اروپا و پس از جنگهای پروس و فرانسه زده شد. این جنگها که در سال ۱۸۷۱ با پیروزی کشور پروس (آلمان امروزی) به پایان رسید، منجر به دریافت غرامت ۵ میلیارد فرانک طلا از فرانسه توسط پروس شد. پروسیها که پیشتر از تالر (سکههای نقره) استفاده میکردند به سمت مارک (سکههای طلا) رو آوردند. بدین ترتیب ضرابخانههای اروپا نیز تولید ارز با پشتوانه نقره را متوقف یا بسیار کم کردند.

در ایالات متحده نیز پس از جنگ داخلی و اتحاد ایالات شمال و جنوب، نقره جنوبیها به بازار سرازیر شد و ارزش نقره را کاهش داد. در همین زمان قیمت طلا هشت برابر شده بود. این بیثباتی اقتصادی منجر به شکست رابطه بین طلا و نقره شد. کنگره ایالات متحده که مشاهده کرد اقتصاد نمیتواند سیستم دو فلزی را ادامه دهد، در سال ۱۸۷۳ قانون ضرب سکه را تصویب کرده که در آن موقتا استاندارد نقره حذف میشد. اگرچه در دهه ۱۸۸۰ دوباره نقره به عنوان پول به در نظر گرفته شد اما هرگز جایگاه سابق خود را پیدا نکرد. تا اینکه در نهایت در سال ۱۹۷۱ سیستم ارزی فیات تشکیل شده و قیمت نقره آزاد شد. از آن زمان تا به امروز نسبت قیمت طلا به نقره به طور مداوم در حال افزایش است.

اما چرا تصور میکنیم نقره ارزانترین فلز در جهان است؟

طبق آمار شورای جهانی طلا، تا به امروز حدود ۲ میلیون تن نقره در جهان تولید شده است در حالی که کمی بیش از ۲۰۰ هزار تن طلا در جهان تولید شده است. همچنین طبق تخمین این کارشناسان، نزدیک به ۵۸۰ هزار تن سنگ نقره هنوز در پوسته زمین موجود است در حالی که یک دهم این مقدار سنگ طلا باقی مانده است. توجه کنید که نسبت موجودی طلا به نقره چه روی سطح زمین و چه در پوسته زمین ۱:۱۰ است. همچنین در زمینه تولید، به ازای هر یک اونس طلایی که در جهان تولید میشود، ۷ اونس نقره تولید میشود.

حال بیایید یک فلز دیگر به عنوان مثال مس را مقایسه کنیم. به ازای هر اونس طلا که در جهان تولید می شود، ۶۰۰۰ اونس مس استخراج میشود و نسبت قیمت طلا به مس نیز حوالی ۶۰۰۰ در حال نوسان است. تقریبا تمام فلزات در جهان از این نسبت پیروی میکنند. اما چرا نقره از این نسبت خارج شده است؟

مهمترین دلیل برای خروج نقره از این نسبت این است که نقره جایگاه خود را از دست داده است. نقره برای سالهای زیاد به عنوان ارز و کالای ذخیره در نظر گرفته میشد اما پس از حذف نقره در نظام پولی کالایی، شاهد کاهش شدید تقاضا برای این فلز بودیم. مهمترین تقاضا برای نقره طی سالیان متمادی از طرف دولتها انجام میشد اما پس از حذف نقره، از نظام پول کالایی، دولتها و ضرابخانههای دولتی به یکباره تقاضای خود را کاهش دادند.

از طرف دیگر تقاضا برای پوشش تورم نیز به طرف این فلز حرکت نمیکند. چرا که چنین تقاضایی به نسبت کل تولیدات نقره بسیار کمتر از آن است که بتواند تغییرات قیمتی ایجاد کند. در نتیجه سرمایهگذاران ترجیح میدهند به سراغ طلا برای پوشش تورم بروند.

همچنین نقره در دورههای رکود اقتصادی نیز خوب عمل نمیکند. همانطور که گفته شد عمده تقاضا برای نقره که نصف کل تقاضا را در بر میگیرد از طرف صنایع است و میدانیم در دوران رکود، صنایع تقاضای خود را کاهش میدهند، در نتیجه تقاضا برای نقره کاهش پیدا میکند.

در نتیجه نقره نه تنها جایگاه خود را به عنوان پول کالایی از دست داده، بلکه نتوانسته است خود را به عنوان یک کالای خاص با تقاضای مشخص مطرح کند. همین مساله باعث شده که سرمایهگذاران نسبت به سرمایهگذاری بر روی این فلز با احتیاط عمل کنند.

طلا یا نقره، روی کدام سرمایهگذاری کنیم؟

بسیاری از معاملهگران در بازار فارکس میدانند که قیمت طلا بسیار نوسانی است. اما بهتر است بدانید قیمت نقره حتی از طلا نیز نوسانات بیشتری دارد. همچنین باید توجه داشته باشید که این دو فلز برای سرمایهگذاران دو معنای مختلف دارد. بنابراین باید هنگام معامله با نقره و مقایسه آن با طلا بسیار دقت کرد.

به عنوان مثال از سال ۲۰۰۹ تا ۲۰۱۱، که اقتصاد جهانی به تدریج در حال خروج از بحران سال ۲۰۰۸ بود، قیمت نقره از نزدیک ۱۳ دلار به ازای هر اونس به نزدیک ۵۰ دلار به ازای هر اونس رسید. افزایشی تقریبا ۴ برابری. در طی همین مدت قیمت طلا از ۸۸۰ دلار به ۱۵۰۰ دلار رسید که کمتر از ۲ برابر افزایش را نشان میدهد.

✔️ دوره آموزشی مستر کلاس طلا: آموزش فاندامنتال طلا

در طرف دیگر، از سال ۲۰۱۱ تا سال ۲۰۱۶ که اقتصاد جهانی به ثبات نسبی رسید، شاهد افت قیمت طلا از نزدیک ۱۵۰۰ دلار به نزدیکی ۱۰۰۰ دلار به ازای هر اونس بودیم اما طی همین مدت، قیمت نقره از ۵۰ دلار به ۱۳ دلار بازگشت. در واقع نقره تمام افزایش خود را پس داد.

در طی سالهای پس از آن، قیمت نقره و طلا تقریبا به یک نسبت افزایش پیدا کردهاند. در زمان نگارش این مقاله، قیمت نقره حوالی ۲۳ دلار و قیمت طلا حوالی ۲۰۰۰ دلار به ازای هر اونس است.

بنابراین اگر میخواهید نقره را معامله کنید، توجه داشته باشید که نوسانات نقره بسیار زیاد است. همچنین هرگز نقره را با طلا مقایسه نکنید. نقره یک کالای صنعتی- سرمایهگذاری است. به این معنا که نیمی از تقاضای نقره از طرف صنعت و نیمی دیگر از طرف سرمایهگذاران هدایت میشود. در حالی که کاربرد صنعتی طلا تنها ۱۰ درصد از کل تقاضا برای این فلز را در بر میگیرد.

شاید تصور کنید که این کارکرد دوگانه برای نقره بسیار مطلوب است اما اینگونه نیست. این کارکرد دوگانه باعث شده است که نقره از منظر سفتهبازها گیج کننده به نظر برسد. در واقع کمتر کسی میتواند تشخیص دهد که قیمت نقره با کدام عامل در حال حرکت است. به همین خاطر سرمایهگذارها کمتر به سمت سرمایهگذاری بر روی نقره میروند. همانطور که گفته شد یکی از دلایلی که قیمت نقره از نظر تاریخی تا این حد عقب مانده، همین مساله است.

به طور کلی میتوان اینگونه جمعبندی کرد که معامله و سرمایهگذاری بر روی طلا بهتر از نقره است چرا که قابلیت تحلیل و پیشبینی طلا نسبت به نقره بسیار بالاتر است. اما نقره نیز از نظر تاریخی قیمتی بسیار ارزان دارد و ممکن است این اختلاف به زودی و با بهبود تکنولوژیهای سبز به طی سالهای آتی پر شود و قیمت نقره را بسیار بیشتر از طلا افزایش دهد.

همچنین سرمایهگذاری بر روی نقره با توجه به قیمت پایینتر آن نیاز به سرمایه اولیه کمتری دارد در کنار آن نقره بر خلاف طلا، در بازار داخلی دچار حباب قیمتی نشده است.

رویدادهای مهم بازار نقره: از پنجشنبه نقره داغ تا خرید دستهای وال استریت سیلور

طی دهههای اخیر در بازار نقره اتفاقات عجیب زیادی رخ داده است. یکی از مهمترین اتفاقات در سال ۱۹۸۰ رخ داد که بازارهای کالای ایالات متحده را شدیدا متلاطم کرد. در آن زمان برادران هانت که فرزندان یک میلیونر نفتی بودند، قراردادهای آتی نقره را خریداری کردند. این برادران ۱۰۰ میلیون اونس نقره خریداری کرده و چندین قرارداد آتی نقره نیز در اختیار داشتند. به طوری که طبق تخمینها بیش از یک سوم کل عرضه نقره جهان که در بازار آزاد و خارج از اختیار دولتها بود، در دست این سه برادر قرار داشت.

در همان زمان قیمت نقره از ۶ دلار به نزدیکی ۵۰ دلار به ازای هر اونس رسید. کار به جایی رسید که جواهرسازی تیفانی، در نیویورک تایمز مقالهای منتشر کرد و برادران هانت را محکوم به احتکار کرد. دولت مداخله کرد و قیمت نقره کاهش یافت. اما از آنجایی که برادران هانت به صورت اهرمی خریداری کرده بودند، یک مارجین کال به ارزش ۱۰۰ میلیون دلار برای آنها صادر شد. در صورتی که نمیتوانستند این مبلغ را پرداخت کنند، زیانی حدود ۱.۷ میلیارد دلار گریبانگیر این برادران میشد. در نهایت کنسرسیومی از بانکهای آمریکا یک خط اعتباری به ارزش ۱.۱ میلیارد دلار در اختیار برادران قرارداد تا بتوانند زیان خود را پوشش دهند. در نهایت نیز قیمت نقره با کاهش ۹۰ درصدی به نزدیکی ۵ دلار به ازای هر اونس کاهش یافت.

با این همه تنها برادران هانت نبودند که به دنبال دستکاری در قیمت نقره افتادند. در سال ۲۰۲۱ نیز یک گروه مجازی در شبکه اجتماعی ردیت علیه قیمت نقره قیام کردند. اقداماتی که این گروه انجام داد بیش از ۷۰ میلیارد دلار برای شرکتهای آمریکایی هزینه داشت.

این گروه پیشتر توانسته بود با خرید سهام شرکتهای کمتر معروف مانند GameStop سهام آنها را به شکلی باور نکردنی افزایش دهد. با این حال، خریدهای این گروه در نقره نتوانست قیمت نقره را افزایش زیادی بدهد. دلیل اول آن بود که عمق بازار نقره بسیار بیشتر از عمق بازار در سهامهایی است که قبلا توسط این گروه افزایش قیمت یافته بود. دلیل دوم این بود که بخش مهمی از معاملات نقره در بازار فیزیکی انجام میشود. بنابراین قیمت نقره با حرکتهای سفتهبازانه زیاد تحت تاثیر قرار نمیگیرد.

با این همه این گروه با اقداماتی که انجام دادند دوباره توجهات سرمایهگذاران را به پتانسیل نقره جذب کردند.

بهترین زمان برای معامله نقره چه زمانی است؟

بهترین زمان برای معاملات نقره در زمان همپوشانی سشنهای مختلف است. بهترین ساعت برای معاملات نقره حوالی ساعت ۱۳۰۰ است که به تدریج معاملهگران آمریکایی وارد بازار میشوند تا ساعت ۱۷ که معاملهگران اروپایی از بازار خارج میشوند. در واقع در این زمان سشن معاملاتی اروپا و آمریکا همپوشانی دارد. همچنین در زمان همپوشانی سشن معاملاتی توکیو و اروپا نیز فرصت مناسبی برای معامله نقره است.

در طرف دیگر در روزهای سهشنبه تا پنجشنبه نیز بهترین زمان معامله نقره است. در این زمان است که نقدینگی در بازار فارکس به بالاترین سطح خود میرسد.

چه عواملی بر قیمت نقره تاثیر میگذارند؟

نقره محرکهای بسیار زیادی دارد که هیچکدام بر دیگری برتری خاصی ندارد اما با توجه به آنچه که در دادههای تاریخی نشان داده شده است، میتوان محرکهای نقره را به ترتیب زیر بیان کرد:

عرضه و تقاضا

عرضه و تقاضا، مانند همه کامودیتیها، تأثیر عمدهای بر قیمت نقره دارد. به طور متوسط سالانه ۲۷۰۰۰ تن نقره در سراسر جهان استخراج میشود و چین، مکزیک و پرو از نظر تولید پیشتاز هستند. کشورهای واردکننده بزرگ مانند ایالات متحده، انگلیس و هند میتوانند تا ۲۹۰۰۰ تن نقره در سال تقاضا کنند. هرگونه افزایش، کاهش یا عدم تعادل در عرضه و تقاضا ممکن است باعث ایجاد حرکت در بازار نقره شود.

اگرچه همه داراییها تابعی از عرضه و تقاضا هستند، اما فلزات گرانبها اغلب به دلیل عرضه محدود، همواره تقاضای زیادی دارند. با این حال، تقاضای نقره تا حد زیادی به کاربرد صنعتی آن نسبت داده میشود. از آنجا که نقره در بین فلزات دارای بیشترین رسانایی الکتریکی و حرارتی است، ازاین رو به یکی از اجزای کلیدی زیرساختهای پایدار مانند پنلهای خورشیدی (فتوولتائیک) تبدیل شده است. این فلز همچنین کاربردهای متعددی در بخش پزشکی دارد.

در دوران رکود اقتصادی، اگرچه تقاضا برای خرید فیزیکی نقره به عنوان یکی از اقلام صنعتی ممکن است کاهش یابد، اما اغلب تقاضا برای آن به عنوان سرمایهگذاری افزایش مییابد که منجر به افزایش قیمت آن میشود. بیشتر نقرهایی که در صنعت استفاده میشود در طول فرآیند تولید، یا مصرف میشوند و یا از بین میروند، این امر میزان عرضه نقره را که پس از اتمام چرخه صنعتی میتواند بازیافت شود و به بازار بازگردانده شود، محدود میکند و به طور بالقوه مانعی برای عرضه مجدد این فلز در آینده میشود.

اقتصاد جهانی

قیمت نقره نیز متاثر از اقتصاد جهانی است. در دورههای قدرت اقتصادی، قیمت نقره میتواند افزایش یابد زیرا مردم بیشتر از لوازم الکترونیکی و جواهرات استفاده میکنند و خودروهای بیشتری خریداری میکنند که دارای قطعات نقره هستند. با این حال، دورههای بحران اقتصادی و سیاسی نیز میتواند باعث افزایش قیمت نقره شود، زیرا از آن به عنوان یک گزینه “ارزانتر” دارایی امن استفاده میشود.

در دورههای عدم قطعیت اقتصادی و بیثباتی سیاسی، معمولا سرمایهگذاران به دنبال سرمایهگذاری در طلا هستند، اما جاذبه نقره به عنوان یک دارایی امن قطعاً توجه بسیاری از سرمایهگذاران را به عنوان یک جایگزین جلب کرده است. در دوره بحران اقتصادی جهانی، تعدیل سیاستهای پولی و مالی اغلب باعث میشود سرمایهگذاران به دنبال سرمایهگذاریهای جایگزین باشند که ممکن است بازدهی بالاتری داشته باشد، زیرا دولتها اغلب نرخ بهره را برای تحریک هزینههای مصرفکننده کاهش میدهند و همزمان انتظارات تورمی را افزایش میدهند. در حالی که افزایش تورم منجر به از دست دادن قدرت خرید پول کاغذی و به دنبال آن کاهش ارزش ارز کشور میشود، سرمایهگذاران ممکن است از نقره به عنوان یک ابزار مقابله با تورم در برابر چنین ضررهایی استفاده کنند. علاوه بر این، نقره مانند طلا، اغلب رابطه معکوس با دلار آمریکا نشان میدهد. با تضعیف دلار، تقاضا برای نقره افزایش مییابد و معاملهگران جهت افزایش تنوع پورتفو و مقابله با ریسک ناشی از کاهش ارزش دلار، روی نقره سرمایهگذاری میکنند.

نسبت طلا به نقره

نسبت طلا به نقره، وزن اونس نقره مورد نیاز برای خرید یک اونس طلا است. در اواسط سال ۲۰۱۹ نسبت طلا به نقره به ۹۰ رسید، بدین معنا که برای خرید یک اونس طلا به ۹۰ اونس نقره نیاز داشتید. این بدان معناست که نقره مدت زیادی با قیمتی پایین نسبت به طلا معامله میشد. وقتی این نسبت بسیار بالا باشد، به طور کلی نقره مورد توجه قرار میگیرد زیرا نسبت به طلا ارزان است. نسبت پایینتر اغلب به نفع طلا است و با کاهش این نسبت تصمیم عموم این است که، نقره را با طلا معامله کنند.

اگرچه قیمت نقره تمایل به پیروی کردن از قیمت طلا دارد، اما این بدان معنا نیست که این دو کامودیتی با یک نرخ حرکت میکنند و این اختلافات احتمالاً مقدار نسبت طلا به نقره را افزایش یا کاهش میدهد. با این حال، درک نسبت طلا به نقره ممکن است برای معاملهگران نقره مفید باشد زیرا ممکن است سیگنالهای بالقوهای را زمان رسیدن بازار به سطوح حمایتی و مقاومتی ارائه دهد.

از منظر تاریخی، در طول بحران اقتصادی، طلا عملکرد بهتری از نقره داشته است، به این معنی که این نسبت در بالاترین رکورد به محدوده ۸۰ افزایش یافته، و کمترین مقدار آن به حدود ۴۰ کاهش یافته است. در این سطوح مقاومتی و حمایتی، معاملهگران ممکن است به دنبال هرگونه نشانه تأیید دیگری باشند که اگر یک اصلاح صورت گیرد و این نسبت را به سطح نرمال خود در محدوده ۶۰ بازگرداند.

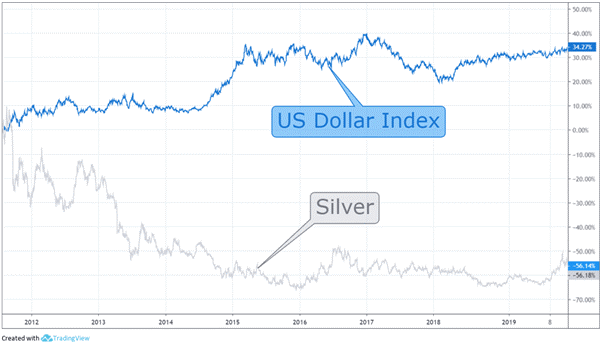

نقره و دلار آمریکا

نقره و دلار آمریکا رابطه معکوس دارند. این موضوع به این دلیل است که تضعیف دلار، خرید نقره را برای سایر کشورها ارزانتر میکند و اغلب منجر به افزایش قیمت XAGUSD میشود. تقویت دلار باعث گران شدن نقره میشود، در نتیجه قیمت این فلز اغلب کاهش مییابد.

رابطه معکوس نقره با دلار آمریکا آن را به یک ابزار محبوب برای مقابله با تورم تبدیل میکند، در واقع با کاهش ارزش ارزها، از آنجا که نقره ارزش خود را حفظ میکند، میتوان با سرمایهگذاری روی آن از سرمایه خود در برابر این ضررها محافظت کرد. با این حال، این بدان معناست که قدرت دلار آمریکا میتواند بر قیمت نقره فشار نزولی داشته باشد.

نمودار زیر این رابطه معکوس بین شاخص دلار آمریکا و نقره را نشان میدهد.

تغییرات تکنولوژی

از نظر تاریخی، صنعت عکاسی و فیلمبرداری مقدار قابل توجهی نقره مصرف میکرده است. همچنین با حرکت کشورهای جهان به سمت انرژیهای سبز تقاضا برای نقره افزایش خواهد یافت. از آنجایی که بخش مهمی از تقاضا برای نقره از سمت صنعت هدایت میشود، هرگونه تغییر در تکنولوژی میتواند منجر به افزایش یا کاهش قیمت نقره شود. به عنوان مثال اگر صنایع بازیافت قدرتمندتر و ارزانتر شده یا صنعت عکاسی دیجیتال توسعه پیدا کند انتظار میرود تقاضا برای نقره کاهش یابد. همچنین از طرف دیگر در صورتی که تکنولوژیهای سبز که نیاز به نقره بیشتری دارند توسعه یابند، انتظار میرود تقاضا برای نقره افزایش شدیدی پیدا کند.

آشفتگیهای ژئوپلیتیک و سیاستهای دولتی

نقره معمولا به عنوان یک دارایی امن در نظر گرفته میشود. انتظار میرود آشفتگیهای ژئوپلیتیک منجر به افزایش قیمت نقره شود. ناآرامیهای سیاسی در کشورهای عمده تولید کننده نقره نظیر مکزیک، چین، پرو، شیلی و استرالیا نیز میتواند بر قیمت این ارز تاثیرگذار باشد. اگرچه این تاثیر احتمالا کوتاه مدت است و با فروکش کردن ناآرامیها قیمت دوباره متعادل میشود.

سیاستهای صادرات و وارداتی دولتها و مقررات معدنی نیز میتواند بر عرضه و در نهایت قیمت نقره تاثیر بگذارد. اگر دولتهای عمده تولید کننده نقره تعرفههایی بر روی صادرات نقره وضع کنند احتمال افزایش قیمت نقره افزایش مییابد.

اگر قصد معامله نقره در بورس ایران را دارید بهتر است علاوه بر موضوعاتی که در بالا گفته شد به موارد زیر نیز توجه داشته باشید:

هزینههای گمرکی

دولتها معمولا از هزینههای گمرکی جهت کنترل صادرات و واردات و همچنین قیمتها داخل کشور استفاده میکنند. از آنجایی که نقره فلزی پرمصرف داخل کشور نیست، حساسیت گمرکی بر روی این فلز نیز کمتر است با این حال، به طور کلی هزینههای گمرکی یک فاکتور مهم برای قیمت نقره در داخل کشور است.

مالیات بر ارزش افزوده

مالیات بر ارزش افزوده یکی از مهمترین اشکال مالیاتی در داخل کشور است. این مالیات در سال ۱۴۰۳ با یک درصد افزایش به ۱۰ درصد خواهد رسید. توجه به این نکته مهم است که این افزایش مالیات تنها بر روی ارزش افزوده لحاظ خواهد شد نه بر روی کل قیمت نقره.

نرخ دلار

از آنجایی که نقره بر اساس قیمت جهانی دلار مظنهگذاری میشود، تغییرات نرخ دلار در داخل کشور میتواند تاثیر قابل توجهی بر روی قیمت نقره در داخل کشور بگذارد.

آیا زمان سرمایهگذاری در نقره فرارسیده است؟

در ادامه به برخی از دلایل برای کاهش یا افزایش ارزش نقره طی سالهای آینده میپردازیم. توجه کنید که این دلایل همانطور که مشاهده خواهید کرد در هر دو سمت وجود دارد بنابراین سرمایهگذاری با مسئولیت شخصی انجام شود.

توسعه فناوریهای سبز: توسعه فناوریهای سبز و سازگار با محیط زیست باعث افزایش تقاضا برای نقره شده است. نقره طی چند سال اخیر از مازاد عرضه به سمت کسری عرضه حرکت کرده است به این معنا که تقاضای نقره طی سالهای اخیر بیشتر از تولید نقره بوده است. همچنین انتظار میرود عرضه نقره طی سالهای آتی همچنان محدود باقی بماند که این مساله نوید افزایش قیمت نقره را میدهد. تقریبا تمام پیشبینیها انتظار افزایش ارزش نقره را دارد.

افزایش تقاضا از جانب هند و چین: هند و چین بزرگترین خریداران نقره در جهان هستند. این دو کشور طی ۱۰ سال اخیر به طور متوسط سالانه ۱۰۰ میلیون اونس از تقاضای جهانی نقره را به خود اختصاص میدادند. با بهبود وضعیت اقتصادی در این دو کشور انتظار میرود که قیمت جهانی نقره نیز افزایش یابد.

ذخایر نقره: همانطور که گفته شد، طی دهههای گذشته، نقره با مازاد شدید عرضه مواجه بوده است که به صورت خام نگهداری میشود. در صورتی که نقره جهش قیمتی شدیدی پیدا کند، این ذخایر وارد بازار شده و از جهش ناگهانی جلوگیری میکنند. بنابراین نقره میتواند برای سالها کسری مداوم عرضه را تحمل کند.

سقف ۵۰ دلار به ازای هر اونس: قیمت نقره دو بار در تاریخ از شکستن سطح تکنیکال ۵۰ دلار به ازای هر اونس ناتوان بوده است. بنابراین این سطح تبدیل به یک سطح مقاومتی مهم برای قیمت شده است که شکستن آن کار سادهای نیست.

چشمانداز رکود تورمی: همانطور که گفته شد بخشی از نقره با تقاضای صنعتی هدایت میشود. با توجه به اینکه چشمانداز رکود به خاطر نرخ بهره بالا در اکثر کشورهای دنیا وجود دارد، در صورت وقوع یک رکود عمیق اقتصادی، میتوان انتظار کاهش ارزش نقره را داشت. اما از طرف دیگر، برخی از معاملهگران انتظار وقوع رکود تورمی در جهان را دارند، در این صورت احتمالا شاهد عملکرد خوب نقره خواهیم بود. رکود تورمی در حالتی رخ میدهد که افزایش نرخ بهره توسط بانکهای مرکزی نتواند منجر به کنترل تورم شود و در طرف دیگر نرخ بهره بالا منجر به فروپاشی اقتصاد و وقوع رکود اقتصادی شود. توجه به این نکته مهم است که در رکود تورمی دهه ۱۹۷۰، قیمت طلا به سطح ۵۰ دلار به ازای هر اونس رسید. به نظر میرسد قیمت نقره در رکودهای تورمی عملکرد خوبی دارد اما نمیتوان متوجه شد که چه بخش از این افزایش نقره در دهه ۱۹۷۰ به خاطر فروپاشی نظام برتون وودز و چه بخشی از آن به خاطر عملکرد سفتهبازی برادران هانت است.

استراتژیها، نکات و تاکتیکهای معامله نقره

همانطور که پیشتر گفته شد، نقره یک فلز گرانبها است که عمدتا برای اهداف صنعتی استفاده میشود، اما در عین حال، یکی از محبوبترین کامودیتیهای قابل معامله است. اگرچه تصور میشود که طلا دارای ارزش اقتصادی بیشتری است، اما این دو کالا همبستگی زیادی با هم دارند و هر دو در دسته داراییهای امن قرار میگیرند.

در دوران بیثباتی و عدم اطمینان اقتصادی، سرمایهگذاران اغلب به عنوان یک ابزار مقابله با تورم و همچنین سرمایهگذاری بلندمدت به نقره پناه آوردهاند که جذابیت آن را به عنوان دارایی امن افزایش داده است. مشابه همتای آن (طلا)، رابطه معکوسی بین نقره و دلار آمریکا وجود دارد که آن را به یک سرمایهگذاری جذاب به منظور ایجاد تنوع پورتفو تبدیل میکند.

مانند هر ابزار مالی، درک عواملی که ممکن است بر قیمت نقره و به نوبه خود جذابیت سرمایهگذاری روی آن تأثیرگذار باشد، مهم است.

نقره به عنوان یک کامودیتی قابل معامله

نقدشوندگی بالا، حجم بالای معاملات، اسپردهای کم و ساعات معاملاتی انعطافپذیر ویژگیهای جذابی هستند که نقره را به عنوان کامودیتی محبوبی برای معاملهگران تبدیل کرده است. وقتی نوسانات بازار افزایش مییابد، اندازه کوچکتر بازار نقره باعث میشود بیشتر مستعد نوسانات بزرگ قیمت شود که اغلب بیشتر از طلا خواهد بود. برای معاملهگران کوتاهمدت، مانند معاملهگران روزانه یا اسکالپر، این ممکن است فرصتی برای استفاده از نوسانات زیاد قیمت باشد.

علاوه بر این، نقره به عنوان ابزاری برای تنوع بخشی پورتفو بسیار رواج پیدا کرده است، زیرا معاملهگران در پوزیشنهایی که همبستگی بالایی با دلار آمریکا دارند، از آن به عنوان پوشش ریسک استفاده میکنند همچنین همان عواملی که از جنبه سرمایهگذاری، نقره را تحت تأثیر قرار میدهد، به طور کلی از بعنوان یک کامودیتی قابل معامله نیز بر روی آن تأثیر میگذارد.

استراتژیهای معامله نقره

اگرچه استراتژیهای گوناگونی وجود دارد، مهم این است که استراتژی انتخاب شده با شرایط کنونی بازار همخوانی داشته باشد. هنگامی که بازار دارای روند است، معاملهگران ممکن است از استراتژی معاملات روند استفاده کنند و در حالت رنج، از استراتژی معامله در محدوده رنج استفاده شود.

سه گام برای استراتژی معاملات در بازار نقره دارای روند

- جهت روند را مشخص کنید

بازار رونددار بازاري است كه دائماً در حال رسيدن به سطوح قیمتی جديد است. در یک روند صعودی، این امر با مجموعهای از سقفها و کفهای بالاتر مشخص میشود، در حالی که یک روند نزولی قوی با یک سری از سقفها و کفهای پایینتر مشخص میشود.

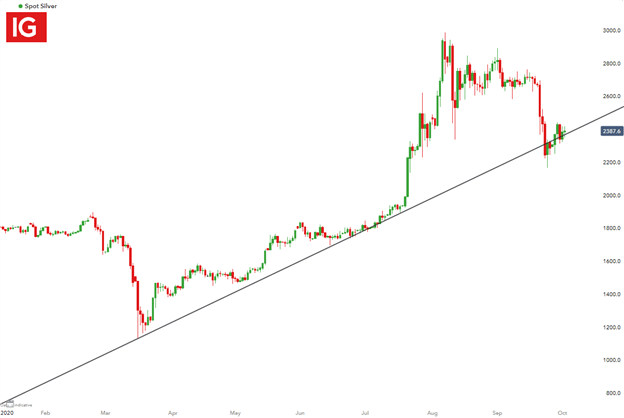

اگرچه تعیین روند ممکن است ساده به نظر برسد، اما تصمیمگیری در مورد بازه زمانی مناسب میتواند یک کار چالش برانگیز باشد. در حالی که معاملهگران روزانه از نمودارهای کوتاهمدت برای تعیین سیگنالهای ورود و خروج احتمالی استفاده میکنند، تحلیل چند تایم فریم که شامل تحلیل نمودارهای بلندمدت و کوتاهمدت است، مزایای بیشتری دارد. همانطور که در نمودار روزانه زیر نشان داده شده است، یک خط روند با سه نقطه حمایتی که وجود روند صعودی را تأیید میکند، میتواند به عنوان راهنمای تعیین جهت روند استفاده شود.

نمودار روزانه نقره

نمودار روزانه نقره

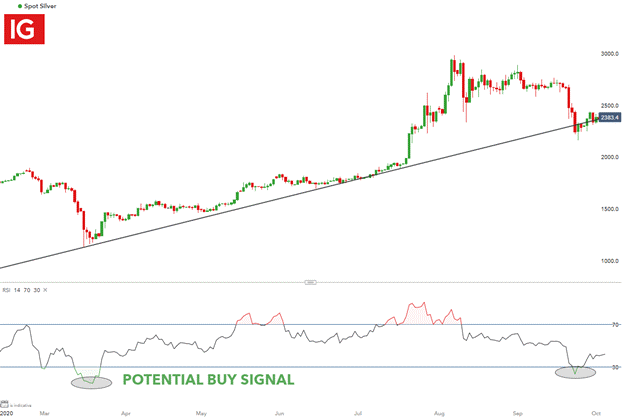

- سیگنالهای همجهت با روند مشخص کنید

هنگامی که معاملهگر جهت روند فعلی را مشخص کرد، گام دوم شناسایی سیگنالهای ورود احتمالی با استفاده از اندیکاتورهای تکنیکال است. شاخص قدرت نسبی (RSI)، یک اسیلاتور تعیین مومنتوم رایج است که نشان میدهد چه زمان ممکن است یک چارت در محدوده اشباع خرید و یا اشباع فروش باشد. وقتی مقدار RSI به زیر ۳۰ برسد، محدوده اشباع فروش و زمانی که بالای ۷۰ باشد، محدوده اشباع خرید محسوب میشود.

با قرار دادن RSI در نمودار روزانه بالا، ممکن است یک سیگنال ورود بالقوه در مناطق هایلایت شده زیر ۳۰ وجود داشته باشد، جایی که نقره در منطقه اشباع فروش در نظر گرفته میشود.

اجرای مدیریت ریسک

اجرای مدیریت ریسک

مدیریت ریسک احتمالاً مهمترین جزء یک برنامه معاملاتی است که باید قبل از ورود به معامله تعیین شود.

مدیریت ریسک در مرکز توجه قرار دارد زیرا این یکی از معدود عواملی است که یک معاملهگر در کنترل خود دارد. همچنین این موضوع یکی از ویژگیهای معاملهگران موفق است. رک و بیپرده، هیچ معاملهگری قادر نخواهد بود آینده را به صورت کامل پیشبینی کند. و با این وجود، هر معاملهگری که اندازه ضرر و زیان خود را کنترل نمیکند، در معرض یک معامله “زیانده” بزرگ است که سود بسیاری از معاملات “سودده” او را از بین میبرد.

استراتژی معامله نقره در محدوده رنج

بازار نقره همیشه روند صعودی یا نزولی ندارد، بعضی مواقع بازار وارد مرحلهای میشود که قیمتها به صورت رنج حرکت میکنند؛ اینجاست که استراتژی معامله در محدوده رنج مناسب خواهد بود.

یک استراتژی معامله در محدوده رنج ممکن است با استفاده از یک فرآیند سه مرحلهای مشابه ذکرشده در بالا اجرا شود.

- محدوده رنج را تعیین کنید

هنگامی که رفتار قیمت در یک محدوده رنج قرار میگیرد، به طور کلی به این معنی است که قیمتها در یک بازه زمانی در یک محدوده در نوسان است که به آن تثبیت میگویند. برای تعیین محدوده رنج، یک معاملهگر ممکن است از سطوح حمایت و مقاومت برای شناسایی حد بالا و پایین در محدوده رنج استفاده کند. یک منطقه حمایتی میتواند با اتصال مجموعهای از کفها ایجاد شود، در حالی که یک منطقه مقاومتی با اتصال مجموعهای از سقفها ایجاد میشود.

نمودار نقره در تایم فریم دو ساعته زیر نشان میدهد که چگونه یک معاملهگر میتواند محدوده رنج را زمانی که بازار در یک دوره تثبیت قرار دارد، تعیین کند.

۲- فیلتر سیگنالها

اگر قیمت نقره به پایینترین سطح محدوده رنج برسد، معاملهگران میتوانند تنها به دنبال خرید نقره باشند و هنگامی که قیمت به بالاترین سطح در محدوده رنج حرکت میکند، میتوانند تنها به فکر فروش نقره باشند. مزیت استراتژی معاملات در محدوده رنج این است که یک معاملهگر میتواند از حد ضررهای کوچک استفاده کند. این بدان معناست که یک معاملهگر میتواند ریسک کمتری داشته باشد و به طور کلی نسبت ریسک به ریوارد بیشتری را در معامله هدف قرار دهد.

- اجرای مدیریت ریسک

برای اینکه استراتژی معامله کامل شود، باید شامل اصول دقیق مدیریت ریسک باشد. اگر قیمت نقره از سطح حمایت یا مقاومت خارج شود-که در نهایت هم همین اتفاق خواهد افتاد- مهم است معاملهگر برای آن آمادگی داشته باشد. معاملهگران میتوانند قبل از ورود به معامله از حد ضرر و حد سود برای تعیین نسبت ریسک به ریوارد استفاده کنند.

اگر معاملهگر نقره را در سطح مقاومتی بفروشد، حد ضرر خود را بالاتر از سطح مقاومت قرار میدهد و به همین ترتیب اگر معاملهگر بخواهد نقره را بخرد، حد ضرر خود را زیر سطح حمایت قرار میدهد.

نحوه معامله نقره با تحلیل تکنیکال

استراتژیهای فوق برای استفاده از الگوهای نموداری و اندیکاتورهای تکنیکال جهت کمک به تعیین نقاط ورود بهینه متمرکز بود، اگرچه نمیتوان آنها را تضمین کرد، اما ممکن است به معاملهگران در شناسایی مناطق بالقوه که در گذشته پر اهمیت بودهاند، کمک کند.

اگرچه صدها اندیکاتور وجود دارد که هر کدام دارای ویژگیهای منحصر به فرد هستند، اما اغلب استفاده از یک یا دو اندیکاتور ساده کافی است.

چهار اندیکاتور موثر که توسط معاملهگران تازهکار و با تجربه مورد استفاده قرار میگیرند شامل میانگین متحرک (MA)، شاخص قدرت نسبی (RSI)، واگرایی/همگرایی میانگین متحرک (MACD) و استوکاستیک است.

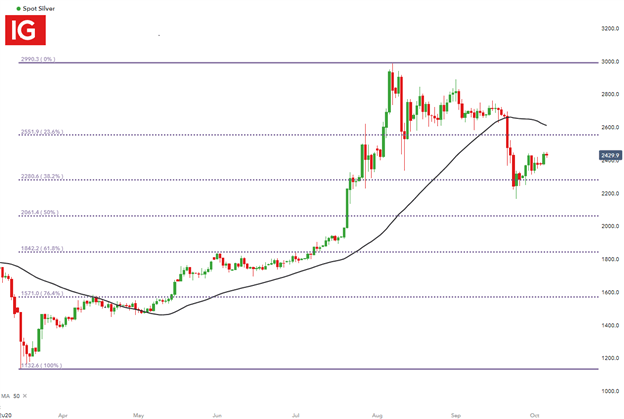

با این حال، پرایس اکشن نیز راهنمای مفیدی برای معاملهگران است و میتوان در کنار آن، سطوح فیبوناچی را به عنوان راهنمای تعیین حمایت و مقاومت استفاده کرد. نمونهای از اینکه چگونه میتوان از فیبوناچی برای تحلیل تکنیکال استفاده کرد را میتوان در نمودار نقره زیر مشاهده کرد؛ در اینجا فیبوناچی اصلاحی از دو نقطه مناسب (معمولاً پیوتهای اصلی بالا و پایین) رسم شده است. در نمودار روزانه زیر، فیبوناچی اصلاحی از کف و سقف سال ۲۰۲۰ گرفته شده است و میانگین متحرک ۵۰ روزه به عنوان راهنمای اضافی برای قیمت عمل میکند.

نمودار قیمت نقره امروز

روی این لینک کلیک کنید و در سایت تریدینگ ویو نمودار قیمت لحظه ای نقره را میتوانید مشاهده کنید. همچنین قیمت نقره در ۱۰ سال گذشته قابل مشاهده است.

سخن پایانی

سرمایهگذاری بر روی نقره مانند بسیاری از کامودیتیهای دیگر ریزهکاریهای متعددی دارد. با این حال، نقره به خاطر شرایط خاصی که دارد، نیاز به تحلیل دقیقتر و نزدیکتر است.

شما میتوانید به سه روش با استفاده از نقره به کسب درآمد بپردازید. اول معامله نقره در بازار فارکس. دوم معامله در بازار آتی کالا در بورس تهران و سوم خرید نقره فیزیکی است.

همچنین باید هنگام معامله بر روی نقره به موضعات متعددی توجه کرد. نقره به خاطر وضعیت خاصی که دارد میتواند به طیف وسیعی از موضوعات واکنش نشان دهد. از رویدادهای ژئوپلیتیک و سیاستهای اقتصادی گرفته تا آشوبهای اجتماعی در بعضی کشورهای خاص همه میتواند بر روی قیمت نقره تاثیر بگذارد. بنابراین باید توجه داشته باشید که شرایط فعلی بازار چگونه است و بر اساس آن معاملات خود را انجام دهید.

چطور میتوانم نقره معامله کنم؟

شما میتوانید به سه روش با استفاده از نقره به کسب درآمد بپردازید. اول معامله نقره در بازار فارکس. دوم معامله در بازار آتی کالا در بورس تهران و سوم خرید نقره فیزیکی است.

خرید و فروش نقره در بازار فارکس چگونه است؟

شما از طریق استراتژی هایی که در این مقاله به شما آموزش دادیم میتوانید در فارکس نقره را بخرید و نقره را بفروشید.

نماد نقره در فارکس چیست؟

نماد نقره در بازار فارکس XAGUSD است.

چطور میتوانم در بورس نقره بخرم؟

شما میتوانید در بورس آتی کالا، اقدام به خرید نقره کنید. توجه داشته باشید که برای معامله در بورس کالا، باید کد بورسی مخصوص معاملات آتی را داشته باشید.

مزایا و معایب خرید نقره چیست؟

مزایای خرید نقره عبارت است از: نیاز به نقدینگی پایین، حفظ ارزش پول، تنوع در سرمایهگذاری، کاربردهای متعدد.معایب خرید نقره عبارت است از: نقدشوندگی پایین، نوسانات بالا، عدم تولید درآمد، هزینه نگهداری.

چرا قیمت نقره پایین باقی مانده است؟

پس از حذف استاندارد دو فلزی، تقاضا برای نقره در سراسر جهان کاهش قابل توجهی پیدا کرد. از طرفی با پیشرفت تکنولوژی، بازیافت نقره بیش از پیش توجیه اقتصادی یافت. بنابراین با افزایش عرضه و کاهش تقاضا، قیمت نقره برای دههها سرکوب شد.

آیا نقره ارزش خرید دارد؟

فلزات گرانبها معمولا به عنوان داراییهای امن مورد معامله قرار میگیرند و نقره در حال حاضر ارزانتر از هر فلز گرانبهای دیگر است. به همین دلیل میتوان نتیجه گرفت خرید نقره یک راه معقول برای تنوع بخشی پورتفوی در زمان بحرانهای اقتصادی باشد.

چرا ارزش نقره بسیار کمتر از طلا است؟

تولید و موجودی نقره در جهان نزدیک به ۱۰ برابر بیشتر از طلا است. در نتیجه میتوان انتظار داشت که قیمت طلا بیشتر از نقره باشد با این حال، چند عامل دیگر نظیر خروج اقتصاد جهانی از استاندارد دو فلزی، کاهش تقاضا برای نقره به عنوان یک فلز زینتی، تکنلوژی بازیافت نقره و افزایش عرضه باعث شده است از نظر تاریخی قیمت نقره بسیار کمتر از طلا شود.

آیا نقره گران خواهد شد؟

قیمت نقره در زمان عدم اطمینان اقتصادی افزایش مییابد. در حال حاضر نقره با کمک تکنولوژیهای سبز به سمت کسری عرضه حرکت میکند که این مساله میتواند منجر به افزایش قیمت نقره در آینده شود اما از طرف دیگر موجودی زیاد نقره در جهان باعث ایجاد یک بافر شده است که از افزایش شدید قیمت جلوگیری میکند.

اجرای مدیریت ریسک

اجرای مدیریت ریسک