گاز طبیعی یک کامودیتی بسیار محبوب در میان معامله گران روزانه است. به دلیل نقدشوندگی بالا مقدار اسپرد معامله این کامودیتیها منطقی هستند و ورود و خروج معامله گران به معاملات را آسانتر کرده است. گاز طبیعی برای معاملهگرانی که دید بلندمدت دارند نیز جذاب است زیرا این کامودیتی برای دورههای طولانی مستعد نوسانات بزرگ قیمتی نیز است که منجر به افزایش و کاهش شدید قیمتها میشود. خبر خوب این است که این جهشها به صورت فصلی هستند که معامله گران میتوانند از آنها به نفع خود استفاده کنند.

این مقاله به بررسی تفاوتهای اساسی در مورد محرکهای فاندامنتالی گاز طبیعی و چگونگی معامله با آنها میپردازد.

معامله بر پایه الگوهای فصلی

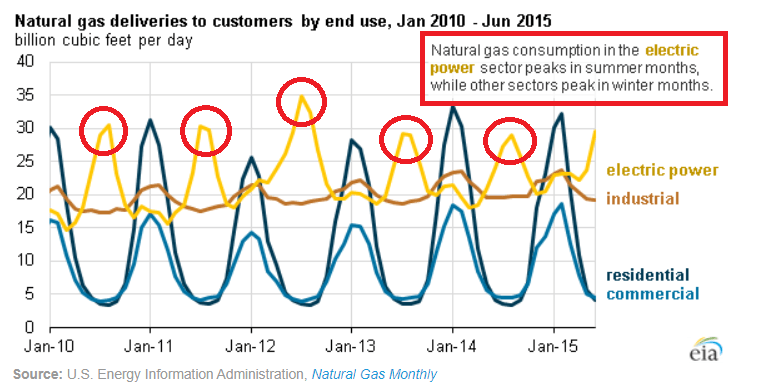

گاز طبیعی اغلب برای گرمایش، تولید برق و فرآیندهای صنعتی استفاده میشود. روند استفاده از گاز طبیعی در صنایع مختلف بسیار جالب است زیرا الگوی مصرفی آن، دو پیک قیمتی و نقطه اوج مصرف فصلی را عموما در سالها را نشان میدهد.

الگوهای مصرف فصلی

مصرف فصلی زمستان: افزایش مصرف گاز طبیعی با توجه به اینکه خانوارها و مشاغل از آن برای گرمایش استفاده میکنند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

مصرف فصلی تابستان: افزایش مصرف گاز به دلیل افزایش تقاضای برق برای صنایع مختلف و برق خانگی.

نمودار زیر نشاندهنده جهش مصرف در تابستان با دایرههای قرمز است و جهش مصرف در زمستان از طریق قلههای آبی در حوالی ژانویه هر سال نشان داده شده است:

مقدار مصرف روزانه گاز طبیعی از ژانویه ۲۰۱۰ تا ماه جون ۲۰۱۵

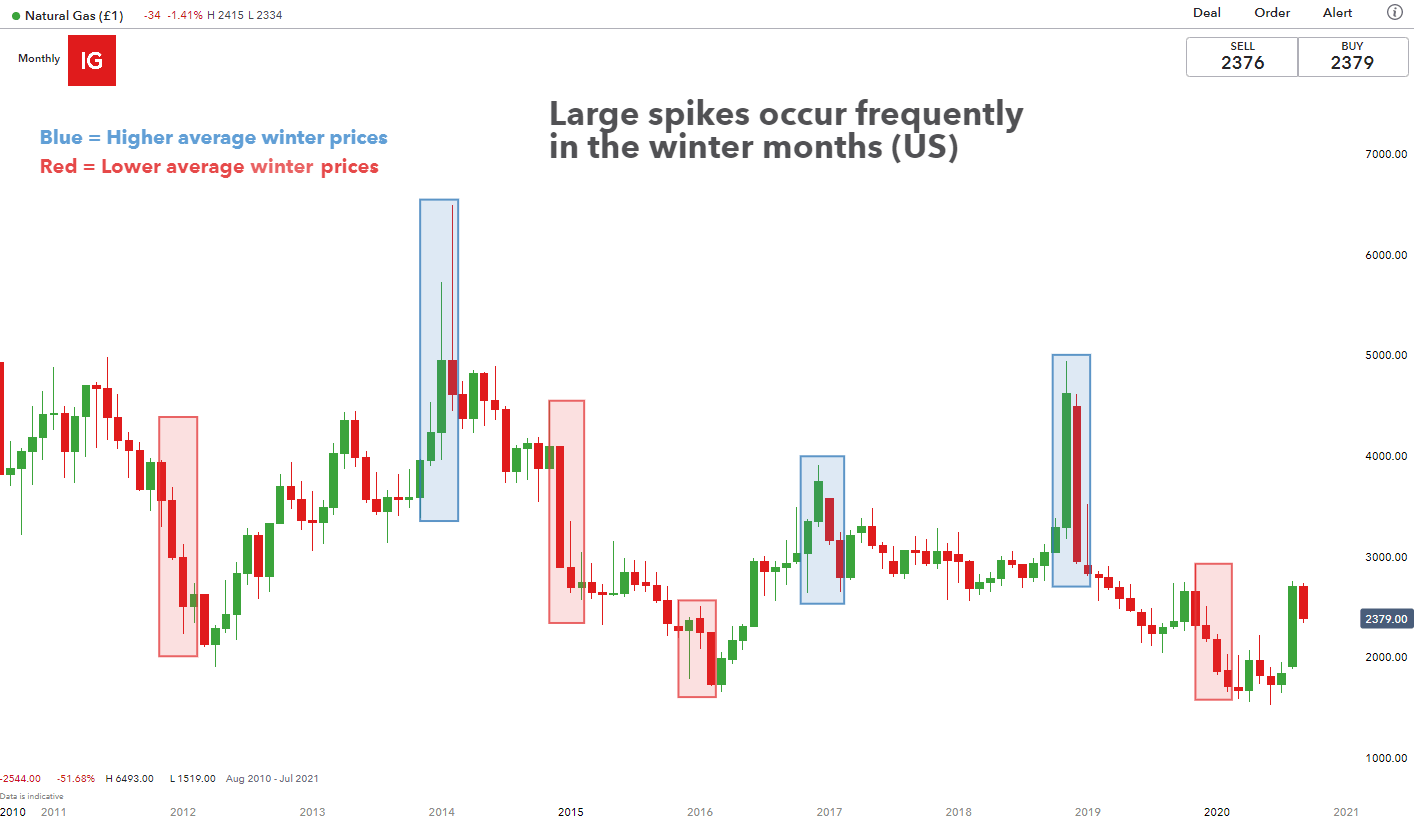

تغییرات فصلی قیمت

قیمت فصل زمستان: اوج اصلی قیمت معمولاً در ماههای زمستان مشاهده میشود زیرا خانوارها و مشاغل عمدتا از نفت و گاز برای گرمایش استفاده میکنند و مقدار قابل توجهی از ذخایر را که در تابستان ذخیره شده است، کاهش میدهند.

قیمت فصل تابستان: اوج قیمت در تابستان زمانی رخ میدهد که تقاضای برق در بالاترین حد خود قرار دارد و تولید برق از تمامی راهها در حال انجام است، که با استفاده بیشتر از دستگاههای تهویه مطبوع مصرف گاز نیز بالا میرود.

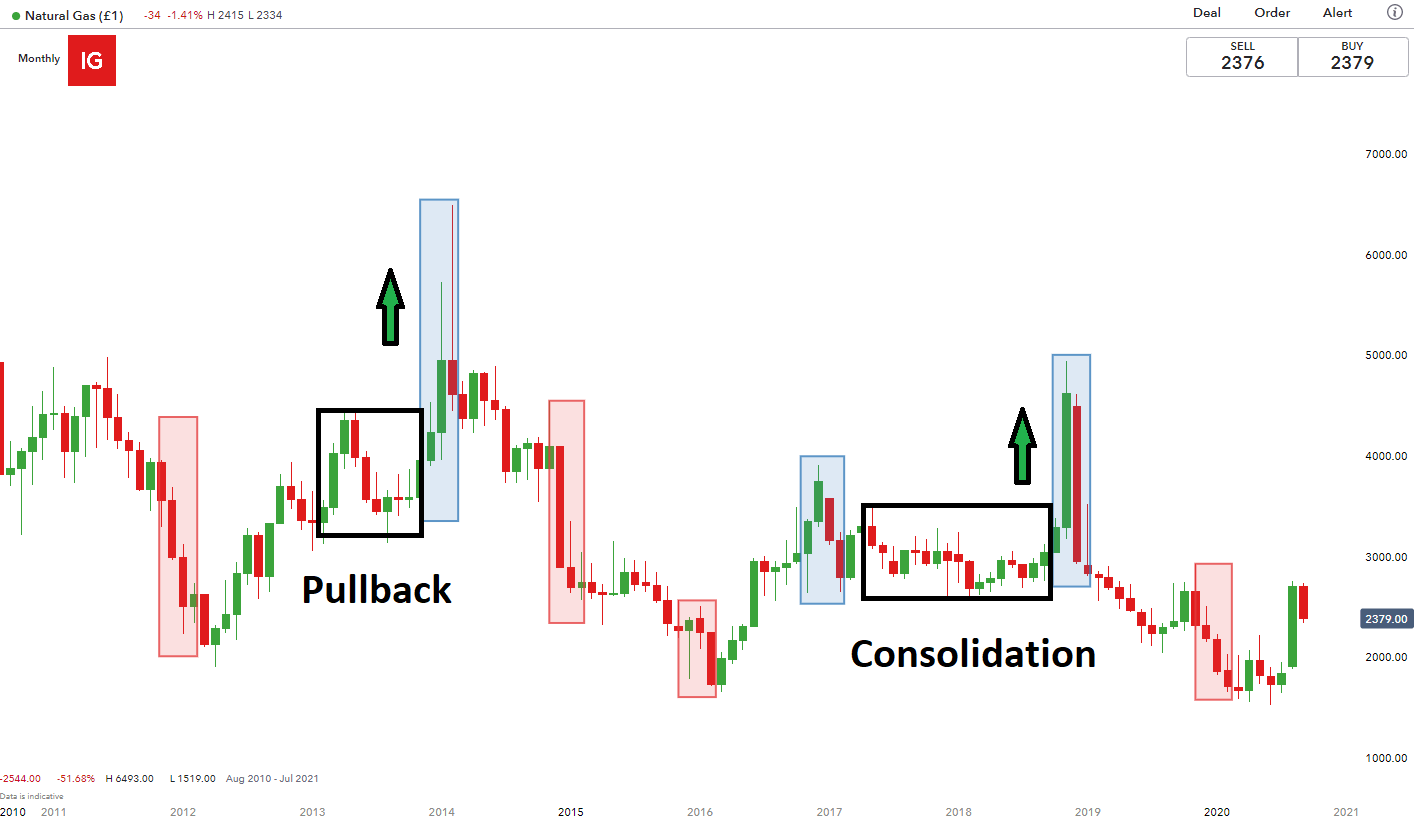

نمودار زیر تغییرات قیمت در زمستان (جهشهای قیمتی صعودی و نزولی) را در سالهای اخیر نشان میدهد:

تغییرات قیمت گاز در فصل زمستان

بنابراین، معامله گرانی که به دنبال معامله در نوسانات قیمتی فصل زمستان هستند، ممکن است پیش از معامله در جهت روند، به دنبال پولبک یا تثبیت قیمت برای ورود به معامله تا سردترین دوره سال باشند. غیر منتظره نیست که تا اواسط زمستان شاهد افزایش قیمتها باشیم، به خصوص اگر آمار ذخیرهسازی گاز طبیعی کمتر از حد متوسط باشد.

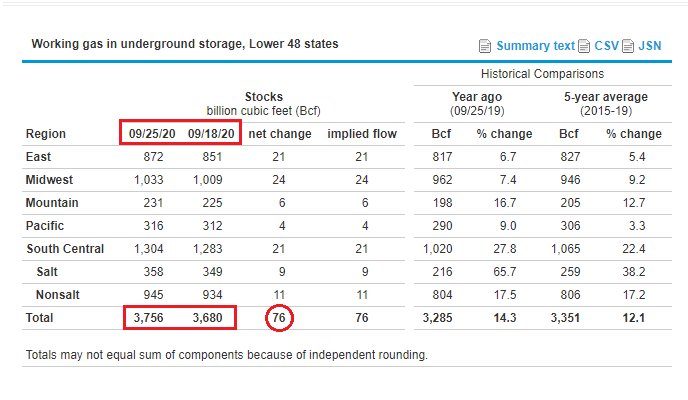

آمار ذخیرهسازی (عرضه در برابر تقاضا)

اصل کلی عرضه و تقاضا در معاملات گاز طبیعی مهم است. دادههای مورد نیاز مربوط به ذخیرهسازی را میتوانید هر هفته از طریق وب سایت اداره اطلاعات انرژی ایالات متحده (EIA) پیدا کنید. این گزارش تغییرات ذخیرهسازی در هر منطقه را به طور متوسط در هفته، سالانه و ۵ ساله به تفکیک نشان میدهد.

گزارش ذخیرهسازی گاز طبیعی آمریکا بر اساس تفکیک منطقه توسط سازمان اطلاعات انرژی ایالات متحده آمریکا

چگونه دادههای ذخیرهسازی گاز طبیعی بر قیمت تاثیر میگذارند؟

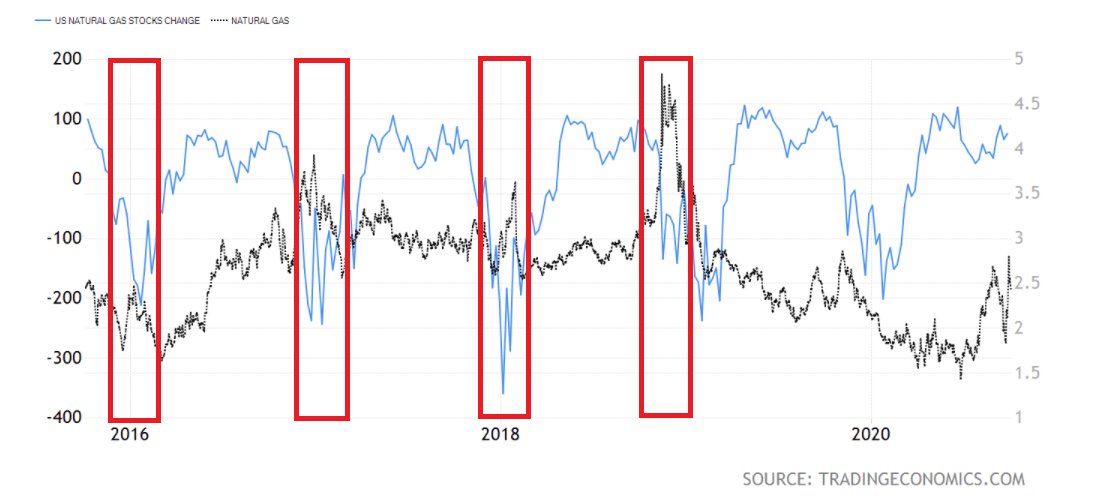

کاهش شدید ارقام ذخیرهسازی یا منتشر شدن آمار زیر مقدار متوسط برای مدت طولانی ممکن است اطلاعاتی در مورد قیمت گاز طبیعی آینده ارائه دهد. نمودار زیر گاز طبیعی (خط سیاه) را با تغییر موجودی گاز طبیعی ایالات متحده (خط آبی) طی ۵ سال از سپتامبر ۲۰۱۵ تا سپتامبر ۲۰۲۰ مقایسه میکند.

مشاهده این بازار در چنین بازه زمانی طولانی امکان شناسایی هرگونه روند یا الگویی را به معامله گر میدهد که لزوماً در یک بازه زمانی کوچکتر قابل مشاهده نیست. این تکنیک تجزیه و تحلیل، مولتی تایم فریم نامیده میشود و روشی نسبتاً متداول برای درک هر بازاری در سطوح ملموستر است.

نوسانی که چندین بار روی نمودار (با رنگ قرمز) نشان داده شده است، ممکن است بار دیگر در محدوده ماههای زمستان با کاهش حجم ذخیرهسازی رخ دهد. کاهش ذخیرهسازی در نتیجه افزایش تقاضا برای گاز طبیعی به منظور گرمایش و سایر موارد رخ میدهد. بر اساس پیشی گرفتن تقاضا نسبت به عرضه گاز در ماههای سردتر، که منجر به کاهش ذخایر گاز طبیعی میشود، افزایش قیمت در این کامودیتی اتفاق میافتد. تعدیل قیمت یک مکانیسم طبیعی است که برای بازگرداندن عرضه و تقاضا به تعادل لازم است. با فروکش کردن هوای سرد، تقاضا برای گاز نیز کاهش مییابد و آمار ذخیرهسازی بار دیگر افزایش مییابد.

مقایسه مقدار ذخیره گاز طبیعی در مقابل قیمت آن ( خط آبی تغییر مقدار ذخیره و خط نقطهچین قیمت میباشد)

تغییرات آب و هوا یکی از عوامل متعددی است که بر ذخیره گاز طبیعی تأثیر میگذارد و این را آمار مقدار ذخایر و قیمت گاز طبیعی ثابت میکند. معاملهگران بار دیگر میتوانند جهتگیری روند منتهی به ماههای زمستان را در نظر بگیرند و از هر تعداد ابزار تحلیل تکنیکال برای ورود به بازار در زمان کاهش آمار ذخیرهسازی و افزایش قیمتها استفاده کنند. تا اینجای کار ما فقط معاملات بلندمدت را در نظر گرفتهایم، زیرا این معاملات در مواقعی که قیمتها بالا میروند و یا برعکس زمان کاهش قیمتها (یا زمانی که ارقام ذخیرهسازی افزایش مییابد) پتانسیل نوسانات بیشتری را دارند. با این حال، هنوز فرصتهایی برای معامله کوتاهمدت گاز طبیعی در دورههایی وجود دارد که تقاضا کاهش یافته و موجودیها انباشته میشوند.

قیمت گاز و چرخههای اقتصادی

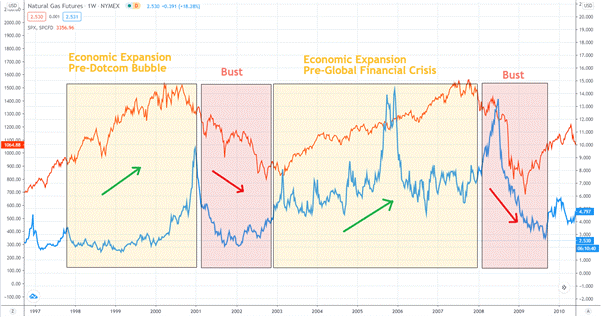

وضعیت اقتصاد کشورها نیز به دلیل پیوند قوی گاز با فرآیندهای صنعتی بر قیمت گاز طبیعی تأثیر میگذارد. وقتی اقتصاد در حال رشد است، زیرساختهای بیشتری ساخته میشود و ماشینآلات بیشتری نیز برای حمایت از آن مورد نیاز است. علاوه بر این، صنعت ساخت و تولید تمایل بیشتری به رشد دارد بهطوریکه از گاز طبیعی برای تولید طیف وسیعی از مواد شیمیایی مانند آمونیاک، متانول، بوتان، اتان و پروپان استفاده میشود.

به طور کلی، گسترش اقتصادی منجر به افزایش تقاضا برای گاز طبیعی میشود که قیمت گاز طبیعی را افزایش میدهد. این موضوع در نمودار زیر دیده میشود که از شاخص S&P500 به عنوان نماد سلامت اقتصاد (با رنگ قرمز) استفاده شده است، در حالی که قیمت گاز طبیعی (به رنگ آبی) مشابه آن اما شدیدتر افزایش مییابد.

بنابراین معامله گران جهت معامله مطابق با این روند، نگاهی به موقعیت حال حاضر در چرخه اقتصادی نیز دارند. خاطرنشان میشود که معاملات بلندمدت را در یک موقعیت اقتصادی رو به گسترش و معاملات کوتاهمدت را در یک موقعیت اقتصادی انقباضی درنظر بگیرید.

تغییرات قیمت گاز طبیعی در برابر شاخص سهام آمریکا

اختلالات عرضه

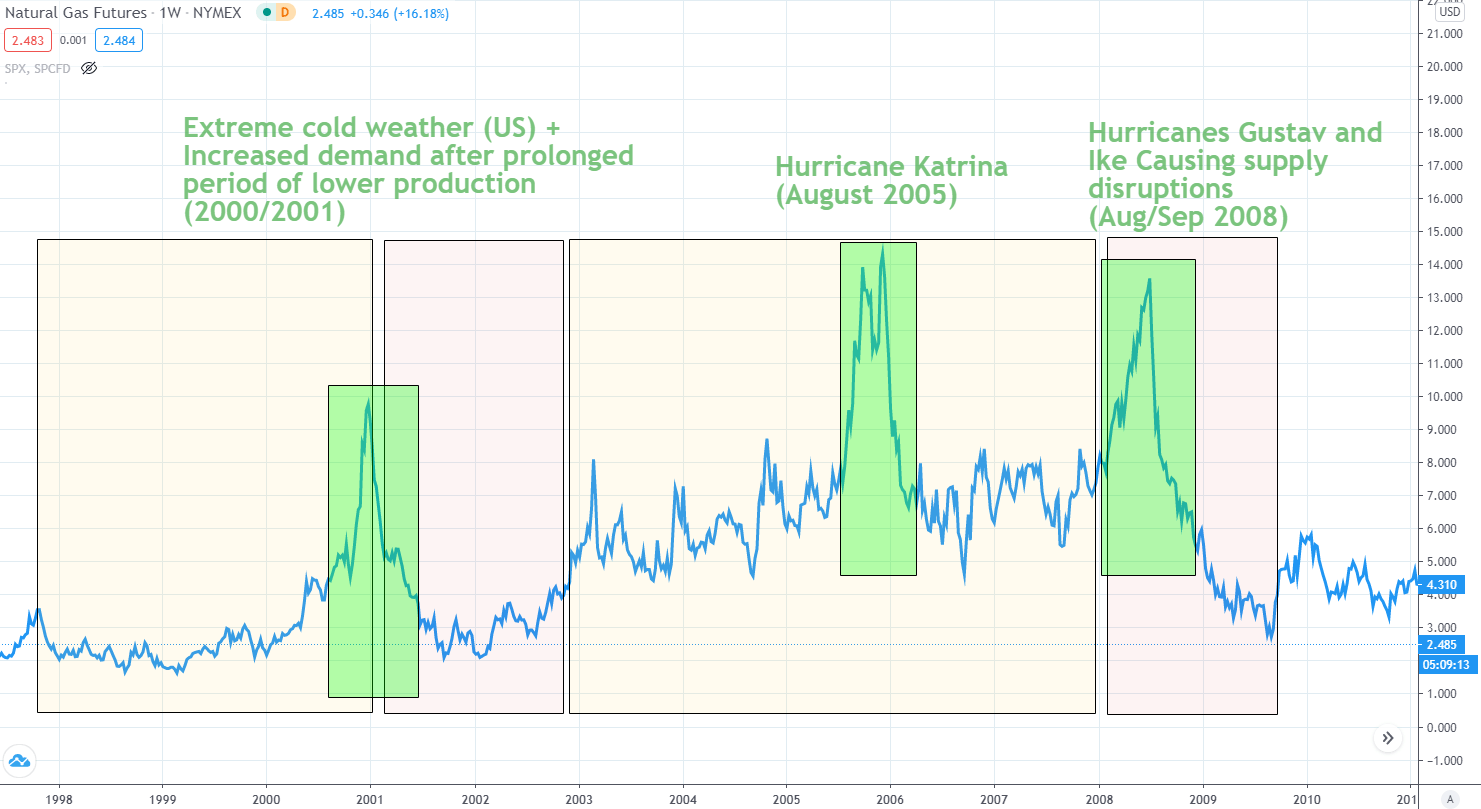

در ادامه تجزیه و تحلیل، در همان بازه زمانی نشان داده شده در بالا، ۳ حرکت شدید دیگر به دلیل عوامل خارجی یا شرایط آب و هوایی غیرمعمول فراتر از گرمای معمول تابستان و سرمای معمول زمستان مشاهده میشود. دمای بسیار سرد و شرایط آب و هوایی شدید مانند طوفانها میتواند باعث اختلال قابل توجهی در عرضه شود، به ویژه اگر شرایط منجر به آسیب به زیرساختها یا تأخیر در انتقال گاز طبیعی نیز شود.

این دقیقاً همان چیزی است که در سال ۲۰۰۵ و ۲۰۰۸ اتفاق افتاد. یک نمونه دیگر از این تغیرات را جزئیات بیشتر در تصویر زیر مشاهده میکنید:

تاثیر نغییرات شدید آب و هوایی بر قیمت گاز طبیعی

۲۰۰۰/۲۰۰۱: اولین جهش بزرگ در این مثال به دلیل افزایش تقاضا پس از سالها کاهش تولید ایجاد شده است. افزایش تقاضا ناشی از سردتر شدن هوا بیشتر از حالت عادی بود و به دلیل اینکه حجم ذخیرهسازی پایین بود (به دلیل اینکه مدت طولانی تقاضا برای گاز کم بود) شوک عمدهای در قیمت ایجاد شد.

۲۰۰۵: جهش بعدی به دلیل طوفان کاترینا بود که در خلیج مکزیک رخ داد. خلیج مکزیک برای بازار گاز طبیعی بسیار مهم است زیرا ۵۱٪ از کل ظرفیت کارخانه فرآوری گاز طبیعی ایالات متحده را در خود جای دادهاست. در نتیجه طوفان، منابع خلیج مکزیک تحت تأثیر قابل توجهی قرار گرفت و باعث افزایش شدید قیمت شد.

۲۰۰۸: به جای این که آب و هوای فصلی نقش مهمی در قیمتها بازی کند، طوفانهای گوستاو و آیک باعث تعطیلی تولید در خلیج مکزیک و لوئیزیانا شد که قیمت گاز طبیعی را در تابستان افزایش داد و در زمستان کاهش یافت (برعکس آنچه انتظار میرفت).

منطقی است که همواره از آمار ذخیرهسازی و احتمال تغییرات آب و هوای شدید در مناطقی که مستقیماً بر زنجیرههای تأمین گاز طبیعی تأثیر میگذارد، مطلع شوید. دلالان رویدادهای فوق را فرصتی برای بهرهمندی از افزایش قیمت گاز طبیعی میدانند و این شرایط را برای ورود بلندمدت به بازار در نظر میگیرند.

ساعات معامله گاز طبیعی

آشنایی با ساعات معاملات گاز طبیعی برای ایجاد یک ساختار قابل اطمینان هنگام انجام معاملات گاز طبیعی کلیدی است. بر اساس معاملات آتی گاز طبیعی NYMEX Henry Hub (NG) که به عنوان مرجع استاندارد جهانی قیمت گاز طبیعی تبدیل شده است، زمان معاملات در بازار گاز که در زیر آورده شده است باید به آن توجه شود:

ساعت ۴ بعدازظهر روز یکشنبه تا ۵ بعدازظهر روز جمعه به وقت CT با یک استراحت ۶۰ دقیقهای در ابتدای هر روز از ساعت ۴ تا ۵ بعدازظهر CT.

یعنی از ساعت ۱:۳۰ بامداد دوشنبه به وقت ایران تا ۲:۳۰ بامداد جمعه با یک استراحت ۶۰ دقیقهای در ابتدای هر روز معاملاتی.