جایزه نوبل سال ۲۰۲۲ دربرگیرنده نامی بحث برانگیز بود؛ بن برنانکه رئیس فدرال رزرو که بسیاری او را مسئول بحران مالی سال ۲۰۰۸ و پولپاشی و تورم پس از آن میدانند.

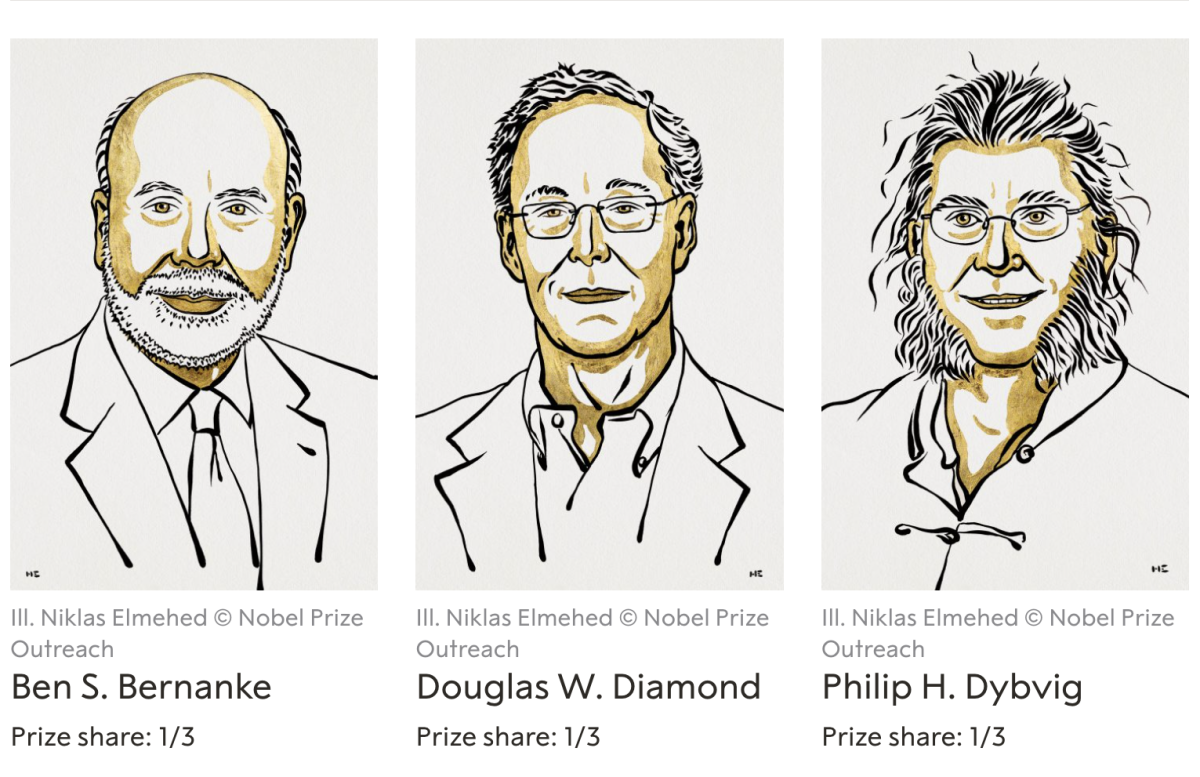

این جایزه امسال به صورت مشترک به بن برنانکه، داگلاس دایموند و فیلیپ دیبوگ برای تحقیقات آنها در زمینه بحرانهای مالی و بانکی رسید.

با این همه، چه برنانکه را مقصر بحران مالی بدانیم و چه نه، باید قبول کنیم که تحقیقات وی و سایر کسانی که در بحبوحه بحران مالی مسئولیتهایی داشتند، قابل تقدیر بود. برنانکه و تحقیقات وی به ما در ایجاد دیدی تازه در مورد کارکرد بانکها کمک بسیار خوبی کرد. در واقع یکی از دلایلی که ما امروز بسیار بهتر از گذشته از کارکرد بانکها و سیستم مالی آگاه هستیم، تحقیقاتی است که در بحران مالی سال ۲۰۰۸ انجام گرفت.

این تحقیقات همچنین به سیاستگذاران کمک کرد در مدتی بسیار کوتاه اقتصاد جهانی را از دومین رکود بزرگ خود در سالهای ۲۰۰۸ تا ۲۰۱۰ نجات دهند. این یک دستاورد خیره کننده برای علم نوظهور اقتصاد است.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

چرا بانکها شکست میخورند؟

اگر تا به حال فیلم It’s a Wonderful Life (یک زندگی زیبا) را دیده باشید، با مفهوم هجوم بانکی آشنا هستید. در این فیلم تعدادی از مردم شایعات دروغینی در مورد ورشکستگی یک بانک میشنوند و از ترس اینکه نتوانند پول خود را پس بگیرند، سراسیمه به بانک مراجعه میکنند. بانک به خوبی در حال کار کردن بود، اما چون همه وحشت کرده بودند، سقوط بانک واقعا رخ داد.

اما چرا این اتفاق رخ میدهد؟ پاسخ این است که بانکها به اندازهای که بدهی دارند، پول نقد در اختیار ندارند.

در واقع بانکها تنها صندوق امانات نیستند، بلکه بانکها با وام دادن پول کسب سود میکنند. به نوعی بانکها پول شما را گرفته و به درخواست دهندگان وام، وام میدهند.

اکثر این وامها به شدت غیرنقد شونده هستند. تصور کنید که یک وام برای خرید مسکن دارید. بانک نمیتواند هر لحظه که خواست به خانه شما آمده و تمام پول را مطالبه کند. بنابراین اگر سپردهگذاران بخواهند به صورت یکجا پول خود را از بانک برداشت کنند، بانک در همان لحظه پول کافی برای پرداخت به سپردهگذاران را ندارد.

با این حال مشکل بزرگتر از این است. بانکها نه تنها نمیتوانند هر لحظه که خواستند پول سپردهگذاران را پرداخت کنند، بلکه معمولا به ازای هر یک دلاری که سپرده دارند، بیش از یک دلار وام میدهند. در واقع بانکها بیش از آنچه که سپرده در اختیار دارند، اقدام به وام دهی میکنند. دلیل این امر آن است که بانکها مطمئن هستند سپردهگذاران به صورت یکجا پول خود را مطالبه نمیکنند. با این حال اگر چنین امری رخ بدهد، یک شایعه میتواند منجر به فاجعه شود.

این بینش، پایه و اساس مدل معروف دایمون و دیبویگ است که در سال ۱۹۸۳ منتشر شد. این دو نفر با استفاده از مفاهیم ابتدایی تئوری بازی، نحوه عملکرد هجوم بانکی را توصیف کردند.

با این حال، این تمام کاری نبود که دایموند و دیبویگ کردند. در گذشته هنگامی که هجوم بانکی رخ میداد، بانکها دربها را بسته و به سپردهگذاران میگفتند که باید برای دریافت پول خود صبر کنند. این استراتژی برای کاهش هجوم بانکی موثر است اما برای پایان دادن به آن کافی نیست. در این بین ممکن است هجوم بانکی منجر به اعلام ورشکستگی یک بانک شده و مردم را از ورشکستگی سایر بانکها بترساند. چنین اتفاقی هرج و مرج را در کل سیستم مالی منجر میشود. چنین اتفاقی در زمان ریاست فرانکلین رزولت اتفاق افتاد و رزولت نیز تمام بانکهای کشور را تعطیل اعلام کرد. تعطیلات بانکی اگرچه موفقیت آمیز بود اما چیزی نیست که بتوان زیاد انجام داد.

راه حلی که دایموند و دیبویگ پیشنهاد کردند، بیمه سپرده فدرال است. این بیمه باعث میشود که حتی در صورت ورشکستگی بانکها باز هم پول سپردهگذاران به آنها بازگشت داده شود. ایده بیمه سپرده فدرال کاملا موفق بود. اگرچه هجوم بانکی را کاملا حذف نکرده است اما آن را کاهش شدیدی داده است. آنها همچنین پیشنهاد دادهاند که فدرال رزرو به عنوان آخرین وامدهنده عمل کند. این مکانیسم به معنای آن است که فدرال رزرو با نرخ بهره مشخصی که معمولا بالاتر از نرخ بهره بین بانکی است، به بانکها وام بدهد تا بتوانند پول نقد را به دست مردم برسانند.

اما مطالعات این دو به همین جا ختم نمیشود، راهحلهایی که گفته شد، قبلا هم اجرا شده بودند، این دو فرد تنها چارچوبی برای اقدامات فدرال رزرو تهیه کردند. اما مطالعات آنها شامل بررسی دلایل هراسهای بانکی، ایجاد محافظت برای موسساتی که به بانک مرکزی متصل نیستند، توضیح چگونگی تاثیر سقوط بانکها بر اقتصاد واقعی و ارتباط میان وامهای کوتاهمدت و بلند مدت نیز میشود.

اما بن برنانکه کجای ماجرا است؟

پیش از تمام آنچه که گفته شد، یک سوال اصلی دیگر وجود دارد و آن این است که چرا باید برای کشور مهم باشد که چند بانک ورشکست شوند؟ در جواب عدهای میگویند ورشکستگی بانکها باعث رکود میشوند. این استدلال مانند این است که بگوییم صدای خروسها باعث طلوع خورشید میشود. برخی از اقتصاددانانی که چرخههای تجاری را مطالعه میکنند، معتقدند که امور مالی تنها یک حجاب برای اقتصاد واقعی است. بنابراین سیستم بانکی به خودی خود عامل رکود اقتصادی نیست.

بن برنانکه اینجا وارد میشود و استدلال میکند که ورشکستگی بانکها به خودی خود میتواند منجر به رکود شود. البته او اولین کسی نبود که این فرض را مطرح کرد اما اولین کسی بود که بر اساس این فرض به زبان ریاضی در مورد اقتصاد رفتاری تحقیق کرد. نظریههای برنانکه در مورد اینکه امور مالی چگونه میتوانند اقتصاد واقعی را ویران کنند، در یک سری مقالات (یکی در سال ۱۹۸۹ با مارک گرتلر، دیگری در سال ۱۹۹۶ با گرتلر و سایمون گیلکریست و سومی در سال ۱۹۹۹ با گرتلر و گیلکریست) ارائه کرد. ایده اصلی این مقالات این است که یک حلقه بازخوردی میان قیمت دارایی و استقراض شرکتی وجود دارد. زمانی که قیمت داراییها بالا باشد، شرکتها میتوانند به راحتی پول زیادی را قرض کنند، زیرا میتوانند از داراییهای گران قیمت خود به عنوان وثیقه استفاده کنند. بنابراین بانکها مجبور نیستند زیاد به این مساله فکر کنند که آیا وام گیرنده در پرداخت خود نکول میکند یا خیر.

اما زمانی که قیمت داراییها کاهش مییابند، شرکتها به طور ناگهانی با سختگیری بیشتری از طرف بانکها برای دریافت وام مواجه میشوند، چرا که بانکها نگران پس گرفتن پول خود میشوند. شرکتها میتوانند به جای بانک به بازار اوراق قرضه بروند اما در آنجا نیز نرخ بهره بالاتری پرداخت خواهند کرد بنابراین شرکتها وام کمتری میگیرند و سرمایهگذاری کمتری انجام خواهند داد. این امر قیمت داراییها را کاهش بیشتری میدهد چرا که قیمت داراییها به اقتصاد واقعی بستگی دارد. این موضوع یک چرخه معیوب ایجاد میکند که منجر به رکود در اقتصاد میشود.

نجات جهان از بحران مالی

یک واقعیت بسیار مهم در مورد رکود بزرگ سال ۲۰۰۸ این است که این رکود بدتر از رکود بزرگ دهه ۱۹۳۰ بود. البته در سالهای پس از آن ابعاد فاجعه مشخص نبود، اما امروزه میدانیم شوک اولیه بسیار بزرگ بود. اما عملکرد سیاستگذاران بسیار بهتر بود.

در رکود سال ۱۹۲۹، نرخ بیکاری ایالات متحده به ۲۸ درصد و آلمان به ۳۳ درصد رسید. همچنین چهار سال پس از اوج رکود سال ۱۹۲۹، درآمد سرانه ملی ۲۸ درصد کاهش یافت و یک دهه طول کشید به سطح سال ۱۹۲۹ برسد. در مقابل پس از سقوط مالی سال ۲۰۰۸، سرانه ملی تنها ۵ درصد کاهش یافت و طی ۶ سال به سطح قبل از سقوط بازگشت.

یکی از دلایلی که میتواند برای تفاوت در اتفاقات برشمرد این است که در سال ۲۰۰۸ برخلاف سال ۱۹۲۹، شاهد فروپاشی سیستم بانکی نبودیم. در رکود بزرگ، نیمی از بانکهای آمریکایی ورشکست شدند، اما در رکود سال ۲۰۰۸ تنها ۰۶ درصد بانکها ورشکست شدند.

دلیل این امر کمکهای مالی مانند برنامه TARP بود که از بانکها حمایت میکرد. همچنین خرید اوراق قرضه با پشتوانه وامهای رهنی نیز توسط فدرال رزرو انجامشد. فدرال رزرو با استفاده از برنامه QE بیش از ۳ تریلیون دلار از دارایی بانکها را خریداری کرد. این مساله اعتماد به بانکها را افزایش داد. مردم متوجه شدند که بانک مرکزی پشت بانکها است و هجوم بانکی کمتری رخ داد.

البته مردم چندان هم از کمکهای مالی به بانکها استقبال نکردند. آنها معتقد بودند که فدرال رزرو و دولت به بانکهایی که در وهله اول دلیل به وجود آمدن بحران بودند، پاداش میدهند. اما منتقدان توجه ندارند که اگر این کمکها نبود، ممکن بود یک رکود بزرگ به بزرگی رکود سال ۱۹۳۰ رخ دهد. یکی از دلایلی که همین امروز هم اکثر افراد از انتخاب بن برنانکه برای دریافت جایزه نوبل اقتصاد تعجب میکنند، این حقیقت است که وی در زمان بحران بزرگ سکان هدایت فدرال رزرو را بر عهده داشت. بسیاری از منتقدان وی را دلیل به وجود آمدن تورمهای بالا و سیاستهای پولی شدیدا انبساطی میدانند. اما حقیقت این است که در آن زمان چاره دیگری وجود نداشت.

نکته جالب توجه ماجرا این است که برنانکه یکی از کسانی است که بیشتر عمر خود را صرف مطالعه بحرانهای مالی و رکودهای اقتصادی کرده است و خود وی در زمانی رئیس فدرال رزرو شد که یکی از بزرگترین رکودهای تاریخ ایالات متحده رخ داد. شاید اگر به جای برنانکه کس دیگری رئیس فدرال رزرو بود، کسی که معتقد بود سیستم مالی ربط مستقیمی با اقتصاد واقعی ندارد، بحران مالی با این سرعت خاتمه پیدا نمیکرد.

در ماههای پس از سقوط لمان برادرز و کاهش شدید وامدهی، اقتصاددانان آمریکایی در حال بحث بر سر این بودند که بحران کنونی بحران نقدینگی است یا بحران پرداخت بدهی. برنانکه متوجه شد که این دو بحران در واقع یکی هستند. به لطف مطالعات دایموند و دیبویگ، مشخص شده بود که ترس از بحران پرداخت بدهدی میتواند به سرعت یک بحران نقدینگی ایجاد کند که خود این بحران نقدینگی نیز میتواند منجر به یک بحران پرداخت بدهی واقعی شود. قفل ماجرا با تامین نقدینگی و تضمین پرداخت بدهی به طور همزمان باز میشد.

در بحران مالی سال ۲۰۰۸ ما شاهد اجرای مستقیم تئوریهای اقتصاد کلان برای عبور از یک بحران به وسیله یکی از محققانی بودیم که در وهله اول این تئوریها را مطرح کرده بود. رکودی که میتوانست مانند دهه ۱۹۳۰ به ظهور فاشیسم و از بین رفتن میلیونها شغل منجر شود. اما به لطف تحقیقات محققان اقتصادی، ما امروز درک بالاتری از کارکرد اقتصاد داریم و میتوانیم بهتر از گذشته در برابر بحرانهای مالی اقدام کنیم.