آیا تا به حال شنیدهاید که بیشتر حجم پول در جهان در اختیار اقلیت مردم است؟ و یا در مورد این نکته توجه کردهاید که بیشتر افراد تمایل دارند در فواصل کوتاه با بهرهوری بالا کار کنند، در حالیکه اکثر آنها در بازههای زمانی طولانی و بازدهی کم فعالیت دارند. یک اصل اساسی وجود دارد که میتواند برای توصیف چنین رخدادهایی استفاده شود که آن را به عنوان اصل پارتو ( Pareto principle) یا “قانون ۸۰/۲۰” میشناسند.

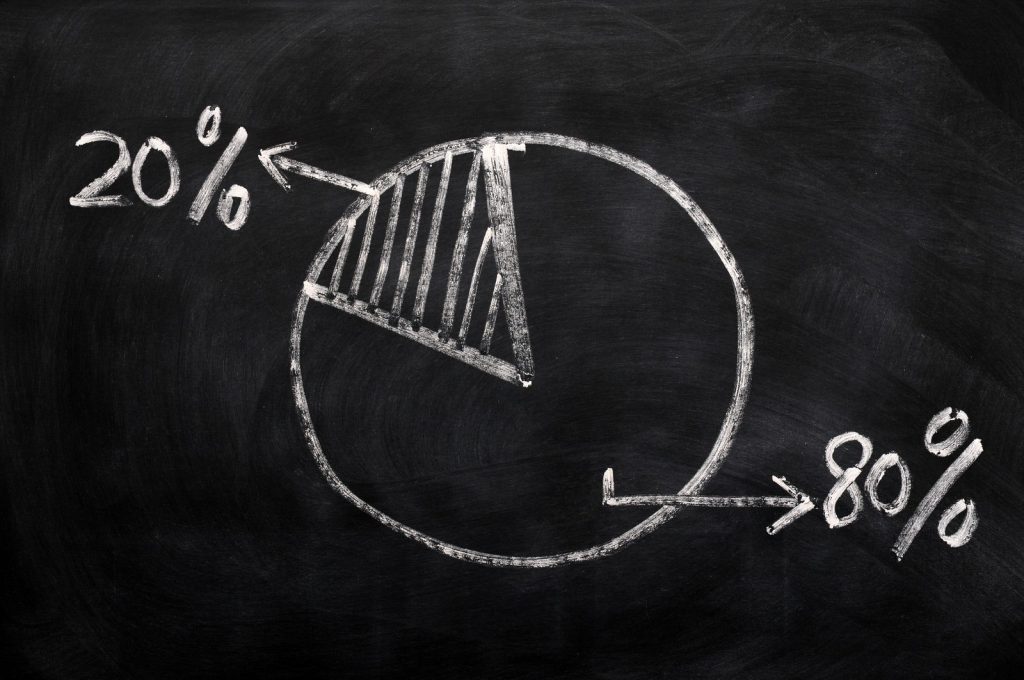

ممکن است برخی با قانون ۸۰/۲۰ آشنایی داشته باشند، اما حتی عدهای نام این قانون را هم نشنیدهاند. برای کسانی که اطلاعاتی در مورد آن ندارند، بر طبق آنچه که در ویکیپدیا ذکر شده است، این نامگذاری به افتخار اقتصاددان ایتالیایی ویلفردو پارتو بوده است، شخصی که در سال ۱۹۰۶ پی برد که ۸۰ درصد از زمینهای موجود در ایتالیا متعلق به ۲۰ درصد جمعیت کشور است. وی در ادامه با مشاهده اینکه ۸۰ درصد از کل نخود موجود در باغ شخصیاش تنها در ۲۰ درصد از غلاف نخود وجود دارند، این قاعده را توسعه داد. قانون ۸۰/۲۰ در مطالعات بازرگانی، فروش، اقتصاد و بسیاری از زمینههای دیگر رایج است. با این حال، امروز در این مقاله قصد داریم درباره نحوه اعمال قانون ۸۰/۲۰ در معاملات و تأثیر مثبت قابل توجهی که «ذهنیت ۸۰/۲۰» میتواند بر عملکرد معاملاتی شما داشته باشد، بحث کنیم.

چگونه قانون ۸۰/۲۰ در معاملات شما اعمال میشود؟

چگونه قانون ۸۰/۲۰ در معاملات شما اعمال میشود؟

قانون ۸۰/۲۰ یک علم و استنباط دقیق نیست، اما راهی بسیار موثر برای درک بسیاری از جنبههای تجارت و نحوه تطابق آنها با یکدیگر است. همچنین تمام نسبتهای ۸۰/۲۰ که در ادامه مورد بحث قرار میگیرند، باید به عنوان نسبتهای تقریبی در نظر گرفته شوند. این نسبها در واقع میتوانند ۷۵/۲۵ یا ۹۰/۱۰ و غیره باشند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

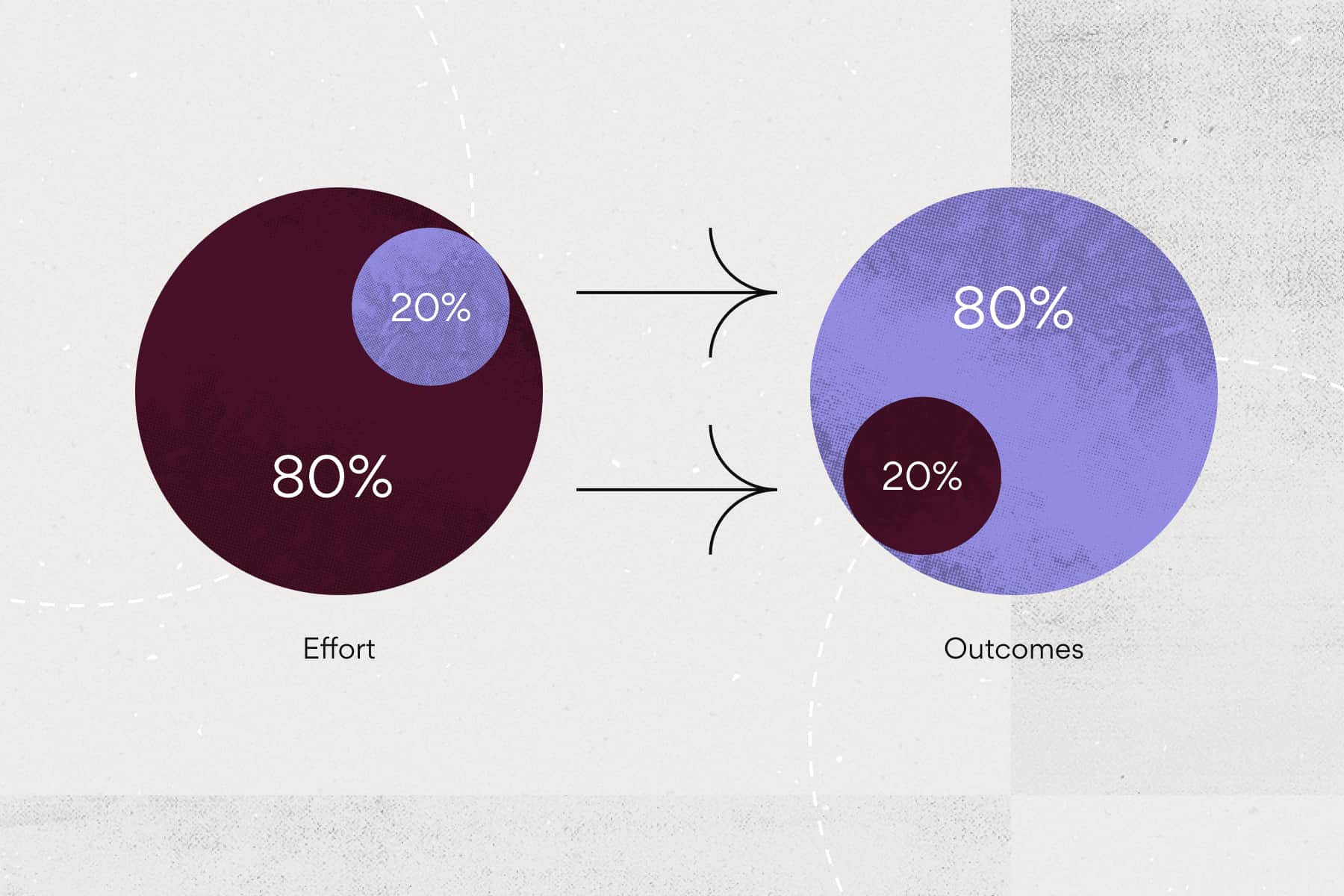

”این قانون به این معنی است که ۸۰ درصد از نتایج، از ۲۰ درصد ورودیهای (تلاشهای) شما حاصل میشود. همانطور که پارتو در تحقیقات خود نشان داد، این قاعده به معنایی بسیار تقریبی به نسبت ۸۰/۲۰ نزدیک است، اما در بسیاری از موارد، این نسبت میتواند بسیار بالاتر باشد. برای مثال، نسبت ۹۹/۱ ممکن است به واقعیت نزدیکتر باشد.”

یارو استارک (Yaro Starak)

اما از آنجاکه در معاملات قانون ۸۰/۲۰ بیشتر شبیه ۹۰/۱۰ یا گاهی اوقات حتی ۹۹/۱ است. احتمالا چند بار تاکنون شنیدهاید که “۹۰٪ معاملهگران ضررده هستند و فقط حدود ۱۰٪ سود مستمر دارند”. در حالی که مشخص کردن نسبت دقیق معاملهگرانی که پول درمیآورند در مقابل کسانی که پول از دست میدهند تقریباً غیرممکن است، اما احتمالاً این عدد بین ۸۰/۲۰ و ۹۵/۵ خواهد بود. آیا تا به حال از خود سوال کردهاید چرا معاملهگری ظاهرا آنقدر دشوار است که ۸۰ یا ۹۰ درصد از معاملهگران ضررده هستند؟ قطعا به این موضوع فکر کردهاید و جواب آن را در ادامهی مقاله میتوانید پیدا کنید:

معاملهگری، حرفهای است که در آن عبارت “هر چه کمتر، بهتر” معنی پیدا میکند، اما برای اکثر مردم بسیار دشوار است که با پذیرش موارد زیر به این واقعیت دست یابند:

- ۸۰ درصد معاملات باید ساده و تقریباً بدون دردسر باشد، و تنها ۲۰ درصد است که دشوار هستند.

- ۸۰ درصد سود، از ۲۰ درصد معاملات حاصل میشود.

- ۸۰ درصد از مواقع بازار ارزش معامله را نداشته و تنها ۲۰ درصد از موقعیتهای معاملاتی، ارزش ورود دارد.

- ۸۰ درصد از مواقع نباید معامله کنید و در ۲۰ درصد باقیمانده، باید در بازار حضور داشته باشید.

- ۸۰ درصد از معاملات باید در تایم فریم روزانه باشد و تنها ۲۰ درصد از معاملات باید در تایم فریمهای دیگر انجام شود.

- ۸۰ درصد موفقیت در معاملات، نتیجه مستقیم روانشناسی معاملات و مدیریت سرمایه است و تنها ۲۰ درصد موفقیت، ناشی از استراتژی یا سیستم معاملاتی است.

بیایید هر یک از نکات بالا را کمی عمیقتر بررسی کنیم و ببینیم که چگونه میتوانیم آنها را در معاملات خود به کار بگیریم:

۸۰ درصد معاملات باید ساده و تقریباً بدون دردسر باشد، و تنها ۲۰ درصد است که دشوار هستند

مورد اول، بسیار آسان است. بیشتر کاری که ما بهعنوان معاملهگر انجام میدهیم، این است که جلوی رایانههای خود مینشینیم و به افزایش، کاهش یا رنجزدن قیمتها نگاه میکنیم. انجام این کار بر اساس معیارهای هیچ شخصی، دشوار نیست. شما میتوانید یک کودک ۵ ساله را در مقابل نمودار قرار دهید و از آنها بپرسید که مسیر بعدی قیمت کجاست و احتمالاً بیشتر اوقات درست متوجه میشوند. نکته اینجاست که تعیین جهت بازار و یافتن معاملات سخت نیست، معاملهگران آن را سخت میکنند.

استراتژی معاملاتی که استفاده میکنید نیازی به الگوریتمهای پیچیده رایانهای، شمارش امواج یا تفسیر انبوهی از اندیکاتورها ندارد. در واقع، اکثر معاملهگران با امتحان کردن روشهای معاملاتی متعدد، زیر بار دادهها تسلیم شده و باید زمان طولانی سپری شود تا بفهمند که در حال پیچیده کردن یک روند ساده هستند.

بخش بخش اصلی دشواری معاملهگری، کنترل خود از طریق معامله نکردن زیاد، ریسک نکردن بیش از حد در هر معامله، عدم بازگشت به بازار و باز کردن معامله جدید پس از یک سود یا ضرر بزرگ و موارد دیگر است. به طور خلاصه، کنترل رفتار، احساسات، طرز فکر و همچنین مدیریت صحیح سرمایه، سختترین بخشهای معاملهگری را تشکیل میدهند. احتمالاً معاملهگران حدود ۲۰٪ از زمان خود را صرف تمرکز بر روی این جنبههای دشوار معاملهگری میکنند، در حالیکه باید حدود ۸۰٪ از زمان را به این امور اختصاص دهند.

۸۰ درصد سود از ۲۰ درصد معاملات حاصل میشود

باید در نظر داشت که بیشتر سود معاملات، از درصد کمی از معاملات حاصل میشود. نکتهی مهم در این بخش این است که میزان حد ضرر خود را باید به گونهای تعیین کنید که با میزان ارزش دلاری آن راحت هستید و توانایی پذیرش آن مقدار ضرر را دارید. در معاملات خود مقدار ریسک به پاداش (Risk/Reward) را حداقل ۳ انتخاب کنید تا بتوانید آزادی عمل بیشتری در انجام معاملات داشته باشید. به این ترتیب، حتی اگر معاملات ضررده بیشتری نسبت به معاملات سودده خود داشته باشید، باز هم میتوانید در پایان سال بازدهی بسیار خوبی داشته باشید.

۸۰ درصد از مواقع بازار ارزش معامله را نداشته و تنها ۲۰ درصد از موقعیتهای معاملاتی، ارزش ورود دارد

اکثر معاملهگران تمایل دارند که تعداد معاملات زیادی را داشته باشند و این تصادفی نیست که حدود ۸۰ تا ۹۰ درصد آنها پول خود را از دست میدهند، زیرا بیش از حد معامله میکنند. این دسته از معاملهگران به اندازه کافی صبور یا منضبط نیستند که منتظر بمانند تا استراتژی آنها مورد تایید قرار بگیرد و به آنها یک سیگنال ورود با احتمال موفقیت بالا بدهد.

آیا ارتباط بین این واقعیت را متوجه میشوید که حدود ۸۰ درصد معاملهگران در همان مدت زمانی که بازار واقعاً ارزش معامله کردن را ندارد، پول خود را از دست میدهند؟ بازارها بسیار تغییر میکنند و در بسیاری از مواقع معامله کردن بیمعنی است. به عنوان یک معاملهگر، وظیفه ما این است که حرکات قیمت را تجزیه و تحلیل کنیم و نظم و انضباط داشته باشیم که در جریانات بی معنی قیمت اقدام به معامله نکنیم و منتظر شرایط مساعد بازار (۲۰ درصد) باشیم که ارزش ورود به معامله را دارد. اصلیترین موردی که حرفهایها را از مبتدیها در معاملهگری متمایز میکند، صبر است و نه خرید و فروش بیش از حد. اکثر معاملهگران با معامله کردن بیش از حد، مزیت معاملاتی خود را از بین میبرند و در نتیجه، به جای اینکه منتظر ۲۰ درصد شرایط مناسبی باشند که بازار واقعا ارزش ورود را دارد، ۸۰ تا ۱۰۰ درصد مواقع بدون اینکه کمترین کنترلی بر احساسات خود داشته باشند، اقدام به باز کردن معامله میکنند.

معاملهگران باید قانون ۸۰/۲۰ را در معاملهگری به خاطر بسپارند. اگر فکر میکنید که حدود ۸۰ درصد از مواقع در حال ترید کردن هستید، باید عادات معاملاتی خود را ارزیابی کرده و تنها در ۲۰ درصد مواقع معامله کنید و ۸۰ درصد دیگر را نظارهگر بازار باشید!

۸۰ درصد از معاملات باید در تایم فریم روزانه باشد و تنها ۲۰ درصد از معاملات باید در تایم فریمهای دیگر انجام شود

در اینجا به بررسی دلایلی که چرا تمرکز بر نمودارهای روزانه بسیار مفیدتر از تایم فریمهای پایینتر است، پرداخته نمیشود؛ اما ارتباطی مستقیم با قانون ۸۰/۲۰ وجود دارد. اکثر معاملهگران درگیر معاملات نمودارهایی با تایم فریم پایینتر هستند و بیشتر آنها پول خود را از دست میدهند، زیرا احتمالاً فقط ۲۰٪ از معاملهگران بر روی نمودارهایی با تایم فریم بالاتر مانند نمودار روزانه تمرکز میکنند و درآمد ثابتی دارند. اکثر معاملهگران تمایل دارند که حرکات دقیق و جزیی قیمت را در تایم فریمهای کوچکتر تماشا کنند، درست مثل اینکه گویا با اعداد متحرک و رنگهای چشمکزن مسحور میشوند. متأسفانه، این امر برای بسیاری از معاملهگران تا حدودی به یک اعتیاد تبدیل میشود که به سرعت حسابهای آنها را به نابودی میکشاند.

۸۰ درصد موفقیت در معاملات، نتیجه مستقیم روانشناسی معاملات و مدیریت سرمایه است و تنها ۲۰ درصد موفقیت، ناشی از استراتژی یا سیستم معاملاتی است

تا به اینجا مطرح شد که چگونه میتوان از طریق مدیریت سرمایه و نسبت ریسک به پاداش مناسب، کسب درآمد کرد. البته گفته نشد که شما به عنوان یک معاملهگر میتوانید بدون داشتن استراتژی، معاملاتی موثر در تمام زمانها داشته باشید، زیرا مدیریت سرمایه و کنترل احساسات بسیار مهمتر از یافتن یک سیستم معاملاتی است. در معاملهگری به دنبال جام مقدس نباشید!

معاملهگر باید ۸۰٪ از زمان و انرژی خود را بر روی مدیریت سرمایه، روانشناسی معامله و انضباط در معاملهگری بگذارد و حدود ۲۰٪ بر روی تجزیه و تحلیل نمودارها متمرکز شود. اگر این کار بهطور مداوم صورت بگیرد، تغییرات بسیار مثبتی در روند معاملاتی مشاهده خواهد شد.

استفاده از یک روش معاملاتی مؤثر که درک و پیادهسازی آن نیز آسان باشد، به شما شفافیت ذهنی و زمان کافی میدهد تا ۸۰ درصد روی مدیریت سرمایه و نظم و انضباط تمرکز داشته باشید و تنها ۲۰ درصد از انرژی ذهنی خود را صرف تجزیه و تحلیل بازارها و یافتن موقعیت معاملاتی بکنید. بسیاری از معاملهگران هرگز حتی به این نقطه نمیرسند، زیرا هنوز در تلاشند تا بفهمند که چگونه میتوانند درک درستی از سیستم معاملاتی خود داشته باشند.

بیشتر بخوانید: استراتژی معامله در فارکس به چه معناست؟

با قانون ۸۰/۲۰ چگونه مسیر صحیح را بیابیم؟

با قانون ۸۰/۲۰ چگونه مسیر صحیح را بیابیم؟

تاریخچه معاملات خود را از ابتدای سال تا به امروز مرور کنید تا متوجه شوید چه تعداد از ضررهایی که متحمل شدهاید در معاملاتی بوده که بر طبق برنامه معاملاتی انجام شده و چه تعداد در نتیجه معاملات تصادفی از نوع احساسی و قمارگونه بوده است. با انجام این کار پی میبرید که تقریبا ۸۰% از ضررهای شما در مواقعی بوده است که از روی احساسات وارد بازار شدهاید و تنها ۲۰% مرتبط با استراتژی شماست!

مفهوم کلی این قانون این است که شما میتوانید با اجتناب از معاملات هیجانی، حدود ۸۰ درصد از ضررهای معاملاتی خود را کاهش دهید. اولین گام برای معامله با “ذهنیت ۸۰/۲۰” تسلط بر یک استراتژی معاملاتی ساده است. با انجام این کار پایه و اساس لازم را بدست میآورید تا زمان خود را بیشتر صرف عوامل واقعی پولساز، یعنی مدیریت سرمایه و کنترل وضعیت ذهنی خود بکنید. بنابراین، در صورتیکه قانون ۸۰/۲۰ در معاملات با ترکیب یک استراتژی معاملاتی ساده و تمرکز قوی بر مدیریت سرمایه و روانشناسی به بهترین وجه اعمال شود، همافزایی این دو عامل، ترکیب بسیار قوی برای کسب درآمد در بازار ایجاد میکند.

چگونه قانون ۸۰/۲۰ در معاملات شما اعمال میشود؟

چگونه قانون ۸۰/۲۰ در معاملات شما اعمال میشود؟

با قانون ۸۰/۲۰ چگونه مسیر صحیح را بیابیم؟

با قانون ۸۰/۲۰ چگونه مسیر صحیح را بیابیم؟

مثل همیشه مختصر و مفید و در عین حال پر از نکته، تشکر