تله گاوی (Bull Trap)، یک اصطلاح در بازارهای مالی است و برای توصیف وضعیتی استفاده می شود که در آن سرمایه گذاران معتقدند ارزش یک سهام یا یک دارایی افزایش خواهد یافت، اما در واقعیت قیمت آن کاهش می یابد. این تله، یک احساس کاذب از امنیت و خوشبینی ایجاد کرده و باعث میشود سرمایهگذاران تصمیماتی اتخاذ کنند که میتواند منجر به زیانهای بزرگی شود.

تله گاوی، زمانی رخ میدهد که سرمایهگذاران از آگاهی کافی برای معامله در بازار مالی، برخوردار نیستند یا اینکه هنگام تصمیمگیری تحت تأثیر احساساتی مانند طمع یا ترس قرار می گیرند. به عنوان مثال، ممکن است یک سهام به دلیل یک شایعه یا رویداد خبری، افزایش ناگهانی قیمت را تجربه کند و سرمایهگذاران را به این باور برساند که به رشد خود ادامه خواهد داد. با این حال، قیمت سهام ممکن است بعد از مدتی کاهش یابد زیرا بازار متوجه میشود که اخبار منتشر شده، نادرست یا تنها یک شایعه بوده است.

از دیدگاه روانشناختی، تلههای گاوی زمانی اتفاق میافتند که قدرت خریداران به اندازهای نباشد که یک سطح کلیدی قیمت را بشکند. این رخداد میتواند به دلیل بستن پوزیشنهای معاملاتی یا نبودن مومنتوم (قدرت) باشد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

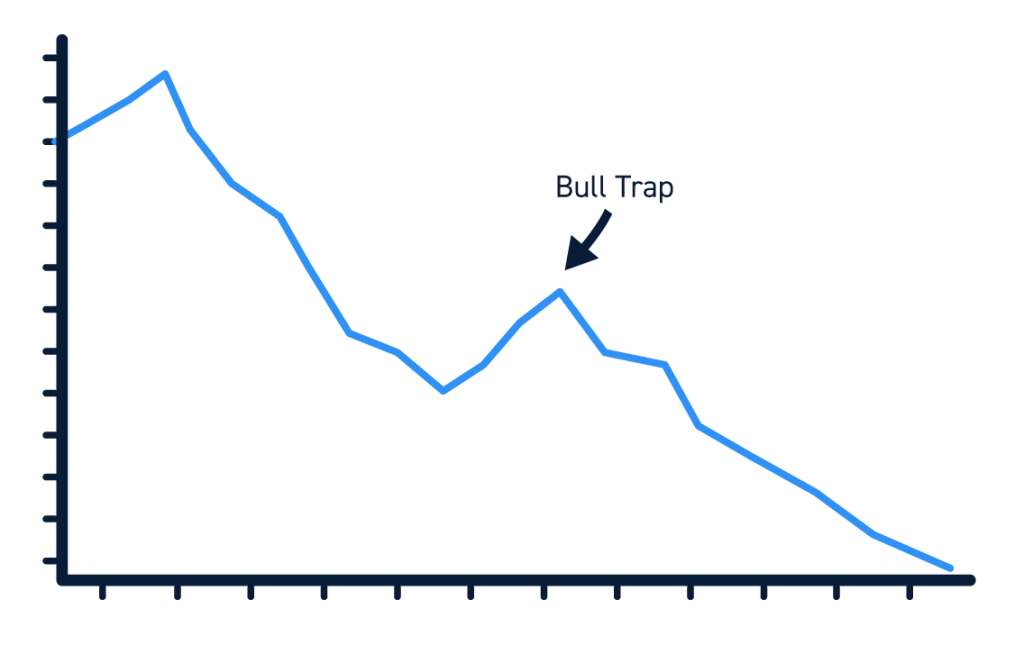

تله گاوی یک حرکت قیمتی است که سرمایهگذاران صعودی را به این فکر میاندازد که قیمت سهام در شرف افزایش است. اما در واقع، هر حرکت صعودی کوتاه مدت است و به سرعت تحت تأثیر فعالیتهای نزولی قرار می گیرد، و باعث میشود معاملهگرانی که در تله گاوی خرید کردهاند، ضرر کنند.

تله گاوی چگونه شکل می گیرد؟

تله گاوی، یک حرکت صعودی است که در نگاه اول شبیه به برگشت قیمت از یک روند نزولی دیده می شود. تله گاوی اغلب به شکل یک جهش به سمت بالا از سطح حمایت یا بریک اوت از یک سطح مقاومت شکل می گیرد. این الگوها می تواند معامله گران صعودی را فریب دهد تا با این باور که یک حرکت صعودی پایدار در قیمت شروع شده است، سهام را خریداری کنند.

با این حال، تله گاوی یک برگشت واقعی محسوب نمیشود. روند صعودی جدیدی که شکل گرفته، کوتاهمدت است و سهام طی چند کندل، روند نزولی قبلی خود را از سر میگیرد. در این مرحله، خریدارانی که به دام تله گاوی افتاده اند، احتمالاً ضرر خواهند کرد.

اگر معاملهگران صعودی نتوانند تله گاوی را تشخیص دهند و به سرعت از موقعیت خود خارج نشوند، ممکن است با کاهش قیمت، ضررهای بسیار بیشتری را متحمل شوند.

چه عواملی باعث ایجاد تله گاوی می شوند؟

تلههای گاوی میتوانند توسط انواع مختلفی از حرکات قیمتی ایجاد شوند که بیشتر آنها پس از یک روند نزولی قوی، گام صعودی قابل توجهی در قیمت را شکل می دهند. برای مثال، معاملهگران صعودی ممکن است با یک «حرکت صعودی جعلی» به سمت خرید سوق پیدا کنند. در این حرکت، قیمت سهام بهدنبال یک روند نزولی طولانیمدت به طور موقت از یک سطح حمایت قوی جهش میکند. معاملهگران صعودی همچنین ممکن است هنگامی که قیمت یک سهام به زیر خط حمایت سقوط می کند و سپس به بالای آن باز می گردد، در تله گاوی گرفتار شوند.

تله های گاوی برای معاملهگران ریسکپذیر که در اولین نشانه حرکت صعودی قیمت برای خرید سهام وارد عمل میشوند، بسیار خطرناک هستند. اغلب، این معاملهگران از قبل، یک ایده صعودی در مورد سهام دارند و نسبت به خرید مستعد هستند. این سوگیری میتواند معاملهگران را تشویق کند تا به سرعت وارد عمل شوند، حتی اگر این ایده صعودی توسط حجم معاملات یا سایر اندیکاتورهای تکنیکال حمایت نشود.

چگونه یک تله گاوی را تشخیص دهیم؟

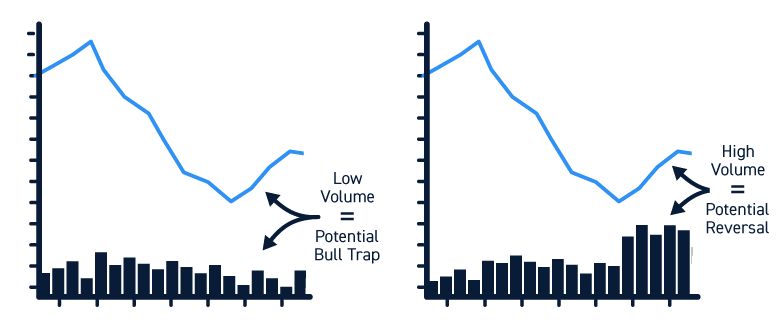

راه های مختلفی برای تشخیص تله گاوی وجود دارد. به طور معمول، این تلهها شامل حرکات قیمت در مجاورت سطوح حمایت و مقاومت هستند، اما توسط حجم معاملات یا اندیکاتورهای مومنتومی تایید نمیشوند.

سادهترین راه برای شناسایی تله گاوی این است که به حجم معاملات نگاه کنید. در یک برگشت صعودی واقعی، حرکت صعودی باید با حجم معاملات بالاتر از حد متوسط همراه باشد؛ زیرا خریداران معمولا در قیمتهای پایین، وارد معامله می شوند. در تله گاوی، چنین حجم معاملات بالایی وجود ندارد. قیمت سهام ممکن است بالا برود، اما فقدان حجم معاملات نشان میدهد که خریداران زیادی برای حمایت از این حرکت، وارد بازار نشدهاند.

یک راه دیگر برای تشخیص تله گاوی این است که به دنبال واگرایی بین قیمت سهام و اندیکاتورهای حرکتی مانند MACD و RSI باشید. واگرایی زمانی رخ می دهد که قیمت سهام به سمت بالا حرکت کند، اما MACD و RSI همچنان روند نزولی داشته باشند. در یک برگشت واقعی صعودی، قیمت سهام همراه با اندیکاتورهای MACD و RSI معمولاً همزمان همگی یک روند صعودی دارند.

همچنین میتوان از اصلاح فیبوناچی برای دریافت اطلاعات بیشتر در مورد سطوح حمایت و مقاومت برای قیمت سهام استفاده کرد. در بسیاری از موارد، تله های گاوی به یک سطح حمایت کاملا واضح واکنش نشان می دهند، اما در یک سطح فیبوناچی بالاتر از آن، متوقف می شوند. برای تایید یک برگشت صعودی، بهتر است قیمت هم سطح حمایت و هم سطح فیبوناچی را به سمت بالا بشکند.

چگونه از گرفتار شدن در تله گاوی جلوگیری کنیم؟

بهترین راه برای جلوگیری از گرفتار شدن در تله گاوی این است که هنگام معاملات برگشتی محتاط باشید. معاملهگران صعودی اغلب در تلههای گاوی گرفتار میشوند، زیرا آنها بیش از حد تهاجمی هستند و به محض اینکه حرکت قیمت صعودی شد، بهجای اینکه منتظر حجم معاملات و یا اندیکاتورهای مومنتومی برای تأیید برگشت باشند، خرید میکنند. ممکن است با صبر کردن، برخی از فرصت را از دست بدهید، اما خطر گرفتار شدن در تله گاوی و از دست دادن پول را نیز به میزان قابل توجهی کاهش می دهید. پس از تایید برگشت روند، همچنان می توانید وارد یک موقعیت خرید جدید شوید و از یک حرکت صعودی کسب سود کنید.

مقایسه تله گاوی و یک حرکت صعودی واقعی

تله های گاوی در ابتدا بسیار شبیه به برگشت های صعودی واقعی هستند و به همین دلیل برای معامله گران صعودی وسوسه انگیز می باشد. با این حال، تله های گاوی کوتاه مدت هستند و روند نزولی قبلی پس از چند کندل از سر گرفته می شود. حرکات صعودی واقعی، پایدار هستند و ممکن است برای مدتی طولانی ادامه داشته باشند. حرکات صعودی واقعی ممکن است با یک دوره تثبیت قیمت یا یک اصلاح نزولی همراه شوند.

حرکات صعودی واقعی معمولاً توسط حجم معاملات بالا، اندیکاتورهای مومنتومی و پرایس اکشن پشتیبانی می شود. اگر تمام این ابزار ها به رشد قیمت اشاره کنند، احتمالاً حرکت صعودی ادامه خواهد داشت.

سخن پایانی

تلههای گاوی زمانی اتفاق میافتند که قیمت پس از یک روند نزولی، جهشی صعودی شکل می دهد و معاملهگران صعودی برای خرید یک سهام فریب میخورند؛ اما بلافاصله پس از این اتفاق، روند نزولی ادامه مییابد. تله های گاوی را می توان با مشاهده اندیکاتور های حجم معاملات و مومنتومی و همچنین با ادامه پرایس اکشن پس از حرکت صعودی اولیه، شناسایی کرد. تلههای گاوی معمولاً شامل حجم معاملات کم و واگرایی بین قیمت سهام و اندیکاتورهایی مانند MACD و RSI هستند؛ در حالی که برگشت های صعودی واقعی، با حجم معاملات بالا و تاییدیه اندیکاتورهای مومنتومی همراه است.