صعود اخیر طلا به بالاترین رکوردهای جدید تاریخ، دارندگان قدیمی فلزات گرانبها را هیجان زده کرده است چرا که اعتقاد آنها به این طبقه دارایی تایید شده، اما تا حدودی تحت الشعاع افزایش بیت کوین (BTC)، همراه با رکوردهای جدید برای S&P 500، داو جونز و نزدک قرار گرفته است.

همانطور که شاخصهای ثروت سرمایه گذاران جوان شروع به افزایش کرد است، درک دلایل اینکه چرا طلا یک دارایی استراتژیک است، به ویژه نقشی که به عنوان یک دارایی امن در زمان عدم اطمینان اقتصادی ایفا میکند، برای آنها اهمیت فزایندهای پیدا میکند.

شورای جهانی طلا (WGC) در گزارشی درباره طلا به عنوان یک دارایی استراتژیک گفت: «طلا یک دارایی بسیار نقدشونده است، ریسک اعتباری ندارد و کمیاب است و از لحاظ تاریخی ارزش خود را در طول زمان حفظ میکند». همچنین طلا از منابع متنوع تقاضا سود میبرد، مثلا به عنوان سرمایه گذاری، دارایی ذخیره، جواهرات، و فناوری.

«این ویژگیها به این معناست که طلا میتواند یک سبد را به سه روش کلیدی بهبود دهد: ارائه بازده بلندمدت. بهبود متنوع سازی؛ و تامین نقدینگی. در مجموع، این ویژگیها طلا را به یک مکمل واضح برای سهام و اوراق قرضه تبدیل میکند و به گستدرگی پرتفویها کمک میکند.

با توجه به افزایش نگرانیهای زیست محیطی، اجتماعی و حاکمیتی (ESG) در میان جمعیت جوان، شورای جهانی طلا عقیده دارد که فلز زرد میتواند نقشی در حمایت از این اهداف ایفا کند، چرا که « دارایی است که مسئولانه از یک زنجیره تامین که استانداردهای بالای ESG را رعایت میکند، تولید و تحویل داده میشود.»

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

آنها گفتند: “طلا همچنین نقش بالقوهای در کاهش ریسکهای مرتبط با شرایط اقلیمی برای سرمایهگذاران دارد.” تنها ریسکهای اقلیمی نیست که طلا میتواند از آنها محافظت کند، چرا که تاریخ نشان میدهد که به طور قابل اطمیمانی به حفظ ثروت در میان تغییرات اقتصادی کمک کرده است.

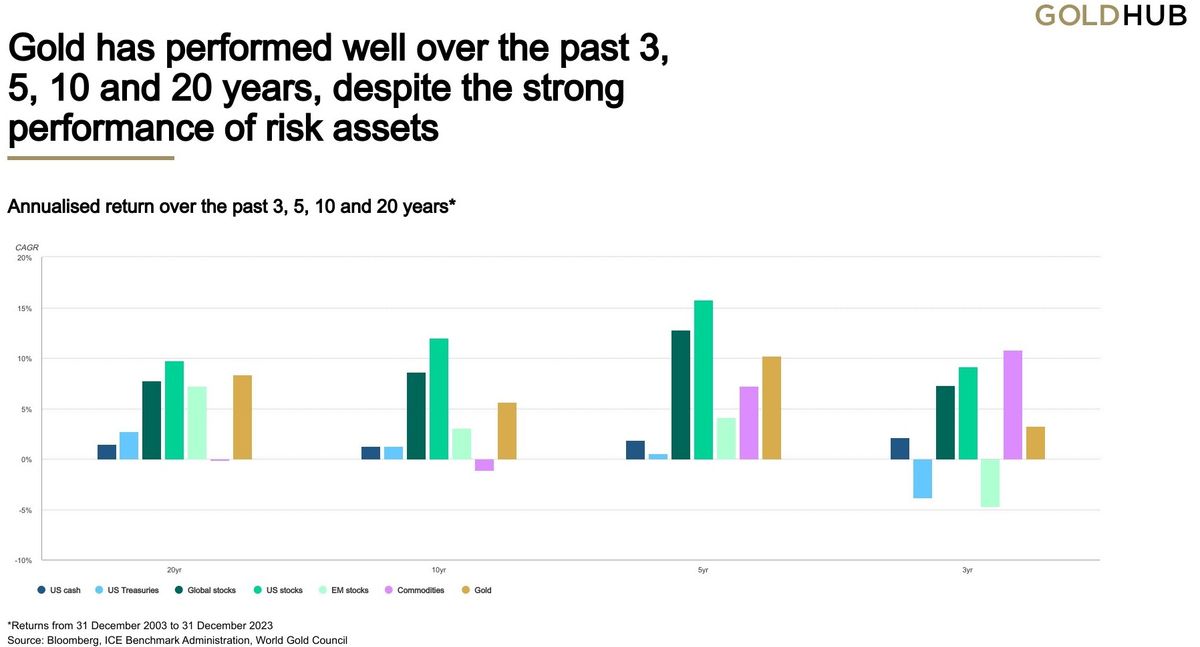

شورای جهانی طلا گفت: “با نگاهی به نیم قرن گذشته، قیمت طلا به دلار آمریکا از سال ۱۹۷۱ که استاندارد طلای ایالات متحده سقوط کرد، تقریبا ۸ درصد در هر سال افزایش یافته است.” در این دوره، بازده بلندمدت طلا قابل مقایسه با سهام و بالاتر از اوراق قرضه است. طلا همچنین در ۳، ۵، ۱۰ و ۲۰ سال گذشته از بسیاری دیگر از طبقات داراییهای اصلی بهتر عمل کرده است.

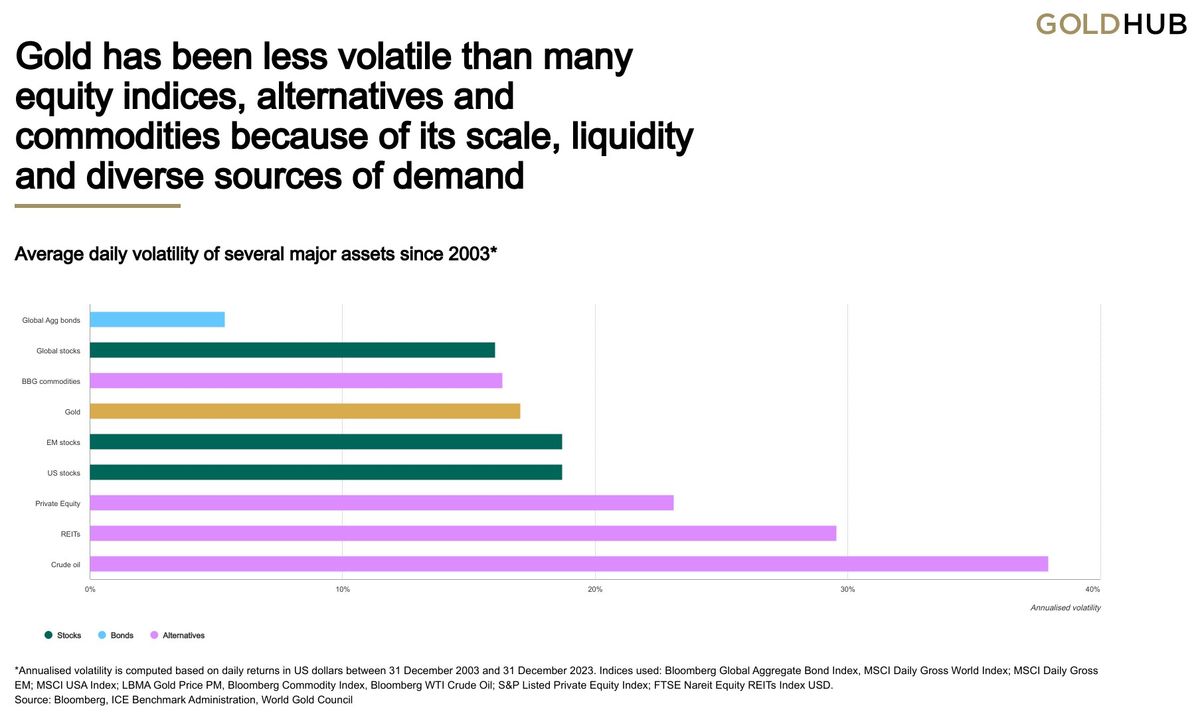

آنها افزودند: «علاوه بر این، تنوع منابع تقاضا کمک میکند تا طلا نسبت به برخی شاخصهای سهام، سایر کامودیتیها یا جایگزینها به دارایی با نوسان کمتر تبدیل شود.»

با توجه به اینکه تورم بسیار بالاتر از هدف ۲ درصدی فدرال رزرو باقی مانده است، این گزارش خاطرنشان میکند که «طلا از مدتها قبل به عنوان یک پوشش ریسک در برابر تورم در نظر گرفته شده است و دادهها این را تأیید میکند: از سال ۱۹۷۱ طلا از شاخصهای قیمت مصرف کننده (CPI) ایالات متحده و جهان پیشی گرفته است. طلا همچنین از سرمایه گذاران در برابر تورم بالا محافظت میکند. در سالهایی که تورم بین ۲ تا ۵ درصد بود، قیمت طلا به طور متوسط ۸ درصد در سال افزایش یافت.

در این گزارش آمده است که میانگین افزایش قیمت آن در سطوح بالاتر تورم حتی بیشتر بود: «در درازمدت، بنابراین، طلا نه تنها سرمایه را حفظ کرده، بلکه به رشد آن نیز کمک کرده است».

تحقیقات WGC همچنین نشان میدهد که «طلا باید در دورههای تورم منفی خوب عمل کند. چنین دورههایی با نرخ بهره پایین، کاهش مصرف و سرمایهگذاری و استرس مالی مشخص میشوند که همگی باعث افزایش تقاضای طلا میشوند.

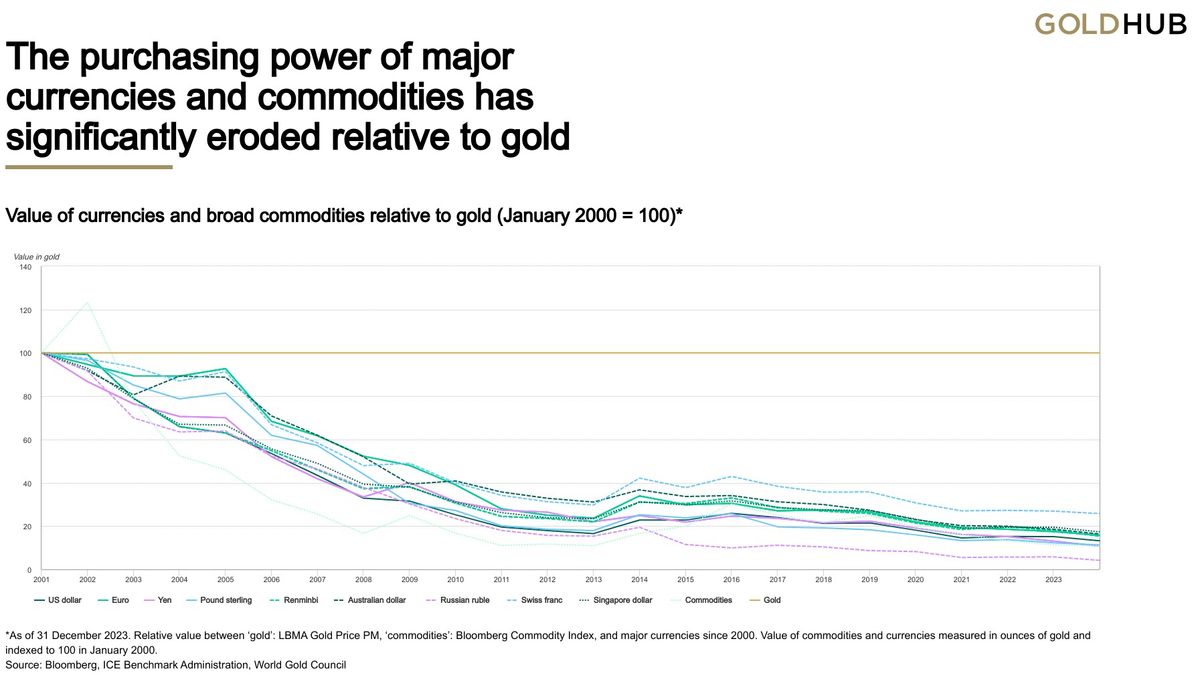

به گفته WGC از زمانی که استاندارد طلا از پشتوانه دلار آمریکا حذف شد، “طلا به طور قابل توجهی از تمام ارزها و کامودیتیهای اصلی به عنوان وسیله مبادله بهتر عمل کرده است.” اگرچه این عملکرد بهتر بلافاصله پس از پایان استاندارد طلا مشخص شد، طلا به وضوح در گذشته اخیر به عملکرد بهتر از اکثر ارزهای اصلی ادامه داده است.

به گفته آنها: “یک عامل کلیدی پشت این عملکرد قوی این است که تولید معدنی طلا در طول زمان به آرامی رشد کرده است – تقریباً ۱.۷٪ در سال در ۲۰ سال گذشته افزایش یافته است.” در مقابل، پول فیات را میتوان در مقادیر نامحدودی برای حمایت از سیاست پولی چاپ کرد، همانطور که اقدامات سیاست تسهیل کمی (QE) پس از بحران مالی جهانی (GFC) و همه گیری ویروس کرونا نمونه است. در این بحرانها، بسیاری از سرمایه گذاران برای محافظت از خود در برابر کاهش ارزش پول و حفظ قدرت خرید خود در طول زمان به طلا روی آوردند.

این فلز گرانبها ابزاری عالی برای متنوع سازی است چرا که “همبستگی منفی آن با سهام و سایر داراییهای ریسکی با فروش این داراییها افزایش مییابد.” این مسئله در طول بحران مالی جهانی نشان داده شد که “طلا خود را حفظ کرد و قیمت آن افزایش یافت و از دسامبر ۲۰۰۷ تا فوریه ۲۰۰۹ ۲۱% به دلار آمریکا افزایش یافت.” در حالی که ارزش سهام، سایر داراییهای ریسکی، صندوقهای پوشش ریسک، املاک و مستغلات و اکثر کامودیتیها کاهش یافتتد.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

و هنگامی که شرایط بازار بهبود مییابد، فلز زرد میتواند “همچنین همبستگی مثبتی با سهام و سایر داراییهای ریسکی داشته باشد و طلا را به یک پوشش ریسک کارآمد تبدیل کند.” این مزیت از ماهیت دوگانه طلا ناشی میشود: هم به عنوان یک سرمایه گذاری و هم به عنوان کالای مصرفی. به این ترتیب، عملکرد بلندمدت طلا با رشد درآمد حمایت میشود.

نقدینگی فراوان یکی دیگر از مزایای سرمایه گذاری در طلا است. WGC تخمین میزند که “دارایی طلای فیزیکی توسط سرمایه گذاران و بانکهای مرکزی تقریباً ۵.۱ تریلیون دلار آمریکا است و ۱.۰ تریلیون دلار اضافی به صورت سود آزاد از طریق اوراق مشتقه معامله شده در بورسها یا بازار خارج از بورس (OTC) ارزش دارد.

در این گزارش آمده است: «مقیاس و عمق بازار به این معنی است که میتواند به راحتی سرمایهگذاران نهادی بزرگ را بخرد و نگه دارد.» برخلاف بسیاری از بازارهای مالی، نقدینگی طلا حتی در مواقع استرس مالی کاهش نمییابد. همچنین طلا به سرمایهگذاران اجازه میدهد تا زمانی که داراییها با نقدشوندگی پایین در پرتفوی آنها به سختی به فروش میرسند، یا قیمتگذاری پایینتری میشوند، به بدهیها پاسخ دهند.

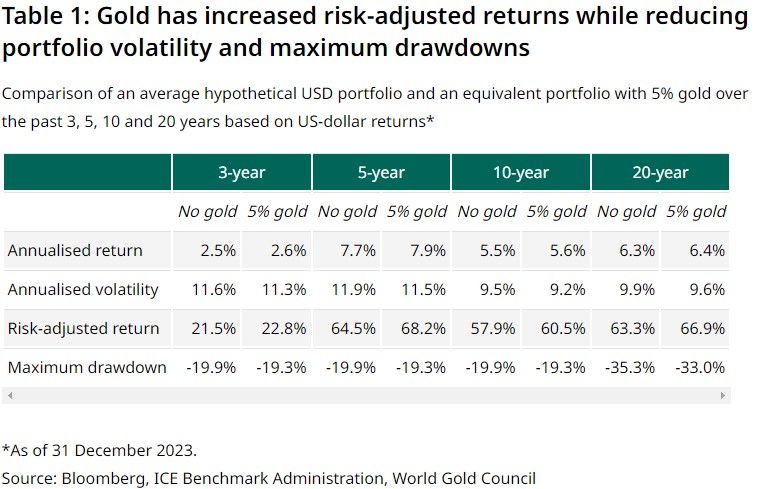

از دیدگاه ریسک/سود، تحلیل شورای جهانی طلا از عملکرد سرمایه گذاری در ۳، ۵، ۱۰ و ۲۰ سال گذشته “نشان میدهد که اگر ۲.۵٪، ۵٪، ۷.۵٪ یا ۱۰٪ به طلا تخصیص داده میشد، یک پرتفوی متوسط دلاری به بازده بالاتر و افت سرمایه کمتری دست مییافت.”

آنها گفتند که مقدار “بهینه” طلا بسته به تصمیمات تخصیص داراییهای فردی متفاوت است. به طور کلی، تجزیه و تحلیل نشان میدهد که هر چه ریسک در پرتفوی بالاتر باشد – چه از نظر نوسان یا تمرکز داراییها – تخصیص مورد نیاز به طلا، در محدوده مورد نظر، برای جبران این ریسک بیشتر است.

شورای جهانی طلا با توجه به نگرانیهای مربوط به وضعیت اقلیمی جهانی گفت: تحلیلهای آنها نشان میدهد که طلا این پتانسیل را دارد که در سناریوهای مختلف اقلیمی بلندمدت، بهتر از بسیاری از کلاسهای دارایی اصلی عمل کند، بهویژه اگر تأثیرات اقلیمی باعث ایجاد یا تشدید نوسانات بازار شود یا ما تجربه انتقال مخرب به اقتصاد خالص کربن صفر» را داشته باشیم.

آنها افزودند: «بهعلاوه، ارزش طلا کمتر تحت تأثیر افزایش قیمت کربن قرار میگیرد، همچنین به سرمایهگذاران درجهای از عایق بودن از پاسخهای سیاسی احتمالی مورد نیاز برای تسریع حرکت به سمت اقتصاد کربنزدایی شده را ارائه میدهد»

ریسکهای اصلی سرمایهگذاری در طلا این است که مستقیماً با رایجترین روشهای ارزشگذاری مورد استفاده برای سهام یا اوراق قرضه مطابقت ندارد و هیچ جریان نقدی ارائه نمی دهد. این گزارش میگوید که میتواند در زمانهای خاصی نوسانات قیمتی قابل توجهی را تجربه کند.

شورای جهانی طلا گفت: «ویژگیهای منحصربهفرد طلا بهعنوان دارایی کمیاب، بسیار نقدشونده و بدون همبستگی، آن را قادر میسازد تا در درازمدت به عنوان یک متنوع ساز عمل کند». موقعیت طلا به عنوان سرمایه گذاری و کالای لوکس به آن اجازه داده است که از سال ۱۹۷۱ بازدهی سالانهای نزدیک به ۸ درصد داشته باشد، که قابل مقایسه با بازار سهام است و بیشتر از اوراق قرضه و کامودیتیها بوده است.

نقش سنتی طلا به عنوان یک دارایی امن به این معنی است که در مواقع پرخطر به خود میآید. اما جذابیت دوگانه آن به عنوان یک سرمایه گذاری و یک کالای مصرفی به این معنی است که میتواند در زمانهای خوب نیز بازدهی مثبتی ایجاد کند. این پویایی احتمالاً ادامه خواهد داشت و منعکس کننده عدم اطمینان سیاسی و اقتصادی مداوم و نگرانیهای اقتصادی پیرامون بازارهای سهام و اوراق قرضه است.

اگر بیت کوین مثل گذشته خودش رفتار بکنه با هاوینگ افزایش قیمت خواهد داشت. من گمان میکنم نه به اندازه دورههای قبلی اما در کل بعد از هاوینگ افزایش قیمت رو خواهد داشت.

بله احتمال چنین رخدادی هست. با مطالعه تاریخ بیت کوین میبنیم که ۱۲ تا ۱۸ ماه بعد از هاوینگ روند صعودی بوده است اما اینکه چقدر رشد کند دقیق مشخص نیست.

در کوتاه مدت برای کسب سود بیشتر سرمایه گذاری روی کریپتو بهتر نیست؟

سلام. این کاملا بستگی به چرخهها دارد. شما باید چرخه را شناسایی کنید و تشخیص دهید کجای چرخه وارد خرید شوید. برای مثال اگر ابتدا یا وسط چرخه صعودی وارد خرید شوید سود زیادی کسب خواهید کرد در غیر این صورت اگر در جای نادرستی وارد خرید شوید متضرر خواهید شد.