هنگامی که رسانههای مالی شروع به گزارش در مورد رکود میکنند، سرمایهگذاران و معاملهگران ماهر خود را برای خرید آماده میکنند این در حالی است که سایر افراد در حال فروش هستند و بازار در حال سقوط است. وقتی بازارها به اوجهای تازه میرسند و همه برای خرید حریص هستند، فعالان حرفهای بازار معمولاً یکی از اولین فروشندگانی هستند که موقعیتهای معاملاتی خود را میبندند، درست زمانی که بازار یک سقف جدید را تشکیل میدهد.

آنها از کجا میدانند که قیمتها قرار است افزایش یا کاهش یابد؟ علاوه بر اهمیت داشتن پارامتر تجربه در بازار، آنها همچنین از یک شاخص بسیار قدرتمند پیروی میکنند که بسیاری از معاملهگران به آن اهمیت نمیدهند: چرخه فعلی بازار. در اینجا، شرح کاملی از چرخههای بازار را در طبقات مختلف دارایی ارائه میکنیم و به شما نشان میدهیم که چگونه به جمع سرمایهگذاران حرفهای و معاملهگران سودآور بپیوندید.

چرخههای بازار Market Cycles چیست؟

بدون توجه به اینکه شما یک سرمایهگذار بلندمدت باشید یا یک معاملهگر کوتاه مدت، درک چرخههای بازار بسیار مهم است. چرخهها، از هر نوعی که باشند، کل زندگی ما را احاطهکردهاند. برخی از آنها مانند چرخه زندگی یک پروانه بسیار کوتاه هستند، در حالی که برخی دیگر میتوانند آنقدر طولانی باشند که درک آن مانند چرخه شکلگیری جهان هستی دشوار است.

درست مانند تمام جنبههای زندگی ما، بازارها نیز چرخههای مختص به خود را دارند. چرخه رونق و رکود، مراحل انباشت و توزیع، چرخه بازار صعودی و یا چرخه بازار نزولی، انواعی از چرخههای تجاری هستند که همه ما نام آنها را شنیدهایم. بازار فارکس چرخههای خاص خود را دارد که میتواند بر پایه چرخههای سیاستهای انبساطی و انقباضی بانکهای مرکزی باشد.

چرخههای بازار انواع مختلفی دارند و هر کدام از مراحل آنها، ویژگیهای خاص خود را دارند. درک این ویژگیها میتواند به معاملهگران و سرمایهگذاران کمک کند تا تصمیمات معاملاتی بهتری بگیرند و به طور قابل توجهی سود خود را افزایش دهند. متأسفانه، یک مشکل رایج در بین فعالان بازار این است که آنها تجربه لازم برای تشخیص چرخه بازار و مرحلهای که در آن قرار داریم را ندارند و در نتیجه معامله بر اساس این چرخهها را سخت و تا حدودی پیچیده میکند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

مشکل دیگر این است که برخی از معاملهگران قصد دارند قبل از انجام معامله، دقیقا نقاط بالا یا پایین چرخههای بازار را شناسایی کنند، که می تواند منجر به ضررهای بی دلیل و ناامیدی در مسیر معاملاتی آنها شود. در ادامه، مروری دقیق بر برخی از انواع اصلی چرخهها در بازار و نکات مفیدی در مورد نحوه شناسایی آنها ارائه خواهیمکرد.

✔️ بیشتر بخوانید: شما چه نوع معامله گری در فارکس هستید؟

در اینجا، چرخههای اصلی بازار در بازار سهام، بازار فارکس و بازار مسکن را شرح خواهیمداد. برخی از چرخههای بازار عمومی هستند مانند چرخه وایکوف (Wyckoff) در حالی که برخی دیگر کاملاً خاص و متناسب با یک دارایی مشخص هستند.

چرخه بازار وایکوف (Wyckoff)

چرخه بازار وایکوف (Wyckoff)

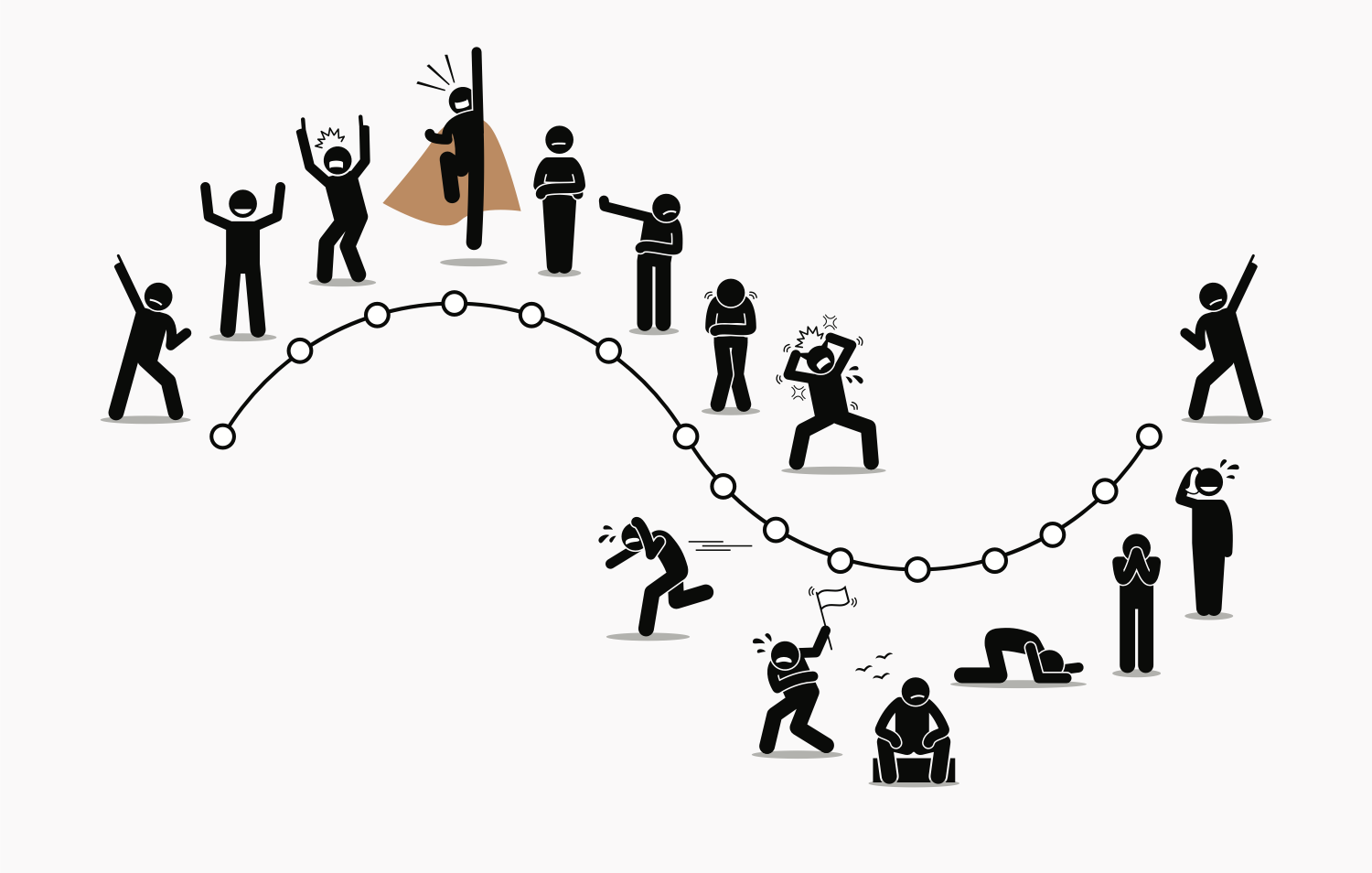

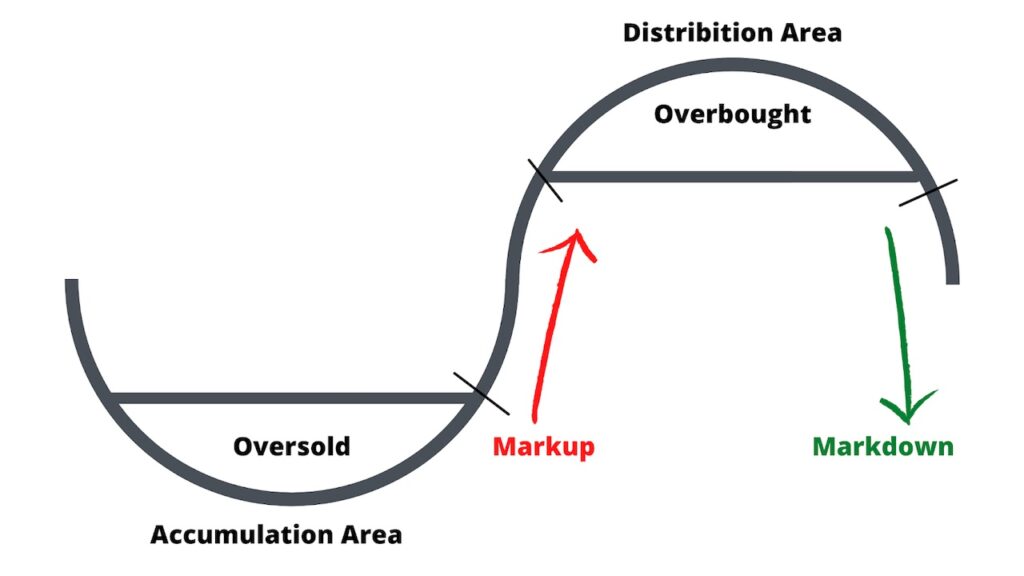

چرخه بازار وایکوف مسلماً یکی از مشهورترین نظریههای چرخه بازار است. چرخه بازار وایکوف از چهار مرحله اصلی تشکیل شده است:

- انباشت (Accumulation)

مرحله انباشت، پس از یک بازار نزولی قوی و طولانیمدت شکل میگیرد. معاملهگران باتجربه، مدیران دارایی و افراد آگاه به امور داخلی شرکتها، شروع به خرید با قیمتهای بسیار پایین میکنند، با این فرض که بازار به کف رسیده و نزول بیشتر نامحتمل است.

در مرحله انباشت، قیمتها بسیار جذاب هستند، اما سرمایهگذاران خرد و معاملهگران مبتدی در ناامیدی به فروش داراییهای خود ادامه میدهند. وقتی همه معاملهگران در حال فروش هستند و ترس بر بازارها حاکم است، معمولاً بهترین زمان برای خرید است. در این مرحله، بازارها کفهای جدیدی تشکیل نمیدهند، زیرا فشار خرید همچنان در حال افزایش است. وقتی همه فروشندگان از بازار خارج شوند، قیمتها شروع به افزایش میکنند و بازارها وارد روند صعودی جدیدی میشوند.

- افزایش (Mark-Up)

مرحله بعدی در چرخه بازار وایکوف، مرحله افزایش است. در طول این مرحله، بازارها به سمت بالاتر حرکت میکنند و یک روند صعودی جدید را تشکیل میدهند. سرمایهگذاران و معاملهگرانی که از استراتژی پیروی از روند استفاده میکنند، شروع روند افزایشی جدیدی را در بازارها شناسایی کرده و شروع به خرید میکنند.

در طول مرحله افزایش، بسیاری از شاخصهای کلان اقتصادی هنوز میتوانند ضعیف باشند. نرخ بیکاری میتواند بالا بماند و اقتصاد به آرامی شروع به اضافه کردن مشاغل جدید میکند. با این حال، از آنجایی که بسیاری از سرمایهگذاران میترسند که این حرکت بزرگ را از دست بدهند به صورت فزآیندهای، سرمایههای بیشتری را وارد بازار میکنند. درست قبل از پایان مرحله افزایش، اکثر سرمایهگذاران بیتجربه شروع به خرید میکنند، که اغلب میتواند بازار را به قلههای جدیدی همراه با افزایش حجم معاملات، سوق دهد. قیمتها سقفهای تاریخی خود را میشکنند و حرص و طمع به نیروی محرکه اصلی بازارها تبدیل میشود.

هنگامی که بازار به اوج خود رسیده و شروع به نزول میکند، خریدارانی که از روند قبلی جا مانده بودند، کاهش قیمت را به عنوان یک فرصت خرید عالی میبینند و آخرین فشار صعودی را به بازارها وارد میکنند. در اصطلاح تحلیل تکنیکال، این حرکت به عنوان نقطه اوج خرید (Buying Climax) شناخته میشود.

سرخوشی در بازارها موج میزند و رسانههای مالی با تشویق بیشتر سرمایهگذاران به خرید، به آتش افزایش قیمتها میدمند. این به عنوان یک شاخص پیشرو شناخته می شود که هر زمان، جلد روزنامههای بزرگ مالی از اخبار خیرهکننده در مورد صعود بازارهای مالی پر میشود، این معمولاً نشانه آن است که بازار دیگر توان صعود بیشتر را نداشته و به زودی آخرین سقف خود را شکل میهد.

- توزیع (Distribution)

مرحله توزیع بعد از مرحله افزایش شروع میشود. در مرحله توزیع، فروشندگان دوباره به بازار میپیوندند و قیمتها اغلب محدودههای نوسانی بدون روندی را تشکیل میدهند. زمانی که قیمت به خط حمایت در پایین محدوده نوسانی میرسد، خریداران همچنان علاقهمند به خرید هستند، اما بازارها توان کافی برای بالا بردن قیمت و شکستن محدوده خنثی یا رنج را ندارند.

با توجه به اینکه ارزشگذاریها هنوز بسیار بالاست، سرمایهگذاران حرفهای شروع به فروش به افرادی میکنند که امیدوارند وارد آخرین روند صعودی در بازارها بشوند. مرحله توزیع میتواند از چند هفته تا چند ماه طول بکشد. اخبار غیرمنتظره، گزارشهای اقتصادی ضعیف، یا ریسکپذیری کمتر، اغلب محرکهایی هستند که با شکستن دامنه نوسانی قیمت به سمت پایین، به مرحله توزیع پایان میدهند.

- کاهش (Mark-Down)

در نهایت، مرحله بزرگ چرخه بازار وایکوف، مرحله کاهش قیمت است. این مرحله با یک بازار نزولی جدید که نتیجه تسلیم شدن سرمایهگذارانی است که در بالاترین سطح خرید کردهاند، مشخص میشود. تعداد فزایندهای از فعالان بازار متوجه میشوند که شاخصها و عوامل بنیادین اقتصادی شروع به کاهش کرده و احتمالا شروع یک روند نزولی قوی در بازار، نزدیک است. کسانی که در ابتدای مرحله کاهش قیمت خرید کردهاند، شروع به فروش میکنند تا از ضررهای بیشتر جلوگیری کنند و همین امر به کاهش سریعتر قیمتها کمک کرده و چرخه سقوط بازار را تکمیل میکند.

قیمتها در نزدیکی انتهای مرحله کاهش، دوباره شروع به جذاب شدن میکنند، که دقیقا همان نقطهای است که سرمایهگذاران حرفهای، دوباره تصمیم به خرید میگیرند. به این الگو توجه کنید: سرمایهگذاران موفق، زمانی خوشبین هستند که دیگران ترسیده باشند و وقتی دیگران خوشبین هستند، آنها میترسند.

چرخه بازار فارکس FOREX

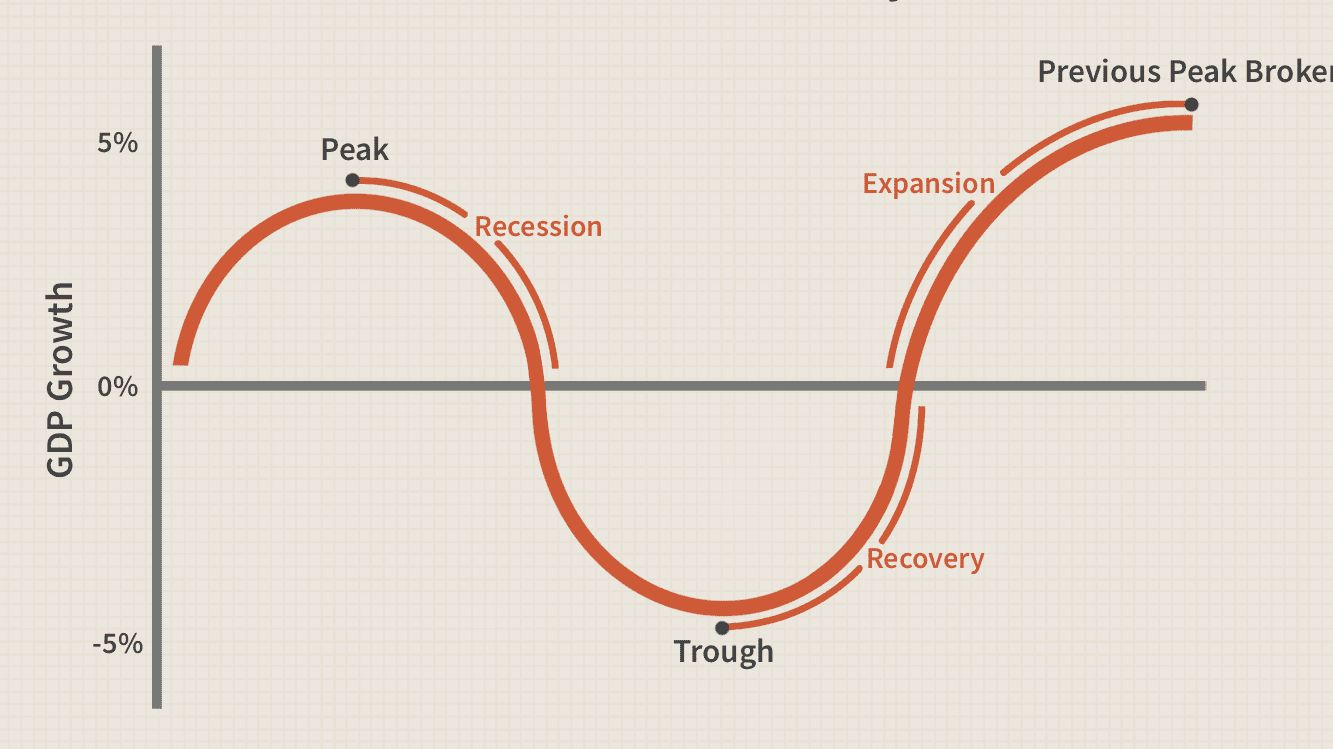

در حالی که چرخه بازار وایکوف با توجه به پایه و اساس آن در روانشناسی سرمایهگذاری میتواند برای هر بازاری اعمال شود، چرخههایی نیز وجود دارند که مختص به یک بازار مشخص هستند. در بازار فارکس، یک چرخه پرطرفدار وجود دارد که به چرخه سیاستهای انقباضی و تسهیلی بانک مرکزی معروف است. این چرخه، شباهتهای زیادی با چرخه تجاری یک کشور دارد که شامل فاز انبساطی یا رونق (Expansionary Phase – Boom)، رسیدن به سقف بازار (Peak)، مرحله رکود (Recessionary Phase) و رسیدن به کف بازار یا سکون (Bottom- Trough) است.

✔️ بیشتر بخوانید: سیاست پولی بانک مرکزی یا Monetary Policy چیست؟

چرخه بازار فارکس FOREX

- مرحله انبساطی یا رونق (Expansionary Phase – Boom)

در طول مرحله انبساط چرخه تجاری، بازارهای سهام نسبت به کفهای قبلی خود شروع به رشد کرده و شاخصهای اقتصادی شروع به بهبود میکنند. پس از آن که نزول بازارها به پایان میرسد، مرحله انبساط آغاز شده و این نشانه شروعی تازه برای روند اقتصاد است. یک سیاست پولی بسیار تسهیلی، معمولاً نشانه شروع مرحله رونق اقتصادی است. بانکهای مرکزی در دوران رکود نرخهای بهره را کاهش میدهند تا سرمایهگذاری در فعالیتهای تجاری را افزایش ، هزینه اخذ وام را کاهش و به شرکتها برای سرمایهگذاری در زیرساختها و خرید تجهیزات جدید و به افراد برای افزایش مخارج زندگی خود کمک کنند.

شبیه به مرحله افزایش چرخه وایکوف، در بازارهای سهام، قیمتها دوباره شروع به افزایش میکنند و خریداران جدید را جذب میکنند. سرمایهگذاران و معاملهگرانی که سیگنالهای تحلیل تکنیکال را دنبال میکنند، دوباره شروع به خرید سهام میکنند که باعث میشوند روند صعودی با قدرت بیشتری ادامه پیدا کند.

- سقف بازار (Peak)

مرحله انبساط با مرحله اوج پایان مییابد که با اشتغال کامل، فعالیت تجاری بالا و عدم افزایش شاخصهای اقتصادی مشخص میشود. در مرحله اوج، فشارهای تورمی نیز شروع به افزایش میکنند که باعث واکنش بانک مرکزی در قالب سیاستهای پولی انقباضی میشود. بانکهای مرکزی برای کاهش سرعت رشد اقتصادی و تحت کنترل نگه داشتن قیمتها، نرخهای بهره را افزایش میدهند. با این حال، نرخهای بهره بالاتر منجر به افزایش میزان هزینه اخذ وام شده که به نوبه خود سرمایهگذاری شرکتها و هزینهکرد اشخاص را کاهش میدهد. این نشان دهنده آغاز فاز بعدی است که مرحله رکود نام دارد. در پایان مرحله اوج، نرخ برابری پول ملی در برابر سایر ارزهای اصلی به بالاترین حد خود میرسد.

- مرحله رکود (Recessionary Phase)

در حالی که بازارها در مرحله اوج، مشابه مرحله توزیع چرخه وایکوف، رشد میکنند، کاهش قیمت سهام نشانه مرحله رکود است. زیرا سرمایهگذاران شروع به انتقال سرمایه خود به داراییهای امنتر، مانند اوراق قرضه یا طلا میکنند. تقاضا برای اوراق قرضه، قیمت آنها را افزایش داده و نرخ بازده اوراق را پایین میآورد که در نهایت موجب کاهش نرخ بهره میشود. پس از دو فصل پیاپی کاهش تولید ناخالص داخلی کشور، به عنوان شاخص کاهش فعالیتهای اقتصادی، وارد مرحله رکود اقتصادی میشویم.

- کف بازار یا سکون (Bottom- Trough)

مرحله رکود با مرحله سکون پایان می یابد، که طی آن بازارها و ارزها پایین ترین سطح قیمت را تشکیل میدهند. در مرحله رکود، بانک مرکزی با اتخاذ یک سیاست پولی مناسب، شروع به کاهش نرخ بهره میکند و به مشاغل و افراد کمک میکند تا سرمایهگذاری و خرید خود را با وامهای ارزانتر تأمین کنند. در مرحله سکون، سیاستهای تسهیلی بانک مرکزی در نهایت موثر واقع شده و به بهبود دوباره اقتصاد کمک میکند.

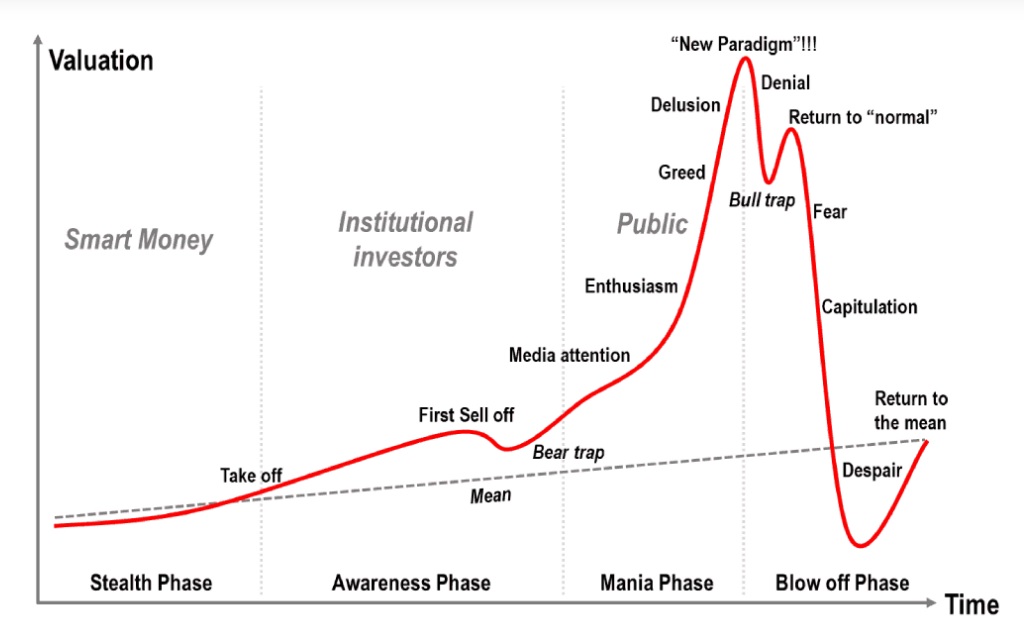

چرخه بازار وال استریت Wall Street

یکی دیگر از چرخههای محبوب بازار، چرخهای است که به بازار آشنا برای اکثر سرمایهگذاران مربوط میشود یعنی بازار سهام. چرخه بازار وال استریت ارتباط نزدیکی با چرخه بازار وایکوف دارد که از مرحله انباشت (Accumulation Phase)، افزایش قیمت (Mark-Up)، مرحله توزیع (Distribution Phase) و کاهش قیمت (Mark-Down) تشکیل شدهاست. چرخه بازار وال استریت آن مراحل را به فازهایی تقسیم میکند که بیشتر با واقعیت بازار سهام و نحوه رفتار سرمایهگذاران در فازهای صعودی و نزولی مرتبط هستند.

چرخه بازار وال استریت Wall Street

- فاز تردید و ابهام (Stealth Phase)

چرخه بازار وال استریت با فاز تردید و ابهام (stealth phase)، مرحلهای شبیه به مرحله انباشت چرخه وایکوف شروع می شود، که اشاره به افزایش قیمت تدریجی سهام در یک روند صعودی اولیه دارد. در مرحله تردید، بازار رشد میکند و پول هوشمند و سرمایهگذاران حرفهای، با آگاهی نسبت به این واقعیت که بازار به کف خود رسیده است، فرصتهای عالی خرید را بر اساس ارزشگذاریهای بسیار ارزان شناسایی میکنند. از لحاظ زمانی، مرحله تردید طولانیترین مرحله است که افزایش آهسته قیمتها، ويژگی بارز آن است، زیرا سرمایهگذاران مبتدی برای پوشش زیانهای خود به فروش ادامه میدهند.

- فاز هشیاری (Awareness Phase)

هنگامی که بازار از کف خود شروع به افزایش میکند، فاز هشیاری (awareness phase) آغاز میشود. سرمایهگذارانی که در قیمتهای بالای بازار وارد شده بودند و نتوانستهبودند به موقع از بازار خارج شوند، این افزایش محدود قیمت را به عنوان فرصتی برای کاهش زیان خود و فروش با کمترین میزان ضرر، میبینند. این فروش یک اصلاح کوچک در روند صعودی ایجاد میکند که به آن تله نزولی (Bear Trap) میگویند.

- فاز سرخوشی یا شیدایی (Mania Phase)

همزمان با جذاب شدن بازار صعودی، نهادهای سرمایهگذارای به بازار می پیوندند و رسانههای مالی شروع به پوشش فرصتهای جدید در بازار سهام میکنند. تشکیل اوجهای تازه، موجب جذب معاملهگران خرد و سرمایهگذارانی شده که باعث تسریع در روند صعودی بازار میشود. این مرحله عموماً به عنوان فاز سرخوشی یا شیدایی (Mania Phase) شناخته میشود.

ترسهایی که چند ماه پیش، زمانی که بازار به پایینترین سطح خود رسیدهبود، اکنون به شور و اشتیاق تبدیل میشود. با این وجود، شور و اشتیاق به سرعت به طمع و در ادامه این طمع به توهم تبدیل میشود. این زمان معمولاً وقتی است که افراد عادی جامعه یا راننده تاکسیها به شما پیشنهاد خرید سهامها در قیمتهایی که دقیقاً با قیمت قله بازار مطابقت دارد را میدهند.

- فاز تخلیه حباب قیمت (Blow-Off Phase)

پول هوشمند و سرمایهگذاران حرفهای شروع به فروش در بالاترین سطح قیمت کرده و اصلاحاتی را در بازار ایجاد میکنند. سرمایهگذاران مبتدی قیمتهای پایینتر را به عنوان یک فرصت عالی برای خرید میبینند و به داراییهای موجود خود میافزایند. با این حال، از آنجایی که فشار فروش بیش از فشار خرید در بازار است، قیمتها همچنان کاهش مییابد و شور و اشتیاق به سرعت به ترس و ناامیدی تبدیل میشود. این مرحله که از آن با نام تخلیه حباب قیمت (Blow-Off Phase) یاد میشود، معمولاً این فاز، سریعترین و ویرانگرترین مرحله از این چهار مرحله برای معاملهگران و سرمایهگذاران بیتجربه است.

چرخه بازار مسکن

چرخه دیگری که سرمایهگذاران و معاملهگران باید درباره آن بدانند، چرخه بازار مسکن یا املاک است. نه تنها بازار مسکن برای اقتصاد بسیار مهم است، بلکه بانکهای مرکزی نیز در گزارشهای چشمانداز اقتصادی خود، آمارهای بازار مسکن را دنبال میکنند که در نهایت میتواند بر نرخهای بهره آتی نیز تأثیر بگذارد.

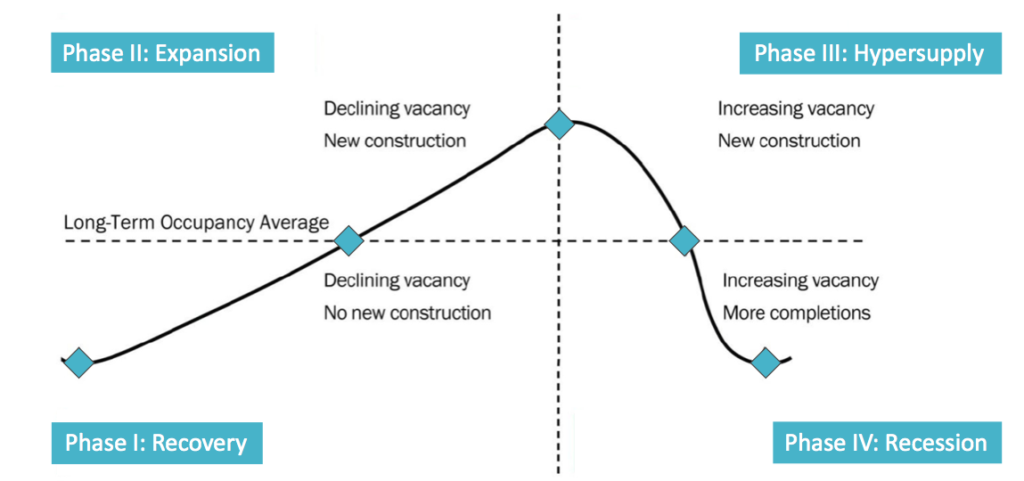

بازار مسکن شامل چهار مرحله است: بهبود (Recovery)، توسعه (Expansion)، عرضه بیش از حد (Hyper Supply) و رکود (Recession). درست مانند سایر چرخههای بازار که قبلاً ذکر شد، چرخه بازار مسکن نیز گردشی است. این جمله به این معنی است که هر مرحله پس از پایان فاز قبلی رخ میدهد تا یک چرخه کامل بازار را تشکیل دهد.

چرخه بازار مسکن

- بهبود (Recovery)

مرحله بهبود (Recovery) در بازار مسکن که با افزایش تدریجی ساخت و سازها و خرید خانههای جدید شناخته میشود، پس از مرحله رکود (Recession) آغاز میشود. تشخیص مرحله بهبود از مرحله رکود برای مالکان خرد ممکن است سخت باشد، زیرا نرخ اجاره و خرید مسکن معمولاً در هر دو مرحله متعادل است.

سرمایهگذاران املاک و مستغلات از شاخصهای خاص بازار مسکن مانند افزایش نرخ اجارهبها و افزایش تقاضا، برای شناسایی زرودهنگام مرحله بهبود کمک میگیرند. سرمایهگذاری در املاک و مستغلات در این مرحله بسیار محبوب است، زیرا قیمتها به خصوص برای املاک دارای نقصهای خاص (مانند نقشه بدساخت، موقعیت مکانی نامناسب، مشاعات دارای اشکال و…)، هنوز پایین است.

- توسعه (Expansion)

مرحله توسعه (Expansion) به دنبال مرحله بهبود میآید. در مرحله توسعه، بازار مسکن به طور کامل بازیابی میشود. در این مرحله عموما تقاضا یه صورت قوی، نرخ خرید مسکن بالا و اجاره بها در حال افزایش است. یافتن مستأجران جدید برای صاحبان خانه بسیار آسان است و پروژههای جدید ساخت و ساز، در سراسر کشور قابل مشاهده هستند. مرحله توسعه معمولاً با مرحله توزیع چرخه وایکوف، مرحله اوج چرخه تجاری و مرحله سرخوشی چرخه بازار سهام همپوشانی دارد.

- عرضه بیش از حد (Hyper Supply)

فاز بعدی در چرخه مسکن، عرضه بیش از حد (Hyper Supply) است. با ورود روزافزون خانههای جدید به بازار املاک، عرضه به آرامی از تقاضا پیشی میگیرد و رشد اجارهبها کاهش مییابد. با ورود به فاز رکود چرخه اقتصادی کشور، نرخ بیکاری نیز شروع به افزایش کرده و در پی آن تقاضا برای خانه کاهش مییابد. با این حال، به یاد داشته باشید که بانک مرکزی چرخه تسهیل پولی خود را با کاهش نرخ بهره آغاز خواهد کرد، با امید به اینکه خریداران مسکن را به گرفتن وام ارزان و خرید املاک تشویق کند.

- رکود (Recession)

در نهایت، فاز رکود (Recession) بازار مسکن با فاز رکود در کل اقتصاد همزمان میشود. اجارهها و تقاضا برای مسکن به طور همزمان شروع به کاهش میکنند. سرمایهگذاران املاک و مستغلات، خرید را با قیمتهای پایین و اخذ تخفیف از مالکین شروع میکنند، با این هدف که پس از پایان مرحله رکود و شروع مجدد فاز رونق اقتصادی از فروش املاک خود، سود خوبی کسب کنند.

سخن پایانی

چرخهها در تمام جنبههای زندگی ما رایج هستند و میتوان آنها را در قالب چرخههای بازار مالی نیز مشاهده کرد. یک چرخه از مراحل مختلفی تشکیل شده است که هر کدام ویژگیها و پیامدهای خاص خود را بر قیمتها دارد. در اینجا به طور خلاصه، مجدداً مراحل اصلی هر یک از چرخهها آمده است:

- چرخه بازار وایکوف(Wyckoff): انباشت (Accumulation)، افزایش قیمت (Mark-Up)، توزیع (Distribution)، کاهش قیمت (Mark-Down)

- چرخه بازار فارکس: سیاستهای انقباضی (Monetary Tightening)، سیاستهای انبساطی و تسهیلی (Monetary Easing)

- چرخه تجاری: گسترش (Expansionary – Boom)، اوج یا سقف بازار (Peak)، رکود (Recessionary)، کف یا سکون (Bottom- Trough)

- چرخه بازار وال استریت: تردید یا ابهام (Stealth)، هشیاری (Awareness)، سرخوشی (Mania)، تخلیه حباب قیمت (Blow-Off Phase)

- چرخه بازار مسکن: بهبود (Recovery)، توسعه (Expansion)، عرضه بیش از حد (Hyper Supply)، رکود (Recession)

به خاطر داشته باشید که همه بازارها ماهیت گردشی دارند، به این معنی که این چرخهها بارها و بارها تکرار میشوند. وقتی آخرین مرحله از چرخه به پایان میرسد، مرحله اول چرخه بازار دوباره شروع میشود. درک چرخههای بازار و مراحل مختلف آن برای سرمایهگذاران و معاملهگران بسیار ارزشمند است. سرمایهگذاران فعال میتوانند فاز فعلی چرخه بازار را زیر نظر داشته و زمانی که احتمال نزول بازار زیاد است، از خرید در بازار اجتناب کنند.

بسیار عالی بود. ممنون