پول جهانی، پولی است که برای تجارت در سراسر دنیا پذیرفته میشود. برخی از واحدهای پولی به صورت همهگیر در اکثر معاملات بینالمللی پذیرفته میشوند و مورد معامله قرار میگیرند. محبوبترین آنها دلار آمریکا، یورو و ین است. اکثر فعالین بازار از این ارزها، به عنوان ارز ذخیره استفاده میکنند.

مطابق با اطلاعات صندوق بینالمللی پولز (IMF)، دلار آمریکا محبوبترین ارز جهانی است. در سهماهه چهارم سال ۲۰۱۹، این ارز بیش از ۶۰ درصد از کل ذخایر ارزی شناخته شده در بانک های مرکزی در سراسر دنیا را تشکیل میداد. این امر دلار را به ارز ذخیره جهانی تبدیل کردهاست.

نزدیکترین واحد پولی از لحاظ حجم معاملات نسبت به دلار، یورو اتحادیه اروپا است که ۲۰ درصد از ذخایر ارزی شناخته شده در بانکهای مرکزی را تشکیل میدهد. اگرچه این ارز به خاطر بحرانهای منطقه یورو چه از لحاظ سیاسی و چه از لحاظ اقتصادی آسیب دیده است اما هنوز هم به صورت قدرتمند، حجم بالایی از معاملات را به خود اختصاص داده است.

دلار آمریکا قویترین واحد پولی دنیا!

قدرت اقتصادی آمریکا مهمترین حمایت کننده از دلار است. در سال ۲۰۱۸، ایالات متحده ۱۶۷۱ میلیارد دلار سرمایه در گردش داشت. تخمین زده میشود نیمی از این مقدار خارج از آمریکا باشد. بسیاری از اسکناسهای دلار در کشورهای اتحاد جماهیر شوروی سابق و آمریکای لاتین معامله شده و به عنوان ارز ایمن (safe haven currency) برای معاملات روزمره استفاده میشود.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

در بازار فارکس حدود ۹۰ درصد معاملات بر پایه دلار است. در نتیجه بانکهای خارجی برای تجارت به دلار زیادی نیاز دارند. این امر در بحران مالی سال ۲۰۰۸ به خوبی آشکار شد. بانکهای غیرآمریکایی ۲۷ تریلیون دلار بدهی بین المللی داشتند که بر پایه ارزهای خارجی بود. از این میان ۱۸ تریلیون دلار آن برپایه دلار آمریکا بود. در نتیجه فدرال رزرو مجبور شد راههای مبادله دلار را افزایش دهد. این تنها راه برای جلوگیری از تمام شدن دلار در بانکهای جهان بود.

بحران مالی باعث شد که دلار بیشتر مورد استفاده قرار بگیرد. در سال ۲۰۱۸، بانکهای آلمان، فرانسه و انگلستان بیشتر از دلارهایی که در اختیار داشتند، بدهی برپایه دلار داشتند. بعلاوه، مقررات بانکی که برای جلوگیری از بحرانهای مشابه وضع شده بود، دلار را کمیاب کرد و فدرال رزرو نیز نرخ بهره را افزایش داد. این امر با کاهش عرضه دلار، منجر به افزایش هزینههای دریافت وام شد.

قدرت دلار باعث شده است که دولتها تمایل داشتهباشند که آن را ذخیره کنند. دولتها از معاملات بین المللی خود، ارز مورد نیاز را کسب میکنند. همچنین کسب و کارهای داخلی و مسافران خارجی نیز ارز خارجی به کشور مقصد وارد میکنند.

✔️ بیشتر بخوانید: درس تاریخی فدرال رزرو؛ از رکود بزرگ ۱۹۲۹ تا بحران همه گیری کووید ۱۹

چرا دلار ارز ذخیره جهانی است؟

نظام مدیریت پولی برتون وودز (Bretton Woods system) در سال ۱۹۴۴، دلار را به موقعیتی که الان در آن قرار دارد، رساند. پیش از آن، اکثر کشورها ارز محلی خود را بر پایه طلا معامله میکردند. دولتها قول داده بودند که مردم هر زمان که نیاز داشتند، میتوانند ارزی که در دست دارند را با طلا معاوضه کنند. کشورهای پیشرفته جهان در نیوهمپشایر (New Hampshire) گرد هم آمدند تا نرخ تمام ارزهای معتبر را با دلار آمریکا تنظیم کنند. در آن زمان ایالات متحده بزرگترین ذخایر طلای جهان را در اختیار داشت. این توافقنامه به سایر کشورها این اجازه را میداد تا پشتوانه ارزهای خود را به جای طلا، دلار آمریکا قرار دهند.

در اوایل دهه ۱۹۷۰، کشورها خواستار معاوضه دلارهای خود با طلا شدند چرا که برای مقابله با تورم افسار گسیختهای که گریبانگیر آنها شده بود، چارهای جز این نداشتند. نیکسون، رئیس جمهور آمریکا به جای آنکه اجازه دهد طلای ایالات متحده از فورت ناکس (Fort Knox)، یکی از پایگاههای ارتش ایالات متحده که ذخایر طلای این کشور در آنجا قرار داشت تخلیه شود، دستور داد که دلار از استاندارد طلا جدا شود.

✔️ بیشتر بخوانید: آموزش معامله اونس طلا: عوامل موثر بر قیمت طلا و روش های معامله آن

افراد تاثیرگذار در شکلگیری نظام پولی Bretton Woods

چگونه سیستم برتون وودز (Bretton Woods system) جهان را تغییر داد؟

تقریبا در سه دههای که اقتصاد کشورهای مطرح جهان با سیستم برتون وودز ادارهشد، اغلب به عنوان دوره ثبات نسبی و نظم و انضباط پولی شناخته میشود. با توجه به اینکه تقریبا ۱۵ سال پس از کنفرانس سال ۱۹۴۴ در برتون وودز، چند سالی طول کشید تا این سیستم به طول کامل عملیاتی شود و نشانههایی از بیثباتی ارزی در طول این دوران وجود داشت، اما شاید تا بدان لحظه از دشواری نسبی در ایجاد ارز و چاپ پول برای حفظ اقتصاد استفاده نشدهبود. در مجموع به جای اینکه برتون وودز را دورهای با ثبات نسبی بدانیم، بهتر است که آن را مرحلهای انتقالی در نظر بگیریم که نظم پولی بین المللی فعلی را آغاز کرد.

در ژوئیه سال ۱۹۴۴، نمایندگانی از ۴۴ کشور، در یک استراحتگاه کوهستانی در برتون وودز از نیوهمپشار (New Hampshire)

گرد هم آمدند تا در مورد نظام پولی بین الملل بحث کنند. در این جلسه امید بود تا سیستم جدیدی ایجاد شود که تجارت بینالملل را در عین حفاظت از اهداف سیاستی خودمختار کشورها، تسهیل کند. قرار بود در آن جا یک جایگزین برتر برای نظم پولی در بین دو جنگ جهانی ایجاد شود.

بحثها عمدتا تحت کنترل منافع دو ابرقدرت بزرگ اقتصادی آن زمان یعنی ایالات متحده و بریتانیا بود. اما این دو کشور، در منافع خود هیچ اتحادی نداشتند. بریتانیا جنگ را به عنوان یک کشور بدهکار بزرگ تمام کرده بود و ایالات متحده بزرگترین طلبکار دنیا بود. هری دکستر وایت (Harry Dexter White)، به نمایندگی از دولت ایالات متحده تمایل داشت تا درهای بازارهای جهانی را به روی صادرات ایالات متحده باز کند و تجارت جهانی را از طریق ثبات نرخ ارز تسهیل کند. جان مینارد کینز (John Maynard Keynes)، اقتصاددان شهیر بریتانیایی نیز خواستار آزادی کشورها برای پیگیری اهداف سیاستی مستقل، بهبود مسائل مربوط به تراز پرداختها و انعطافپذیری بیشتر در نرخ ارز بود.

اگرچه خود برتون وودز تنها سه هفته به طول انجامید، اما مقدمات اجرایی آن برای چندین سال ادامه پیدا کرد. در آن زمان کینز امیدوار بود که یک بانک جهانی قدرتمند ایجاد شود تا بتواند یک ارز بین المللی جدید به نام بانکور (Bancor) را ایجاد کند. با این حال، وایت به دنبال آن بود تا نقش بیشتری برای دلار آمریکا دست و پا کند. در پایان نیز به خاطر قدرت لابی ایالات متحده طرح وایت مورد استقبال کشورها قرار گرفت.

✔️ بیشتر بخوانید: همه چیز درباره شاخص دلار و نقش آن در بازار فارکس

قوانین سیستم جدید

سرانجام تصمیم گرفته شد که نرخ ارزها ثابت اما قابل تنظیم باشند. کشورهای عضو ارزهای خود را به دلار آمریکا با نرخی مشخص متصل کردند و برای ایجاد اعتماد، دلار آمریکا را به طلا با قیمت ۳۵ دلار به ازای هر اونس متصل کردند (اتصال به معنای قابل مبادله بودن این ارزها و طلا نسبت به همدیگر است). کشورهای عضو میتوانستند با همان نرخ ثابت مشخص در محدوده یک درصد تلورانس دلار را بخرند یا بفروشند و تنها در صورتی که «عدم تعادل اساسی» در تراز پرداختها ایجاد شود، میتوانستند نرخ ارز را تعدیل کنند.

به منظور اطمینان بیشتر از انطباق کشورها با قوانین جدید، دو نهاد بین المللی نیز ایجاد شد. صندوق بین المللی پول (International Monetary Fund) و بانک بین المللی بازسازی و توسعه که بعدها به بانک جهانی (World Bank) تغییر نام داد. قوانین جدید رسما در مواد موافقتنامه صندوق بین المللی پول تشریع شد. مفاد دیگر این مواد تصریح میکردند که محدودیتهای حساب جاری تنها تا زمانی که کنترل سرمایه مجاز باشد، تعلیق میشود تا از بیثباتی جریان سرمایه جلوگیری شود.

با این حال، این سند مشکلاتی نیز داشت. تحریمهای موثر بر کشورهای دارای مازاد تراز پرداخت در این سند در نظر گرفتهنشد. همچنین تعریف مختصری از آنچه به آن «عدم تعادل اساسی» اطلاق میشود، ارائه شد. همچنین هیچ جدول زمانی قطعی برای اجرای قوانین جدید وجود نداشت، بنبابراین نزدیک به ۱۵ سال قبل از اینکه سیستم برتون وودز عملا شروع به کار کند، نشانههایی از بیثباتی در آن مشخص بود.

سالهای اولیه برتون وودز

ایالت متحده برای اجرای فوری مفاد این توافقنامه اصرار داشت، اما شرایط بد اقتصادی در بسیاری از کشورهای جهان، اصلاح مسائل مربوط به تراز پرداختها را در یک رژیم با نرخ ارز ثابت بدون برخی کنترلهای ارزی حساب جاری و منابع مالی خارجی، دشوار میکرد. در همین حال هیچ ارز بینالمللی برای تامین نقدینگی تکمیلی وجود نداشت و ظرفیتهای وامدهی صندوق بینالمللی پول و بانک بینالمللی بازسازی و توسعه نیز محدود بود. در نتیجه این ایالات متحده بود که باید منابع خارجی را برای تامین مالی در اختیار بقیه جهان میگذاشت. بدین ترتیب ایالات متحده به تدریج توانست قابلیت تبدیل حساب جاری را فراهم کند.

از سال ۱۹۴۶ تا ۱۹۴۹، ایالات متحده به طور متوسط سالانه مازاد تراز پرداخت ۲ میلیارد دلاری داشت. در طرف مقابل، کشورهای اروپایی تا سال ۱۹۴۷ از کسری مزمن تراز پرداختها رنج میبردند که منجر به تخلیه سریع دلار و ذخایر طلای آنها شد. ایالات متحده به جای اینکه این وضعیت را سودمند بداند، متوجه شد که توانایی اروپا برای تبدیل شدن به یک بازار مستمر و حیاتی برای صادرات ایالات متحده در معرض تهدید است.

در همین زمان بود که ایالات متحده از طرح مارشال (Marshall Plan) رونمایی کرد. در سال ۱۹۴۸، دولت آمریکا از طریق طرح مارشال، ۱۳ میلیارد دلار به اروپا کمک مالی کرد. همچنین در سال ۱۹۴۹ حدود ۲۲ کشور به پیروی از بریتانیا اجازه یافتند ارزش پول خود را در برابر دلار آمریکا کاهش دهند. این اقدامات منجر به کاهش کمبود دلار شد و با کاهش مازاد تجاری ایالات متحده، تعادل رقابتی را احیا کرد.

طرح مارشال و نرخهای ارزی که حالا رقابتیتر شده بود، فشار زیادی را که کشورهای اروپای برای احیای اقتصادهای جنگزده خود تحمل میکردند را کاهش داد و به آنها اجازه داد تا رشد سریعی را تجربه کرده و رقابتپذیری خود را در مقابل محصولات آمریکایی افزایش دهند. در نهایت در سال ۱۹۵۸، تعادل در حساب جاری ایجاد شد. اما پس از آن سیاستهای پولی انبساطی ایالات متحده که عرضه دلار را افزایش میداد، همراه با افزایش رقابتپذیری سایر کشورهای عضو، ترازهای پرداخت را معکوس کرد. ایالات متحده که در اوایل دهه ۱۹۵۰ کسری تراز پرداخت داشت، در اواخر همان دهه وارد کسری حساب جاری شد.

افزایش بیثباتی در دوره برتون وودز

این کسریها منجر به کاهش ذخایر طلای ایالات متحده شد. چرا که کشورهای دیگر به جای نگهداری دلار، تمایل به نگهداری ذخایر طلا داشتند. این مساله به طور فزایندهای ثبات سیستم را تهدید میکرد. هنگامی که مازاد حساب جاری ایالات متحده در سال ۱۹۵۹ از بین رفت و بدهیهای خارجی فدرال رزرو بر اساس ذخایر طلای پولی آن در سال ۱۹۶۰ تمام شد، نگرانی از اتمام احتمالی عرضه طلای این کشور افزایش یافت.

هنگامی که عرضه دلار، از عرضه طلا پیشی گرفت، این نگرانی ایجاد شد که نرخ برابری رسمی ۳۵ دلار به ازای هر اونس، دلار را بیش از حد ارزشمند نشان میدهد. همچنین دولت آمریکا میترسید که این وضعیت فرصت آربیتراژ ایجاد کند و کشورهای عضو، دلار خود را با طلا به نرخ برابری رسمی نقد کنند و سپس طلا را در بازار لندن با نرخ بالاتری بفروشند، در نتیجه ذخایر طلای ایالات متحده تحلیل برود.

با این حال، اگرچه کشورهای عضو انگیزههای فردی برای استفاده از چنین آربیتراژی داشتند، اما همچنان منافع جمعی در سیستم اولویت داشت. با این حال، چیزی که همه از آن میترسیدند، کاهش ارزش دلار آمریکا بود که منجر به کاهش ارزش داراییهای دلاری آنها میشد. برای رفع چنین نگرانیهایی، جان اف کندی، رئیس جمهور ایالات متحده در اواخر سال ۱۹۶۰ بیانیهای صادر کرد و گفت که در صورت انتخاب شدن، تلاشی برای کاهش ارزش دلار نمیکند.

اگرچه ایالات متحده در آن زمان ارزش ارز خود را کاهش نداد، اما تلاش کرد با هماهنگی با سایر کشورها، پول خود را تجدید ارزیابی کند. با این حال، دیگر کشورهای عضو تمایلی برای تجدید ارزیابی هماهنگ به منظور بازگرداندن تعادل به سیستم نداشتند چرا که نمیخواستند مزیت رقابتی خود را از دست بدهند. در عوض، اقدامات دیگری مانند افزایش ظرفیت وامدهی صندوق بین المللی پول در سال ۱۹۶۱ و تشکیل استخر طلا توسط تعدادی از کشورهای اروپایی اجرا شد.

استخر طلا، ذخایر طلای چندین کشور اروپایی را تجمیع میکرد تا از افزایش قابل توجه قیمت طلا بالاتر از نسب رسمی آن که به دلار ذر بازار متصل است، جلوگیری کند. بین سالهای ۱۹۶۲ تا ۱۹۶۵، عرضههای جدید طلا از آفریقای جنوبی و اتحاد جماهیر شوروی برای جبران تقاضای فزاینده طلا کافی بود، اما این خوشبینی در سالهای ۱۹۶۶ تا ۱۹۶۸ که تقاضا دوباره از عرضه فراتر رفت، محو شد. پس از آن فرانسه در سال ۱۹۶۷ تصمیم گرفت از استخر خارج شود. در نهایت نیز یک سال بعد زمانی که قیمت طلا در بازار لندن بالا رفت و از قیمت رسمی فاصله گرفت، استخر طلا رسما سقوط کرد.

✔️ بیشتر بخوانید: چرا افزایش قدرت دلار باعث کاهش قیمت کامودیتی ها میشود؟

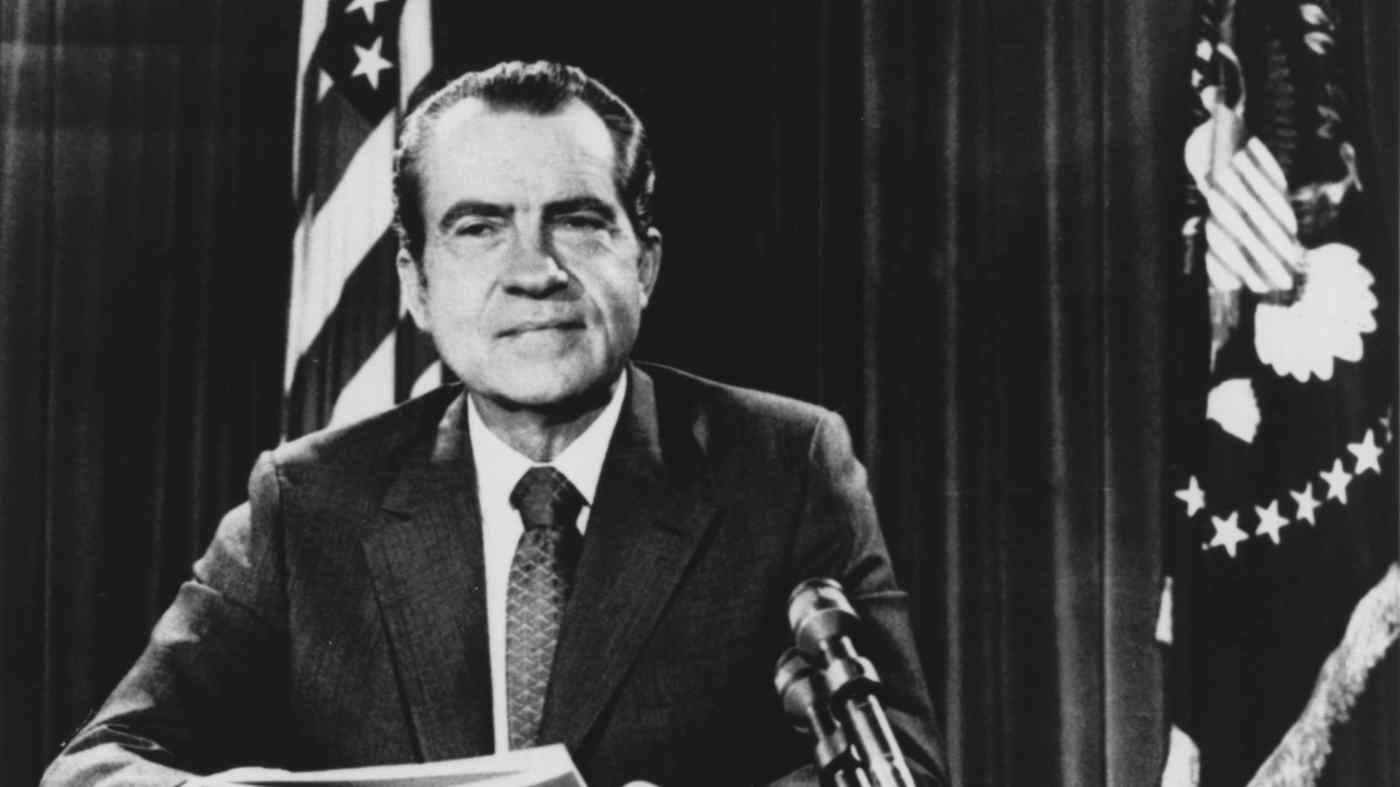

رئیس جمهور وقت آمریکا nixon

فروپاشی سیستم برتون وودز

تلاش دیگری برای نجات این سیستم با معرفی یک ارز بین المللی (یعنی همان چیزی که کینز در دهه ۱۹۴۰ پیشنهاد داده بود) انجام شد. این ارز توسط صندوق بین المللی پول صادر می شد و جای دلار را به عنوان ذخیره بین المللی میگرفت. اما از آنجایی که بحثهای جدی در مورد این ارز (به آن حق برداشت ویژه یا SDR میگویند) وجود داشت، این ارز نتوانست جایگاه خود را پیدا کند. آغاز به کار این ارز در سال ۱۹۶۴ بود اما تا سال ۱۹۷۰ منتشر نشد که نشان میدهد این روش کمککننده، بسیار دیر و آهسته انجام شده است.

در زمان انتشار SDR، کل بدهی خارجی ایالات متحده چهار برابر ذخایر طلای این کشور بود. اگرچه ایالات متحده در سالهای ۱۹۶۸ تا ۱۹۶۹ به مدت کوتاهی مازاد متخصری در تراز تجاری کالای خود داشت اما کسری پس از آن منجر شد تا دوباره خروج ذخایر طلا از این کشور ادامه پیدا کند. در نهایت هنگامی که فرانسه به ازای پول نقد خود، درخواست طلا کرد و بریتانیا در تابستان ۱۹۷۱ درخواست مبادله ۷۵۰ میلیارد دلار با طلا را داشت، ریچارد نیکسون درهای خروج طلا را بست.

در نیمه دوم سال ۱۹۷۱ مذاکراتی برای زنده نگه داشتن سیستم انجام شد که منجر به موافقتنامه اسمیتسونین (Smithsonian) شد که به موجب آن ایالات متحده موافقت کرد که ارزش دلار در برابر طلا را تقریبا ۸.۵ درصد افزایش داده و به ۳۸ دلار در هر اونس برساند. کشورهای دیگر نیز ارزهای خود را نسبت به دلار تجدید ارزیابی کردند. اما علیرغم این تجدید ارزیابیها روند دیگری در سال ۱۹۷۳ رخ داد که منجر به ایجاد جریان سرمایهای از ایالات متحده به کشورهای گروه G10 ایجاد شد. در نهایت کشورها تصمیم گرفتند به ارزها اجازه شناوری بدهند و سیستم برتون وودز که با نرخهای ثابت اما قابل تنظیم شناخته میشد، به پایان خود برسد.

پایان برتون وودز

سالهای توافق برتون وودز جدای از این که دورهای از همکاریهای بین المللی و نظم جهانی بود، مشکلات ذاتی برای ایجاد و حفظ یک نظم بین المللی را که هم تجارت آزاد و هم کاهش محدودیتها را در بر داشته باشد و در عین حال به ملتها اجازه دهد تا اهداف سیاستی خود را به صورت خود مختار دنبال کنند، آشکار کرد. انضباط سیستم استاندارد طلا و نرخهای ارز ثابت برای اقتصادهایی که در حال رشد سریع بودند و با سایر کشورها در رقابت شدید قرار داشتند، بسیار طاقتفرسا بود. دوران برتون وودز را میتواند مرحله انتقال از نظم پولی بین المللی با انضباطی سختگیرانه به مرحلهای با انعطافپذیری قابل توجه در نظر گرفت.

با این حال، اگرچه سیستم برتون وودز در حال حاضر از بین رفته است، اما دو نهاد بین المللی که به خاطر این سیستم ایجاد شده بودند، یعنی صندوق بین المللی پول (IMF) و بانک جهانی (World Bank) همچنان نقش مهمی در اقتصاد جهانی بازی میکنند. این دو نهاد با ارائه پیشنهادها و کمکهای مالی به کشورهای در حال توسعه به آنها کمک میکنند تا زیرساختهای خود را ارتقا دهند.

تقاضا برای یک ارز جهانی

در مارس ۲۰۰۹، چین و روسیه خواستار ایجاد یک ارز جهانی جدید شدند. ارزی که از ارزهای ملی جدا باشد تا بتواند در طولانی مدت پایدار بماند و کمبودهای ناشی از استفاده از ارزهای ملی مبتنی بر اعتبار را برطرف کند.

چین نگران بود که در صورت ایجاد تورم، تریلیونها دلار پولی که در اختیار دارد، بی ارزش شود. این موضوع میتواند در اثر افزایش کسری بودجه ایالات متحده و چاپ اوراق خزانهداری برای حمایت از بدهیهای ایالات متحده رخ بدهد. چین همچنین از صندوق بین المللی پول خواست که ارزی جدید به عنوان جایگزین دلار ایجاد کند.

در سه ماهه چهارم سال ۲۰۱۶، یوان چین نیز به یک ارز ذخیره جهانی تبدیل شد. بر اساس آمار صندوق بین المللی پول، از سه ماهه اول سال ۲۰۲۰، بانکهای مرکزی جهان، ارزشی معادل با ۲۲۱ میلیارد دلار، یوان چین در اختیار دارند. با این حال هنوز فاصله معناداری تا ۶.۸ تریلیون دلار که ذخیره دلار بانکهای مرکزی است، وجود دارد اما در آینده احتمالا ذخایر یوان رشد خواهد کرد.

چین میخواهد که ارز این کشور به طور کامل در بازارهای جهانی معامله شود و علاقه دارد که یوان جایگزین دلار به عنوان پول جهانی شود. برای این کار، چین در حال اصلاح سیاستهای اقتصادی خود است.

سخن پایانی

با وجود تریلیونها دلار بدهی خارجی و هزینههای مداوم برای کسری بودجه، ایالات متحده همچنان از توانایی خود برای پرداخت تعهدات خود اطمینان و اعتماد جهانی دارد. به همین دلیل، دلار آمریکا همچنان قویترین واحد پول شناخته شده در جهان است و احتمالا در سالهای آینده نیز جایگاه خود را حفظ خواهد کرد.

با این حال کشورهایی مانند چین و روسیه احساس میکنند در این اقتصاد جهانی که به طرز فزایندهای در هم ادغام شده است، یک واحد پول جدید که از پول ملی کشورها مجزا است، یکی از نیازهای مهم است.