کاهش شتابان ارزش دلار میتواند هدیهای از ایالات متحده به متحدانش باشد، زیرا به آنها کمک میکند تا با تورم فزاینده کشورهایشان مقابله کنند.

تورم ایالات متحده به زیر ۳ درصد کاهش یافت. این پایینترین تورم ایالات متحده در حدود دو سال گذشته است. همین امر منجر به آن شده است که بازارها به این باور برسند که فدرال رزرو چرخه انقباضی ۱۵ ماهه خود را در این ماه پایان دهد.

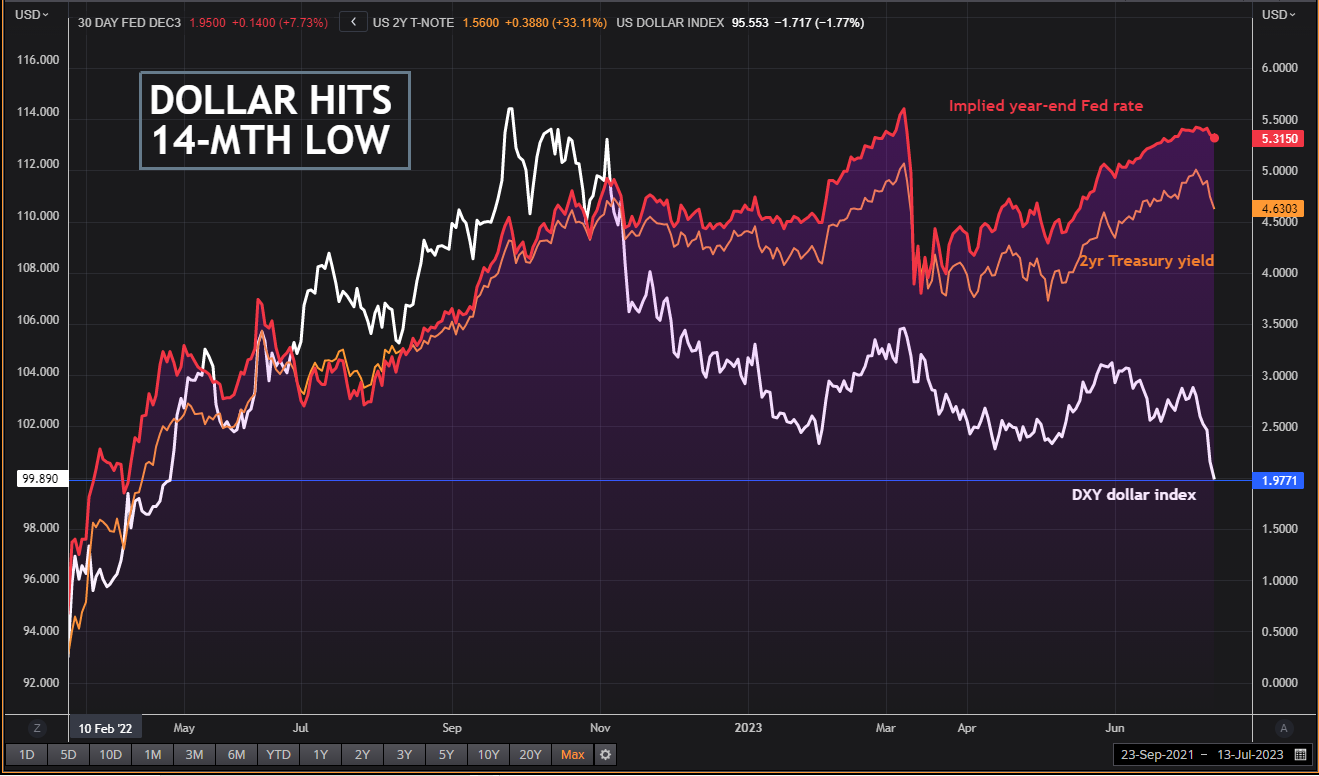

بازده اوراق قرضه کاهش یافته و بازارهای سهام به بالاترین سطح خود در سال جاری رسیدهاند. اما در میان بازارهای مالی، این شاخص دلار آمریکا در برابر ارزهای پرمعامله (DXY) بود که بیش از همه برای اتمام چرخه انقباضی فدرال رزرو هیجان زده شد. این شاخص به پایینترین سطح خود از آوریل ۲۰۲۲ رسید که بزرگترین کاهش هفتگی در سال جاری است.

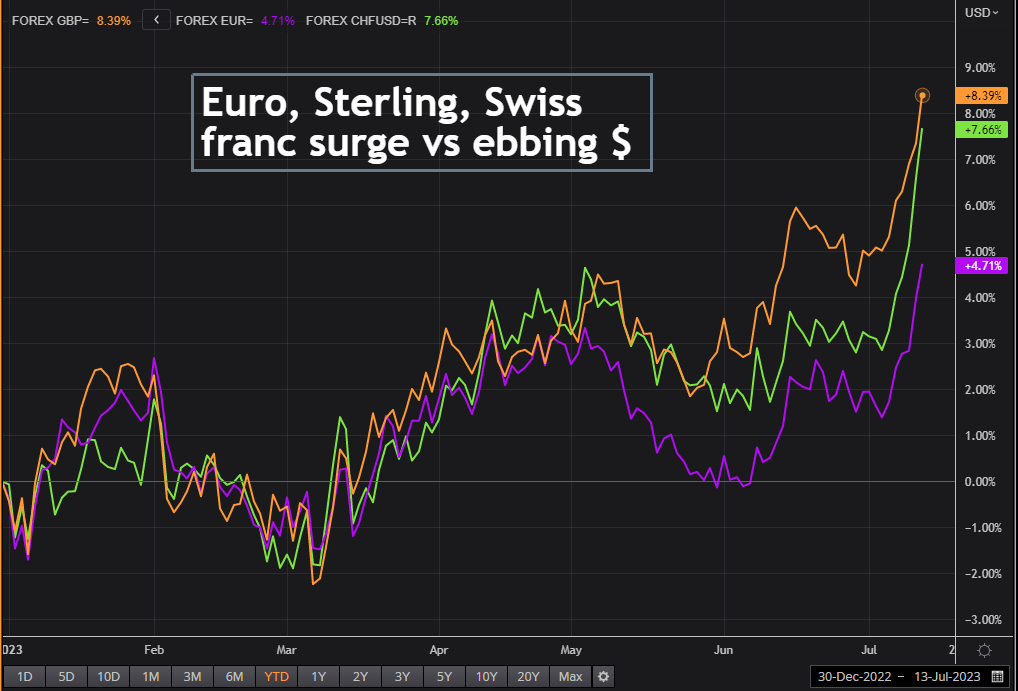

شاخص دلار تنها در شش هفته گذشته ۴.۵ درصد کاهش یافته است. این مساله منجر به آن شده است که یورو به بالاترین سطح خود از مارس ۲۰۲۲، پوند به بالاترین سطح خود در ۱۵ ماه گذشته و فرانک سوئیس به بهترین سطح خود در هشت سال اخیر برسد. حتی ین که اخیرا حال و روز خوشی نداشته جهش کرده است.

در حالی که این حرکتها هنوز بخش کمی از افزایش فزاینده دلار در سالهای ۲۰۲۱ و ۲۰۲۲ را پس گرفته است، اما باز هم میتواند ضربهای مهلک به اقتصاد جهانی وارد آورد. اقتصادی که پیشتر نیز با خطر رکود دست و پنجه نرم میکرد.

کاهش ارز دلار با این اندازه و این سرعت معمولا فریاد شرکای تجاری ایالات متحده را در میآورد. اگر سایر مولفه ها را بدون تغییر در نظر بگیریم، کاهش ارزش دلار منجر به کاهش صادرات این شرکا به ایالات متحده و همچنین واردات ارزانتر از ایالات متحده میشود.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

اما با توجه به اینکه نبرد فعلی علیه تورم و بحران زنجیرهوار «هزینه زندگی» است، کاهش قیمت دلار در حال حاضر ممکن است در خارج از ایالات متحده مورد استقبال قرار گیرد.

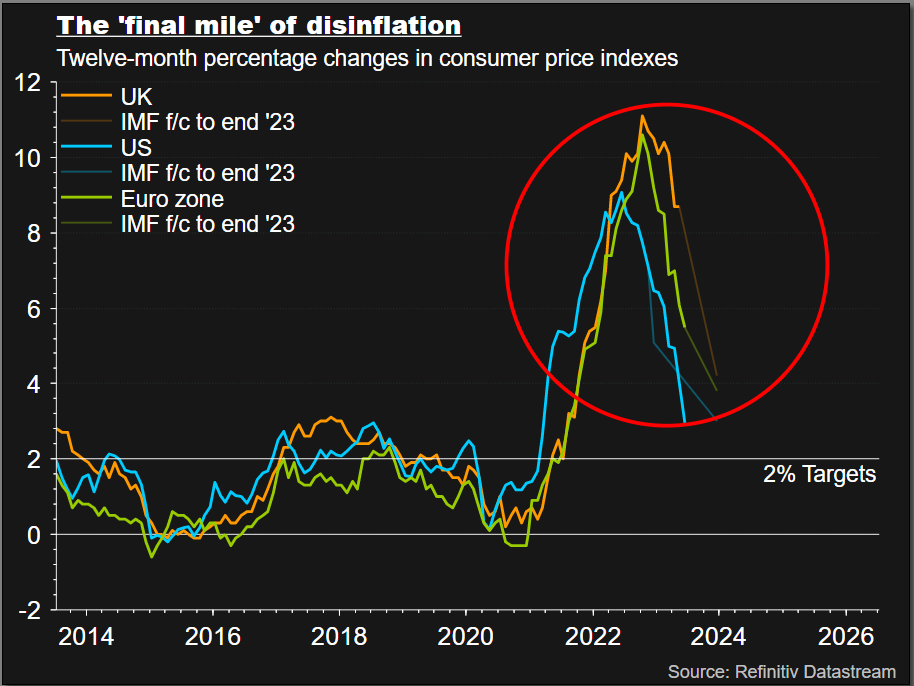

بازگشت چشمگیر تورم ایالات متحده به نزدیک هدف ۲ درصدی فدرال رزرو (از ۹.۱ درصد که بالاترین سطح در ۴۰ سال گذشته بود) کمک بزرگی به دولت کرده است. آمار تورم ماه ژوئن حتی کمتر از بهترین پیش بینی صندوق بین المللی پول برای پایان سال بود.

اما چنین پیشرفتی در اروپا بسیار کمتر بوده است.

تورم کل منطقه یورو (که حدود یک درصد بالاتر و سه ماه دیرتر از تورم آمریکا به اوج خود رسید) همچنان در ماه گذشته ۲.۵ واحد بالاتر از تورم ایالات متحده بود. وضعیت در بریتانیا حتی بدتر است. تورم در بریتانیا در ماه اکتبر در سطح ۱۱ درصد به اوج خود رسید. آمار تورم ماه مه این کشور نیز حدود ۶ درصد بالاتر از آمار تورم ایالات متحده در همان ماه بود و ما منتظر آمار ماه ژوئن این کشور هستیم.

با این حال انتظار میرود با کاهش ارزش دلار، شاهد کاهش تورم در اتحادیه اروپا و انگلستان نیز باشیم.

اروپا نه تنها مستقیما کالاها و خدمات ارزانتری از ایالات متحده وارد میکند، بلکه هزینه انرژی، کامودیتی و مواد غذایی کمتری نیز میپردازد. مولفههایی که اخیرا نقش پررنگی در بالا رفتن هزینه مصرف کنندگان داشته است.

همچنین کاهش تقاضای داخلی به خاطر کاهش حاشیه سود صادرکنندگان نیز میتواند به طریق دیگری منجر به کاهش تورم شود.

افزایش یورو و استرلینگ

کاهش دلار به پایین ترین سطح در ۱۴ ماه اخیر

سرگیجه

نکته اصلی در اینجا این است که کاهش تورم اضافی از طریق افزایش نرخ ارز، حتی اگر حاشیهای باشد، حداقل بخشی از فشار را از بانک انگلستان و بانک مرکزی اروپا برمیدارد چرا که سقفی بر میزان هاوکیش بودن فدرال رزرو میگذارد و از افزایش افراطی نرخ بهره توسط این بانک جلوگیری میکند.

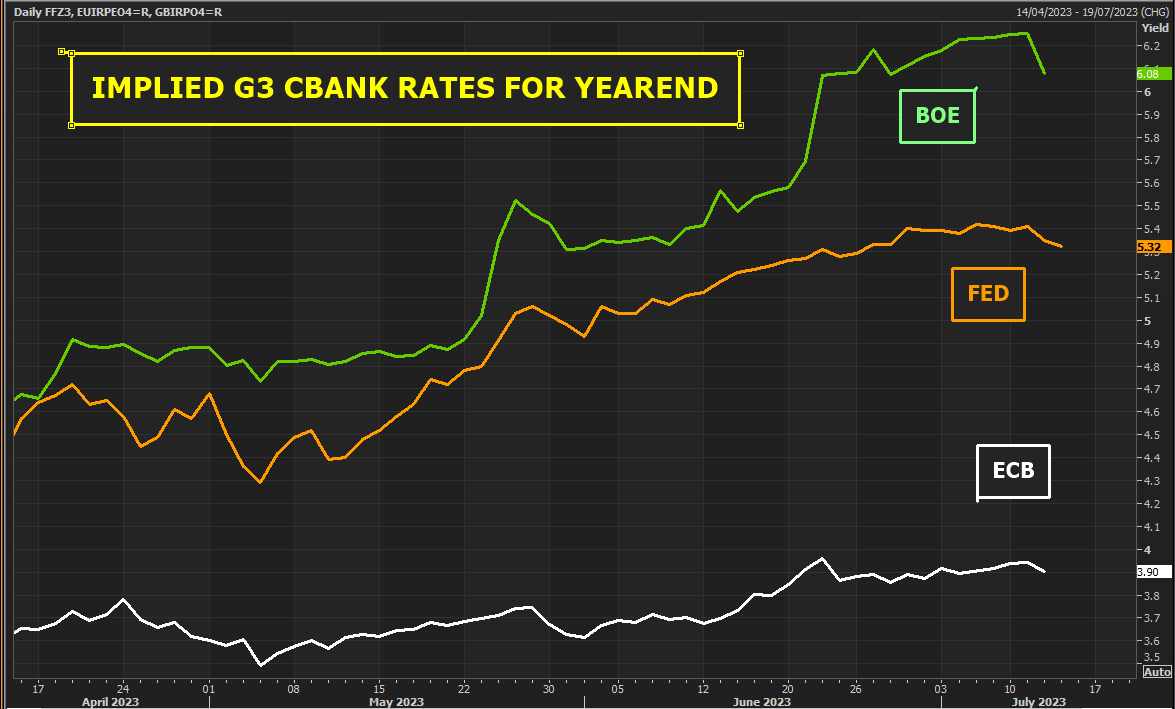

در حال حاضر بازارهای پولی پیش بینی میکنند که بانک انگلستان باید از نرخ ترمینال مورد انتظار فدرال رزرو در ۵.۲۵ تا ۵.۵۰ درصد فراتر رفته و نرخها را از اینجا ۱۰۰ نقطه پایه دیگر افزایش داده و تا سال آینده به ۶.۰۰ درصد برساند.

بانک مرکزی اروپا نیز احتمالا به نرخ ترمینال فدرال رزرو نمیرسد اما پیشبینی بازار پول حاکی از آن است که تا پایان سال نرخ بهره به ۴.۰۰ درصد میرسد که این امر مستلزم افزایش نرخ بهره در دو سه ماهه آتی پس از توقف فدرال رزرو است.

آیا یک کاهش شدید در ارزش دلار میتواند منجر به افزایش تورم در ایالات متحده شود؟

بدبینان میگویند که مکانیسم پیچیده انتقال نرخ ارز به تورم مصرف کننده به این معنی است که تاثیر این کاهش نرخ دلار بسیار ناچیز خواهد بود. به ویژه در منطقه یورو که بخش عمده تجارت بین کشورهای عضو اتحادیه است. آنها همچنین ادعا میکنند که چسبندگی قیمت در حال حاضر بیشتر در تورم مربوط به خدمات است که حساسیت کمتری به تغییرات ارزی دارد.

با این حال، نقش دلار در قیمت گذاری انرژی و کامودیتی و به طور کلی در حسابهای تجارت بین المللی به این معنی است که پالسهای تورمی میتواند قابل توجه باشد.

سال گذشته هنگامی که در مورد تاثیر افزایش دلار بر تورم هشدار داده میشد، صندوق بین المللی پول خاطر نشان کرد که اگرچه سهم ایالات متحده از صادرات کامودیتیهای جهانی از سال ۲۰۰۰ با ۴ درصد کاهش به ۸ درصد رسیده است اما سهم دلار در صادرات جهانی چیزی حدود ۴۰ درصد است.

همچنین تخمینها نشان میدهد که به طور متوسط یک حرکت ۱۰ درصدی در دلار تاثیر یک درصدی بر تورم دارد. البته این تورم احتمالا به اقتصادهای نوظهور تحمیل شده است چرا که بیشتر مستعد نوسانات اقتصادی در اثر نوسانات در بازارهای تجاری هستند.

با این حال، حتی اگر مقیاس تاثیر افزایش نرخ دلار بر تجارت ترانس آتلانتیک (بین اروپا و آمریکا) قابل بحث باشد، افت شدید دلار میتواند به کشورهای اروپایی کمک کند تا کاهش احتمالی اثرات سال پایه منفی قیمت نفت را جبران کند. این اثرات در کاهش تورم سال جاری نقش اساسی داشته است.

با اینحال، مانند اکثر اوقات، استدلالهای بازارهای مالی سرگیجه آور میشود.

از برخی جهات، شرایط موجود دوباره مضمون «جنگ ارزی معکوس» را که برای اولین بار در سال گذشته توسط فدرال رزرو مطرح شد، به ذهن میآورد. جنگ ارزی به شرایطی گفته میشود که طی آن تقویت دلار منجر به افزایش تورم و نرخ بهره در خارج از ایالات متحده میشود و کاهش ارزش دلار به طور بالقوه منجر به افزایش رکود در این کشورها میشود.

بازارها انتظار دارند سیاست نرخ بهره بانکهای مرکزی تا پایان سال تعدیل شود

با این حال یک کاهش محدود و کوتاه مدت در دلار ممکن است خوشخیمتر از آن باشد که بتوان آن را یک جنگ ارزی جدید نامید. از طرفی اگر سقوط دلار به اندازه کافی سریع باشد، ممکن است در وهله اول منطق این حرکت را خنثی کند. چرا که میتواند انتظارات برای سیاستهای انقباضی بیشتر توسط کشورهای اروپایی پس از توقف فدرال رزرو را مهار کند.

با تمام این تفاصیل ضعف دلار میتواند صرفا مقداری زمان بیشتر برای بانکهای مرکزی خریداری کند تا از مازاد پولی که در اقتصاد وجود دارد رها شوند و زمانی برای استراحت پیدا کنند. اما این ضعف میتواند ریسک رکود در این اقتصادها را نیز دوچندان کند. واردات ارزان از ایالات متحده به این معنی است که کسب و کارهای موجود در اروپا ضعیفتر خواهند شد و این در کنار سایر ریسکها میتواند مشکل بزرگتری در آینده پیش روی رهبران اروپایی قرار دهد.