هفته پیش رو – پس از یک هفته نسبتاً آرام از نظر دادهها و رویدادهای اقتصادی، اکنون توجه همگان به سه بانک مرکزی بزرگ معطوف شده است: فدرال رزرو، بانک مرکزی اروپا و بانک مرکزی ژاپن. با توجه به اینکه سرمایهگذاران پیشبینی میکنند فدرال رزرو تنها یک بار دیگر نرخ بهره را افزایش میدهد، حالا تمرکز آنها بر این خواهد بود که آیا مقامات فدرال رزرو سیگنالی مبنی بر پایان این چرخه افزایش نرخ بهره میدهند یا خیر؟ این در حالی است که چندین عضو بانک مرکزی اروپا نیز از موضع خود مبنی بر افزایش نرخ بهره در ماه سپتامبر عقبنشینی کردهاند، بنابراین همه منتظر هستند که ببینند آیا لاگارد، رئیس بانک مرکزی اروپا، نیز موضع خود را تغییر داده است یا خیر؟ در مورد بانک مرکزی ژاپن نیز باید گفت که طبق آخرین اظهارات اوئدا، رئیس بانک مرکزی ژاپن، احتمال هرگونه تغییر در سیاست بانک مرکزی کاهش یافته است.

آیا فدرال رزرو سیگنالی مبنی بر پایان سیاست انقباضی خود خواهد کرد؟

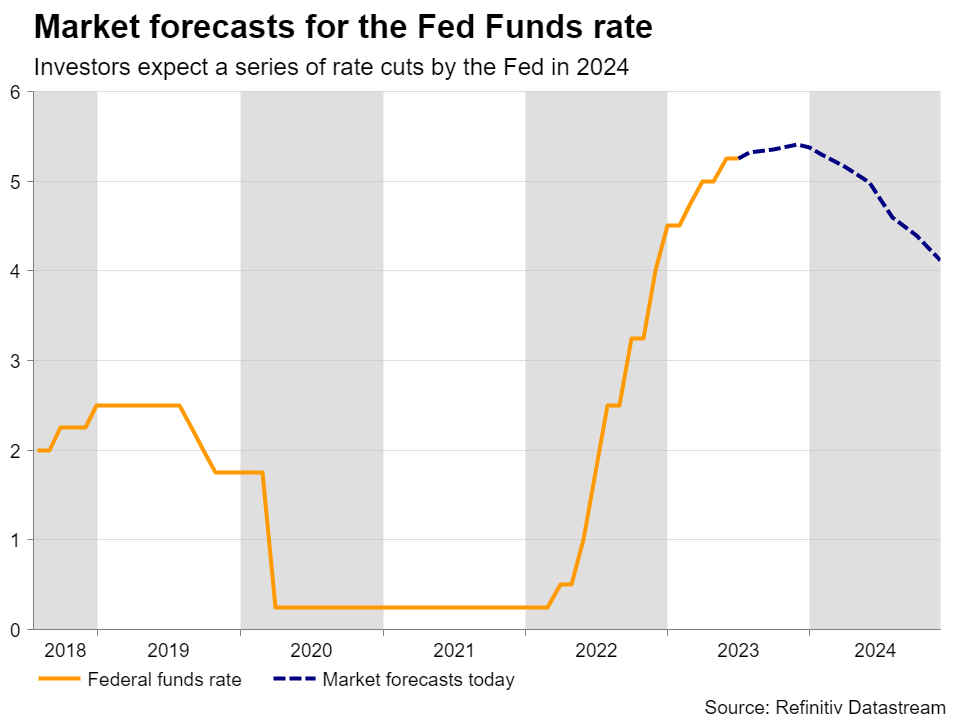

پس از سقوط دلار در هفته گذشته به دلیل کاهش بیشتر از حد انتظارات در شاخصهای قیمت مصرفکننده و تولیدکننده، فعالان بازار متقاعد شدهاند که فدرال رزرو تنها یک بار دیگر قبل از پایان دادن به سیاست انقباضی خود نرخ بهره را افزایش میدهد. فعالان بازار حالا شرطبندیها مبنی بر کاهش نرخ بهره توسط فدرال رزرو را برای سال آینده افزایش دادهاند.

نمودار پیشبینی بازار از نرخ بهره فدرال رزرو

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

آخرین باری که مقامات فدرال رزرو تشکیل جلسه دادند، تصمیم به توقف در افزایش نرخ بهره گرفتند، اما این تصمیم رنگ و بویی هاوکیش داشت، زیرا نمودار «دات پلات» فدرال رزرو به دو افزایش بیشتر نرخ بهره اشاره میکرد و پاول، رئیس فدرال رزرو، انتظارات برای کاهش نرخ بهره را با گفتن اینکه با هرگونه کاهش در نرخ بهره چند سالی به فاصله داریم، کمرنگتر کرد. البته نه همان ابتدا و نه زمانی که پاول در مقابل کنگره شهادت داد، سرمایهگذاران متقاعد نشدند، اما پس از حضور رئیس فدرال رزرو با موضعی هاوکیش در میزگردی که توسط بانک مرکزی اروپا برگزار شد، آنها شروع به تغییر مسیر ضمنی پیشبینی خود کردند.

اما این اتفاقات و پیشبینیها تنها تا آمار تورم هفته گذشته بود. بنابراین، تصمیم FOMC در چهارشنبه هفته آینده توجه ویژهای را به خود جلب خواهد کرد زیرا سرمایهگذاران مشتاق هستند تا تصویر واضحتری در مورد روند آتی اقدامات فدرال رزرو به دست آورند. با توجه به اینکه افزایش ۰.۲۵ درصدی نرخ بهره تقریباً به طور کامل قیمتگذاری شده است، در صورت تحقق آن، توجه همگان معطوف به بیانیه فدرال رزرو خواهد بود تا نکاتی در مورد اینکه آیا این افزایش، آخرین افزایش نرخ بهره بوده یا اینکه نرخ بهره میتواند بالاتر هم برود، پیدا کنند.

با توجه به اینکه تورم هسته بیش از دو برابر هدف ۲ درصدی فدرال رزرو است، بعید است پاول و همکارانش سیگنالی مبنی بر پایان یافتن این سیاست انقباضی بدهند. آنها احتمالاً دوباره تأکید میکنند که مبارزه با تورم به پایان نرسیده است، و در کنفرانس مطبوعاتی نیز پاول میتواند یک بار دیگر بر خلاف انتظارات برای کاهش نرخ بهره، صحبت کند.

با این حال، باید دید که آیا دور دیگری از لفاظیهای هاوکیش اعضای فدرال رزرو برای متقاعد کردن فعالان بازار کافی است تا شرطبندیهای خود بر روی کاهش نرخ بهره را کاهش دهند یا خیر؟ زیرا برخی از فعالان بازار ممکن است بر این عقیده باشند که افزایشهای قبلی نرخ بهره همچنان میتوانند در کاهش بیشتر تورم در ماههای آینده مؤثر باشند.

انتشار شاخصهای مدیران خرید بخش تولیدی و بخش خدماتی آمریکا برای ماه جولای که قرار است روز دوشنبه منتشر شوند میتوانند ایدهای مبنی بر مسیر تورم به ما بدهند. انتشار شاخص هزینههای مصرف شخصی (هسته) در روز جمعه نیز میتواند بر دیدگاه فعالان بازار پس از جلسه FOMC (که روز چهارشنبه برگزار میشود) تأثیر بگذارد.

بانک مرکزی اروپا نرخ بهره را افزایش خواهد داد، بنابراین تمرکز بر روی اظهارات لاگارد خواهد بود

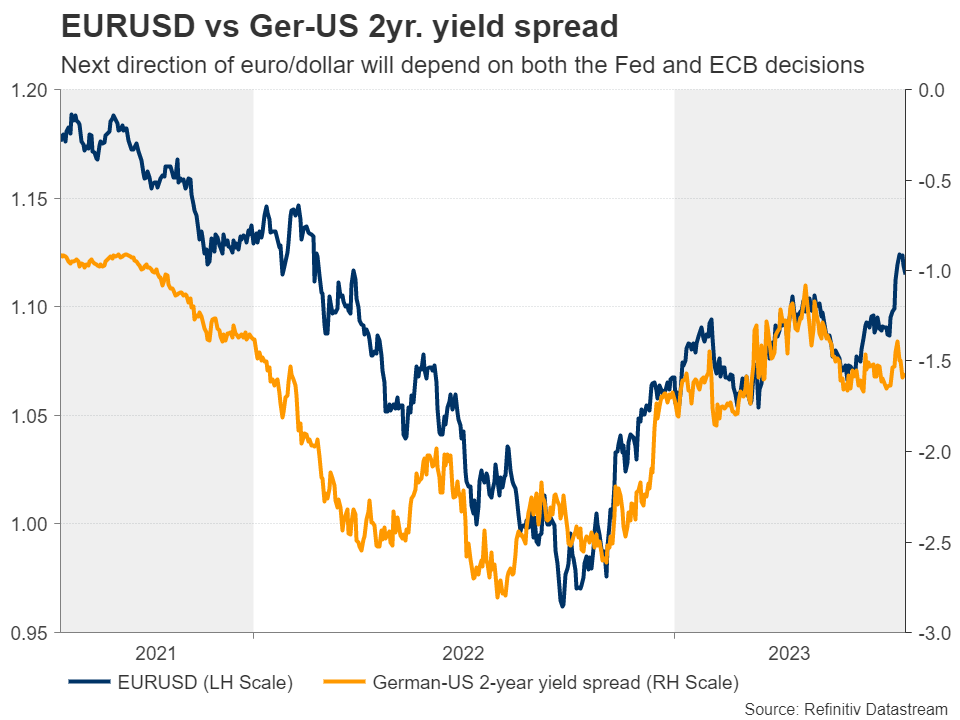

تا این هفته، بانک مرکزی اروپا بسیار هاوکیشتر از فدرال رزرو دیده میشد، انتظار میرفت امسال دو بار دیگر نرخ بهره را ۰.۲۵ درصد افزایش دهد و پس از آن اصلا کاهشی نداشته باشد. با توجه به این که چندین سیاستگذار بانک مرکزی اروپا استدلال میکنند که افزایش نرخ بهره در ماه سپتامبر هنوز قطعی نشده است، حالا شرایط تغییر کرده است. بله، هنوز دو افزایش ۰.۲۵ درصدی نرخ بهره تقریباً قیمتگذاری شده است، اما معاملهگران اکنون بر این باورند که نرخ بهره در منطقه یورو در سال آینده ۰.۲۵ درصد کمتر از سطح فعلی به پایان خواهد رسید. به عبارت دیگر، مشروط به دو افزایش نرخ بهره در سال جاری، بازار انتظار دارد سه کاهش نرخ بهره در سال ۲۰۲۴ انجام شود.

نمودار مقایسه جفت ارز یورو/دلار با اختلاف اسپرد بازده اوراق قرضه 2 ساله آلمان-آمریکا. مسیر بعدی جفت ارز یورو/دلار، هم به تصمیم فدرال رزرو و هم به تصمیم بانک مرکزی اروپا بستگی دارد

این قیمتگذاری ممکن است تحت تأثیر شاخصهای مدیران خرید (اولیه) که قرار است در روز دوشنبه منتشر شوند قرار گیرد، و اگرچه به نظر میرسد افزایش نرخ بهره در ماه جولای قطعی شده است، نشانههایی که نشان میدهند منطقه یورو در حال از دست دادن قدرت اقتصادی بیشتری است میتواند گمانهزنیهایی را در مورد لحنی ملایمتر در بیانیه همراه با تصمیم بانک مرکزی اروپا ایجاد کند. با این حال، سوال بزرگ ممکن است این باشد که آیا کریستین لاگارد، رئیس بانک مرکزی اروپا، نسبت به موضع خود عقبنشینی کرده است یا اینکه دوباره با موضعی هاوکیش ظاهر میشود، و رکود اقتصادی منطقه یورو را نادیده میگیرد و کنترل تورم را در اولویت قرار میدهد؟

اگر لاگارد پافشاری کند و تغییر موضع ندهد، یورو احتمالاً رشد میکند و اگر انتشار preliminary CPI آلمان در روز جمعه نشان دهد که تورم در آلمان چسبندهتر از آن چیزی است که قبلاً تصور میشد، احتمالاً رشد یورو در روز جمعه نیز ادامه پیدا خواهد کرد.

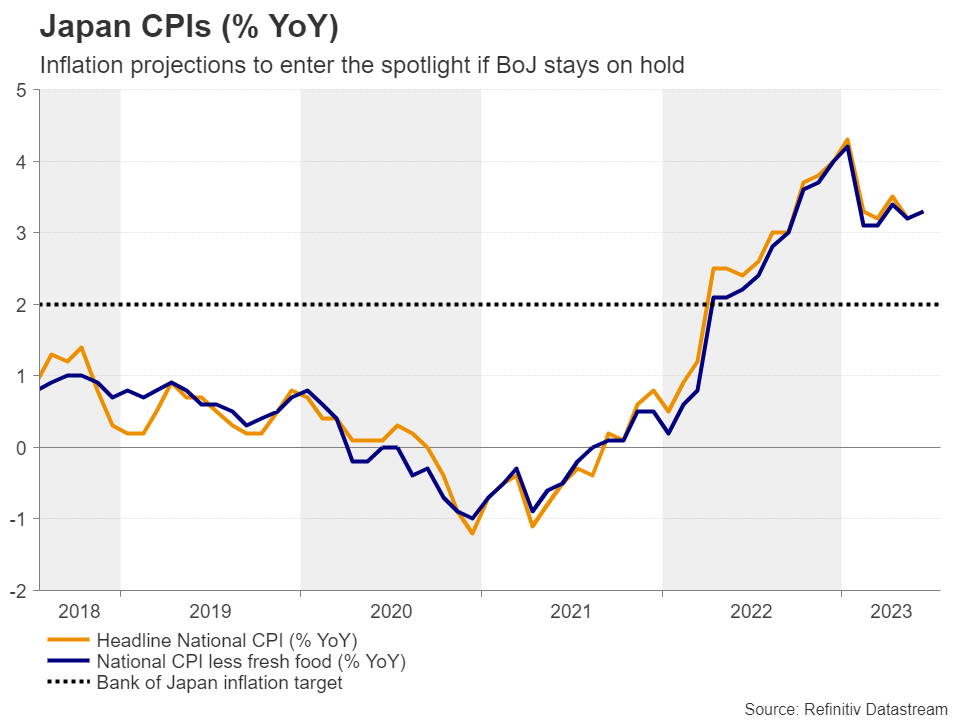

بانک مرکزی ژاپن در حالت تعلیق، چراکه اوئدا انتظارات برای تغییر را به عقب میاندازد

در روز جمعه نوبت به بانک مرکزی ژاپن میرسد. پس از آزمایش سطح روانی ۱۴۵.۰۰ (که مورد بحث مداخله توسط بانک مرکزی ژاپن نیز بوده است) جفت ارز دلار/ین با یک موج فروش مواجه شد و قبل از اینکه این جفت ارز دوباره رشد کند، این موج فروش تا حوالی سطح ۱۳۷.۲۵ ادامه پیدا کرد. این کاهش قیمت فقط بخاطر کاهش ارزش دلار نبود، بلکه ین نیز قویتر شده بود، زیرا فعالان بازار احتمالاً شروع به افزایش شرطبندیهای خود مبنی بر این موضوع کردهاند که بانک مرکزی ژاپن میتواند سیاست پولی خود را در جلسه هفته آینده تغییر دهد.

با این حال، اوایل این هفته، آقای اوئدا، رئیس بانک مرکزی ژاپن اظهارات خود را مبنی بر اینکه هنوز تا دستیابی به هدف تورم ۲ درصدی به طور پایدار و باثبات فاصله هست تکرار کرد، که نشان دهنده عزم او برای حفظ سیاست فوق العاده انبساطی بانک مرکزی ژاپن در حال حاضر است. در نتیجه معاملهگران شروع به کاهش شرطبندیهای خود در مورد تغییر قریبالوقوع در سیاست پولی کردهاند و این موضوع به جفت ارز دلار/ین اجازه رشد مجدد را داد. با این حال، حتی اگر بانک مرکزی ژاپن در این جلسه اقدامی برای تغییر سیاست خود نکند، فعالان بازار ممکن است بر روی پیشبینیهای جدید تورمی متمرکز شوند تا بتوانند طول مسافتی را که اوئدا به آن اشاره میکند تخمین بزنند.

شاخص سالانه قیمت مصرفکننده ژاپن. در صورت بانک مرکزی ژاپن اقدامی نکند، پیشبینیهای تورمی در کانون توجهات قرار میگیرند

اگر پیشبینیهای تورمی به طور قابل توجهی به سمت بالاتر اصلاح شوند، ین ممکن است رشد کند، حتی اگر در حال حاضر تغییری در سیاست پولی وجود نداشته باشد، زیرا احتمالاً در جلسه بعدی گمانهزنی برای یک مرحله عادیسازی را آغاز خواهند کرد. از طرف دیگر شرایط میتواند معکوس شود (ین تضعیف شود) اگر اوئدا و همکارانش تأکید بیشتری بر حفظ سیاست فعلی خود داشته باشند، زیرا محرک تورم عمدتاً ناشی از واردات گران است تا تقاضای داخلی.

انتشار شاخص قیمت مصرفکننده استرالیا، شاخص مدیران خرید انگلستان، و گزارش درآمدزایی شرکتهای فناوری

دادههای CPI استرالیا برای سه ماهه دوم روز چهارشنبه منتشر میشود. همین پنجشنبه، دادههای اشتغال برای ماه ژوئن بهتر از حد انتظارات بود و احتمال افزایش دوباره نرخ بهره در جلسه ماه آگوست بانک مرکزی استرالیا را افزایش داد. در حال حاضر، سرمایهگذاران به طور مساوی در مورد اینکه آیا بانک مرکزی باید نرخ بهره را افزایش بدهد یا خیر تقسیم شدهاند و انتشار شاخصهای مصرفکننده این پتانسیل را دارند که کفه ترازو را به یک سمت سنگینتر کنند.

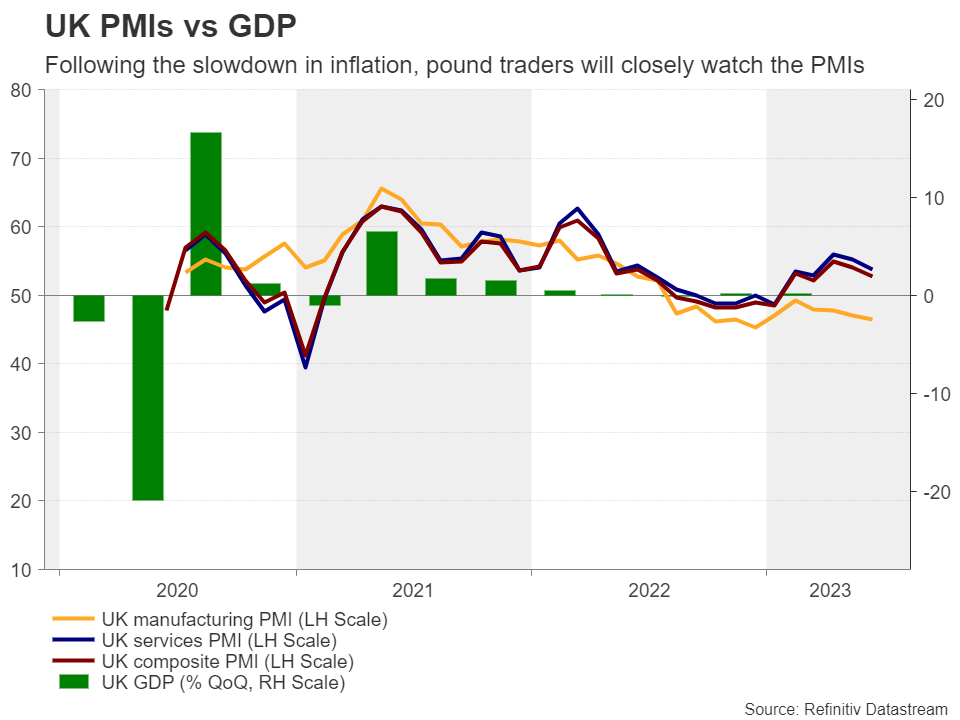

برای پوند، تقویم اقتصادی در روز دوشنبه با انتشار preliminary PMIs برای ماه جولای شروع میشود و به پایان میرسد. ارزش پول بریتانیا در این هفته به دلیل کاهش تورم بریتانیا در ماه جولای بیش از حد انتظارات، تضعیف شد و فعالان بازار را بر آن داشت تا شرطبندیهای خود بر روی یک افزایش دو برابری دیگر در ماه آگوست را کنار بگذارند و چند درصد از افزایش نرخ بهرهای که پیشبینی کرده بودند را حذف کنند. بنابراین، اگر نظرسنجیهای اقتصادی نشان دهند که قیمتها در ماه جولای با سرعت کمتری نسبت به ماه ژوئن افزایش یافتهاند، پوند میتواند بیشتر تضعیف شود زیرا معاملهگران روایت فوقالعاده هاوکیش بانک مرکزی انگلستان را دوباره بررسی میکنند.

نمودار مقایسه شاخصهای مدیران خرید بریتانیا با تولید ناخالص داخلی. بعد از کاهش تورم بریتانیا، حالا معاملهگران پوند دادههای PMIs را از نزدیک زیر نظر دارند

در نهایت، در زمینه گزارش درآمدزایی، گزارش غولهای فناوری آلفابت (گوگل)، مایکروسافت، متا و آمازون در هفته آینده منتشر خواهند شد.