طلا پرمعاملهترین فلز گرانبها است که روزانه تقریباً ۱۲۵ میلیارد دلار از انواع مشتقات آن (اوراق بهادار بر پایه طلا) در سراسر جهان معامله میشود. حجم این معاملات در ۱۰ سال گذشته بسیار شتاب گرفته است و به سرمایه گذاران خرد فرصت و ابزارهای بیشتری برای معامله طلا داده شدهاست.

طلا پرمعاملهترین فلز گرانبها است که روزانه تقریباً ۱۲۵ میلیارد دلار از انواع مشتقات آن (اوراق بهادار بر پایه طلا) در سراسر جهان معامله میشود. حجم این معاملات در ۱۰ سال گذشته بسیار شتاب گرفته است و به سرمایه گذاران خرد فرصت و ابزارهای بیشتری برای معامله طلا داده شدهاست.

مشتقات طلا از دهها سال قبل معامله میشد و معامله فیزیکی طلا از قرنها قبل در جریان بودهاست اما این رشد نسبتاً سریع در سالهای اخیر در معاملات اسپات یا نقد طلا – معاملاتی که بر اساس نرخ روز طلا صورت میگیرد و نه قیمتهای آتی آن – است که پای بسیاری از سفتهبازان جدید را به این بازار باز کردهاست.

معیار برای نرخ نقد طلا ، نرخ بین بانکی لندن است. این بازار دو بار در روز تسویه میشود. آنچه مبنای محاسبه نرخ قرار میگیرد، تسویه معاملات فیزیکی طلا است اما بیشتر معاملات طلا با استفاده از مشتقات صورت میگیرد. فرایند تسویه فیزیکی طلا از طریق رد و بدل کردن طلا با معادل دلاری آن صورت میگیرد در حالی که فرایند تسویه مالی صرفاً از طریق مبادله سود و زیان مربوطه صورت میپذیرد.

چرا سرمایه گذاران، موسسات مالی و بانکها به معامله طلا میپردازند

دلایل بسیاری برای علاقه سرمایه گذاران به معامله طلا وجود دارد. بسیاری معتقدند طلا مانند یک دارایی مستحکم است که میتوان از آن برای پوششی در مقابل انتظارات تورمی استفاده کرد یا میتوان طلا را مانند پوششی برای کاهش ارزش پول استفاده کرد. بیشتر معاملات طلا بر اساس پشتوانه طلای فیزیکی که در مخازن یا صندوقهای بزرگ جهان نگهداری میشود، صورت میگیرد. طلایی که از طریق کارگزاران فارکس خرید و فروش میشود، عملاً نوعی بازار فرابورس است و شما هرگز خود طلا را تحویل نخواهید گرفت یا تحویل نخواهید داد.

بزرگترین دارندگان فلزات گرانبها بانکهای مرکزی جهان هستند. این موسسات طلا را به عنوان یک دارایی مستحکم نگهداری میکنند. در کشورهای کمتر توسعه یافته طلا به عنوان سدی در برابر کاهش ارزش پول کاغذی آنها عمل میکند. طلا در بازار «فرابورس یا خارج از بورس (OTC)» مرتب معامله میشود و هر اونس آن به دلار آمریکا قیمتگذاری میشود.

✔️ دوره آموزشی مستر کلاس طلا: آموزش فاندامنتال طلا

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

تاریخچه تجارت طلا

زمانی طلای فیزیکی پشتوانه دلار آمریکا بود. در آن دوره بانکهای مرکزی در سراسر جهان نیاز داشتند که ارزهای خود را با طلا پشتیبانی کنند و این کار نیاز به مکانیزمی برای تجارت طلا داشت.

در آن زمان بانکها به تقلید از بازارهای آتی، عرضه محصولات را به شکل فرابورس امکانپذیر کردند که به تولیدکنندگان اجازه میداد تا بتوانند طلای خود را در یک زمان خاص در آینده بفروشند. در واقع بانکها یک مکانیزم پوشش ریسک (Hedging) برای مشتریان خود ایجاد کردند که مبتنی بر اعتباری بود که آنها به مشتریان تولیدکننده طلا میدادند. این فرایند مانند سیستم مارجین یا اعتباری (Margin System) است که امروزه در مبادلات فیوچرز (آتی) استفاده میشود. امروزه میتوان قیمت طلا را پیشبینی و نزد معتبرترین بروکر فارکس به راحتی معامله کرد. طلا مانند یک ارز معامله میشود و کارگزاران برای قراردادهای طلا با لوریجی که به معاملهگران ارائه میدهند به آنها «اعتبار یا مارجین (Margin)» میدهند. اگر بخواهید پوزیشن معاملاتی خود را حفظ کنید، کارگزار شما قیمت طلا را طبق تغییرات آتی در قیمت طلا تنظیم میکند و قیمت آن مطابق قیمتهای جهانی تغییر میکند، درست مانند آنچه در معاملات ارزها انجام میشود. (مارجین به سرمایه موجود در حساب گفته میشود، در بروکرهای فارکس تا ۱۰۰۰ برابر مارجین اولیه میتوان معامله کرد ولی مبلغی که در حسابهای معاملاتی قابل مشاهده است مارجین بدون لوریج است.)

نحوه معامله طلا

دسترسی معامله گران خرد به معاملات طلا طی دهه گذشته کاملاً گسترش یافتهاست. مفهوم «معامله آتی بدون نیاز به تحویل» معامله روی کالاهایی را که قبلاً به صورت فیزیکی باید تحویل داده میشد، برای بیشتر معامله گران خرد ساده کرده و در دسترس آنها قرار داده است. چرا که معامله« شمش طلا» یا «سکه طلا» نسبت به «طلای بدون نیاز به تحویل» میتواند بسیار دشوارتر باشد.

ریشه معاملات طلا را میتوان در معاملات فیزیکی طلا جستجو کرد که قرنها مرسوم بودهاست. آن معاملات در نهایت به شکلگیری بازارهای آتی منجر شد و به معامله گران اجازه داد از طریق مبادلات منظم و سازمان یافته به خرید و فروش بپردازند. این امر به ویژه برای تولیدکنندگان و تجار بسیار جذاب بود زیرا به آنها اجازه میداد دامنه قیمت خود را ببندند، به این معنا که روی خرید یا فروش طلا در زمان خاصی در آینده با قیمت خاصی توافق میشد و در این بین هر تغییری در قیمتها صورت میگرفت ریسک چندانی متوجه معاملهگران به علت بسته بودن دامنه قیمت، نمیبود و به این طریق ریسک خود را کاهش میدادند.

بیشتر طلای فیزیکی که در سطح جهانی معامله میشود به صورت شمش طلا است و در مخازن یا صندوقهای بانکی نگهداری میشود. همینطور به شکل سکههای طلا که بهطور مرتب در سراسر جهان خرید و فروش میشود. نقدشوندهترین قرارداد آتی طلا در بورس کالای شیکاگو معامله میشود. طلایی که به یک صندوق تحت نظارت بورس کالای شیکاگو تحویل داده میشود، باید ۹۹٫۹٪ خالص باشد. شمشهای طلا ارزیابی شده و خلوص آنها توسط نهادی که مجوز این کار را دارد، تأیید میشود.

معمولاً برای ذخیره طلا دو نوع صندوق متفاوت وجود دارد. نوع اول آن صندوق اختصاصی است که فقط شما یا افراد تعیین شده توسط شما به طلای موجود در آن دسترسی دارید. این نوع صندوق ممکن است در یک مرکز خصوصی یا در یک بانک خاص قرار داشته باشد.

نوع دوم صندوق تجاری است که ممکن است طلای شما را به صورت جداگانه نگهداری کند یا آن را به صورت مشترک یا به اصطلاح مختلط نگهداری کند. اگر قرار باشد طلای شما جداگانه نگه داشته شود، آن را در یک جای خاص قرار میدهند و قابل جایگزینی نخواهد بود. اما اگر شما صاحب یک صندوق مشترک یا مختلط طلا باشید آن وقت هر شمش طلایی که دارای وزن و خلوص مشخصی است، با شمش طلای مشابه برابر و قابل معاوضه خواهد بود. اگر قصد داشته باشید از طلای خود برای معاملات طلا استفاده کنید، آنگاه استفاده از یک صندوق مشترک یا مختلط بهتر است، زیرا هزینه نگهداری طلا در چنین صندوقی ارزانتر از یک صندوق اختصاصی خواهد بود.

امروزه معاملات ذخایر طلا بسیار پرطرفدار شدهاست و هزینه پایین آن یکی از مولفههای مهم معاملات شمشهای طلا محسوب میشود. برخی از سرمایه گذاران برای کسب سود با استفاده از نرخهای آینده، به معامله ذخایر طلا میپردازند. به عنوان مثال اگر بتوانید طلای فیزیکی خریداری کنید و آن را نگهداری کنید و قیمت فعلی آن به علاوه هزینه نگهداری آن کمتر از قیمت طلا در آینده باشد (یعنی کمتر از قیمت طلا در بازارهای فیوچرز یا بازار سلف)، آن وقت شما میتوانید در این شرایط آربیتراژ کنید. (آربیتراژ به معاملات سفتهبازی اطلاق میشود که از تفاوت قیمت بین دو مکان یا دو زمان برای کسب سود استفاده میکنند؛ به این صورت که از مکان ارزانتر خرید انجام میشود و در مکان گرانتر فروخته میشود.) البته باید هزینههای بروکر را در قیمت اولیه لحاظ کنید تا قیمت تمام شده به درستی محاسبه شود.

معامله طلا در بازار فیوچرز

فرایند معاملات آنلاین طلا از طریق بازار فیوچرز، نیاز به خرید حداقل یک مقدار خاص طلا بر اساس قراردادهای آتی موجود دارد. بهطور معمول هر قرارداد آتی طلا حاوی ۱۰۰ انس طلا است. ارزش کل هر قرارداد آتی برابر با ۱۰۰ اونس ضرب در قیمت طلا در هر اونس است. با فرض این که قیمت طلا نزدیک به ۱۲۵۰ دلار در هر اونس باشد، ارزش فرضی یک قرارداد آتی نزدیک به ۱۲۵۰۰۰ دلار میشود. قراردادهای آتی را میتوان با استفاده از اعتبار (قرارداد مارجین) خریداری کرد که به سرمایه گذاران اجازه میدهد از اهرم یا لوریج استفاده کنند و فقط بخش کوچکی از پول مورد نیاز برای خرید طلا را پرداخت کنند.

میزان مارجین در قراردادهای فیوچرز توسط بروکر محاسبه میشود. اکثر بروکرها میزان لوریج را بر اساس دستورالعملهای صادر شده توسط سازمانهای بورسی که تحت نظر آنها فعالیت میکنند، محاسبه میکنند. شرایط و الزامات مربوط به میزان لوریج ممکن است براساس شرایط بازار و نوسانات آن تغییر کند. بهطور کلی حداقل مارجین بر اساس درصدی از ارزش آن قرارداد است. تعیین سقف برای لوریج به این منظور در نظر گرفته میشود که از کارگزاریها در برابر زیانهای بزرگ که به موجب تغییرات بالقوه بزرگ در قیمتها رخ میدهد محافظت کند.

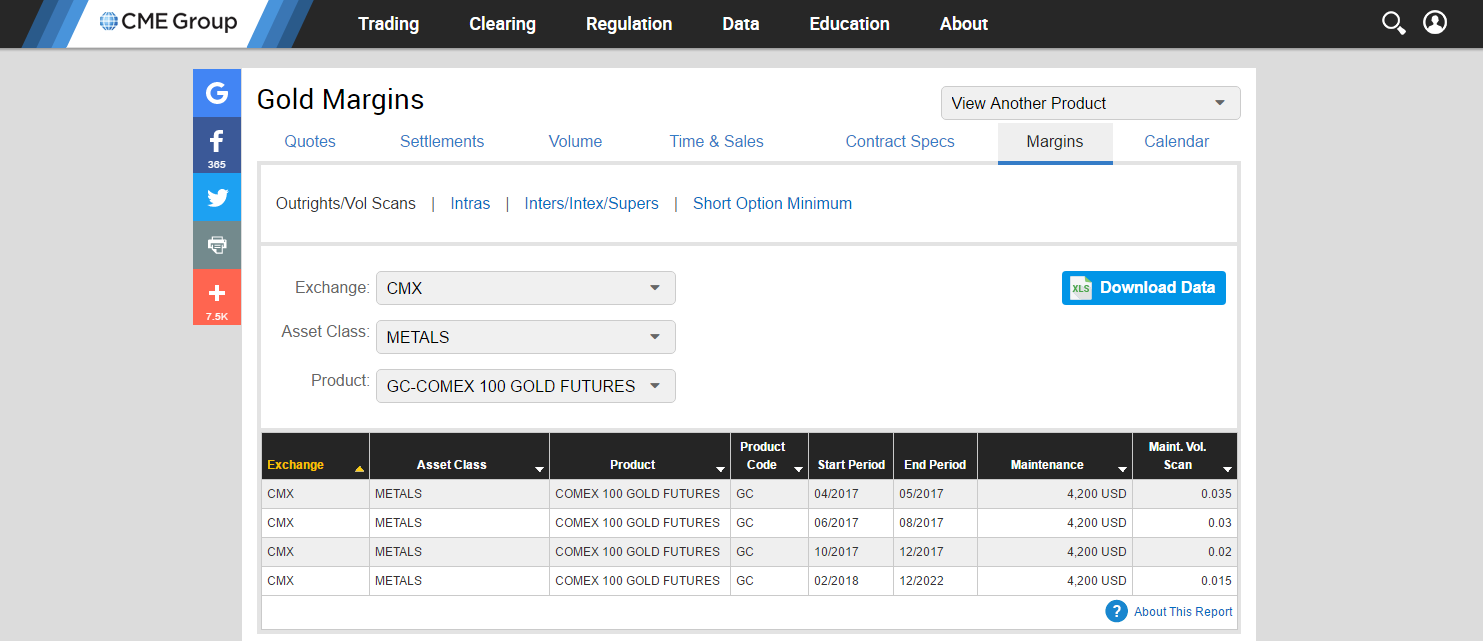

سازمانهای بورسی معمولاً میزان مارجین مورد قبول را در وب سایتهای خود درج میکنند. به عنوان مثال در بورس کالای شیکاگو میزان مارجین مورد نیاز برای معامله یک قرارداد طلا ۴۲۰۰ دلار است. کلیه اطلاعات مرتبط که شما برای معامله خود به آن نیاز دارید در وب سایت بورس ذکر شدهاست. اطلاعات مورد نیاز شامل نحوه تسویه حساب، مشخصات قرارداد و نیز اطلاعات مربوط به حجم و میزان بهره است. (حداقل مارجین در معاملات، بر مبنای لوریج تعیین میشود؛ هر چه لوریج بیشتر باشد نیاز به مارجین کمتری برای باز کردن معاملات داریم. به همین دلیل اگر برای مارجین، یک حداقل تعیین میشود به معنای تعیین یک سقف برای لوریج است؛ برای مثال در تصویر بالا که از بورس شیکاگو است با توجه به تعیین ۴۲۰۰ دلار به عنوان حداقل مارجین برای خرید یک قرارداد طلا در زمانی که هر اونس طلا ۱۲۵۰ دلار بوده است میتوان برآورد کرد که سقف لوریج ۳۰ است.)

بورسها، هم محدودیتهای مربوط به پوزیشن و هم روش تسویه حساب را تعیین میکند. اگر تسویه حساب بر اساس تحویل طلا باشد، در این صورت در تاریخ سررسید یا تسویه (چه کوتاه مدت باشد و چه بلندمدت) شما موظف به تحویل دادن یا تحویل گرفتن شمشهای طلا خواهید بود همانطور که در سایت بورس توضیح داده شدهاست. اگر بخواهید به معامله طلا از طریق بورس بپردازید، باید از نحوه و مراحل تسویه حساب آن آگاه باشید. معاملات آتی طلا کاملاً نقد است اما روشهای دیگری نیز وجود دارد که میتوانید با استفاده از آن در بازار طلا معامله کنید که در ادامه دربارهی آن بحث خواهیم کرد.

معامله اسپات طلا در بازار فارکس

یک ابزار جایگزین برای سرمایه گذارانی که مایل به سرمایهگذاری در طلا هستند استفاده از یک پلت فرم فرابورس (OTC) است. امروزه بازار فارکس اسپات به یکی از محبوبترین روشهای سرمایهگذاری برای معاملات طلا و نقره تبدیل شدهاست. در این بازار در واقع سرمایه گذاران به خرید یا فروش فیزیکی فلزات گرانبها نمیپردازند بلکه فقط از تغییرات قیمت آنها سود میبرند.

بازارهای فرابورس، چارچوبی را برای سرمایه گذاران خرد فراهم کردهاند که در خارج از بورس به معامله بپردازند. معاملات فرابورس طلا در میان بانکها مرسوم است، اما صندوقهای پوشش ریسک و صندوقهای بازنشستگی نیز در این زمینه فعال هستند. معاملات طلای فارکس به این منظور توسعه داده شدهاند که به تولیدکنندگان و مصرفکنندگان طلا و بانکهای مرکزی و بانکهای تجاری در تسهیل تجارت طلا کمک کنند.

طلا مانند ارز معامله میشود

طلا مانند ارز معامله میشود

از نظر بسیاری، طلا یک شبه ارز است. قیمت طلا به دلار آمریکا بیان میشود و تقریباً مانند یک جفت ارز معامله میشود.

معامله طلا در بازار فارکس را میتوان با تحلیل نمودار XAU/USD دنبال کرد. مانند سایر جفت ارزها هنگام خرید یا فروش طلا در یک سررسید خاص، فقط تفاوت نرخ بهره بین طلا و دلار آمریکا را پرداخت یا دریافت میکنید. منحنی نرخ بهره طلا را منحنی طلای آتی (gold forward curve) یا منحنی GOFO مینامند. این اختلاف نرخ بهره از ۲ روز، که به آن قیمت روز طلا یا قیمت اسپات گفته میشود، تا ۱۰ سال یا حتی بیشتر میشود.

قیمت طلا همزمان با تغییر احساسات سرمایه گذاران بر اثر انتظارات تورمی و همچنین قدرت دلار آمریکا نوسان میکند. مفهوم تورم این است که هرچه ارزش سبد کالا و خدمات مصرفی افزایش مییابد، از قدرت خرید مصرفکنندگان کاسته میشود. مهمترین اقلامی که نوسان قیمت زیادی دارند شامل مواد غذایی، فلزات و انرژی است که بهطور کلی در محاسبات «تورم خالص» توسط فدرال رزرو در نظر گرفته نمیشوند. مهمترین اقلامی که در تورم خالص محاسبه میشود شامل اجاره بها، قیمت مسکن و دستمزد کارگران است. سرمایه گذاران برای دفاع در برابر افزایش انتظارات تورمی باید دارایی مستحکمی را خریداری کنند که ارزش آن با نرخی بالاتر از نرخ تورم افزایش یابد. رایجترین دارایی مورد استفاده برای محافظت از سرمایه یک سرمایهگذار در برابر افزایش تورم طلا است.

مزایای معامله طلا از طریق فارکس

اگر طلا را از طریق بازار فارکس معامله میکنید، برخلاف بازار آتی که هر قرارداد آن حداقل مشخصی دارد، میتوانید هر مقدار خاصی که بخواهید طلا خریداری کنید. مثلاً اگر بخواهید طلا را از طریق بازار فارکس خریداری کنید میتوانید یک مبلغ مشخصی از آن را خریداری کنید در حالی اگر ۱۰۰ اونس طلا در بازار آتی بخرید هزینهی آن برای شما بسیار زیاد خواهد شد. بعضی از کارگزاران قراردادهایی با اندازه مشخص دارند، اما بهطور معمول گزینههای متنوعی را در اختیار شما قرار میدهند که بتوانید هزینههای خود را مدیریت کنید. کارگزاران فارکس به شما مارجین میدهند و در اغلب موارد سرمایه مورد نیاز برای شروع معاملات طلا در حداقل ممکن است. بسیاری از کارگزاران فارکس این امکان را میدهند که تنها با پرداخت ۱۰۰ دلار طلا معامله کنید. همچنین کارگزاران فارکس انبوهی از ابزارها را دارند که میتوانید برای شروع معاملات طلا از آنها استفاده کنید. این ابزارها شامل نمودارهای طلا است که کمک میکند جهت قیمتها در آینده را پیشبینی کنید. تحلیل تکنیکال بر روی نماد طلا در فارکس XAU/USD مانند تحلیل تکنیکال سایر جفت ارزهاست. علاوه بر این بیشتر کارگزاران تقویمهای مالی و پلتفرمهایی بر روی موبایل ارائه میدهند که به شما امکان میدهد در هر جایی معامله کنید.

استفاده از صندوقهای ETF برای معامله طلا

استفاده از صندوقهای ETF برای معامله طلا

با صندوقهای «قابل معامله در بورس» که به اختصار ETF نامیده میشوند هم، میتوان به معامله طلا پرداخت. صندوق طلای قابل معامله در بورس با نام SPRD (GLD)به دلیل نقدشوندگی بالا انتخاب خوبی است. صندوقهای مبتنی بر طلا مانند سهام معامله میشوند و به سرمایه گذاران خرد که میخواهند در طلا سفته بازی کنند امکان سرمایهگذاری آسان میدهد. ایجاد صندوقهای قابل معامله مبتنی بر طلا نقدشوندگی طلا را افزایش داده و حجم طلای معامله شده را در سراسر جهان افزایش دادهاست. بورس اوراق بهادار آمریکا بورس اصلی معاملات صندوقهای قابل معامله مبتنی بر طلا است.

صندوقهای مبتنی بر طلا میتوانند داراییهایی داشته باشد که شامل قراردادهای آتی طلا یا طلای فیزیکی است. اما هنگام انتخاب صندوقهای خاص مراقب باشید، زیرا ممکن است این صندوقها مربوط به شرکتهای استخراج طلا باشند که در این صورت سود و زیان شما بیشتر به ارزش شرکتهای استخراج معدن بستگی دارد تا مستقیماً به ارزش طلا.

سخن پایانی

طلا پرمعاملهترین فلز گرانبها است و در طی ۱۰ سال گذشته معامله طلا محبوبیت بیشتری پیدا کرده و بیشتر در دسترس قرار گرفتهاست. در حالی که برخی از سرمایه گذاران علاقهمند به خرید طلای فیزیکی و نگهداری آن هستند، سایر سرمایه گذاران بیشتر علاقهمند به نوسانگیری از قیمت طلا از طریق معاملات آتی، فارکس یا بازار سهام هستند.

در گذشته قراردادهای آتی طلا و معاملات فرابورس به عنوان سازوکاری برای تولیدکنندگان طلا برای پوشش ریسک ایجاد شدند. بانکهای مرکزی و همچنین بانکهای تجاری بزرگترین دارندگان طلای فیزیکی بودند و همکاران طبیعی تولیدکنندگان طلا محسوب میشدند.

قراردادهای آتی هم بطور فیزیکی و هم بطور مالی تسویه میشوند. اگر یک قرارداد آتی قابل تحویل فیزیکی را معامله کنید، باید آن حجم از طلایی که در قرارداد آتی مشخص شده را پس از سررسید قرارداد تحویل دهید یا تحویل بگیرید.

در قراردادهای آتی شما باید مبلغی را به عنوان مارجین پرداخت کنید (مبلغی از مانده حساب شما مسدود شود)، این مبلغ توسط کارگزار شما تعیین میشود که مطابق دستورالعملهای سازمان بورسی که تحت نظر آن فعالیت میکند، حداقل آن مشخص شدهاست. کارگزاران میتوانند مارجین بیشتری نسبت به حداقل تعیین شده توسط بورس دریافت کنند اما کمتر از آن نمیتوانند.

علاوه بر معاملات آتی، اکنون صندوقهای قابل معامله در بورس وجود دارند که سرمایه گذاران خرد میتوانند از آنها برای معامله طلا استفاده کنند. بسیاری از این صندوقها شمش طلا یا سکههای طلا را نگهداری میکنند و قیمت این صندوقها نشان دهنده ارزش ذخایر طلای آنهاست. معامله صندوقهای ETF مانند معاملات سهام است، اما در هنگام بسته بودن بازار بورس نقدشوندگی آنها محدود است.

نکته آخر اینکه طلا را میتوانید در بازار فارکس هم معامله کنید. کارگزاران فارکس مارجین نسبتاً خوبی ارائه میدهند و به شما این امکان را میدهند که هر مقدار مشخصی که مایل هستید طلا معامله کنید. بهطور کلی کارگزاران فارکس، طلا را در قالب محصولی ارائه میدهند که بر اساس نرخ بین بانکی لندن معامله شده و از نظر فیزیکی قابل تحویل نیست.

طلا مانند ارز معامله میشود

طلا مانند ارز معامله میشود استفاده از صندوقهای ETF برای معامله طلا

استفاده از صندوقهای ETF برای معامله طلا

بسیار عالی,ممنونم

متشکرم