فهرست مطالب

نمایش

طلا یکی از ارزشمندترین کامودیتیهای جهان است و به علت کاربردی که در ارز و جواهرات در طول تاریخ داشته است، همواره به عنوان یک دارایی امن مورد توجه بوده است.

در این مقاله درمییابید که طلا برای چه چیزی استفاده میشود، تاریخچه بازارها و نحوه عملکرد آنها چگونه است، چه چیزی بر قیمت طلا تاثیر میگذارد و انواع روشهای معامله اونس طلا چگونه است؟

✔️ بیشتر بخوانید: کامودیتی چیست؟

طلا چیست و چه کاربردی دارد؟

طلا به دلیل رنگ جذاب، قابلیت شکلپذیری و کمیاب بودن آن یک فلز ارزشمند به حساب میآید و در طول تاریخ مورد توجه بوده است. طلا در صنایعی از جمله: وسایل الکترونیکی و کامپیوتری کاربرد دارد ولی محبوبیت همیشگی آن در ساخت جواهرات و زیورالات میباشد. طلا به دلیل تمایل به حفظ یا افزایش ارزش خود در دورههای متلاطم بازار، همیشه به عنوان ابزار پولی و همچنین به عنوان دارایی امن مورد استفاده قرار گرفته است. هر اونس طلا معادل ۳۱٫۱۰۳۴۷۶۸ گرم است که بطور گسترده، طلا بر اساس هر اونس معامله میشود.

تاریخچه طلا و استفاده از آن به عنوان دارایی

برای هزاران سال، انسانها ارزش بالایی برای طلا قائل شدهاند. طلا نمایانگر واحد پولی بسیاری از تمدنهای مشهور جهان مانند امپراطوری مصر باستان و روم بوده است. در دوران اخیر نیز (از اواخر قرن ۱۹ تا شروع جنگ جهانی اول) ارزش ارزها با مقدار مشخصی طلا برابری داشته است.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

پس از پایان جنگ جهانی دوم، اغلب اقتصادهای بزرگ دنیا در یک سیستم مالی مبتنی بر قیمت طلای عمل میکردند که به دلار امریکا گره خورده بود. این موضوع در سال ۱۹۷۱ زمانی پایان پذیرفت که ایالات متحده تصمیم بر توقف تراز دلار با کامودیتیها کرد.

در حالی که این فلز ارزشمند دیگر به عنوان یک ارز رسمی شناخته نمیشود، ولی قیمت آن همچنان تاثیر بالایی در بازارهای مالی و اقتصادهای جهانی دارد.

✔️ دوره آموزشی مستر کلاس طلا: آموزش فاندامنتال طلا

چه چیزی بر قیمت اونس طلا تاثیر میگذارد؟

عوامل تاثیر گذار بر قیمت طلا عبارتند از: ثبات، عرضه و تقاضا، تصمیمات بانکهای مرکزی و حجم معاملات از طریق ETFها

ثبات

طلا به عنوانِ ابزارِ مالیِ زیر بناییِ ارزهای جهان یک دارایی نسبتا مطمئن درنظر گرفته میشود. قیمت طلا در مواقع ناپایدار افزایش مییابد زیرا دولتها و سرمایهگذاران به عنوان یک محافظ در برابر عدم اطمینان به آن متوسل می شوند. بالعکس، قیمت طلا معمولاً در مواقع پایدار کاهش مییابد، زیرا راههای سرمایهگذاری پرریسک و بالقوه با سودآوری بیشتر، عملی میشوند.

تورم و بازده واقعی

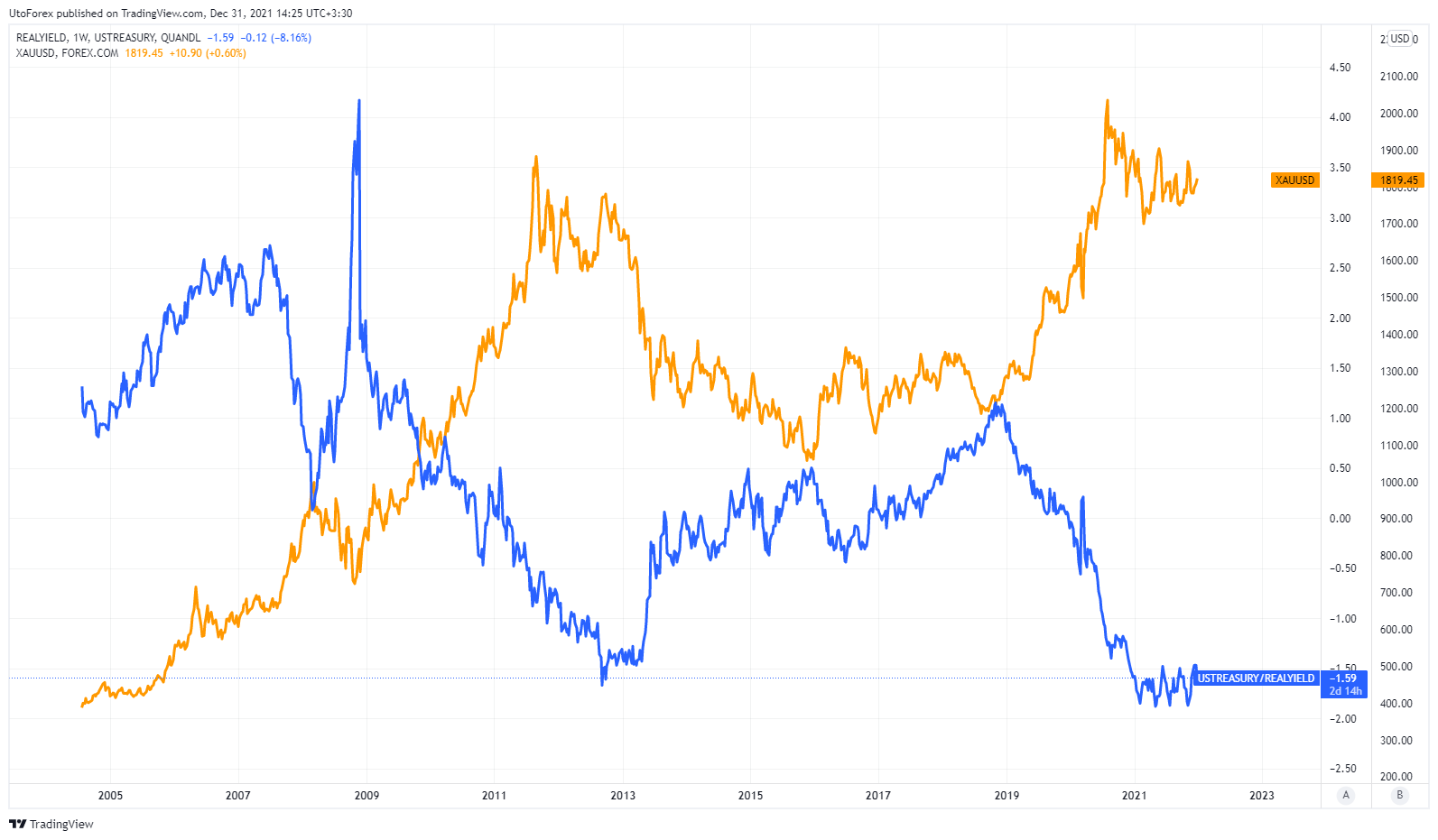

طلا همبستگی بسیار بالایی با بازده واقعی در اقتصاد دارد. بازده واقعی از بازده اسمی فعلی منهای نرخ تورم فعلی بدست میآید (به عنوان مثال، CPI). هنگامی که بازده واقعی کاهش مییابد، سرمایهگذاران به دنبال سایر طبقات دارایی برای سرمایهگذاری میگردند. طلا به طور معمول زمانی که بازدهی واقعی پایین است و تهدید تورم برای از بین رفتن سرمایه وجود دارد، دارایی منتخب برای سرمایهگذاران بوده است.

همبستگی منفی قیمت طلا و بازده واقعی آمریکا

افزایش نرخ تورم که بازده واقعی سرمایهگذاریها را کاهش میدهد، محرک اصلی سرمایهگذاری بر روی طلا و نقره است.

عرضه و تقاضا

طلا همچنین یک فلز بسیار ارزشمند در فرآیندهای صنعتی و تولیدی است. به عنوان مثال، یکی از موارد استفاده در هدایت بارهای الکتریکی کوچک در گوشیهای هوشمند، رایانههای شخصی و تجهیزات پزشکی است.

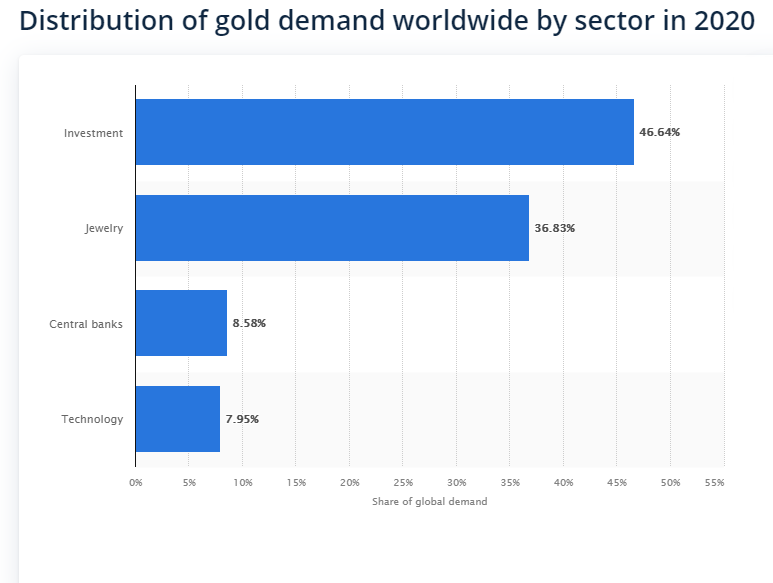

در سال ۲۰۲۰، میزان طلای مورد استفاده در فناوری تقریباً ۸ درصد از کل تقاضای جهانی طلا را تشکیل میداد. جواهرات ۳۷ درصد و سرمایهگذاریها تقریباً ۴۷ درصد از کل تقاضای طلا را تشکیل میدادند.

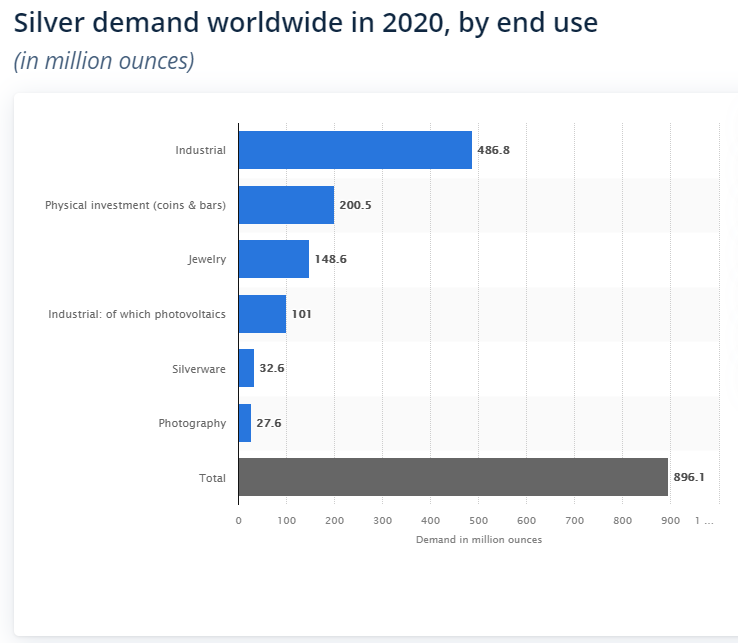

علاوه بر طلا، نقره نیز یک فلز صنعتی و سرمایهگذاری بسیار محبوب است.

محصولات با فناوری پیشرفته، مانند رایانههای شخصی، تبلتها و تلفنها، حدود ۲۰ میلیارد دلار طلا و نقره استفاده میکنند که مقدار نقره تقریباً ۲۵ برابر بیشتر از مقدار طلا است.

تنها حدود ۱۵ درصد از فلزات گرانبها مورد استفاده در این فناوریها ترمیم و بازیافت میشوند، به این معنی که اگر شاهد پیشرفت عظیمی در روند بازیافت فلزات گرانبها نباشیم، مقدار کل طلا و نقره موجود از بین میروند.

در حالی که کاربردهای صنعتی محرک اصلی تقاضا برای نقره است، این فلز همچنین برای سرمایهگذاری (حدود ۲۰۰ میلیون اونس در سال ۲۰۲۰)، جواهرات (حدود ۱۵۰ میلیون اونس در سال ۲۰۲۰)، پنلهای خورشیدی (کمی بیش از ۱۰۰ میلیون اونس) و عکاسی استفاده میشود(۲۷ میلیون اونس).

تقاضای طلا به تفکیک بخشهای مختلف در سال ۲۰۲۰

این بدان معناست که افزایش تولید اقتصادی و رونق تولید صنعتی منجر به حمایت از قیمت طلا و نقره میشود.

بانکهای مرکزی

بسیاری از ذخایر طلای جهان توسط بانکهای مرکزی در کشورهای پیشرفته مانند اروپا و آمریکا شمالی کنترل میشوند. در نتیجه این بانکها دارای قدرت زیادی در قیمتگذاری طلا هستند. اگر این بانکها مقدار طلای خود را به طور ناگهانی (حتی به مقدار کم) افزایش و یا کاهش دهند، میتواند تاثیر زیادی بر ارزش طلا داشته باشد. بنابراین بانکهای مرکزی خود را به یک تعهد مشترک (هرچند غیر رسمی) برای جلوگیری از فروش گسترده که میتواند بازارهای جهانی را بیثبات کند، متعهد میدانند.

✔️ بیشتر بخوانید: بانک مرکزی چگونه بر بازار فارکس تاثیر میگذارد؟

صندوقهای ETF

علیرغم اینکه انتظار میرود صندوقهای قابل معامله (ETF) بیشتر از آنکه بر ارزش طلا تاثیر بگذارند، قیمت آن را منعکس میکنند، خیلی از EFT های بزرگ مقدار مشخصی طلای فیزیکی در اختیار دارند. در نتیجه ورودی و خروجیهای حاصل از چنین EFT هایی میتواند با تغییر در عرضه و تقاضای فیزیکی طلا در بازار، قیمت آن را تحت تاثیر قرار دهد.

چگونه طلا بر قیمت ارزها تاثیر میگذارد ؟

وقتی صحبت از رابطه طلا با ارزها میشود، همبستگی آن با دلار آمریکا نکته اصلی صحبت است زیرا دلار امریکا همواره معیار قیمتگذاری طلاست. هنگامی که ارزش دلار امریکا بالا برود، قیمت خرید طلا برای سایر کشورها گرانتر میشود. این موضوع در نهایت باعث کاهش تقاضا میشود و به همین دلیل است که به طور کلی رابطه معکوسی بین دلار امریکا و قیمت طلا وجود دارد.

علاوه بر این موضوع، هنگامی که دلار آمریکا شروع به از دست دادن ارزش خود میکند، سرمایهگذاران طلا را به عنوان یک سرمایهگذاری امن درنظر میگیرند که این موضوع به افزایش قیمت طلا کمک میکند.

نمودار زیر نشان دهنده رابطه معکوس بین شاخص دلار آمریکا و طلا است.

قیمت طلا در برابر شاخص دلار آمریکا

علاوه بر این، ارزش طلا با ارزش واردات و صادرات یک کشور مرتبط است. کشورهایی که طلا صادر میکنند یا به ذخایر طلا دسترسی دارند، با افزایش قیمت طلا، به دلیل افزایش ارزش کل صادرات کشور، شاهد تقویت ارزهای خود خواهند بود.

چگونه میتوان اونس طلا را معامله کرد؟

چندین روش برای معامله طلا وجود دارد. میتوان آن را به عنوان یک دارایی فیزیکی خریداری کرد، یا با استفاده از معاملات آتی و آپشن در بازار کالاها معامله کرد و یا از طریق صندوق قابل معامله در بورس یا ETF معامله کرد.

✔️ بیشتر بخوانید: آشنایی با انواع بازار معامله طلا: بازار آتی، بازار فارکس، صندوق طلا و معامله فیزیکی

دلایل معامله طلا

معاملهگران به دلایل زیر طلا را معامله میکنند:

- یک سرمایه امن در مواقع تلاطم اقتصادی است، در واقع طلا ارزش خود را حفظ میکند و در طول زمان بهای آن افزایش مییابد.

- سرمایهگذاری در مواقعی که دلار آمریکا ضعیف میشود و محافظت در برابر تورم.

- برای ایجاد پورتفو متنوعی از کامودیتیها، سهام، اوراق قرضه و غیره.

مهمترین نکات مربوط به معامله اونس طلا

تعداد کمی از بازارهای دنیا، جذابیت و جاذبه تاریخی بازار طلا را دارند. در حالی که امروزه معاملهگران گزینههای متعددی برای معامله دارند، از جمله ارزهای مختلف یا انواع داراییها یا مکانهای مختلف، طلا از دیرباز به عنوان ابزاری جهت ذخیره ارزش بوده است که تقریباً از زمانی که انسانها با یکدیگر معامله میکردهاند، علاقه سفتهبازان را برانگیخته است. در این مقاله، با بررسی استراتژیها، نکات و تاکتیکهای معامله طلا، کمی در این موضوع دقیقتر میشویم.

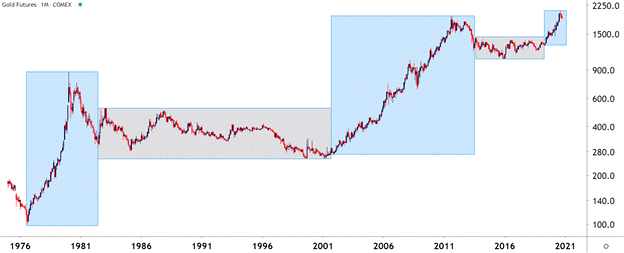

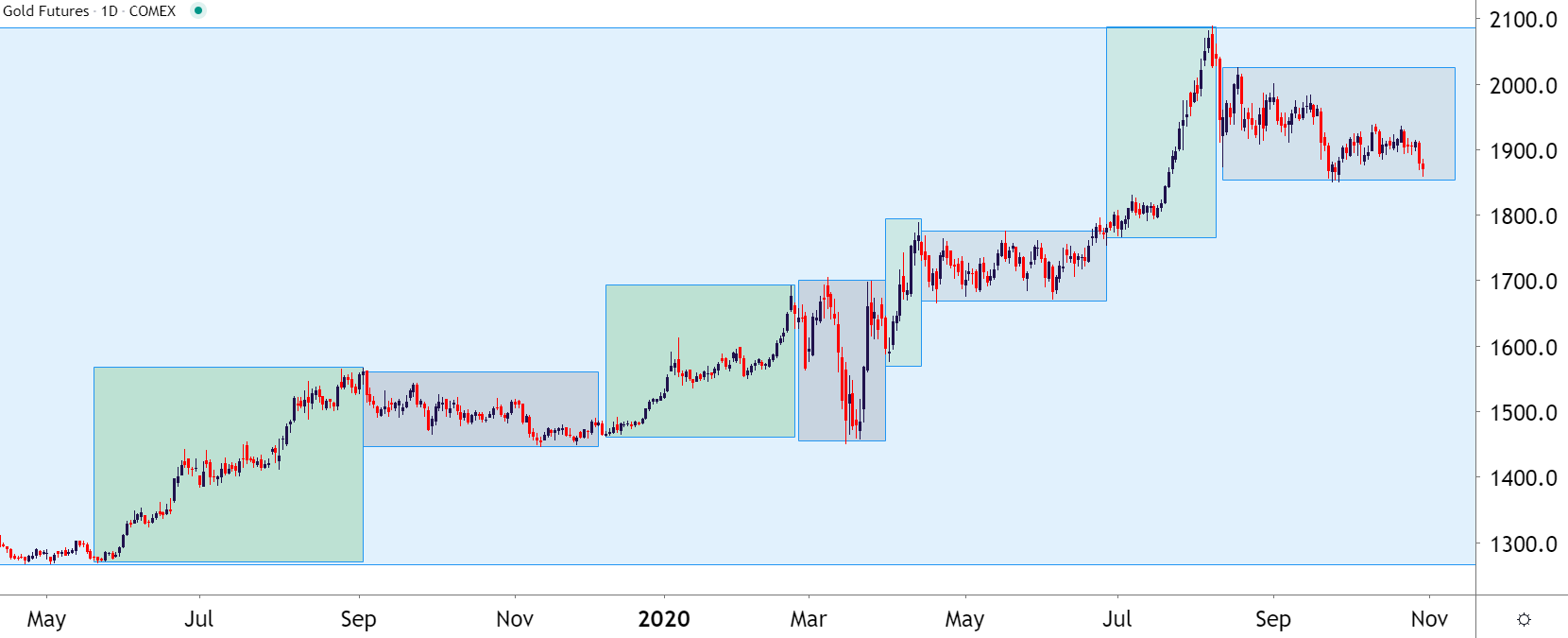

احتمالاً یکی از جنبههای بارز طلا، به ویژه در درازمدت، رفتار چرخهای آن است که بهطور معمول برای این فلز ایجاد میشود و این پدیده جدیدی نیست. از آنجا که بازارها خود رفتار چرخهای (ادواری) دارند (چرخه رونق و رکود)، طلا معمولا مشابه یکی از بازارها حرکت میکند، اگرچه ممکن است در همان لحظه، زمانبندی رفتار طلا با بازارهای دیگر متفاوت باشد. با نگاهی به قیمت طلا در ۴۵ سال گذشته، این امر کمی واضحتر میشود. در نمودار زیر، روندها و محدودههای رنج با کادرهای آبی و خاکستری مشخص شدهاند و این ما را به نکته شماره یک میرساند:

نکته شماره ۱ معامله طلا : با شرایط فعلی سازگار شوید

نکته مهم در اینجا اهمیت تطبیق با شرایط بازار است: زیرا اگر یک معاملهگر روند با رویکرد معمول خود اقدام به معامله طلا کند درحالی که بازارهای طلا در محدوده رنج قرار دارند، به احتمال زیاد نتایج نامطلوبی را مشاهده میکند. اگر بازارهای طلا بعد از یک جهش به وضعیت میانگین بازگردند و وارد محدوده رنج شده باشند، معاملهگر به احتمال زیاد باید با رویکردی مبتنی بر معامله در محدوده رنج اقدام به معامله کند. اما، هنگامی که بازارهای طلا روند رو به رشدی را تجربه میکنند، مانند نمونه در سالهای ۲۰۰۱ تا ۲۰۱۱ یا ۱۹۷۶ تا ۱۹۸۰، معاملهگران باید از استراتژیهای مبتنی بر روند برای انطباق با شرایط استفاده کنند.

نمودار ماهانه فیوچرز طلا

نکته شماره ۲ معامله طلا : دلار آمریکا را زیر نظر داشته باشید

دلار آمریکا در تعدادی از بازارها معامله میشود، اما در بزرگترین مبادلات، طلا در برابر دلار آمریکا معامله میشود. در حقیقت، یک معادله رایج در بسترهای CFD برای قیمت طلا نماد “XAUUSD” میباشد. نماد شیمیایی طلا در جدول تناوبی عناصر “AU” است و در مقابل آن دلار آمریکا است که نشان میدهد چگونه طلا بر حسب دلار آمریکا قیمتگذاری میشود.

✔️ بیشتر بخوانید: همه چیز در مورد شاخص دلار آمریکا

این بدان معناست که، اگر همه عوامل برابر باشند و طلا هیچ حرکتی نکرده باشد اما ارزش دلار افزایش یافته باشد، قیمت طلا میتواند کاهش یابد. زیرا در تابع بالا، اگر مقدار مخرج یا USD ارزش خود را افزایش دهد در نتیجه ارزش کسر XAU/USD به طور کلی کاهش مییابد.

بنابراین، طلا رابطهای معکوس با دلار آمریکا نشان میدهد. این موضوع برای همه زمانها صادق نیست، سناریوهایی وجود دارد که نشان میدهد ارزش طلا و دلار باهم افزایش مییابد، اگرچه از نظر تاریخی تا حدی نادر هستند.

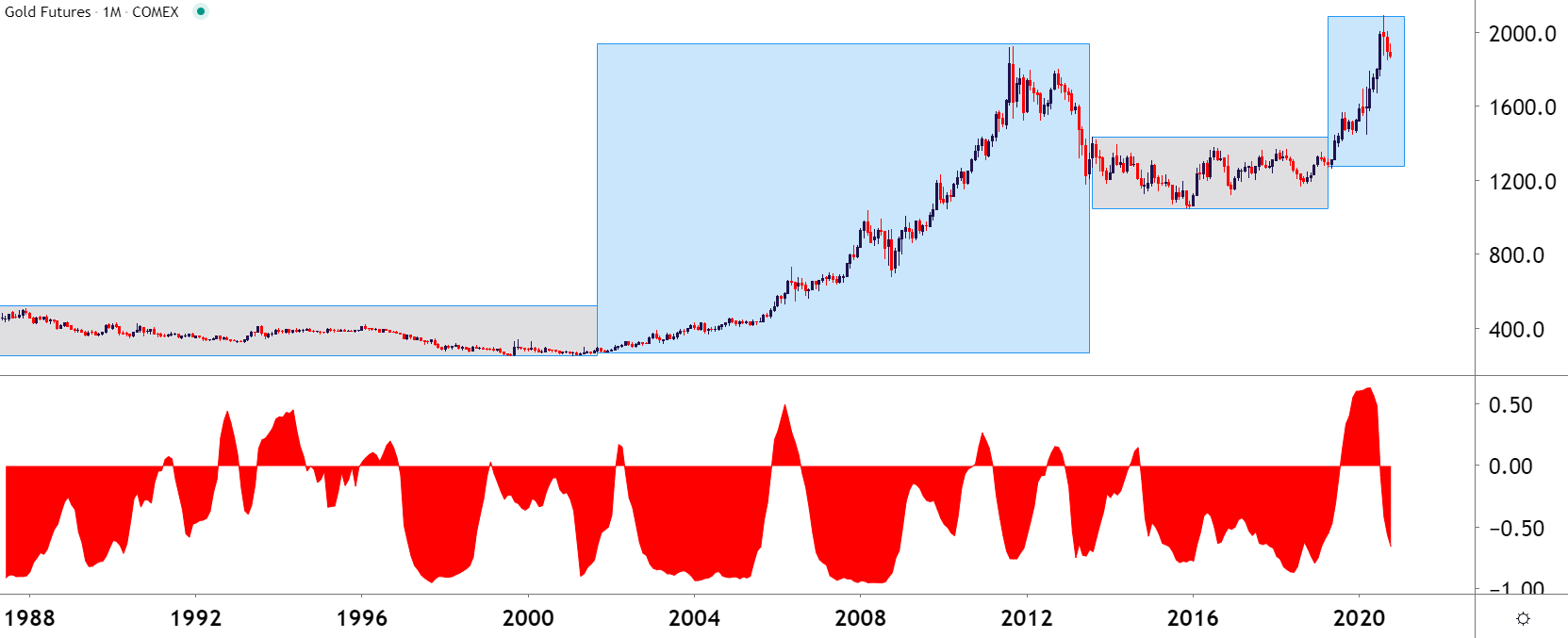

در نمودار زیر، این همبستگی در قسمت پایین تصویر مشخص شده است. مقادیر بالای خط صفر نشاندهنده همبستگی مثبت است که باز هم تا حدودی نادر است اما بی سابقه نیست. مقادیر زیر صفر همبستگی معکوس را نشان میدهد، همچنین مقدار ۱- یک رابطه معکوس کامل را نشان میدهد.

این موضوع را نیز باید در نظر داشت که از آنجا که بازده واقعی اوراق قرضه دولتی آمریکا نسبت مستقیم با قدرت دلار آمریکا دارد، طلا با بازده اوراق آمریکا رابطه معکوس بسیار قدرتمندی دارد بنابراین با پیگیری جریانات نقدی به سمت اوراق و بازده اوراق نیز میتوان روند طلا را پیشبینی کرد.

نمودار قیمت ماهانه طلا: رابطه معکوس با دلار آمریکا

نکته ۳ معامله طلا: تایم فریم خود را بشناسید

در نمودارهای بالا ما با استفاده از تایم فریم ماهانه تصویر بزرگتری از قیمت طلا را مشاهده میکنیم. اما این شرایط و تغییرات بازار نیز میتواند در کوتاه مدت اتفاق بیفتد و برای معاملهگران مهم است که نوعی چارچوب منسجم برای تجزیه و تحلیل خود داشته باشند تا بتوانند استراتژیهای خود را به نحو مطلوب اجرا نمایند.

معاملهگران باید بازارها را از چندین تایم فریم تحلیل کنند. نمودار جامع ماهیانه فوق میتواند برای دیدن تصویر بزرگتر مفید باشد، اما برای انجام ستاپ معاملاتی و اجرای استراتژیها، نیاز است معاملهگران به بازههای زمانی کوتاهتری نگاه کنند.

در نمودار بالا، کادر آبی در سمت راست نمودار، روندی را نشان میدهد که در حال حاضر کمی بیش از دو سال است که ادامه دارد. اما با نگاهی به نمودار روزانه کوتاهمدت زیر که جزيیات سرمایهگذاری دو ساله روی طلا را دقیقتر نشان میدهد درمییابیم که قیمت طلا در تمام مدت روند رو به رشدی نداشته است. در حقیقت، همان رابطه روند و محدوده رنج در درون این روند طولانیمدت نیز ظاهر شده است.

این امر برای معاملهگران هنگام تنظیم استراتژی مهم است زیرا برای کسانی که به دنبال معامله روند هستند، منتظر ماندن برای اینکه نمودار ماهانه نقطه ورود مناسب را نشان دهد ممکن است خیلی دیر باشد. در نمودار زیر، همان کادر آبی گسترش یافته است تا بتوانیم نگاهی دقیقتر به روند داشته باشیم. اما این بار، ما کادرهای سبز را در روندهای کوتاهمدت و کادرهای خاکستری را در محدوده رنج یا اصلاحی اضافه کردهایم.

نمودار روزانه قیمت طلا

استراتژی های معامله اونس طلا

شاید مهمتر از استراتژی خاصی که برای تجزیه و تحلیل یا پیدا کردن ستاپ معامله طلا استفاده میشود، تناسب آن با شرایط خاص بازار است. به عنوان مثال، اگر به تصویر بالا نگاه کنیم و روی جعبههای سبز تمرکز کنیم، هنگامی که روند کوتاهمدت در جهت روند طولانی مدت حرکت میکند، معاملهگران میخواهند از ضربالمثل قدیمی خرید در کف قیمت و فروش در سقف قیمت استفاده کنند. با این حال، در بخشهای خاکستری، وقتی قیمتها در محدوده رنج نوسان میکنند، معاملهگران میخواهند به طور مشابه قیمت پایین را خریداری کرده و بالا بفروشند، اما آنها میخواهند این کار را به شیوهای متفاوت انجام دهند: بستن کل پوزیشن خرید در “سقف” و سپس جستجو برای پوزیشن فروش در جهت مخالف در محدوده رنج.

به طور کلی این بدان معناست که هیچ معاملهگری همیشه “تحلیل درست” نخواهد داشت زیرا شرایط، مشابه روندها، تغییر خواهند کرد و قبل از اتفاق افتادن هر حرکتی در واقعیت غیرممکن است به آن پی ببریم. اینجاست که مواردی مانند مدیریت معامله و مدیریت ریسک مطرح میشود و در معاملاتی که قیمت مطابق انتظارات ما پیش نمیرود یا ناگهان پارامترهایی ایجاد میشود که بر قیمت طلا تاثیر مخالف با معامله ما میگذارد، به کاهش ضرر کمک میکند.

ساده سازی رفتار بازار با تعیین “شرایط”

اگر در مورد هر بازاری فکر کنید، فقط چند مورد وجود دارد که ممکن است قیمتها طبق آن رفتار کنند: روند داشتن یا نداشتن: یا قیمتها بنا به دلایلی در یک روند در حال حرکت هستند، یا اصلاً روند ندارند: و یا در حالتی بین محدوده رینج یا اصلاح و شکست روندها هستند که از نظر تکنیکالی خود یکی از شرایط بازار به حساب میآید. بنابراین، به منظور سادهسازی این مطالب، تحلیلگران میتوانند شرایط بازار را به سه نوع خاص تقسیم کنند:

- روند: بیانگر یک حرکت جهتدار است و اغلب دلیل بنیادی برای آن وجود دارد زیرا معاملهگران در حال خرید و فروش در سقفهای بالاتر و کفهای بالاتر (یا فروش در سقفها و کفهای پایینتر) هستند.

- محدوده رنج یا خنثی: بدون محرکهای قیمتی، قیمتها اغلب هیچ روندی را نشان نمیدهند، که میتواند راه را برای استراتژیهای محدوده رنج باز کند.

- شکستها (بریک اوت): شکست زمانی اتفاق میافتد که اطلاعات و اخبار جدید بر قیمتها تاثیر میگذارند، که میتواند باعث شکست حرکت از محدوده رنج به سمت یک روند جدید شود. این روند جدید ممکن است برای مدتی دوام داشته باشد یا صرفاً قیمت را به محدوده جدیدی سوق دهد.

استراتژی معامله بر اساس نسبت طلا به نقره (Gold Silver Ratio)

اگر شما یک سرمایهگذار شمش فلزات گرانبها باشید و یا یک معاملهگر فعال باشید، میتوانید از نسبت طلا به نقره استفاده کرده و آن را در استراتژی معاملاتی خود بگنجانید. در این مقاله توضیح خواهیم داد که نسبت طلا به نقره چیست، چرا افزایش یا کاهش مییابد و چگونه این نسبت میتواند نکات ارزشمندی برای سرمایهگذاریهای آینده به شما ارائه دهد.

نسبت طلا به نقره چیست؟

برای درک مفهوم نسبت طلا به نقره، لازم نیست ریاضیدان باشید. این نسبت صرفاً معیاری است که نشان میدهد یک اونس طلا بر حسب نقره چقدر قیمت دارد یا برای خرید یک اونس طلا به چند اونس نقره نیاز دارید.

محاسبه آن بسیار ساده است – برای به دست آوردن نسبت فعلی بین طلا و نقره، فقط باید قیمت فعلی یک اونس طلا را بر قیمت فعلی یک اونس نقره تقسیم کنید. به عنوان مثال، اگر قیمت فعلی طلا ۲۰۰۰ دلار باشد و یک اونس نقره ۲۰ دلار قیمت داشته باشد، نسبت طلا به نقره برابر با ۱۰۰ خواهد بود، یعنی طلا ۱۰۰ برابر گرانتر از نقره است.

با وجودیکه که درک نسبت طلا به نقره بسیار آسان است، اکثر سرمایهگذاران و معاملهگران به این نسبت توجهی نمیکنند. این نسبت بیشتر توسط معاملهگران و سرمایهگذاران فلزات گرانبها استفاده میشود که با توجه به نوسانات این نسبت از بالاترین به پایینترین حد، برای نگهداری داراییهای طلا و نقره خود تصمیم میگیرند (در ادامه در این مورد بیشتر توضیح خواهیم داد.)

با این حال، نسبت طلا به نقره میتواند معیاری عالی برای شناسایی چرخه فعلی بازار باشد و میتواند به تصمیمگیری برای سرمایهگذاری بهتر کمک کند. به عنوان مثال، زمانی که ارزش دلار آمریکا کاهش مییابد، یا زمانی که انتظارات تورمی افزایش مییابد، قیمت طلا اغلب افزایش مییابد زیرا طلا به طور معمول به عنوان یک دارایی برای محافظت در برابر افزایش قیمتها در بازار استفاده میشود.

در حالی که نقره یک دارایی محبوب به عنوان پوشش ریسک در برابر تورم است، کاربردهای صنعتی نقره آن را به کاندیدای خرید خوبی در زمان شکوفایی اقتصاد تبدیل میکند که منجر به تقاضای بالاتر برای خرید فیزیکی نقره میشود. این موضوع نشان میدهد که نسبت طلا به نقره زمانی که تقاضا برای نقره در نتیجه تقاضای صنعتی بالاتر افزایش مییابد، کاهش مییابد.

تاریخچه نسبت طلا به نقره

از نظر تاریخی، نسبت طلا به نقره عمدتاً توسط دولتها به منظور ثبات پولی تنظیم و تثبیت میشد.

در زمان امپراتوری روم، نسبت تاریخی نقره به طلا ۱۲ بود، به این معنی که با ۱۲ اونس نقره میتوانستید ۱ اونس طلا بخرید. قانون ضرب سکه ایالات متحده در سال ۱۷۹۲ نیز یک رویداد مهم در تاریخچه نسبت طلا به نقره بود که نسبت را ۱۵:۱ تعیین کرد. در قرن نوزدهم، دولت ایالات متحده این نسبت را به ۱۶:۱ تغییر داد.

از زمان پایان قرارداد برتون وودز در دهه ۱۹۷۰، ارزها استاندارد پشتوانه قرار دادن این دو فلز (طلا و نقره) را کنار گذاشتند و آزادانه در بازار جهانی مبادله میشدند. طلا و نقره نیز در بازارهای مالی مورد معامله قرار گرفتند و نسبت طلا به نقره تحت تاثیر عرضه و تقاضا تغییر میکرد.

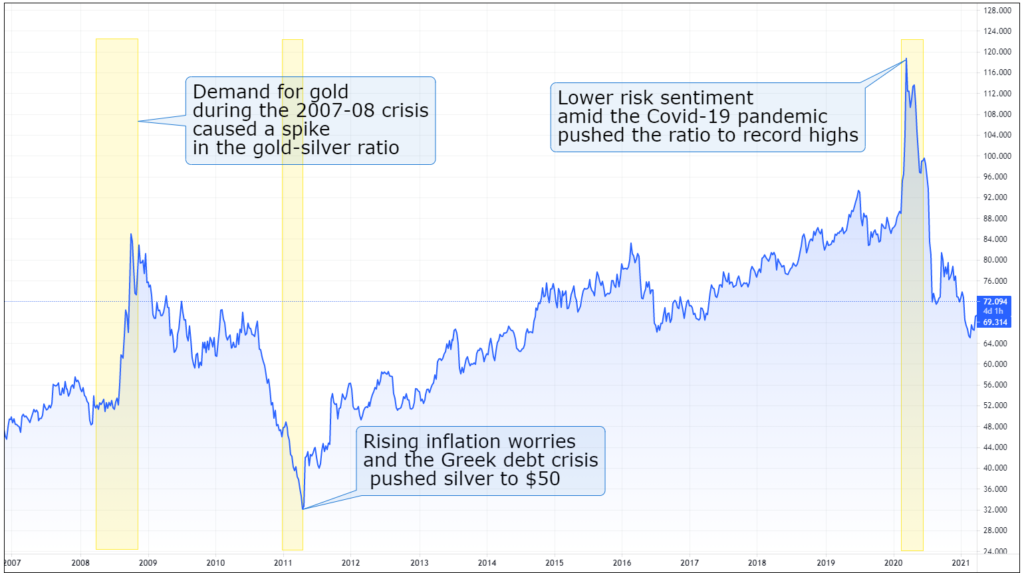

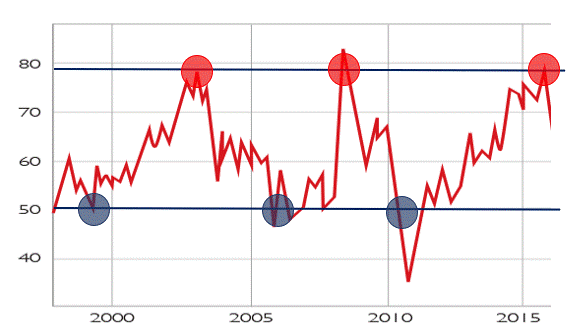

این نسبت معمولاً در زمان نزول در بازارهای فلزات گرانبها افزایش مییابد و در زمان صعود در بازارهای فلزات گرانبها کاهش مییابد. دلیل این امر در نوسانات نقره نهفته است. از آنجایی که قیمت نقره بسیار پایینتر از طلا است، قیمت آن در زمانهایی که روندهای صعودی یا نزولی قوی دارد، نوسان بیشتری دارد. به نمودار نسبت طلا به نقره در زیر نگاهی بیندازید تا ببینید این نسبت از سال ۲۰۰۷ چگونه رفتار کرده است.

نسبت طلا به نقره از سال ۲۰۰۷ تا ۲۰۲۱

در سال ۲۰۱۱، زمانی که قیمت نقره تقریباً به ۵۰ دلار در هر اونس رسید (دومین ناحیه زرد در نمودار نسبت طلا به نقره)، این نسبت در پایینترین سطح یعنی ۳۱ قرار گرفت.

با این حال، طی چند سال بعد، قیمت نقره به تقریبا یک سوم سطح سال ۲۰۱۱ کاهش یافت و نسبت طلا به نقره را به ۸۰:۱ رساند.

در روزهای اولیه همهگیری کووید-۱۹ و اعلام قرنطینههای ملی، طلا به واسطه دارایی امن بودن خود افزایش یافت و نسبت طلا به نقره را به رکورد جدیدی در سطح ۱۲۰ رساند (سومین ناحیه زرد در نمودار نسبت طلا به نقره). این زمان جذابی برای فروش کوتاهمدت طلا و خرید نقره بود، اما در ادامه این مقاله درباره نحوه معامله با استفاده از این نسبت بیشتر توضیح خواهیم داد.

طرفداران نقره استدلال میکنند که نسبت فعلی طلا به نقره بسیار بالاست و نتیجه مستقیم قیمتگذاریهای دستوری پایین نقره است. استدلال آنها بر اساس نسبت موجودی نقره و طلا در کره زمین است که ۱۶:۱ است. این مقدار باید نسبت طلا به نقره واقعی در بازارها باشد.

از طرف دیگر، استدلال میشود که از آنجایی که مقدار نقره استخراج شده در هر سال حدود ۹ برابر اندازه کل استخراج سالانه طلا است، این نسبت باید در محدوده ۹:۱ در نوسان باشد، که نتیجه میشود قیمت نقره باید حتی بالاتر از قیمت آن با توجه به نسبت ۱۶:۱ باشد. با این حال خوب است بدانید که نسبت طلا به نقره در بلندمدت، وقتی به میانگین آن نگاه می کنیم، ۵۵ بوده است.

آیا بازار نقره دستکاری میشود؟

یک باور رایج، به ویژه در میان سرمایهگذاران شمش، این است که قیمت نقره به صورت دستوری پایین نگه داشته میشود. احتمالاً شایعاتی مبنی بر دستکاری فدرال رزرو همراه با بانکهای دارای ذخایر شمش، در قیمت نقره برای حفظ جذابیت دلار آمریکا شنیدهاید. اما آیا واقعا این موضوع حقیقت دارد؟

دستکاری بازار به تلاشی هدفمند برای کنترل یا تأثیر مصنوعی بر قیمت یک ابزار مالی اشاره دارد. این کار شامل تقلب در قیمتها یا معاملات برای ایجاد تصویری فریبنده از عرضه یا تقاضا برای یک دارایی است.

طرفداران دستکاری در بازار نقره اغلب به پوزیشنهای فروش سنگین در بازار اشاره میکنند.

برخی از آنها بانکهای مرکزی را مقصر میدانند، در حالی که برخی دیگر میگویند که بانکهای بزرگ از روشهای فروش استقراضی برای فروش نقره بدون استقراض واقعی استفاده میکنند. آنها همچنین میگویند که با توجه به ارزش بازار نقره، دستکاری آن بسیار راحتتر از بازار طلا است.

یک شایعه رایج این بود که جی پی مورگان در بازار نقره پوزیشن فروش بسیار بالایی دارد. با این حال، هیچ مدرک واقعی وجود ندارد که نشان دهد این بانک (یکی از بزرگترین بانکهای جهان) در بازار نقره فروش استقراضی انجام میدهد.

از این گذشته، جی پی مورگان یک بانک LBMA (انجمن بازار شمش لندن) است و علاقه دارد در بازار نقره به عنوان یک بانک دارای ذخایر شمش مشارکت داشته باشد. بانک همچنین مسئول تسویه معاملات نقره است، بنابراین مشارکت در بازار نقره برای بانک الزامی است.

در نهایت، گروهی موسوم به WallStreetBets در شبکه اجتماعی Reddit سعی کردند با ایجاد شورت اسکوئیز (Short Squeez) در ژانویه ۲۰۲۱ بازار نقره را به هم بریزند، آنها که پیشتر با سهام GameStop چنین کاری انجام دادند، در گروه خود در شبکه اجتماعی ردیت، پروژهای به نام «مادر تمام شورت اسکوئیزها» را شروع کردند، قیمت نقره به بالاترین سطح در طی چند سال رسید، اما اندکی بعد به سطح قبل از این جنبش سقوط کرد.

نقره بیشتر به عنوان محصول جانبی طلا، روی و مس استخراج میشود. استخراجکنندگان بینالمللی قراردادهای آتی نقره را میفروشند تا سود خود را قفل و قطعی کنند، در حالی که بانکهای دارنده ذخایر شمش عمدتاً بزرگترین خریداران این قراردادها هستند.

با این حال، بانکداران دارنده ذخایر شمش از تغییرات قیمت در هر دو جهت سود نمیبرند، بلکه از خدماتی که برای خریداران و فروشندگان مشابه در بازار ارائه میکنند سود میبرند. این بدان معناست که به محض اینکه یک بانک دارنده ذخایر شمش، نقره را در بازار آتی خریداری میکند، یک موقعیت فروش نیز باز میکند تا در برابر کاهش قیمتها ریسک را پوشش بدهند. چنانچه قیمت نقره افزایش یابد، زیان موقعیت فروش با قیمتهای بالاتر نقرههای خریداری شده آنها جبران میشود، بنابراین چه قیمت بالا و چه پایین برود، از آنجا که بانکهای دارنده شمش (بالیون بانکها) معاملات خود را قفل کردهاند، سود و زیانی متحمل نمیشوند.

نسبت طلا به نقره چگونه عمل میکند؟

- وقتی قیمت طلا سریعتر از قیمت نقره افزایش یابد، این نسبت افزایش مییابد.

- وقتی قیمت نقره سریعتر از قیمت طلا افزایش یابد، این نسبت کاهش مییابد.

- هنگامی که قیمت طلا سریعتر از قیمت نقره کاهش مییابد، این نسبت کاهش مییابد.

- هنگامی که قیمت نقره سریعتر از قیمت طلا کاهش مییابد، این نسبت افزایش مییابد.

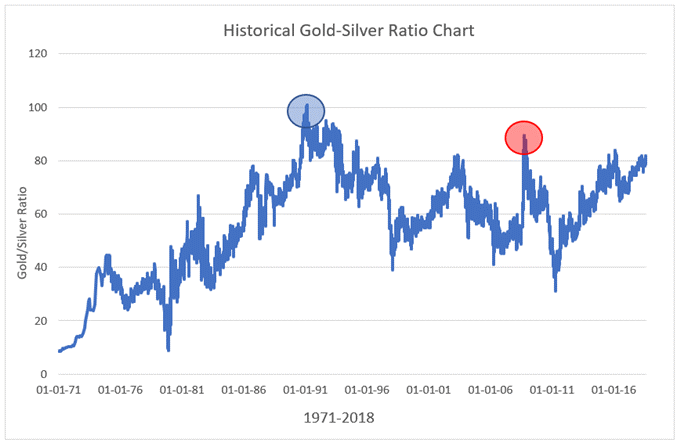

نسبت طلا به نقره از سال ۱۹۷۱ تا ۲۰۱۸

نمودار بالا نسبت طلا به نقره در چند دهه گذشته را نشان میدهد. در سال ۱۹۹۱ نقره با قیمتهای بسیار پایینی معامله میشده است و باعث ایجاد یک قله در نسبت طلا به نقره شده است که در نمودار بالا با دایره آبی نشان داده شده است. همچنین شایان ذکر است که افزایش این نسبت در طول بحران مسکن در سال ۲۰۰۸، ناشی از افزایش قیمت طلا و عملکرد بد نقره بوده است. این مورد با دایره قرمز در نمودار بالا مشخص شده است.

چگونه میتوان بر اساس نسبت طلا به نقره معامله کرد؟

روشهای زیادی برای استفاده از این نسبت جهت کسب سود وجود دارد. در ادامه دو استراتژی برتر در زمینه معامله با استفاده از نسبت طلا به نقره را معرفی کردهایم:

- استفاده از نسبت طلا-نقره برای تعیین قویترین روند بین این دو فلز و معامله آن:

معاملهگران میتوانند از نسبت طلا به نقره برای تعیین اینکه کدام فلز ممکن است از فلز دیگر بهتر عمل کند استفاده کرده و سپس بر اساس آن معامله کنند.

یک معاملهگر میتواند از این پنج مرحله برای ورود به معاملات طلا یا نقره با استفاده از این نسبت استفاده کند:

- با افزودن خطوط روند به نمودار، روند را در نمودار نسبت طلا به نقره تعیین کنید. در تریدینگ ویو نماد XAUUSD/XAGUSD نسبت طلا به نقره را نشان میدهد.

- با استفاده از تایم فریم انتخابی خود، روند طلا و نقره را به صورت جداگانه تعیین کنید.

- از این جدول برای دریافت سیگنال استفاده کنید:

| روند نسبت طلا-نقره | روند طلا و نقره | سیگنال |

| صعودی | صعودی | خرید طلا |

| صعودی | نزولی | فروش نقره |

| نزولی | صعودی | خرید نقره |

| نزولی | نزولی | فروش طلا |

- شناسایی فرصتهای معاملاتی با استفاده از پرایس اکشن یا اندیکاتورهای تکنیکالی برای تعیین زمان ورود در جهت روند

- حجم معاملات را متناسب با بالانس حساب مشخص کرده و حد سود و ضرر را تعیین کرده و معامله را انجام دهید.

در اینجا یک مثال با استفاده از این پنج مرحله آورده شده است:

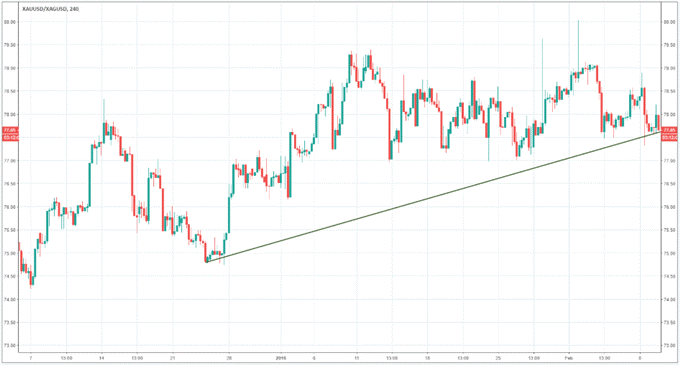

- فرض میکنیم نمودار نسبت طلا به نقره را در ۸ فوریه ۲۰۱۶ باز میکنیم. سپس خطوط روند خود را ترسیم میکنیم و همانطور که در نمودار زیر در یک بازه زمانی چهار ساعته نشان داده شده است، خطوط روند حاکی از آن است که این نسبت در حال حاضر روند صعودی دارد.

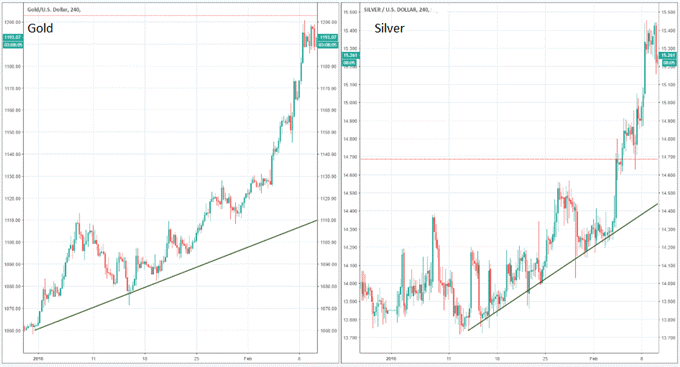

- گام بعدی ما تعیین روند طلا و نقره به صورت جداگانه است. بنابراین، نمودار هریک را باز میکنیم و خطوط روند خود را ترسیم میکنیم و همانطور که در نمودارهای زیر نشان داده شده است متوجه میشویم که طلا و نقره هر دو روند صعودی دارند.

جدول بالا نشان میدهد که وقتی نسبت طلا به نقره صعودی است و طلا و نقره هر دو در یک روند صعودی قرار دارند، ما باید طلا بخریم زیرا از نقره بهتر عمل کرده است.

جدول بالا نشان میدهد که وقتی نسبت طلا به نقره صعودی است و طلا و نقره هر دو در یک روند صعودی قرار دارند، ما باید طلا بخریم زیرا از نقره بهتر عمل کرده است.- از ابتدای فوریه، قیمت طلا به شدت افزایش یافته است. قبل از تلاش برای ورود به بازار باید منتظر یک پولبک باشیم. هنگامی که وارد بازار شدیم، میتوانیم حد ضرر خود را در زیر خط روند قرار دهیم و حد سود خود را بالاتر از قله قبلی قرار دهیم تا نسبت ریسک به ریوارد مناسب در معامله برقرار شود.

- ما حجم معاملاتی مناسب برای حساب خود تعیین میکنیم، معامله را انجام میدهیم و حد ضرر و سود خود را تعیین میکنیم.

- معامله در سقف و کف نسبت طلا به نقره:

ممکن است مواقعی وجود داشته باشد که این نسبت به اوج تاریخی خود برسد. وقتی نزدیک این نقاط باشد، ریسک بازگشت روند وجود دارد. به عنوان مثال، هنگامی که نسبت طلا به نقره به بالاترین حد تاریخی (از ۸۰ تا ۱۰۰) میرسد، این ایده وجود دارد که قیمت طلا نسبت به قیمت نقره گران است. هنگامی که نسبت طلا به نقره به پایینترین حد (از ۶۰ تا ۴۰) میرسد، طلا نسبت به نقره ارزانتر به نظر میرسد.

از آنجایی که فلزات به واسطه عوامل مختلف با یکدیگر همبستگی دارند، تمایل آنها برای فراتر رفتن از سقف نسبت طلا به نقره یعنی محدوده ۸۰-۱۰۰ یا زیر محدوده ۶۰-۴۰ تقریبا غیر قابل انتظار است؛ از این رو، این نسبتهای بسیار بالا یا پایین، به نوعی نقاط بازگشت تبدیل میشوند.

نمودار زیر زمانهایی را نشان میدهد که این نسبت در بالاترین مقدار (دایرههای قرمز) و پایینترین مقدار (دایرههای آبی) قرار گرفته است.

معاملهگران میتوانند از جدول زیر به عنوان راهنمای معامله این دو فلز درصورتی استفاده کنند که نسبت طلا به نقره در معرض ریسک برگشت روند (Reversal) قرار دارند:

معاملهگران میتوانند از جدول زیر به عنوان راهنمای معامله این دو فلز درصورتی استفاده کنند که نسبت طلا به نقره در معرض ریسک برگشت روند (Reversal) قرار دارند:

| حداکثر/حداقل نسبت طلا-نقره | روند طلا و نقره | سیگنال معاملاتی |

| سقف تاریخی | صعودی | خرید نقره |

| سقف تاریخی | نزولی | فروش طلا |

| کف تاریخی | نزولی | فروش نقره |

| کف تاریخی | صعودی | خرید طلا |

از نسبت طلا به نقره برای محاسبه سنتیمنت بازار استفاده کنید

طلا یک دارایی بسیار محبوب در زمان آشفتگیهای سیاسی و اقتصادی، رکود اقتصادی و افزایش نرخ تورم است. به عنوان مثال همهگیری کووید-۱۹ را در نظر بگیرید، زمانی که طلا برای مدت کوتاهی به بالای ۲۰۰۰ دلار رسید و نسبت طلا به نقره را به بالاترین سطح خود در تاریخ رساند.

افزایش نسبت طلا به نقره اغلب نشانگر رکود اقتصادی در آینده یا انتظارات تورمی بالاتر است. نقره نیز به عنوان پوششی برای تورم استفاده میشود، اما نه به اندازه طلا، به همین دلیل است که قیمت طلا در هنگام افزایش نرخ تورم یا کاهش تولید اقتصادی، به طور قابل توجهی بهتر از قیمت نقره است.

هنگام معامله بر اساس نسبت طلا به نقره، معاملهگران میتوانند از این رابطه برای انتقال سرمایه خود به داراییهای امن مانند طلا، اوراق خزانه ایالات متحده، دلار آمریکا، ین ژاپن یا فرانک سوئیس استفاده کنند و سرمایهگذاریهای پرخطر خود مانند سهام را کاهش دهند.

از نسبت طلا به نقره نیز میتوان برای اندازهگیری سنتیمنت فعلی بازار استفاده کرد. افزایش نسبت اغلب نشان میدهد که بازارها نسبت به نرخ تورم یا رکودهای آینده بازار نگران هستند، که به معاملهگرانی که از این نسبت پیروی میکنند اجازه میدهد تا پرتفوی خود را مجدداً متعادل کنند.

بسیار نادر است که نسبت طلا به نقره به این اوج و کف تاریخی برسد، با این حال، وقتی این اتفاق بیفتد، میتواند فرصتهای معاملاتی خوبی را ارائه دهد. با این وجود، مدیریت سرمایه شما بسیار مهم است زیرا به صورت تاریخی چندین و چند بار این سطوح تاریخی شاهد شکست بودهاند.

جدول بالا نشان میدهد که وقتی نسبت طلا به نقره صعودی است و طلا و نقره هر دو در یک روند صعودی قرار دارند، ما باید طلا بخریم زیرا از نقره بهتر عمل کرده است.

جدول بالا نشان میدهد که وقتی نسبت طلا به نقره صعودی است و طلا و نقره هر دو در یک روند صعودی قرار دارند، ما باید طلا بخریم زیرا از نقره بهتر عمل کرده است.

فوق العاده بود .ممنون

عالیه مقالات و ممنونم از سایت خوبتون

انس =قمار

هر چقدر هم زرنگ باشی معکوس بزنی حد ضرر بزاری حد سود بزاری آخرش کال مارجینت میکنه و اینکه آثار روانی بسیار بدی بعد از ضرر داره یعنی کما

سلام

نمودار نسبت طلا به نقره را کجا میتونیم پیدا کنیم؟

با تشکر از سایت خوبتون.

خیلی جاها میشه

مثلا در تریدینگ ویو

عالی راجع به گره ها مطلب بزارین

واقعا لذت بردم از مطالب آموزنده و بیان آسان

خدا قوت به تیم شما عزیزان

همین یک پست باعث شد عاشق سایت خوبتون بشم

باید همه سایت شما رو مطالعه کنم و بینهایت ازتون ممنونم

عالی بود راجع به جفت ارزها هم مطلب بزارین

عالی بود،چقدر خوبه سایتتون، حرف ندارید ، با قدرت ادامه بدبد

ممنون از توجهتون

سپاس از آموزشهای گرانقدرتان🙏⚘

بسیار مقاله خوبی بود