مدل انباشت به جریان چیست؟

به زبان ساده مدل انباشت به جریان (یا S2F) روشی برای اندازهگیری فراوانی یک منبع خاص است. نسبت انباشت به جریان، مقدار منابع انباشت شده تقسیم بر میزان تولید سالانه آن است.

مدل انباشت به جریان عموما برای منابع طبیعی استفاده میشود. بیایید برای نمونه طلا را در نظر بگیریم. برآوردها در مورد موجود طلا متفاوت است اما شورای جهانی طلا تخمین میزند که تا کنون ۱۹۰ هزار تن طلا استخراج شده است. این مقدار چیزی است که ما میتوانیم از آن به عنوان انباشت یا موجودی یاد کنیم. در همین حال، سالانه ۲۵۰۰ تا ۳۲۰۰ تن طلا استخراج میشود که از آن به عنوان جریان یاد میکنیم. ما میتوانیم با استفاده از این دادهها نسبت موجودی به جریان را محاسبه کنیم. اما این نسبت به ما چه میگوید؟ این نسبت به ما نشان میدهد که هر سال چه مقدار از یک منبع معین نسبت به کل موجودی بازار، وارد بازار میشود. هرچه نسبت موجودی به جریان بیشتر باشد یعنی عرضه کمتری نسبت به کل موجودی صورت گرفته است. بنابراین، دارایی با نسبت موجودی به جریان بالا از نظر تئوری باید ارزش خود را در بلند مدت به خوبی حفظ کند.

دریافت رایگان سیگنال فارکس

با عضویت در آکادمی ماکروترید، شما سیگنال، آموزش و گفتگو با تحلیلگران و اعضای آکادمی دریافت خواهید کرد.

در مقابل، کالاهای مصرفی و صنعتی معمولا نسبت انباشت به جریان پایینی داریند. چرا؟ از آنجا که ارزش آنها معمولا از تخریب یا مصرف آنها ناشی میشود، موجودی آنها معمولا پایین و تنها برای پاسخ دادن به تقاضا است. این منابع لزوما ارزش بالایی به عنوان دارایی ندارند بنابراین به عنوان داراییهای سرمایهای ضعیف عمل میکنند. در برخی از مواد استثنایی، در صورتی که مردم پیشبینی کنند این محصولات در آینده دچار کمبود میشوند، قیمت آنها به سرعت افزایش مییابد اما در مواقع عادی، تولید با تقاضا مطابقت دارد.

توجه به این نکته ضروری است که کمیابی به تنهایی منجر به ارزشمند شدن یک دارایی نمیشود. طلا آنقدرها هم کمیاب نیست. به هرحال ۱۹۰ هزار تن طلا در دسترس است. نسبت انباشت به جریان است که ارزش زیاد را نشان میدهد. از آنجایی که نسبت انباشت به جریان پایین است، در واقع موجود در هر سال تغییر زیادی نمیکند و این موضوع منجر به افزایش قیمت طلا میشود.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

نسبت انباشت به جریان طلا چقدر است؟

از نظر تاریخی، طلا بالاترین نسبت انباشت به جریان را در فلزات گرانبها دارد. اما این نسبت دقیقا چقدر است؟ بگذارید همان تخمینهای قبلی را در نظر بگیریم. گفتیم کل موجودی طلا ۱۹۰ هزار تن بوده و جریان تولید طلا را نیز ۳۲۰۰ تن در نظر میگیریم. در نتیجه نسبت انباشت به جریان ۵۹ میشود. یعنی با نرخ تولید فعلی، حدود ۵۹ سال طول میکشد تا موجودی طلا دوبرابر شود.

با این حال، باید در نظر داشت که میزان تولید طلا در هر سال تغییر میکند. به عنوان مثال اگر تولید سالانه به ۳۵۰۰ تن تغییر کند، نسبت انباشت به جریان به ۵۴ تغییر میکند.

حال که تا اینجا آمدیم چرا ارزش کل طلای استخراج شده را محاسبه نکنیم؟ با محاسبه این عدد میتوان آن را با بازار رمزارزها مقایسه کرد. اگر قیمت هر اونس طلا را در حدود ۱۵۰۰ دلار در نظر بگیریم، ارزش کل بازار طلا حدود ۹ تریلیون دلار میشود. این رقمی بسیار زیاد به نظر میرسد، اما اگر همه این مقدار طلا را به شکل یک مکعب درآورید، میتوانید آن را در یک استادیوم فوتبال جای دهید.

در مقام مقایسه، بالاترین ارزش کل شبکه بیت کوین حدود ۱.۳ تریلیون دلار بوده است و در زمان نگارش این مقاله حدود یک تریلیون دلار است.

انباشت به جریان بیت کوین

اگر نحوه عملکرد بیت کوین را درک کردهاید، احتمالا درک این نکته که چرا استفاده از مدل انباشت به جریان برای آن منطقی است، دشوار نخواهد بود. این مدل در اصل بیت کوین را با کالاهای کمیاب مانند طلا یا نقره مقایسه میکند.

طلا و نقره اغلب ذخیره ارزش نامیده میشوند. از نظر تئوری، آنها باید در طولانی مدت به خاطر کمیابی نسبی و جریان کم، ارزش خود را حفظ کنند. افزایش عرضه آنها در کوتاه مدت بسیار دشوار است.

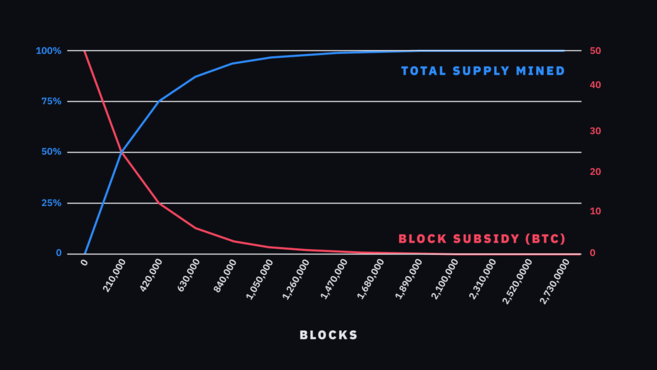

به گفته طرفداران مدل انباشت به جریان، بیت کوین سازوکاری مشابه دارد. تولید آن سخت و نسبتا پرهزینه است و حداکثر میزان عرضه آن ۲۱ میلیون کوین است. همچنین، انتشار عرضه بیت کوین در سطح پروتکل تعریف شده است که جریان آن را کاملا قابل پیشبینی میکند. ممکن است در مورد هاوینگ شنیده باشید. در هاوینگها که معمولا هر چهارسال یکبار اتفاق میافتد، میزان عرضه بیت کوین نصف میشود. هر زمان ۲۱۰ هزار بلوک جدید تولید شود، یک هاوینگ رخ میدهد.

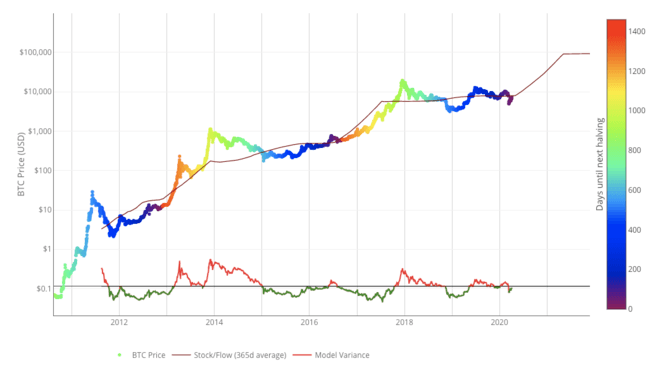

به گفته طرفداران این مدل، این ویژگیها در کنار یکدیگر، یک منبع دیجیتال با کمیابی عمیقا قانع کننده ایجاد میکنند که میتواند ارزش خود را در بلند مدت حفظ کند. همچنین آنها فرض میکنند که بین انباشت و جریان و ارزش بازار یک رابطه آماری معنیدار وجود دارد. طبق پیشبینیهای این مدل، قیمت بیت کوین به دلیل کاهش مداوم نسبت انباشت به جریان باید در طول زمان افزایش چشمگیری داشته باشد.

استفاده از مدل انباشت به جریان بر روی بیت کوین اغلب به یک فعال رمزنگاری در توییتر به نام PlanB و مقاله معروف او به نام Modeling Value’s Bitcoin with Scarcity نسبت داده میشود.

نسبت انباشت به جریان در بیت کوین چقدر است؟

موجودی فعلی بیت کوین تقریبا ۱۸ میلیون است همچنین تا قبل از هاوینگ سال ۲۰۲۰، عرضه جدید تقریبا ۰.۷ میلیون بیت کوین در سال بود. در زمان نگارش این مقاله، (بعد از در مه ۲۰۲۰ هاوینگ) این نسبت به عدد ۵۰ رسیده است.

در تصویر زیر میتوانید رابطه تاریخی میانگین متحرک ۳۶۵ روزه بیت کوین را با نسبت انباشت به جریان آن مشاهده کنید. همچنین تاریخ هاوینگها در محور عمودی نشان داده شده است.

محدودیتهای مدل انباشت به جریان

اگرچه مدل انباشت به جریان یک مدل جالب برای اندازهگیری کمیابی است اما نمیتواند تمام موضوع را پوشش دهد. مدلها تنها به اندازه مفروضاتشان قوی هستند. از یک طرف مدل انباشت به جریان بر این فرض متکی است که کمیابی، لزوما ارزش را افزایش میدهد. به گفته منتقدان اگر بیت کوین هیچ ویژگی مفید دیگری به جز کمیابی نداشته باشد، این مدل شکست میخورد.

کمبود طلا، در کنار جریان قابل پیشبینی آن و نقدینگی جهانی، باعث شده است که ارزش آن در مقایسه با ارزهای فیات که مستعد کاهش ارزش هستند، حفظ شود.

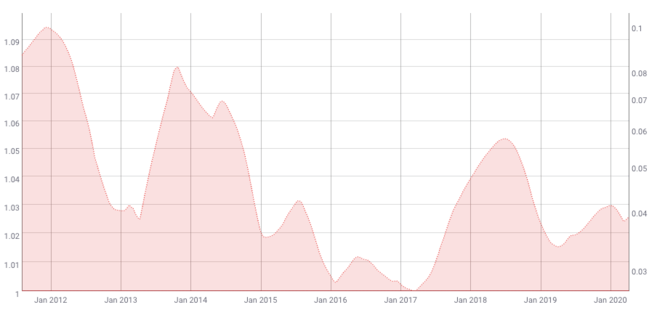

بر اساس این مدل، نوسانات بیت کوین نیز باید با گذشت زمان کاهش یابد که دادههای تاریخی Coinmetrics این موضوع را تایید میکند.

ارزشگذاری یک دارایی مستلزم در نظر گرفتن نوسانات آن است. اگر نوسانات تا حد قابل توجهی قابل پیشبینی باشد، مدل ارزشگذاری میتواند قابل اطمینانتر باشد. با این حال، بیت کوین به دلیل نوسانات شدید قیمت مشهور است.

ارزشگذاری یک دارایی مستلزم در نظر گرفتن نوسانات آن است. اگر نوسانات تا حد قابل توجهی قابل پیشبینی باشد، مدل ارزشگذاری میتواند قابل اطمینانتر باشد. با این حال، بیت کوین به دلیل نوسانات شدید قیمت مشهور است.

اگرچه ممکن است نوسانات در سطح کلان در حال کاهش باشند، اما بیت کوین از ابتدا در بازار ازاد قیمتگذاری شده است. این بدان معنا است که قیمت عمدتا توسط کاربران، معامله گران و سفتهبازان تنظیم میشود. این موضوع را با نقدینگی نسبتا پایین ترکیب کنید تا متوجه شوید که چرا بیت کوین چنین نوسانات قیمتی شدیدی را تجربه میکند. بنابراین ممکن است مدل انباشت به جریان نتواند این موضوع را در نظر بگیرد.

عوامل خارجی دیگر مانند رویدادهای اقتصادی قوی سیاه نیز میتوانند این مدل را تضعیف کنند. اگرچه این موضوع برای تمام مدلهایی که تلاش میکنند تا قیمت دارایی را بر اساس دادههای تاریخی پیشبینی کنند، صدق میکند. طبق تعریف یک رویداد قوی سیاه دارای عنصر غافلگیری است. دادههای تاریخی نمیتوانند این رویدادهای ناشناخته را در نظر بگیرند.

سخن پایانی

مدل انباشت به جریان، رابطه بین انباشت و میزان تولید آن را اندازهگیری میکند. این مدل معمولا برای فلزات گرانبها و سایر کامودیتیها استفاده میشود اما برخی معتقدند که میتوان آن را برای بیت کوین نیز به کار برد.

از یک منظر بیت کوین را میتوان به عنوان یک منبع دیجیتال کمیاب تلقی کرد. اگر از همین منظر به بیت کوین نگاه شود، بیت کوین یک دارایی خواهد بود که در بلند مدت ارزش خود را حفظ میکند.

با این حال، همانطور که گفته شد، هر مدل به اندازه مفروضات خود قوی است و این مدل نیز ممکن است نتواند تمام جنبههای ارزشگذاری بیت کوین را در نظر بگیرد. همچنین، در زمان نگارش این مقاله، تنها ۱۰ سال از ایجاد بیتکوین گذشته است و بعضی منتقدان استدلال میکنند برای آزمایش صحت مدلهای مختلف نیاز به مجموعه دادههای بزرگتری است.